Рассмотрим, как отразить материальную помощь к отпуску в программе 1С 8.3 Бухгалтерия.

Содержание

Нормативное регулирование

Материальная помощь — разовая выплата социального характера, связанная с определенными обстоятельствами:

- рождением ребенка;

- бракосочетанием;

- лечением;

- тяжелым материальным положением;

- чрезвычайной ситуацией и т. д.

Материальная помощь к отпуску, если она прописана в трудовом или коллективном договоре как элемент оплаты труда и связана с выполнением трудовых функций работников, по своей сути материальной помощью не является. Это, скорее, единовременная выплата к отпуску, выплачиваемая в виде материальной помощи.

БУ

Материальная помощь, предусмотренная трудовым договором как часть системы оплаты труда организации, в бухгалтерском учете отражается аналогично заработной плате по сотруднику, которому начислена (Приказ Минфина РФ от 31.10.2000 N 94н).

В других случаях материальная помощь учитывается на счете 91 «Прочие доходы и расходы» (п. 12 ПБУ 10/99, Приказ Минфина РФ от 31.10.2000 N 94н).

НУ

Материальная помощь, предусмотренная трудовым договором, коллективным договором, локальными актами и связанная с выполнением работником трудовых обязанностей, входит в расходы на оплату труда (п. 25 ст. 255 НК РФ, Письма Минфина РФ от 02.09.2014 N 03-03-06/1/43912, от 24.09.2012 N 03-11-06/2/129).

Получите понятные самоучители 2026 по 1С бесплатно:

В других случаях материальную помощь учесть в расходах нельзя (п. 23 ст. 270 НК РФ).

НДФЛ и страховые взносы

Материальная помощь к отпуску свыше 4 000 руб. за календарный год облагается НДФЛ и страховыми взносами (п. 28 ст. 217 НК РФ, пп. 11 п. 1 ст. 422 НК РФ, Письмо Минфина РФ от 22.10.2013 N 03-03-06/4/44144).

Датой получения дохода в целях учета НДФЛ является дата выплаты материальной помощи (пп. 1 п. 1 ст. 223 НК РФ).

Срок перечисления НДФЛ — не позднее следующего дня после ее выплаты (п. 6 ст. 226 НК РФ).

Срок перечисления страховых взносов — до 15 числа следующего календарного месяца (п. 3 ст. 431 НК РФ, п. 4 ст. 22 Закона N 125-ФЗ).

Учет в 1С

Рассмотрим пример.

10 сентября сотрудники Антонова А. Ю. и Осипов И. С. идут в очередной отпуск.

Приказом руководителя им начислены отпускные:

- Антоновой А. Ю. — 9 556,26 руб.;

- Осипову И. С. — 15 358,35 руб.

и назначена материальная помощь:

- Антоновой А. Ю. — 4 000 руб.;

- Осипову И. С. — 5 000 руб.

Материальная помощь к ежегодному отпуску предусмотрена коллективным договором Организации и выплачивается вместе с отпускными. Стандартные вычеты не предоставляются. Зарплата в Организации выплачивается через кассу по ведомости.

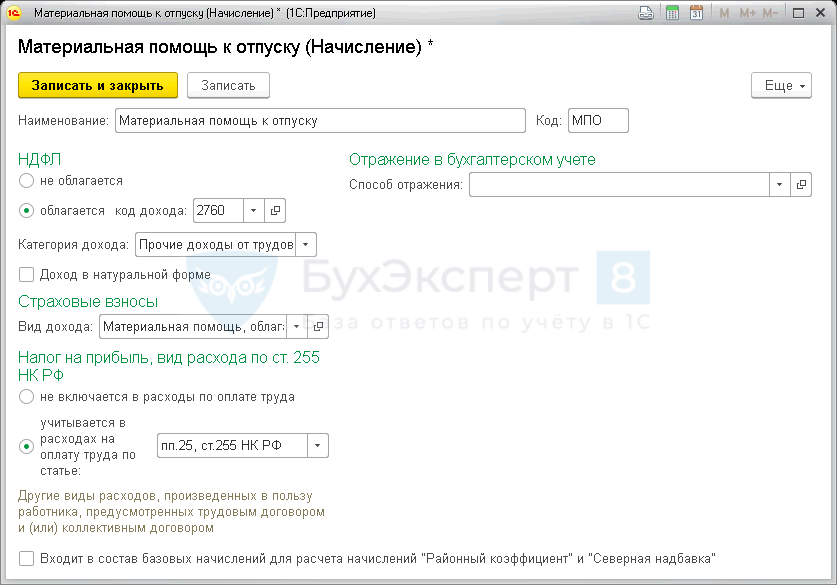

Создание вида начисления

Для начисления материальной помощи создайте новый вид начисления Материальная помощь к отпуску. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

Установите:

- В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 2760 «Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию»;

- Категория дохода — Прочие доходы от трудовой деятельности.

- В разделе Страховые взносы:

- Вид дохода — Материальная помощь, облагаемая страховыми взносами частично;

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — учитывается в расходах на оплату труда по статье: пп.25 ст.255 НК РФ.

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливается.

- В разделе Отражение в бухгалтерском учете:

- Способ отражения — не устанавливается. В этом случае материальная помощь будет отнесена в счет затрат, установленный в поле Учет расходов справочника Сотрудники для зарплаты работника, которому она начисляется.

PDF

PDF

- Способ отражения — не устанавливается. В этом случае материальная помощь будет отнесена в счет затрат, установленный в поле Учет расходов справочника Сотрудники для зарплаты работника, которому она начисляется.

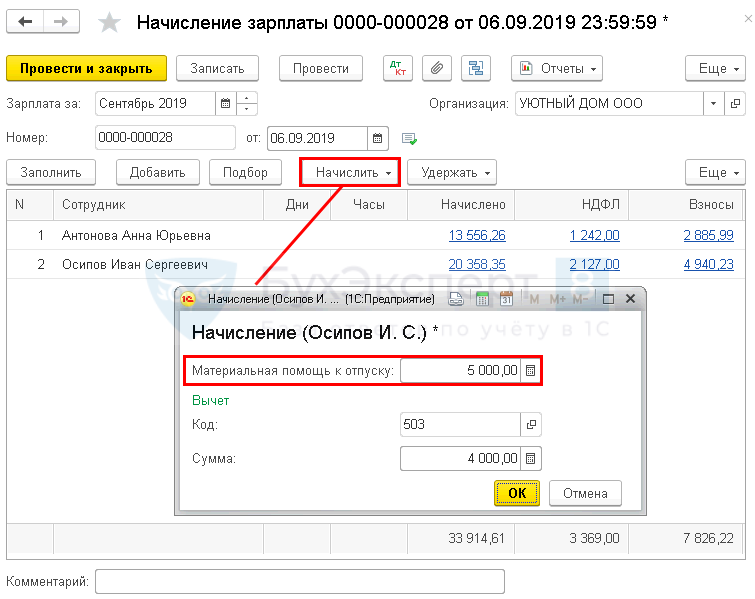

Начисление материальной помощи

Начисление материальной помощи отразите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

Укажите:

- Зарплата за — месяц, в котором происходит начисление материальной помощи сотруднику;

- от — день, в который происходит начисление.

Заполните документ по кнопке Заполнить, Добавить или Подбор. Выделите нужного сотрудника, по кнопке Начислить добавьте ему ранее созданное начисление из выпадающего списка Материальная помощь к отпуску, укажите сумму. Код и Сумма вычета заполнятся автоматически.

При начислении зарплаты в конце месяца данные сотрудники в документ Начисление зарплаты автоматически по кнопке Заполнить не попадут, начисления по ним добавьте вручную.

Отработанное время по этим сотрудникам сверьте с отчетом Табель учета рабочего времени.

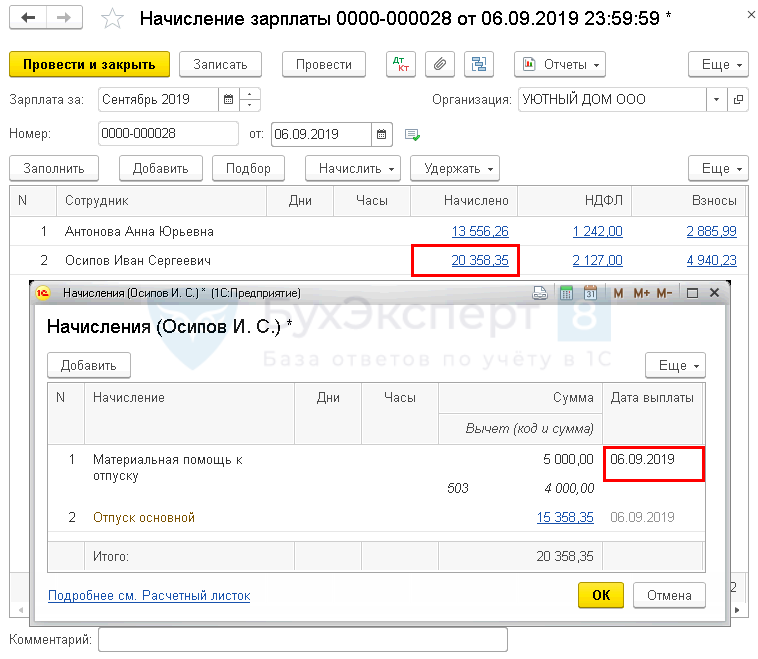

По ссылке в графе Начислено в дополнительной форме отражается подробное описание всех начислений по сотруднику. Укажите предполагаемую дату выплаты материальной помощи.

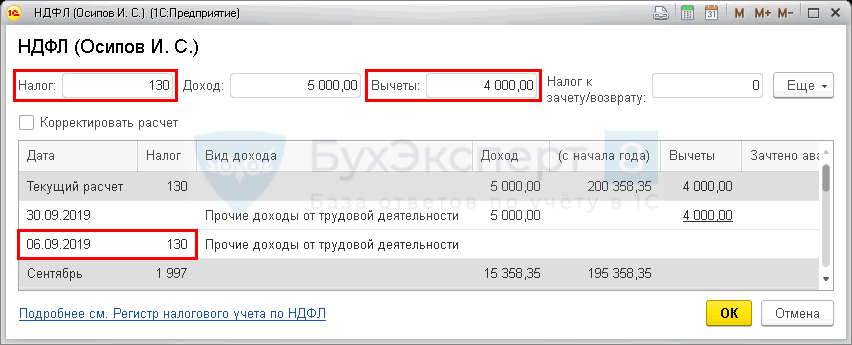

По ссылке в графе НДФЛ в дополнительной форме отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период, а также указаны предоставленные вычеты.

Материальная помощь в размере 4 000 руб. не облагается НДФЛ.

Сотрудник Отпуск Материальная помощь Итого НДФЛ Начислено НДФЛ Начислено НДФЛ Осипов И. С 15 358,35 1 997 5 000 130 2 127 Антонова А. Ю. 9 556,26 1 242 4 000 — 1 242 Расчет по сотруднику Осипову И. С. НДФЛ = (5 000 – 4 000) * 13% = 130 руб.

Антоновой А. Ю. выплачена материальная помощь в пределах 4 000 руб., поэтому НДФЛ с нее не удерживается.

НДФЛ с отпускных, рассчитан в документе Отпуск, а в документе Начисление зарплаты отражается только справочно.

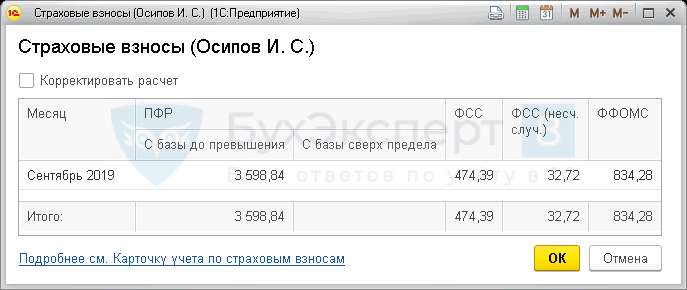

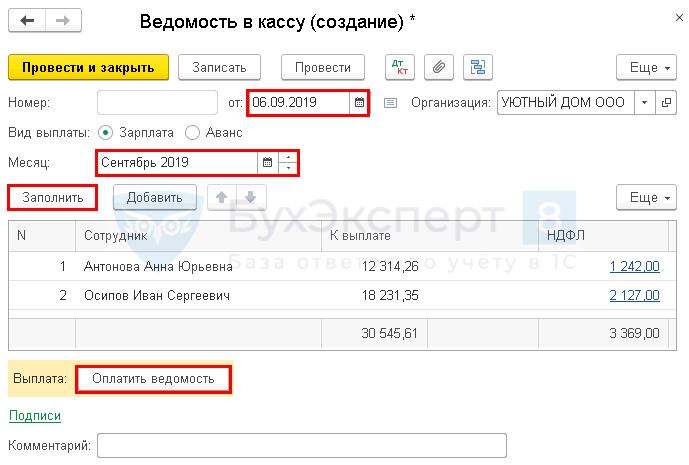

По ссылке в графе Взносы в дополнительной форме отображается расчет взносов по сотруднику в разрезе каждого вида взноса.

В сентябре сотруднику Осипову И. С. начислено, включая отпускные и материальную помощь, 20 358,35 руб.

База для исчисления страховых взносов 16 358,35 руб. (20 358,35 — 4 000 руб.)

Приведенный нами расчет соответствует выполненному в 1С. Это значит, что исчисление взносов в программе выполнено верно.

Аналогично производится расчет страховых взносов для Антоновой А. Ю.

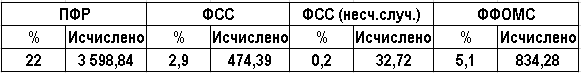

Проводки по документу

Несмотря на то, что в документе установлена дата 06 сентября, проводки формируются последним днем месяца.

Документ формирует проводки:

- Дт 26 Кт 70 — начисление материальной помощи;

- Дт 70 Кт 68.01 — исчисление НДФЛ с материальной помощи;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

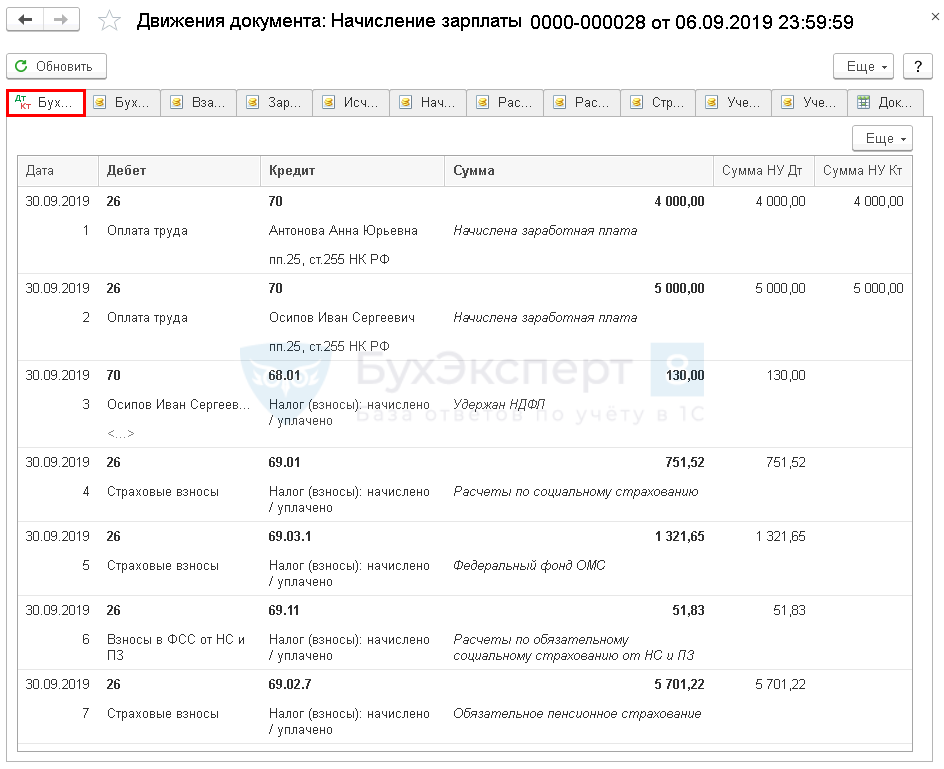

Выплата материальной помощи

Если выплата отпускных и материальной помощи производится наличными, то ведомость на выплату оформите документом Ведомость в кассу в разделе Зарплата и кадры — Зарплата — Ведомости в кассу — кнопка Создать. Также Ведомость в кассу можно создать сразу из документа Начисление зарплаты по кнопке Выплатить. ![]() PDF

PDF

Укажите:

- от — дата выплаты;

- Вид выплаты — Зарплата;

- Месяц — месяц начисления материальной помощи, выплачиваемой сотруднику.

По кнопке Заполнить формируется табличная часть данными к выплате на указанную дату и удержанным НДФЛ.

Документ проводки по регистру Бухгалтерский и налоговый учет не формирует.

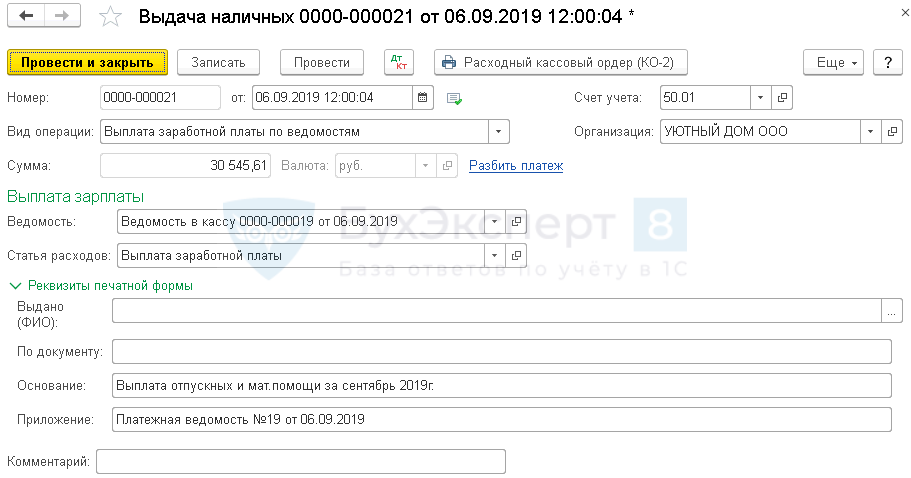

Фактическую выплату оформите документом Выдача наличных вид операции Выплата заработной платы по ведомостям по кнопке Оплатить ведомость внизу формы документа Ведомость в кассу.

Укажите:

- от — дата выдачи отпускных и материальной помощи;

- Сумма — сумма заработной платы, выданная из кассы;

- Ведомость — ведомость, по которой выплачены отпускные и материальная помощь;

- Статья расходов — Выплата заработной платы, с Видом движения Оплата труда, выбирается из справочника Статьи движения денежных средств.

Подробнее о формировании Расходного кассового ордера на примере выплаты зарплаты

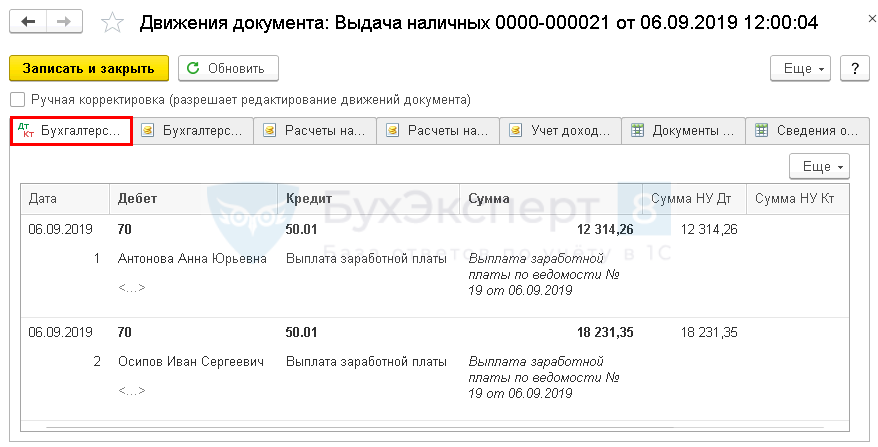

Проводки по документу

Документ формирует проводку:

- Дт 70 Кт 50.01 — выплата заработной платы.

Отражение материальной помощи в отчетности по НДФЛ

В форме 6-НДФЛ материальная помощь отражается:

в периоде выплаты

- В Разделе 1 «Обобщенные показатели»:

- стр. 020 — сумма начисленной материальной помощи вместе с НДФЛ;

- стр. 030 — сумма предоставленных вычетов;

- стр. 040 — сумма исчисленного налога.

в периоде, на который приходится срок уплаты НДФЛ в бюджет

- В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»:

PDF

PDF

- стр. 100 и 110 — 06.09.2019, дата выплаты материальной помощи;

- стр. 120 — 09.09.2019, следующий рабочий день после выплаты;

- стр. 130 — 9 000, сумма материальной помощи вместе с НДФЛ;

- стр. 140 — 130, сумма удержанного налога.

В форме 2-НДФЛ материальная помощь отражается в периоде выплаты: ![]() PDF

PDF

- Код дохода — 2760 «Материальная помощь, оказываемая работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию».

- Код вычета — 503 «Вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту».

Декларация по налогу на прибыль

В нашем примере зарплата сотрудников учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и начисленные с нее страховые взносы отразятся в косвенных расходах только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца: ![]() PDF

PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего»:

- оплата труда;

- материальная помощь;

- страховые взносы;

- в т. ч. стр. 041 «суммы налогов и сборов, страховых взносов, начисленных…»:

- страховые взносы, кроме взносов на НС и ПЗ.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете