Отражение премии в 1С имеет особенности. Автоматический расчет премии в 1С 8.3 предусмотрен только для премий, входящих в систему оплаты труда. Другие премии рассчитываются вручную.

В статье расскажем:

- какие премии бывают и в каком порядке признаются в расходах в БУ и НУ;

- как начислить премию в 1С 8.3 Бухгалтерия;

- как начислить премию в 1С, не предусмотренную системой оплаты труда.

[jivo-yes]

Содержание

Нормативное регулирование

Бухгалтерский учет

Премии — одна из стимулирующих выплат (ст. 129 ТК РФ). В трудовом договоре могут устанавливаться конкретные виды премиальных выплат либо даваться ссылки на документы, где они предусмотрены (ст. 135 ТК РФ):

- коллективный договор;

- дополнительное соглашение;

- локальный нормативный акт (ЛНА), например, положение о премировании.

Организация определяет виды премий, круг работников, которым они начисляются, периодичность и методику расчета. Оговариваются условия, при которых премия начисляется в пониженном размере либо не начисляется совсем. Премию можно не начислять, если работник не выполнил условия премирования, например, были прогулы.

В качестве образца рекомендуем типовое Положение об оплате труда, размещенное на сайте Роструда: онлайнинспекция.рф — банк типовых документов.

Налоговый учет

Расходы по налогу на прибыль включают затраты на оплату труда, в т. ч. премии (п. 2 ст. 254 НК РФ). Условия признания премий в НУ:

- премии предусмотрены законодательством РФ, трудовым или коллективным договором;

- они не указаны в необлагаемых расходах (ст. 270 НК РФ).

Расходы на премии учитывайте в НУ, если работники достигли результатов, дающих право на премию, выполнили условия премирования. Такие факты подтверждайте документами.

Признавайте премии в расходах в периоде начисления (Письмо Минфина от 08.04.2020 N 03-03-06/1/27901 о годовой премии).

Любые премии облагаются НДФЛ. Премии, предусмотренные системой оплаты труда, облагаются страховыми взносами.

Получите понятные самоучители 2025 по 1С бесплатно:

Как начислить ежемесячную премию в 1С пошагово

С релиза 3.0.188 премия начисляется документом «Премия».

30 декабря вышел приказ руководителя о введении в систему оплаты труда (СОТ) ежемесячной премии с 01.01.2023.

Инженеру Зябликову И. А. назначена ежемесячная премия — 20% от оклада. Оклад работника — 30 000 руб. Дни выплаты зарплаты, установленные ЛНА, — 10 и 25 числа.

Внесение изменений в данные сотрудника

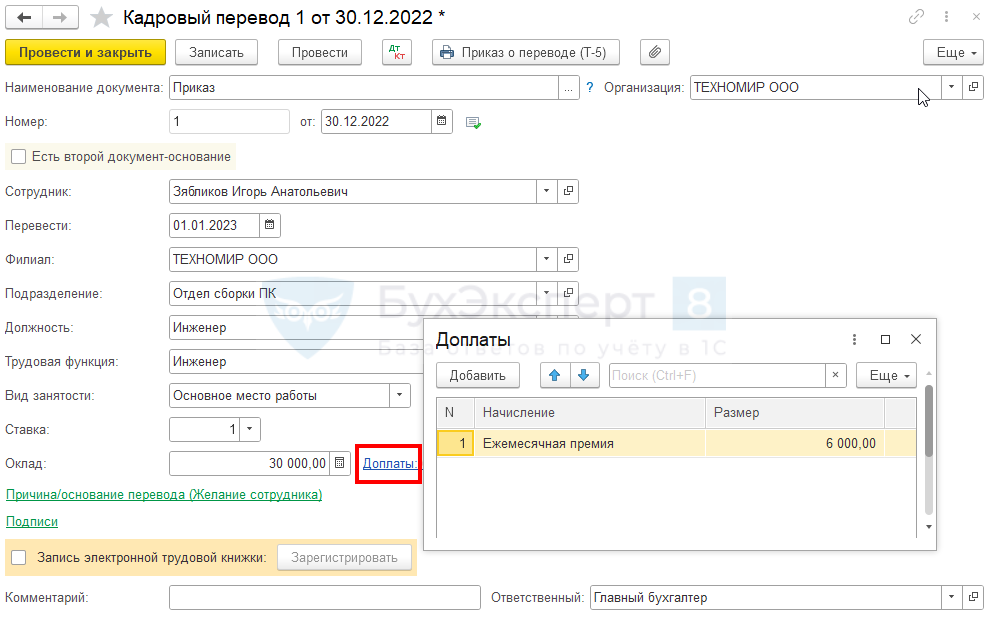

Оформите документ Кадровый перевод: раздел Зарплата и кадры – Кадровые документы – кнопка Создать – кнопка Кадровый перевод.

По ссылке Доплаты рядом с полем Оклад укажите вид премии и сумму. Если премия в ЛНА установлена в %, предварительно ее рассчитайте.

Для новых работников вид и размер премии укажите в форме о приеме на работу.

Создание нового начисления

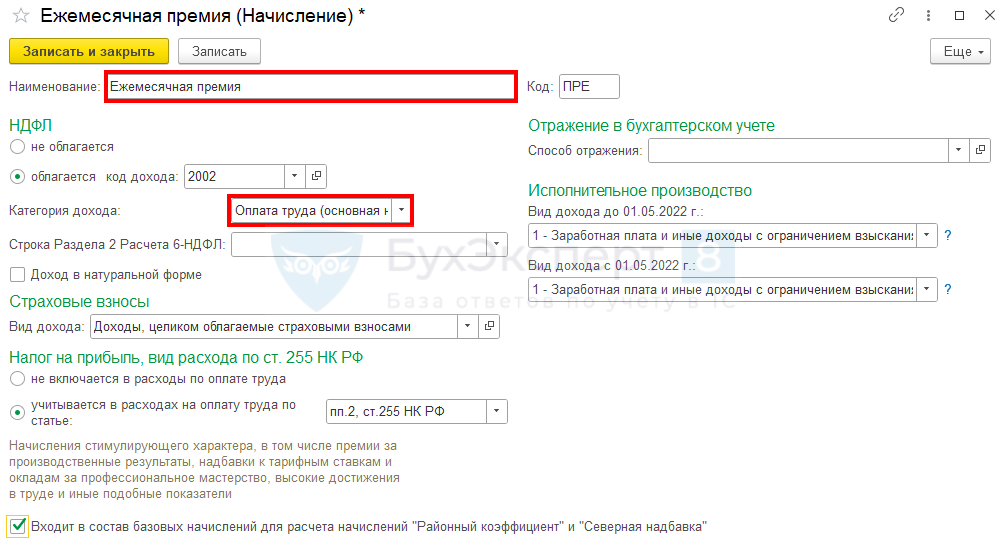

Создайте новый вид начисления, например, Ежемесячная премия: раздел Зарплата и кадры – Настройки зарплаты – Расчет зарплаты – Начисления – кнопка Создать.

Заполните реквизиты начисления:

- Наименование — Ежемесячная премия;

- Код — например, ПРЕ.

НДФЛ:

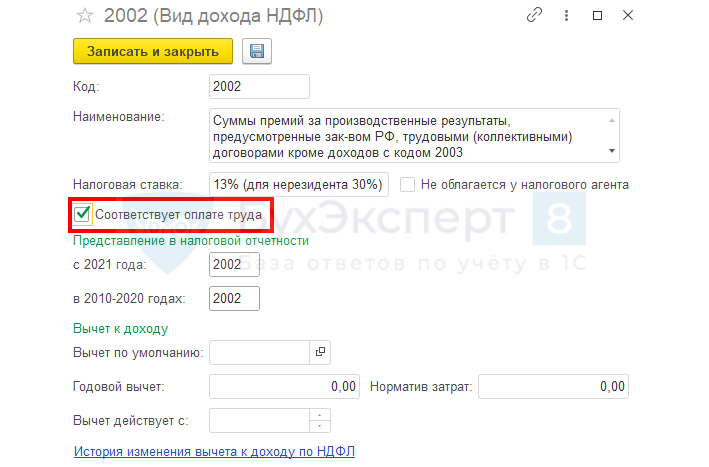

- переключатель — облагается:

- код дохода — 2002;

- Категория дохода — Оплата труда (основная налоговая база), если премия входит в систему оплаты труда (СОТ) организации, начисляется ежемесячно вместе с зарплатой;

Для ежемесячной премии датой получения дохода в целях НДФЛ является последний день месяца (Письмо Минфина от 06.05.2021 N 03-04-06/34840).

Для корректного отражения премии в программе в карточке код дохода должен стоять флаг Соответствует оплате труда.

- Строка раздела 2 Расчета 6-НДФЛ — можно оставить поле пустым, по умолчанию данные попадут в Раздел 2 Расчета 6-НДФЛ в строки 110 и 112. Можно указать Включать в строки 110 и 112 (по трудовым договорам, контрактам).

Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами.

Налог на прибыль, вид расхода по статье 255 НК РФ:

- Учитывается в расходах на оплату труда по статье — пп. 2, ст. 255 НК.

Отражение в бухгалтерском учете:

- Способ отражения — поле заполняется, если начисление имеет особый способ отражения в БУ и НУ. Если поле оставить пустым, будет применен тот способ, который указан общих настройках или для конкретного сотрудника (при наличии).

Исполнительное производство:

- Вид дохода с 01.05.2022 — 1 – Заработная плата и иные доходы с ограничением взыскания.

В поле Входит в состав базовых начислений для расчета начислений районный коэффициент и северная надбавка установите флаг, если такие коэффициенты (надбавки) действуют в вашем регионе.

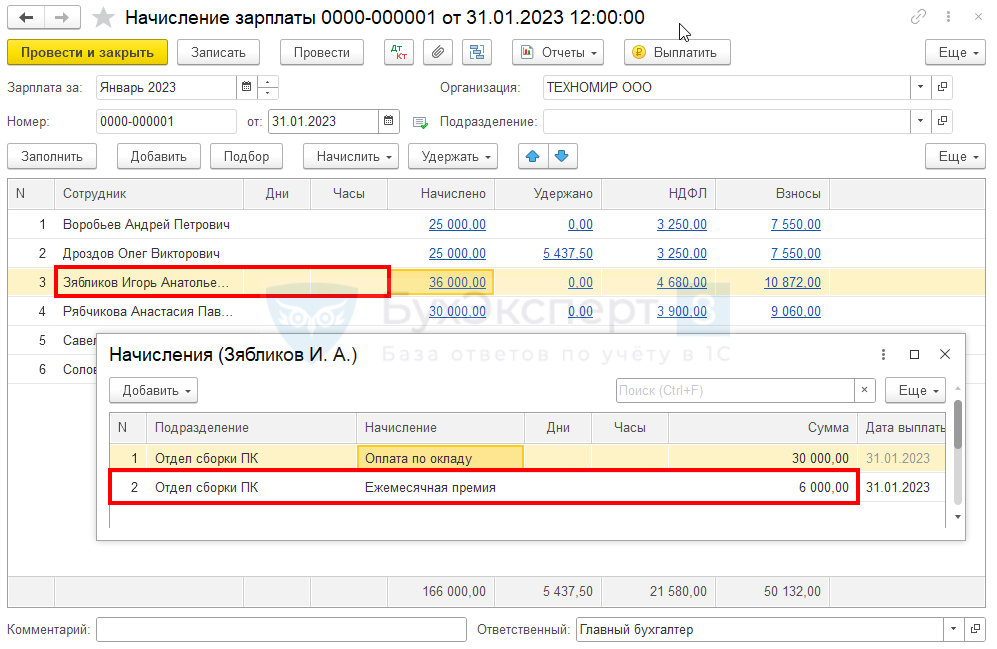

Начисление премии

Заполните Начисление зарплаты: раздел Зарплата и кадры – Все начисления – кнопка Создать – Начисление зарплаты. По кнопке Заполнить документ заполняется автоматически.

Если сотрудник отработал месяц неполностью, пересчитайте сумму вручную и внесите ее взамен начисленной автоматически.

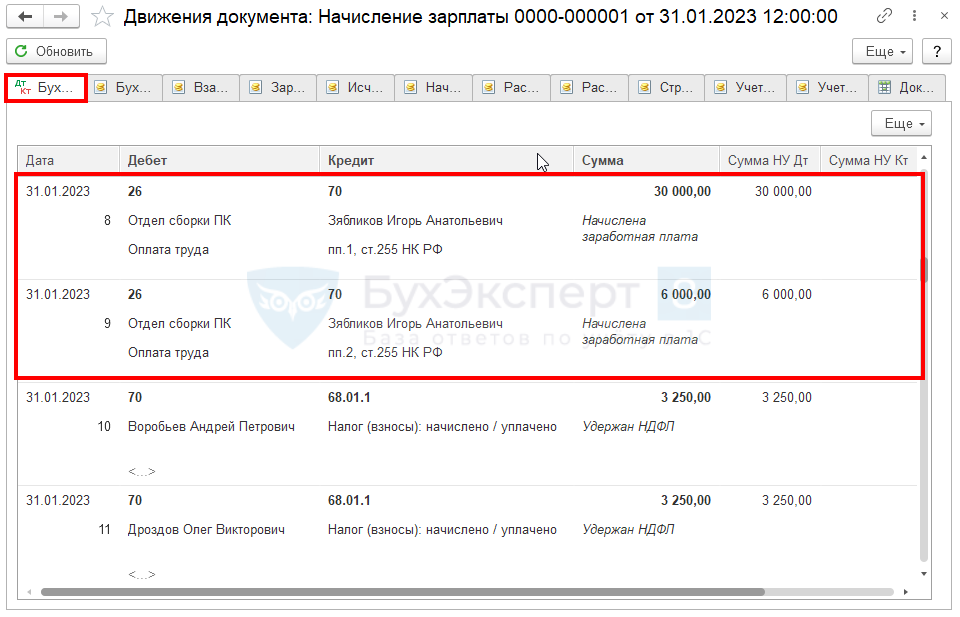

Проводки

Отражение в отчетности

В форме 6-НДФЛ начисление ежемесячной премии отражается в:

Разделе 1 «Данные об обязательствах налогового агента»:

- стр. 020 — 780, сумма удержанного налога с дохода в виде премии (в составе заработной платы);

- стр. 021 — 02.2023, крайний срок уплаты налога в бюджет;

- стр. 022 — 780, сумма удержанного налога.

Разделе 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»:

- стр. 110 — 6 000, сумма дохода в виде премии;

- стр. 112 — 6 000, сумма дохода в виде премии по трудовым договорам;

- стр. 140 — 780, сумма налога исчисленная;

- стр. 160 — 780, сумма налога удержанная.

Как начислить премию к празднику в 1С

Разовые премии, не входящие в систему оплату труда в организации, могут оформляться приказом руководителя. В расходах по налогу на прибыль (УСН) такие выплаты — их называют социальными — не учитываются (п. 21, 22 ст. 270 НК РФ, п. 2 ст. 346.16 НК РФ).

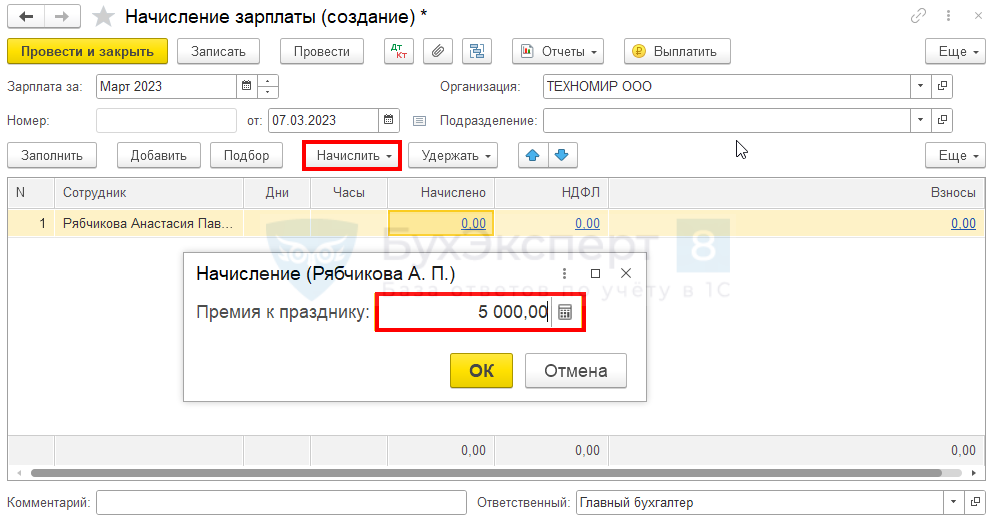

07 марта вышел приказ руководителя о премировании в честь Международного женского дня 8 марта.

Главному бухгалтеру Рябчиковой А. П. назначена разовая премия к празднику в размере 5 тыс. рублей. В тот же день премия выплачена работнице.

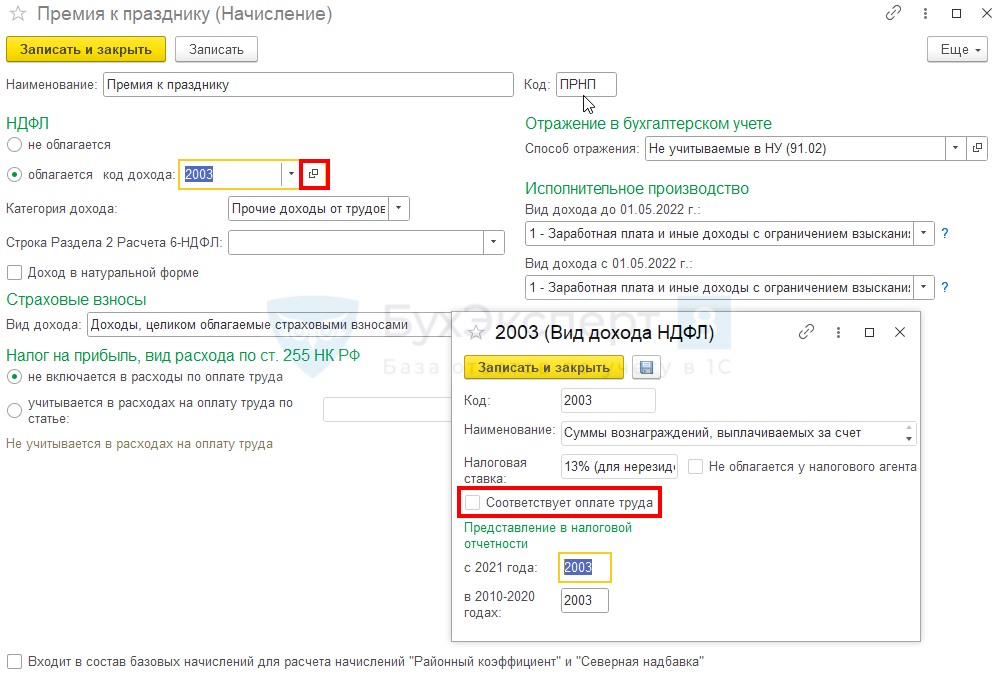

Создание нового начисления

- Наименование — Премия к празднику;

- Код — например, ПРНП (премия непроизводственная).

НДФЛ:

- переключатель — облагается;

- Категория дохода — Прочие доходы от трудовой деятельности (основная налоговая база).

Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами.

Минфин настаивает на обложении страховыми взносами премий к праздникам и памятным датам (Письмо от 07.02.2017 N 03-15-05/6368).

Суды встают на сторону страхователей: выплаты, не связанные с результатами труда (социальные) не облагаются страховыми взносами (Определение ВС от 06.04.2017 N 306-КГ17-2349).

В нашем примере рассмотрена осторожная позиция, когда страховые взносы на премию к празднику начисляются.

Налог на прибыль, вид расхода по статье 255 НК РФ:

- переключатель — не включается в расходы по оплате труда.

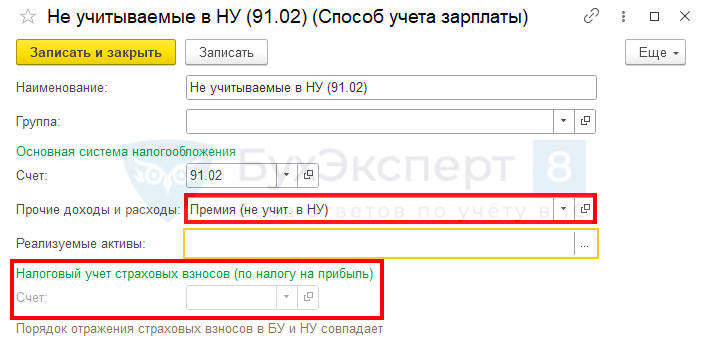

Отражение в бухгалтерском учете:

- Способ отражения — задайте новый способ, так как такая премия в расходах не учитывается. Например, с использованием счета 91.02.

Страховые взносы, начисленные на премию к празднику, признаются в составе прочих расходов вне зависимости от того, принимаются премии к расходам в целях НУ или нет (письма Минфина от 21.05.2021 N 03-03-06/1/38954, от 14.05.2021 N 03-15-05/36908).

Начисление премии

Заполните на дату приказа о премировании документ Начисление зарплаты (Зарплата и кадры –Все начисления – кнопка Добавить) (Рябчикова А.П.) – кнопка Начислить (Премия к празднику).

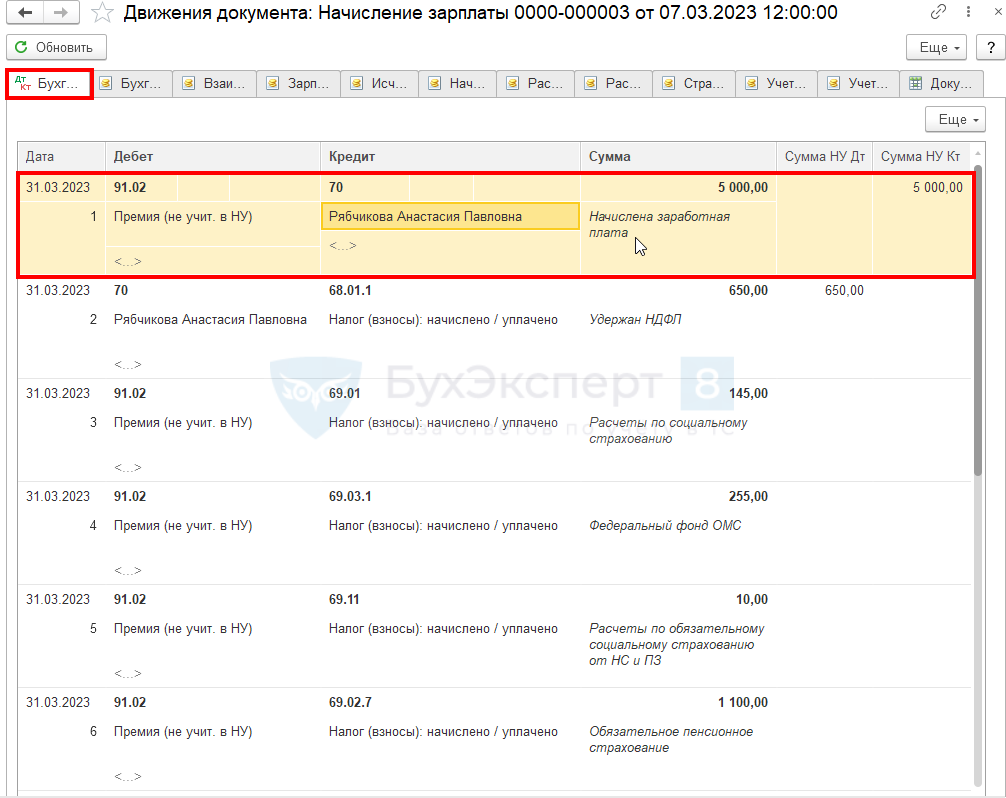

Проводки

Начисление страховых взносов в НУ

В программе страховые взносы в НУ (по налогу на прибыль) не признаются в автоматическом режиме. Отразите взносы в составе расходов для налога на прибыль, используя документ Операция, введенную вручную из раздела Операции — Операции, введенные вручную — кнопка Создать.

Отражение в отчетности

В форме 6-НДФЛ начисление премии к празднику отражается в:

Разделе 1 «Данные об обязательствах налогового агента»:

- стр. 020 — 650, сумма удержанного налога с дохода в виде разовой премии;

- стр. 021 — 03.2023, крайний срок уплаты налога в бюджет;

- стр. 022 — 650, сумма удержанного налога.

Разделе 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»:

- стр. 110 — 5 000, сумма дохода в виде премии;

- стр. 112 — 5 000, сумма дохода в виде премии к празднику;

- стр. 140 — 650, сумма налога исчисленная;

- стр. 160 — 650, сумма налога удержанная.

В строке 112, по мнению Минфина, отражаются не только премии, входящие в систему оплаты труда, но и социальные (Письмо от 06.04.2021 N БС-4-11/4577@).

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо, пояснение особенностей очень подробное