Источник: Письмо Минфина от 15.07.2024 N 03-04-06/66058

Информация для: работодателей

Работодатель может компенсировать сотрудникам-вахтовикам расходы на оплату стоимости проезда (ч. 10 ст. 302 ТК РФ):

- от места жительства до места нахождения работодателя;

- от места жительства до пункта сбора.

Размер и порядок компенсации прописывают в коллективном договоре, локальных нормативных актах.

В Письме от 15.07.2024 N 03-04-06/66058 Минфин разъяснил, что такая компенсация не облагается НДФЛ, если выполняются два условия:

- Компенсация выплачивается в целях возмещения работникам затрат, связанных с исполнением ими трудовых обязанностей. При этом целевой характер должен быть документально подтвержден.

- Размер компенсации прописан в коллективном договоре или другом ЛНА работодателя.

Отметим, что на таких же условиях компенсация стоимости проезда вахтовикам освобождается от взносов (Письмо Минфина от 28.04.2023 N 03-04-06/40007).

Порядок учета компенсации проезда вахтовикам в ЗУП 3.1 на разных предприятиях может различаться в зависимости от организации учета:

- Если перечисление денег отражается только на стороне бухгалтерской программы и Ведомость на выплату (Выплаты – Все ведомости на выплату зарплаты) в ЗУП 3.1 не регистрируется — такое начисление учитывается как натуральные доходы по аналогии с суточными по командировке — Суточные в пределах норм.

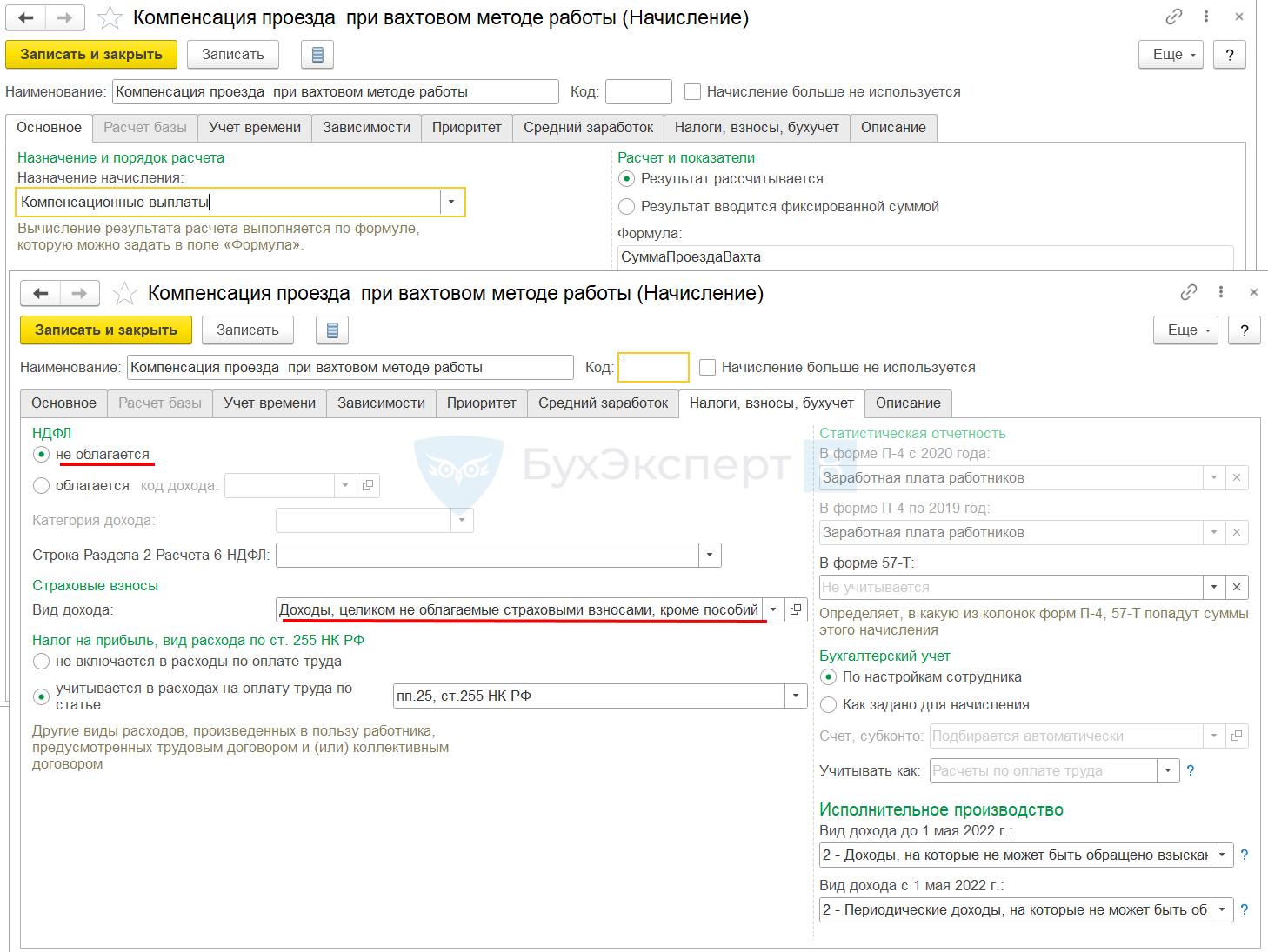

- Если в ЗУП 3.1 регистрируется Ведомость — для начисления компенсации потребуется настроить отдельное начисление с назначением Компенсационные выплаты.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете