Источник: Письмо Минфина от 09.01.2025 N 03-04-05/417

Информация для: работодателей

Работодатель может компенсировать вахтовым работникам расходы на оплату проезда от места жительства до места нахождения работодателя (пункта сбора). Такие суммы освобождаются от НДФЛ и страховых взносов как компенсационные выплаты, если выполняются условия (ст. 302 ТК РФ, п. 1 ст. 217, абз. 9 пп. 2 п. 1 ст. 422 НК РФ):

- размер и порядок компенсации прописан в трудовом договоре, коллективном договоре или ЛНА

- компенсация установлена в целях возмещения работникам затрат, связанных с исполнением трудовых обязанностей

Но если работодатель не возмещает расходы вахтовых работников, а сам приобретает им билеты, такие суммы не считаются компенсацией, а значит, облагаются НДФЛ и взносами.

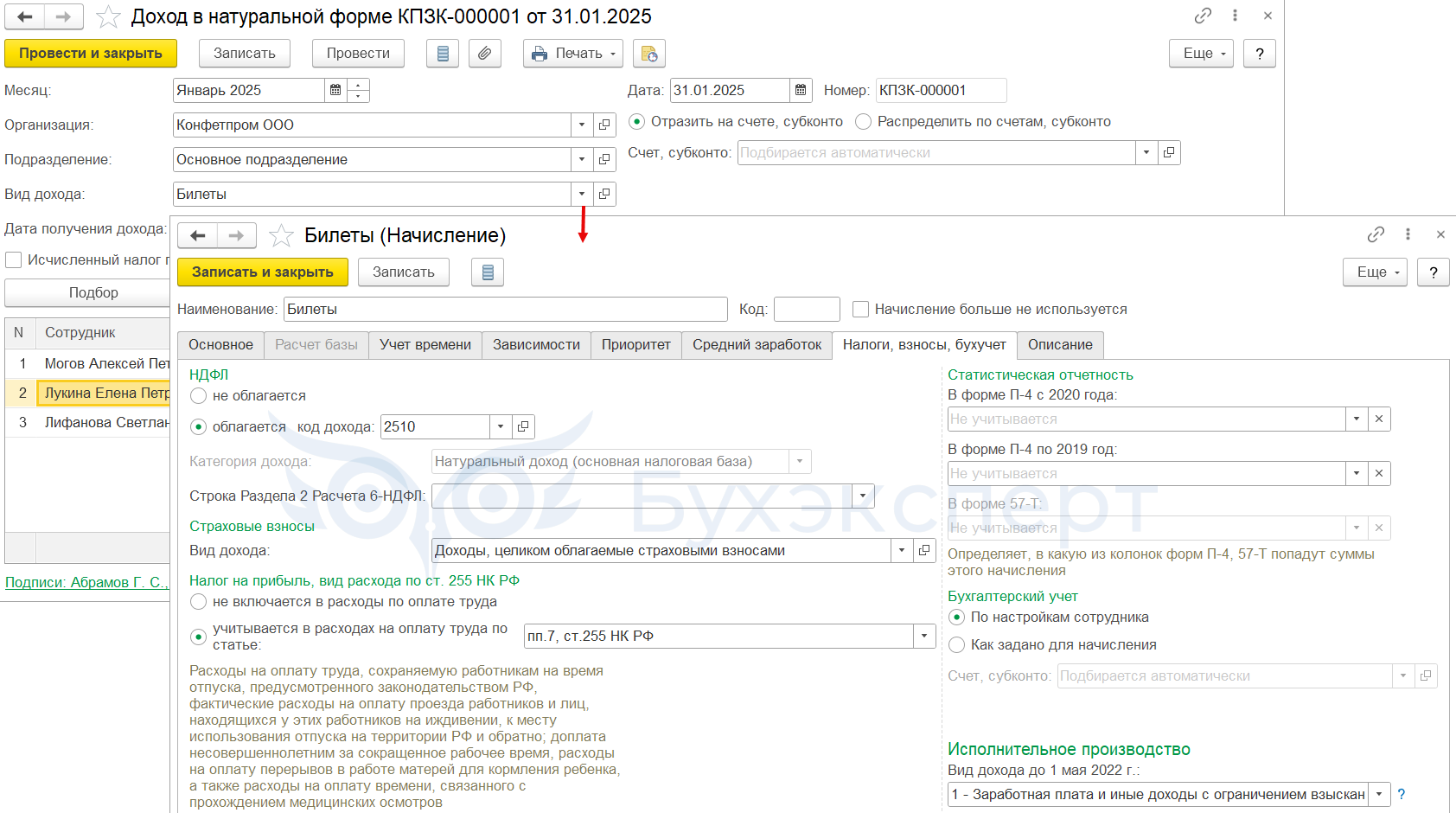

Если требуется начислить НДФЛ и взносы со стоимости билетов в ЗУП 3.1, используем документ Доход в натуральной форме (Зарплата – Натуральные доходы) – Натуральные доходы.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете