Разберем, что меняется с 2023 года в учете НДФЛ с подарков.

Содержание

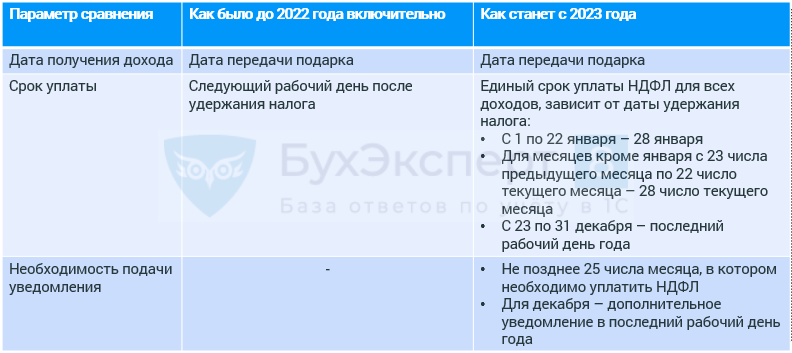

Что меняется для подарков в натуральной форме

Подробнее Порядок уплаты НДФЛ в 2023 году: главные изменения

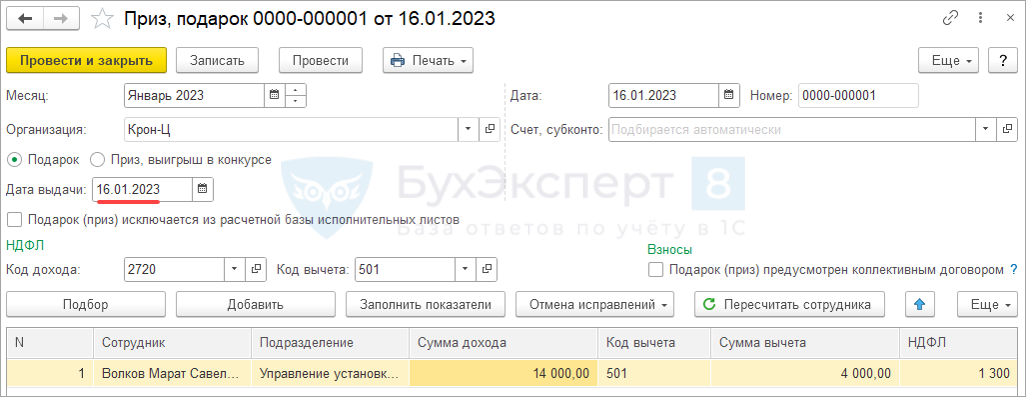

Регистрация в ЗУП 3.1

Регистрируем документом Приз, подарок. В поле Дата выдачи указываем дату вручения подарка.

НДФЛ с подарков в натуральной форме

Дата получения дохода = Дата выдачи подарка.

Получите понятные самоучители 2026 по 1С бесплатно:

Код дохода:

- 2721 для подарков в виде ценных бумаг резидентам и для всех видов подарков нерезидентам:

- для резидентов доходы учитываются в совокупной базе, ставка НДФЛ 13% (15%);

- ставка НДФЛ для нерезидентов 30%.

- 2720 для подарков резидентам кроме стоимости ценных бумаг – НЕ учитываются в совокупной базе, ставка НДФЛ всегда 13%.

Вычет с кодом 501 – 4000 руб. в год для суммарного дохода по кодам 2720 и 2721.

Для удержания НДФЛ с подарка при выплате аванса или в межрасчет потребуется ручная корректировка Ведомости.

Заполнение уведомления зависит от даты удержания НДФЛ с подарка.

Подробнее:

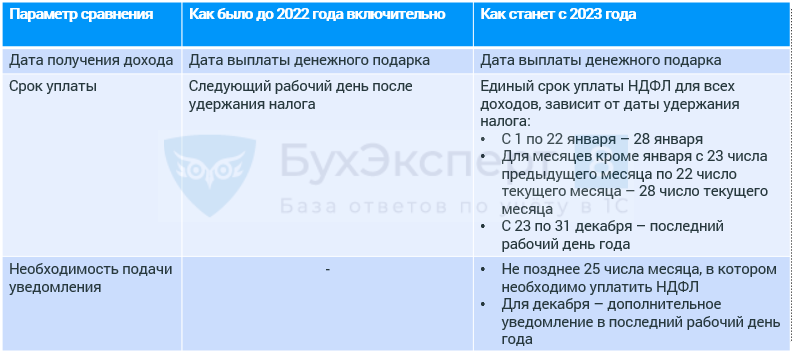

Что меняется для денежных подарков

Подробнее Порядок уплаты НДФЛ в 2023 году: главные изменения

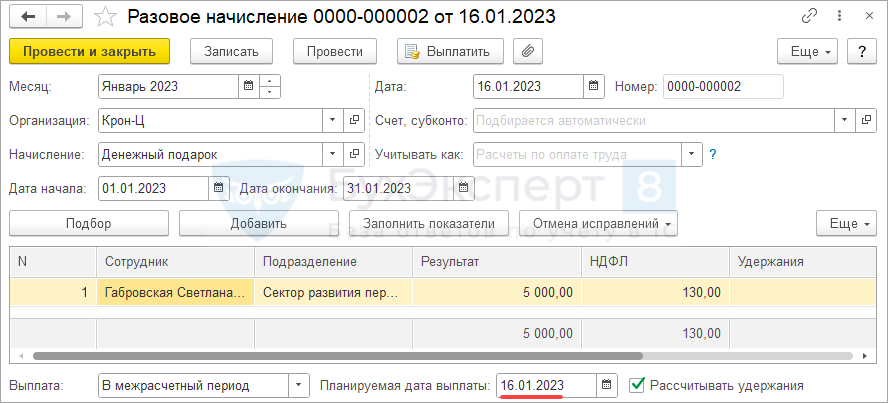

Регистрация в ЗУП 3.1

Настраиваем Начисление и регистрируем документом Разовое начисление или Премия.

Проверяем Планируемую дату выплаты.

НДФЛ с денежных подарков

Дата получения дохода = Дата выплаты денежного подарка.

Код дохода:

- 2721 для денежных подарков нерезидентам – ставка НДФЛ 30%;

- 2720 для денежных подарков резидентам – НЕ учитываются в совокупной базе, ставка НДФЛ всегда 13%.

Вычет с кодом 501 – 4000 руб. в год для суммарного дохода по кодам 2720 и 2721.

Заполнение уведомления зависит от даты удержания НДФЛ с подарка.

Подробнее:

Сложности учета денежных подарков для резидентов

При настройке начисления используем категорию дохода Прочие доходы, облагаемые по ставке п. 1.1 ст. 224 НК РФ.

Если дата выплаты денежного подарка отличается от Планируемой даты выплаты в документе начисления, она не будет переучитываться при проведении Ведомости.

- В этом случае обязательно перед выплатой меняем Планируемую дату выплаты в документе начисления.

Подробнее Расчет НДФЛ со стоимости подарков (ЗУП 3.1.18.336/3.1.20.96)

Сложности учета денежных подарков для нерезидентов

При настройке начисления автоматически будет выбрана категория дохода Натуральный доход (основная налоговая база). В этом случае дата получения дохода не будет уточняться при проведении Ведомости.

Варианты решения:

- Вариант 1. Перед выплатой менять Планируемую дату выплаты в документе начисления.

- Вариант 2. Изменить категорию дохода для начисления на Прочие доходы (основная налоговая база) через обработку Группового изменения реквизитов.

Подробнее Расчет НДФЛ со стоимости подарков (ЗУП 3.1.18.336/3.1.20.96)

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Т.е. я правильно понимаю, что если подарок выдан в конце месяца (после аванса), то НДФЛ удерживается при выплате ЗП, которая уже в следующем месяце. Например, аванс 29.12.2022, подарки выданы 30.12.2022, ЗП за декабрь в январе 2023. НДФЛ с ЗП уже считается январским, а НДФЛ с подарков декабрьским также и остался (для второго раздела 6-НДФЛ стр.110)? Но оплатить НДФЛ с подарков его можно до 30.01.23г.?

Здравствуйте! Вы вес правильно поняли!

Спасибо за ответ. Т.е. соответствие 1го и 2го разделов не может быть, ну по крайней мере в нашем случае. А мне ИФНС доказывали, что с 2023 г. расхождений быть не должно., правда ни на что не ссылаясь.

Да, будут расхождения. Ведь у натуральных доходов дата получения дохода может различаться с датой удержания, и в том числе эти даты могут приходиться на разные года. Для суточных сверх нормы за Декабрь, с которых НДФЛ удерживается НДФЛ в зарплату, выплаченную в Январе будет аналогично.

На уровне законодательства про подарки детям решили как будет учитываться с 01.01.2023 г. А как, и самое главное когда это будет реализовано в программе 1С ЗУП 3.1? На данный момент все обновления установлены, а порядок учета подарков остался прежним. Как внести именно получение подарка на ребенка?

Здравствуйте! Для подарков детям, насколько мне известно, нет каких-то особых правил. Они учитываются как любые другие подарки в натуральной форме.

Откуда информация, что какой-то особый учет? Речь об НДФЛ ил о чем-то другом?

С 01.01.2023 г. при выдаче подарков детям сотрудников получателем дохода будет сам ребенок. Он же будет плательщиком НДФЛ, когда сумма подарка превысит 4000 руб. Если стоимость подарков этому ребенку за год не превысит 4000 руб., объект обложения НДФЛ отсутствует, и удерживать налог не нужно.

Добрый вечер! Не нашла ничего подобного. Мои коллеги тоже не слышали. Откуда информация? Если это принято на законодательном уровне, то могли бы Вы подсказать реквизиты нормативного документа?

Добрый день. Мы создаем в ЗУП подарки с кодом 2720. НДФЛ считается в документе «приз, подарок» по 13% (у сотрудника, которого уже НДФЛ с превышения). Затем при расчете, например, командировки, в документе «командировка» НДФЛ с подарка 13% сторнируется и начисляется 15% + НДФЛ 15% с командировки. Зашла руками исправила в документе «приз, подарок» НДФЛ с 13% на 15% и документ «командировка» считает НДФЛ с командировки по 15%. Делаю тестово перерасчет НДФЛ, сотрудник в нем не появляется. Т.е. учет доходов с кодом 2720 учитывается в общей базе. Это и логично.

Зарплата и управление персоналом КОРП, редакция 3.1 (3.1.29.78)

Здравствуйте! Это ошибка программы! подарок в кодом 2720 не должен учитываться в общем налоговой базе. Ошибка исправлена в 3.1.30. Почитать можно тут: Ошибка № 2 – стоимость подарка включается в расчет предела 5 млн. руб. для прогрессивной ставки НДФЛ.

Я изменила в документе «приз, подарок» сумму НДФЛ как по 13% и теперь этот сотрудник появляется в перерасчете НДФЛ. Т.е. я правильно понимаю, что для решения проблемы нужно просто обновить базу? Если оставлю в подарке НДФЛ 15% сейчас у меня проблем нет никаких, а после обновления по данному сотруднику «слетит» НДФЛ и его по-любому придётся пересчитывать?

Здравствуйте! Чтобы получить ответ на этот вопрос, задайте его, пожалуйста, в Личном кабинете.

Если кратко: Вам нужно обновить базу, потом перепровести документ Приз, подарок, затем пересчитать НДФЛ.