В ЗУП 3.1 обнаружены две ошибки по подаркам с кодом дохода по НДФЛ 2720:

- В Ведомости на выплату не удерживается НДФЛ с подарка. Сумма к выплате сотруднику в документе уменьшается, но в учете НДФЛ налог не удерживается.

- Стоимость подарка ошибочно включается в совокупную налоговую базу и учитывается при расчете предела в 5 млн. руб. для применения прогрессивной ставки 15%.

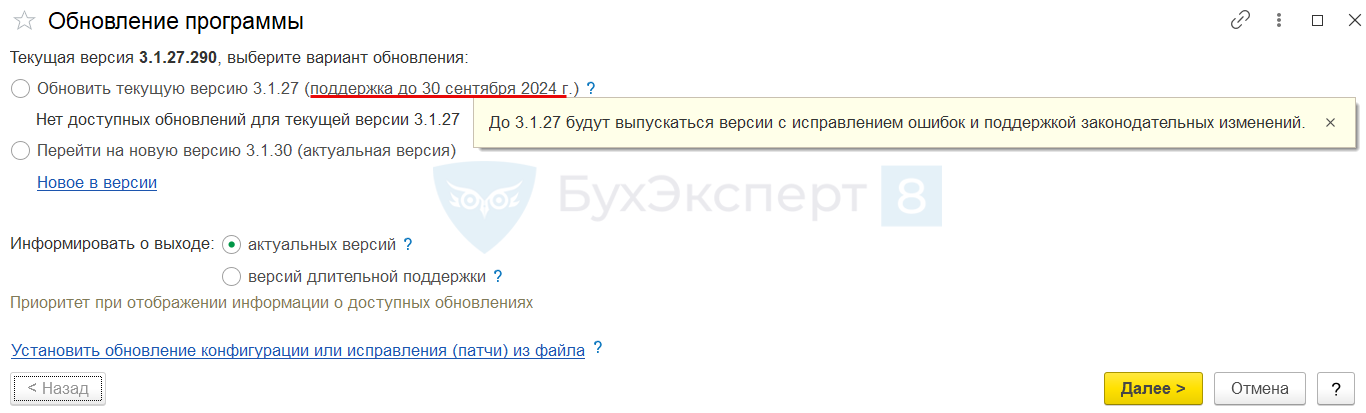

Ошибки проявляются только в версии длительной поддержки ЗУП 3.1.27. В версии 3.1.30 таких ошибок нет.

Содержание

Рассмотрим их подробнее.

Ошибка № 1 – не удерживается НДФЛ

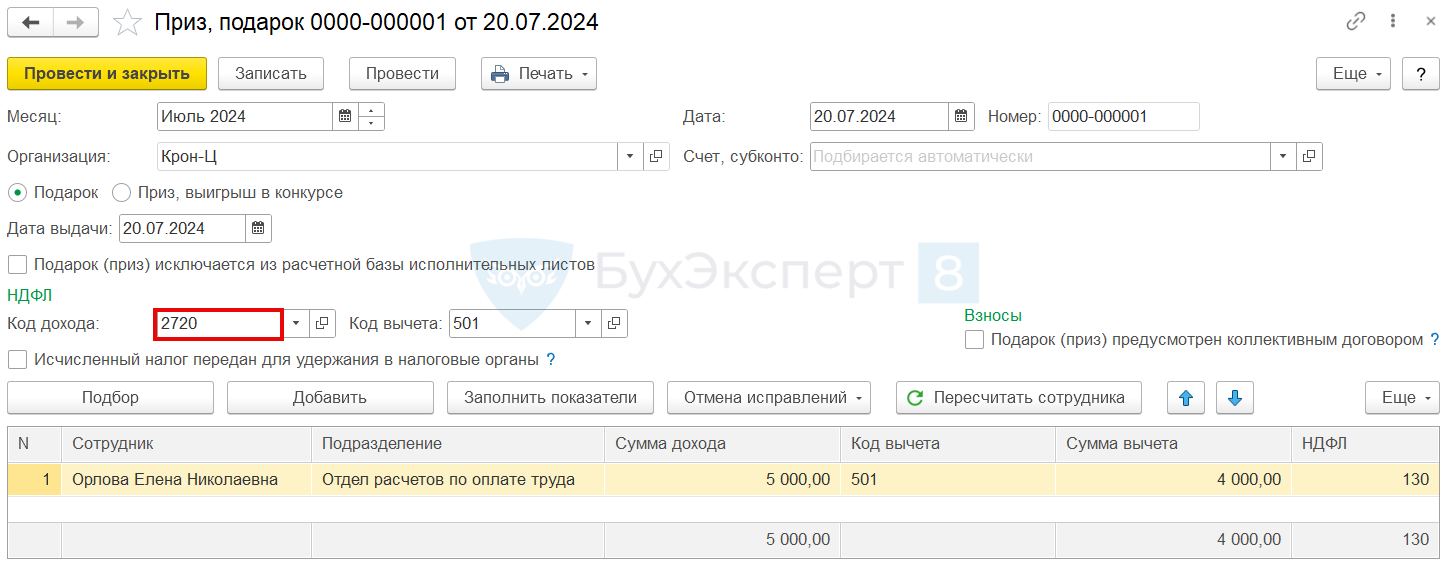

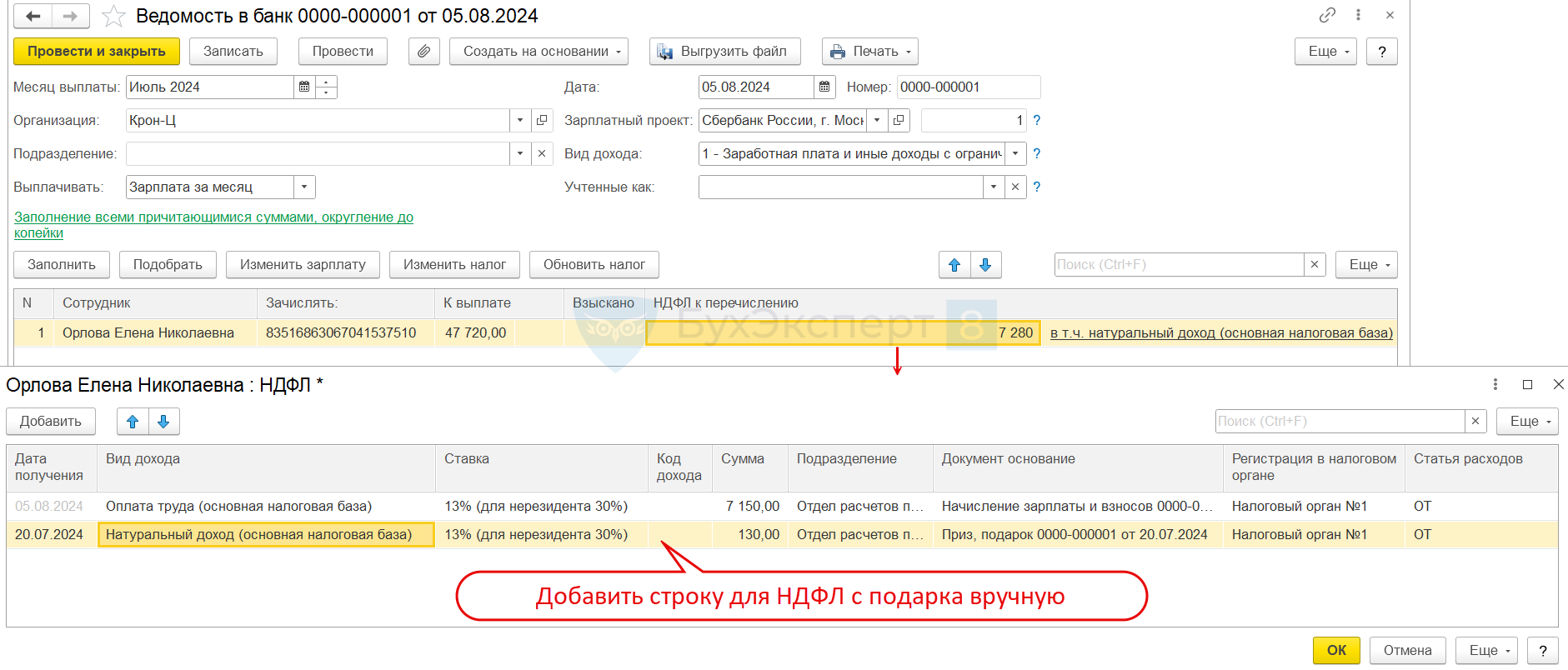

Если по документу Приз, подарок (Зарплата – См. также – Приз, подарок) сотруднику выдан подарок с кодом дохода 2720.

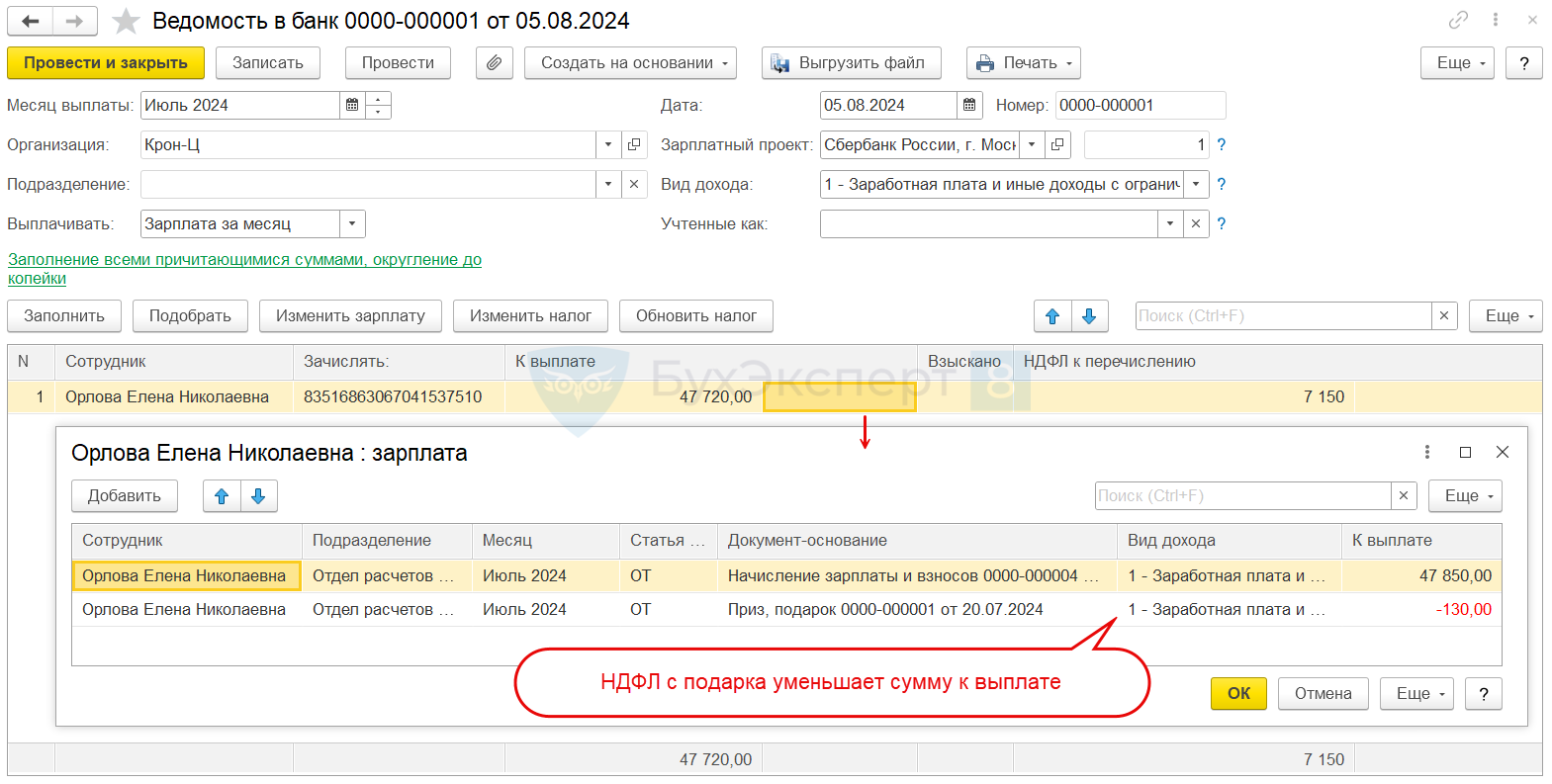

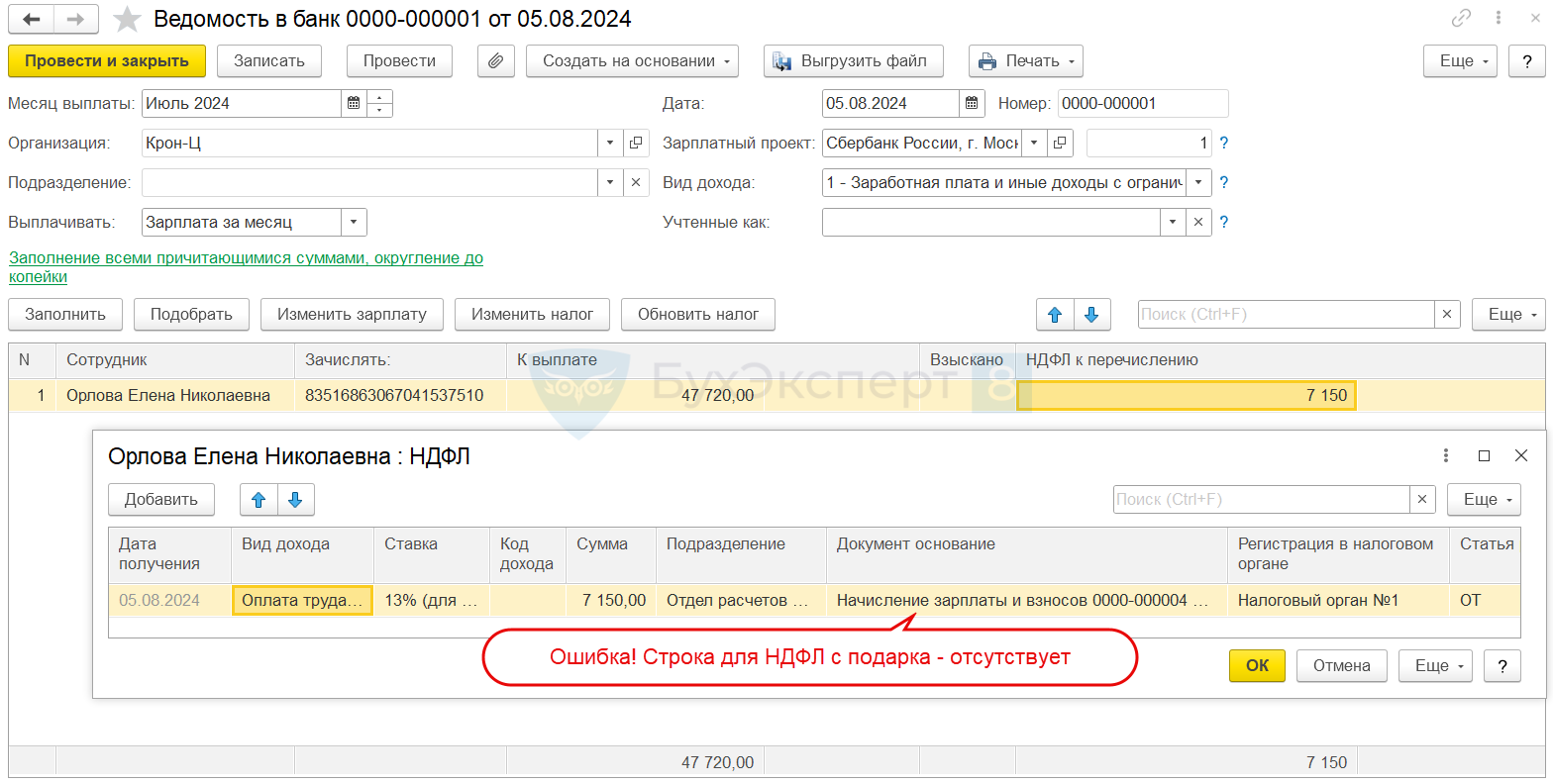

— в Ведомости на выплату, по которой должен быть удержан НДФЛ с натурального дохода, программа уменьшает Сумму к выплате на налог с подарка, а в колонку НДФЛ к перечислению эту сумму не включает.

Получите понятные самоучители 2026 по 1С бесплатно:

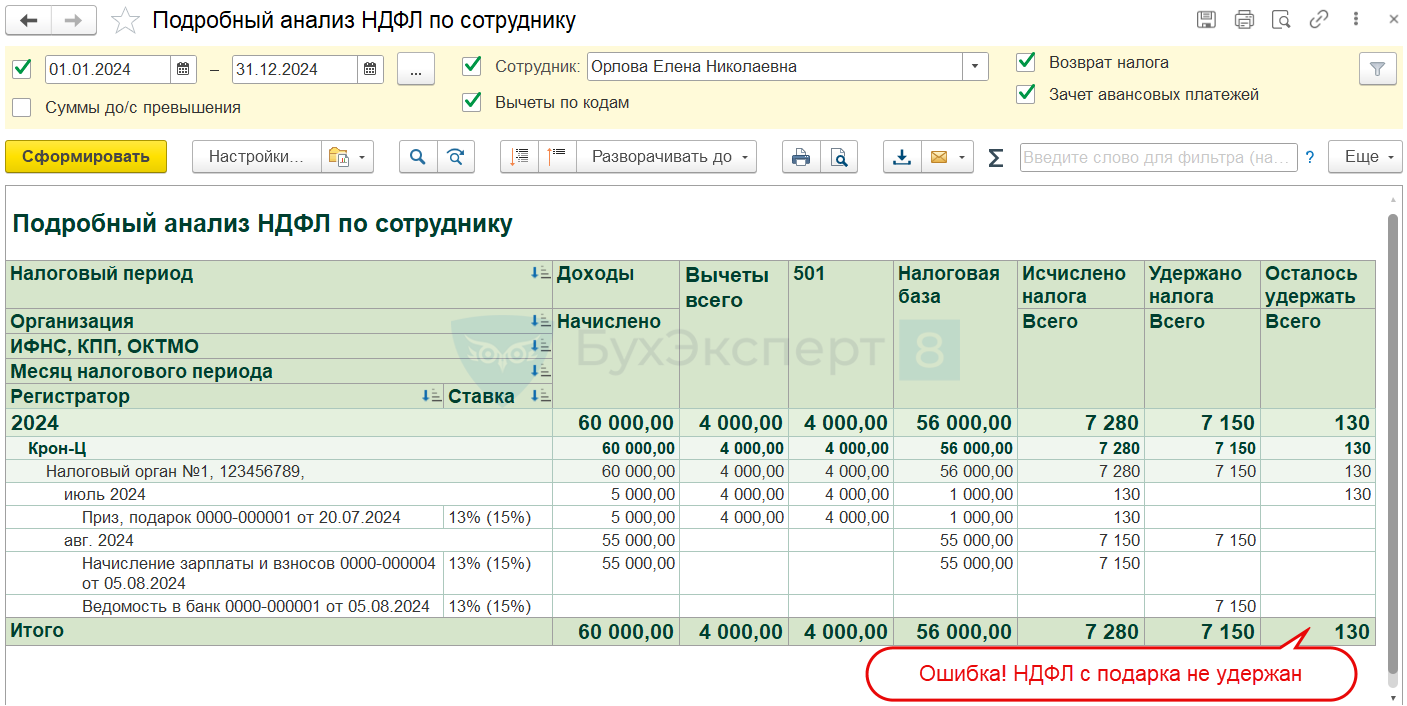

В результате удержание налога с подарка в учете по НДФЛ отражено не будет.

Как исправить. Если нет возможности обновиться на актуальную версию — для исправления ошибки в Ведомости потребуется вручную добавить строку для НДФЛ с подарка в колонку НДФЛ к перечислению.

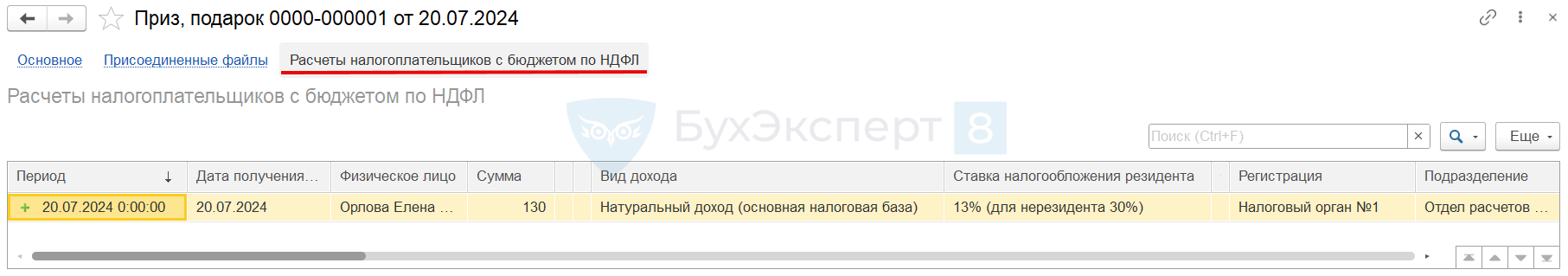

Чтобы определить виды аналитики по НДФЛ для ручного ввода (Дату получения дохода, Вид дохода, Регистрацию в налоговом органе и другие), их можно посмотреть в движениях по регистру Расчеты налогоплательщиков с бюджетом по НДФЛ в документе Приз, подарок — Как в ЗУП 3 посмотреть движения документа по регистрам?

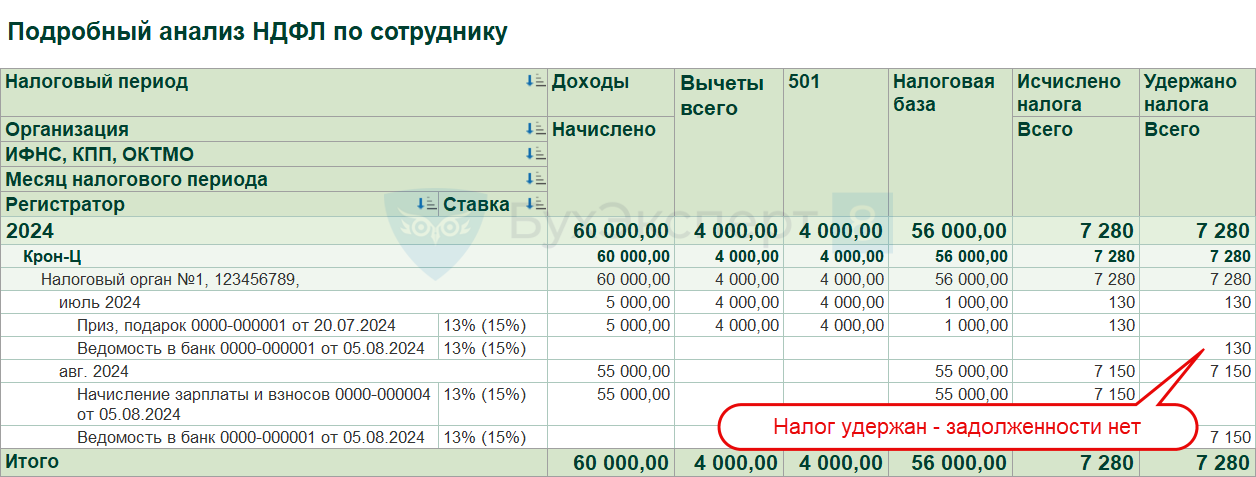

После ручных корректировок Ведомости весь налог в учете по НДФЛ будет удержан.

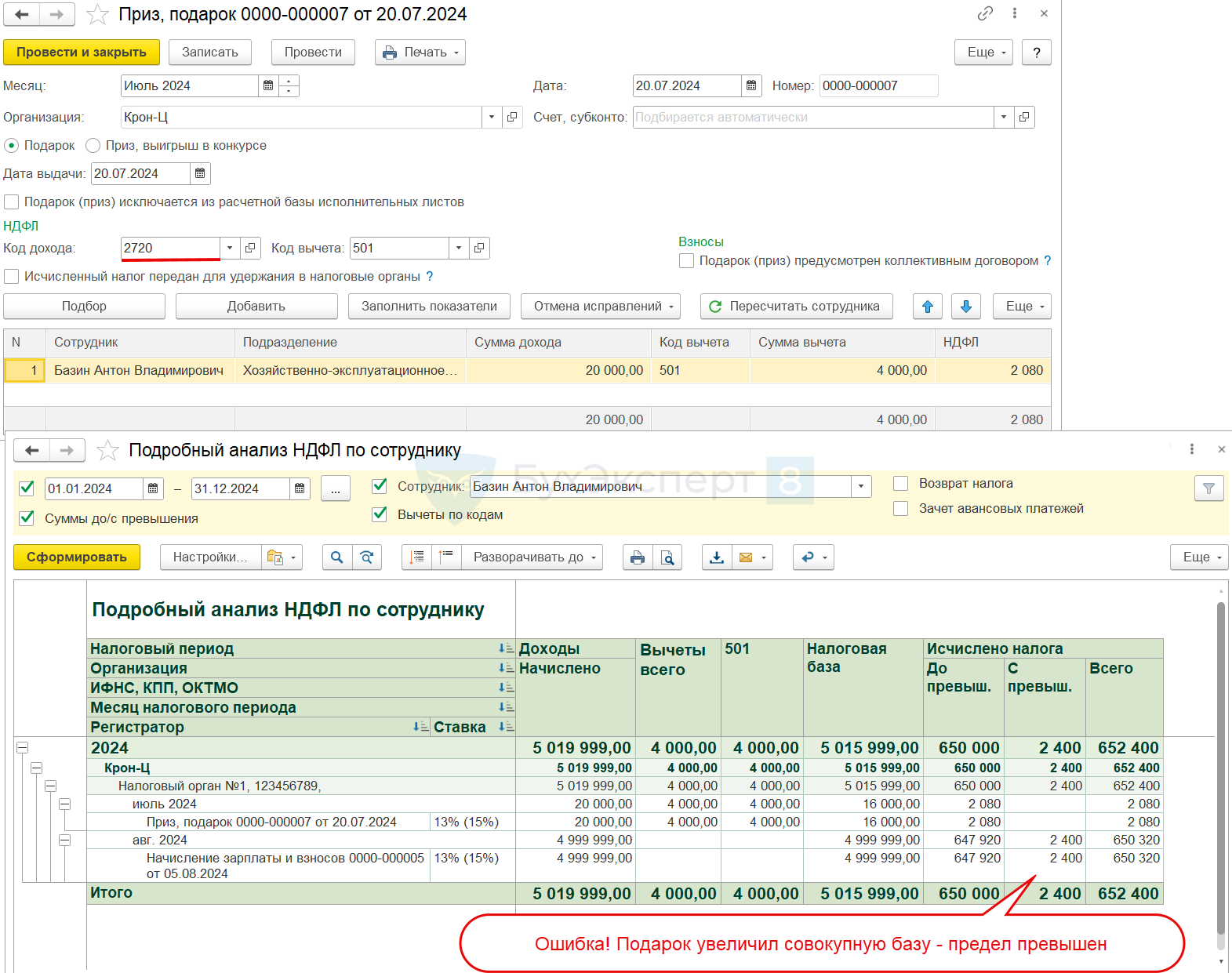

Ошибка № 2 – стоимость подарка включается в расчет предела 5 млн. руб. для прогрессивной ставки НДФЛ

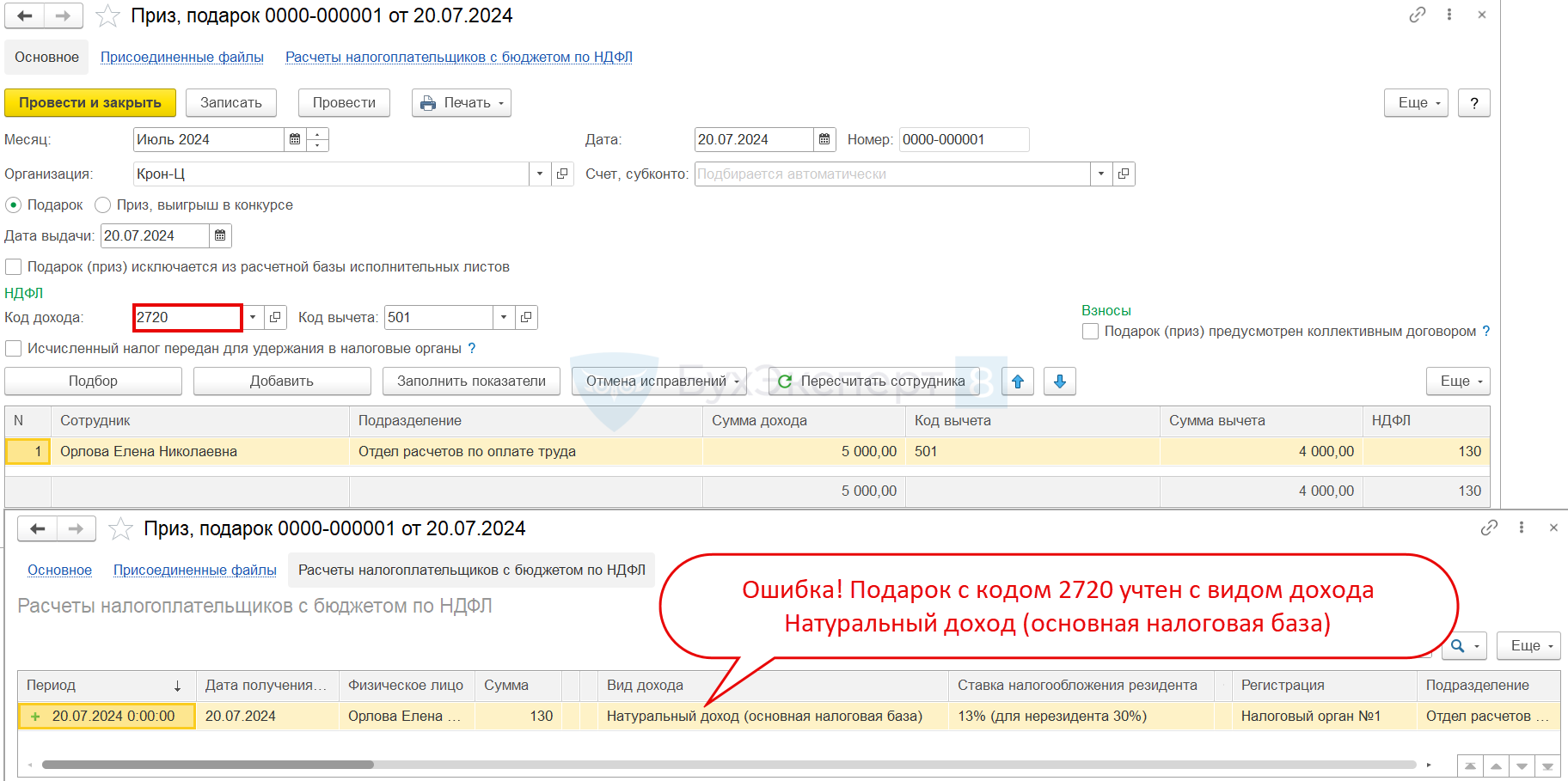

В релизах ЗУП 3.1.27.291 и в некоторых более ранних релизах версии длительной поддержки в документе Приз, подарок для подарков с кодом дохода 2720 ошибочно применяется вид дохода Натуральный доход (основная налоговая база).

В результате стоимость подарка включается совокупную базу при определении предела 5 млн. руб. для применения ставки НДФЛ 15%.

Начиная с релизов ЗУП 3.1.18.336/3.1.20.96 код 2720 предназначен только для учета НДФЛ с подарков в натуральной форме резидентам за исключением подарков в виде ценных бумаг — Расчет НДФЛ со стоимости подарков (ЗУП 3.1.18.336/3.1.20.96).

В соответствии с п. 1.1 ст. 224 НК РФ НДФЛ для этого вида дохода рассчитывается без учета прогрессивной ставки, даже если доходы сотрудника превысили 5 млн. руб. Поэтому, чтобы исключить стоимость таких подарков из совокупной налоговый базы, для кода 2720 в программе был предусмотрен отдельный вид дохода — Прочие доходы, облагаемые по ставке п. 1.1 ст. 224 НК РФ — НДФЛ с подарков с 2023 года.

В некоторых регистрах и документах учета НДФЛ в ЗУП 3.1 вместо названия Вид дохода используется Категория дохода. Эти термины описывают одну и ту же «сущность» программы.

Как исправить. Если заранее известно, что доход сотрудника в 2024 году нарастающим итогом не превысит 5 млн. руб. – Вид дохода по документу Приз, подарок не требует обязательного исправления. Вид дохода – это служебный реквизит программы и в отчете 6-НДФЛ он не показывается.

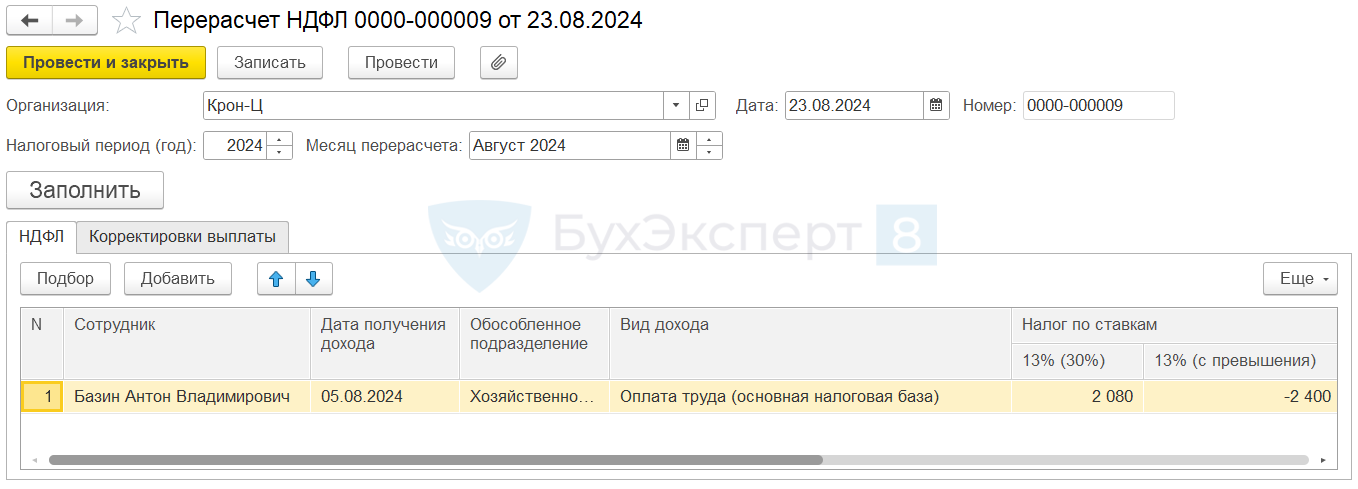

В остальных случаях после обновления на актуальную версию ЗУП 3.1.30 потребуется исправить категорию дохода и сумму исчисленного НДФЛ:

- Перепровести ошибочные документы Приз, подарок без их перезаполнения. При повторном проведении программа исправит в налоговом учете категорию дохода для подарка на правильную.

- Если в Ведомости на удержание НДФЛ с подарка ранее вручную (см. Ошибку №1) была указана категория дохода Натуральный доход — заменить ее на Прочие доходы, облагаемые по ставке п. 1.1. Это нужно для того, чтобы избежать пересортицы по категориям дохода в учете удержанного налога, т.к. такая пересортица может привести к неправильному заполнению документа Отражение удержанного НДФЛ в бухучете (Зарплата – Бухучет).

- После этого потребуется пересчитать завышенный налог документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

Версию 3.1.27 планируется поддерживать до конца сентября 2024 года. После окончания этого срока потребуется перейти на версию ЗУП 3.1.30.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете