Источник: Письмо Минфина от 01.04.2025 N 03-04-05/32033

Информация для: работодателей

Сотрудник увольняется по соглашению сторон. Соглашением предусмотрено, что вместо причитающейся зарплаты ему передают рабочие ноутбук и смартфон. Уплачивать ли НДФЛ со стоимости передаваемого имущества и из каких средств? А если техника будет передана по договору дарения, как быть с НДФЛ? С вопросами разбирался Минфин.

Передача имущества в счет зарплаты

Передача сотруднику рабочего ноутбука и смартфона вместо заработной платы является основанием для начисления НДФЛ в общем порядке:

- Доход в натуральной форме учитывается при определении налоговой базы по НДФЛ (п. 1 ст. 210 НК РФ, пп. 2 п. 2 ст. 211 НК РФ)

- Дата получения такого дохода — день передачи имущества (пп. 2 п. 1 ст. 223 НК РФ)

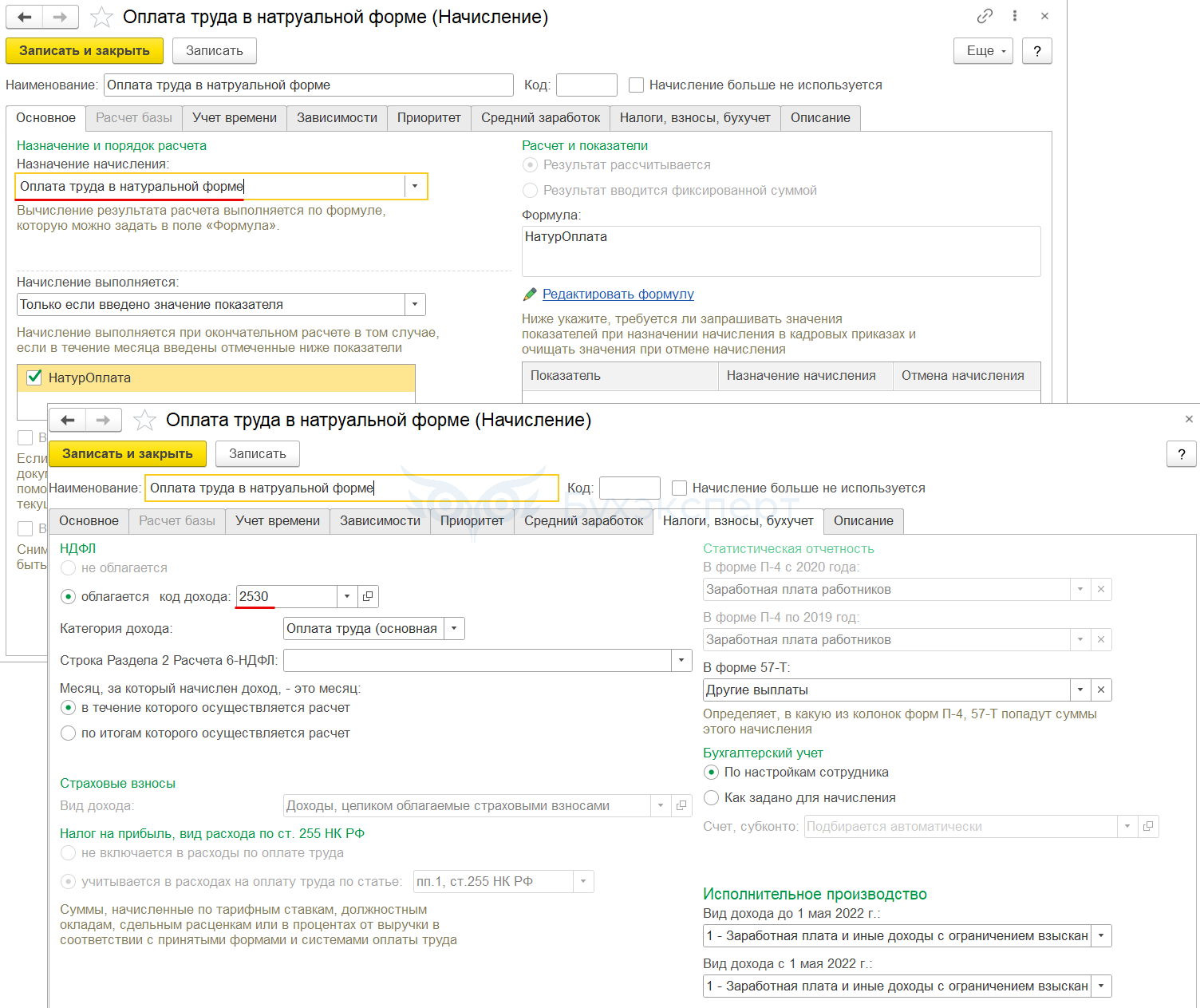

В ЗУП 3.1 для натуральной оплаты труда предусмотрена специальная категория начисления – Оплата труда в натуральной форме. Создать такое начисление потребуется самостоятельно (Настройка – Начисления).

Подробный разбор ситуации, когда сотруднику часть зарплаты выдана имуществом – смотрите в статье Выдача части заработной платы в натуральной форме.

Передача имущества как подарка

Если техника передается сотруднику в качестве подарка, при этом стоимость подаренного имущества за календарный год составила менее 4 000 рублей, НДФЛ платить не надо (п. 28 ст. 217 НК РФ). Стоимость имущества определяется по рыночной цене, включая НДС и акцизы (ст. 105.3 НК РФ, п. 1 ст. 211 НК РФ). С суммы, превышающей 4 000 руб., придется заплатить налог.

Отметим также, что при стоимости подарка дороже 3 000 руб. необходимо заключить письменный договор (п. 2 ст. 574 ГК РФ).

Получите понятные самоучители 2026 по 1С бесплатно:

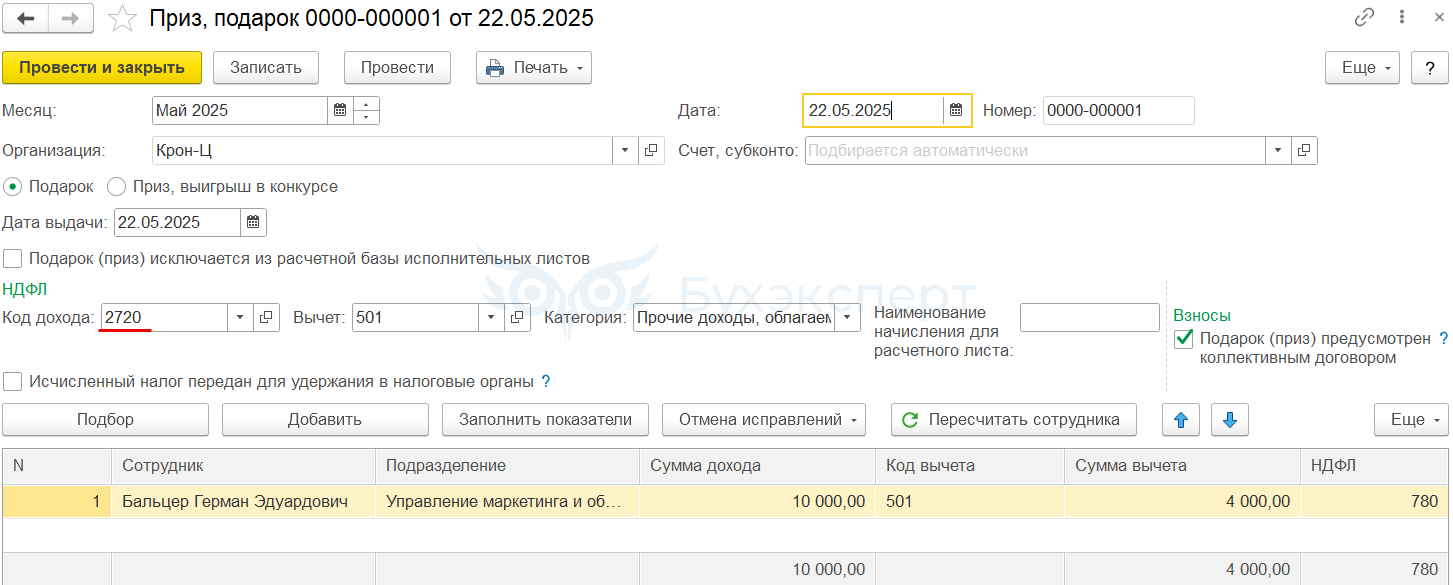

Доход сотрудника в виде подарка в ЗУП 3.1 регистрируем документом Приз, подарок (Зарплата – См. также – Призы, подарки). Код дохода по НДФЛ – 2720.

Подробнее — НДФЛ с подарков с 2023 года.

Порядок удержания НДФЛ

Поскольку удержать денежные средства непосредственно из выданного имущества невозможно, работодателю следует произвести удержание из последующих выплат сотруднику. Однако есть ограничение: доля удерживаемого НДФЛ не должна превышать 50% от выплачиваемой суммы (п. 4 ст. 226 НК РФ).

Если полную сумму налога удержать не удалось, работодатель обязан сообщить об этом сотруднику и в ИФНС. Сделать это нужно не позднее 25 февраля года, следующего за годом выплаты дохода (ст. 216 НК РФ, п. 5 ст. 226 НК РФ). Налогоплательщик получит уведомление от ИФНС и самостоятельно доплатит недостающую сумму.

Как передать неудержанный НДФЛ на взыскание в ФНС, смотрите в статье Неудержаный налог — как отразить в 6-НДФЛ и списать «хвосты».

Если заранее известно, что НДФЛ с подарка увольняющегося сотрудника удержать не удастся – для автоматической передачи всей суммы налога на взыскание в документе Приз, подарок требуется взвести флаг Исчисленный налог передан для удержания в налоговые органы — Передача неудержанного НДФЛ с подарков на взыскание в налоговый орган (ЗУП 3.1.27.246 / 3.1.29.78).

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете