В ЗУП 3.1 обнаружена проблема — если с сотрудника удерживаем долг по НДФЛ за прошлый год, удержанный налог неверно отражается в 6-НДФЛ.

Содержание

Как проявляется ошибка и варианты ее обхода

Ошибка проявляется, если в предыдущем году сотрудник получил доход, а НДФЛ с него был удержан не полностью. Чаще всего это случается, если сотрудник утратил статус резидента или в текущем году производился перерасчет НДФЛ. Например, при отмене ошибочно предоставленного вычета.

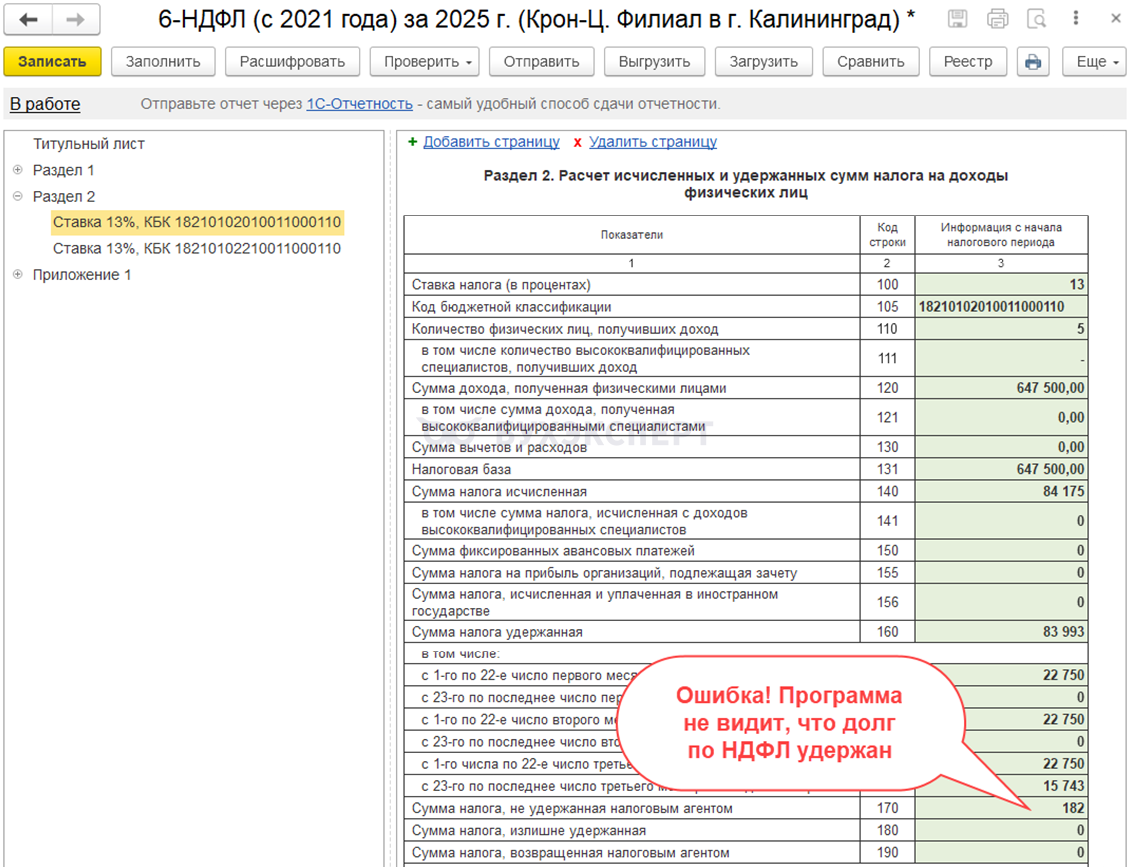

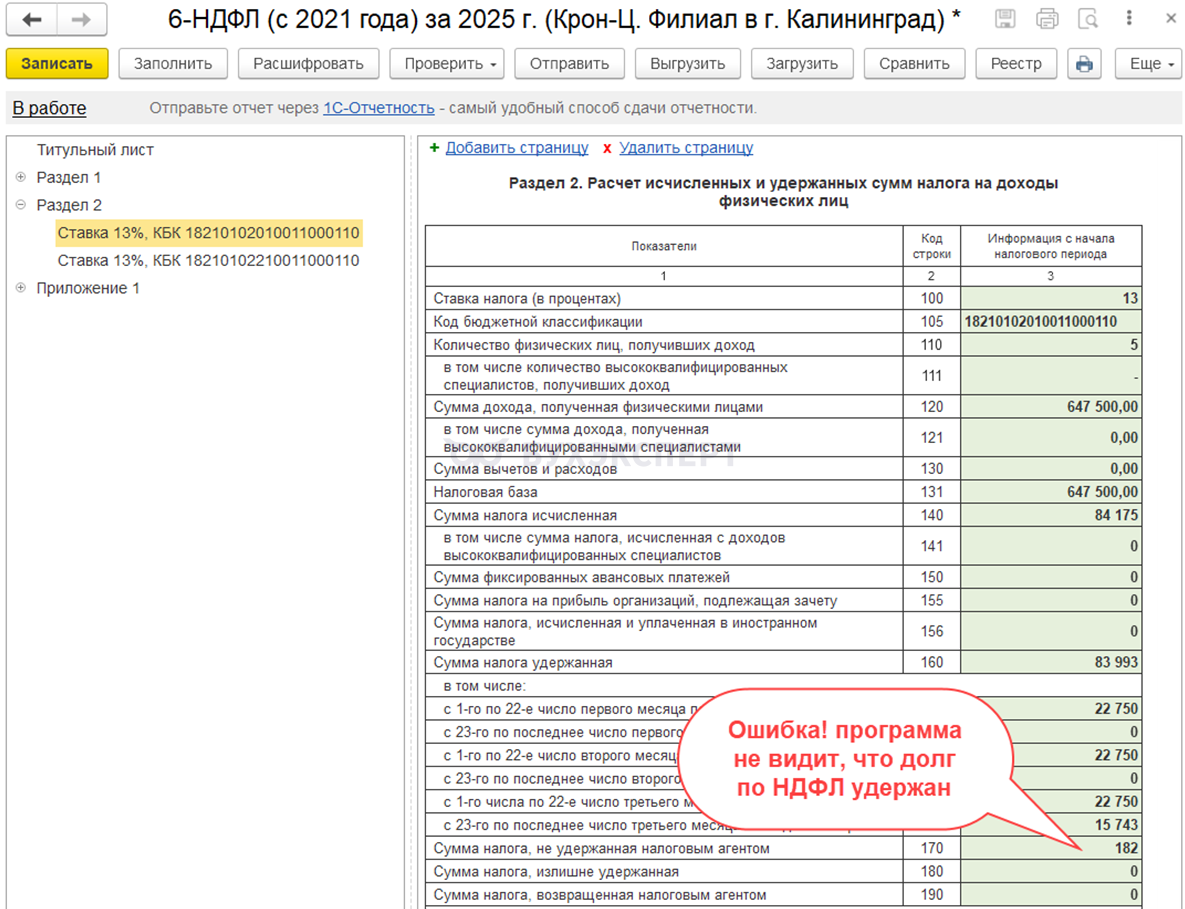

Суть проблемы — при удержании долга по НДФЛ за прошлый год, сумма удержанного налога учитывается в 6-НДФЛ с ошибкой. В результате отчетность формируется неверно:

- В Разделе 2 6-НДФЛ за предыдущий год сумма доудержанного налога считается НЕ удержанной — заполняется стр. 170

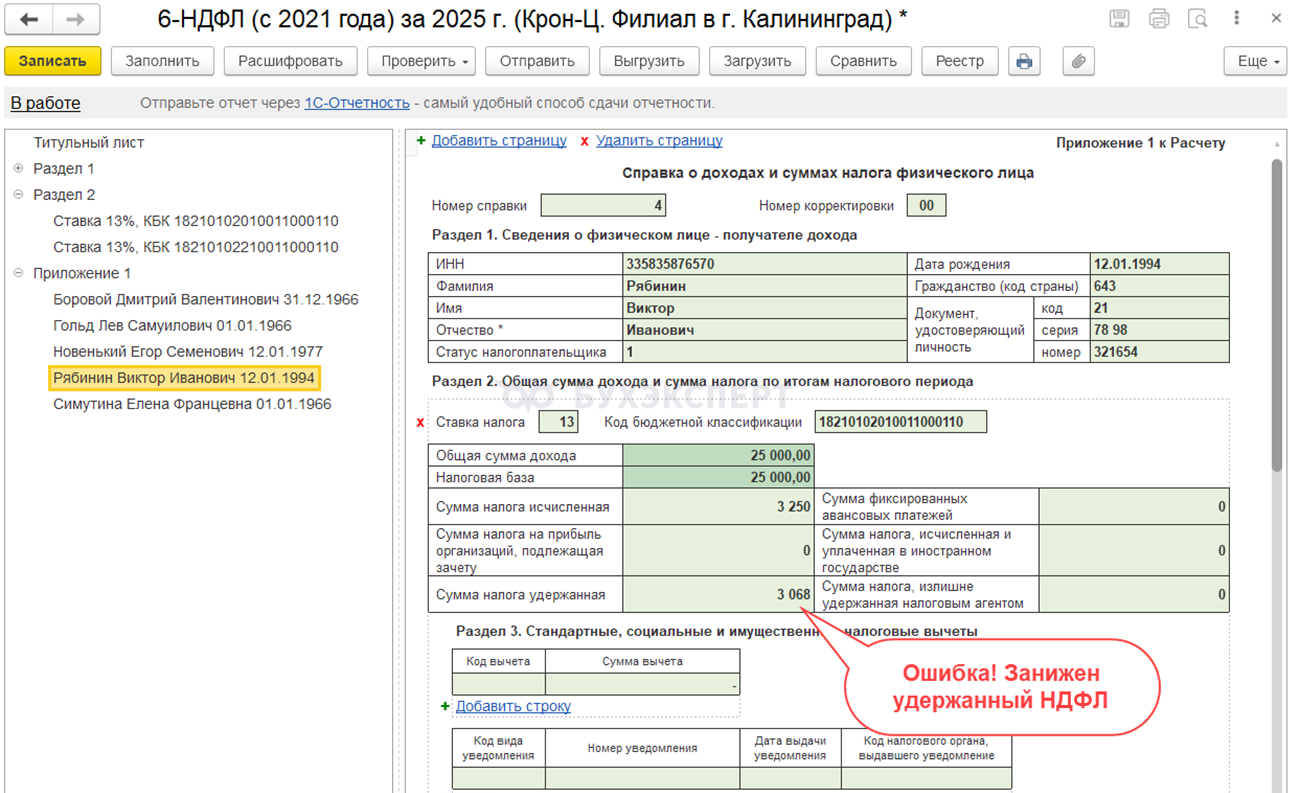

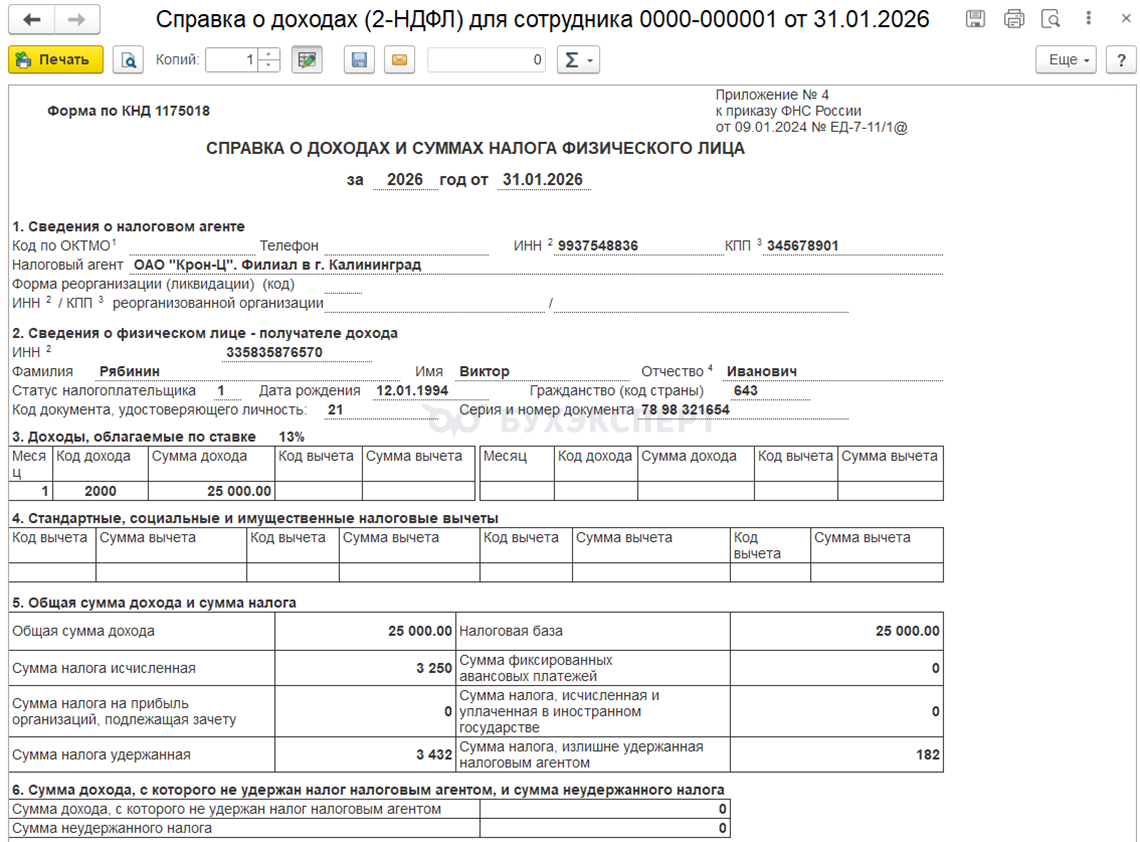

- В Приложении 1 6-НДФЛ за прошлый год сумма доудержанного НДФЛ не учитывается, поэтому исчисленный налог оказывается больше, чем удержанный

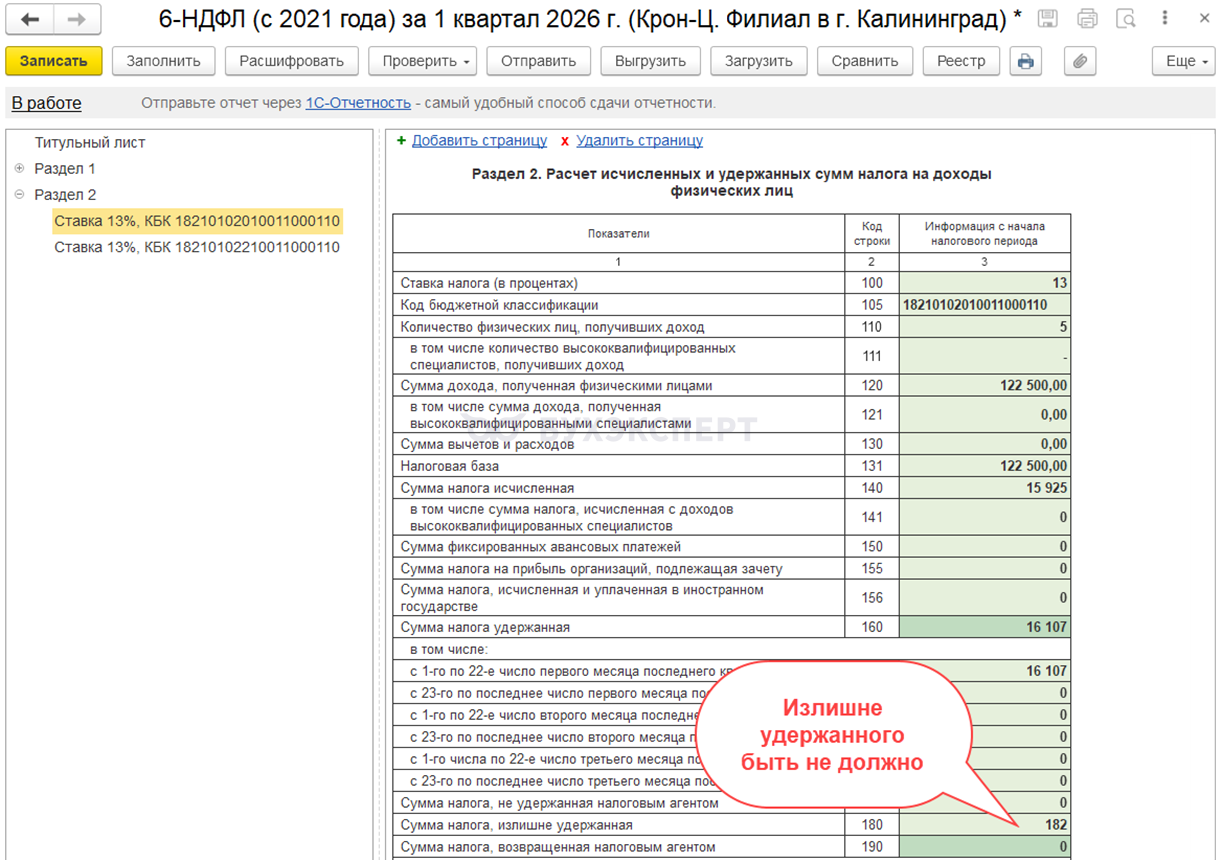

- в Разделе 2 6-НДФЛ за период, в котором удержали долг по НДФЛ, наоборот, ошибочно учитывается доудержанный налог. В результате образуется излишне удержанный НДФЛ — стр. 180

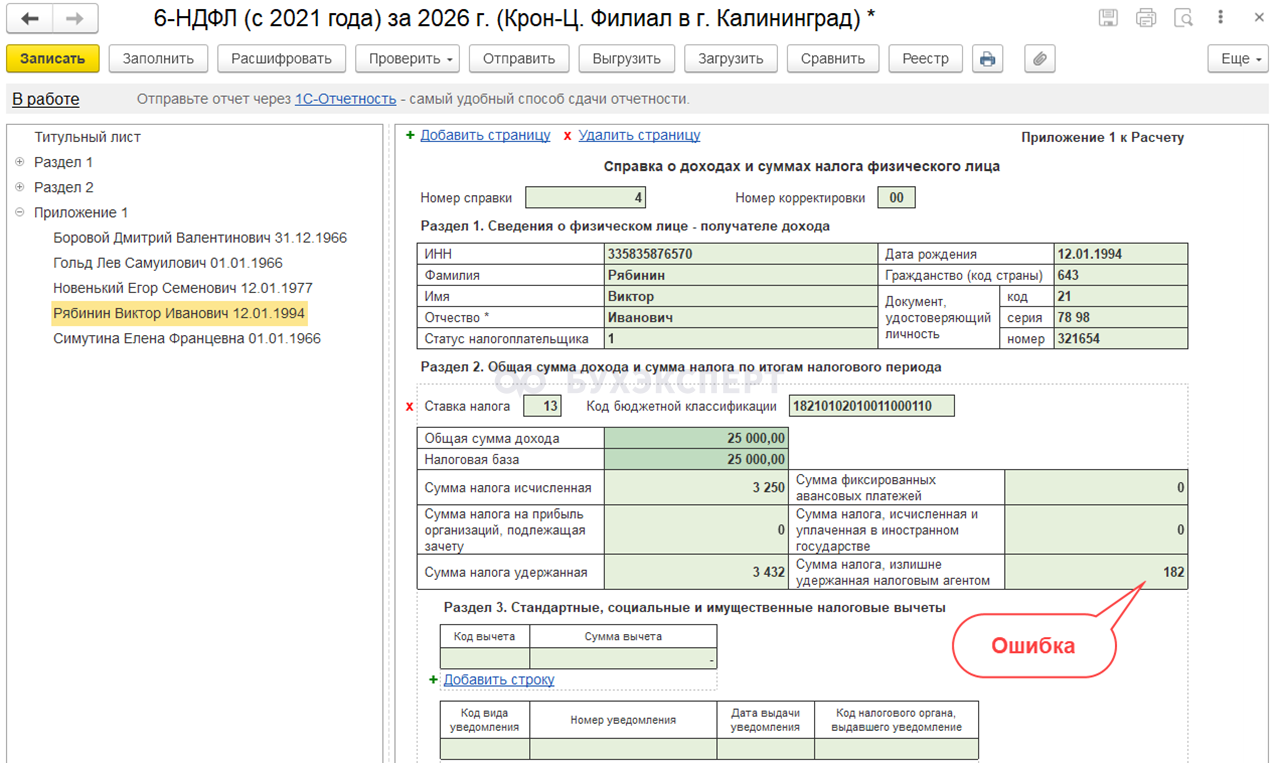

- в Приложении 1 6-НДФЛ за год, в котором удержали долг по НДФЛ, тоже будет ошибочно учитываться доудержанный налог. В результате образуется излишне удержанный НДФЛ.

В Справке о доходах (2-НДФЛ) для сотрудника (Отчетность, справки — Справки о доходах (2-НДФЛ) для сотрудников) проявляется та же проблема — удержанный долг по налогу прошлого года:

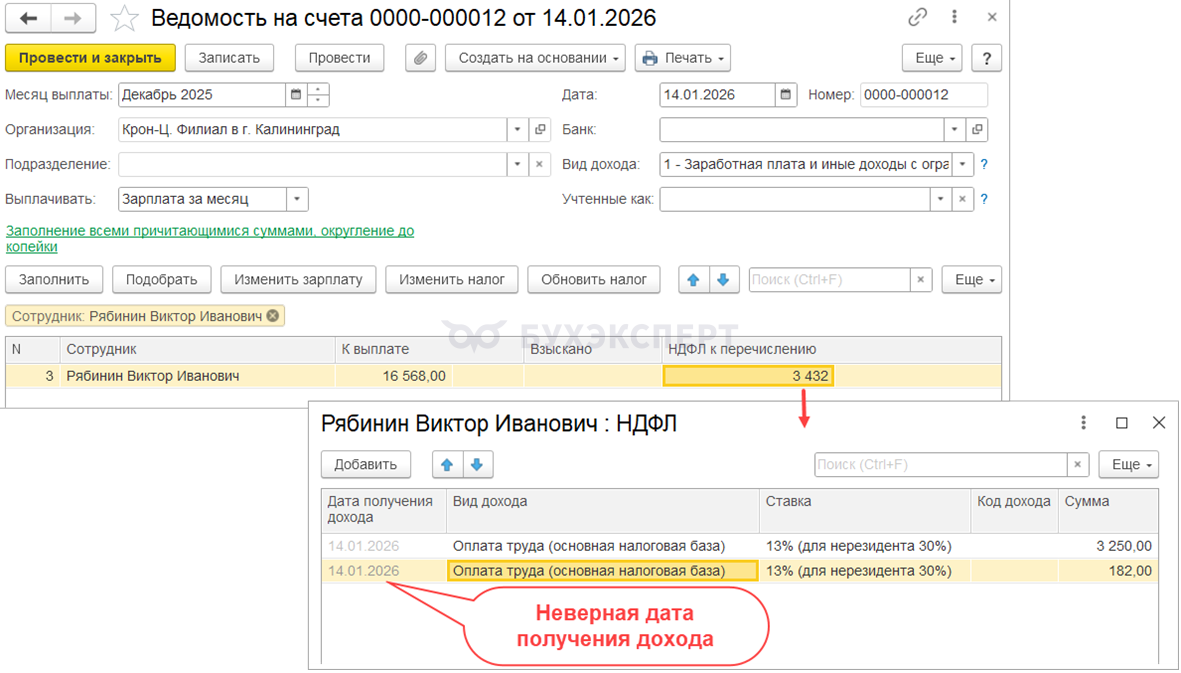

Причина ошибки — в Ведомости, по которой было удержание задолженности по НДФЛ, для доудержанного налога неверно регистрируется Дата получения дохода. Она ошибочно записывается днем удержания долга по НДФЛ, а не днем фактического получения дохода.

Для обхода ошибки потребуется прибегнуть к ручной корректировке. Возможны два способа.

Способ 1. В Ведомости для суммы долга по НДФЛ подменить категорию дохода на Натуральный доход (основная налоговая база). Тогда дату получения дохода для долга по НДФЛ программа определит верно.

Получите понятные самоучители 2026 по 1С бесплатно:

Этот вариант подойдет, если Ведомость доступна для редактирования и удержанный налог относится к основной налоговой базе.

Способ 2. Скорректировать дату получения дохода документом Операция учета НДФЛ (Налоги и взносы — Операции учета НДФЛ) — перебросить дату получения дохода с текущего на прошлый год.

Этот способ подходит, если:

- Редактирование самой Ведомости нежелательно. Например, когда ошибку заметили спустя какое-то время, и в программе включен запрет редактирования платежных документов после выгрузки в банк — Почему в ЗУП может быть недоступна для редактирования «Ведомость в банк» и как ее разблокировать?

- Или удержанный налог не относится к основной налоговой базе. Например, это НДФЛ с доходов в виде РК СН — такой налог отражается на отдельных КБК. А если попытаться применить Способ 1 и подменить категорию дохода на Натуральный доход (основная налоговая база), удержанный налог «сядет» в отчетности на страницы с обычным КБК как для основной зарплаты — это неправильно

Рассмотрим ситуацию на примере.

Пример. Удержание долга по НДФЛ за прошлый год

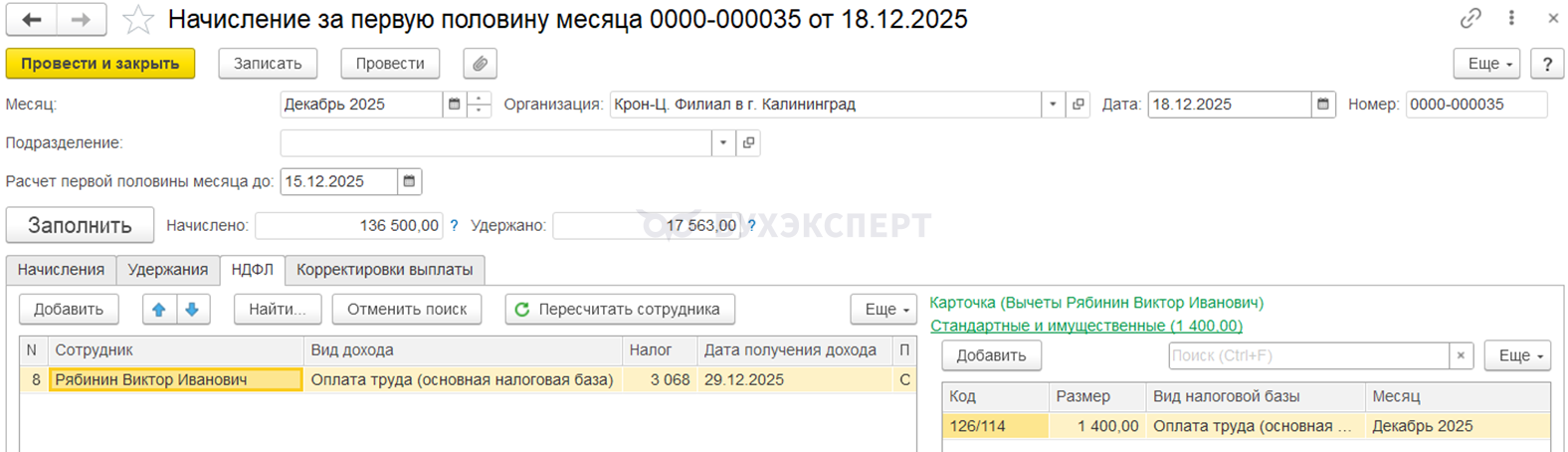

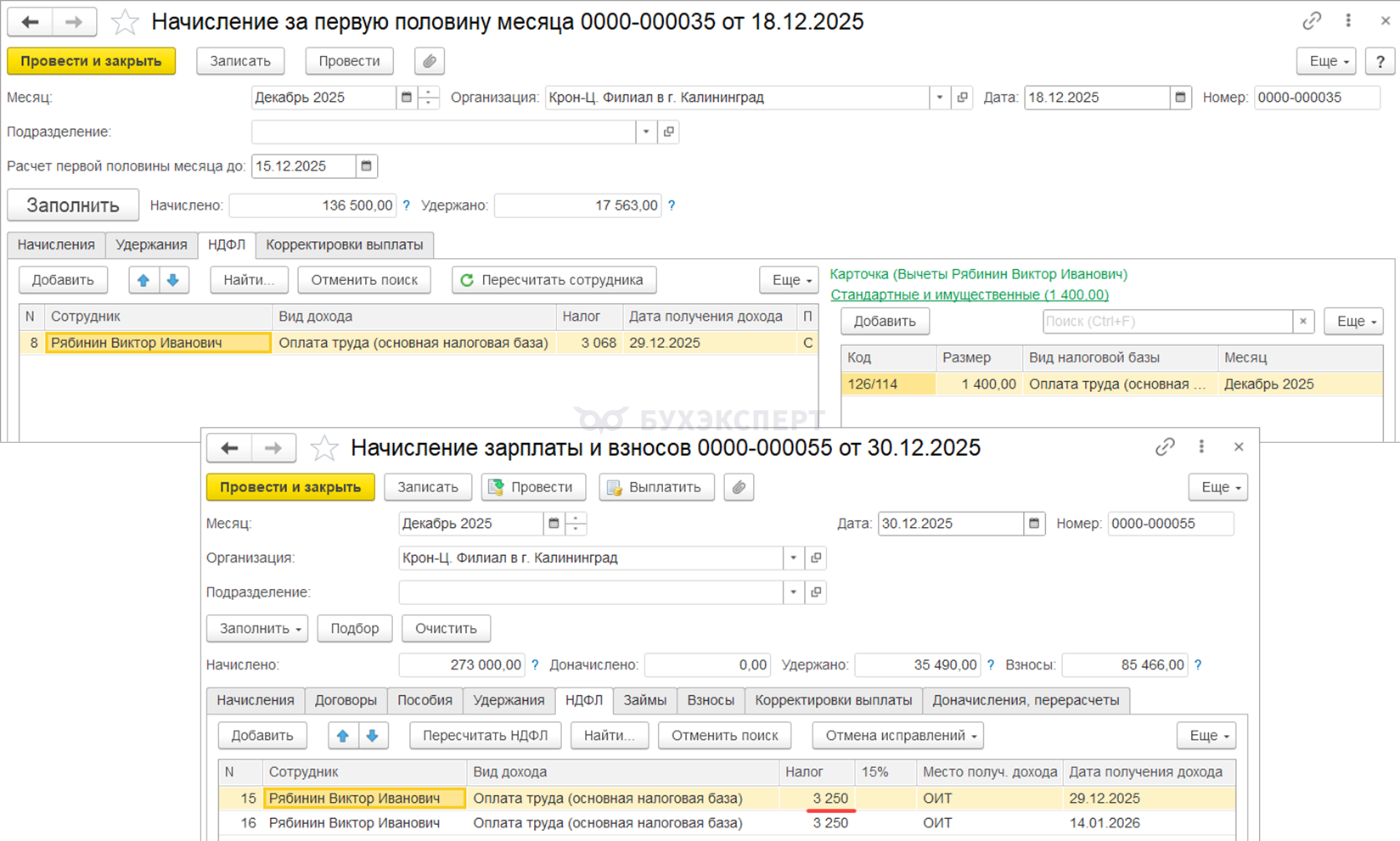

Сотрудник Рябинин В. И. работает в организации с декабря 2025. В месяце приема на работу при расчете аванса ему предоставлен вычет на первого ребенка-студента. Аванс выплачен 29.12.2025, НДФЛ исчислен в размере 3 068 руб.

В январе 2026 перед расчетом зарплаты стало известно, что студент отчислен из учебного заведения и права на вычет сотрудник не имел. Разберем, как доудержать НДФЛ с вычета.

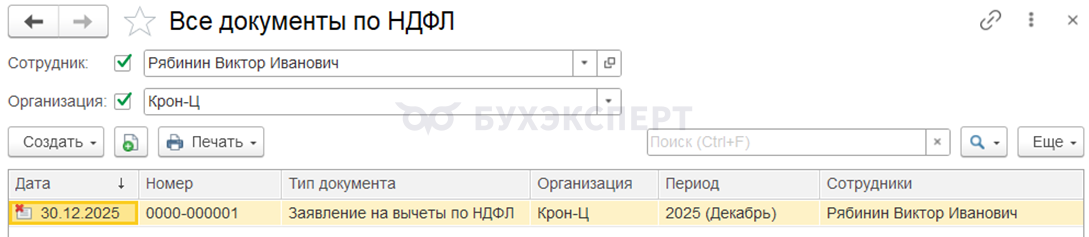

Зарплата выплачивается 14.01.2026. Перед расчетом зарплаты пометили на удаление документ Заявление на вычеты по НДФЛ.

Зарплату рассчитали уже без вычета, при этом пересчитался налог с аванса — он стал больше на 182 руб. и составил 3 250 руб.

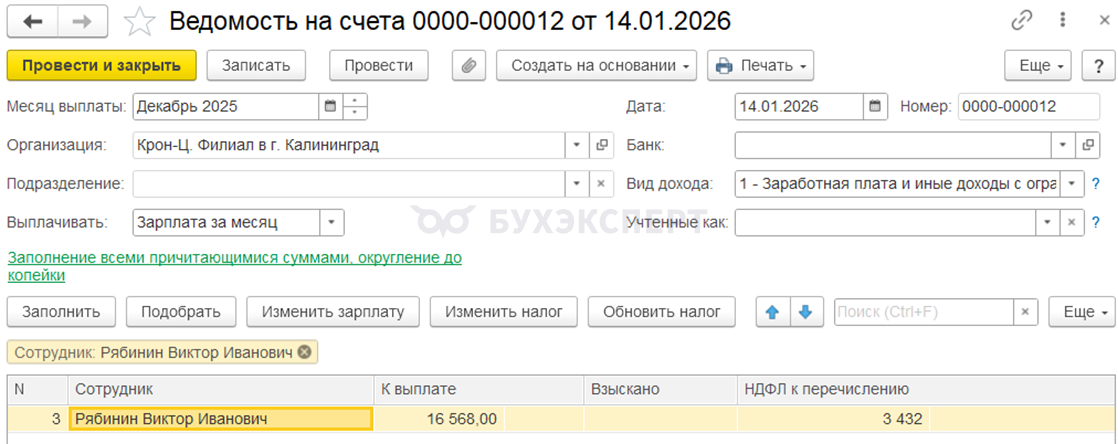

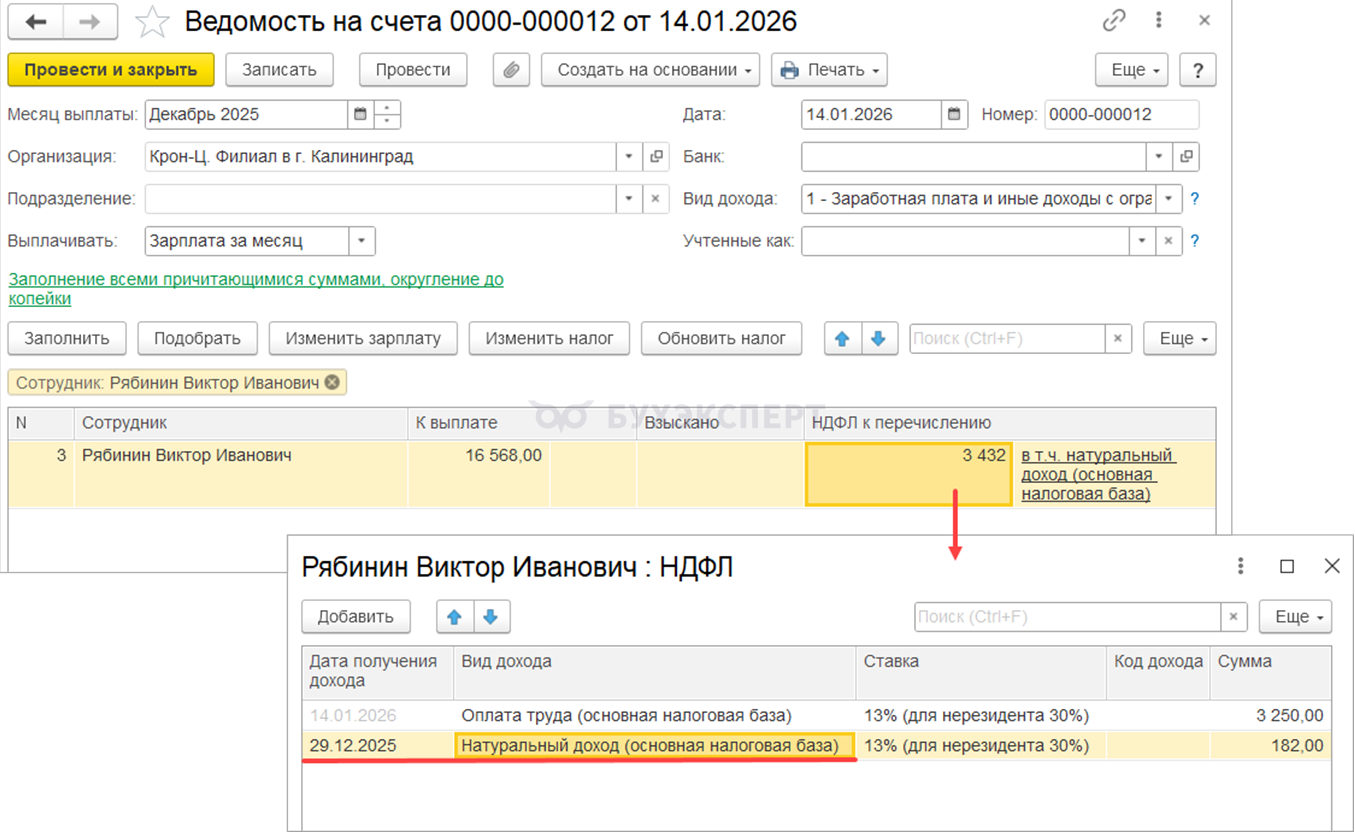

Сформируем Ведомость на выплату зарплаты за декабрь, дата документа 14.01.2026 года. Сумма НДФЛ к удержанию определяется правильно, всего 3 432 руб.:

- 3 250 руб. — НДФЛ с зарплаты за вторую половину декабря

- 182 руб. — долг по НДФЛ с аванса

Однако в форме расшифровки НДФЛ для обеих сумм дата получения дохода указана 14.01.2026. Это неверно для долга по НДФЛ (182 руб.) — налог должен относиться к дате выплаты аванса, 29.12.2025. При этом исправить дату вручную не получается, реквизит не подлежит редактированию.

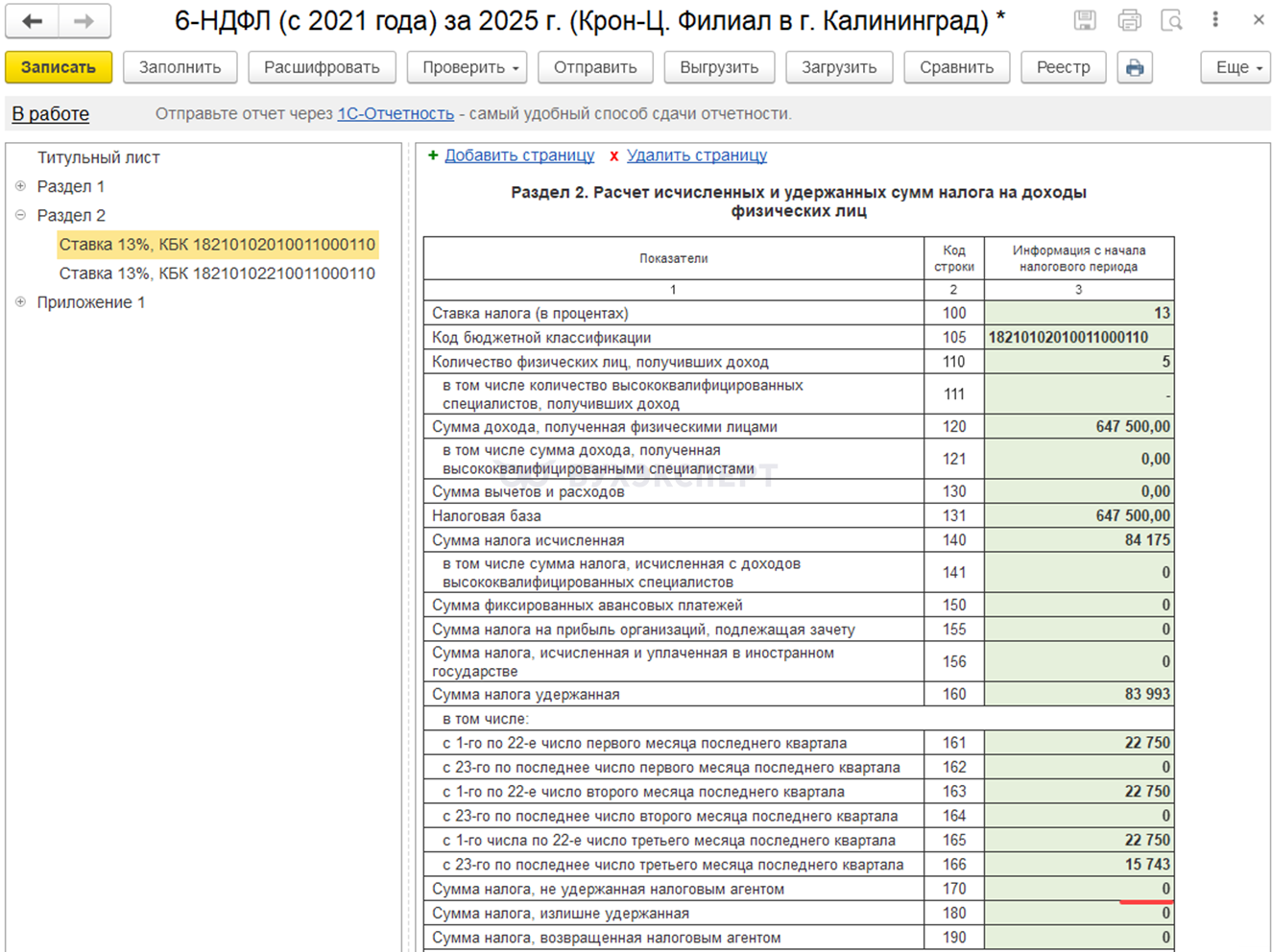

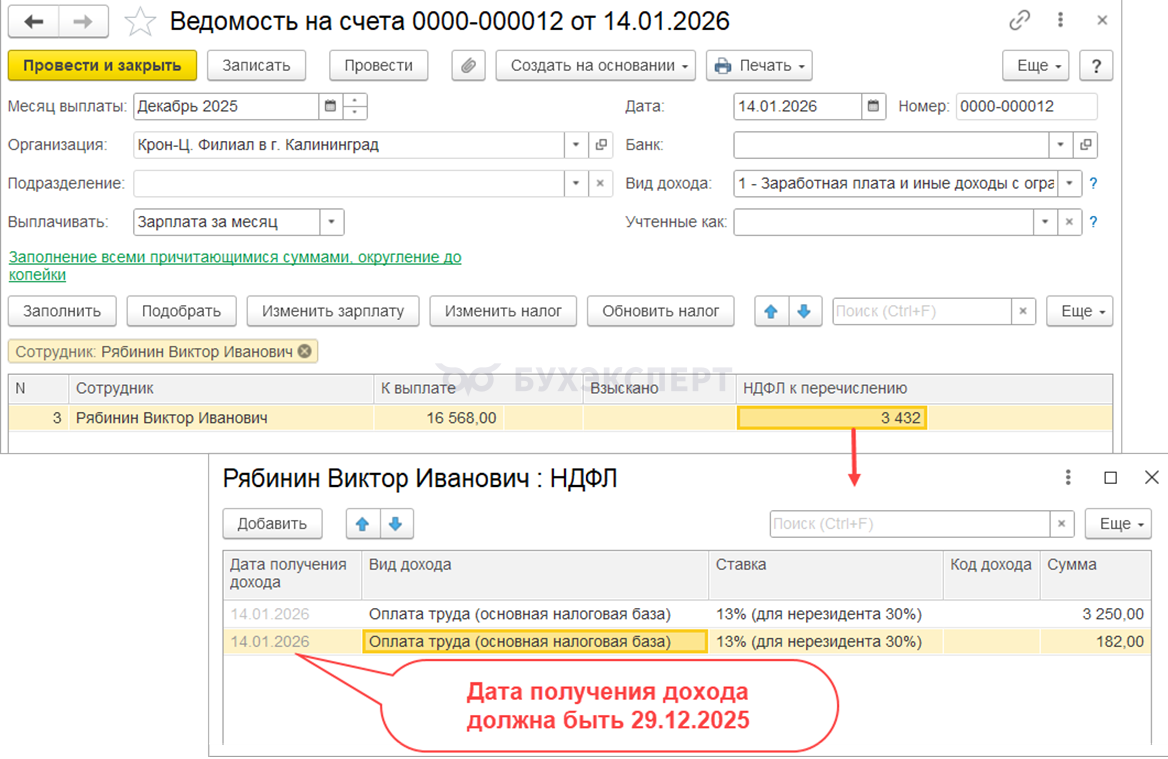

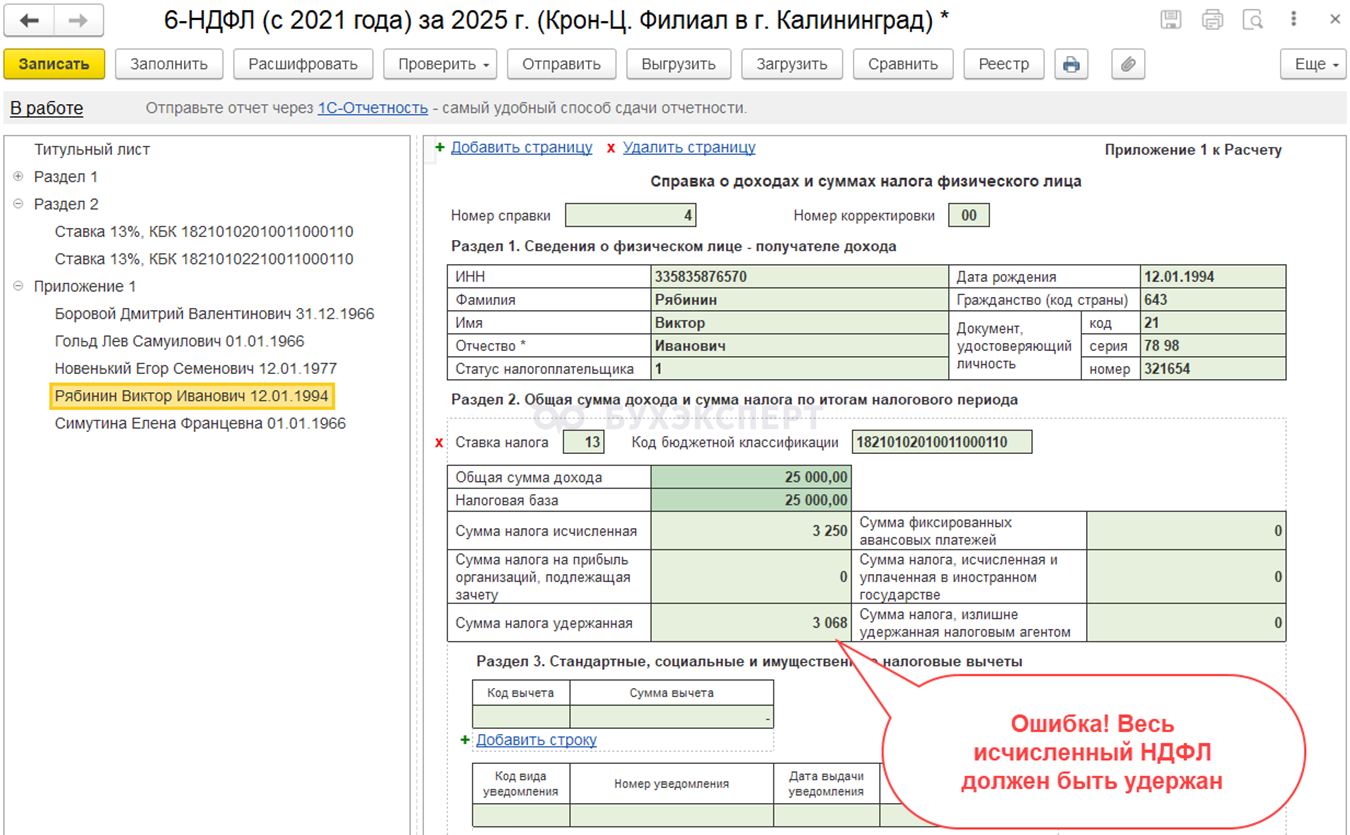

Проверим, как будет учтен удержанный долг по НДФЛ в 6-НДФЛ за 2025 год при таком заполнении документов.

Отчет ошибочно показывает, что НДФЛ за 2025 год удержан не полностью — заполнилась стр. 170 Раздела 2.

Если налог пересчитывали документом Перерасчет НДФЛ, тогда дата подписи на Титульном листе должна быть равна или позднее последнего дня месяца перерасчета. Для января 2026 — это 31.01.2026 и далее. Это нужно, чтобы доначисленный в январе 2026 года НДФЛ был учтен в стр. 140 (исчисленный налог).

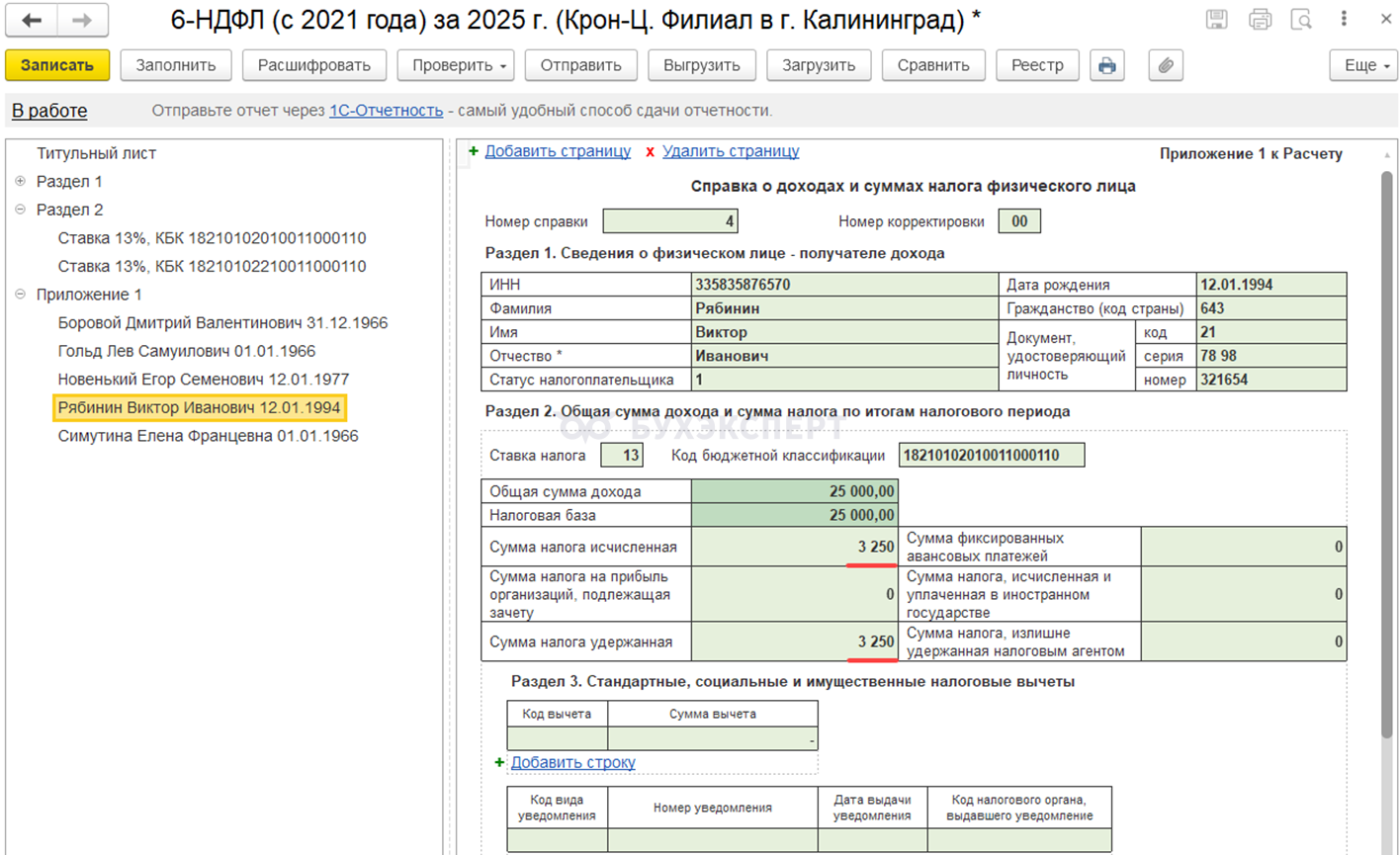

В Приложении 1 6-НДФЛ за 2025 год не учитывается удержанный в январе 2026 года долг по налогу. В результате исчисленный НДФЛ больше, чем удержанный.

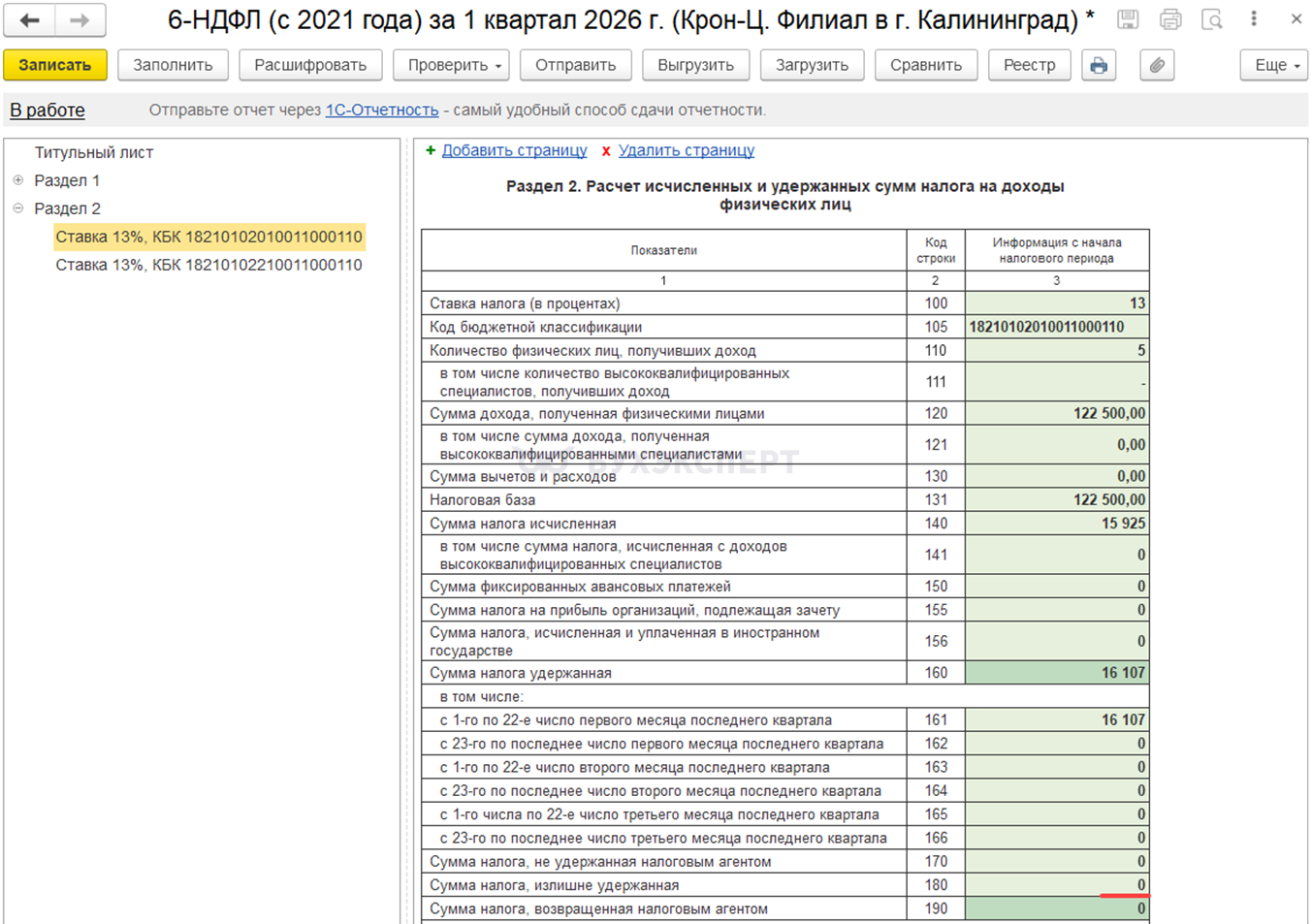

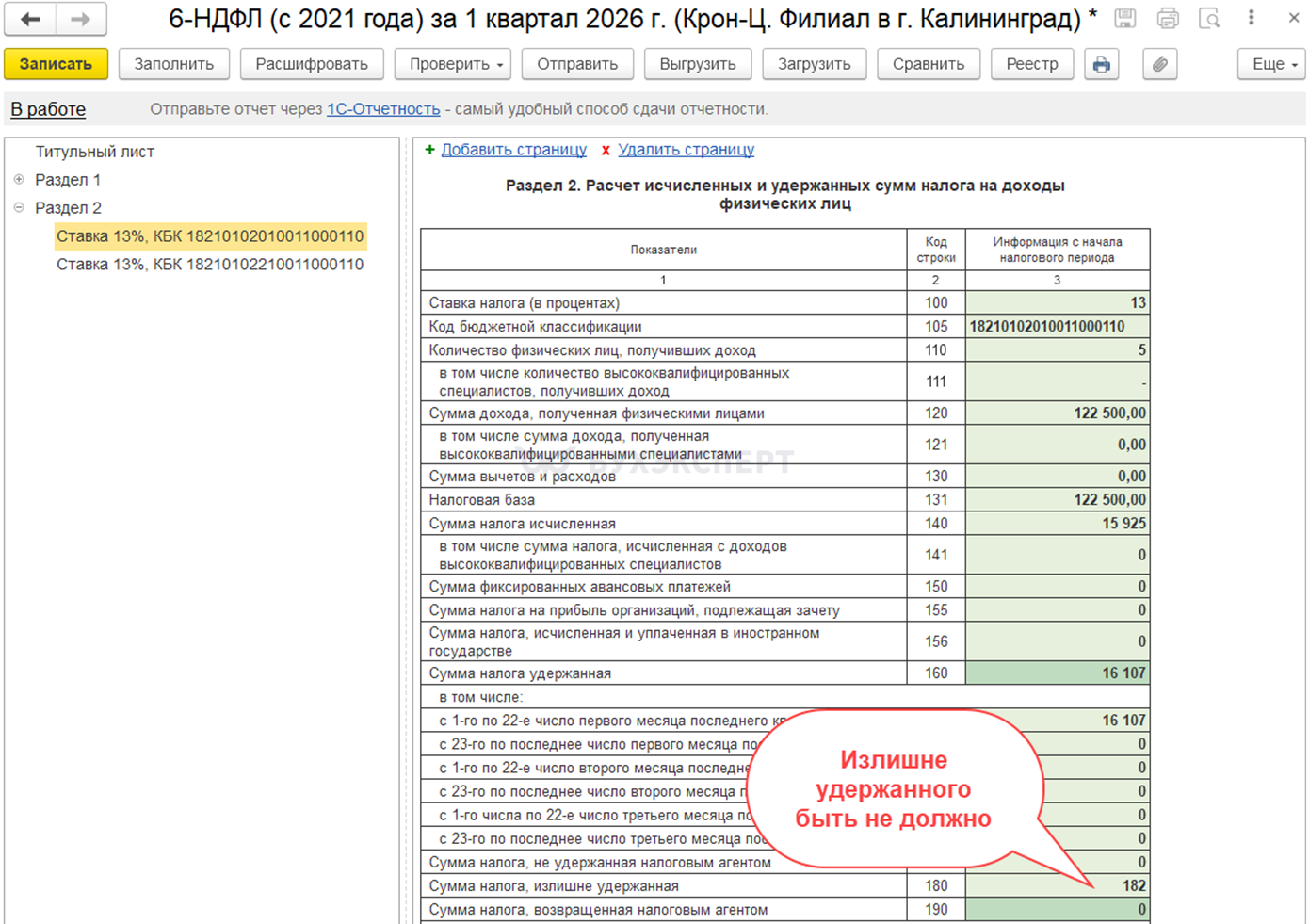

В 6-НДФЛ за 1 квартал 2026 также будет ошибка. Доудержанный долг по налогу попадет в отчет как излишне удержанный НДФЛ — стр. 180.

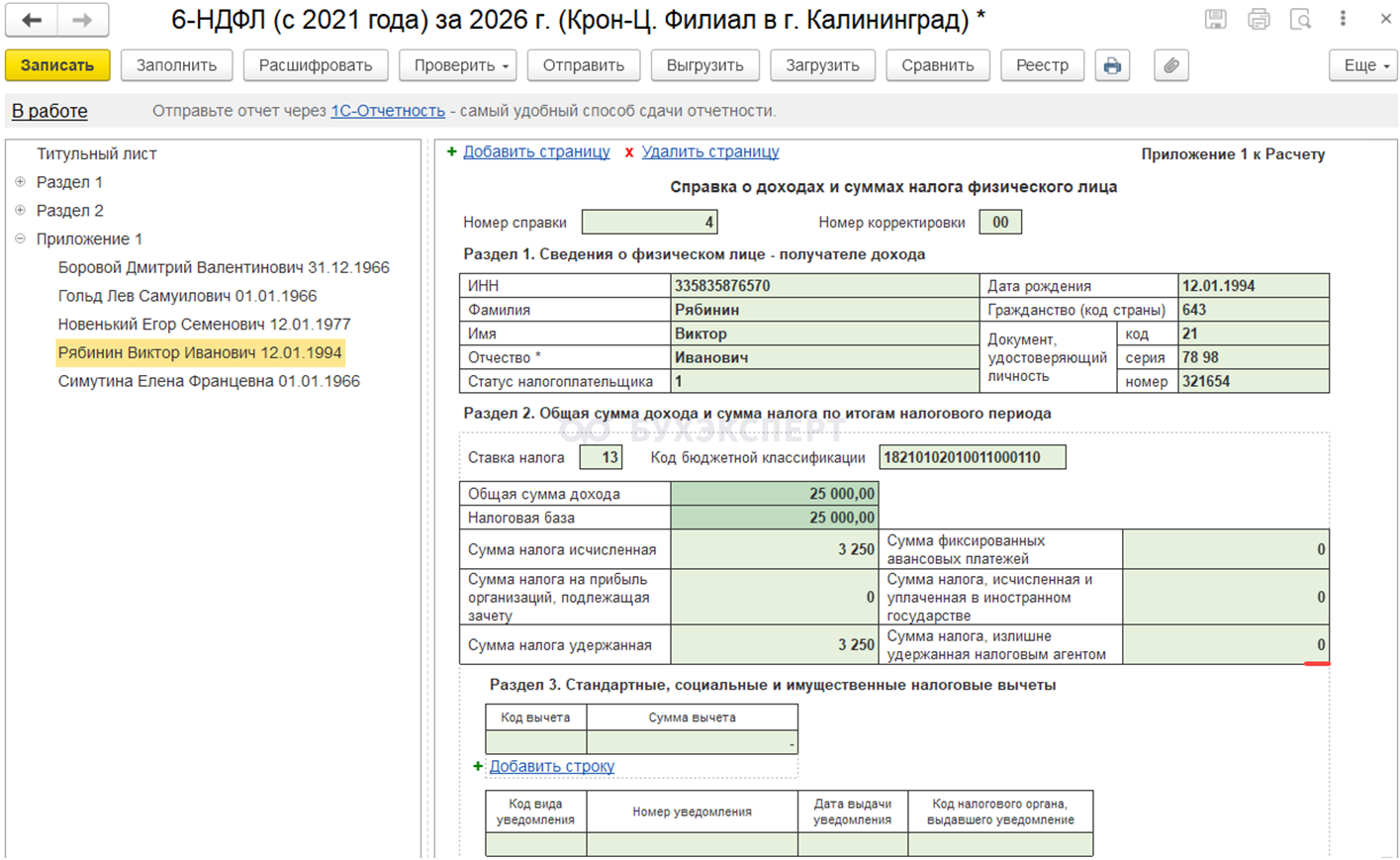

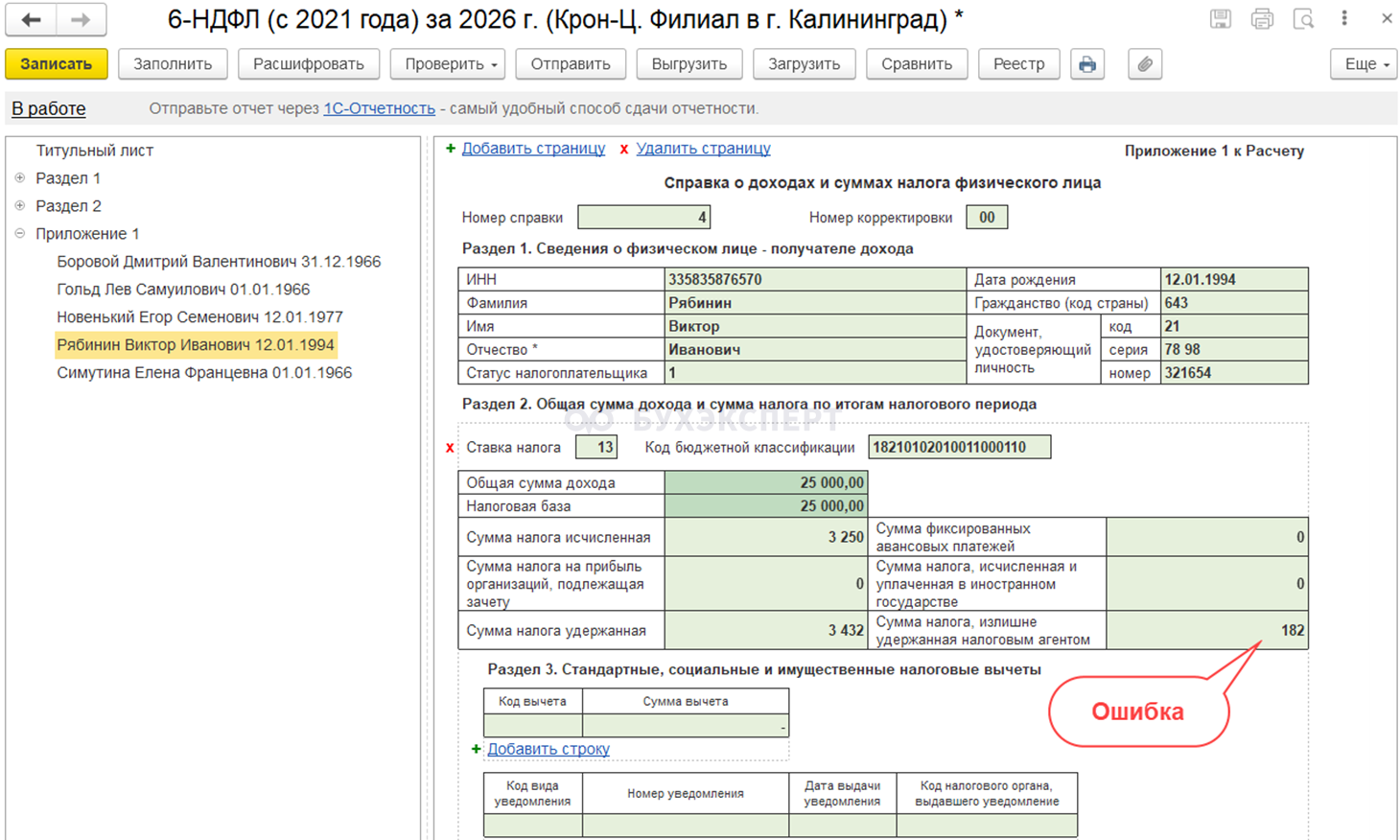

И в Приложении 1 годового 6-НДФЛ за 2026 год удержанный НДФЛ будет завышен, образуется излишне удержанный налог.

Разберем исправление ошибки каждым из предложенных способов.

Способ исправления 1 – корректировка категории дохода НДФЛ в Ведомости

В Ведомости, где удержали долг по налогу, отредактируем категорию дохода для суммы долга по НДФЛ. Откроем окно расшифровки НДФЛ к перечислению и в поле Вид дохода укажем Натуральный доход (основная налоговая база). Дата получения дохода для задолженности по НДФЛ теперь автоматически будет учтена правильно — датой получения аванса в декабре прошлого года 29.12.2025.

Проведем Ведомость и переформируем отчеты. Ошибки пропали — пересортицы неудержанного и излишне удержанного налога больше нет:

- В Разделе 2 6-НДФЛ за 2025 год неудержанного НДФЛ теперь нет, стр. 170 не заполняется

- В Приложении 1 6-НДФЛ за 2025 год исчисленный налог равен удержанному

- В Разделе 2 6-НДФЛ за 1 квартал 2026 год излишне удержанный НДФЛ больше не отображается — стр. 180 пустая

- В Приложении 1 6-НДФЛ за 2026 год больше не выводится информация об излишне удержанном НДФЛ

Способ исправления 2 — корректировка даты получения дохода Операцией учета НДФЛ

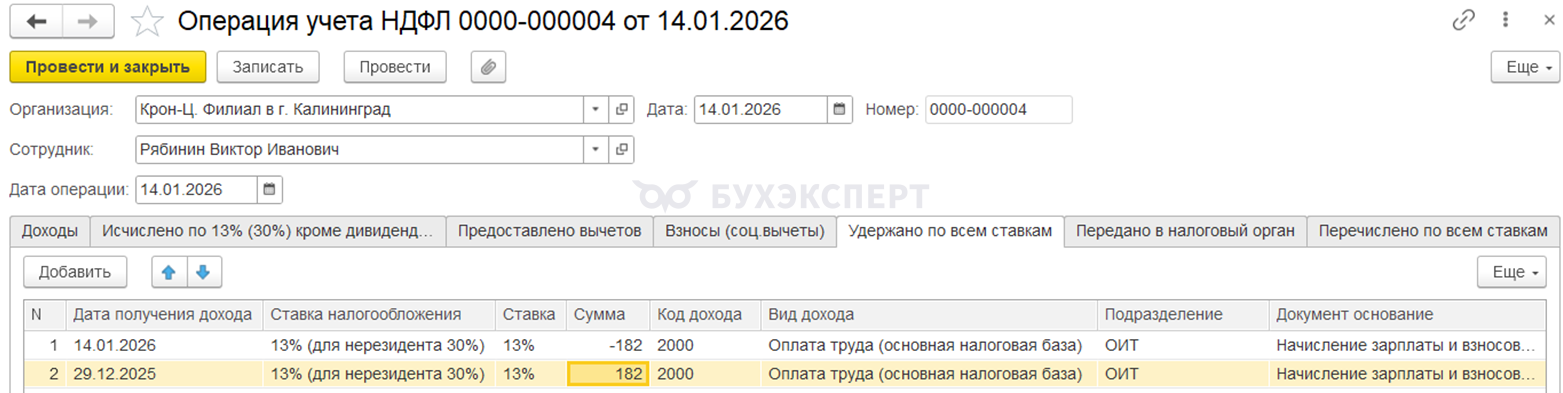

Перебросим дату получения дохода для удержанного долга по НДФЛ документом Операция учета НДФЛ. Будем выполнять переброску удержанного налога с 14.01.2026 на 29.12.2025. В документе Операция учета НДФЛ укажем Дату операции 14.01.2026 и заполним 2 строки на вкладке Удержано по всем ставкам:

- На дату получения дохода 14.01.2026 — с суммой удержанного долга по НДФЛ со знаком «минус»

- На дату получения дохода 29.12.2025— с суммой удержанного долга по НДФЛ со знаком «плюс»

После этого 6-НДФЛ будет заполняться верно — точно так же, как показали в разделе Способ исправления 1 – корректировка категории дохода НДФЛ в Ведомости.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Очень хорошая статья.

добрый вечер, у нас похожие ситуации, но в 6 ндфл нет ошибки, подскажите на каком релизе ошибка, может с патчем внесена?

И есть ли номер регистрации?

Здравствуйте! ошибка не зарегистрирована. На 3.1.28.65 проявлялась точно. Может у Вас все же другая ситуация?

Добрый день. У нас похожая ситуация. Но теперь строка 160 больше строки 140 в 6-НДФЛ за 1 кв. 2024 года и не выполняется КС 1.14. В вашем примере это тоже видно. Как теперь быть?

Здравствуйте.

КС 1.14 не учитывает возможность удержания налога за прошлый год, хотя это часто случается — НДФЛ с натурального дохода, подарков, материальной выгоды никак иначе мы учесть не можем.

Поэтому в такой ситуации, когда учет верен, а КС 1.14 не выполняется, можно игнорировать ошибку КС и отправлять отчет, как есть. Если ИФНС пришлет требование, придется объяснить причину.

Добрый день! У нас такая же ситуация, пришло требование. Теперь мучаюсь с ответом…

Добрый день. Может, кому пригодится- мы отправляем этих ответов каждый квартал десятками.

Пишем такой текст — строка 140 раздела 2 — строка 150 раздела 2 — строка 155 раздела 2 — строка 156 раздела 2 + НДФЛ с нат. доходов за декабрь 2024 года, удержанный при выплате заработной платы 14.01.2025 – НДФЛ с нат. доходов за сентябрь 2025 года, удержанный при выплате заработной платы 14.10.2025 >= строка 160 раздела 2 + строка 170 раздела 2 — строка 180 раздела 2 — строка 190 раздела 2

И, соответственно, прописываем ниже ту же формулу с цифрами.

Даты выплаты, конечно, свои ставьте и месяцы ЗП в зависимости от квартала. А так- все принимается нормально

Спасибо, что делитесь с нами ❤️