В ЗУП 3.1 обнаружена ошибка — если заявление на имущественный или социальный вычет ввести после расчета и выплаты аванса, дальше начинает неверно рассчитываться НДФЛ.

Суть ошибки

Это программная ошибка, она исправлена для релизов 3.1.30.152/3.1.32.39 - выпущен патч EF_60020849.

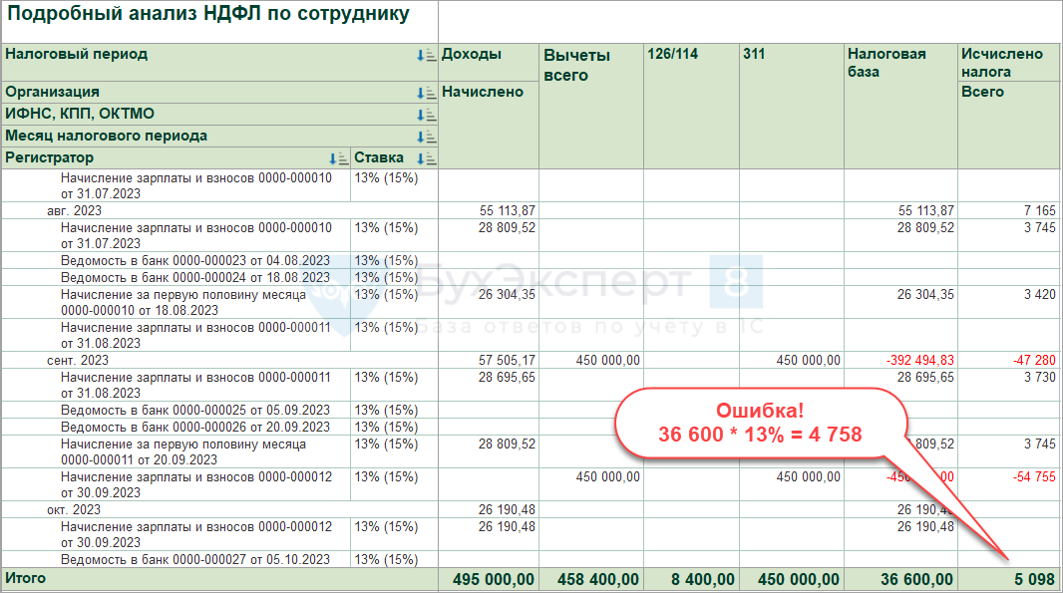

Суть ошибки - если имущественный или социальный вычет предоставляется сотруднику после выплаты аванса и доходы работника с начала года перекрывают сумму вычета, НДФЛ с окончательной зарплаты за месяц рассчитывается неверно.

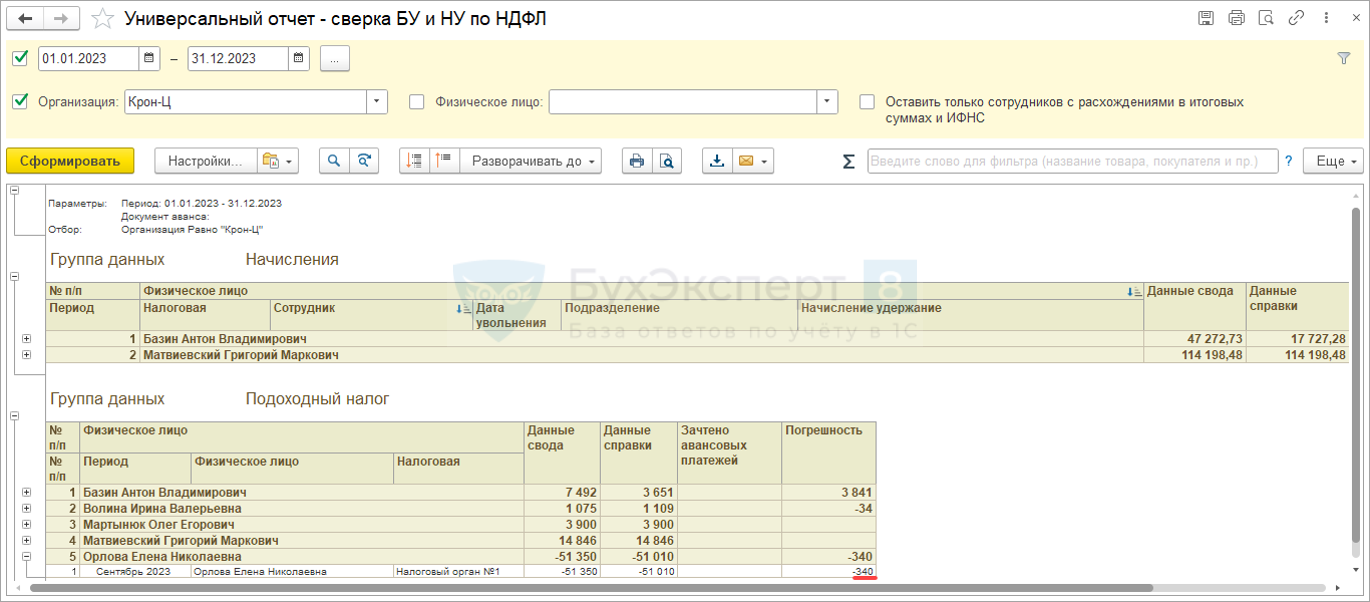

Сумма налога расходится в БУ и в учете НДФЛ.

Ошибку можно выявить с помощью проверок НДФЛ перед выплатой зарплаты:

Получите понятные самоучители 2026 по 1С бесплатно:

- Донастроенный Универсальный отчет от Бухэксперт для сверки БУ с учетом НДФЛ.

- Донастроенный отчет Анализ НДФЛ от Бухэксперт.

- «Технический» документ Перерасчет НДФЛ.

Проблема со взаиморасчетами после исправления ошибки патчем

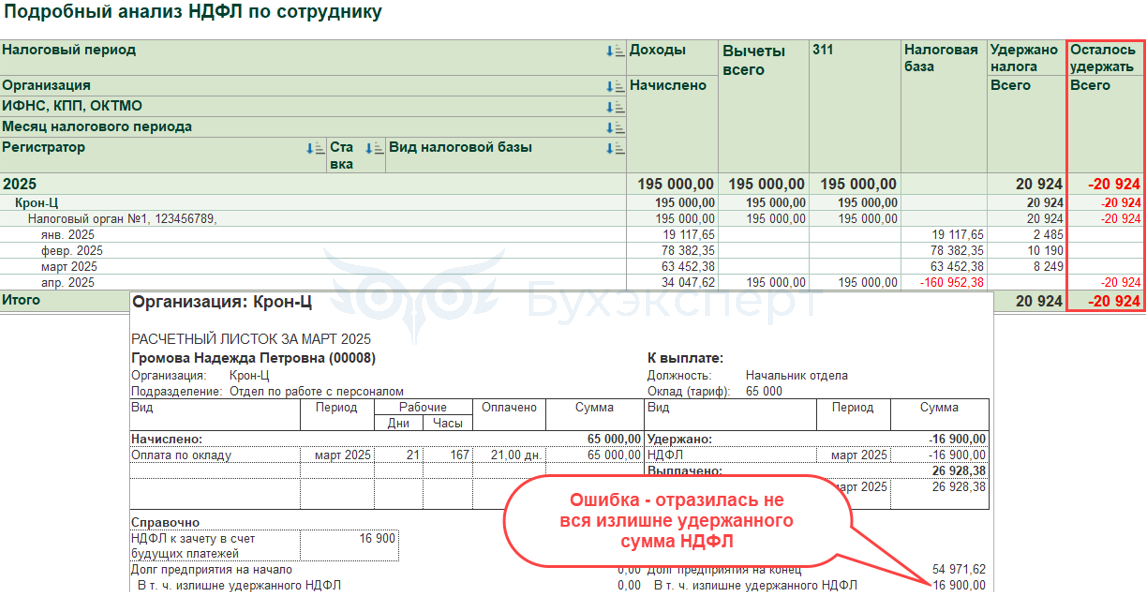

Если после установки патча пересчитать сотрудника в Начислении зарплаты и взносов, вычеты и НДФЛ рассчитаются правильно, но не заполнится вкладка Корректировки выплаты. В результате излишне удержанный налог не полностью отразится в учете взаиморасчетов с сотрудником – есть риск переплатить!

Решение – вручную поправить сумму излишне удержанного на вкладке Корректировки выплаты.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Спасибо за подробный разбор ошибки.