В ЗУП 3.1 обнаружена ошибка – если доход по НДФЛ в документе начисления оказался меньше ежемесячной суммы детских вычетов, программа применяет вычет только в пределах дохода по документу. Пересчет налога за предыдущие месяцы не выполняется.

Как проявляется ошибка

Это зарегистрированная программная ошибка - Ошибка 60020749. Она исправлена в релизах ЗУП 3.1.30.178 / 3.1.32.66 и двумя патчами:

- EF_60020108_2 - для релизов 3.1.30.133/3.1.32.17

- EF_60020849 - для релизов 3.1.30.152/3.1.32.39. При этом опубликованная версия патча от 07.03.2025 приводит к ошибкам. Поэтому лучше скачать новую версию патча EF_60020849.

Официально новая версия патча не была опубликована - разработчики выложили его только на партнерском форуме 1С, а исправление ошибки включили уже в релизы ЗУП 3.1.30.178 / 3.1.32.66. Если работаете в ЗУП 3.1.32.39 / 3.1.30.152 и обновиться до последней версии нет возможности, можно скачать патч на нашем сайте.

Если у вас в программе уже установлен опубликованный патч EF_60020849 от 07.03.2025, который выходил ранее - его нужно удалить перед установкой новой версии исправительного патча. Дело в том, что патч EF_60020849 от 07.03.2025 и его новая версия, которую мы разместили в этой статье, имеют одинаковые названия и описание. Поэтому, чтобы программа поняла, что нам нужно заменить старый патч на его новую версию - старый патч удаляем. После удаления устанавливаем новую версию патча из скачанного файла.

Как удалить старый патч и установить его новую версию - смотрите в статье Исправления (патчи) в ЗУП 3.1.

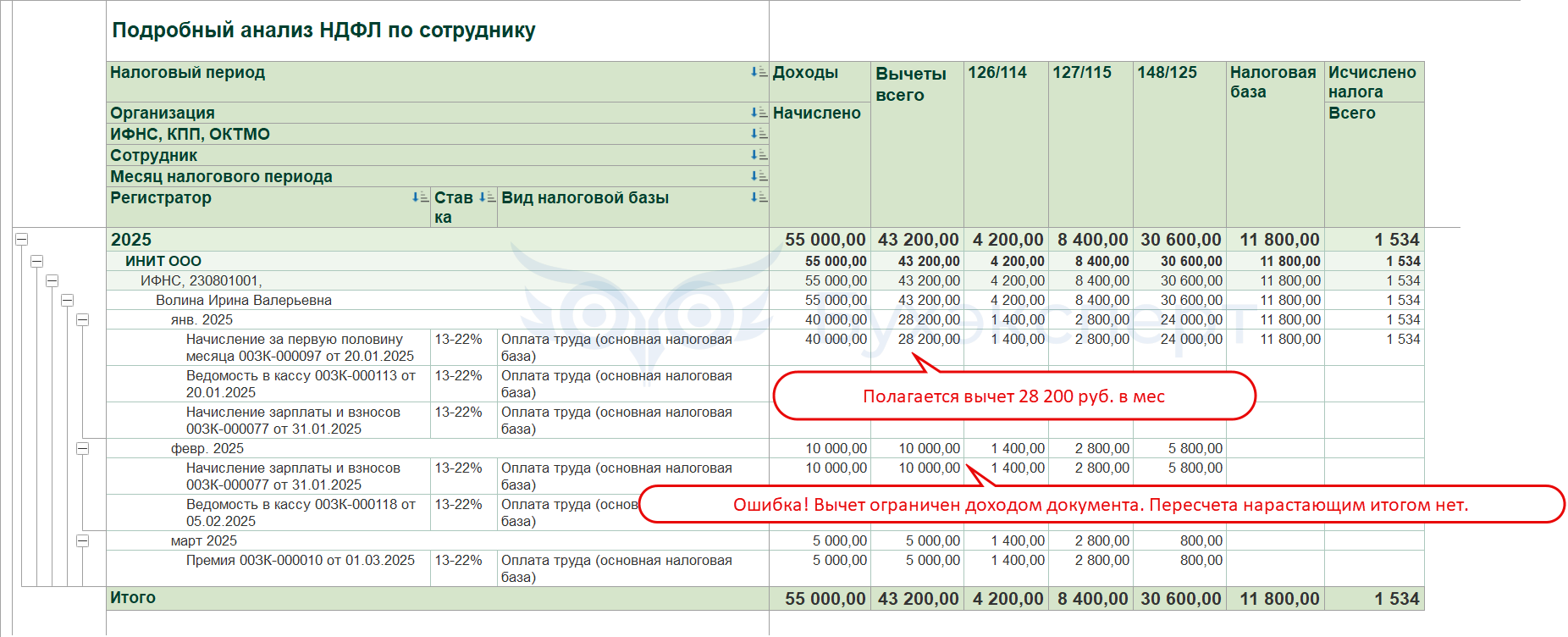

Например, если сотрудник имеет право на детский вычет 24 800 руб. в месяц, а за месяц начислено всего 10 000 руб. - программа применит вычет только в размере 10 000 руб. Если ранее в текущем году был исчислен налог – автоматического уменьшения базы НДФЛ за прошлые месяцы и пересчета налога не происходит.

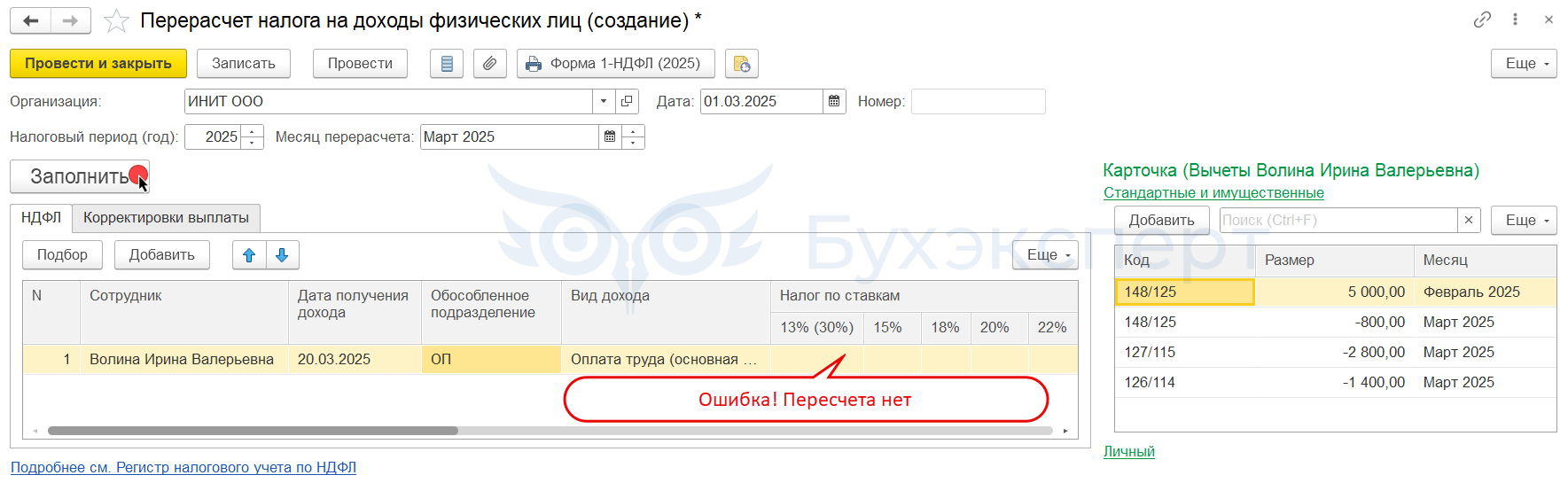

При этом пересчитать НДФЛ по сотруднику в документе Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ) не получается.

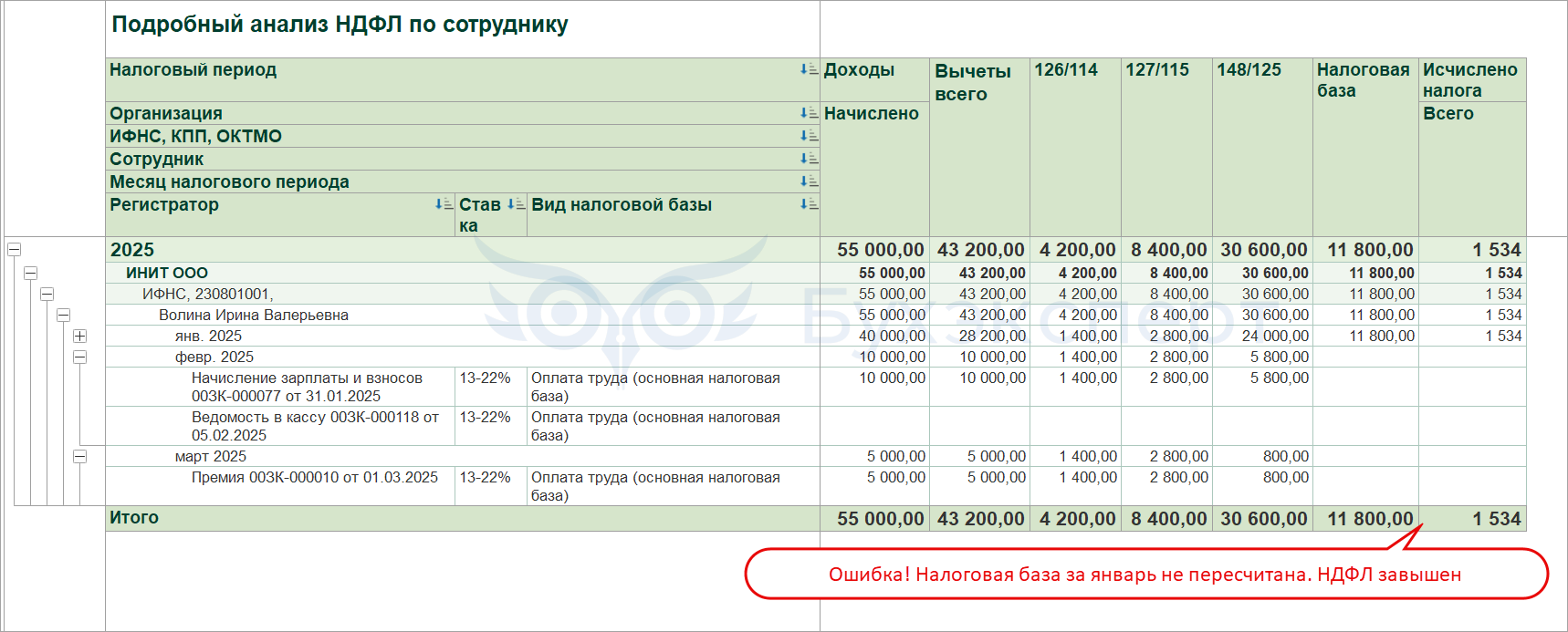

В результате налоговая база и сумма НДФЛ по сотруднику нарастающим итогом оказываются завышены.

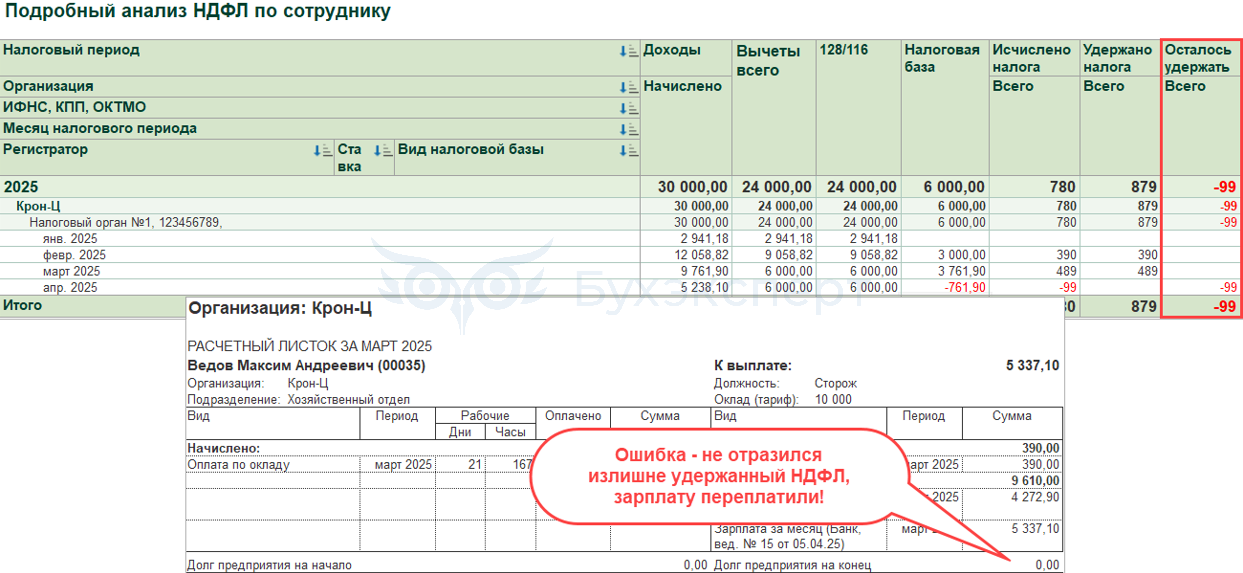

Отследить такие ошибки можно при помощи аналитических отчетов по НДФЛ, например, отчетом Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам), сравнивая суммы фактически предоставленных вычетов с положенными размерами.

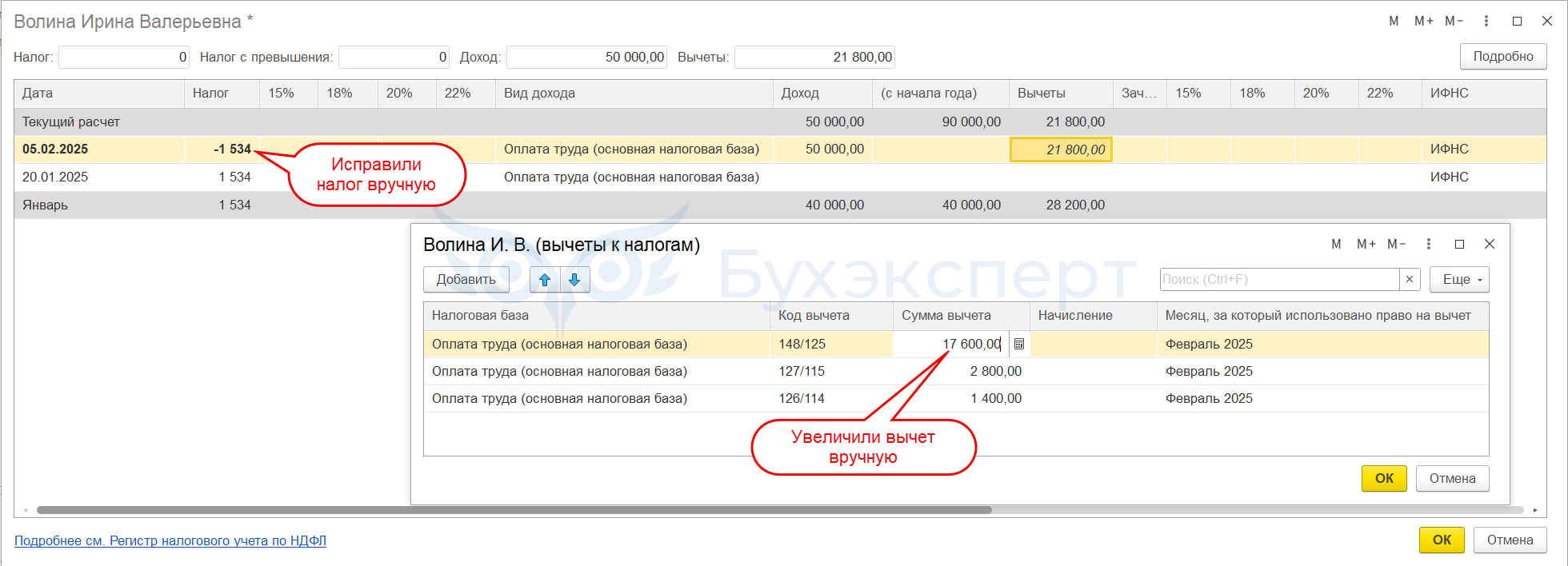

Ожидаем, что в ближайшее время выйдет исправительный патч от разработчиков. Если ошибку нужно исправить срочно - размеры вычетов и суммы НДФЛ в документе начисления потребуется отредактировать вручную.

Получите понятные самоучители 2026 по 1С бесплатно:

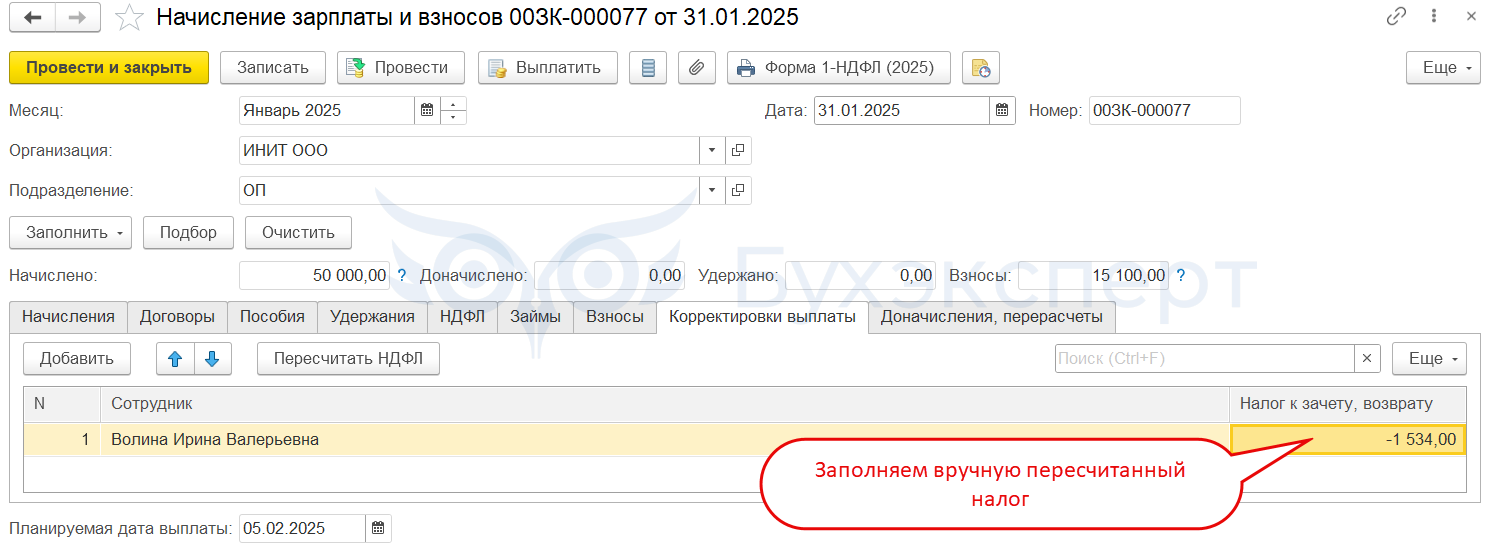

Если столкнулись с ошибкой и вручную пересчитываете налог за прошлые месяцы, излишне исчисленный НДФЛ потребуется вручную указать на вкладке Корректировка выплаты.

Это нужно для того, чтобы излишне исчисленный налог не подтягивался в ведомость на выплату. Его можно только зачесть или вернуть по заявлению сотрудника. Подробнее - Поле «Корректировка выплаты» в ЗУП 3.1 — что это такое?

Проблема со взаиморасчетами после исправления ошибки патчем

Если после установки патча пересчитать сотрудника в Начислении зарплаты и взносов, вычеты и НДФЛ рассчитаются правильно, но не заполнится вкладка Корректировки выплаты. В результате излишне удержанный налог не отразится (или отразится не полностью) в учете взаиморасчетов с сотрудником – есть риск переплатить!

Решение – вручную добавить (исправить) сумму излишне удержанного НДФЛ на вкладке Корректировки выплаты.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте! В каких релизах проявляется ошибка?

Здравствуйте! 3.1.32.17/3.1.30.133

И распределяет при этом доход неверно между ОНБ и РКСН уже в авансе за февраль.

Пример- аванс 7500, РК 2250, вычет 4200 в месяц (в январе не предоставлялся- не было документов).

В итоге- вычет летит на РК, и налоговая база неверная, хотя в январе была ОНБ, на которую должен быть учтен вычет.

Смоделировала пример на релизе 3.1.32.17 . В документе аванс применился вычет в размере аванса. При начисление зарплаты за месяц вычет перераспределился верно. Если у Вас есть возможность задать в личном кабинете вопрос — напишите. Посмотрим вместе и проверим поведение программы.🌸

Сталкивался с похоже проблемой. Документ «Пересчет НДФЛ работает», но есть нюанс — месяц пересчет должен быть не меньше планируемой даты выплаты.

К примеру, разовое начисление в феврале с датой выплаты 10.03.2025, проблема проявляется.

Если создать «пересчет НДФЛ» с месяцем февраль — налог не пересчитывается. Если месяц пересчета поставить «март», пересчет выполняется корректно.

Разработчики зарегистрировала ошибку. Тестируют патч — испарвление.

Так понимаю, что раньше такое поведение не считалось ошибочным?

«Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется) — анализируются все вычеты и доходы за год. Если в течение некоторого периода у сотрудника нет дохода, но при этом не прекращаются трудовые отношения, то в момент появления дохода за все предыдущие периоды, в которых доход был нулевым, вычеты будут предоставлены, но НО НЕ БОЛЕЕ СУММЫ ПОЯВИВШЕГОСЯ ДОХОДА» Источник https://buh.ru/articles/standartnye-vychety-po-ndfl-kak-zaregistrirovat-v-1s.html

Добрый день. У нас ЗУП 3.1.33.19. Проблема не устранена. У сотрудников с одним ребенком вычет применяется верно, а с двумя и больше нет.

Добрый день!

Ваш вопрос обсуждаем по ссылке — Стандартный вычет

Здравствуйте! Если стандартный вычет больше дохода за месяц не должна же налоговая база отрицательной быть? Правильно я понимаю, что вычет должен предоставиться в сумме фактического дохода, а разница вычета в следующем месяце, если появится доход, а то в документе начисление ЗП корректировка выплаты с минусом и в подробном анализе налоговая база отрицательная, или это нормально?

Здравствуйте! Если стандартный вычет больше дохода за месяц налоговая база может быть отрицательно в разрезе одного месяца. Но с нарастающим итогом, с начала года отрицательной базы быть не должно. Да, вычет должен предоставиться в сумме фактического дохода. Кажется мы с Вами этот вопрос обсуждали на эфире 12 февраля. Чтобы вместе проверить поведение программы при расчете зарплаты в следующим месяце -прошу задать вопрос в Личном кабинете. Там мы сможем проверить учет ❤️

Здравствуйте! Да 12.02 на эфире обсуждали, в личном кабинете вопрос задала.