При переходе на УСН нужно проверить соблюдение законодательно установленных условий, уведомить налоговый орган, утвердить новую учетную политику, перенастроить бухгалтерскую программу, разобраться с налогами и нюансами переходного периода. Расскажем обо всем подробно.

Содержание

- Условия перехода на УСН в 2026 году

- Когда можно перейти на УСН

- Переход на УСН при регистрации

- Переход на УСН с другого режима

- Уведомление о переходе на УСН: форма, порядок заполнения и способы направления в ИФНС

- Способы заполнения и направления уведомления в ИФНС

- Особенности перехода на УСН с ОСНО

- Какие преимущества дает бизнесу переход на УСН

- Кратко о переходе на упрощенную систему налогообложения

Условия перехода на УСН в 2026 году

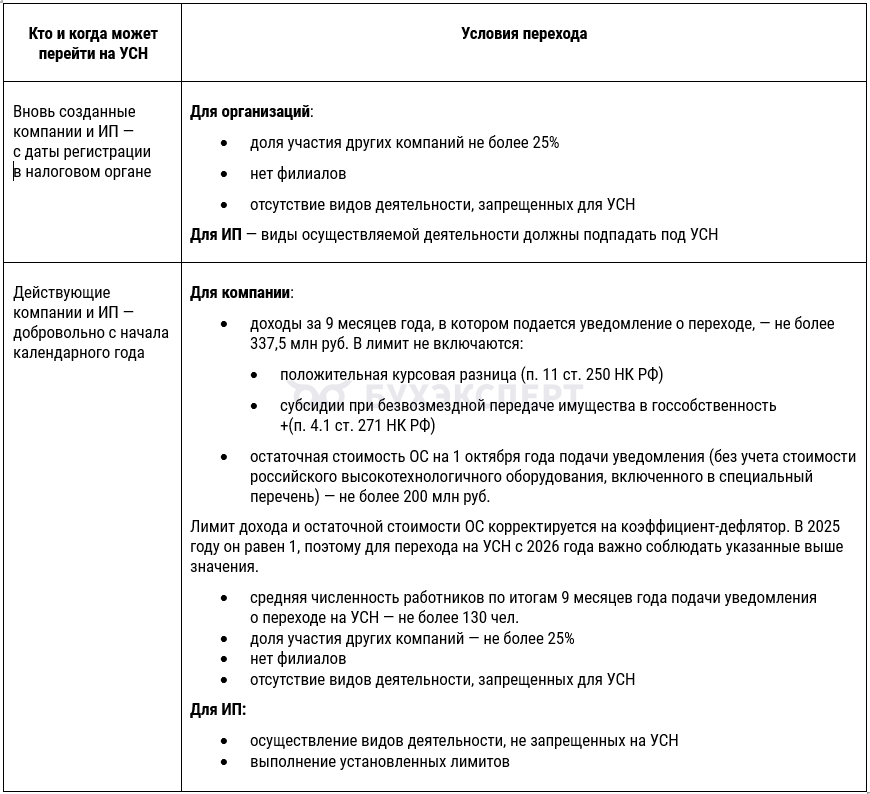

Перейти на упрощенную систему налогообложения могут организации и ИП, отвечающие определенным требованиям. Эти требования отличаются в зависимости от того, кто и когда переходит на УСН: вновь созданная организация (ИП) либо действующий бизнес.

После перехода упрощенцы обязаны также соблюдать установленные условия и лимиты. При этом лимиты по доходу и остаточной стоимости ОС в 2026 году с учетом коэффициента-дефлятора 1,090 (Приказ Минэкономразвития от 06.11.2025 N 734) составляют:

- 490,5 млн руб. — по доходам

- 218 млн руб. — по остаточной стоимости основных средств

Условие по остаточной стоимости ОС для работы на УСН должны соблюдать не только компании, но и ИП (п. 6 Обзора, утв. Президиумом ВС 04.07.2018).

Когда можно перейти на УСН

Срок перехода на УСН зависит от того, в какой момент и с какого режима налогообложения переходит компания (ИП):

Получите понятные самоучители 2026 по 1С бесплатно:

- при регистрации налогоплательщика — с даты постановки на налоговый учет

- при добровольном переходе с другого режима — с начала нового календарного года

- при утрате права на спецрежим:

- АУСН — переход на упрощенку происходит с начала месяца, в котором нарушены условия применения АвтоУСН

- ПСН — переход на УСН в середине года возможен, только если вместе с ПСН предприниматель применял УСН. На упрощенку он будет переведен с начала налогового периода, на который взят патент. Если ИП применял только ПСН, то при утрате права на этот режим его переведут на ОСНО, на упрощенку он сможет перейти только со следующего года

- НПД — применять УСН бывший самозанятый может с даты регистрации ИП (если ранее он работал как физлицо) либо с даты нарушения условий применения этого режима (при наличии статуса ИП)

- ЕСХН — при утрате права на ЕСХН налогоплательщик автоматически переводится на ОСНО (п. 4, 5 ст. 346.3 НК РФ). Перейти на УСН он может в добровольном порядке со следующего года (п. 6 ст. 346.3 НК РФ)

Переход на УСН при регистрации

Чтобы применять УСН с даты постановки на налоговый учет, направьте в ИФНС уведомление (п.2 ст. 346.13 НК РФ):

- вместе с основным пакетом документов — в регистрирующую ИФНС

- в течение 30 дней после постановки на учет — в ИФНС по месту учета налогоплательщика

Если 30-дневный срок пропустить, компания до конца года будет вынуждена применять ОСНО. А вот индивидуальные предприниматели могут перейти на НПД или на патент до конца года.

Переход на УСН с другого режима

Переход на упрощенку добровольный, в том числе при утрате права на другой спецрежим.

При переходе на УСН с другой системы налогообложения:

- направьте в ИФНС уведомление о переходе на упрощенку

- снимитесь с ранее применяемого режима налогообложения

- выполните переходные процедуры — восстановите НДС, разберитесь с нюансами учета доходов и расходов при переходе на УСН с ОСНО

- направьте в ИФНС уведомление о переходе на упрощенку:

- о начале применения УСН — как при добровольном переходе, так и при переходе в связи с утратой права на спецрежим

- об отказе от применяемого режима — при добровольном переходе

- об утрате права на спецрежим — если переходите в связи с нарушением условий этого режима

Срок направления уведомлений зависит от того, с какого режима и в каком порядке (добровольном или при утрате права) переходите на упрощенку:

| Режим | Сроки уведомления ИФНС |

| Добровольный переход на УСН | |

| АУСН | Срок уведомления ИФНС о переходе на УСН — до 31 декабря года, предшествующего году перехода (п. 1 ст. 346.13 НК РФ).

Сообщить ИФНС о прекращении работы на АУСН нужно до 31 декабря текущего года. Уведомление об отказе от режима подайте в электронном виде через личный кабинет налогоплательщика или банка (п. 5 ст. 4 Закона от 25.02.2022 N 17-ФЗ) |

| ЕСХН | Срок уведомления ИФНС о переходе на УСН — до 31 декабря года, предшествующего году перехода (п. 1 ст. 346.13 НК РФ).

Уведомление об отказе от ЕСХН направьте в ИФНС по форме 26.1-3 или в произвольном виде до 15 января года, с которого перешли на УСН (п. 6 ст. 346.3 НК РФ) |

| ПСН | Срок уведомления ИФНС о переходе на УСН — до 31 декабря года, предшествующего году перехода (п. 1 ст. 346.13 НК РФ).

Сниматься с ПСН не надо: при истечении срока действия патента применение этого режима автоматически прекратится в течение 5 рабочих дней (п. 2 ст. 346.46 НК РФ) |

| НПД | Самозанятые-ИП подают заявление о снятии с НПД через приложение «Мой налог», веб-кабинет плательщика на сайте ФНС или уполномоченной кредитной организации. Посещать налоговый орган не надо.

Срок снятия с НПД — не ранее 1 января года, с которого начато применение УСН. Если самозанятый снимется с учета, например, 31 декабря, за этот день ему придется отчитаться на ОСНО, так как дата снятия с самозанятости — день направления в ИФНС заявления (ст. 5 Закона от 27.12.2018 N 422-ФЗ). Самозанятые-физлица (без статуса ИП) могут перейти на УСН только после регистрации в качестве ИП. Сняться с самозанятости они могут как до постановки на учет в качестве ИП, так и после — в течение месяца с даты регистрации ИП на УСН (п. 4 ст. 15 Закона от 27.11.2018 N 422-ФЗ). Если в этот срок ИП не уложится, самозанятость автоматически аннулируют, предприниматель останется на УСН (п. 5 ст. 15 Закона от 27.11.2018 N 422-ФЗ) |

| Переход на УСН в связи с утратой права на спецрежим | |

| АУСН | Уведомление о переходе на УСН и об утрате права на применение АУСН направьте в ИФНС не позднее 15 числа следующего месяца (п. 6 ст. 4 Закона от 25.02.2022 N 17-ФЗ).

Если о нарушении условий применения режима автоупрощенец узнал от налоговой, подать уведомления нужно течение 30 дней с даты получения сообщения от ИФНС об утрате права (ч. 9 ст. 4 Закона от 25.02.2022 N 17-ФЗ) |

| ПСН | Перейти на упрощенку при утрате права на ПСН можно, только если она применялась вместе с ПСН. Если ИП применял только ПСН, то при утрате права на этот режим его переведут на ОСНО. Перейти на упрощенку он сможет только с нового года, подав уведомление о переходе на УСН до 31 декабря года, предшествующего тому, с которого начнет применять УСН (п. 1 ст. 346.13 НК РФ).

Об утрате права на ПСН уведомите в течение 10 календарных дней с даты нарушения условий применения патента (п. 8 ст. 346.45 НК РФ) |

| НПД | Уведомление о переходе на УСН в связи с утратой права на применение НПД (КНД 1150094) направьте в ИФНС по месту жительства в течение 20 календарных дней с даты снятия учета в качестве плательщика НПД (п. 6 ст. 15 Закона от 27.11.2018 N 422-ФЗ).

Снимитесь с учета в приложении «Мой налог». Дополнительно уведомлять ИФНС об утрате права не нужно |

| ЕСХН | При утрате права на применение ЕСХН налогоплательщик автоматически переводится на ОСНО (п. 4 ст. 346.3 НК РФ). Перейти на УСН он может только с начала нового года. Уведомление о переходе направьте в ИФНС до 31 декабря года, предшествующего году перехода на УСН (п. 1 ст. 346.13 НК РФ).

Уведомьте ИФНС о нарушении условий применения ЕСХН в течение 15 календарных дней с даты окончания налогового (отчетного) периода, по итогам которого допущено нарушение условий режима (п. 6 ст. 346.3 НК РФ) |

Уведомление о переходе на УСН: форма, порядок заполнения и способы направления в ИФНС

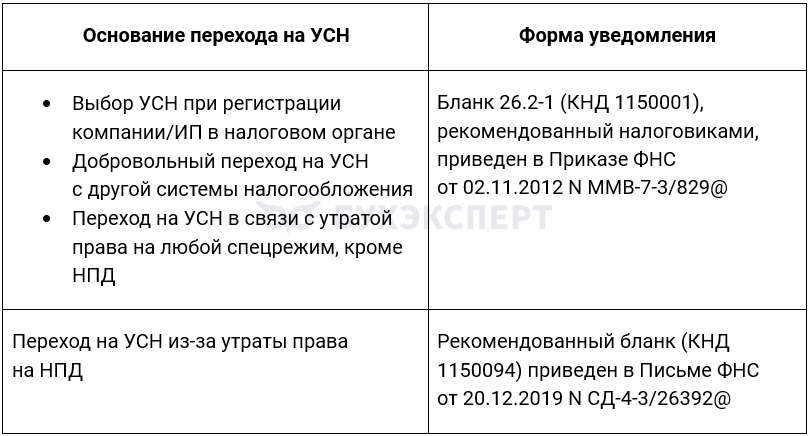

Уведомить налоговый орган о начале применения упрощенки можно на рекомендованном бланке или в произвольной форме.

ФНС рекомендует применять такие формы уведомления:

Способы заполнения и направления уведомления в ИФНС

Заполнить уведомление можно несколькими способами:

- на бумаге — бланк можно получить в любом налоговом органе, скачать его из справочно-правовой системы или заполнить на обычном листе, внеся все необходимые сведения. Подготовленное уведомление отнесите в ИФНС (лично или передайте через представителя) либо отправьте по почте заказным письмом с описью вложения

- в программе «Налогоплательщик ЮЛ» — скачайте на сайте ФНС или ГНИВЦ. В программе можно заполнить заявление для перехода на УСН по форме 26.2-1 (КНД 1150001) или в связи с утратой права на НПД (КНД 1150094).

Сформированное уведомление можно распечатать и передать в налоговую на бумаге либо направить в электронной форме по ТКС или через сервис Сдача налоговой, бухгалтерской отчетности - в личном кабинете налогоплательщика ИП или ЮЛ в электронной форме — понадобится квалифицированная электронная подпись. Как заполнить документ, рассказали здесь.

Куда подавать уведомление о переходе на УСН, зависит от того, как оно составлено (Письмо ФНС от 24.11.2021 N СД-4-3/16373@):

- по форме, рекомендованной ФНС, — в любой налоговый орган

- в свободной форме — только в ИФНС по месту регистрации

Особенности перехода на УСН с ОСНО

При переходе на упрощенку с ОСНО в ряде случаев потребуется:

- восстановить НДС — это необходимо, если после перехода на УСН вы будете освобождены от уплаты НДС или начнете применять пониженную ставку. Восстановить налог при освобождении нужно в квартале, который предшествует переходу на УСН, а при пониженных ставках НДС (5%, 7%) — в квартале, с которого началось применение пониженных ставок

- учесть на УСН доходы и расходы переходного периода — как исчислить налоговую базу при переходе на упрощенную систему налогообложения на ОСНО, описано в ст. 346.25 НК РФ

Какие преимущества дает бизнесу переход на УСН

- Освобождение от уплаты НДС (если не превышен лимит по доходам), налога на прибыль (для организаций) и НДФЛ с предпринимательских доходов (для ИП), налога на имущество (кроме объектов, налоговая база по которым определяется как кадастровая стоимость)

- Возможность выбрать объект обложения: «доходы» или «доходы минус расходы»

- Можно не уплачивать налог в течение двух лет в случае применения налоговых каникул

- Возможность применять пониженную ставку в регионе, где введены льготные ставки по УСН

- Действие спецрежима на всей территории РФ бессрочно, в отличие от, например, АУСН, которая введена не во всех регионах и действует только до конца 2027 года

- Можно работать с контрагентами, заинтересованными в зачете входного НДС

- Возможность совмещения УСН с патентом

- Уменьшение налога по УСН «доходы» на страховые взносы до нуля (если у ИП нет сотрудников) и до 50% от суммы налога (если есть работники)

Кратко о переходе на упрощенную систему налогообложения

- Переход на упрощенную систему требует контроля соблюдения условий, установленных НК РФ, и подачи в налоговый орган уведомления. Его желательно составить по форме, рекомендованной ФНС

- Для перехода на УСН используйте форму 26.2-1, кроме случая потери статуса самозанятого — для этого предусмотрена форма КНД 1150094

- Добровольно перейти на УСН можно с начала следующего календарного года. Вновь зарегистрированным компаниям и ИП УСН доступна с даты их постановки на налоговый учет

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете