В случае смерти работника все суммы, положенные ему при увольнении, выплачиваются родственникам умершего сотрудника. Для таких доходов действует особый порядок обложения НДФЛ и взносами. Также в ЗУП 3.1 нужно не забыть «закрыть» задолженность перед работником и не испортить учет НДФЛ – программа не всегда отрабатывает правильно в такой ситуации. В статье разберем все нюансы, как отразить в ЗУП 3.1 увольнение в связи со смертью.

Содержание

Порядок выплаты и обложения НДФЛ и взносами расчетных при увольнении

В случае смерти сотрудника в законодательстве прописаны следующие правила:

- Родственники умершего сотрудника могут обратиться за выплатой причитающихся сумм в течение 4-х месяцев со дня смерти – п. 1 ст. 1114, п. 2 ст. 1183 ГК РФ

- Дата прекращения трудового договора указывается как дата смерти – п. 6 ч. 1 ст. 83 ТК РФ

- Выдача сумм производится в течение недели со дня подачи документов родственниками – ст. 141 ТК РФ, п.1 ст. 1183 ГК РФ, абз. 1 п. 68 Постановление Пленума ВС РФ от 29.05.2012 N 9

Все суммы, причитающиеся умершему сотруднику и выплаченные его родственникам, не облагаются НДФЛ. Облагать ли взносами эти доходы, зависит от того, когда они были начислены - до или после даты смерти.

|

Облагаются / нет |

НДФЛ

|

Страховые взносы по единому тарифу |

Взносы от несчастных случаев |

| Не облагаются | Все выплаты (Письма Минфина России от 06.10.2016 № 03-04-05/58142, от 24.04.2017 № 03-15-06/24374) | Выплаты, начисленные датой смерти (Письмо Минфина от 24.04.2017 № 03-15-06/24374) | Выплаты, начисленные датой смерти (Письмо Минтруда России от 20.02.2013 № 17-3/292) |

| Облагаются | Выплаты, начисленные до даты смерти (Письмо Минфина от 22.08.2018 № 03-15-07/53912) | Выплаты, начисленные до даты смерти (Письмо Минтруда России от 20.02.2013 № 17-3/292) |

Регистрация увольнения в связи со смертью в ЗУП 3.1

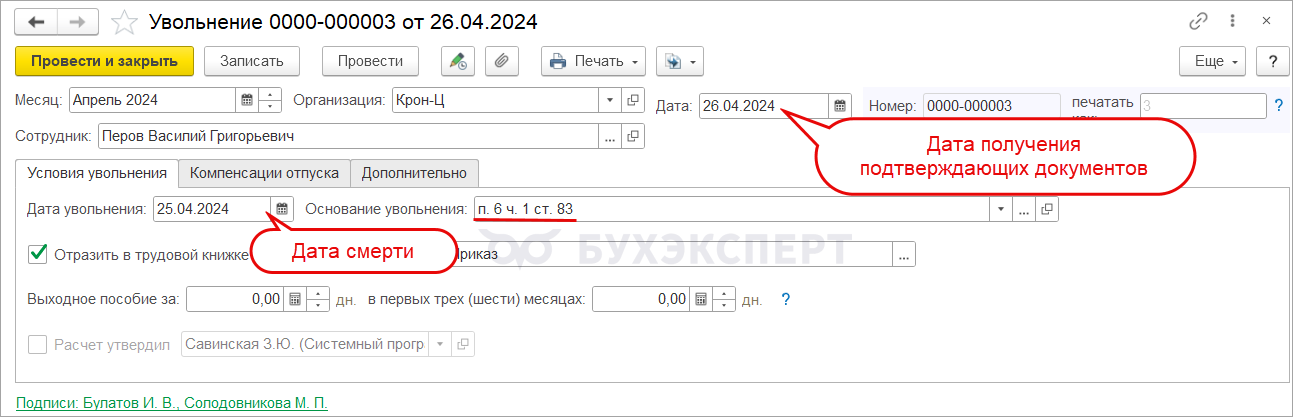

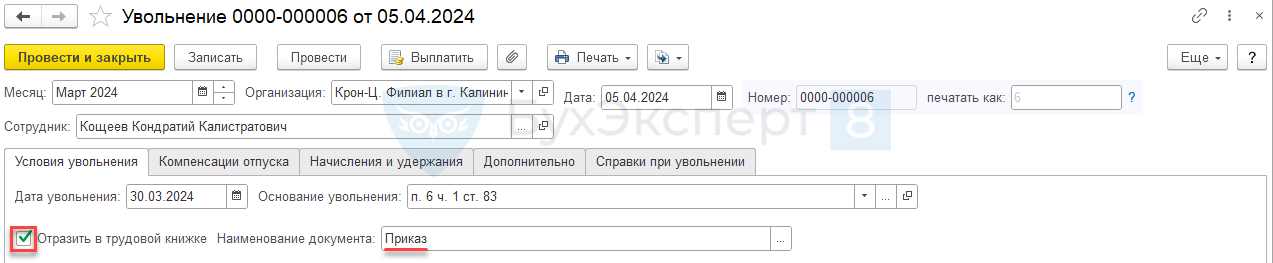

Приказ на увольнение сотрудника оформляем датой, когда получили подтверждающие документы о смерти. В Увольнении заполняем реквизиты:

- Дата - дата получения подтверждающих документов

- Дата увольнения - дата смерти

- Основание увольнения - п. 6 ч. 1 ст. 83

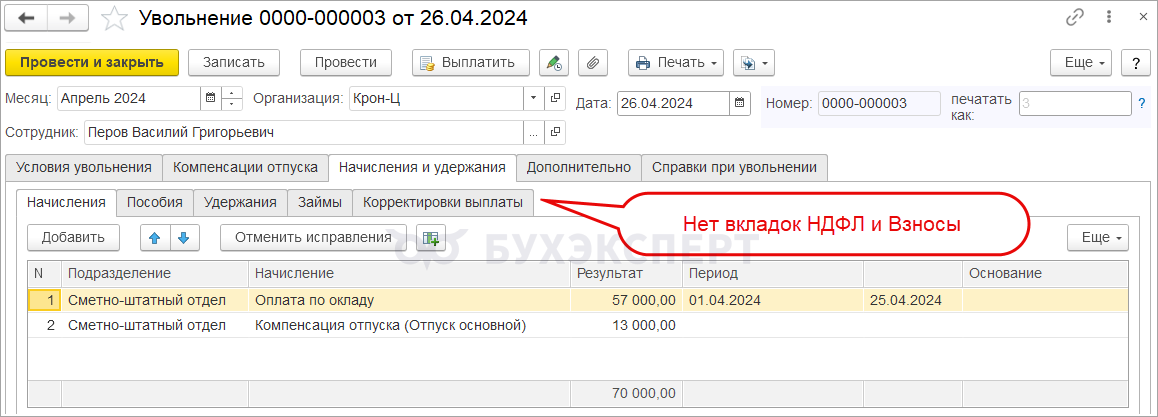

В документе Увольнение реализован типовой алгоритм – если выбрано основание п. 6 ч. 1 ст. 83, то ни НДФЛ, ни страховые взносы в документе не рассчитываются. В документе нет вкладок НДФЛ и Взносы.

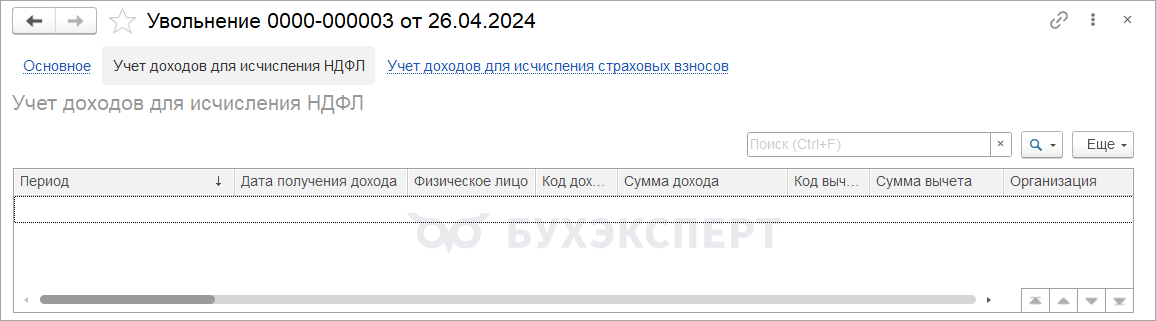

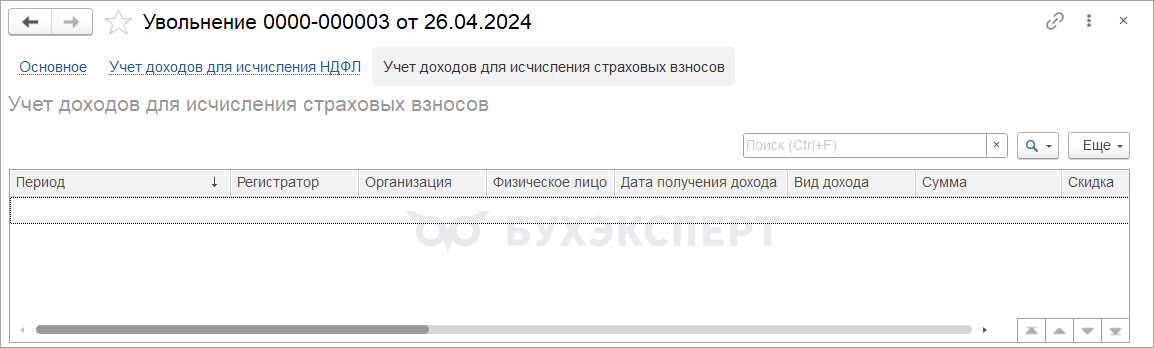

Доходы сотрудника не отражаются в учете НДФЛ и взносов. Документ Увольнение не делает записей в регистре Учет доходов для исчисления НДФЛ. В регистре Учет доходов для исчисления страховых взносов так же не будет записей после проведения документа Увольнения.

В регистре Учет доходов для исчисления страховых взносов так же не будет записей после проведения документа Увольнения.

Документ Увольнение срабатывает корректно только в двух случаях, если:

- В месяце увольнения работнику не был выплачен аванс

- Увольнение сотрудника регистрируем после выплаты аванса, но в текущем месяце

В ситуации, когда сотрудника необходимо уволить, но зарплата за предыдущий месяц не была выплачена - типовой документ Увольнение срабатывает некорректно. Это проявляется в том, что НДФЛ с аванса, полученного при жизни, и взносы за предыдущий месяц в документе рассчитаны не будут.

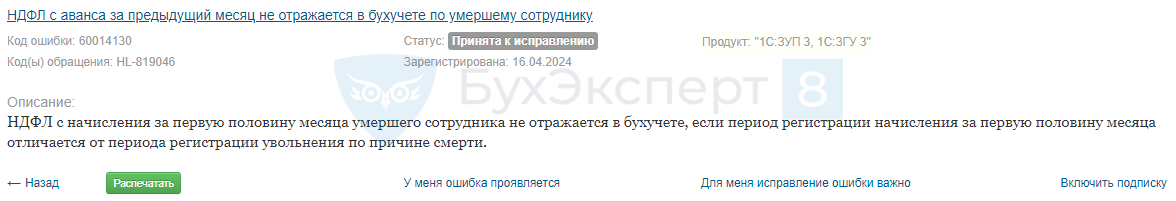

Помимо этого, в ЗУП 3.1 есть зарегистрированная ошибка 60014130 – НДФЛ с аванса не отражается в бухучете, если увольнение по причине смерти регистрируется уже в следующем месяце.

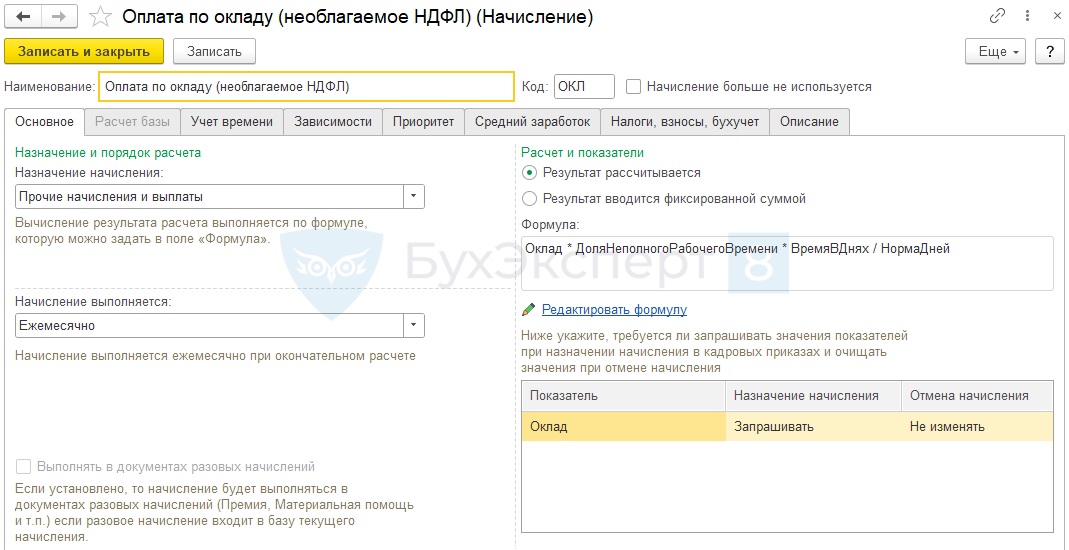

Чтобы верно отразить начисление зарплаты за прошлый месяц, взносов и НДФЛ с нее, нужно рассчитывать ее не в Увольнении, а в документе Начисление зарплаты и взносов. Но чтобы с зарплаты за вторую половину прошлого месяца не рассчитывались НДФЛ и взносы, потребуется настроить необлагаемое начисление вместо обычной оплаты и «перевести» на него сотрудника.

Конкретный порядок действий:

- Создать новое начисление Оплата по окладу (необлагаемое НДФЛ):

- НДФЛ – не облагается

- Вид дохода по страховым взносам – Доходы, целиком облагаемые страховыми взносами

- Назначить сотруднику после расчета аванса начисление Оплата по окладу (необлагаемое НДФЛ)

- Рассчитать зарплату за прошлый месяц отдельным документом Начисление зарплаты и взносов

- Оформить документ Увольнение, рассчитав зарплату за текущий месяц и компенсацию за неиспользованный отпуск

Подробно эту ситуацию разберем в Примере 2.

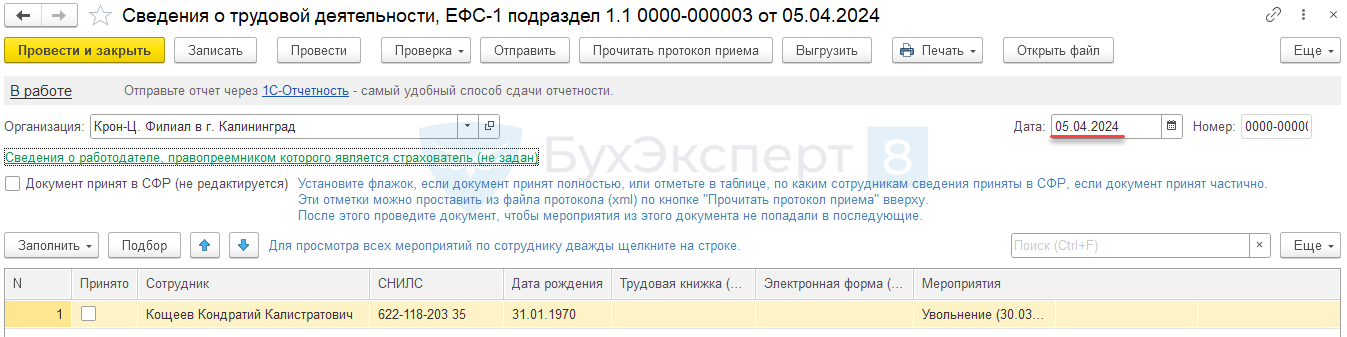

ЕФС-1 подраздел 1.1 при увольнении

Дата прекращения трудового договора указывается как дата смерти – п. 6 ч. 1 ст. 83 ТК РФ

Введем документ Увольнение, указав Основанием увольнения п. 6 ч. 1 ст. 83.

- Датой приказа будет день, когда родственники предоставили подтверждающие документы о смерти

- Дата увольнения – дата смерти сотрудника

Сформируем отчет ЕФС-1 подраздел 1.1 (Кадры – Электронные трудовые книжки) не позднее следующего рабочего дня с даты приказа об увольнении.

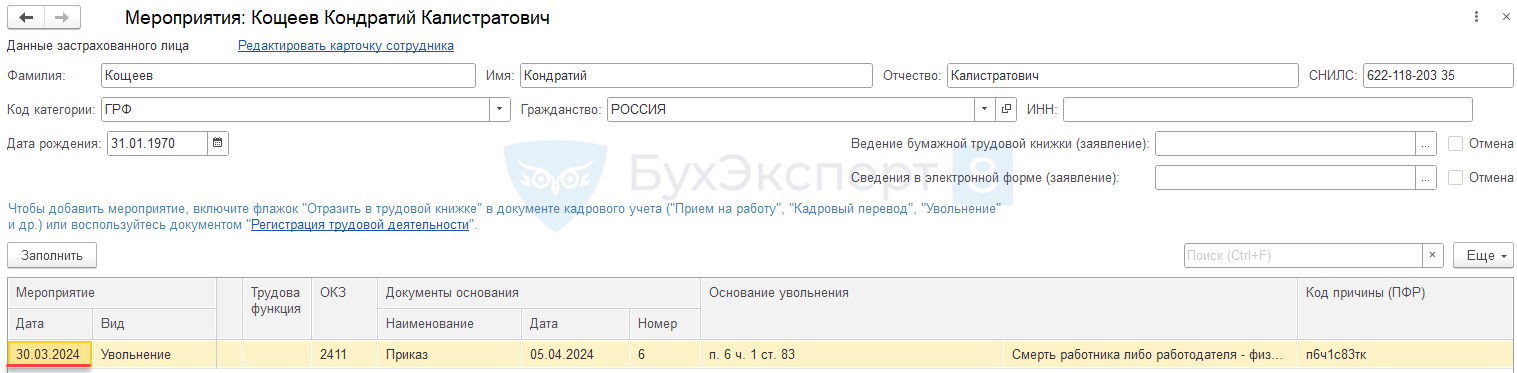

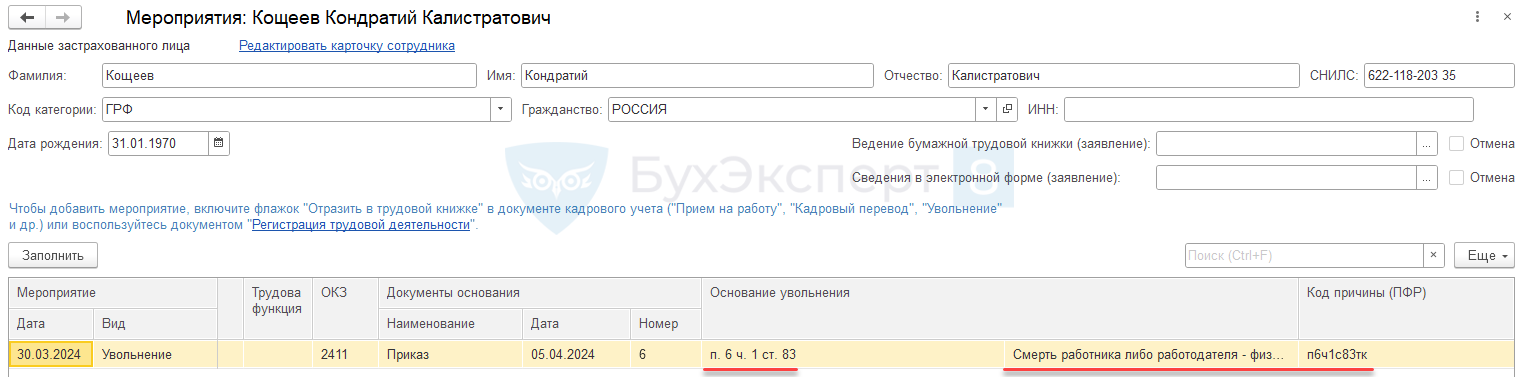

Проверим дату мероприятия – дата смерти сотрудника.

Проверим заполнение Основания увольнение и Код причины (ПФР) для мероприятия увольнения.

Сформированный отчет отправляем в СФР.

Закрытие взаиморасчетов с сотрудником, и выплата родственникам

Суммы, не полученные сотрудником при жизни, будут получать родственники. Условия, при которых выплачиваются суммы:

- За выплатой обратились не позднее 4 месяцев с момента смерти работника (п. 1 ст. 1114, п. 2 ст. 1183 ГК РФ). Суммы, за которыми не обратились в течение 4 месяцев с момента смерти работника, наследуются на общих основаниях. После истечения указанного срока рекомендуется внести их в депозит нотариуса (ст. 141 ТК РФ, пп. 3 п. 1 ст. 327, п. 1 ст. 1114, п. п. 2, 3 ст. 1183 ГК РФ, абз. 1 п. 68 Постановления Пленума Верховного Суда РФ от 29.05.2012 N 9)

- Представлены документы, подтверждающие право обратившегося лица на получение выплат (ст. 141 ТК РФ, п. 1 ст. 1183 ГК РФ). Четкий перечень таких документов нормативно не определен. Как минимум нужно взять с родственников документ, подтверждающий родство и заявление в произвольной форме, которое зафиксирует дату и факт обращения за выплатами. Члены семьи при обращении за выплатами (кроме зарплаты) должны подтвердить факт совместного проживания с умершим

Суммы, причитающиеся умершему сотруднику, выплачиваются первому обратившемуся за ними лицу, если выполнены перечисленные выше условия.

ЗУП 3.1 не позволяет зарегистрировать выплату зарплаты не сотрудникам. Поэтому в ЗУП 3.1 необходимо закрыть взаиморасчеты с сотрудником, а выплаты оформить в бухгалтерской программе. Это можно сделать двумя способами:

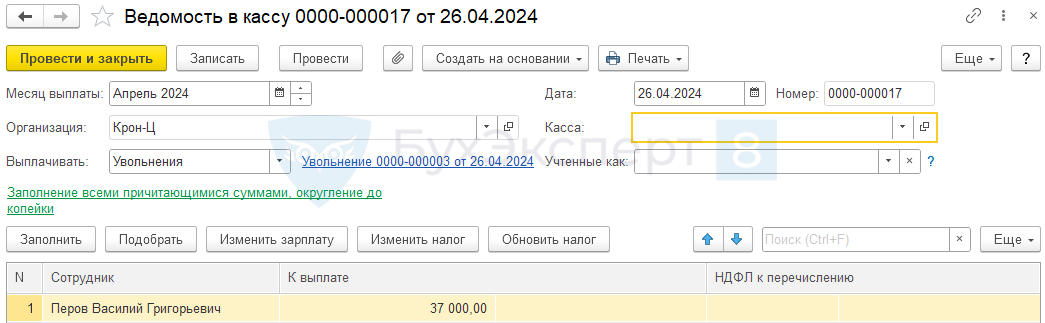

Способ 1. В ЗУП 3.1. сформировать техническую Ведомость на выплату сотруднику.

В 1С:Бухгалтерии с помощью документа Операция (Операции – Операции, введенные вручную) перенести суммы с бухгалтерского счета 70 на счет 76.10. Выплату родственникам зарегистрировать типовыми документами Выдача наличных (Банк и касса – Кассовые документы — Выдача наличных) или Списание с расчетного счета (Банк и касса – Банковские выписки – Списание с расчетного счета).

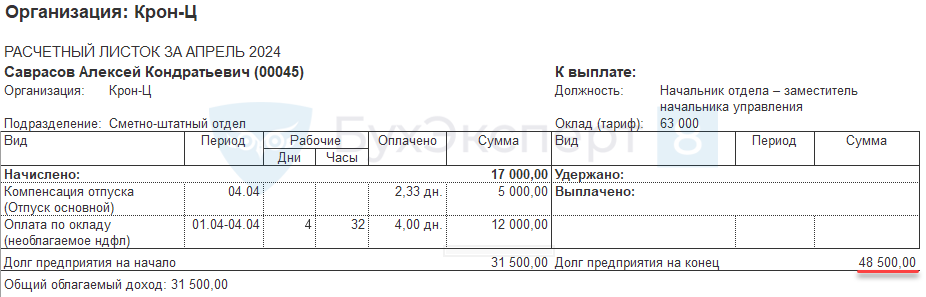

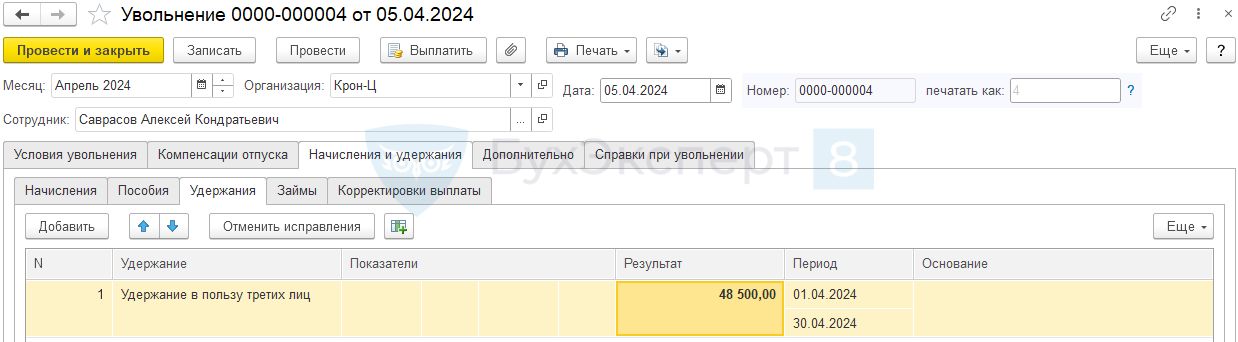

Способ 2. В ЗУП 3.1. оформить удержание у сотрудника в пользу третьих лиц на сумму невыплаченной зарплаты.

Сумма удержания будет равна сумме долга организации. Ее можно узнать, сформировав отчет Расчетный листок для сотрудника.

Более подробно о том, как настроить удержание – в статье Удержание в пользу третьих лиц.

Ввести сумму удержания можно вручную в документе Увольнение на вкладке Начисления и удержания.

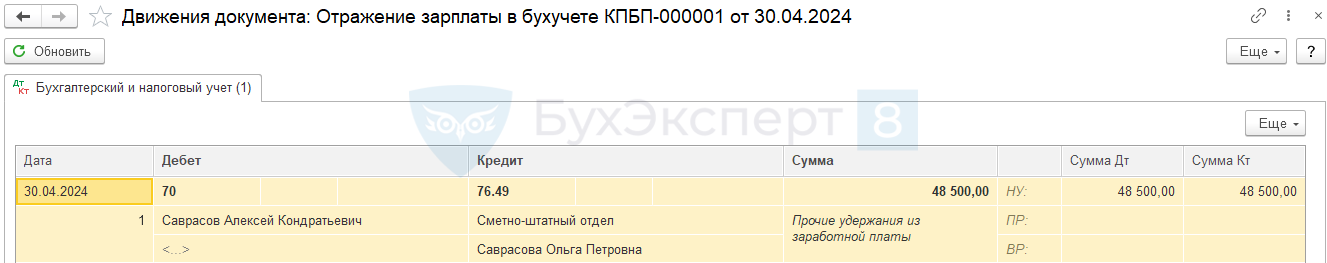

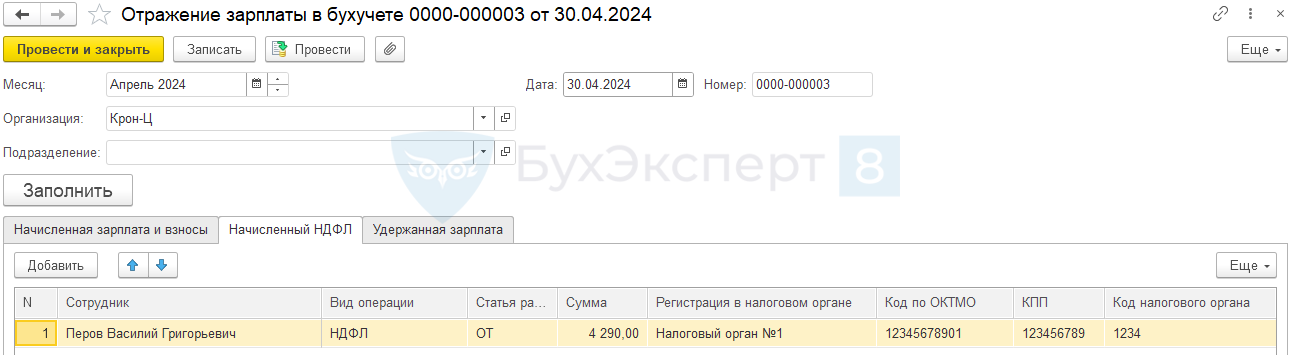

В ЗУП 3.1 в документе Отражение зарплаты в бухучете (Зарплата – Бухучет) будет отражено удержание. После синхронизации с 1С:Бухгалтерией будет сформирована проводка Дт 70 Кт 76.49.

Выплата родственникам регистрируется в 1С:Бухгалтерии типовыми документами Выдача наличных (Банк и касса – Кассовые документы — Выдача наличных) или Списание с расчетного счета (Банк и касса – Банковские выписки – Списание с расчетного счета). Счет расчетов для проводок по платежным документам нужно будет указать 76.49.

Рассмотрим нюансы на примерах, как начислить зарплату, налоги и взносы по умершему сотруднику.

Пример 1. Увольнение сотрудника после выплаты аванса в текущем месяце

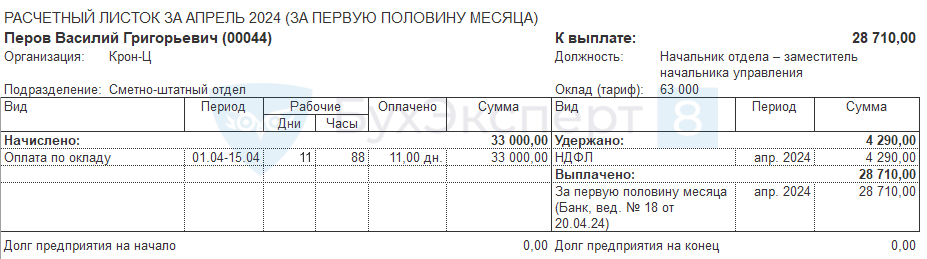

В организации установлена дата аванса 20 апреля. 26 апреля родственники сообщили, что сотрудник Перов В. Г. умер 25 апреля. Аванс за апрель сотрудник получил при жизни.

Необходимо рассчитать зарплату за апрель и компенсацию отпуска.

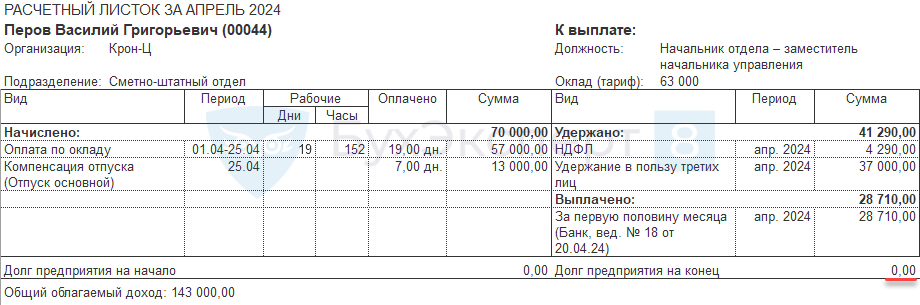

Сотрудник Перов В. Г. при жизни получил аванс, поэтому данная сумма будет облагаться НДФЛ. Зарплата, рассчитанная после аванса, и компенсация за неиспользованной отпуск не будут облагаться НДФЛ и взносами.

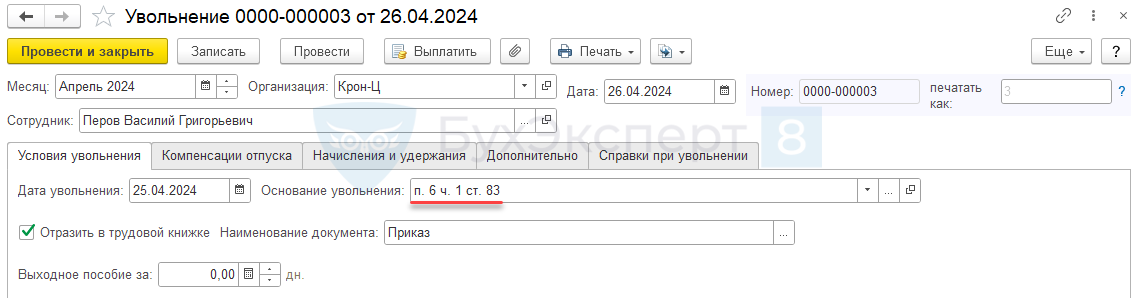

Введем документ Увольнение, указав Основанием увольнения п. 6 ч. 1 ст. 83. Датой приказа будет день, когда родственники предоставили документы о смерти сотрудника - 26 апреля. Дата увольнения – дата смерти сотрудника 25 апреля.

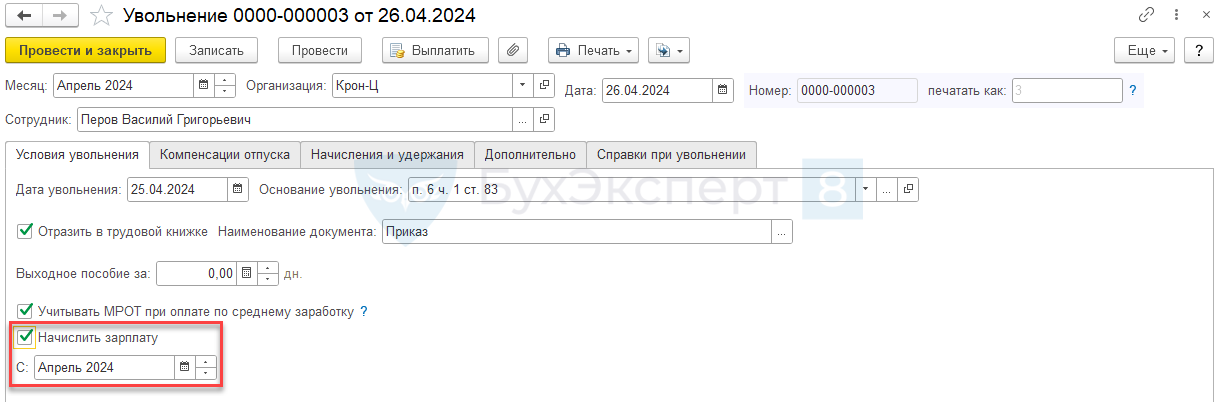

Для расчета зарплаты поставим флажок Начислить зарплату укажем месяц Апрель.

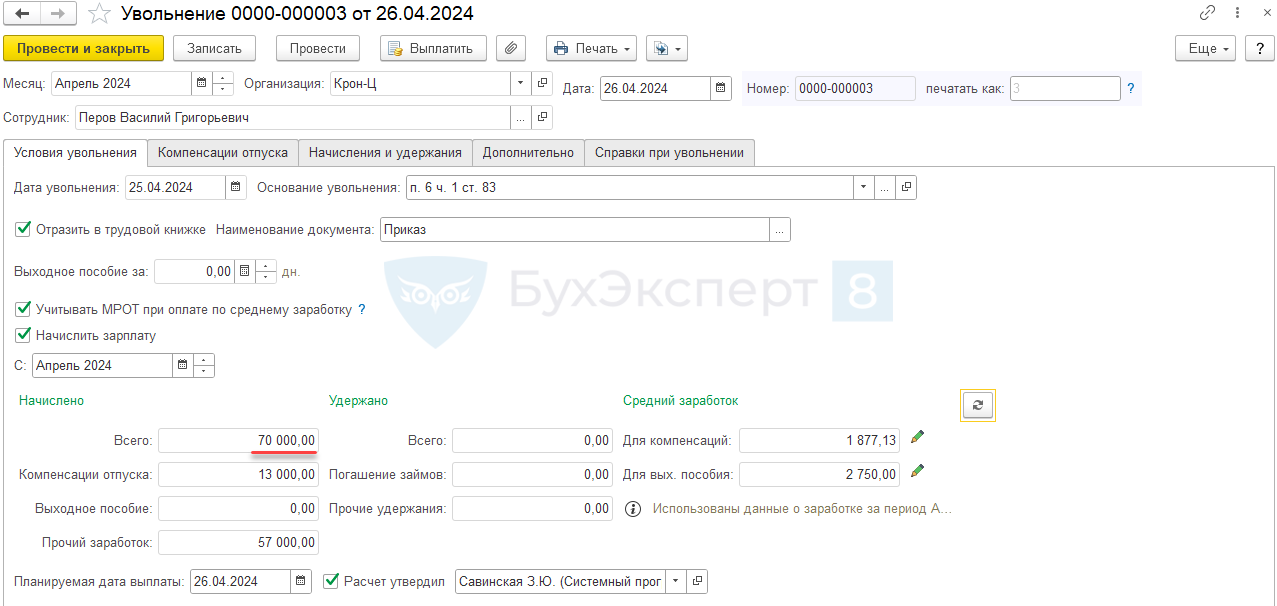

Рассчитаем зарплату и сумму Компенсации за неиспользованный отпуск. Сумма начисления составила 70 000 руб.

При установленном основании увольнения п. 6 ч. 1 ст. 83. в документе Увольнение вкладки НДФЛ и Взносы будут скрыты. Документ исчислит НДФЛ с аванса для проводок, но в самом документе это не отображается. Увидеть сумму налога можно, если сформировать документ Отражение зарплаты в бухучете (Зарплата - Бухучет).

Закроем взаиморасчеты с помощью Удержания в пользу третьи лиц, пересчитаем документ Увольнение и проверим Расчетный листок.

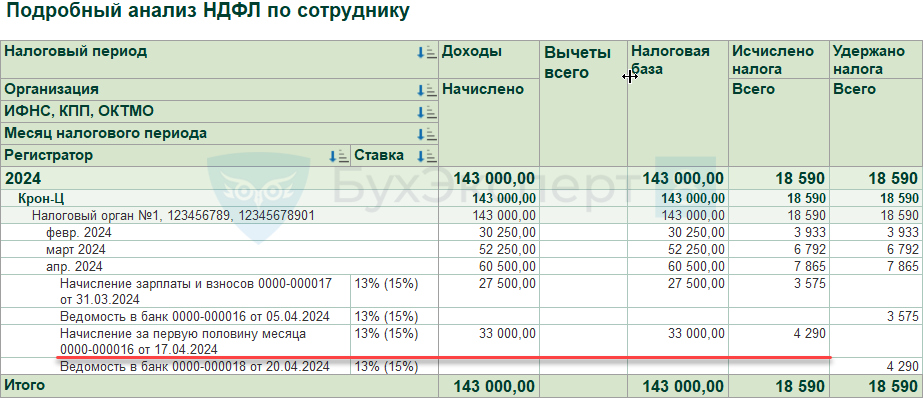

Сформуем отчет Подробный анализ НДФЛ по сотруднику (Налоги и взносы - Отчеты по налогам и взносам). Убедимся, что доход и НДФЛ с аванса за апрель будут отражены в налоговом учете.

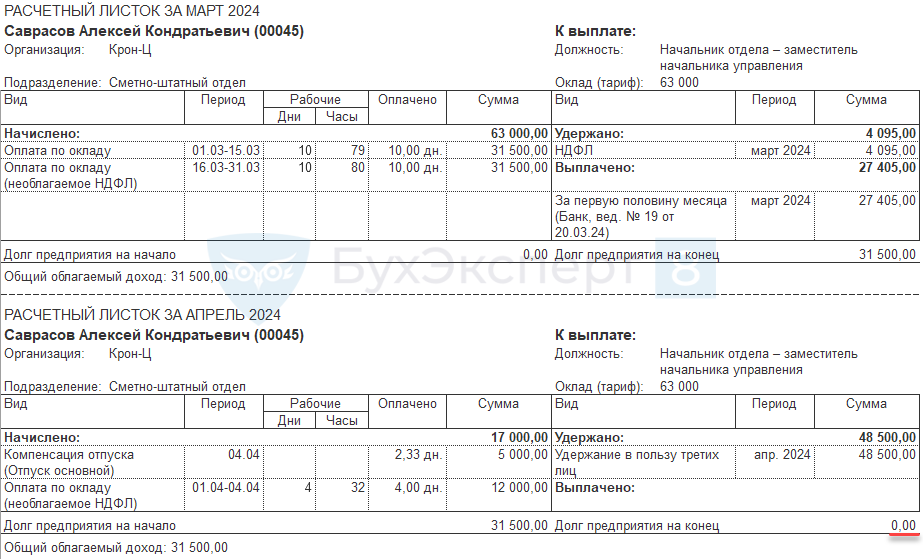

Пример 2. Увольнение сотрудника до выплаты зарплаты, но следующем месяце

В организации установлена дата выплаты зарплаты за март 10 апреля. 5 апреля родственники сообщили, что сотрудник Саврасов А. К. умер 4 апреля. Сотрудник при жизни получил аванс за март, с которого в соответствии с законодательством был удержан НДФЛ. Необходимо рассчитать зарплату за март и апрель, а также компенсацию отпуска.

Выплаты, начисленные после смерти сотрудника – зарплата за апрель и компенсация неиспользованного отпуска не будут облагаться НДФЛ и взносами. В законодательстве четко не прописано, что считается датой начисления дохода. Зарплата за март будет облагаться взносами в полном объеме, так как на последний день учетного месяца в марте сотрудник все еще работал в организации. Неполученный ко дню смерти остаток зарплаты за март облагаться НДФЛ не будет.

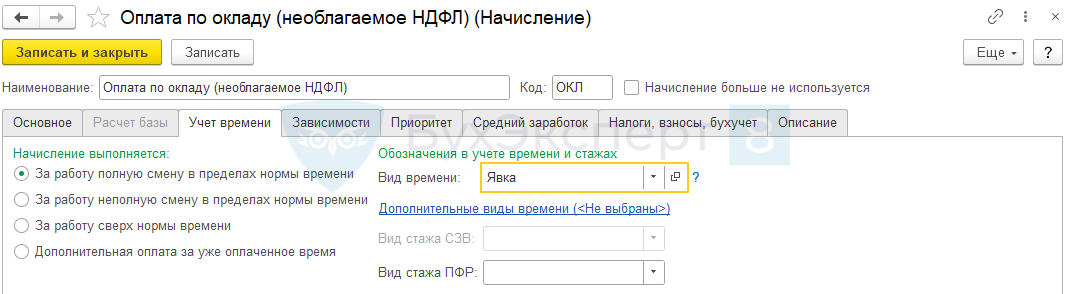

Рассмотрим, как отразить эти операции в программе. Для начисления остатка зарплаты за месяц, предшествующий увольнению, создадим новое начисление Оплата по окладу (необлагаемая НДФЛ). Это можно сделать путем копирования типового начисления Оплата по окладу. На вкладке Основное укажем:

- Назначение начисление - Прочие начисления и выплаты

- Начисление выполняется – Ежемесячно

На вкладке Учет времени выбираем:

- Начисление выполняется - За работу полную смену в пределах нормы времени

- Вид времени - Явка

На вкладках Зависимости, Приоритет, Средний заработок укажем настройки как для начисления Оплата по окладу.

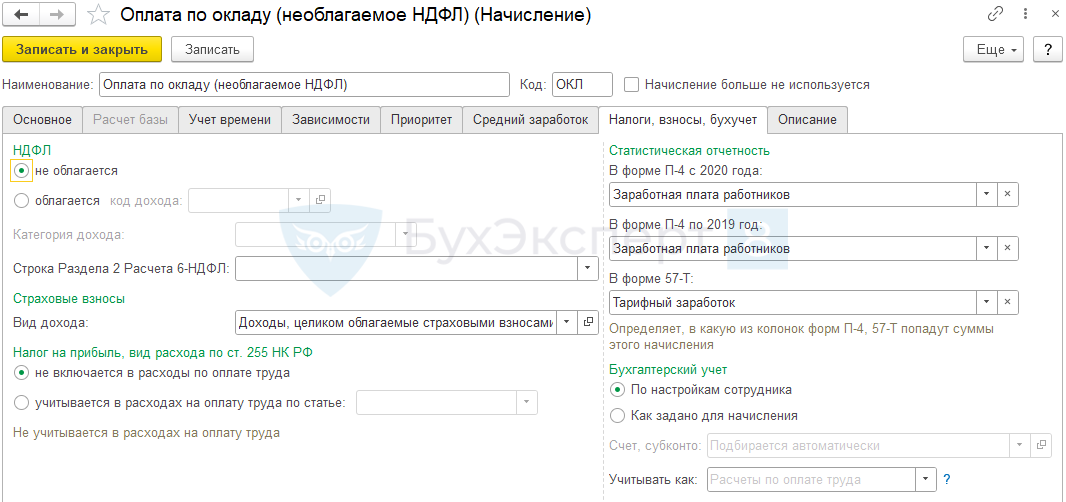

На вкладке Налоги, взносы, бухучет укажем:

- НДФЛ – не облагается

- Страховые взносы, Вид дохода - Доходы, целиком облагаемые страховыми взносами

Если у сотрудника несколько плановых начислений - потребуется создать столько же новых начислений, которые не будут облагаться НДФЛ.

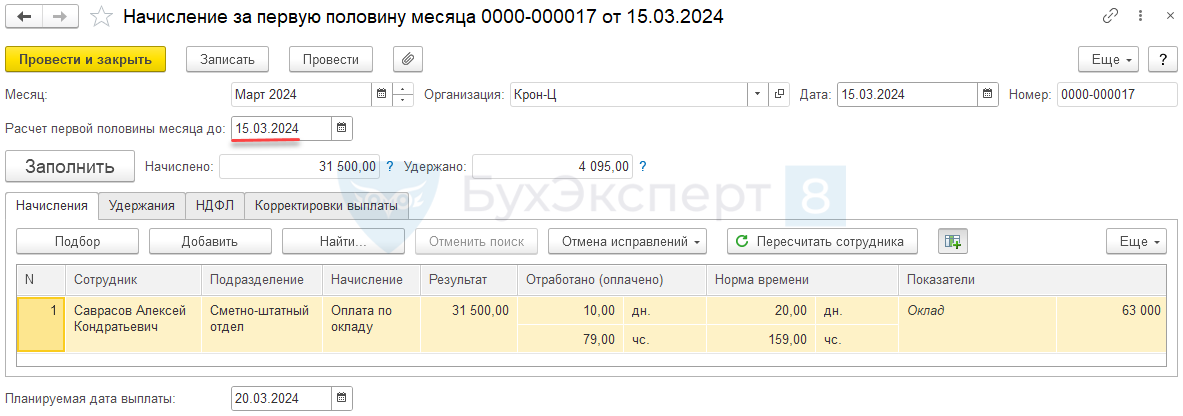

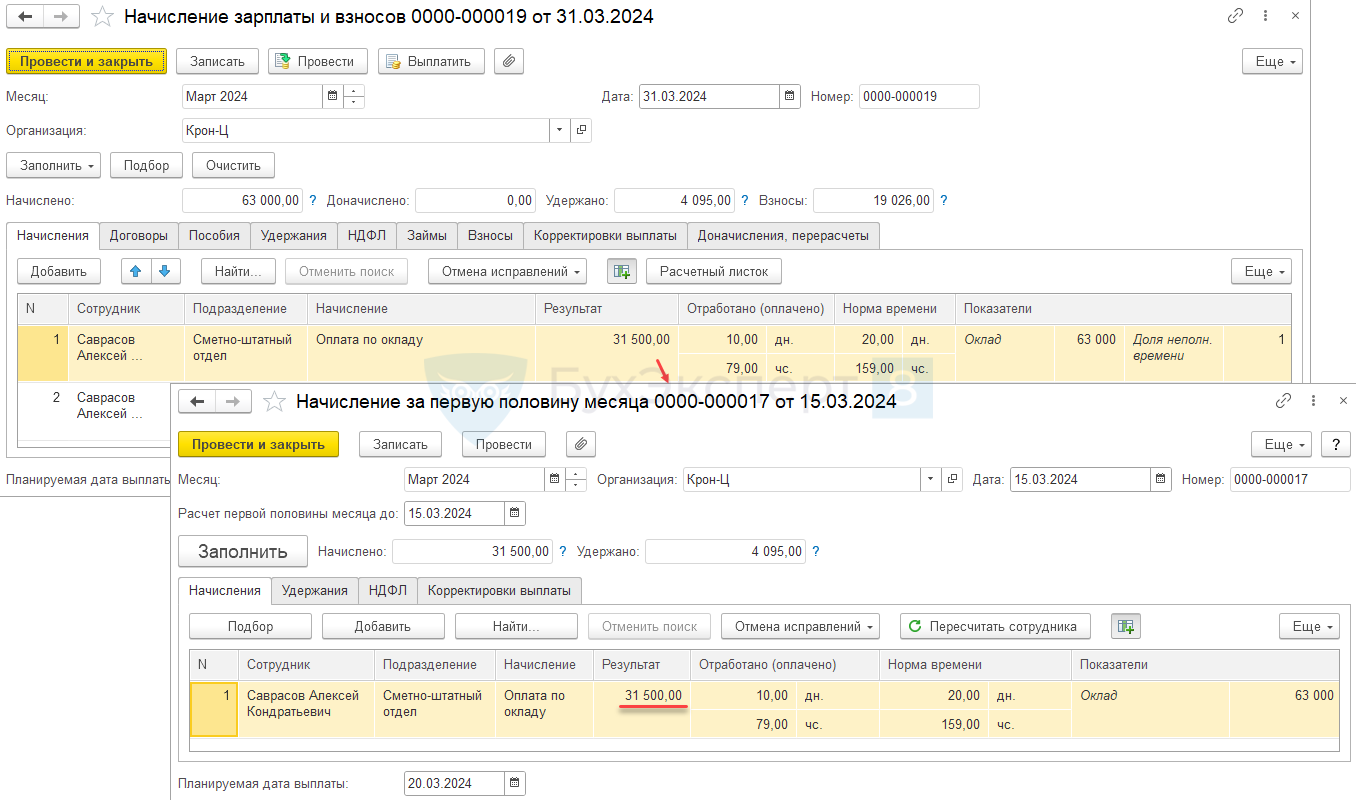

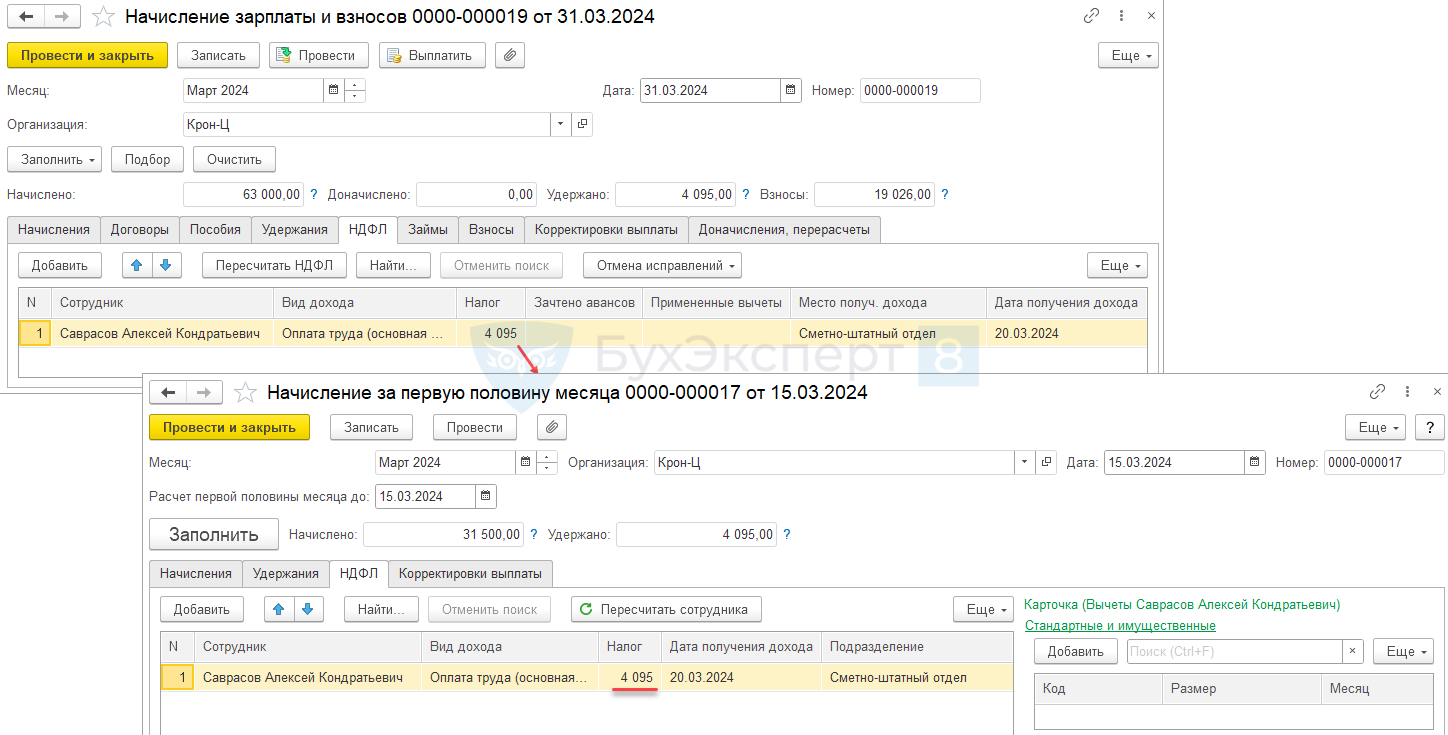

Сотрудник Саврасов А. К. при жизни получил аванс за работу в период с 1 по 15 марта. В документе Начисление за первую половину месяца указан расчет по 15 марта включительно.

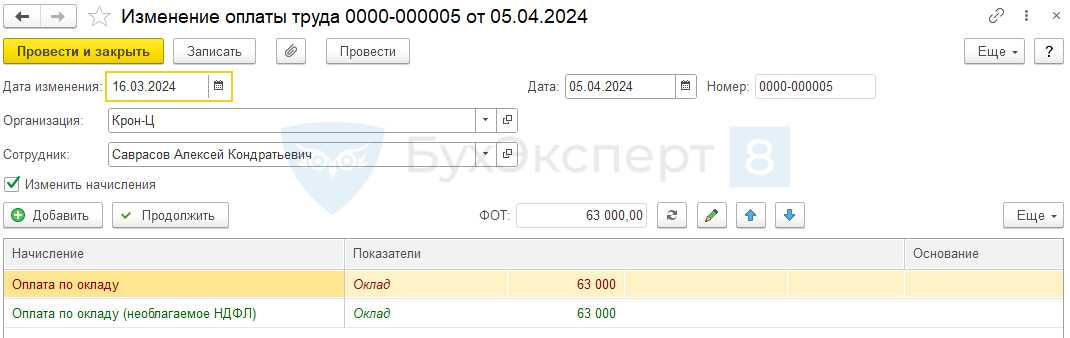

Для назначения необлагаемого начисления создадим документ Изменение оплаты труда (Зарплата – Изменение оплаты сотрудников). В документе укажем:

- Дата изменения – 16 марта

- Отменим плановое начисление Оплата по окладу

- Назначим новое начисление Оплата по окладу (необлагаемое НДФЛ)

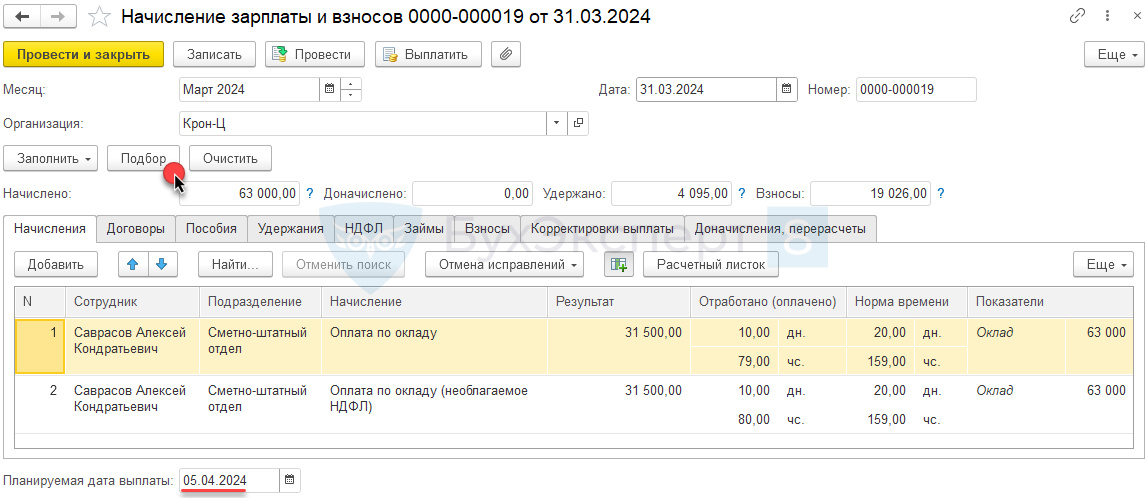

Поскольку Планируемая дата выплаты зарплаты умершего сотрудника за март отличается от даты для других сотрудников - рассчитаем зарплату за март в отдельном документе Начисление заплаты и взносов, подобрав сотрудника по кнопке Подбор. Укажем планируемую дату выплаты – 5 апреля. Это день, когда родственники обратились за выплатой.

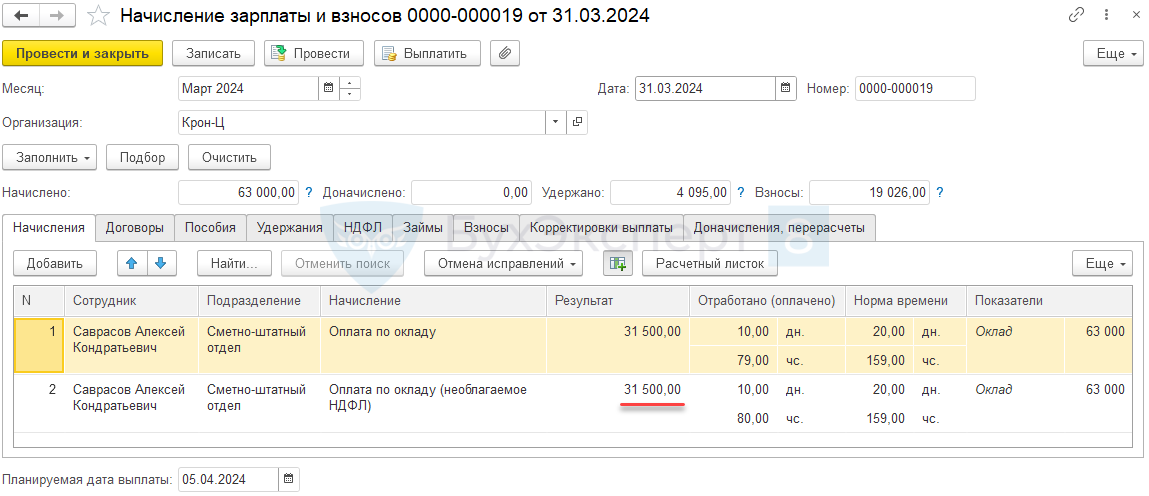

Зарплата за месяц будет рассчитана двумя строками. Облагаемая НДФЛ сумма Оплаты по окладу должна быть равной начисленному ранее авансу.

Начислением Оплата по окладу (необлагаемое НДФЛ) – будет рассчитана сумма, которая не облагается НДФЛ.

На вкладке НДФЛ проверим, что исчисленный налог совпал с ранее удержанной суммой НДФЛ за первую половину месяца.

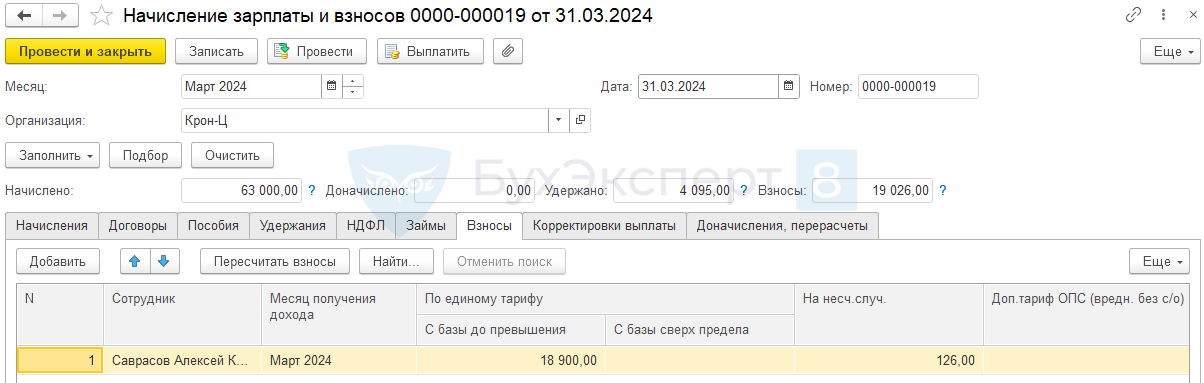

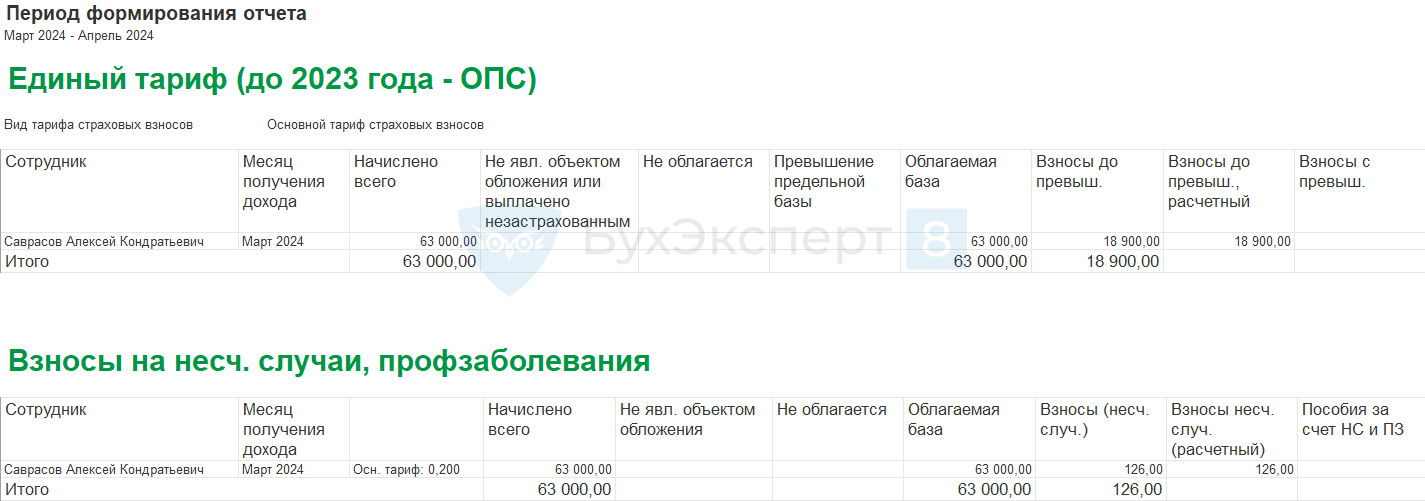

На вкладке Взносы проверим расчет взносов.

В Организации уставлен Основной тариф страховых взносов. Ставка взносов на травматизм: 0,2.

Взносы по единому тарифу:

- 63 000 (начисление сотрудника за месяц) * 30% (тариф по страховым взносам) = 18 900 руб.

Взносы на травматизм:

- 63 000 (начисление сотрудника за месяц) * 0,2% (тариф на травматизм) = 126 руб.

Рассчитанные суммы взносов в документе Начисление зарплаты и взносов верны.

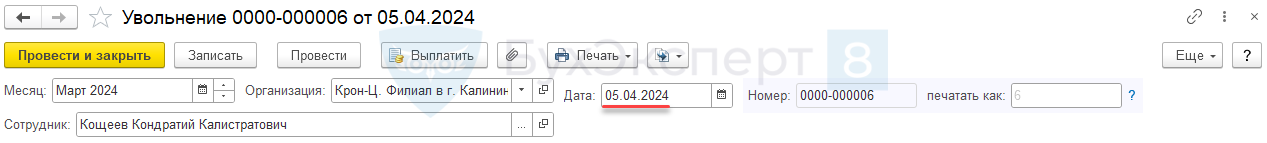

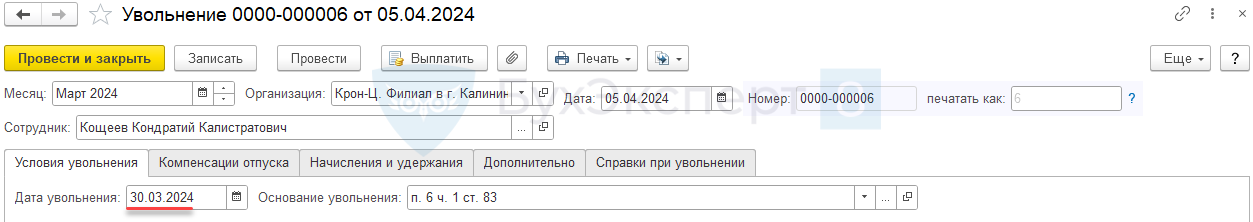

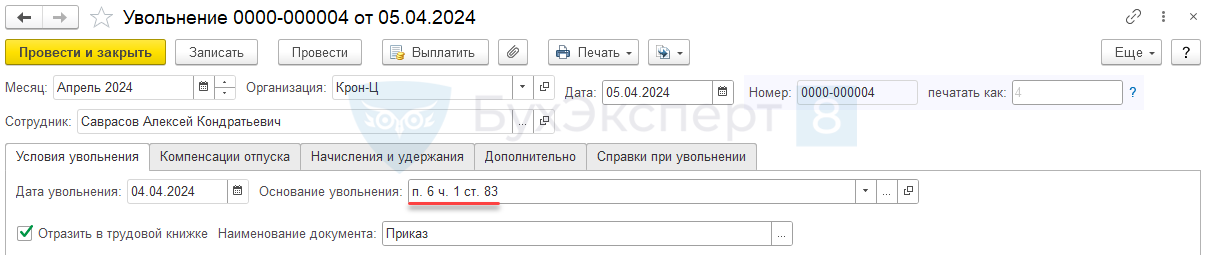

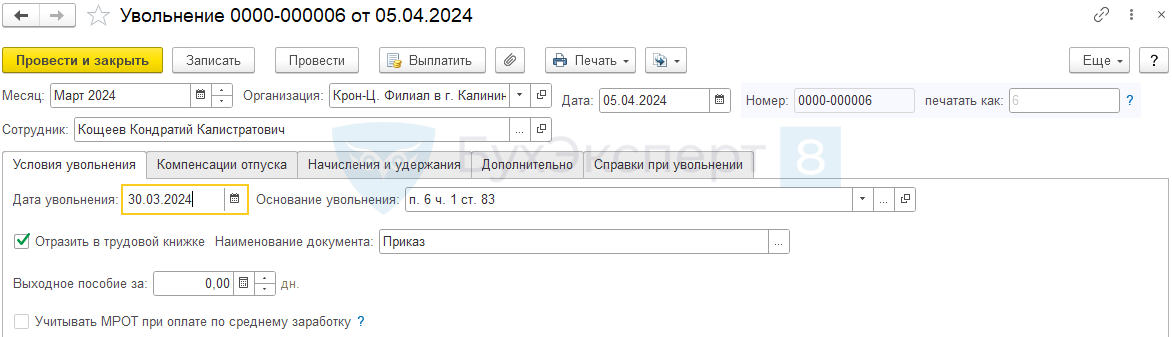

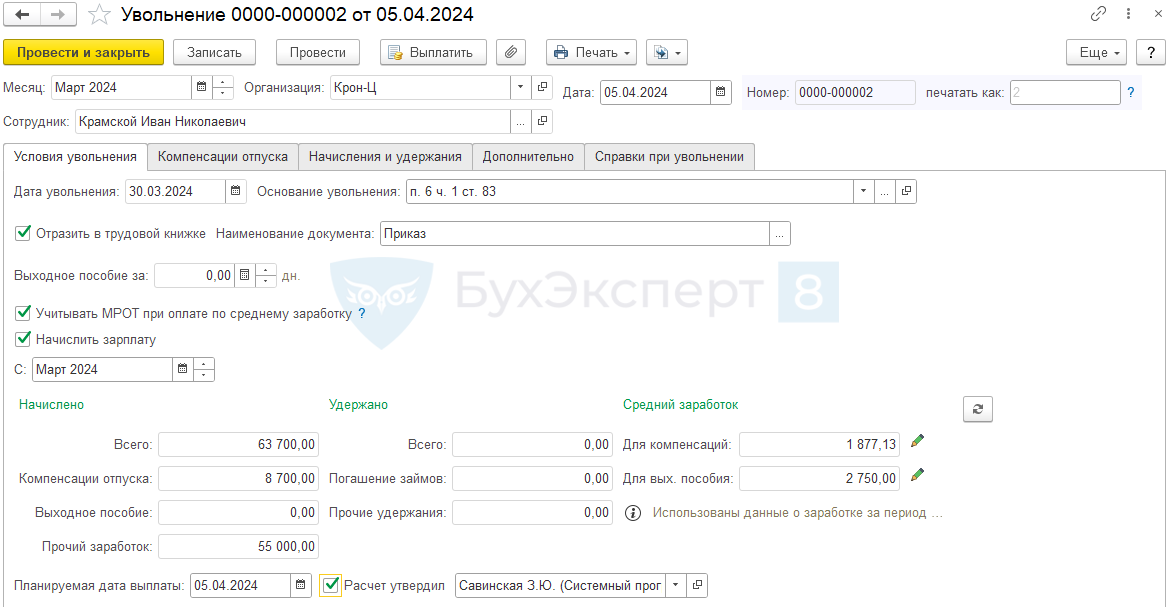

Введем документ Увольнение, указав Основания увольнения п. 6 ч. 1 ст. 83. Дата приказа будет день, когда родственники сообщили о смерти сотрудника 5 апреля. Дата увольнения – дата смерти сотрудника 4 апреля.

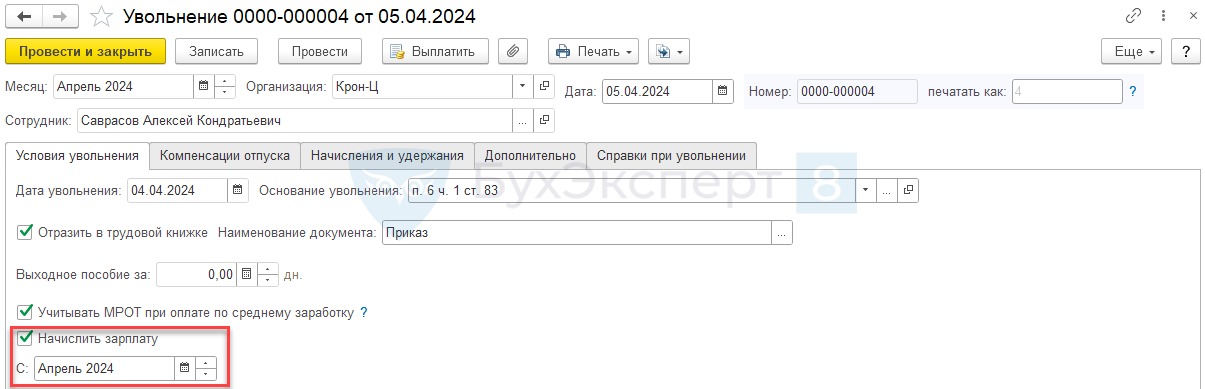

Укажем основанием увольнения п. 6 ч. 1 ст. 83. Для расчета зарплаты поставим флажок Начислить зарплату, укажем за Апрель.

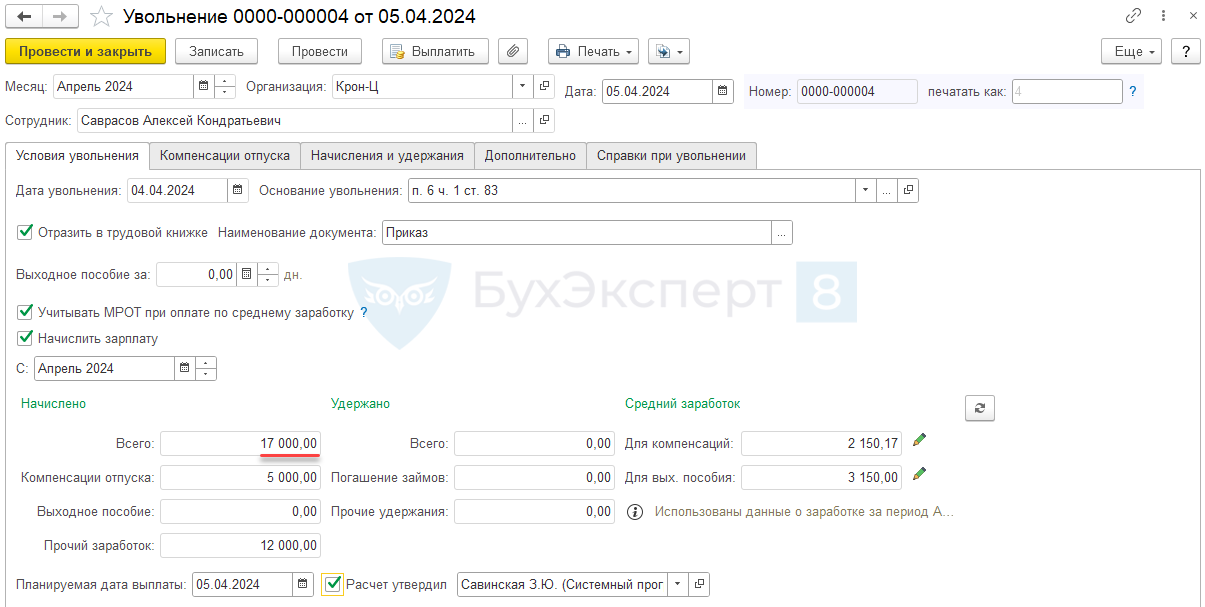

Суммы зарплаты и компенсации за неиспользованный отпуск программа рассчитает автоматически.

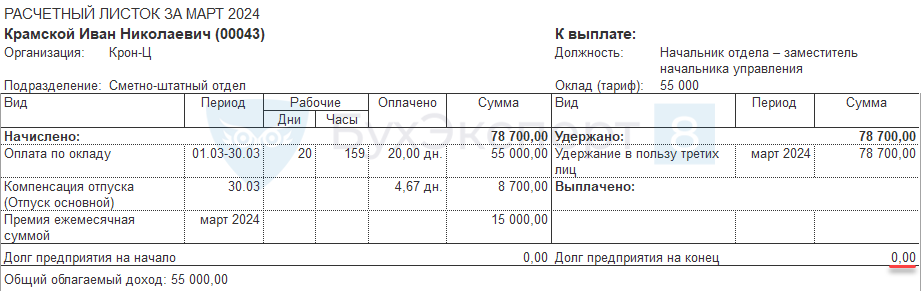

Закроем взаиморасчеты с помощью Удержания в пользу третьи лиц, пересчитаем документ Увольнение и проверим Расчетный листок.

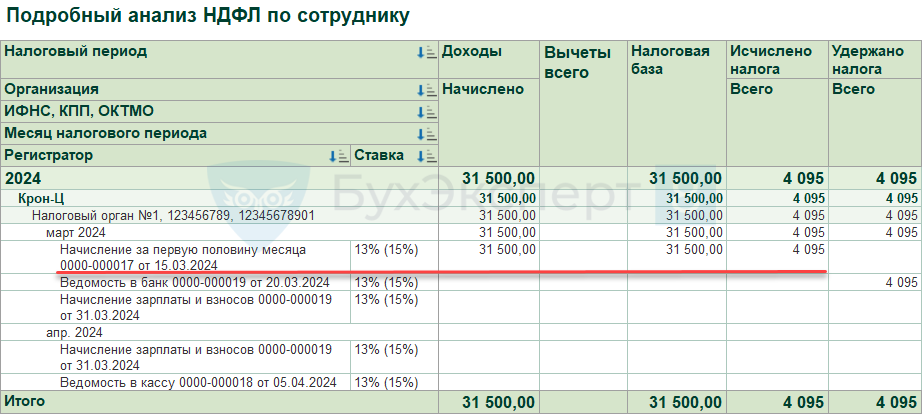

Сформуем отчет Подробный анализ НДФЛ по сотруднику (Налоги и взносы - Отчеты по налогам и взносам). Убедимся, что доход и НДФЛ с аванса за прошлый месяц будут отражены в налоговом учете, а зарплата за апрель, начисленная и выплаченная после смерти – в налоговую базу не включается.

Сформируем отчет Проверка расчета взносов (Налоги и взносы - Отчеты по налогам и взносам).

Убедимся, что доход и взносы за март верно отражены в учете.

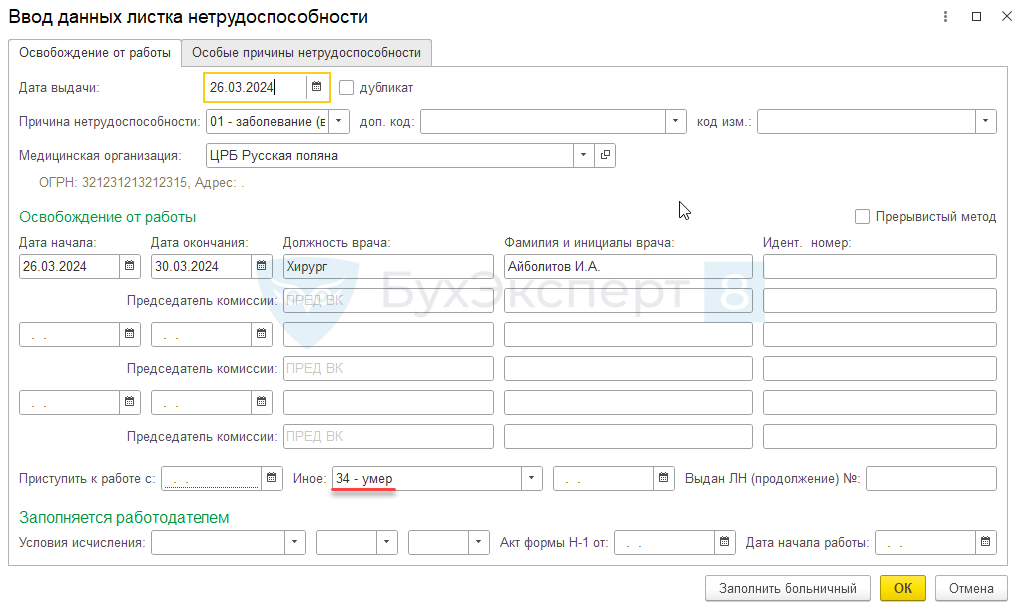

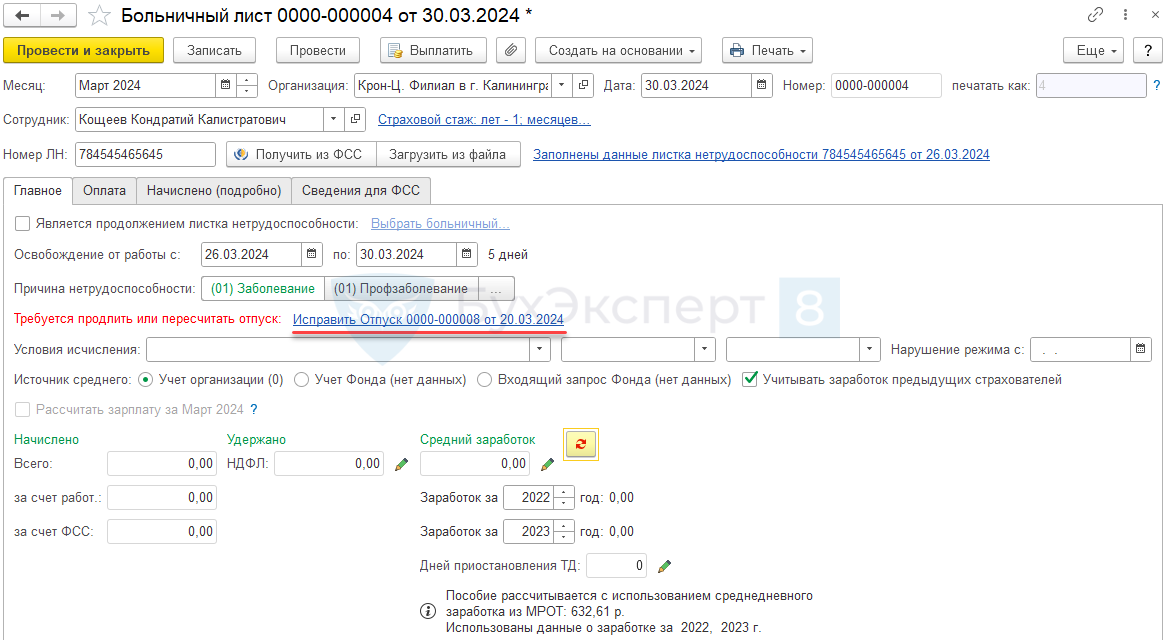

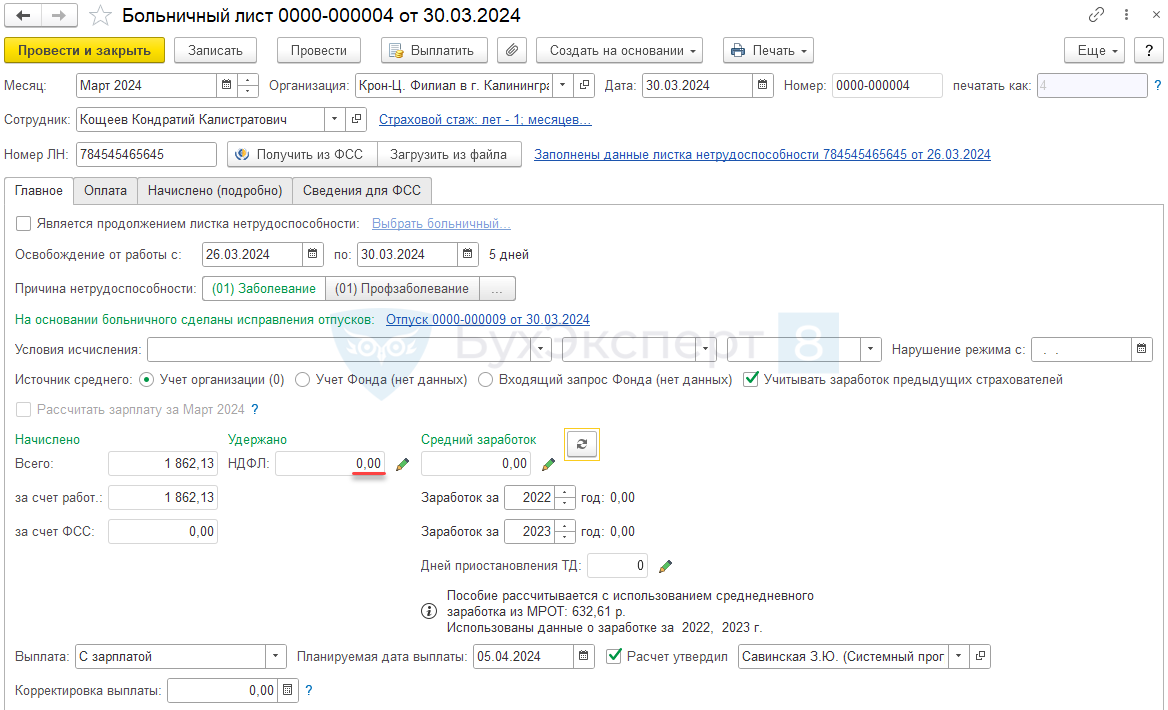

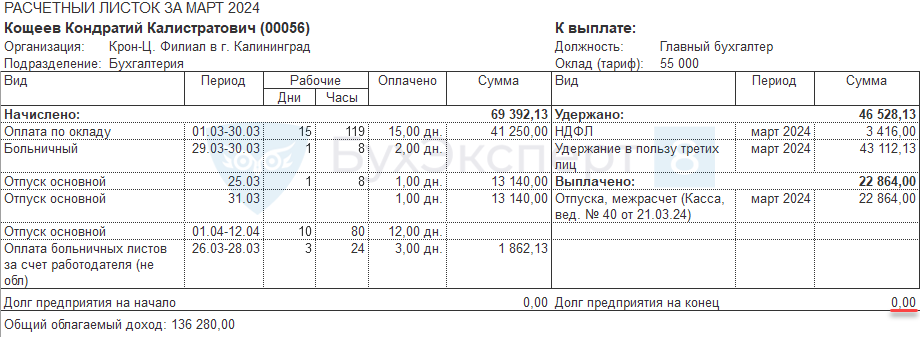

Пример 3. Больничный лист с кодом 34 во время отпуска сотрудника

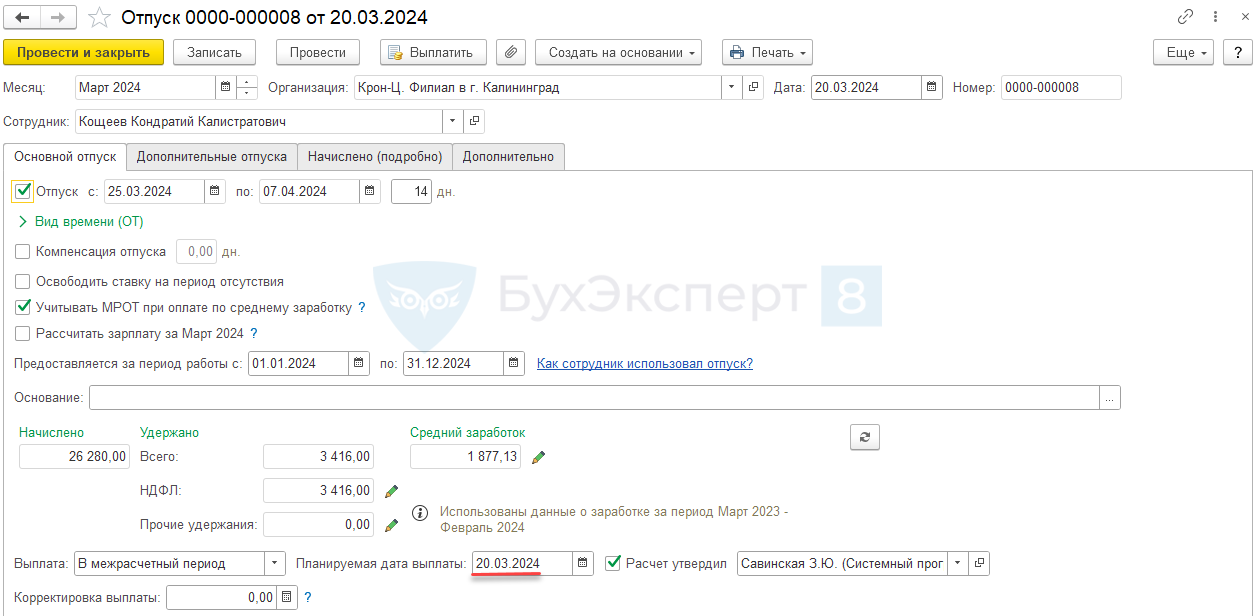

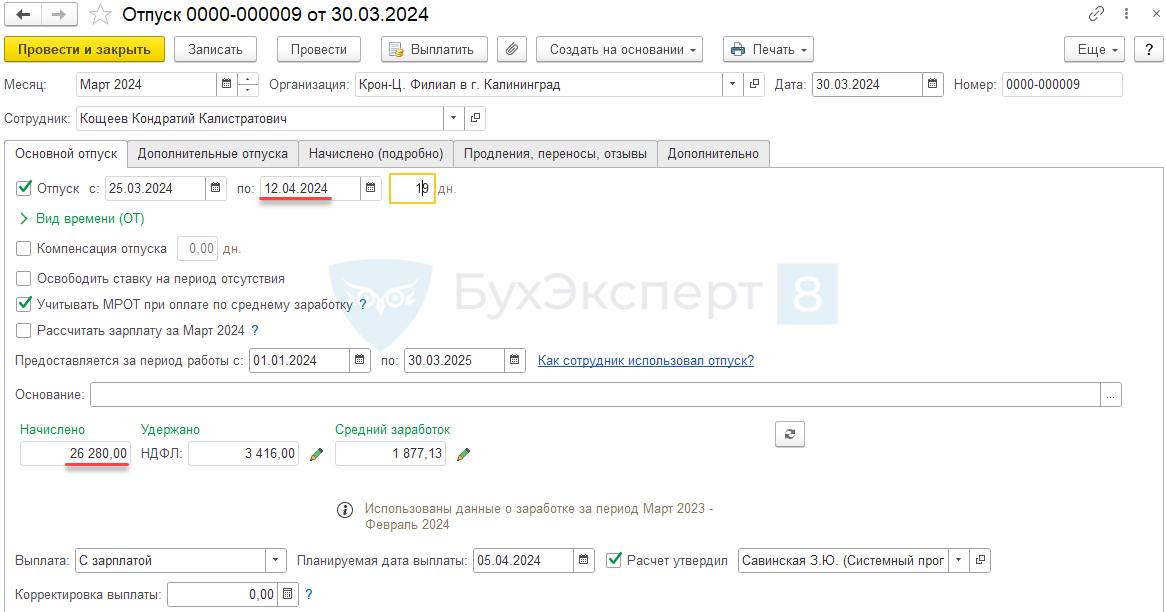

Сотруднику Кощееву К. К. предоставлен отпуск с 25 марта по 7 апреля. Отпускные выплачены 20 марта.

30 марта в организацию поступил больничный лист с кодом 34-умер.

5 апреля родственники предоставили документы о смерти. Рассмотрим, как оформить увольнение, начислить больничный лист и закрыть взаиморасчеты.

Сотрудник Кощеев К. К. при жизни получил сумму отпускных, поэтому данная сумма будет облагаться НДФЛ и взносами. Зарплата, пособие по временной нетрудоспособности, рассчитанный после смерти не будет облагаться НДФЛ и взносами. Согласно Письму ФНС от 01.09.2017 N БС-4-11/17463 удержание за неотработанные дни отпуска не производится.

Рассчитать документ Больничный лист программа не позволит, так как период болезни пересекается с отпуском сотрудника.

Чтобы начислить пособие по временной нетрудоспособности, нужно продлить отпуск сотрудника по ссылке из документа Больничный лист. При продлении отпуска сдвинется вперед дата окончания отпуска, но не будет пересчитана сумма отпускных.

Если не продлить дни отпуска сотрудника, то произойдет перерасчет отпускных в сторону уменьшения. Так как суммы отпускных получены сотрудником при жизни, то образуется излишне удержанный НДФЛ. Без заявления сотрудника вернуть налог нельзя. Зачесть сумму НДФЛ тоже не получится - у сотрудника нет больше доходов, которые облагаются НДФЛ. Поэтому лучше просто подлить отпуск. При этом уменьшится остаток дней отпуска, положенных на момент увольнения. Тогда сумма компенсации отпуска при увольнении будет меньше как раз на те дни, на которые продлили отпуск. Переплаты работнику не возникнет.

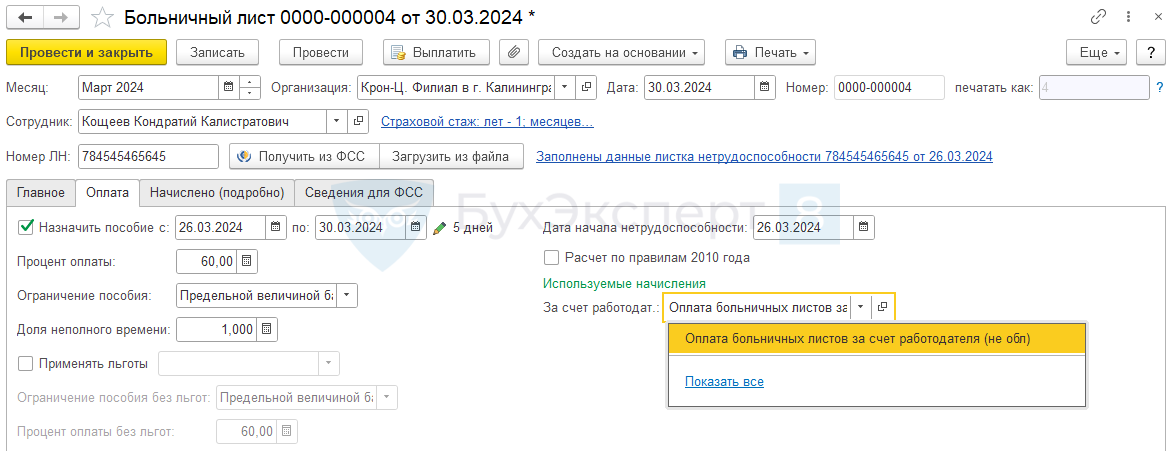

После продления отпуска – рассчитаем пособие по временной нетрудоспособности. Доход по такому больничному листу не является объектом обложения страховыми взносами и не облагается НДФЛ. Чтобы в ЗУП 3.1 ввести необлагаемый больничный, потребуется настроить отдельное начисление.

Подробно о том, как выполнить настройку необлагаемого начисления для оплаты больничного и как предоставить документы в Фонд можно прочитать в статье: Больничный умершему сотруднику-как не облагать НДФЛ и взносам и как передать сведения в СФР.

В документе Больничный лист на вкладке Оплата выбираем созданное начисление Оплата больничных листов за счет работодателя (не обл).

Убедимся, что НДФЛ в документе Больничный лист равен 0.

Введем документ Увольнение, указав Основанием увольнения п. 6 ч. 1 ст. 83. Датой приказа будет день, когда родственники предоставили документы - 5 апреля. Дата увольнения – дата смерти сотрудника 30 марта.

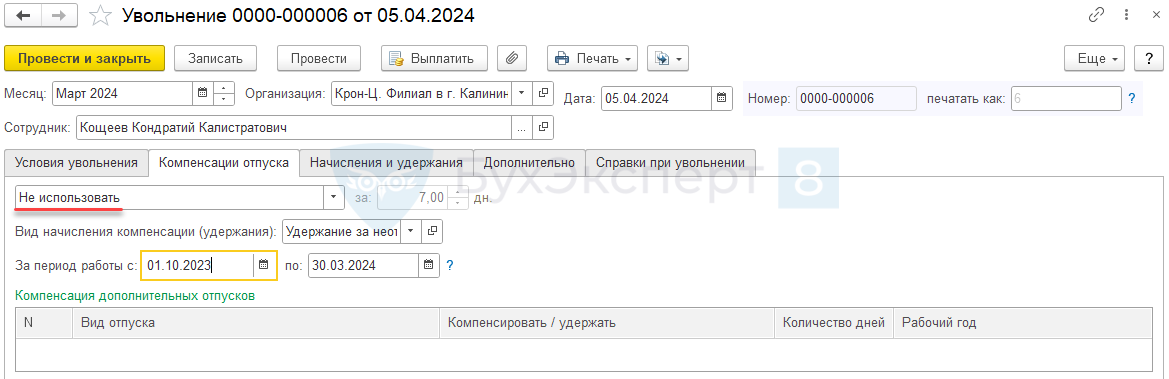

На вкладке Компенсации отпуска проверим, чтобы не происходило удержание за использованный авансом отпуск. Параметр компенсации отпуска установлен - Не использовать.

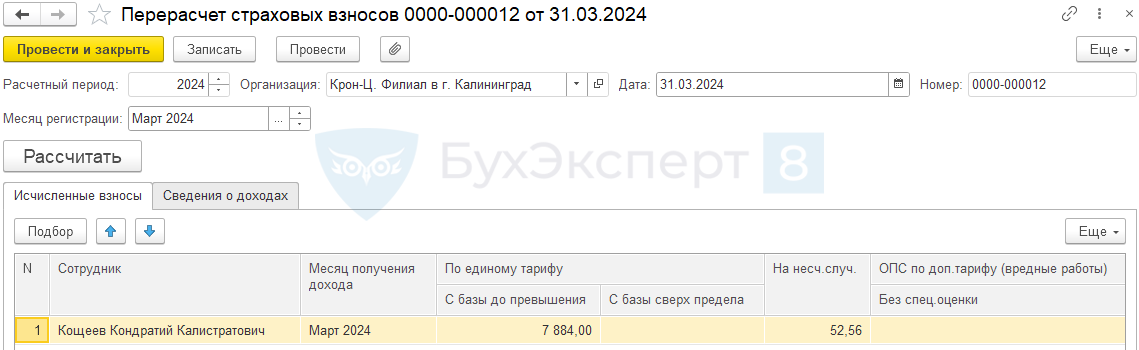

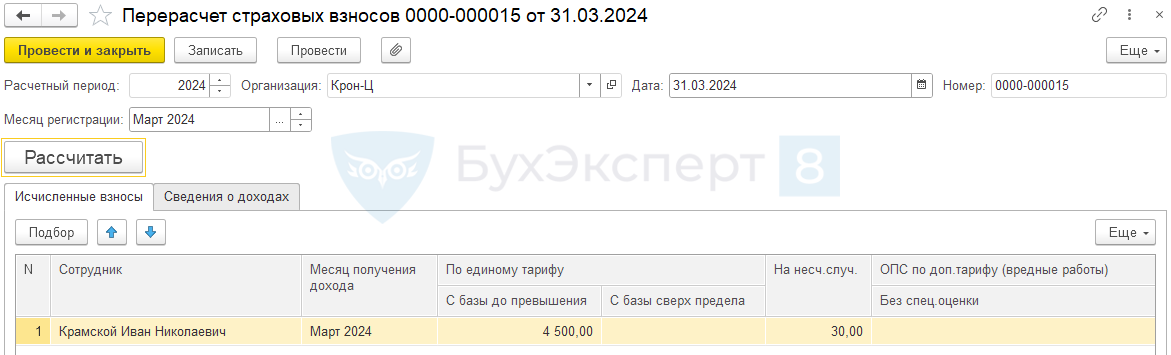

После выбора Основания увольнения в документе не будут рассчитываться страховые взносы и НФДЛ. Расчет страховых взносов с суммы отпускных выполним отдельным документом Перерасчет страховых взносов (Налоги и взносы).

В шапке документа укажем месяц, когда были рассчитаны отпускные – Март 2024. Дата документа – последний день месяца 31.03.2024. Выполним автоматический расчет страховых вносов по кнопке Рассчитать.

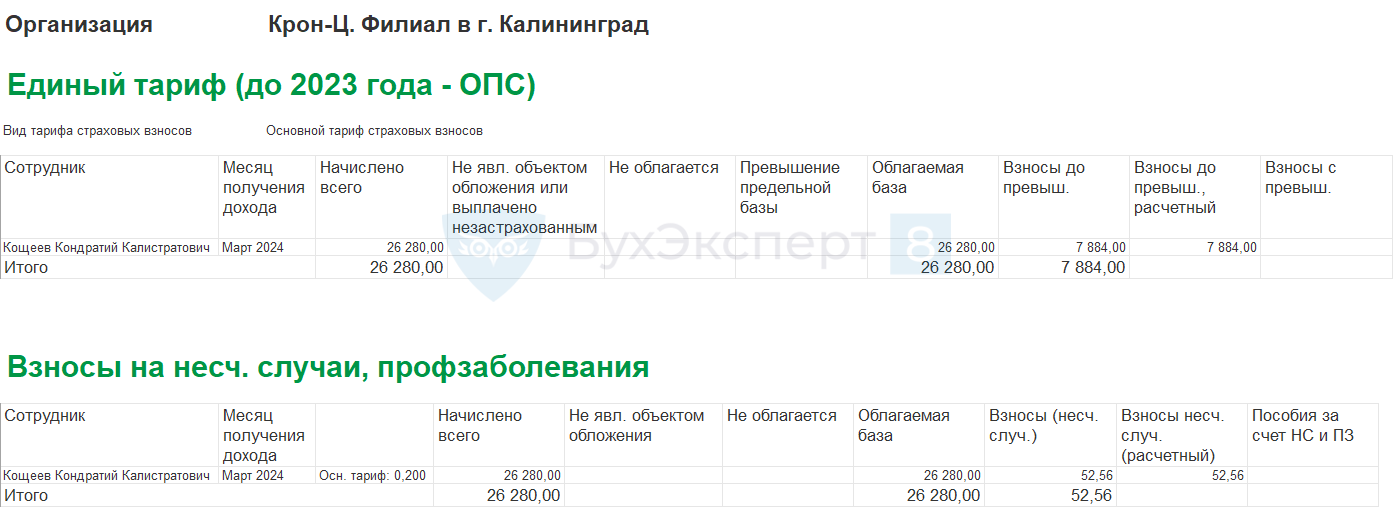

На вкладке Исчисленные взносы проверим расчет взносов.

В Организации уставлен Основной тариф страховых взносов. Ставка взносов на травматизм: 0,2.

Взносы по единому тарифу:

- 26 280 (сумма отпускных) * 30% (тариф по страховым взносам) = 7 884 руб.

Взносы на травматизм:

- 26 280 (сумма отпускных) * 0,2% (тариф на травматизм) = 52,56 руб.

Сформируем отчет Проверка расчета взносов. Убедимся, что доход и взносы за март верно отражены в учете.

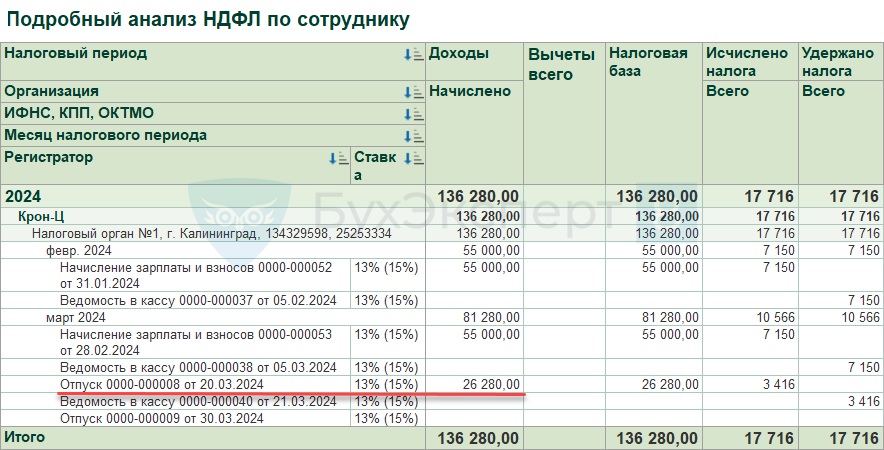

Сформуем отчет Подробный анализ НДФЛ по сотруднику (Налоги и взносы - Отчеты по налогам и взносам). Убедимся, что доход и НДФЛ с отпускных за март будут отражены в налоговом учете.

Закроем взаиморасчеты с помощью Удержания в пользу третьи лиц, пересчитаем документ Увольнение и проверим Расчетный листок.

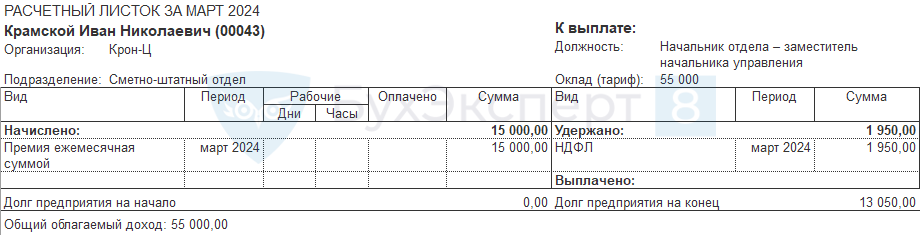

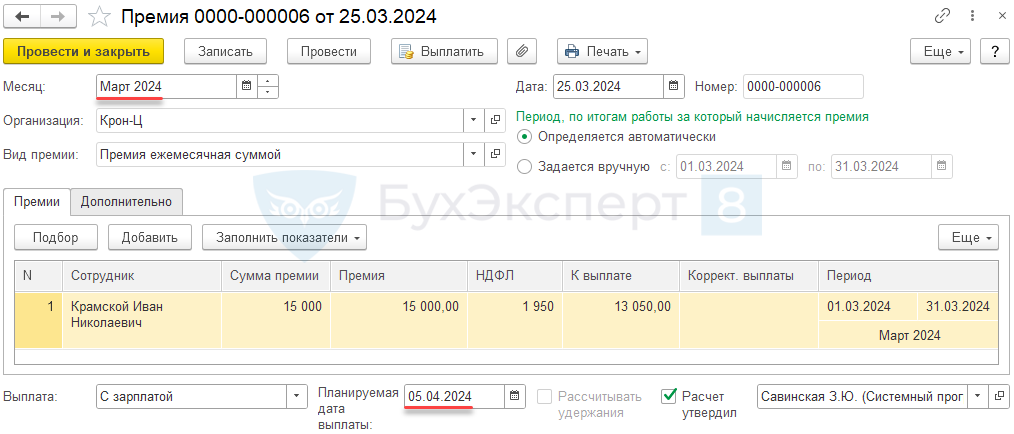

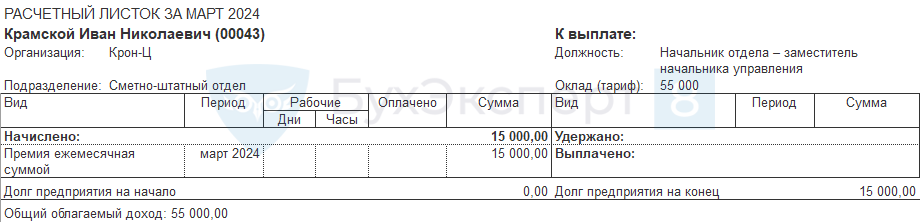

Пример 4. Премия, начисленная, но не выплаченная

Сотруднику Крамскому И. Н. 25 марта начислена премия в размере 15 000 руб., которая планировалась выплачиваться с зарплатой в апреле.

30 марта родственники сообщили о смерти сотрудника. Документы о смерти предоставили 5 апреля. Рассмотрим, как оформить премию, начислить страховые взносы и провести увольнение.

В законодательстве четко не прописано, что считается датой начисления дохода. Мы считаем, что можно взять дату приказа о назначении премии. Приказ был издан 25 марта, когда сотрудник был жив. По нашему мнению, сумма премии будет облагаться страховыми взносам. Но выплатить премию сотруднику не успели при жизни. Такой доход не будет облагаться НДФЛ. Рассмотрим, как отразить эти операции в программе.

Доход сотруднику в виде премии начислен отдельным документом Премия. В документе указан месяц Март, планируемая дата выплаты – 5 апреля.

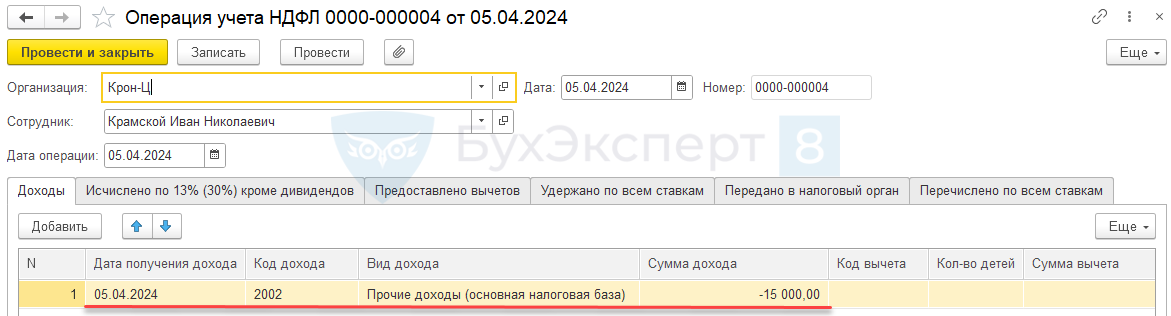

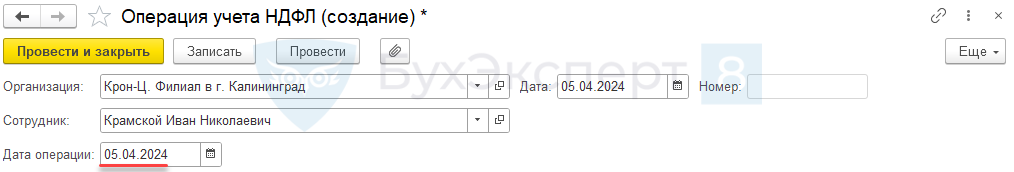

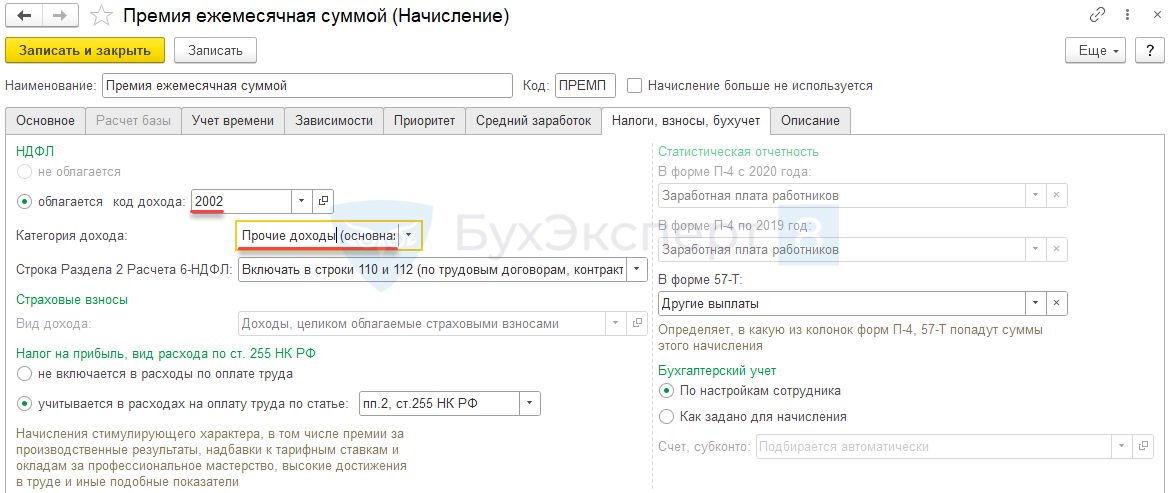

В документе нет возможности указать, что НДФЛ рассчитывать не нужно. Для сторнирования дохода по учету НДФЛ воспользуемся документом Операция учета НДФЛ (Налоги и взносы). В документе укажем Дату операции – планируемая дата получения дохода 05.04.2024.

На вкладке Доходы заполним графы:

- Дата получения дохода – планируемая дата выплаты 05.04.2024

- Код дохода – 2002

- Вид дохода – Прочие доходы (основная налоговая база)

- Сумма дохода – со знаком «-» сумма премии -15 000

Чтобы верно указать Код дохода и Вид дохода – проверим настройки начисления Премия (Настройка – Начисления) на вкладке Налоги, взносы, бухучет.

Документ Операция учета НДФЛ делает движение только в налоговом учете.

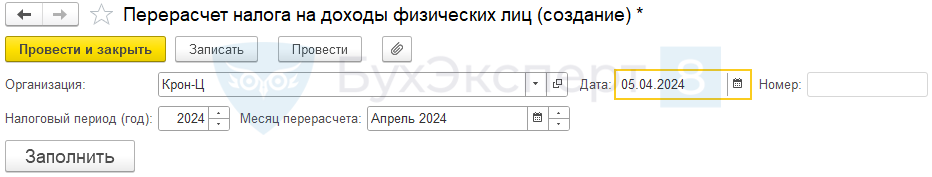

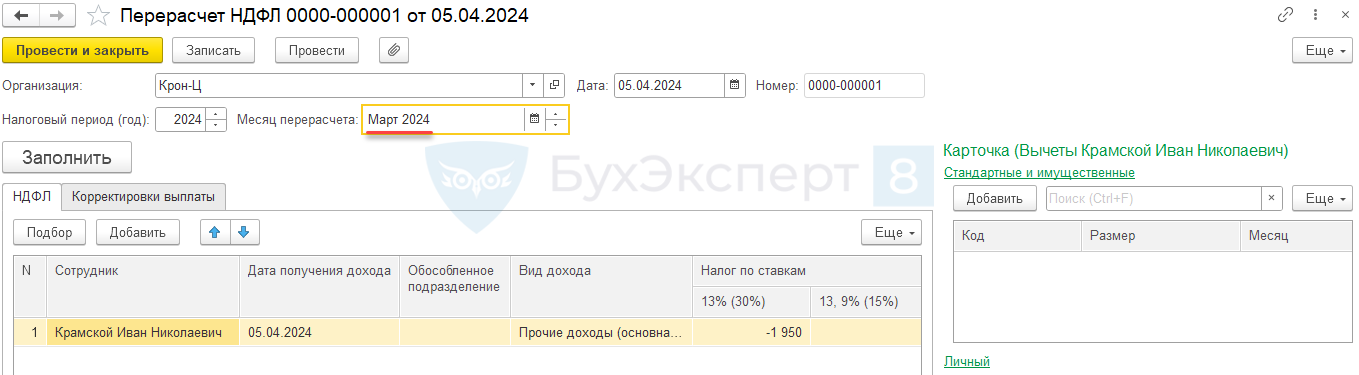

После проведения Операции учета НДФЛ изменилась налогооблагаемая база. НДФЛ исчислен не верно. Создадим документ Перерасчет НДФЛ (Налоги и взносы) для перерасчета НДФЛ. Документ делает движение во взаиморасчетах с сотрудником и в учете по НДФЛ. Укажем в документе:

- Налоговый период (год) – 2024

- Месяц перерасчета – Апрель 2024, планируемая дата выплаты премии – 5 апреля

По кнопке Заполнить программа автоматически пересчитает НДФЛ.

После автоматического заполнения документа изменим Месяц регистрации – Март 2024. Это позволит провести отразить перерасчет НДФЛ во взаиморасчетах с сотрудников в том же месяце, что он и был исчислен. На учет НДФЛ изменение Месяца регистрации не повлияет.

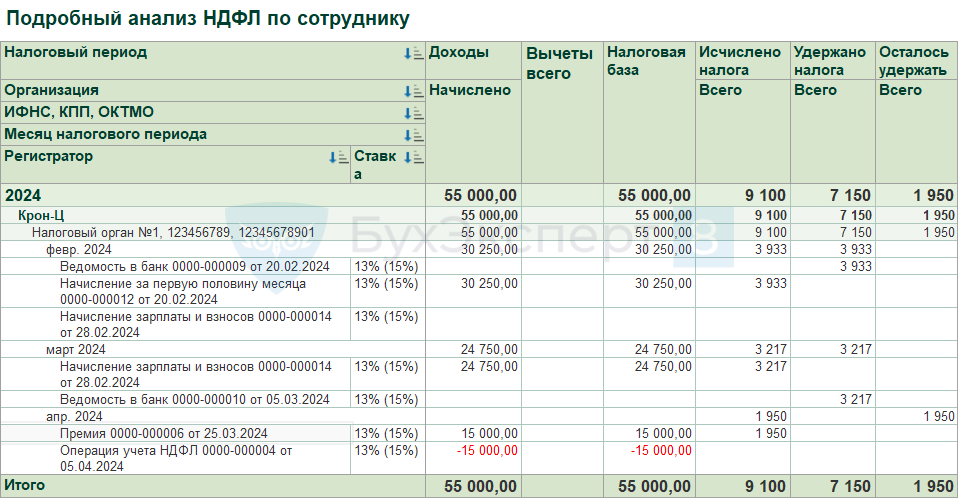

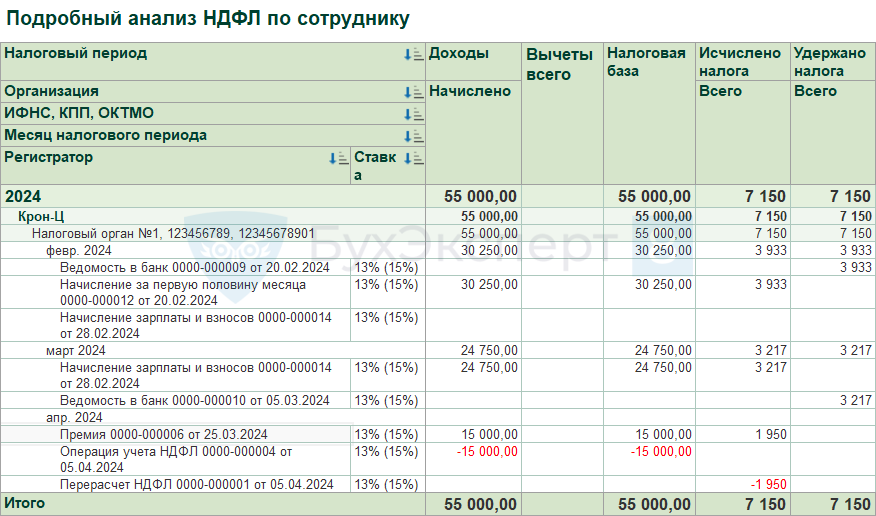

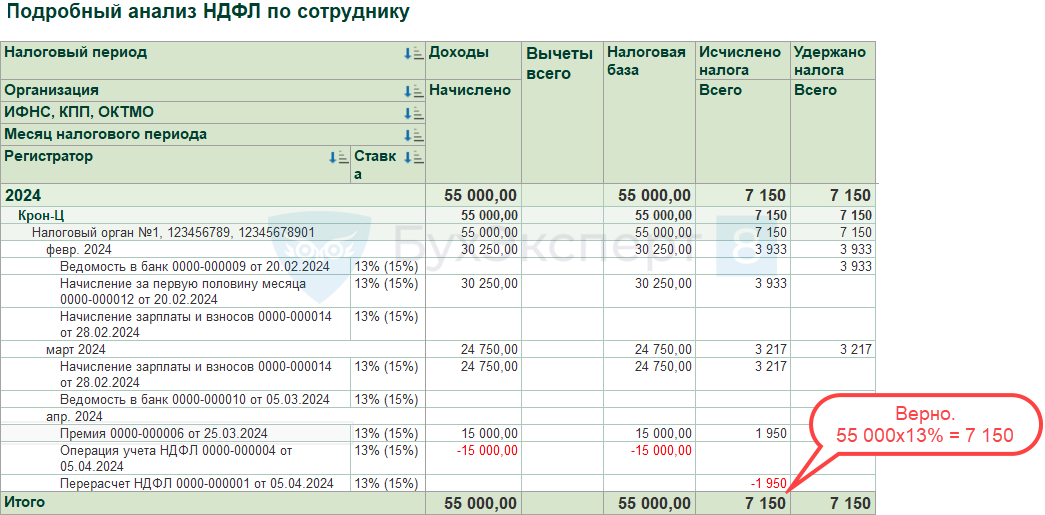

Сформируем отчет Подробный анализ НДФЛ по сотруднику. Проверим, что сумма премии сторнировалась и НДФЛ пересчитался в апреле.

Сформируем Расчетный листок для проверки расчета НДФЛ. НДФЛ не будет рассчитан с премии.

В шапке документа укажем:

- Дата документа – последний день месяца 31.03.2024

- Месяц регистрации – Март 2024

Выполним автоматически перерасчет страховых вносов по кнопке Рассчитать.

В Организации уставлен Основной тариф страховых взносов. Ставка взносов на травматизм: 0,2.

Взносы по единому тарифу:

- 15 000 (Премия) * 30% (тариф по страховым взносам) = 4 500 руб.

Взносы на травматизм:

- 63 000 (начисление сотрудника за месяц) * 0,2% (тариф на травматизм) = 30 руб.

Рассчитанные суммы взносов в документе Перерасчет страховых взносов верны.

Введем документ Увольнение, указав Основанием увольнения п. 6 ч. 1 ст. 83. Датой приказа будет день, когда родственники предоставили документы - 5 апреля. Дата увольнения – дата смерти сотрудника 30 марта.

После выбора Основания увольнения в документе Увольнение не будут рассчитываться страховые взносы и НФДЛ.

Закроем взаиморасчеты с помощью Удержания в пользу третьи лиц, пересчитаем документ Увольнение и проверим Расчетный листок.

Пример 5. Материальная помощь родственнику умершего сотрудника

Родственники сообщили о смерти сотрудника. Организация приняла решение о выплате материальной помощи родственникам в связи со смертью. Рассмотрим, как оформить материальную помощь не сотруднику.

Использовать типовой документ Материальная помощь нет возможности. Он предназначен для оказания мат. помощи сотруднику. В нашем примере получатели материальной помощи не сотрудник организации.

Для начисление материальной помощи родственнику используем документ Начисление прочих доходов (Выплаты – Прочие доходы).

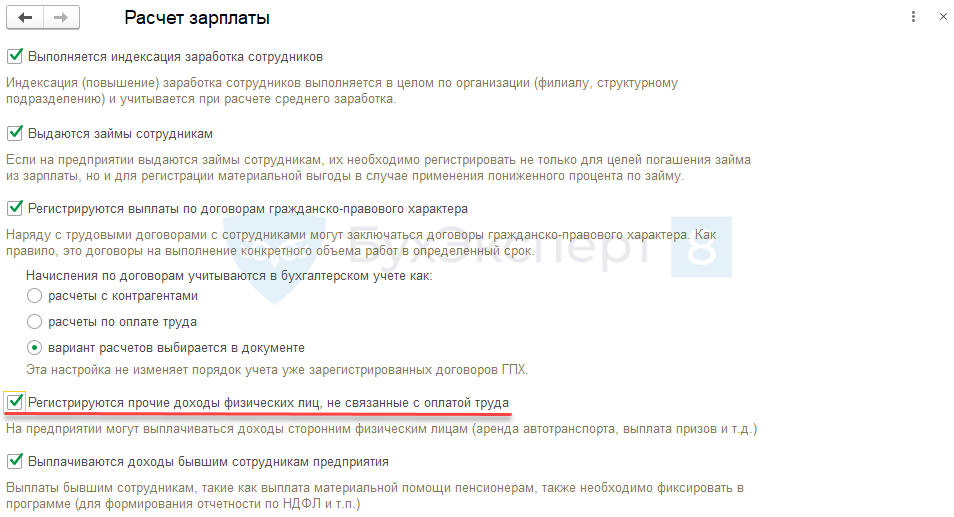

Чтобы в программе появилась возможность регистрировать произвольные виды доходов документом Начисление прочих доходов необходимо в разделе Настройка – Расчет зарплаты установить флажок Регистрируются прочие доходы физических лиц, не связанные с оплатой труда.

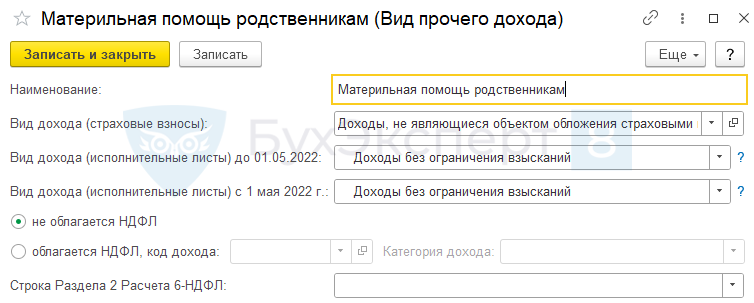

Создадим новый Вид прочего дохода (Выплаты – См. также – Виды прочих доходов физлиц) для регистрации начисления материальной помощи родственнику. Укажем основные настройки:

- Вид дохода (страховые взносы) - Доходы, не являющиеся объектом обложения страховыми взносами

- Не облагается НДФЛ

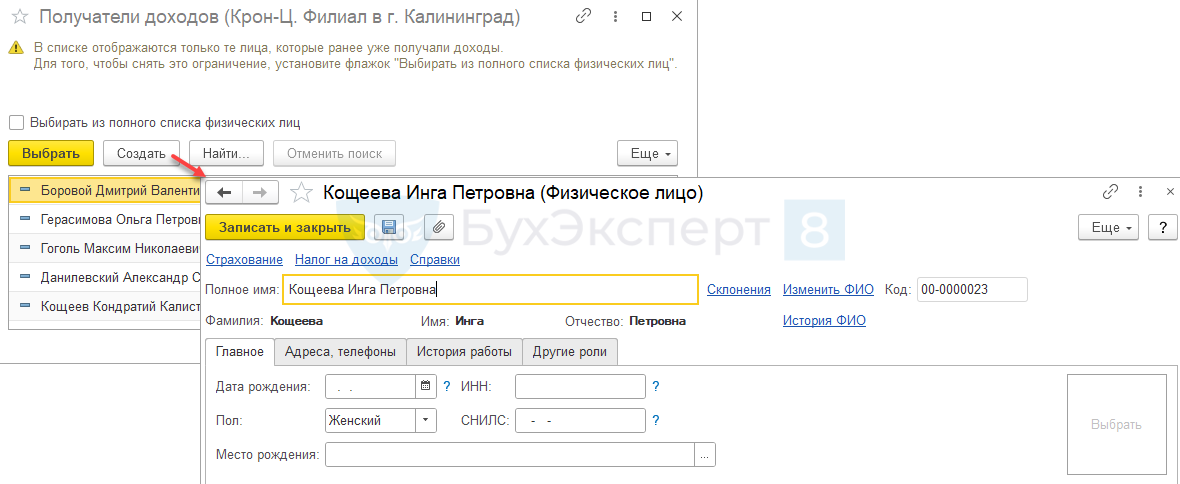

Дополнительно создадим Получателя дохода, по кнопке Добавить перейдем в справочник Физические лица. Создадим новое физическое лицо – получателя, указав ФИО родственника.

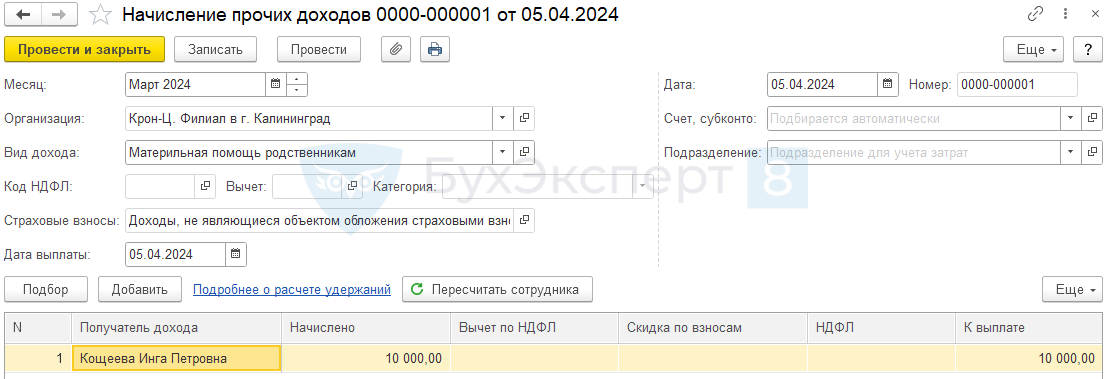

Зарегистрируем Начисление прочих доходов на сумму материальной помощи.

Родственник – получатель материальной помощи не будет попадать в отчеты по зарплате. Документ Начисление прочих доход не увеличивает сумму к выплате. В ЗУП 3.1 выплату регистрировать не нужно. После синхронизации в бухгалтерском учете вознаграждение будет отражено на сч. 76.10. Выплата регистрируется на стороне бухгалтерской программы.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. В статье не хватает примера с отпускными выплаченными сотруднику за 3 дня до отпуска, а он умер за 1 день до отпуска? Отпускные перечислены в банк , НДФЛ удержан, но дата начала отпуска после смерти сотрудника ?

Здравствуйте!

Это доход сотрудник получил при жизни. Значит ндфл такой доход будет облагаться.

Здравствуйте! Начисляем в 1С сотруднику (после того как провели приказ на увольнение в связи со смертью) премию в документах разовых начислений. А также доплату по больничному, установленную внутренними документами организации. Начислением делаем также через документ разовых начислений. НДФЛ рассчитывается в документах, хотя его там быть не должно. Подскажите, как провести начисления, чтобы налог не рассчитался?

Здравствуйте! Обратите, пожалуйста, внимание на пример 4. Там речь идет о документе Премия, но и для разовых документов подойдет данный способ.

Здравствуйте! Почему при втором примере вы облагаете страховыми взносами? Если сотрудник получает начисления после смерти, соответственно Страховые взносы по единому тарифу и Взносы от несчастных случаев не облагаются эти суммы. Похожая ошибка в первом примере, если рассчитать увольнения, то Страховые взносы по единому тарифу и Взносы от несчастных случаев на авансовые суммы не обложились.

Здравствуйте! разница в примерах заключается в том, что в конце марта сотрудник работал. В законодательстве четко не прописано, что считается датой начисления дохода для расчета взносов. Мы в примере разобрали как действовать в той или иной ситуации.

Здравствуйте! А есть подробные инструкции с разбором районного коэффициента и северной надбавки, у нас не рассчитывается они…. . У нас второй пример.

Здравствуйте! Спасибо за предложение. Так как у нас в таком случае не будет удерживаться НДФЛ, можно сразу вводить размер оклада с учетом РК и СН. Например оклад 10 руб. РК 50%, то назначим новый оклад в сумме 15 руб.

Здравствуйте! Как быть, если сотрудник ушел в еж.отпуск(умер во время еж.отп.),отдел кадров дал авансом дни, в связи с этим образовалась задолженность за умершим сотрудником. Как правильно списать в зуп данную задолженность? Надо ждать срок в три года или сразу можно.

Здравствуйте!

В ч. 2 ст. 137 ТК РФ сказано:

П. 6 ст. 83 ТК РФ это:

Поэтому задолженность не возникает.

Ольга, здравствуйте! Вы не поняли. Висит переплата по отпуску, который дали авансом сотруднику: заработал 14 к.д., дали 28 к.д.(14 к.д.авансом). Сотрудник умер во время еж.отпуска и осталась висеть переплаченная сумма. Сейчас делаем приказ и акт на списание безнадежной задолженности в связи со смертью с приложением всех документов. Как правильно отразить в ЗУП и каким документом, корректировкой, переносом данных и т.д. списать образовавшуюся сумму долга, которая болтается в расчетном листке.

Светлана, здравствуйте!

По списанию задолженности в ЗУП 3 у нас есть статья — Как в ЗУП 3.1 списать долг сотрудника по истечении 3 лет

По идее задолженность по отпуску, предоставленному авансом умершему сотруднику, согласно законодательству (выше привела цитату) не должна образовываться. В ЗУП 3 для этого в документе «Увольнение» на вкладке «Компенсации отпуска» выбираем значение «Не использовать».

Пример 5. Материальная помощь родственнику умершего сотрудника.

А какие дальнейшие действия в бух.программе?

1. Выплата с р/сч.

2. Начисление мат.помощи (Операции, введенные вручную — 91.02/76.10)

Верно?

Здравствуйте! Лучше по работе в программе 1С: Бухгалтерия обратиться к специалистам в рубрикаторе. Но мы начисляем мат. помощь в ЗУП, затем делаем синхронизацию и в 1С: Бухгалтерию «приедит» проводка по сумме начисления. То есть второй раз начислять не нужно .

И как должно выглядеть в «Отражении зарплаты в бухучете?»

Спасибо.

Способ отражения создается в каждой организации самостоятельно. Поэтому тут могут быть отличия. Но это параметр приезжает в документ Отражение зарплаты в бухучете из документа Начисления. Поэтому можно отрыть документ и перевыбрать нужны. Все остальное визуально верно