Сотрудник застрахован по ДМС, срок страхования – 1 год. Однако работник уволился раньше окончания срока договора ДМС. Теперь нужно доначислить страховые взносы на платежи по договору ДМС и отразить их в РСВ.

Разберем, как это сделать в ЗУП 3.1.

Содержание

Как правильно доначислить взносы по договору ДМС

Если сотрудник был застрахован по ДМС на год и увольняется до истечения срока договора ДМС, Минфин рекомендует доначислить страховые взносы на сумму страховой премии работника.

В зависимости от условий договора страхования, остаток страховой премии по уволенному работнику может быть частично возвращен организации страховой компанией. Например, если в договоре страхования предусмотрена возможность откреплять работников. В этом случае сумма страховой премии по работнику пересчитывается после его открепления от договора и организация платит за него уже не полную годовую сумму премии, а с учетом этого пересчета (или же страховая компания возвращает разницу организации).

Если у вас договор предусматривает такой пересчет страховой премии, тогда и взносами облагаем не всю годовую сумму страховой премии работника, а ее размер, который получился в результате пересчета.

Есть две позиции, каким месяцем доначислить взносы при увольнении работника с ДМС.

Позиция 1. Доначисляем взносы текущим месяцем

Согласно ст. 81 НК РФ уточненные расчеты необходимо представить, если в ранее попаданной отчетности найдены ошибки. Эти ошибки привели к занижению налоговой базы по взносам. Так как договор изначально заключен на год то в период работы сотрудника взносы на платежи по ДМС правомерно не начислялись – здесь нет ошибки. Поэтому доначисленную сумму взносов можно отражать в РСВ в месяце увольнения сотрудника.

Если в месяце увольнения есть сторнирование необлагаемых доходов по ДМС и нет других необлагаемых взносами выплат или их сумма меньшем не перекрывает сторно – потребуется сдать уточненки РСВ за прошлые периоды. Но на сумму взносов к уплате это не окажет влияния, просрочки по взносам не возникнет.

Если же необлагаемые доходы сотрудников в связи с договором ДМС ранее не учитывались в отчетности по взносам, то подавать корректирующие Расчеты по страховым взносам не потребуется.

Получите понятные самоучители 2026 по 1С бесплатно:

Позиция 2. Доначисляем взносы задним числом

Согласно Письму Минфина от 07.12.2022 N 03-15-06/120021 работодатель должен доначислить страховые взносы на платежи помесячно и подать корректирующие РСВ за соответствующие отчётные периоды. В письме нет четких разъяснений, но многие трактуют его так, что доначислить взносы нужно в прошлых периодах.

В этом случае ФНС, скорее всего, выставит пени и штрафы за просрочку уплаты взносов. Ведь налоговая база будет увеличена задним числом, а взносы доплатим только сейчас. При таком подходе получается, что уплата взносов была просрочена.

Варианты, как технически доначислить взносы в ЗУП 3.1

В ЗУП 3.1 можно выделить 2 методики, как доначислить взносы по договору ДМС при увольнении.

Вариант 1. Доначисление взносов с использованием натуральных доходов. При таком подходе программе потребуется:

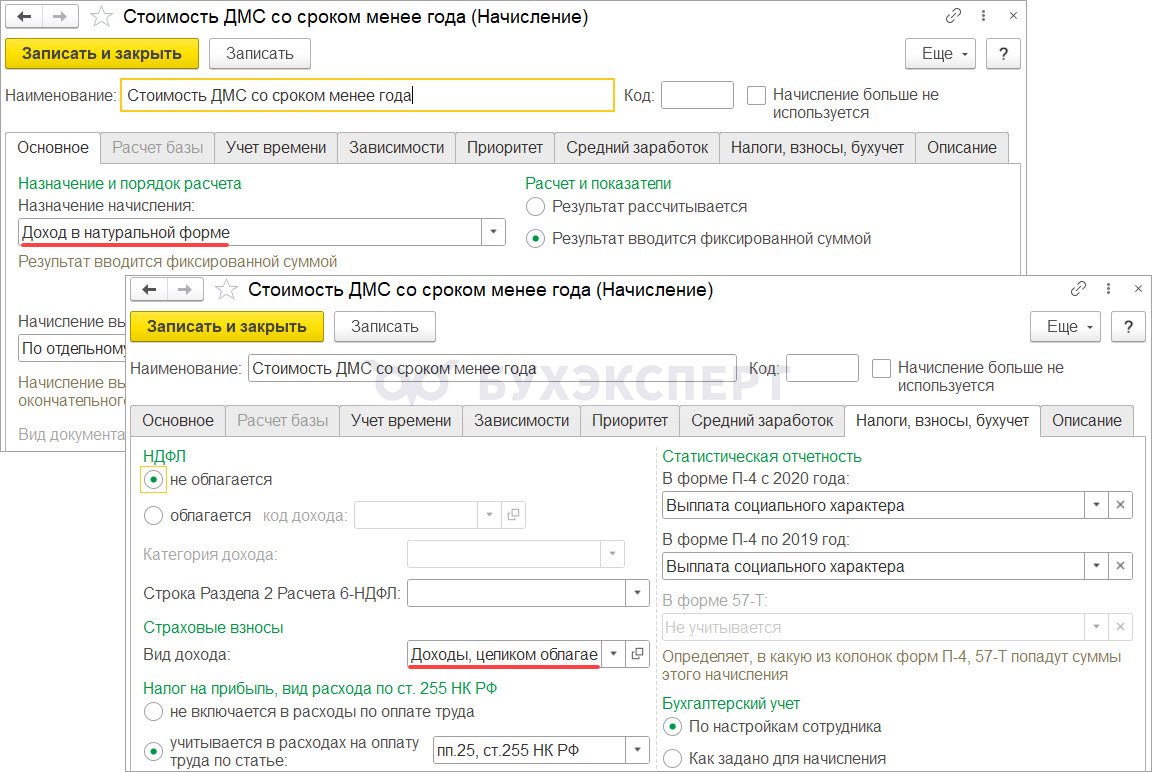

- Создать начисление с назначением Доход в натуральной форме и в настройках начисления указать, что оно облагается взносами.

- Зарегистрировать доход документом Доход в натуральной форме (Зарплата – Натуральные доходы).

- Если ранее по сотруднику регистрировали натуральной доход в размере страховой премии ДМС со сроком год и более, не облагаемой взносами – сторнировать этот доход. Это можно сделать в исходном документе Доход в натуральной форме по ссылке Исправить или Сторнировать.

Вариант 2. Доначисление взносы с помощью документа Перерасчет страховых взносов. Если решите применить этот способ, в ЗУП 3.1 нужно:

- Зарегистрировать доход документом Перерасчет страховых вносов (Налоги и взносы) на вкладке Сведения о доходах.

- Если ранее по сотруднику регистрировали натуральной доход в размере страховой премии ДМС со сроком год и более, не облагаемой взносами – сторнировать этот доход. Это можно сделать также документом Перерасчет страховых вносов.

- Пересчитать взносы в документе Перерасчет страховых вносов.

Как в ЗУП 3.1 настроить учет оплаты полисов ДМС со сроком договора год и более, не облагаемых взносами – смотрите в статье Как отразить стоимость ДМВ в РСВ?

В статье рассмотрим на примерах обе позиции по доначислению взносов и оба варианта настройки в ЗУП 3.1:

- В Примере 1 разберем доначисление взносов текущим месяцем (позиция 1) с использованием натуральных доходов (вариант 1).

- В Примере 2 посмотрим, как доначислить взносы прошлым периодом (позиция 2) с помощью документа Перерасчет страховых взносов (вариант 2).

На сегодняшний день нет четких разъяснений, как изначально отражать необлагаемые суммы премий по ДМС. На практике используют, как правило, 2 подхода:

- Расходы на ДМС отражают в составе необлагаемых доходов сотрудника в месяце заключения договора и перечисления оплаты ДМС. Например, если договор заключен в апреле и оплата по нему произведена единоразово в апреле — вся сумма страховой премии сотрудника отразится апрелем. Если платежи перечисляются ежеквартально после подписания доп. соглашений к договору — в месяцах, когда подписаны такие соглашения и произведена оплата по ним

- Расходы по ДМС отражают ежемесячно в размере месячной части страховой премии

В примерах мы разобрали упрощенный вариант, когда оплата ДМС проведена целиком за год и страховая премия сотрудников отражена в месяце заключения и оплаты договора — страховую премию отражаем сразу в размере годовой суммы. Если отражаете страховую премию частями (помесячно или поквартально), то и сторнировать необлагаемый доход сотрудника потребуется несколько раз — отдельно для каждого документа Доход в натуральной форме. Так же будут отличаться и суммы в документе — вместо годовой суммы страховой премии нужно будет указывать месячную (или квартальную) ее часть.

В остальном сам порядок исправления документов в программе будет таким же.

Доначисление взносов в текущем месяце с использованием натуральных доходов

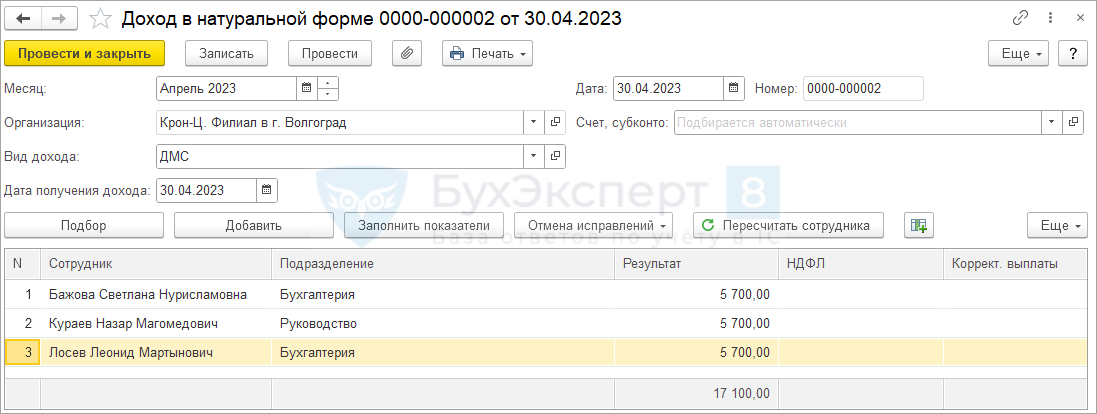

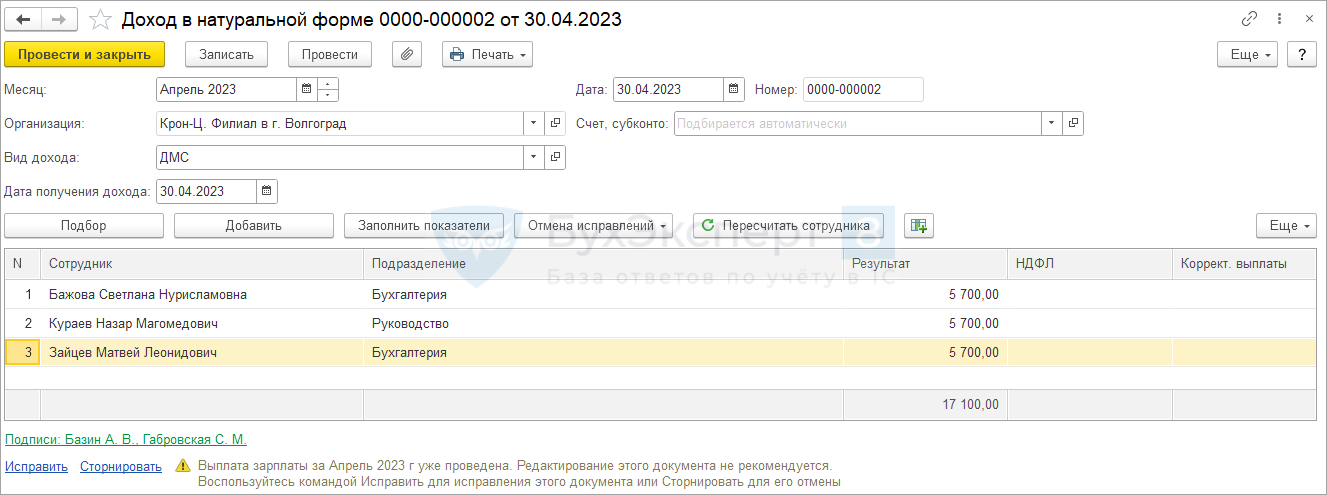

Организация застраховала сотрудников по ДМС в апреле. Договор был заключен на 1 год, поэтому сумма платежей не облагается взносами. В ЗУП 3.1 документом Доход в натуральной форме отразили необлагаемые доходы сотрудников на сумму страховых премий по ДМС.

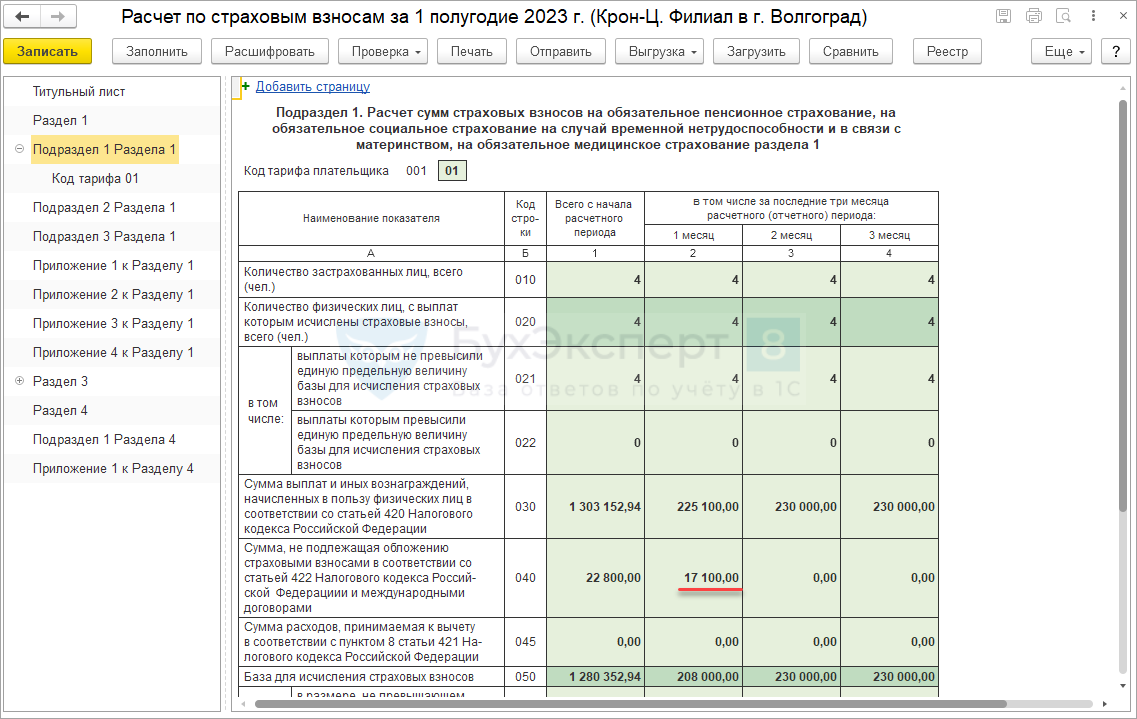

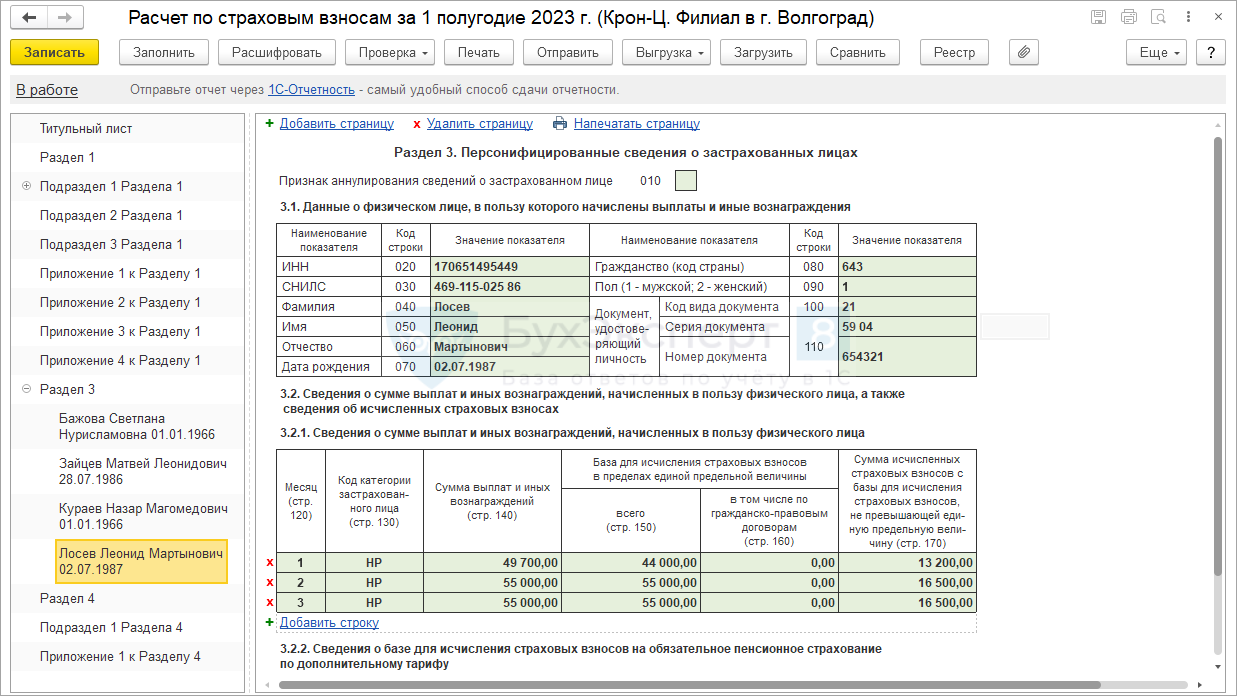

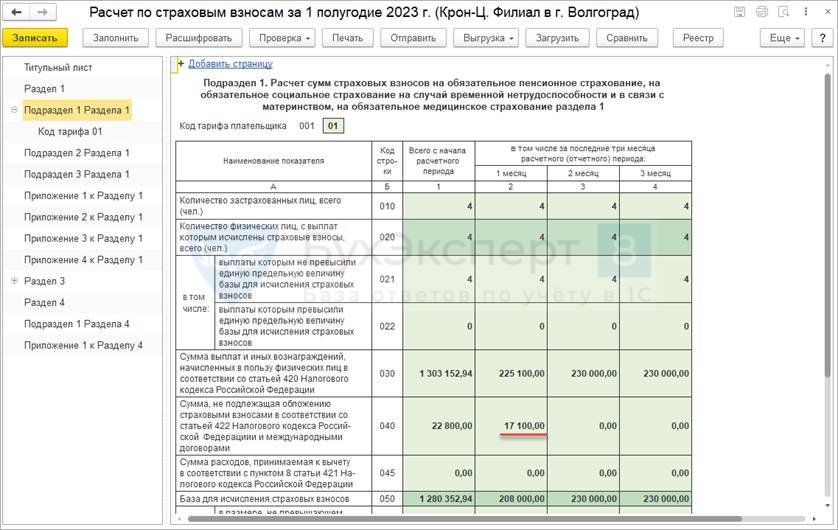

В РСВ за 1 полугодие стоимость полиса ДМС была учтена в общей сумме доходов и в составе необлагаемых выплат.

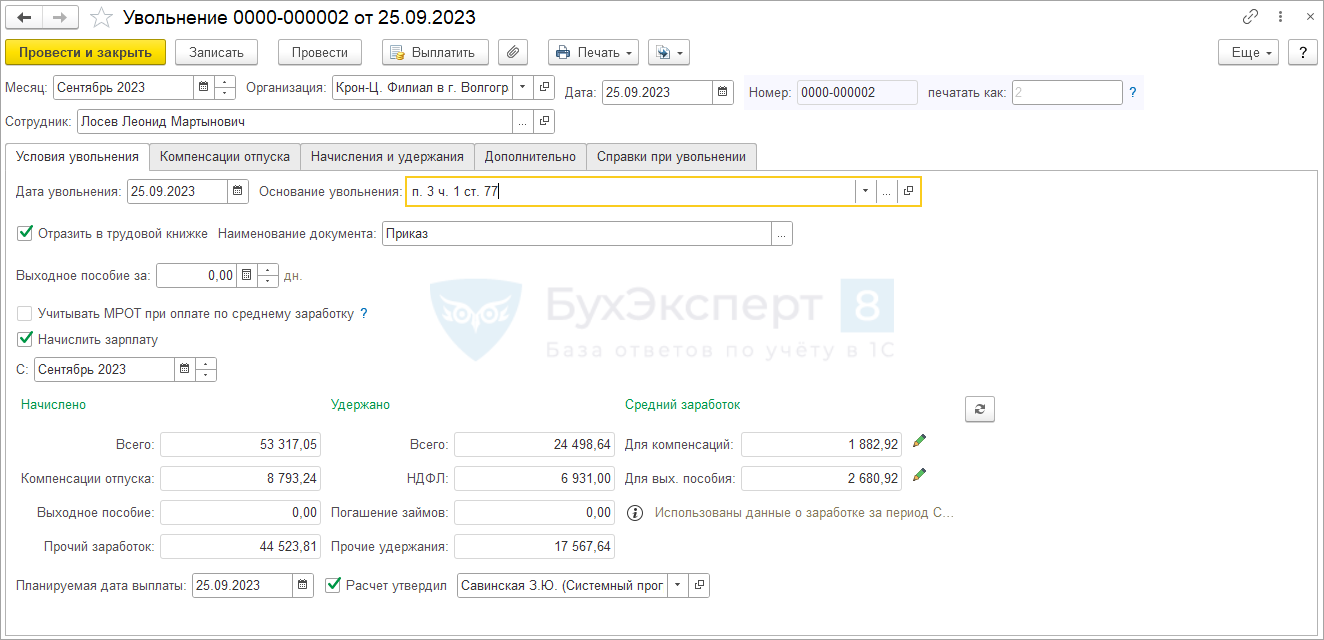

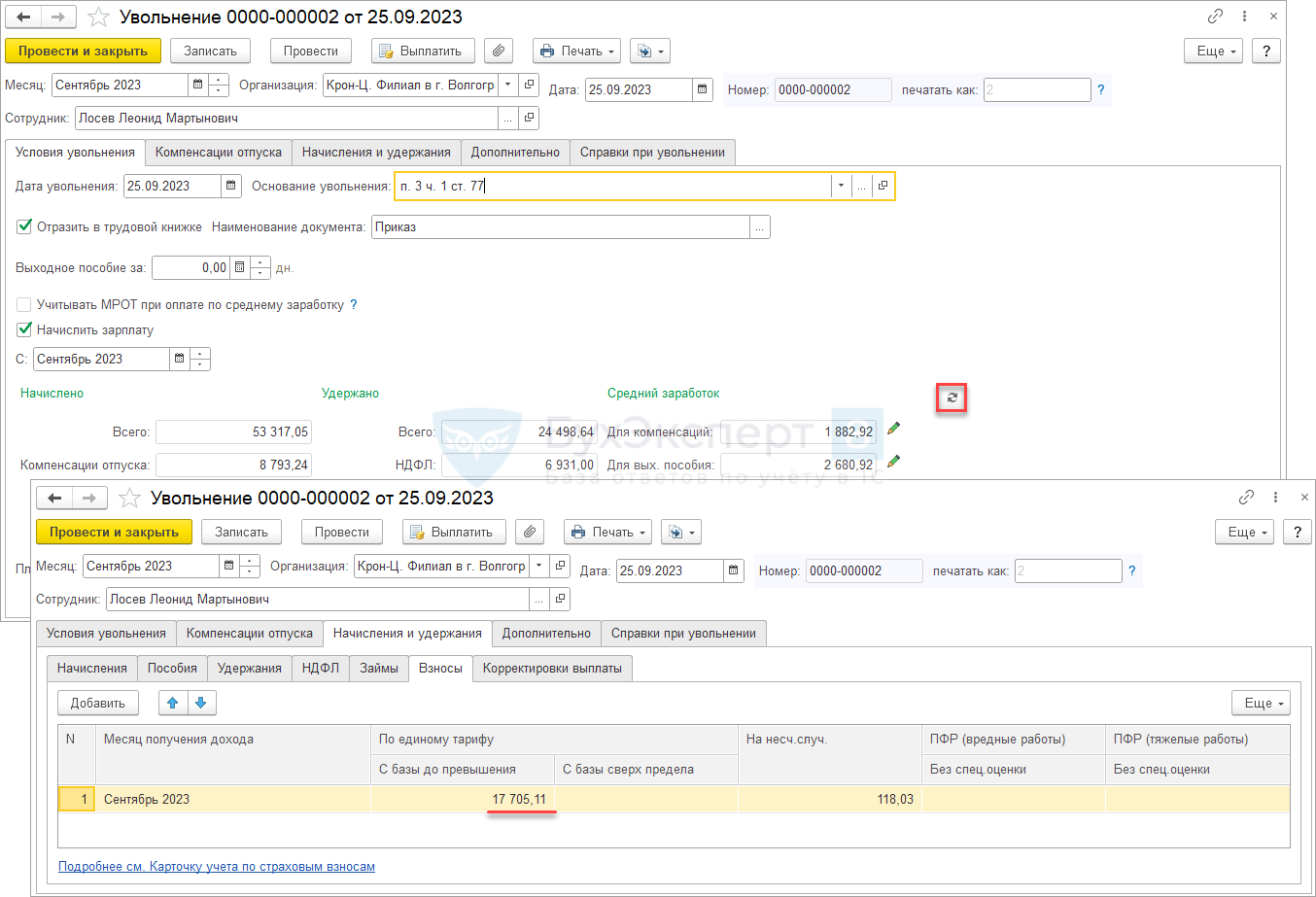

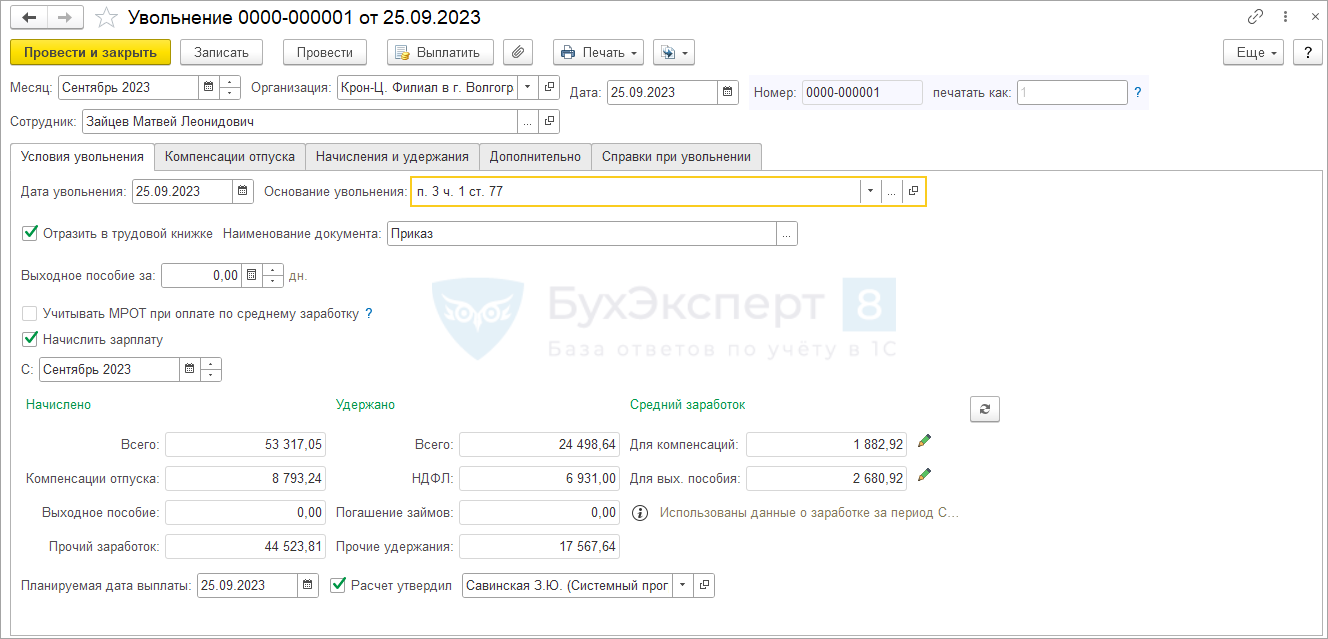

Сотрудник Лосев Л.М. увольняется 25 сентября и его открепляют от договора ДМС в день увольнения. В результате срок действия договора по Лосеву Л.М. становится менее года.

По Лосеву Л.М. в апреле также был отражен необлагаемый взносами доход в размере страховой премии по договору ДМС.

Разберем, как:

- сторнировать необлагаемый доход;

- отразить облагаемый взносами доход в сумме платежей ДМС.

Организацией принято решение доначислить взносов месяцем увольнения сотрудника — в сентябре. Корректировать учет взносов решено с использованием натуральных доходов. Рассмотрим, как это сделать в ЗУП 3.1.

Создадим начисление с назначением Доход в натуральной форме и пропишем в настройках, что оно облагается взносами.

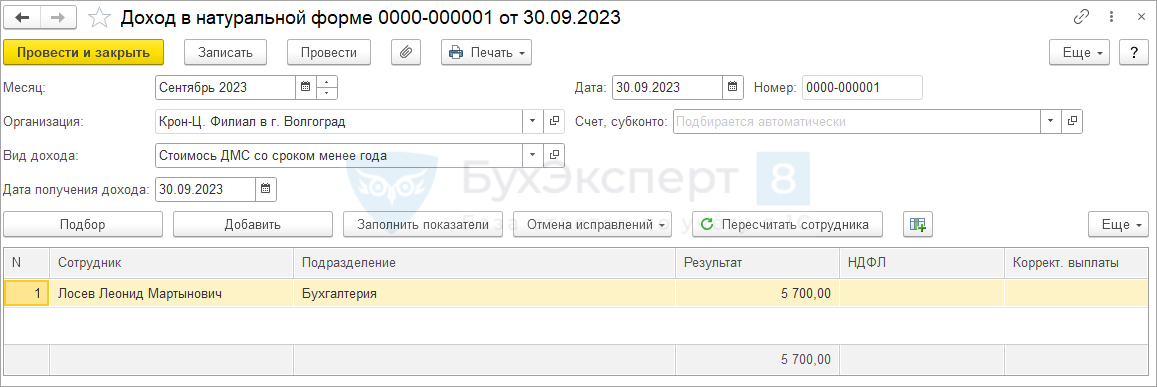

Зарегистрируем доход документом Доход в натуральной форме. Документ введем месяце увольнения – сентябрем.

Пересчитаем взносы. Это можно сделать несколькими способами:

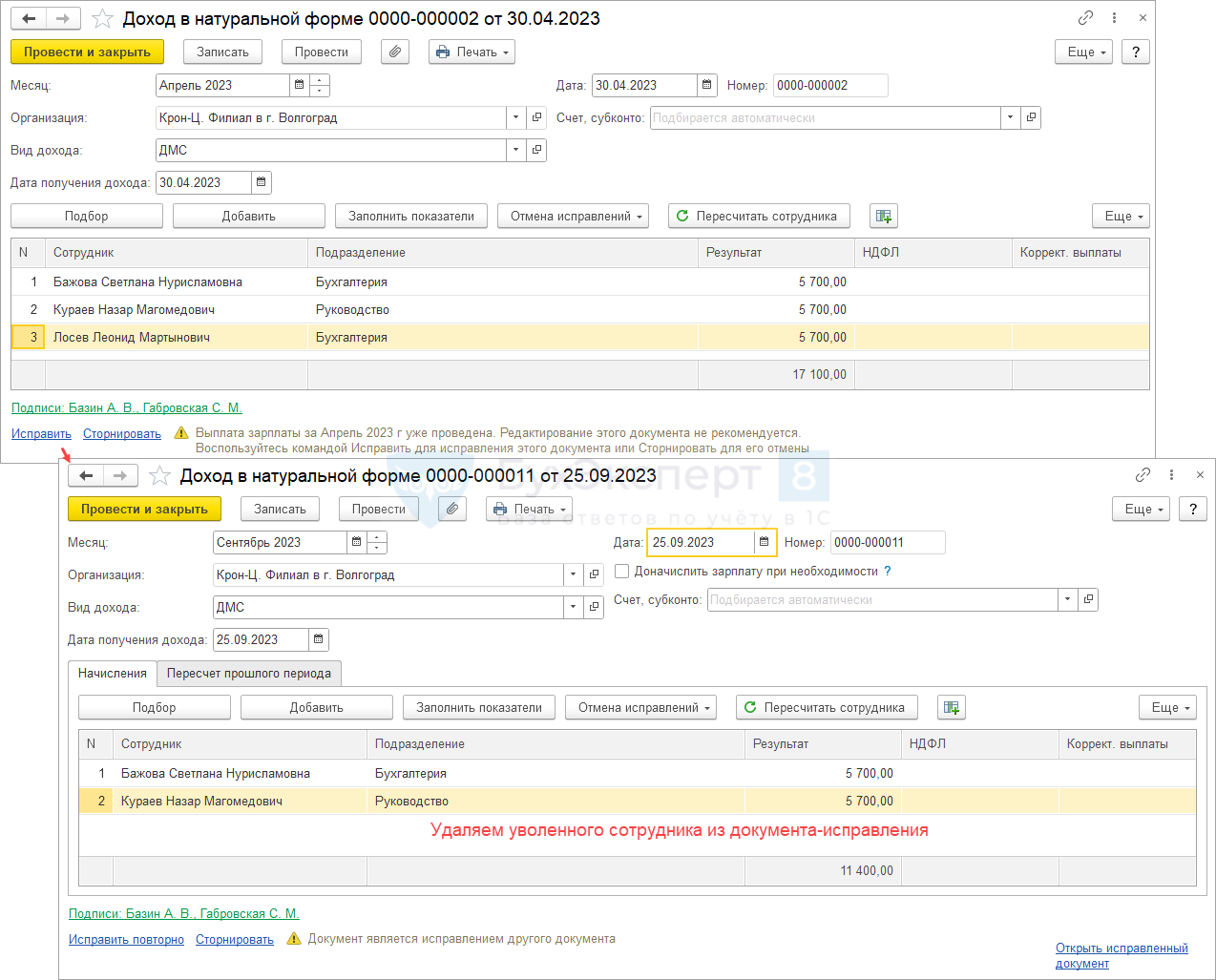

Ранее по сотруднику регистрировали натуральный доход по полису ДМС со сроком год и более, необлагаемый НДФЛ и взносами – теперь потребуется его сторнировать. Это нужно, чтобы общая сумма доходов работника и размер необлагаемых выплат ошибочно не завышались в РСВ. Сторнировать доход можно одним их двух способов:

- Если в исходном документе Доход в натуральной форме несколько работников и сторнировать доход нужно не для всех сотрудников – через ввод документа исправления.

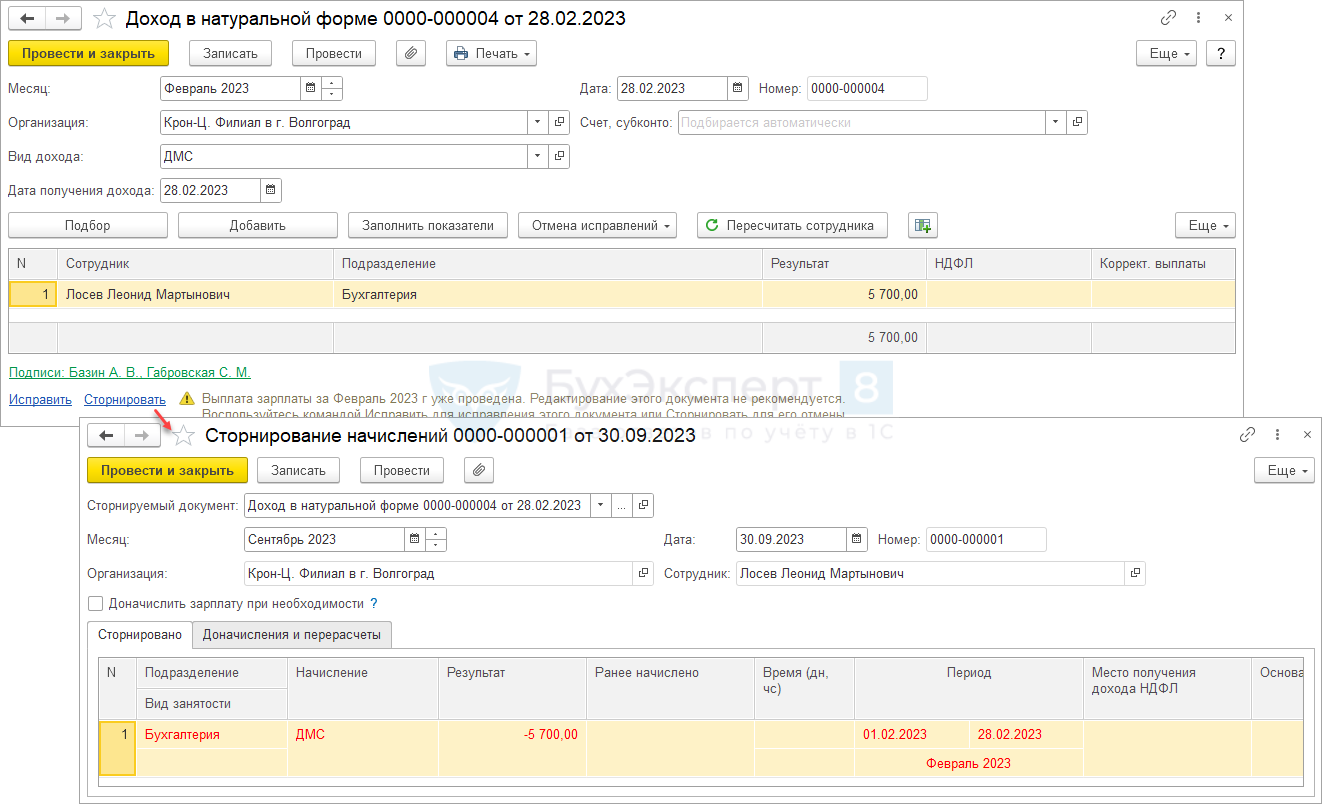

- Если в исходном документе Доход в натуральной форме работник один – документом Сторнирование начислений.

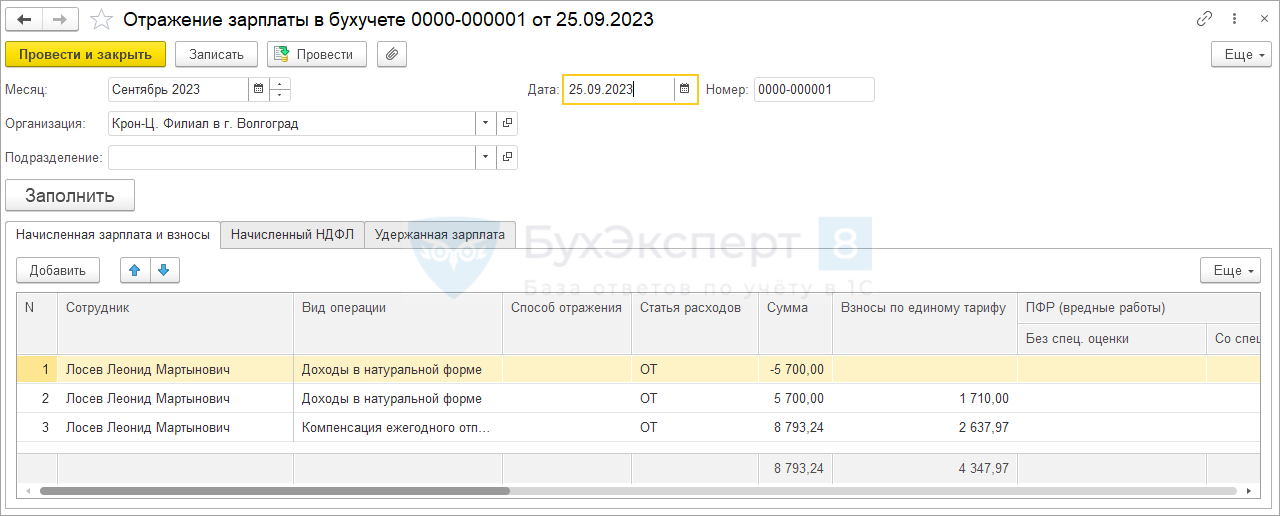

Доначисленные взносы будут отражены в бухучете сентябрем. В документе Отражение зарплаты в бухучете (Зарплата — Бухучет) за текущий месяц будут заполнены строки на сумму доначисленных взносов.

В Расчете страховых взносов налогооблагаемый доход по ДМС и доначисленные взносы также отразятся в текущем периоде – подадут в отчет за 9 месяцев.

Если у сотрудника в текущем месяце нет необлагаемых сумм, которые перекроют сумму платежа по договору ДМС, то сторно необлагаемых выплат отразится прошлым периодом. В этом случае нужно подать корректирующий РСВ за прошлый период.

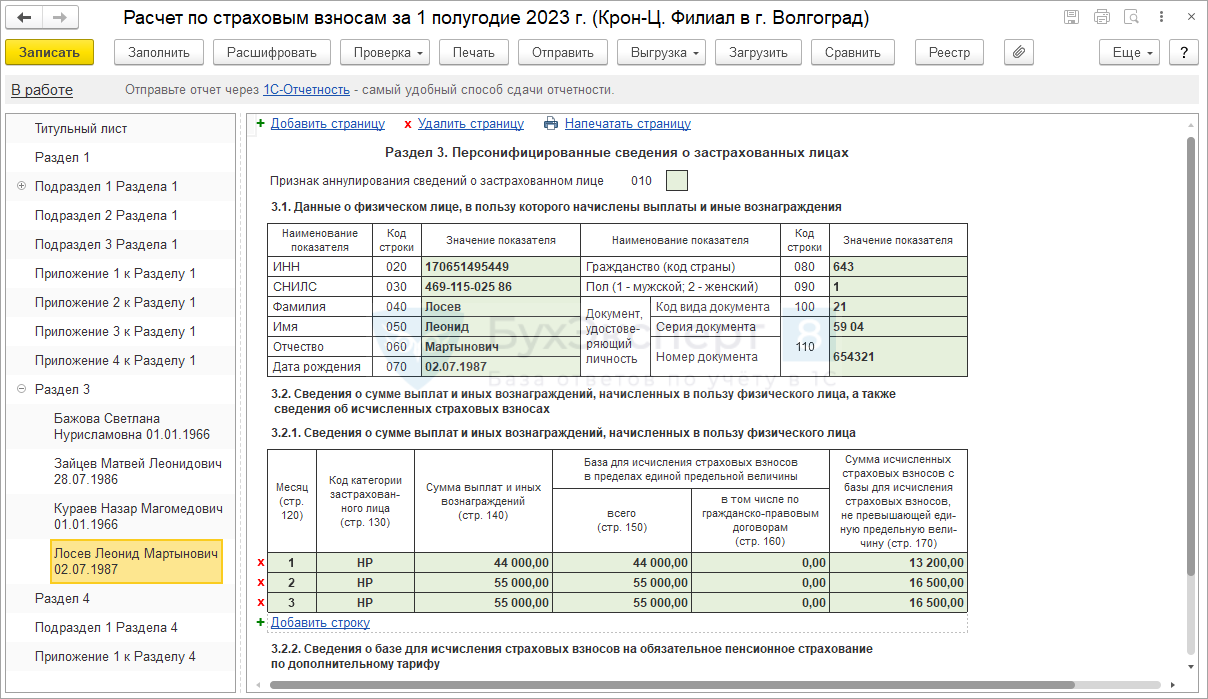

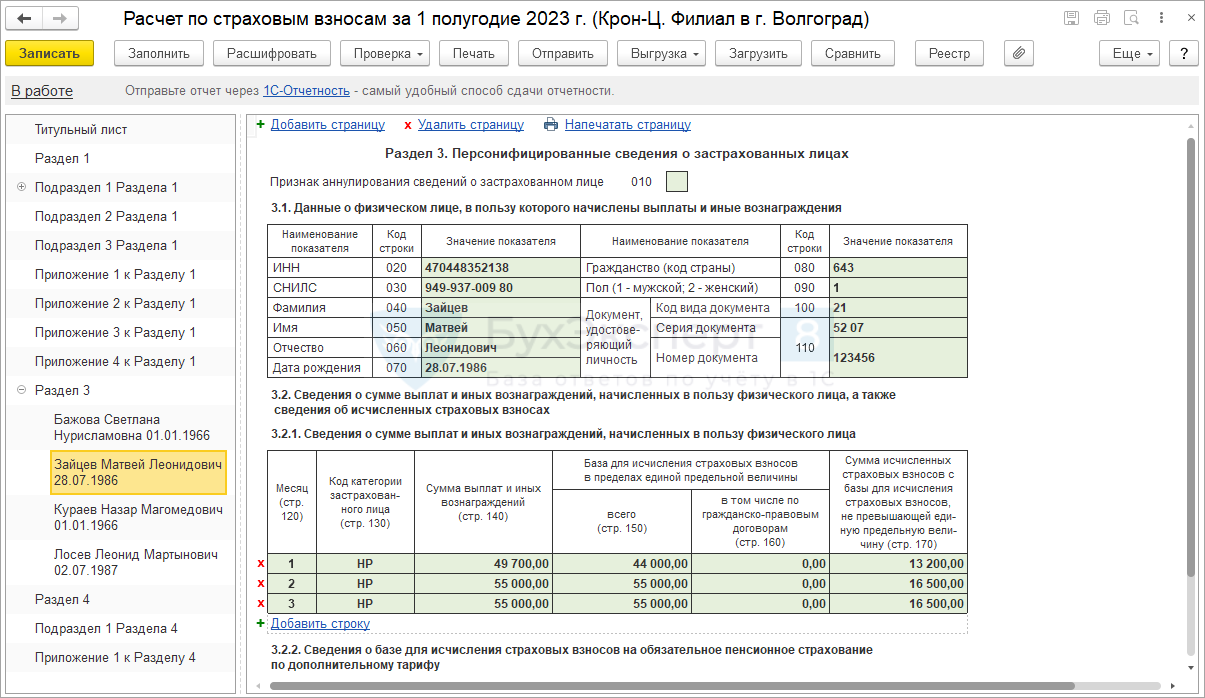

У Лосева Л.М. в месяце увольнения нет необлагаемых сумм, поэтому необлагаемый доход сторнировался в учете взносов апрелем. Сформируем корректировку РСВ за 1 полугодие. В общей сумме доходов за апрель, а также в колонке суммой необлагаемых выплат значение уменшилось – было 49 700 руб., стало 44 000 руб. Таким образом отразилось сторно необлагаемой страховой премии по ДМС в размере 5 700 руб.

Доначисление взносов задним числом с помощью документа «Перерасчет страховых взносов»

Организация застраховала сотрудников по ДМС в апреле. Договор был заключен на 1 год, поэтому сумма платежей не облагается взносами. В ЗУП 3.1 документом Доход в натуральной форме отразили необлагаемые доходы сотрудников на сумму страховых премий по ДМС.

В РСВ за 1 полугодие стоимость полиса ДМС была учтена в общей сумме доходов и в составе необлагаемых выплат.

Сотрудник Зайцев М.Л. увольняется 25 сентября и его открепляют от договора ДМС в день увольнения. В результате срок действия договора по Зайцеву М.Л. становится менее года.

По Зайцеву М.Л. в апреле был отражен необлагаемый взносами доход в размере страховой премии по договору ДМС.

Разберем, как:

- сторнировать необлагаемый доход;

- отразить облагаемый взносами доход в сумме платежей ДМС.

Организация принимает решение доначислить взносы Зайцеву М.Л. по ДМС в прошлом периоде и подать корректирующие РСВ. Корректировать учет взносов решено документом Перерасчет страховых взносов. Разберем, как это сделать в ЗУП 3.1.

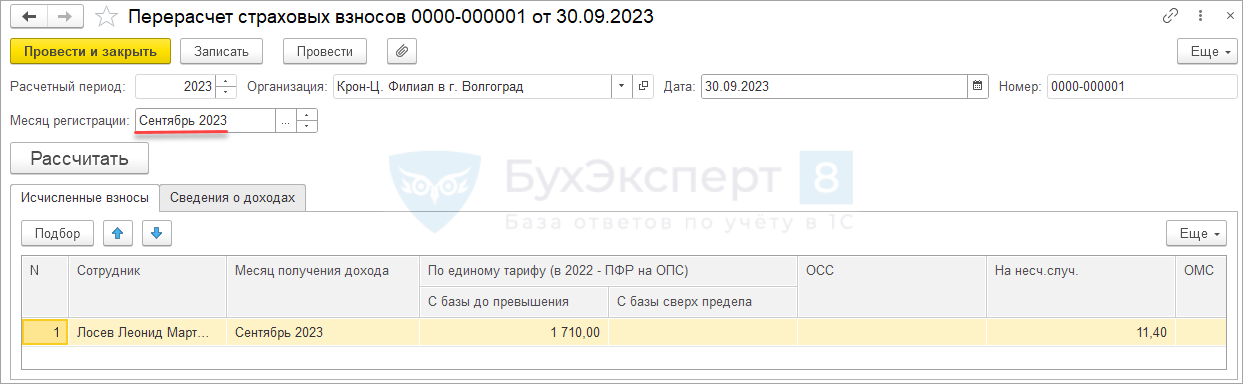

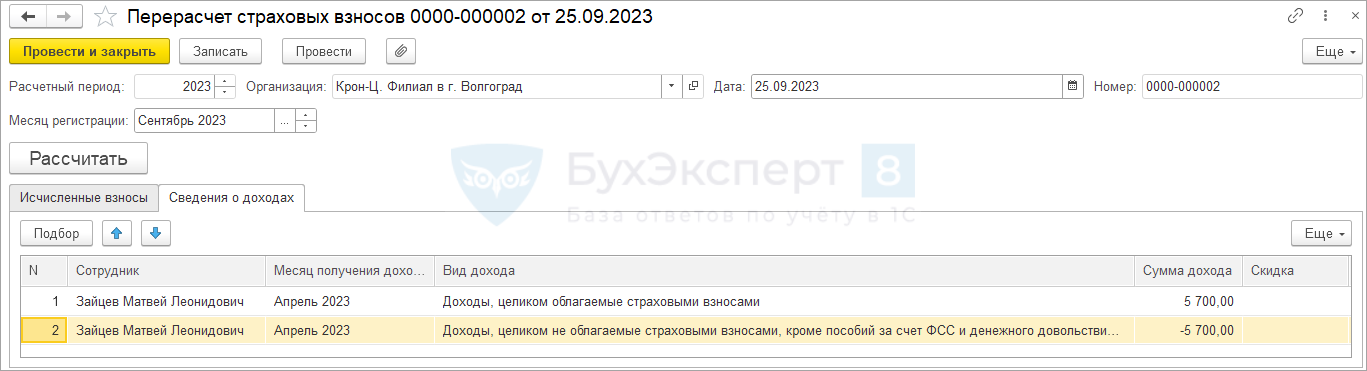

Отразим стоимость страхования по договору ДМС менее 1 года и сторнируем необлагаемый доход по ДМС документом Перерасчет страховых вносов. Месяц регистрации – это месяц увольнения сотрудника, сентябрь 2023. Однако Месяц получения дохода в табличной части документа должен относиться к прошлому периоду, когда регистрировали необлагаемый доход сотрудника по договору ДМС – апрель 2023. На вкладке Сведения о доходах заполним 2 строки:

- Для отражения облагаемого дохода – укажем сумму страховой премии (5 700руб.) со знаком «+».

- Чтобы сторнировать необлагаемый доход – укажем сумму страховой премии (5 700руб.) со знаком «-» .

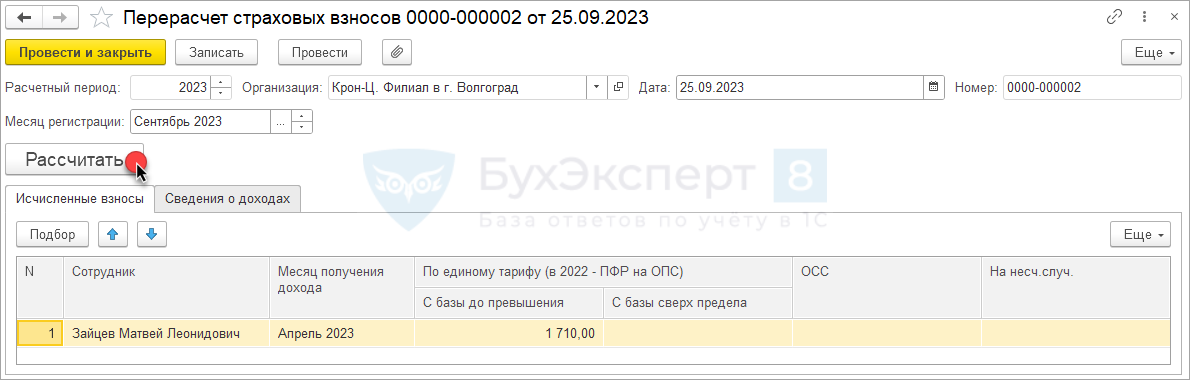

На вкладке Исчисленные взносы пересчитаем страховые взносы по кнопке Рассчитать.

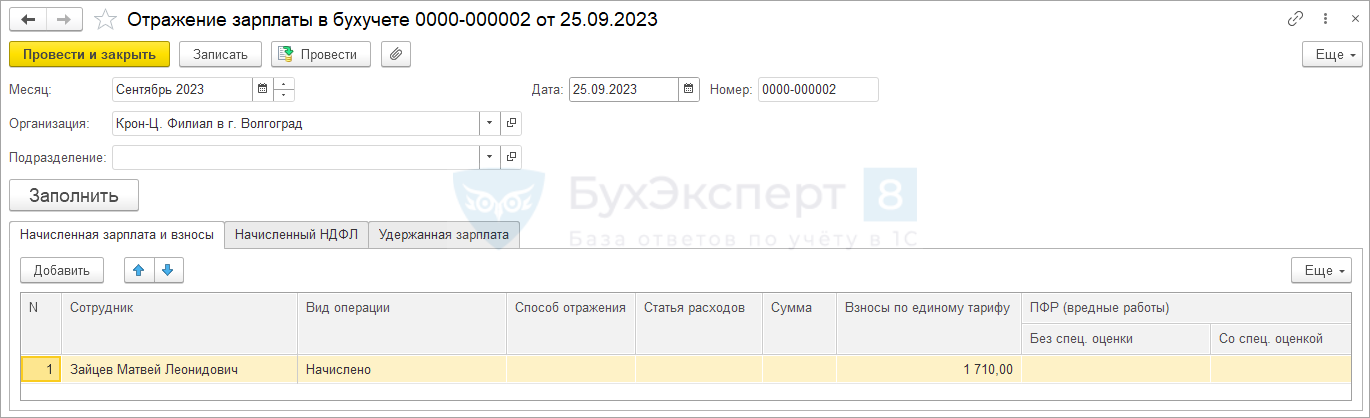

Доначисленные взносы будут отражены в бухучете сентябрем. В документе Отражение зарплаты в бухучете за текущий месяц будут заполнены строки на сумму доначисленных взносов.

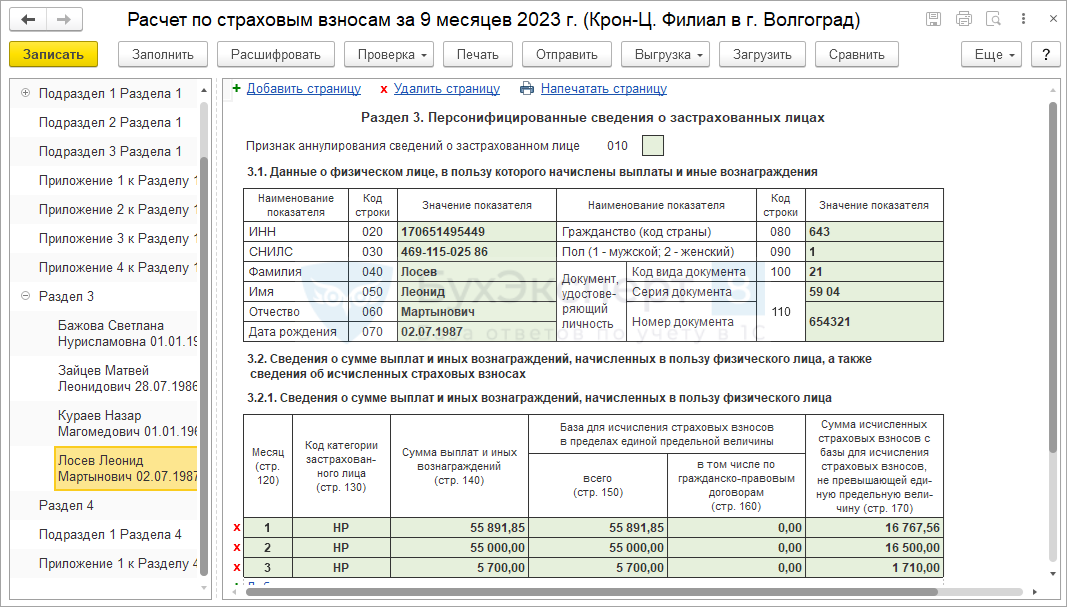

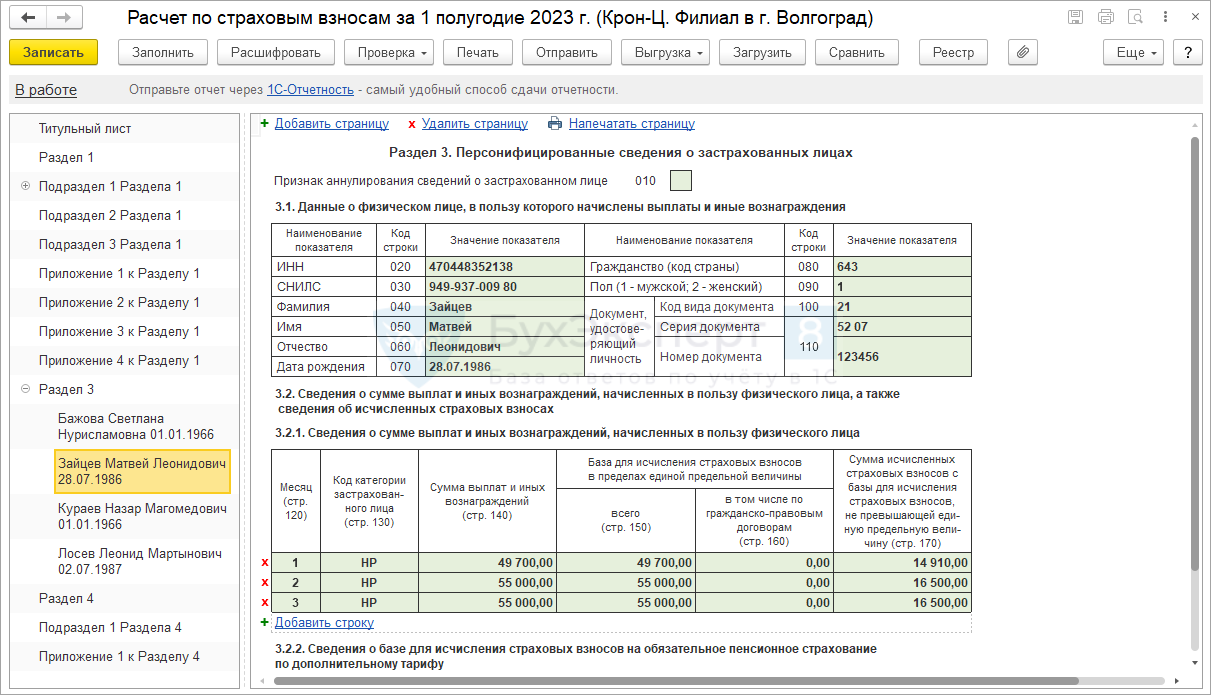

В учете взносов корректировка доходов сотрудника и доначисленные взносы отразятся апрелем. В Разделе 3 корректирующего Расчета по страховым взносам за 1 полугодие в апреле:

- Сумма страховой премии по ДМС учитывается в общей сумме доходов и не попадает в необлагаемые выплаты.

- Сумма взносов увеличена на взносы с суммы по договору ДМС (1 710 руб.) – было 13 200 руб. в первичном отчете, стало 14 910 руб.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день, а при доначислении взносов задним числом с помощью документа «Перечисление страховых взносов» и сдачей корректировок по РСВ как правильно это доначисление отразить в 1С Бухгалтерия в Операциях по ЕНС?

Здравствуйте! Чтобы получить ответ на этот вопрос, задайте его, пожалуйста, нам черезЛичный кабинет. 🙏🌺

Добрый день. Подскажите, если сотрудник увольняется и забирает полис ДМС с собой, возмещая остаток организации. В этом случае страховые взносы надо доначислять?

Здравствуйте! Хотела бы обратить Ваше внимание, что мы не аудиторы. Если уволенный работник продолжает пользоваться страховкой после увольнения, то страховые взносов не надо доначислять. Так как действия договора ДМС не прекращается.

Добрый день, просьба уточнить а суммы страховой премии ДМС уволенных и вновь принятых сотрудников, после корректировки РСВ будут учитываться при оплате больничных листов?

Столкнулись с ситуацией, что в больничном в заработке за предшествующие два года данная страховая премия учитывается.

Здравствуйте! В средний включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, которые включаются в базу для страховых взносов на ОСС.

В примере 1, при исправлении документа начисления ДМС от апреля 2023, дата получения дохода 25.09.2023, а это значит, что все доходы оставшихся сотрудников «уедет» в сентябрь 2023. Это ошибка или так и было задумано? Вроде разговор шел как раз, убрать доход уволившегося сотрудника из доходов апреля и доначислить сентябрем 2023.

На данном шаге удаляется сотрудник из первоначального документа. По оставшимся сотрудникам ничего не меняется. Поэтому для них не будет ничего меняться.

В прошлом году убирала выплаты по ДМС уволенным работникам по 1 способу. Все садилось как надо.

В этом году исправление документа Доход в натуральной форме проходит не так. Делаю в феврале исправление января, документ минусует в январе всех сотрудников с ДМС.

Проверила на релизе 3.1.32.39: документ исправления минусует всех на вкладке Перерасчет прошлого периода и на вкладке Начисление происходит обратное начисление дохода. Какое Вы ожидаете поведение?

Добрый день. Подскажите пожалуйста ДМС со сроком более года полностью освобождается от страховых взносов, в том числе не облагается взносами на травматизм? И как настроить, что бы необлагаемые выплаты по ДМС отражались в отчете РСВ? Заполнили данные в документе Натуральный доход, но в РСВ они не отражаются.

Здравствуйте! Посмотрите, пожалуйста, публикацию: Как отразить стоимость ДМС в РСВ? .

К сожалению нет доступа в данный раздел.

Добрый день! Для перерасчета страховых взносов и травматизма используем второй пример. В документе Пересчет страховых взносов , СВ взносы отражаются месяцем заключения договора, но травматизм — месяцем увольнения сотрудника. Подскажите, насколько то корректно. Не должен ли травматизм отразится тем же, месяцем, что и общие СВ.

ДОбрый день, да! Прикладываю ссылку на публикацию: Перерасчеты в ЕФС-1 в Разделе 2 .

Добрый день. У Вас в примерах суммы страховых премий при пересчете равны. А разве облагаемая не должна пересчитываться пропорционально фактически отработанного времени сотрудником?

Здравствуйте! У нас в примерах показан общий подход как реализовать перерасчет. Какие должны быть суммы начислений — это уже вопрос больше методологический. Каждая организация сама решает как происходит расчет

Здравствуйте, подскажите, почему во вкладке «Налоги, взносы, бухучет», в строке «В форме П-4 с 2020 г. » стоит «Не учитывается»? Ведь если следовать указаниям статистики по заполнению П-4, к выплатам социального характера относятся 7) страховые премии (страховые взносы), уплаченные организацией по договорам добровольного медицинского страхования работников и членов их семей?

Здравствуйте! Вы правы. Действительно в настройках начисления нужно указать в строке «В форме П-4 с 2020 г.- выплаты социального характера. Скриншоты исправим ❤️

Здравствуйте, подскажите, почему во вкладке «Налоги, взносы, бухучет», в строке «В форме П-4 с 2020 г. » стоит «Не учитывается»? Ведь если следовать указаниям статистики по заполнению П-4, к выплатам социального характера относятся 7) страховые премии (страховые взносы), уплаченные организацией по договорам добровольного медицинского страхования работников и членов их семей?