[jivo-yes]

Содержание

Регистрация восстановления в должности в ЗУП 3.1

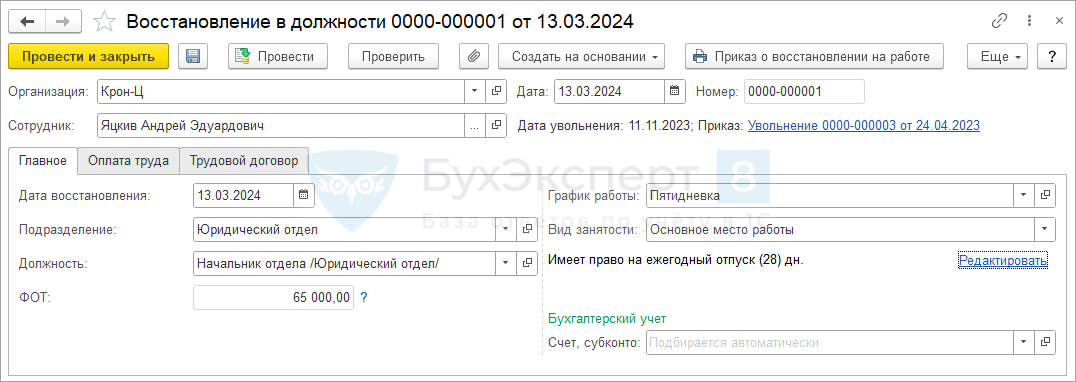

В ЗУП 3.1 документ Восстановление в должности (Кадры – Приемы, переводы, увольнение – Восстановление в должности):

- Вводится на основании документа Увольнение.

- «Отменяет» ранее проведенное увольнение.

Документ Восстановление в должности не сторнирует компенсацию отпуска, начисленную при увольнении. Такое поведение программы совпадает с мнением Роструда - Сотрудник, восстановленный на работе, не обязан возвращать компенсацию за отпуск. В этом случае по сотруднику не возникает долга по компенсации, но его остаток дней отпуска на дату увольнения обнуляется.

Если не согласны с разъяснениями Роструда и хотите сторнировать компенсацию отпуск и вернуть остаток отпуска, который был до увольнения - потребуется ввести документ-исправление Увольнение и в нем на вкладке Компенсации отпуска указать, что компенсация начисляться не будет.

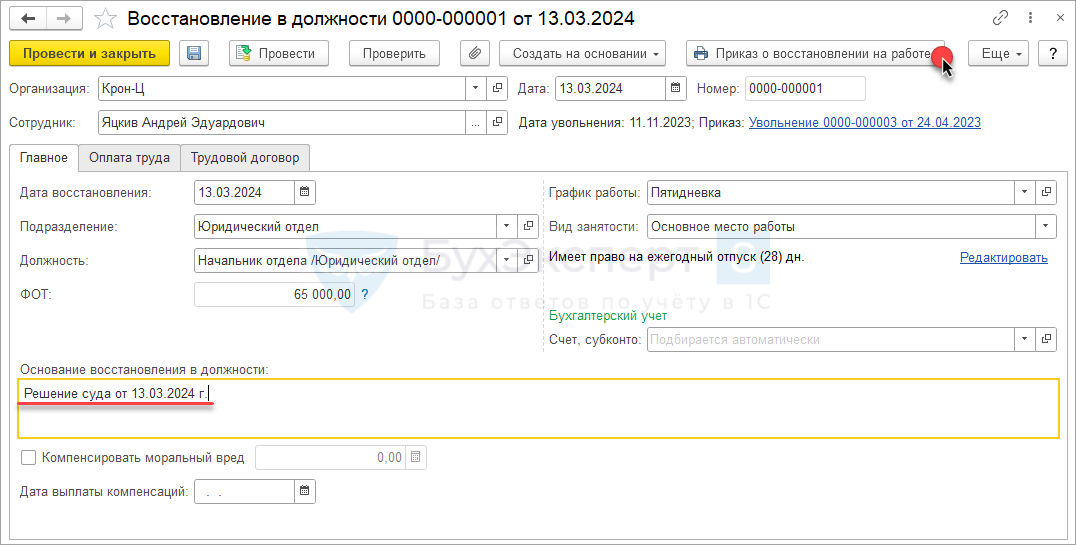

В документе можно указать Основание восстановления в должности и распечатать Приказ (разработан методистами 1С, т.к. унифицированной формы нет).

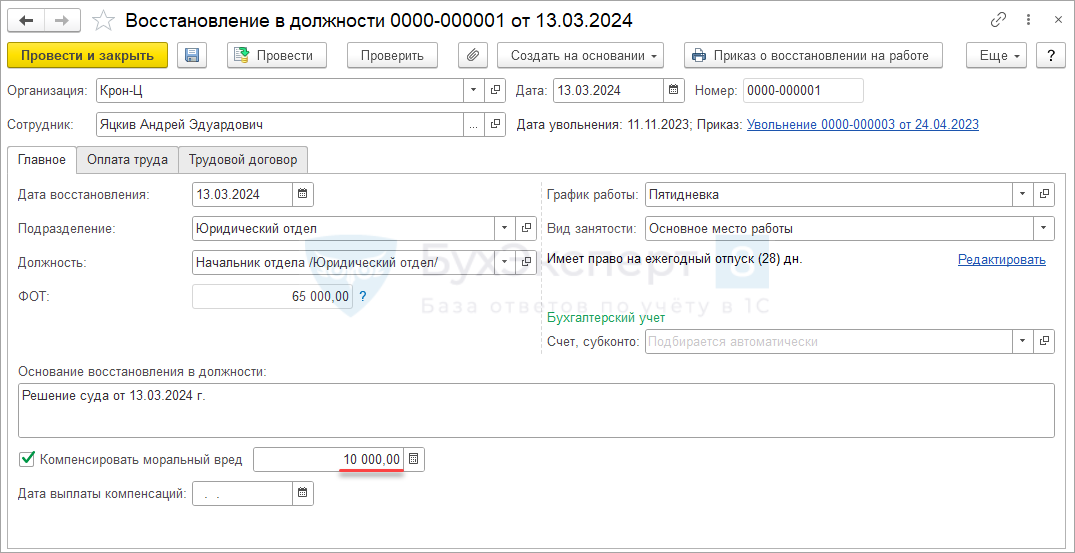

Если в решении суда указана Компенсация морального вреда, то эту сумму внесем в одноименный реквизит (но начисление суммы производится документом Разовое начисление).

Получите понятные самоучители 2026 по 1С бесплатно:

На основании документа Восстановление в должности можно ввести:

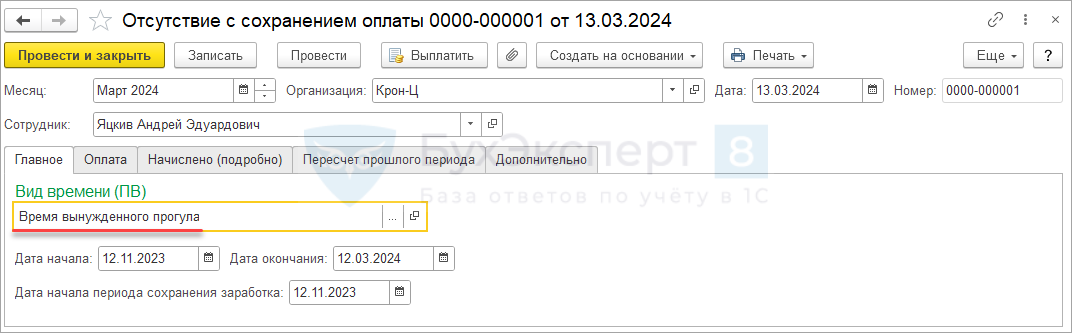

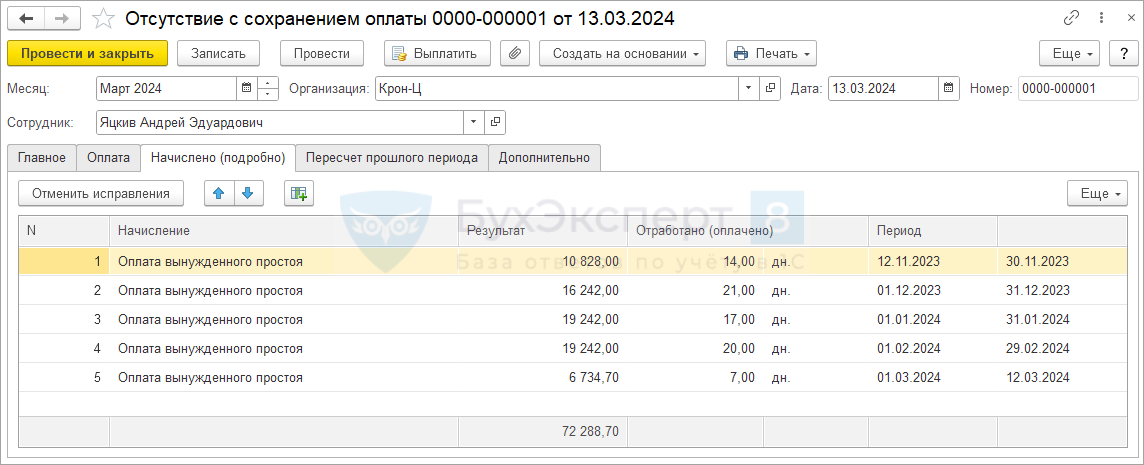

- Вынужденный прогул, оплачиваемый по среднему заработку – документ Отсутствие с сохранением оплаты (Кадры – Все отсутствия сотрудников - Отсутствие с сохранением оплаты).

- Начисление компенсации морального вреда – документ Разовое начисление (Зарплата – Разовые начисления).

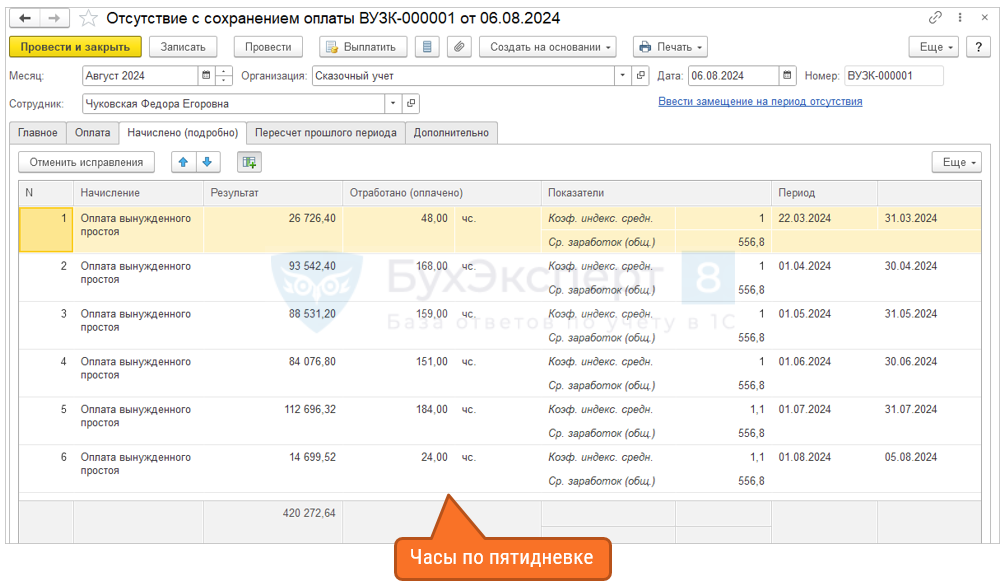

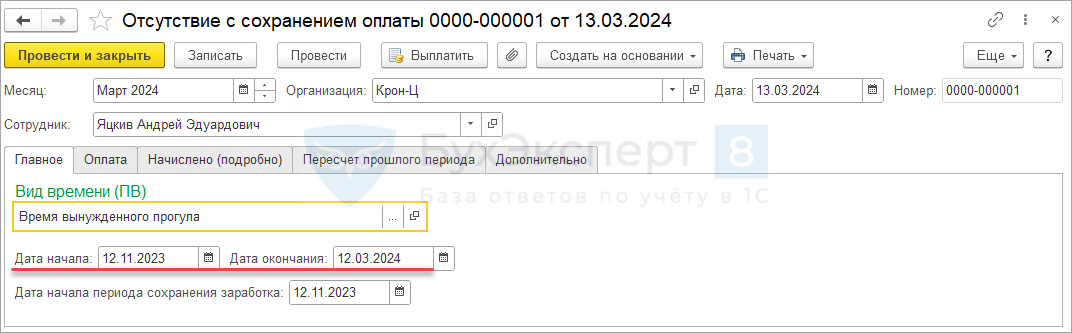

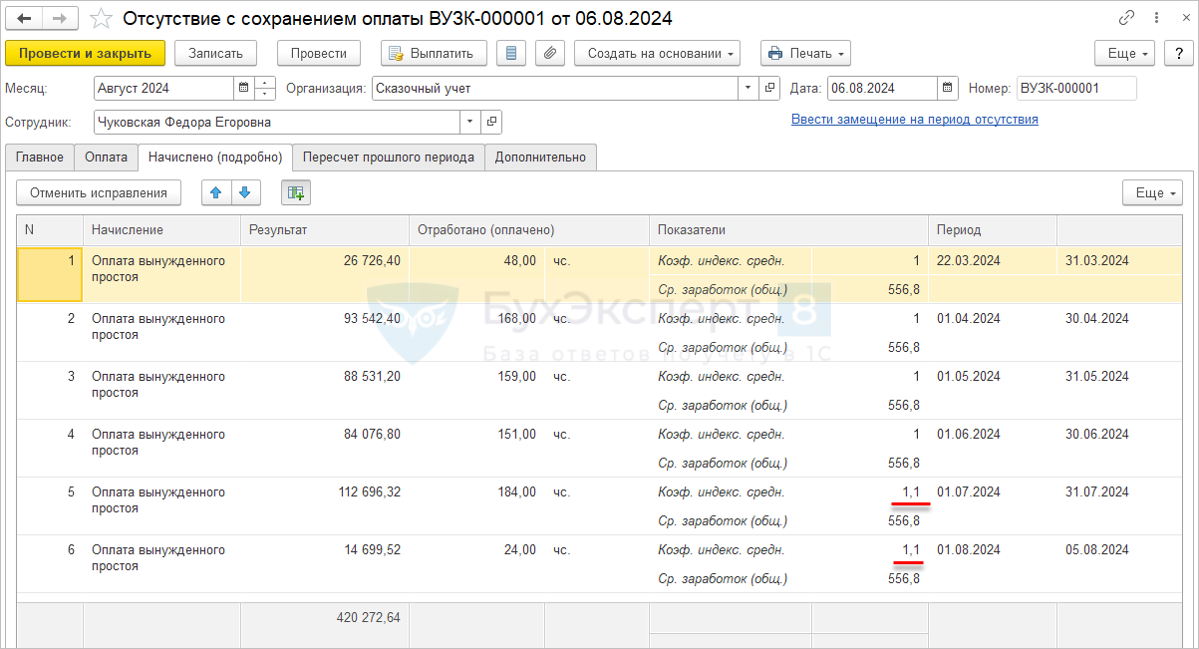

В документе Отсутствие с сохранением оплаты выбираем Вид отсутствия – Время вынужденного прогула.

Период оплаты определяется автоматически со следующего дня после увольнения по день, предшествующей восстановлению в должности.

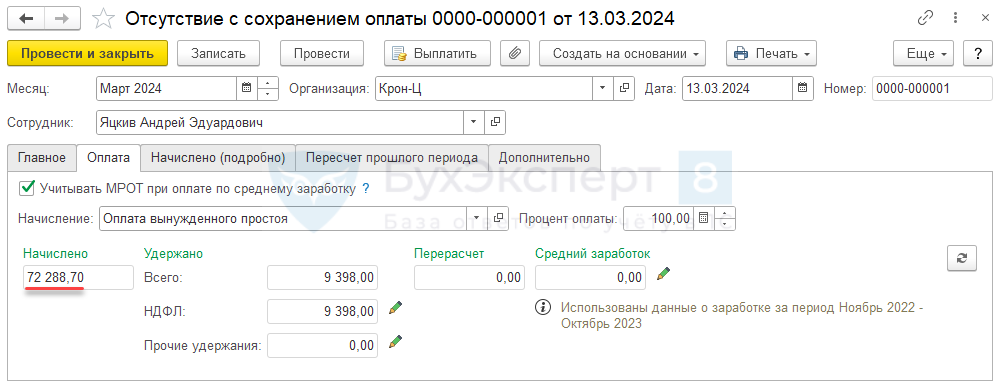

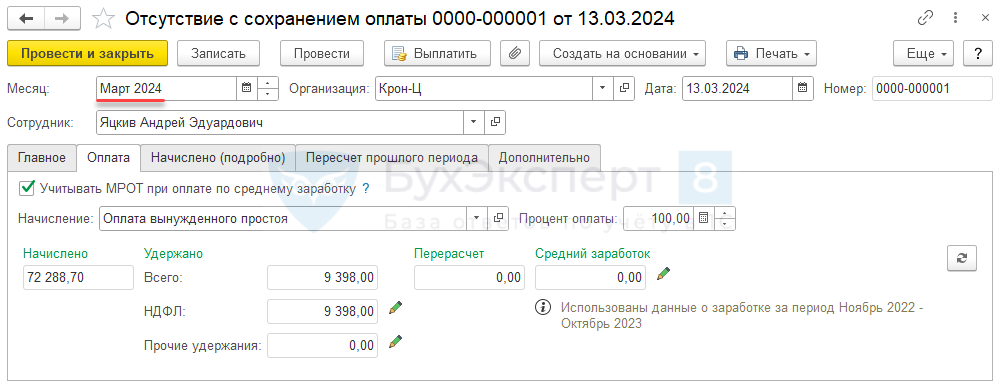

Оплата вынужденного простоя производится исходя из среднего заработка сотрудника, умноженного на количество рабочих дней в периоде отсутствия.

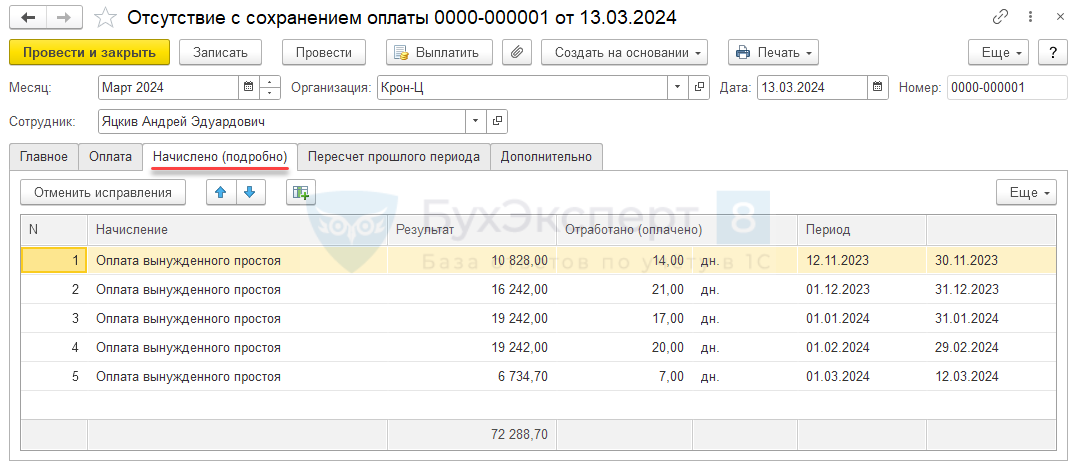

Начисленные суммы можно увидеть на вкладке Начислено (подробно).

Если в решении суда указана конкретная сумма Оплаты вынужденного простоя или требуется уменьшить выплачиваемую сумму на сумму выходного пособия сотрудника, то на вкладке Начислено (подробно) можно внести ручные корректировки.

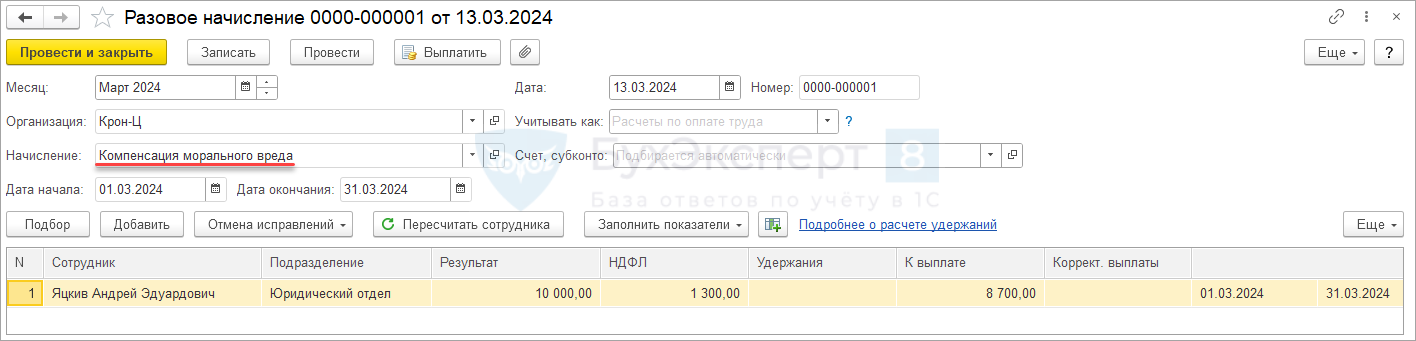

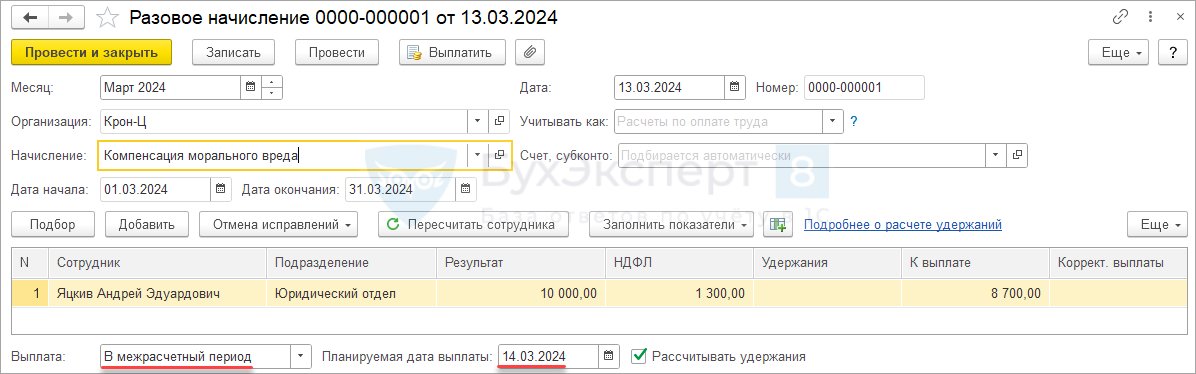

Начисление Компенсации морального вреда производится в документе Разовое начисление.

Если выплата доходов будет производится в межрасчетный период, то в документах следует выбрать Способ выплаты – В межрасчетный период и указать Дату выплаты.

Настройки компенсации морального вреда в ЗУП 3.1

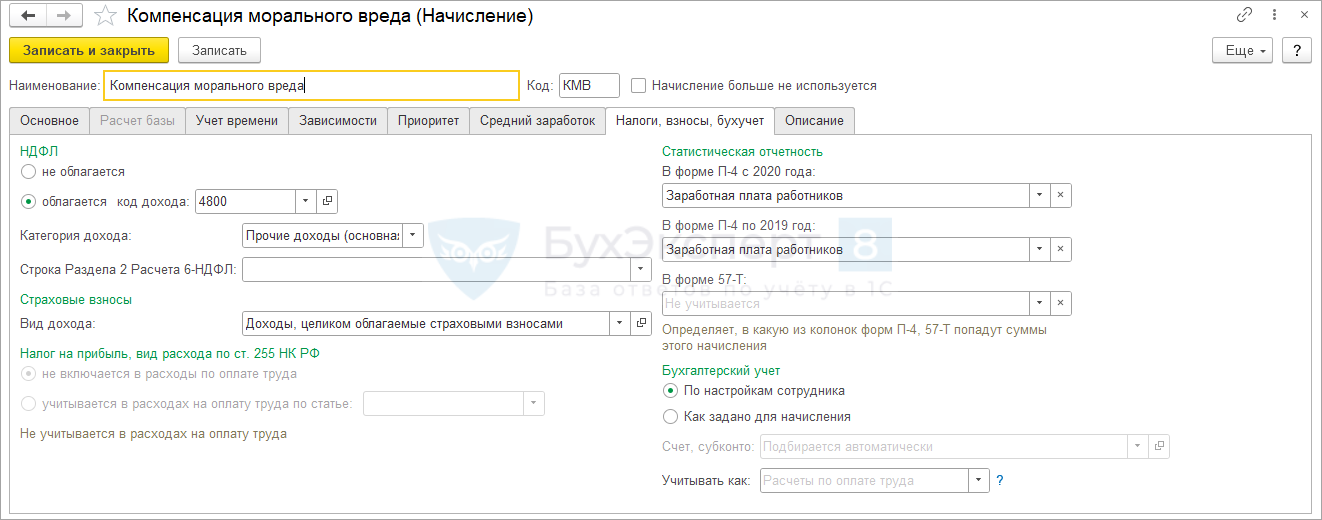

Компенсация морального вреда на основании решения суда облагается НДФЛ и страховыми взносам (Письмо Минфина от 10.07.2024 N 03-04-06/64323). Более подробно о разъяснениях – в статье.

Проверим настройки начисления Компенсация морального вреда (Настройка – Начисления):

- Облагается НДФЛ, код дохода 4800

- Категория дохода по НДФЛ – Прочие доходы (основная налоговая база)

- Вид дохода по страховым взносам – Доходы, целиком облагаемые страховыми взносами

Особенности расчета оплаты вынужденного прогула

Как учесть индексацию заработка в период после увольнения и до восстановления на работе

Положение об особенностях исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922:

п. 17. Средний заработок, определенный для оплаты времени вынужденного прогула, подлежит повышению на коэффициент, рассчитанный путем деления тарифной ставки, оклада (должностного оклада), денежного вознаграждения, установленных работнику с даты фактического начала работы после его восстановления на прежней работе, на тарифную ставку, оклад (должностной оклад), денежное вознаграждение, установленные в расчетном периоде, если за время вынужденного прогула в организации (филиале, структурном подразделении) повышались тарифные ставки, оклады (должностные оклады), денежное вознаграждение.

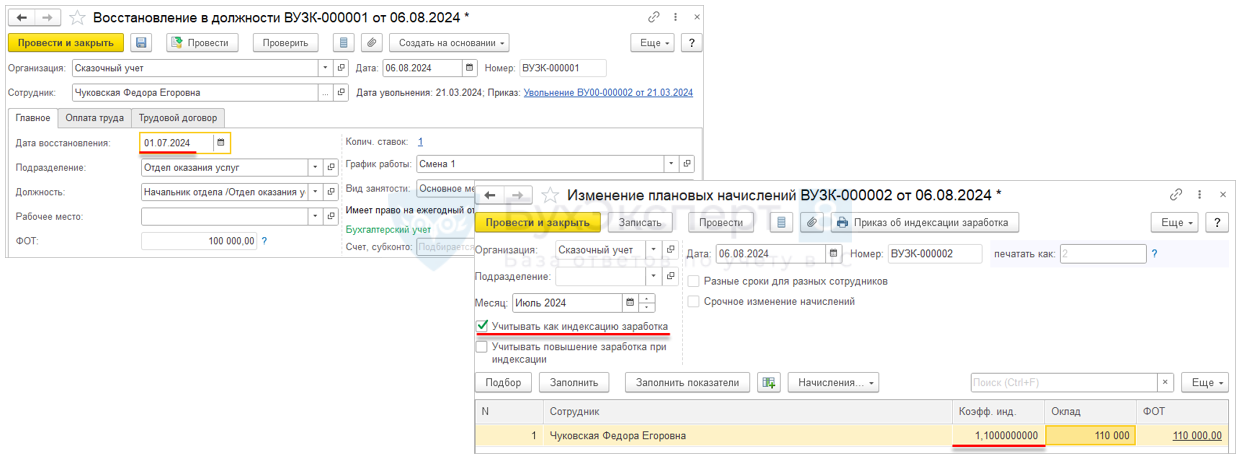

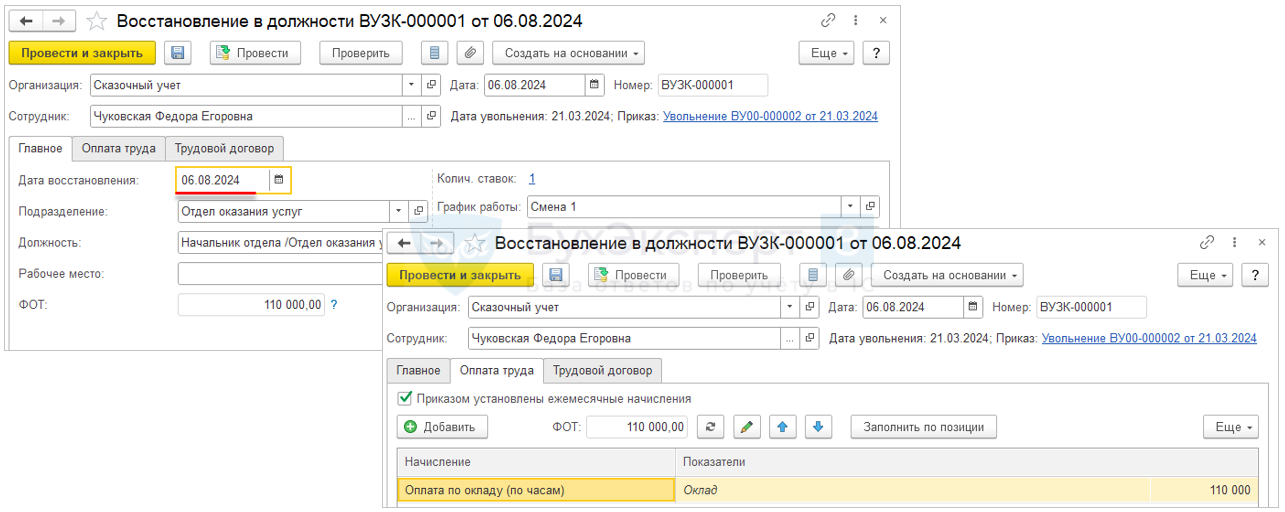

Для ввода коэффициента индексации заработка можно временно установить дату восстановления <= даты повышения заработной платы и ввести по сотруднику документ Изменение плановых начислений

После этого вернуть дату восстановления в должности = дате решения суда.

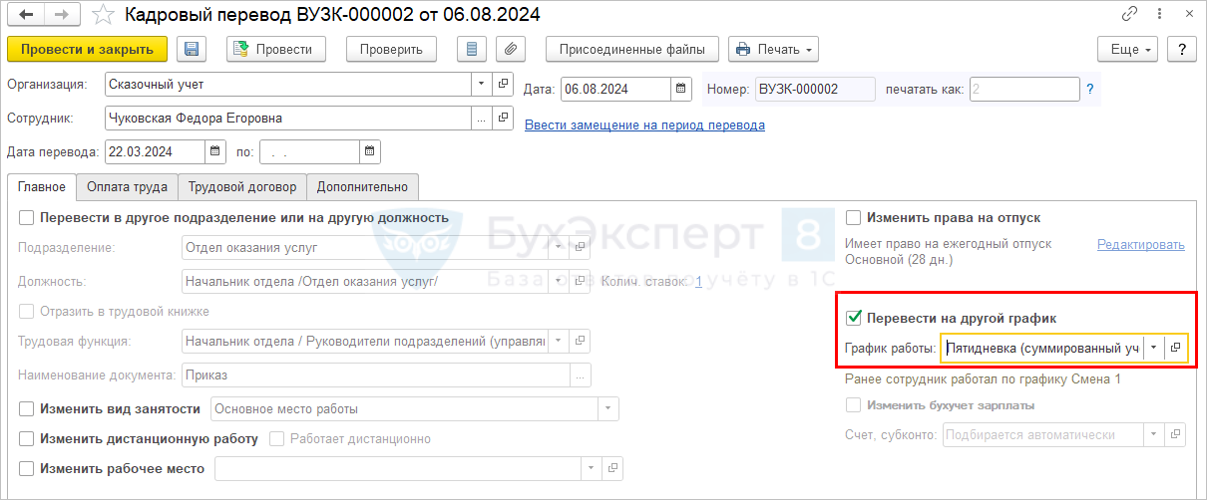

Как оплатить дни / часы по производственному календарю, а не по графику сотрудника

Изменить график работника со дня, следующего за увольнением, на Пятидневку (с флажком / без флажка Суммированного учета рабочего времени). Этот график будет действовать до дня выхода на работу после восстановления в должности.

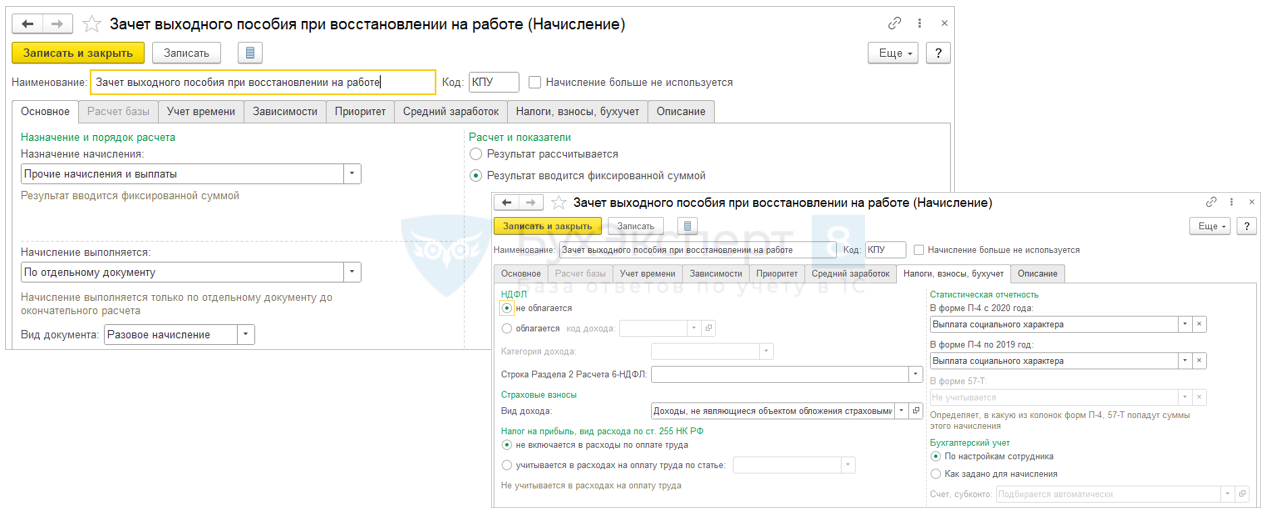

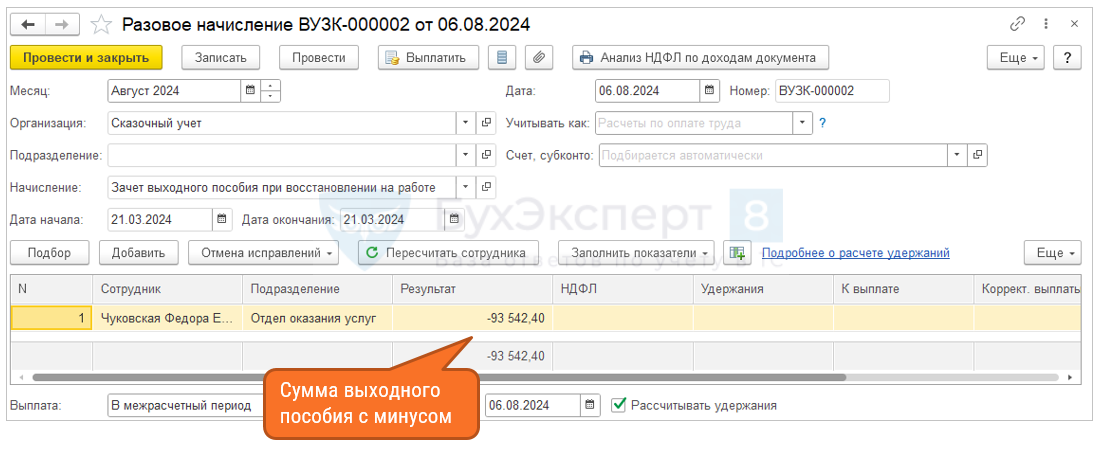

Как зачесть выходное пособие в счет оплаты вынужденного прогула

Как зачесть выходное пособие в счет оплаты вынужденного прогула

Если при увольнении работнику было выплачено выходное пособие, то по ходатайству организации суд может предписать уменьшить средний заработок за время вынужденного прогула на сумму выходного пособия.

При этом следует учесть, что оплата вынужденного прогула облагается НДФЛ и страховыми взносами, а выходное пособие – нет, т.е. нельзя просто уменьшить сумму начисленной оплаты вынужденного прогула на сумму выходного пособия, так как тогда окажутся недоначислены НДФЛ и страховые взносы.

Следовательно, необходимо начислить оплату вынужденного прогула в полной сумме и начислить на нее НДФЛ и страховые взносы, а сумму выплаченного при увольнении выходного пособия сторнировать.

Настроить новое начисление, не облагаемое НДФЛ и страховыми взносами.

Ввести его с помощью документа Разовое начисление

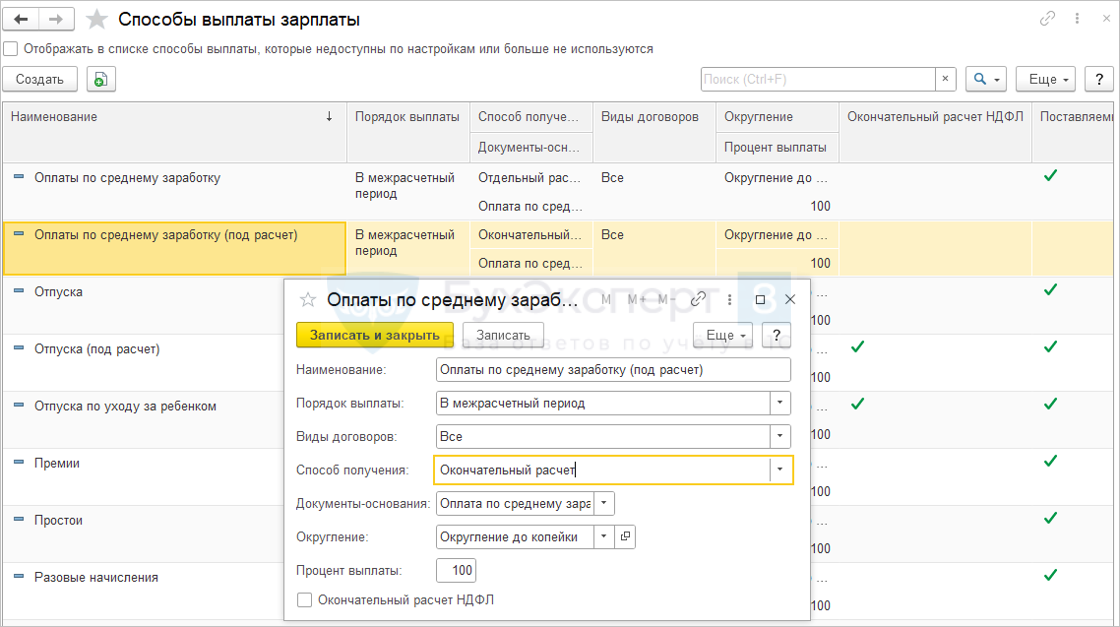

Для выплаты оплаты вынужденного прогула с зачетом выходного пособия можно настроить новый Способ выплаты зарплаты

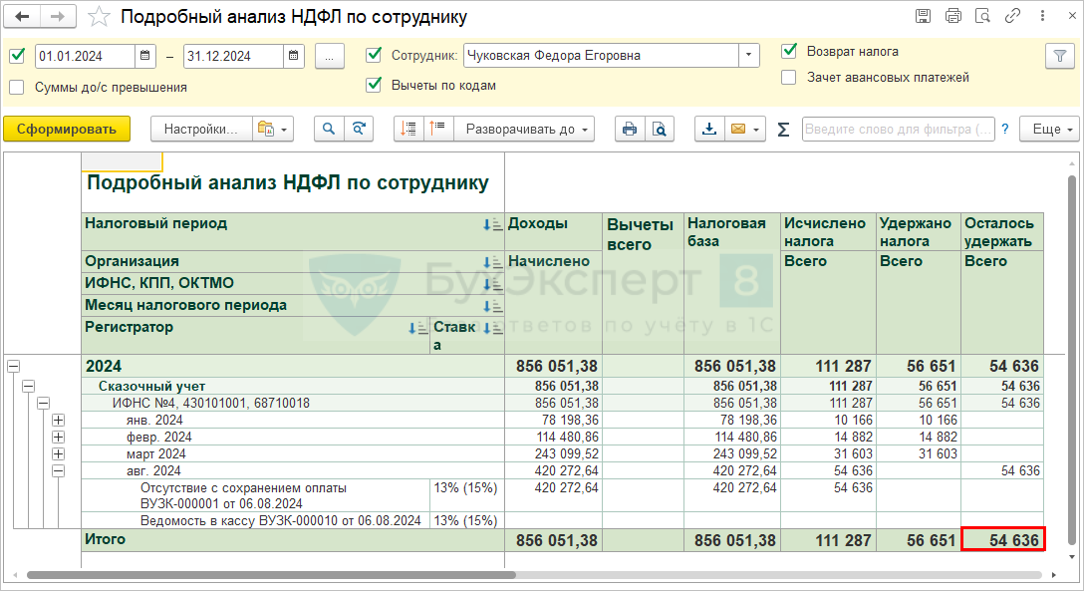

НДФЛ с оплаты вынужденного прогула и компенсации морального вреда

В разделе разобрали учет НДФЛ для оплаты вынужденного прогула. Однако такой же порядок учета справедлив и для компенсации морального вреда, если НДФЛ с нее не выделен в судебном решении.

Письмо Минфина от 12.10.2021 N 03-04-05/82313:

В случае если при вынесении решения суд не производит разделения сумм, причитающихся физическому лицу и подлежащих удержанию с физического лица, организация - налоговый агент не имеет возможности удержать у налогоплательщика НДФЛ с выплат, производимых по решению суда.

При осуществлении налоговым агентом выплат иных доходов физическому лицу в денежной форме налог с таких доходов удерживается с учетом сумм налога, не удержанных с доходов, выплаченных по решению суда.

При отсутствии таких выплат до окончания налогового периода, либо если в налоговом периоде сумма налога на доходы физических лиц с доходов, выплаченных по решению суда, была удержана не полностью за счет иных доходов, выплачиваемых налогоплательщику, налоговый агент обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Аналогичная позиция высказана позднее также в Письме Минфина от 15.11.2024 N 03-04-05/113009.

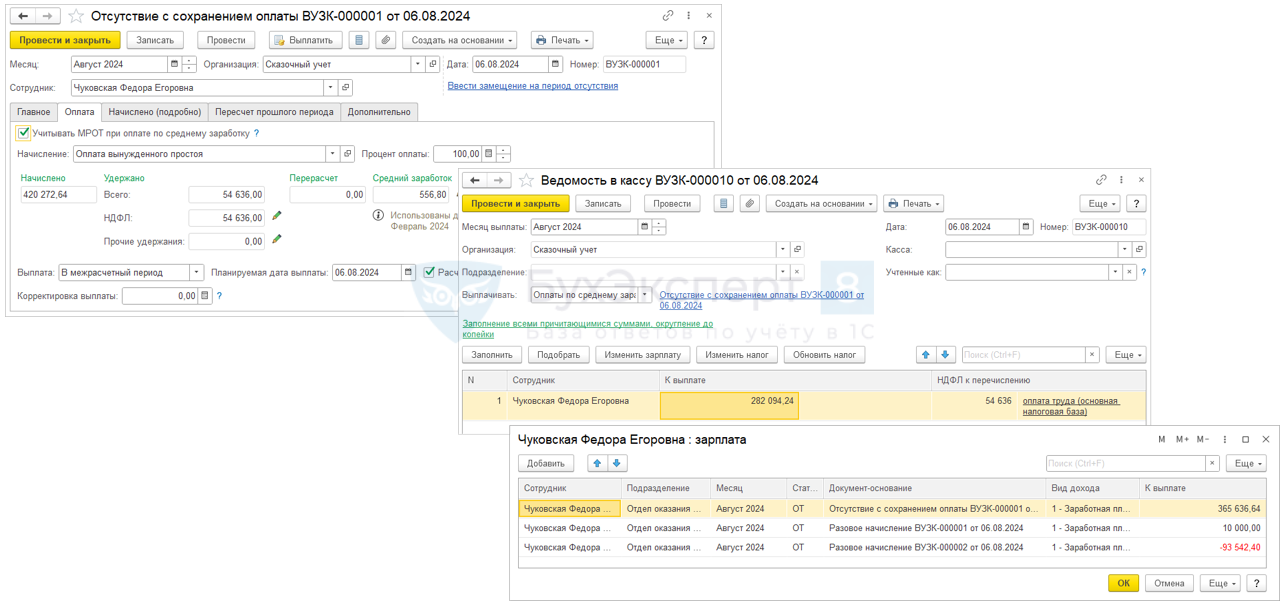

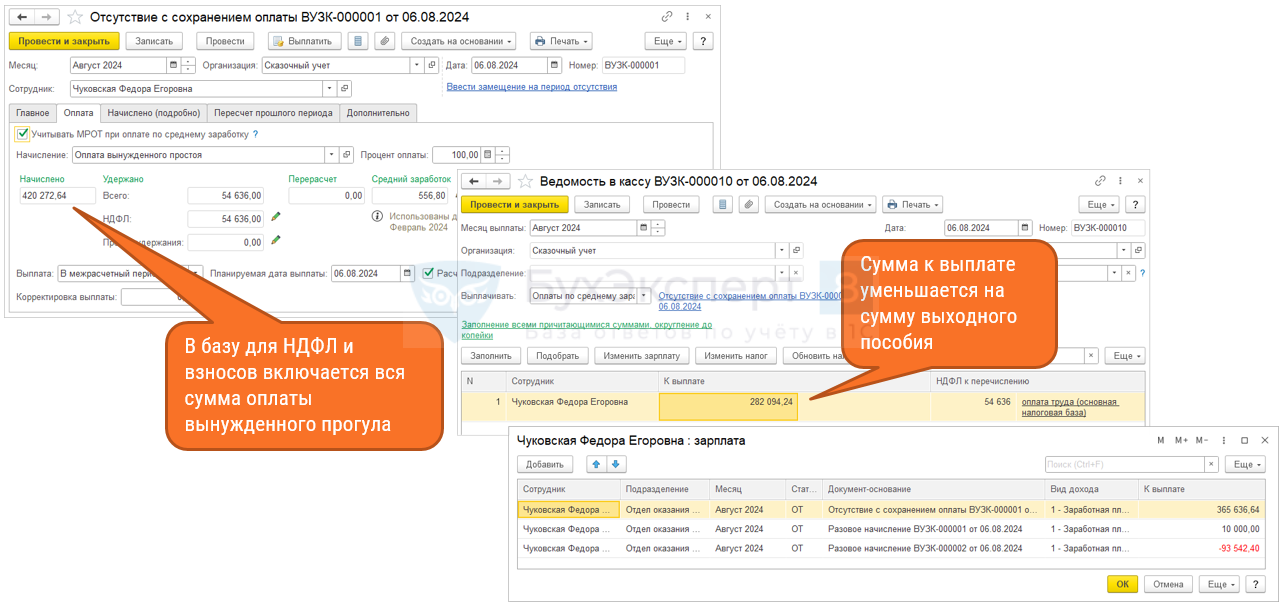

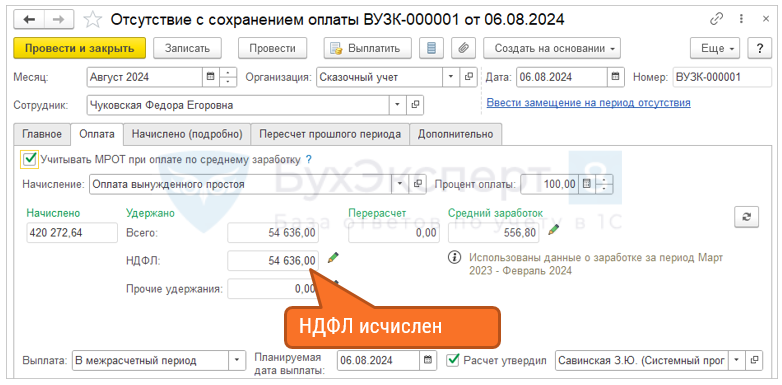

НДФЛ необходимо исчислить.

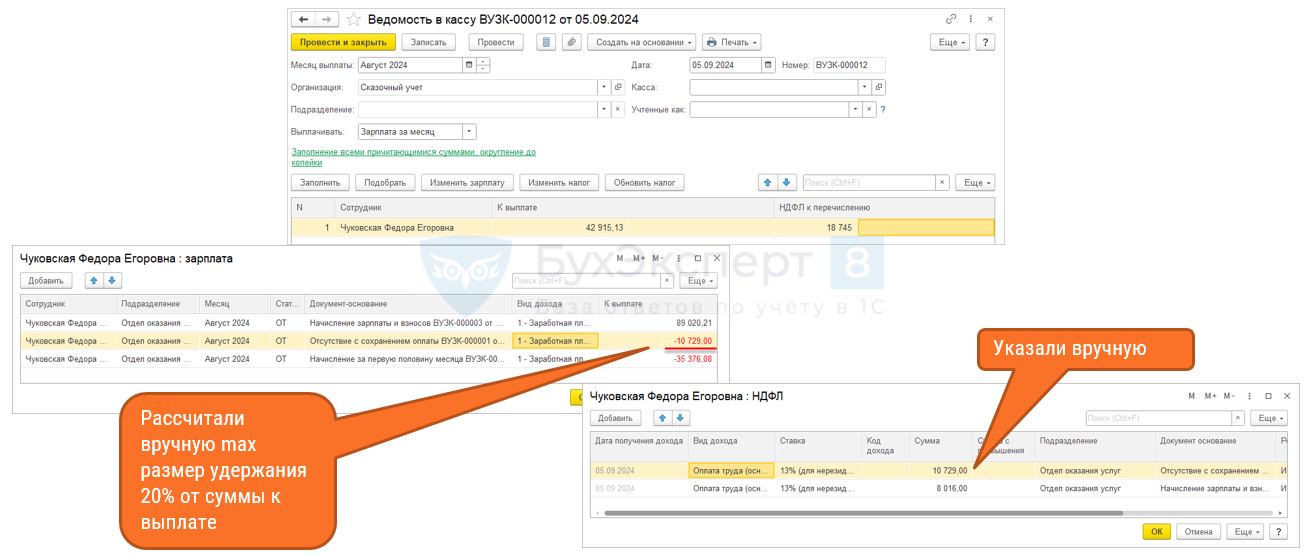

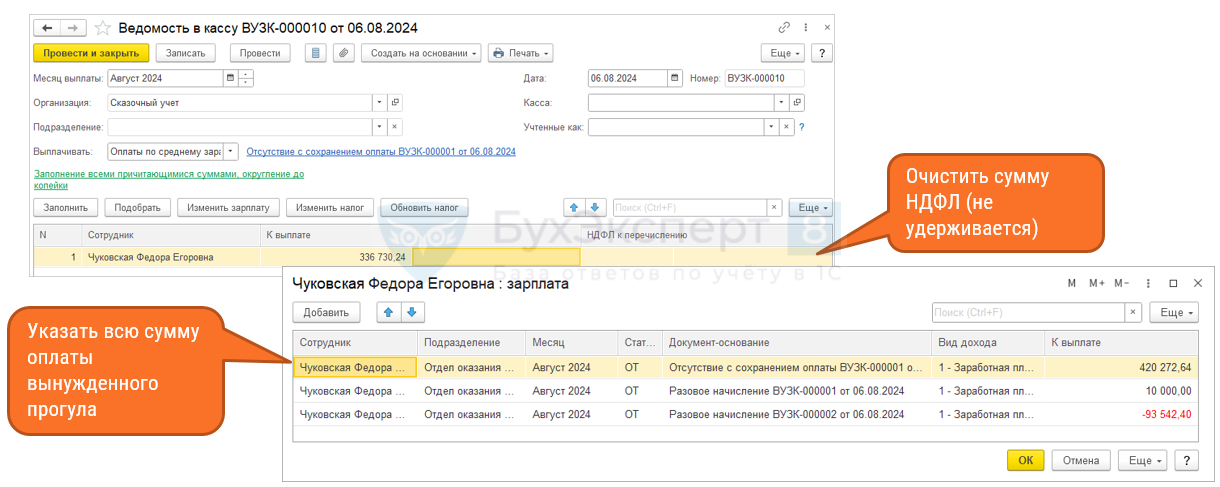

… но не удерживать при выплате вынужденного прогула, для чего потребуется вручную скорректировать Ведомость на выплату

В дальнейшем для удержания НДФЛ с других доходов корректировать сумму к выплате и НДФЛ вручную

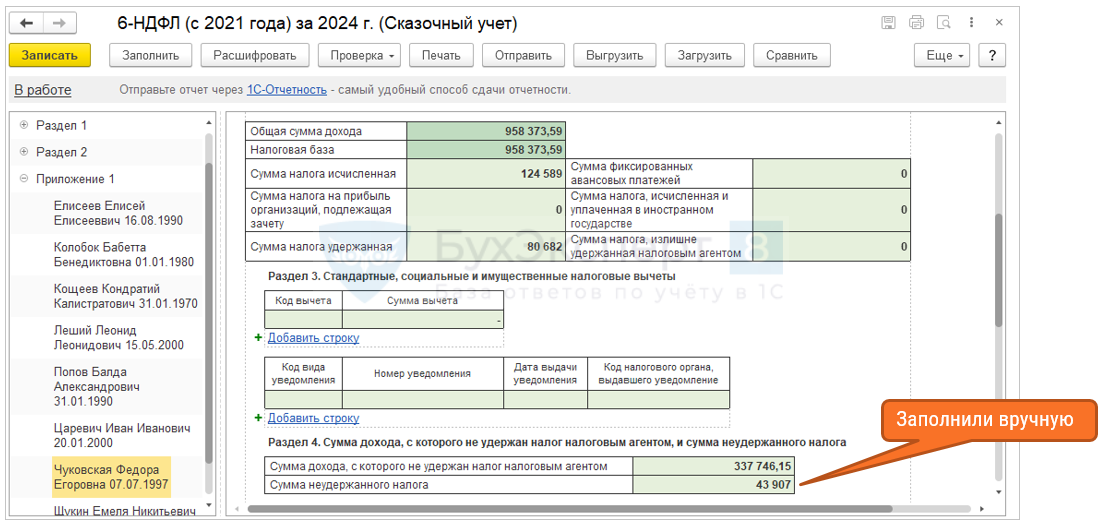

Если остается неудержанный налог на конец года, то показать его в 6-НДФЛ Приложение 1.

Взносы с оплаты вынужденного прогула по решению суда и перссведения

В учете страховых взносов с оплаты вынужденного прогула имеется неопределенность, к какому периоду относить исчисленные взносы.

Две позиции по расчету страховых взносов.

В Письме Минфина от 19.06.2018 N 03-04-05/41794 даются следующие пояснения:

- Что касается страховых взносов, то на суммы выплат заработной платы, которую по решению суда организация выплатила в пользу незаконно уволенного работника, они начисляются в общеустановленном порядке.

В своем письме Минфин не уточнил, в каком периоде следует отражать доначисленные взносы. Есть две позиции:

Первая позиция. Доначисляем взносы текущим периодом. Согласно ст. 81 НК РФ уточненные расчеты необходимо предоставить, если в ранее поданной отчетности найдены ошибки, и эти ошибки привели к занижению налоговой базы. Начисление оплаты вынужденного прогула сделано после вступления в силу решения суда в текущем месяце – здесь нет ошибки. Поэтому доначисленную сумму взносов можно отражать в Расчете по страховым взносам в месяце начисления дохода.

Вторая позиция. Доначисляем взносы за каждый месяц вынужденного прогула и подаем корректирующие отчеты. Позиция основана на Письме ФНС от 14.01.2019 N БС-4-11/228. ФНС разъяснила, что неуплата взносов с сумм среднего заработка за время вынужденного прогула в периоды такого прогула не позволяет включить эти периоды в страховой стаж. Чтобы учесть их при определении права работника на страховую пенсию, следует исправить базу для начисления взносов за предыдущие периоды путем подачи уточненных РСВ.

Рассмотрим каждую позицию отдельно.

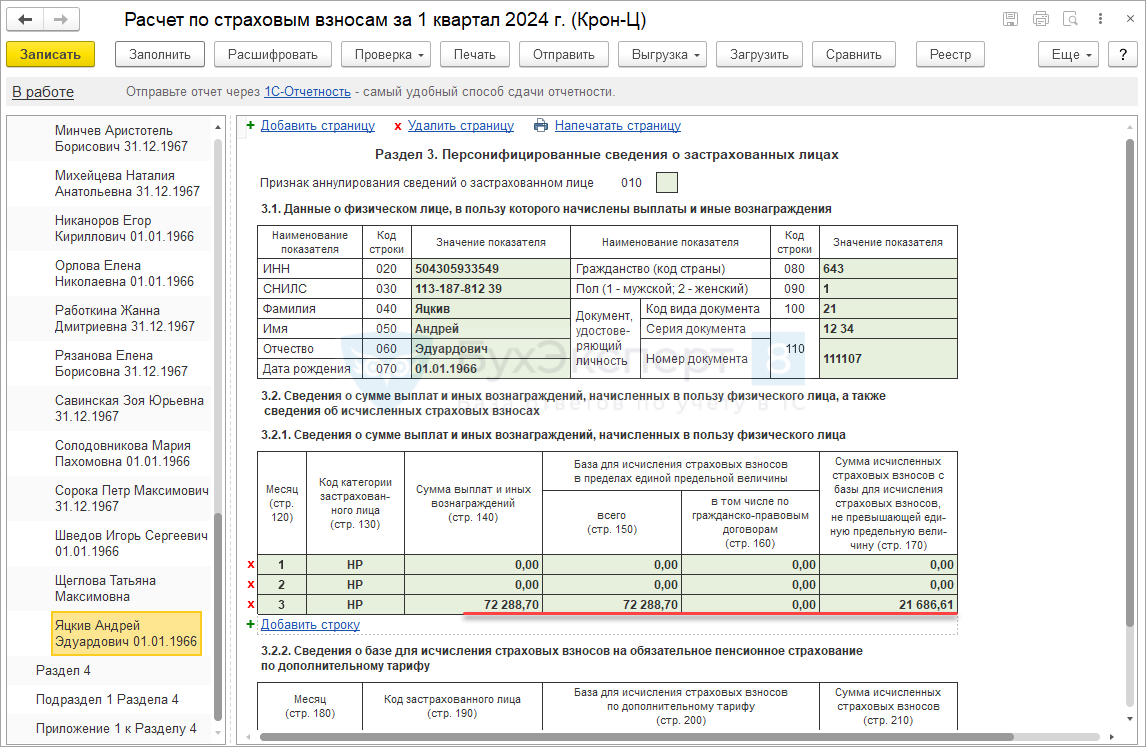

Позиция 1. Доначисляем взносы текущим периодом

Эта позиция реализована в ЗУП 3.1 по умолчанию. В документе Отсутствие с сохранением оплаты на вкладке Начислено (подробно) сумма оплаты будет указана в разрезе месяцев отсутствия сотрудника.

При этом в учете взаиморасчетов и учете страховых взносов вся сумма дохода будет отнесена к текущем периоду.

На сумму доначислений рассчитаем страховые взносы. Это можно сделать двумя способами:

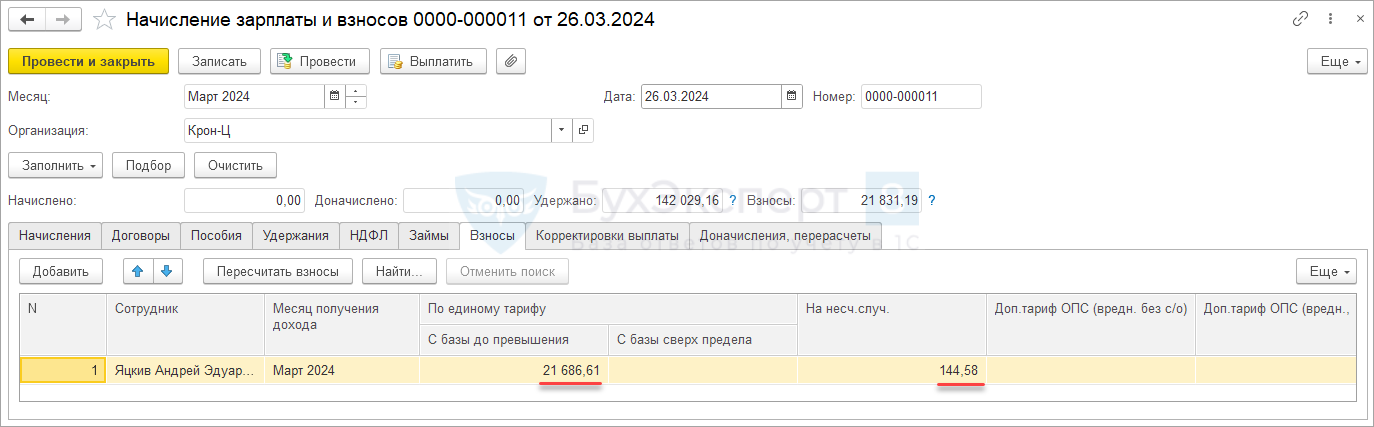

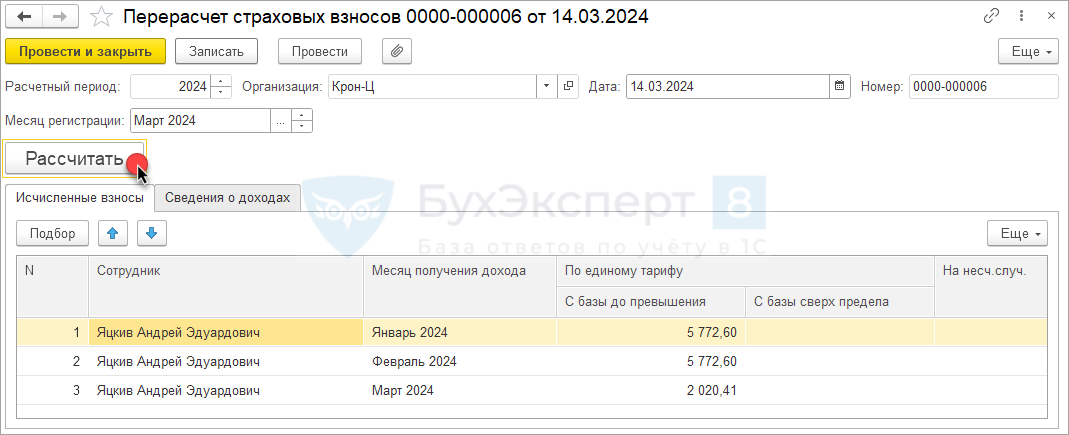

- В документе Начисление зарплаты и взносов.

- В отдельном документе Перерасчет страховых взносов (Налоги и взносы – Перерасчет страховых взносов).

Начисленная оплата вынужденного прогула попадет в Расчет по страховым взносам (Отчетность, справки - 1С-Отчетность – Отчеты) в отчетном периоде регистрации документа начисления. Взносы отразятся в текущем месяце – в марте.

Позиция 2. Доначисляем взносы за каждый месяц вынужденного прогула

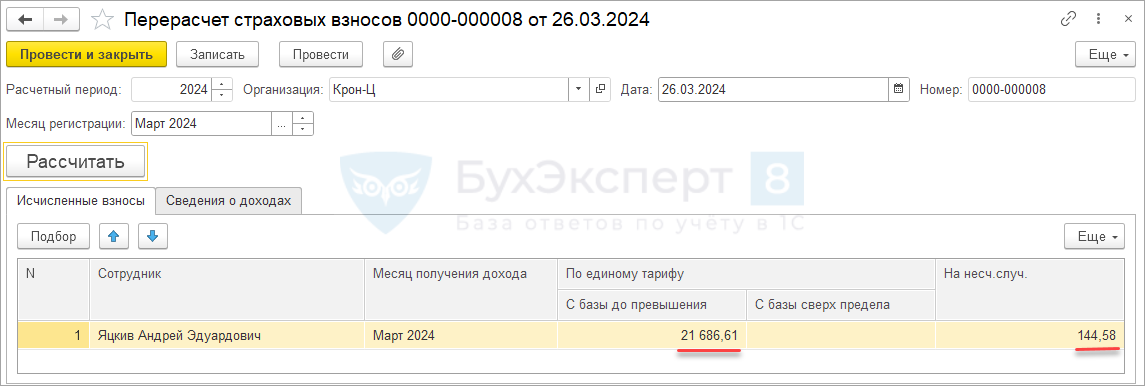

Отразить доход и взносы отдельными частями за каждый месяц отсутствия сотрудника можно с помощью документа Перерасчет страховых взносов.

Документ Перерасчет страховых взносов пересчитает базу и взносы не только по социальному, медицинскому и пенсионному страхованию, но и по страхованию на травматизм. Упоминаний об обязанности подавать корректирующий Раздел 2 формы ЕФС-1 по взносам на травматизм в нормативных актах пока не встречается.

Если не планируете подавать корректировку по взносам на страхование от несчастных случаев – отчет за квартал, в котором зарегистрирован перерасчет, и за все последующие кварталы года придется корректировать вручную. В них потребуется увеличить сумму базы и взносов на травматизм, которые в документе Перерасчет страховых взносов программа задним числом отнесет к прошлым периодам. Иначе совокупная сумма взносов на травматизм будет занижена.

Заполним документ Перерасчет страховых взносов.

В поле Месяц регистрации в документе укажем текущий месяц учета.

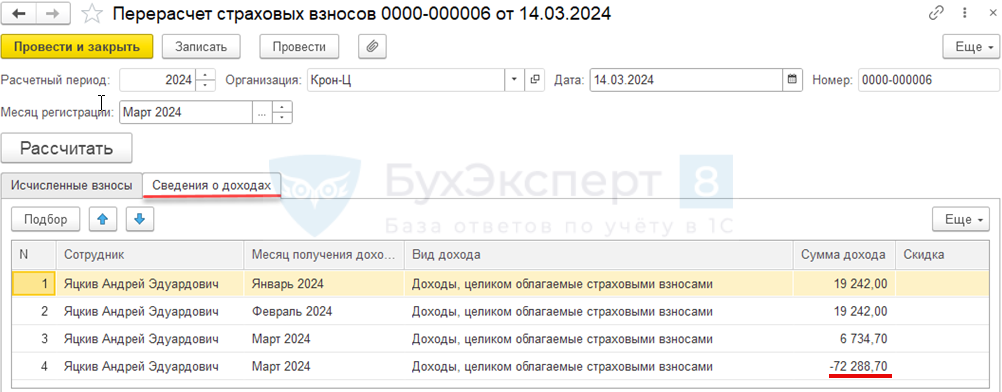

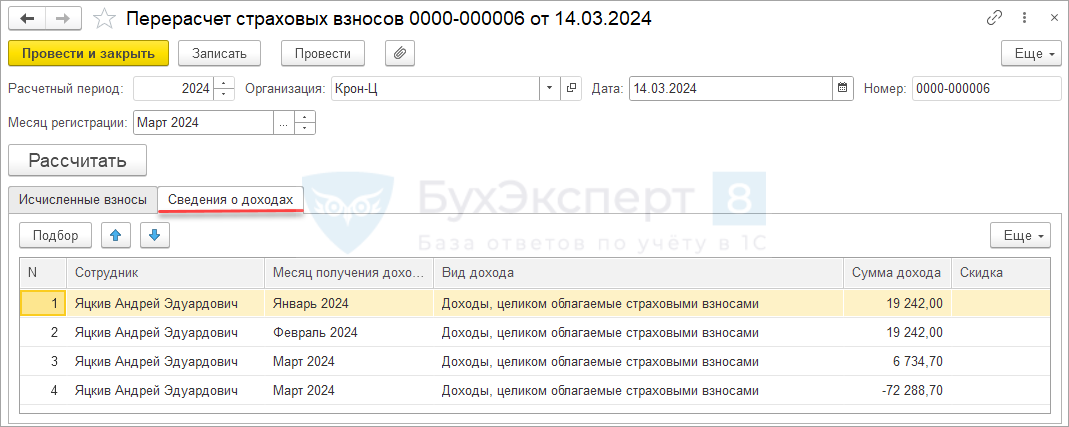

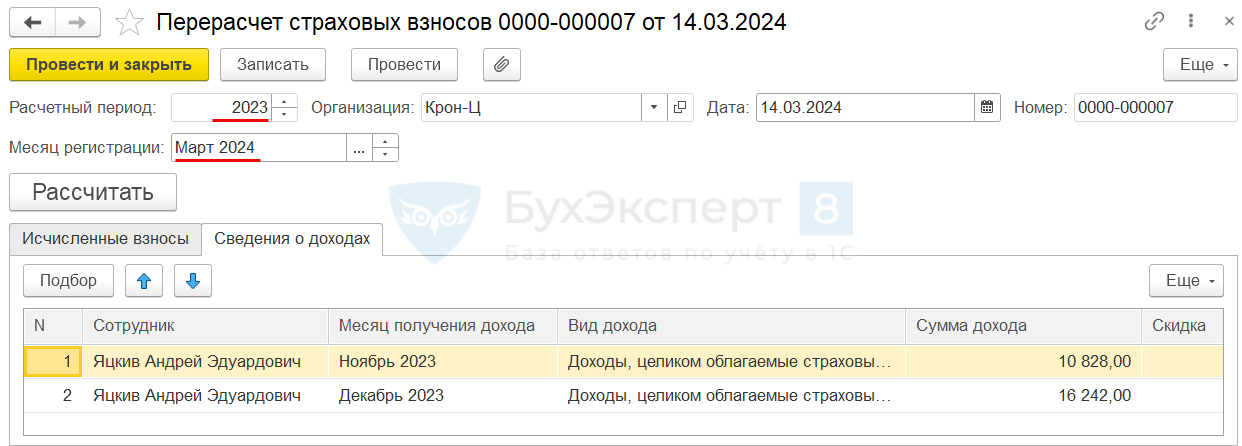

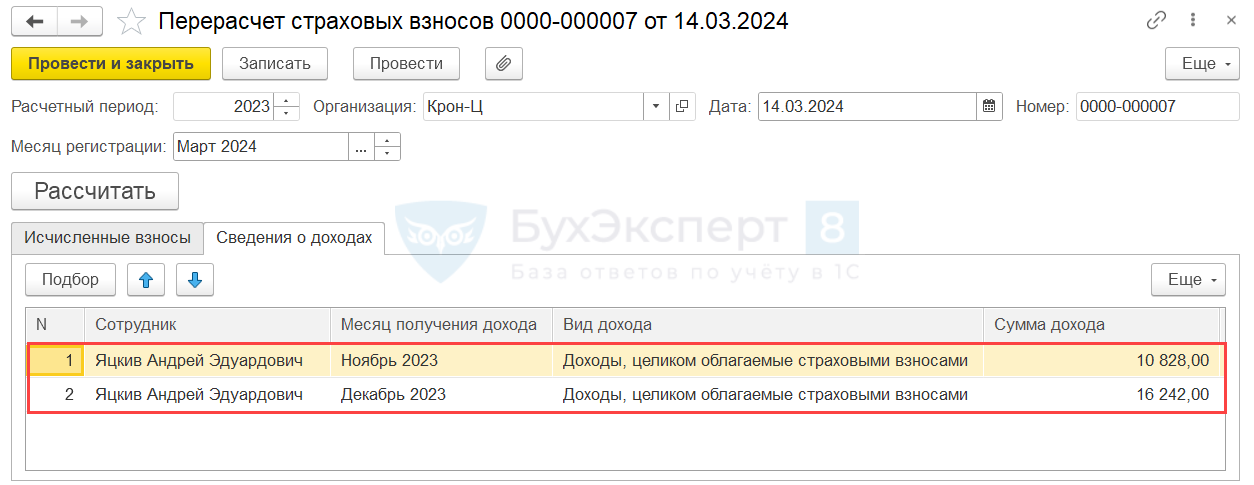

Перенесем доход прошлых месяцев из текущего месяца в периоды, к которым он относится. Для этого:

- Отсторнируем начисление в текущем месяце – на вкладке Сведения о доходах укажем сумму оплаты вынужденного прогула со знаком «-».

- Для каждого месяца отсутствия в табличной части вкладки Сведения о доходах заполним доначисленные суммы дохода, относящиеся к этому месяцу, со знаком «+».

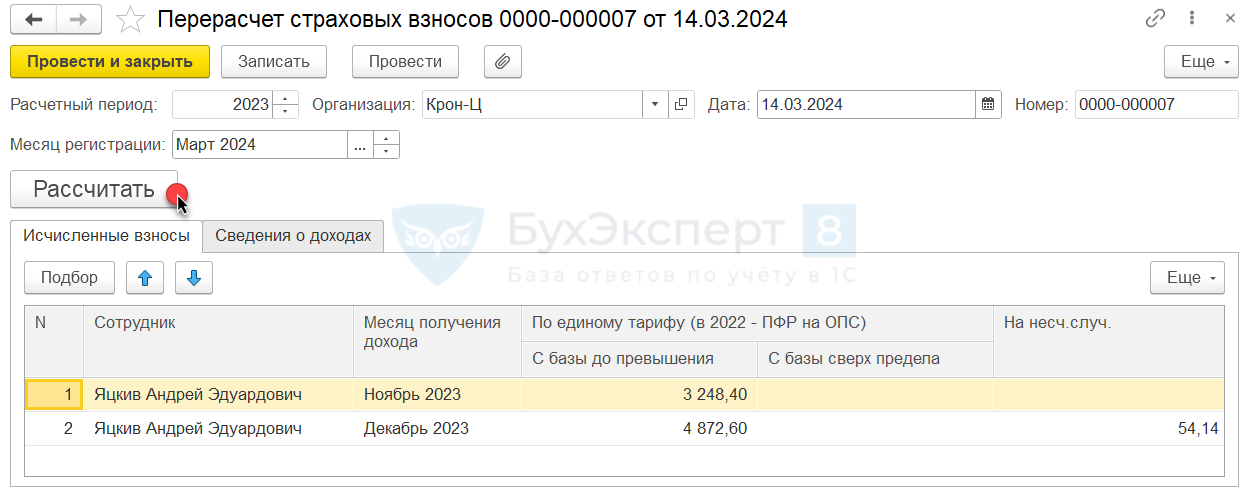

На вкладке Исчисленные взносы пересчитаем страховые взносы по кнопке Рассчитать – программа доначислит взносы за каждый месяц.

Если часть месяцев времени вынужденного прогула приходится на прошлые годы - для каждого года потребуется отдельный документ перерасчета. Шапка документа за прошлый год будет заполнена так:

- Расчетный период – год вынужденного прогула. Например, 2023 год.

- Месяц регистрации – текущий месяц.

В каждом документе Перерасчета по аналогии с Перерерасчетом за текущий год заполним вкладку Сведения о доходах соответствующими суммами начислений за месяцы прошлого года.

И точно также пересчитаем страховые взносы по кнопке Рассчитать.

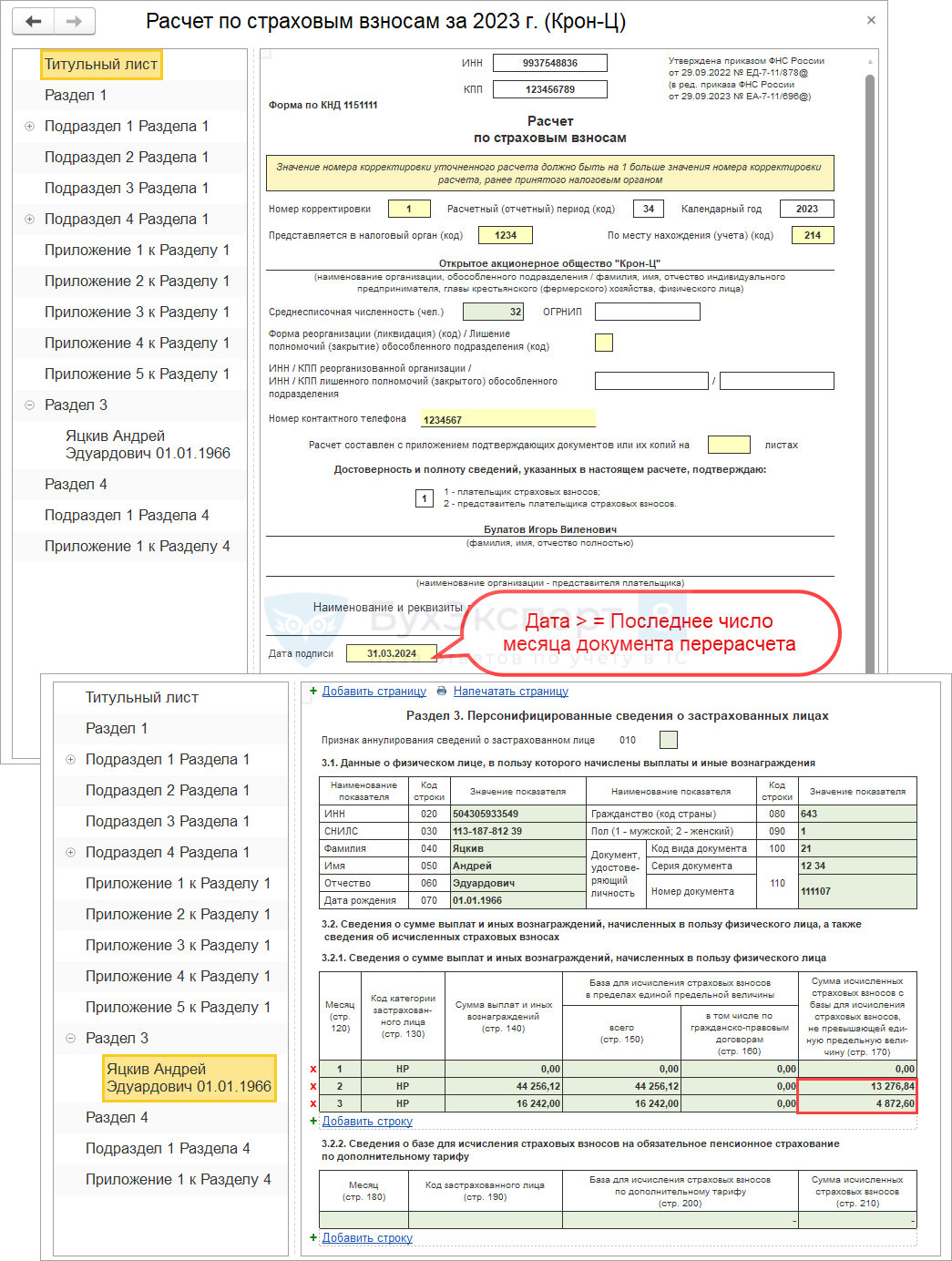

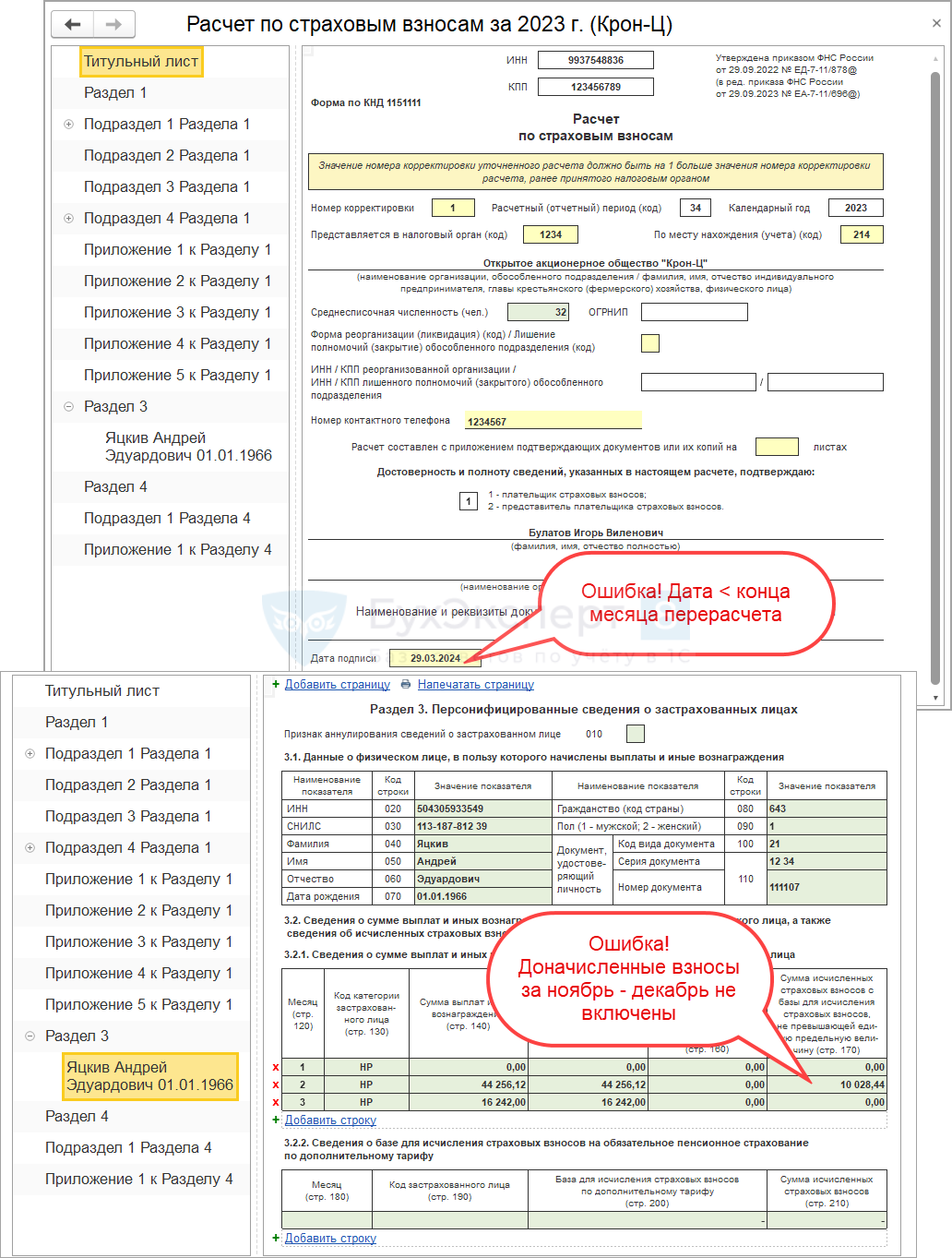

После перерасчета взносов представим корректирующие Расчеты по страховым взносам. Потребуется сформировать по одному уточненному отчету за каждый квартал вынужденного прогула, за который успели ранее отчитаться.

Чтобы в корректирующий отчет за прошлые годы попали доначисленные страховые взносы – дата на титульном листе отчета должна быть не ранее последнего числа месяца регистрации перерасчета.

Иначе уточненный РСВ будет заполнен с ошибками в сумме взносов.

Корректирующую форму Персонифицированных сведений о физических лицах (Отчетность, справки – 1С-Отчетность) подавать не требуется. Согласно п. 1.2 Порядка заполнения Сведений (утв. Приложением N 4 Приказу ФНС от 29.09.2022 N ЕД-7-11/878@) уточненые перссведения возможно представить только до момента сдачи РСВ за этот период.

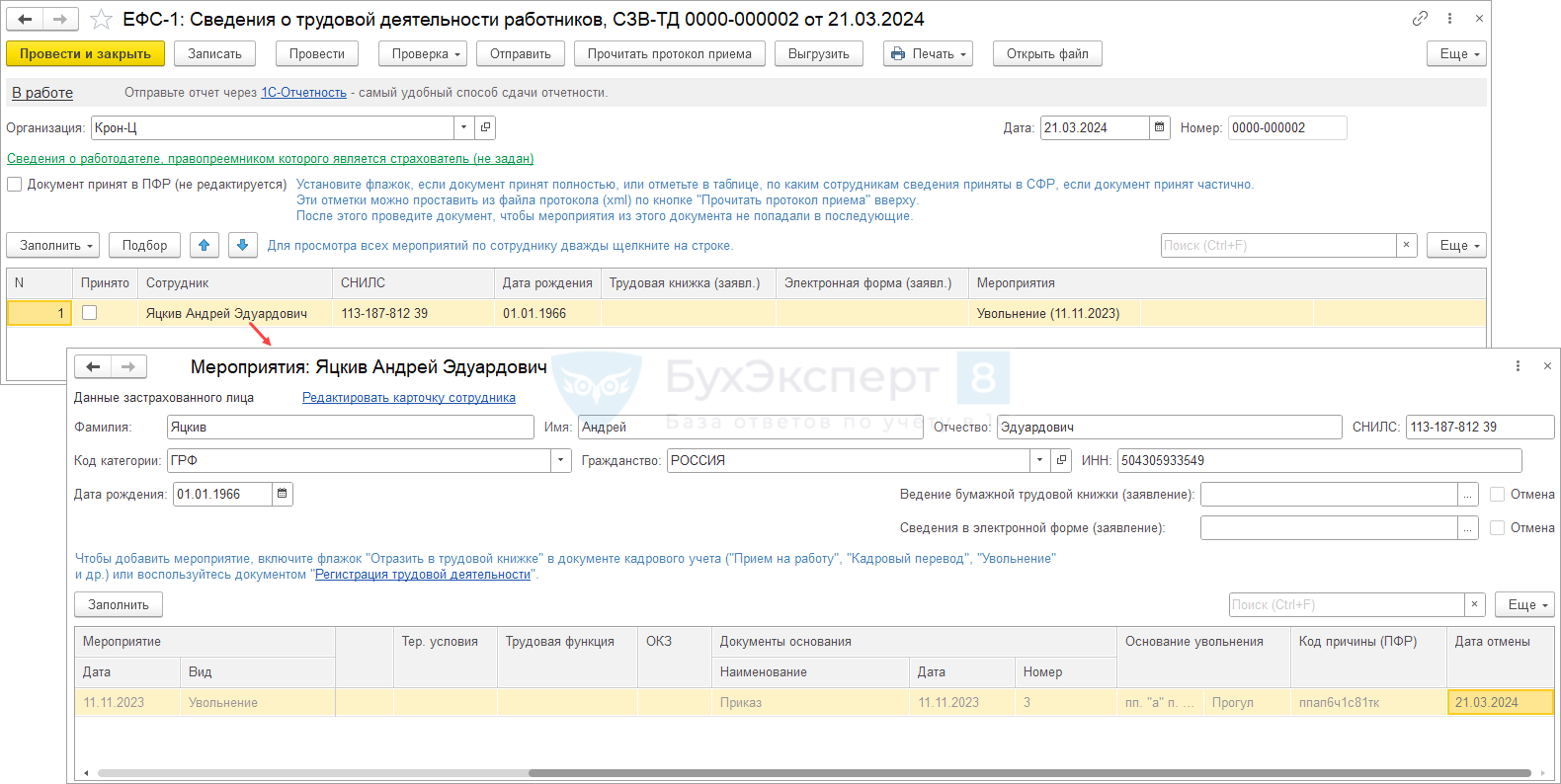

Подразделы 1.1 и 1.2 формы ЕФС-1 после восстановления в должности

Сведения о трудовой деятельности. При восстановлении сотрудника в должности необходимо отменить ранее поданное мероприятие на увольнение в отчете ЕФС-1 Подраздел 1.1 (Кадры –Электронные трудовые книжки – Сведения о регистрации трудовой деятельности работников, СЗВ-ТД). Для этих целей после проведения документа Восстановление в должности сформируем для сотрудника документ ЕФС-1: Сведения о трудовой деятельности работников, СЗВ-ТД. Строка об отмене увольнения подтянется автоматически.

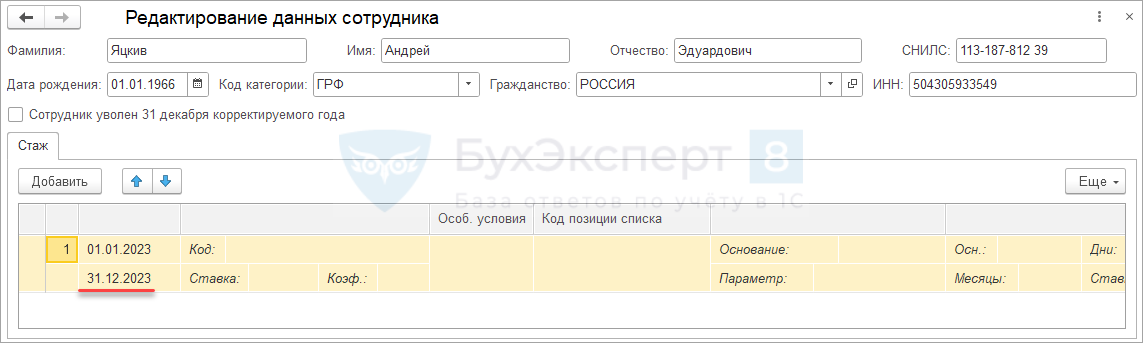

Сведения о стаже. При восстановлении сотрудника в должности – восстанавливаются трудовые отношения. Стаж сотрудника прерываться не должен. Необходимость представления корректирующего Подраздела 1.2 формы ЕФС-1 на восстановленного сотрудника зависит от того, как по нему был заполнен первичный отчет.

В п. 6 Приказа СФР от 17.11.2023 N 2281 и в ст. 11 Закона N 27-ФЗ прописано, что ежегодный Подраздел 1.2 нужно предоставлять не на всех сотрудников. В отчет включается только работники, у которых в отчетном году были льготные или исключаемые из стажа периоды. Особого кода в Приказе СФР от 17.11.2023 N 2281для вынужденного прогула не предусмотрено, поэтому выделять такой период в корректирующем отчете не требуется. Если в первичный отчет ЕФС-1 Подраздел 1.2 из-за отсутствия особенностей стажа сотрудник включен не был — подавать уточненные данные, на наш взгляд, не нужно.

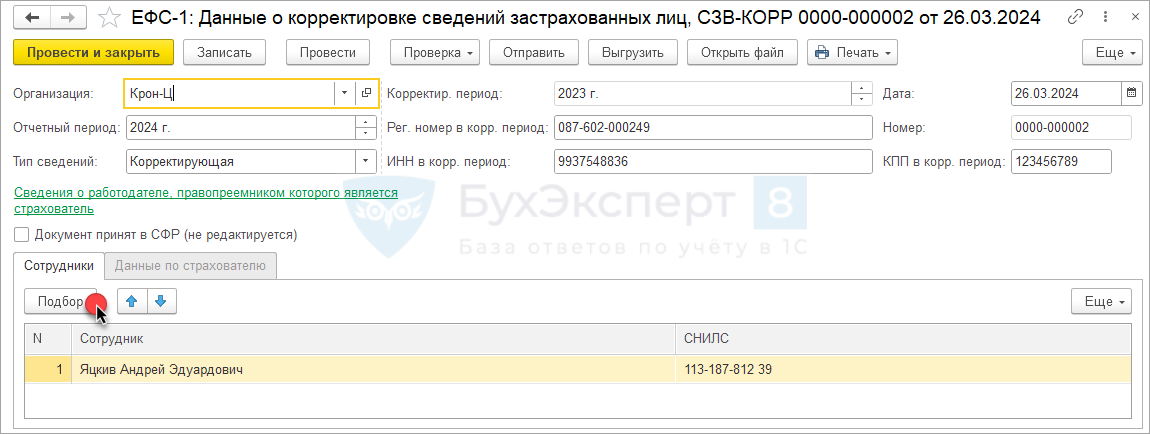

Полагаем, сдавать корректировку сведений о стаже имеет смысл, только если сотрудник был включен в первичный отчет. Это нужно, чтобы исправить окончание периода работы.

В ЗУП 3.1 есть возможность автоматически заполнить ЕФС-1 Подраздел 1.2 двумя разными способами — всеми сотрудниками организации или только сотрудниками с особенностями стажа. Подробнее – в статье Возможность заполнения Подраздела 1.2 формы ЕФС-1 за 2023 год всеми сотрудниками (ЗУП 3.1.27.152 / 3.1.28.65).

Чтобы уточнить ЕФС-1 Подраздел 1.2, создадим новый документ с типом Корректирующая. По кнопке Подбор выберем сотрудника.

В корректирующим отчете ЕФС-1 Подраздел 1.2 период работы сотрудника в отчетном году будет продлен на время вынужденного прогула.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день.

У нас случилась необходимость по решению суда исчислить НДФЛ, но не удерживать и не перечислять.

Документ 2-НДФЛ для передачи в налоговый орган не работает.

Как без этого документа можно закрыть вопрос исчисленного, но не удержанного и не перечисленного НДФЛ?

Спасибо.

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добрый день!

В решении суда компенсация за вынужденный прогул обозначена одной суммой, без разбивки по месяцам (всего прогул длился 3,5 месяца). Как в таком случае отражать эту компенсацию в целях начисления страховых взносов? Это я к тому, что везде пишут о том, что в 6-НДФЛ выплата отражается целиком на дату получения дохода, а по РСВ нужно подавать корректировку по месяцам прогула.

Здравствуйте!

Обратите внимание! В Комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству. Задать вопрос нашим специалистам можно в Личном кабинете.

Добрый день. В статье указано «Так, если выплата Оплаты вынужденного простоя производится в межрасчетный период, то НДФЛ исчисляется сразу же в документе Отсутствие с сохранением оплаты.»

Независимо от того, в какой период предполагается выплата, НДФЛ в документе исчисляется.

При формировании ведомости на выплату сумма садится с учетом исчисленного НДФЛ, т.е. уменьшает сумму к выплате на НДФЛ, хотя создан, заполнен и проведен документ «Операция учета НДФЛ» как указано в данной статье.

Здравствуйте! Мы обновили публикацию, теперь рекомендуем убирать удержанный НДФЛ непосредственно в ведомости. Смотрите пункт: НДФЛ с оплаты вынужденного прогула и компенсации морального вреда.