В зависимости от условий договора аренды, возможны разные варианты взаимодействия арендатора и арендодателя в части оплаты коммунальных платежей. Разберемся, какие варианты существуют и подробно рассмотрим один из них — самый сложный.

Содержание

Пошаговая инструкция

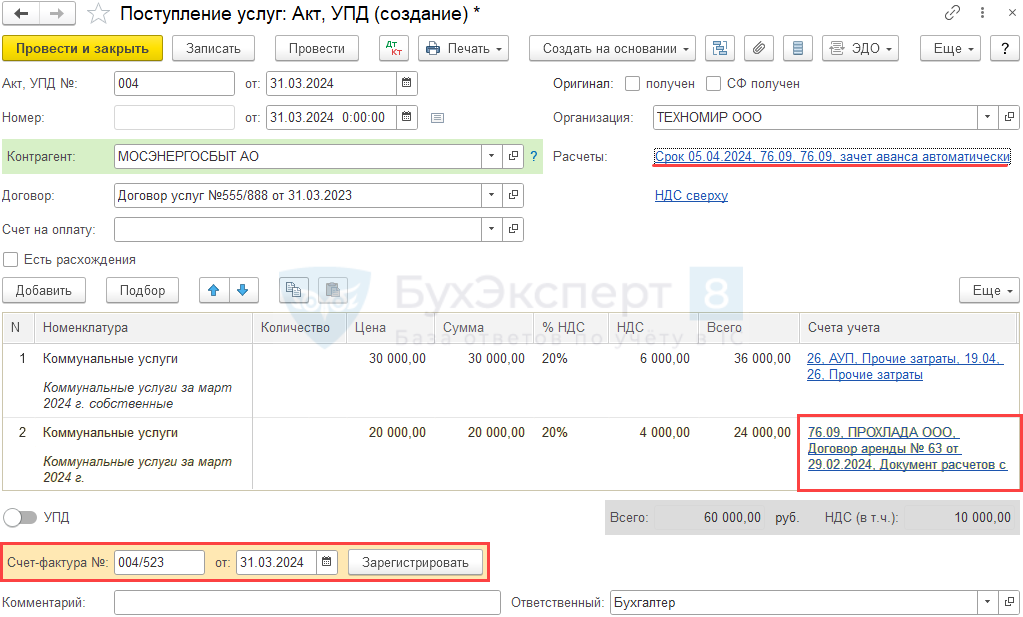

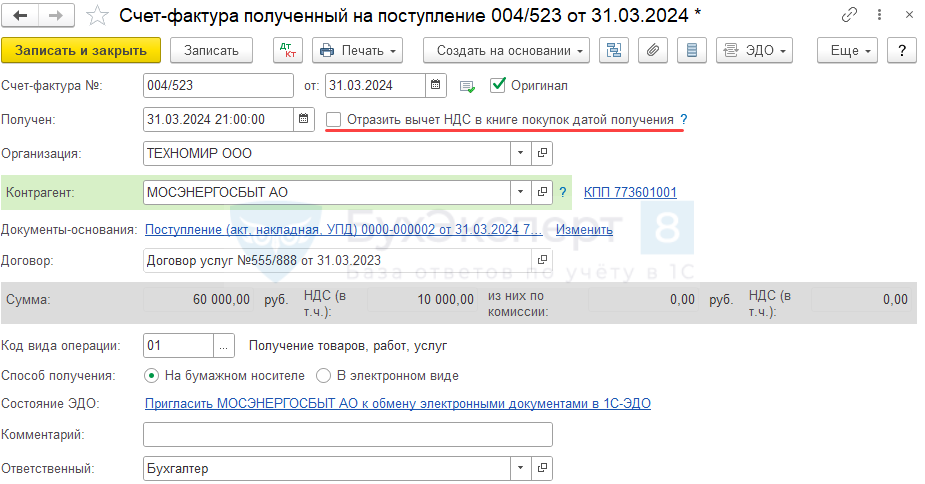

Организация-арендодатель получила от энергосбытовой компании акт и счет-фактуру на коммунальные услуги (офисные помещения) за март на сумму 60 000 руб. (в т. ч. НДС 10 000 руб.).

Из них:

- 36 000 руб. — затраты на помещения, используемые Организацией–арендодателем;

- 24 000 руб. — затраты на помещения, сдаваемые в аренду.

Организация перевыставила арендатору часть расходов (в размере его доли потребления) — 24 000 руб.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете коммунальных услуг | |||||||

| 31 марта | 26 | 76.09 | 30 000 | 30 000 | 30 000 | Учет затрат на собственные коммунальные услуги | Поступление (акт, накладная, УПД)- Услуги (Акт, УПД) |

| 76.09 | 76.09 | 20 000 | 20 000 | 20 000 | Учет задолженности арендатора на часть коммунальных услуг | ||

| 19.04 | 76.09 | 10 000 | 10 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 31 марта | --- | --- | 10 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление |

||

| Списание НДС | |||||||

| 31 марта | 76.09 | 19.04 | 4 000 | 4 000 | Учет задолженности арендатора в части НДС | Списание НДС | |

| Принятие НДС к вычету | |||||||

| 31 марта | 68.02 | 19.04 | 6 000 | Принятие НДС к вычету в части собственных коммунальных услуг | Формирование записей книги покупок |

||

| --- | --- | 6 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Отражение доходов и расходов в НУ | |||||||

| 31 марта | 000 | 91.01 | 24 000 | Учет доходов от компенсации коммунальных услуг в НУ | Операция, введенная вручную - Операция |

||

| 91.02 | 000 | 24 000 | Учет расходов от коммунальных услуг арендатора в НУ | ||||

| Перечисление оплаты поставщику коммунальных услуг | |||||||

| 05 апреля | 76.09 | 51 | 60 000 | 60 000 | Перечисление оплаты поставщику коммунальных услуг | Списание с расчетного счета - Оплата поставщику |

|

| Поступление компенсации от арендатора | |||||||

| 10 апреля | 51 | 76.09 | 24 000 | Поступление компенсации от арендатора | Поступление на расчетный счет - Прочее поступление |

||

Отражение в учете коммунальных услуг

Варианты оплаты коммунальных расходов при аренде

Возможны варианты взаимодействия арендатора и арендодателя в части оплаты коммунальных расходов.

- Агентская схема — арендодатель перевыставляет счета арендатору. Арендодатель — посредник между сбытовой организацией и арендатором:

- Коммуналка — переменная составляющая арендной платы. В договоре прописывают порядок расчета (например, по счетчикам, ежемесячно) и оформляют реализацию в том же порядке, что и арендную плату — Учет операционной аренды у арендодателя по ФСБУ 25/2018 в 1С.

- Арендатор компенсирует (возмещает) арендодателю свою часть расходов.

Третий вариант наименее выгодный: отсутствует вычет по НДС, придется вести дополнительный документооборот, а отражение операций в программе трудоемко. Рассмотрим его подробнее.

Нормативное регулирование

Заказчик обеспечивает подрядчика всем необходимым в т. ч. коммунальной инфраструктурой (п. 2, 3 ст. 747 ГК РФ). Оплата за ее пользование осуществляется в соответствии с условиями договора: должен быть четко прописан порядок расчета возмещаемых расходов, определены подтверждающие документы, согласованы сроки оплаты и другие необходимые в конкретном случае условия.

Получите понятные самоучители 2026 по 1С бесплатно:

В БУ не возникает ни доходов, ни расходов по возмещению, т. к. это не приводит к получению или уменьшению экономической выгоды (п. 2 ПБУ 9/99, п. 2, 16 ПБУ 10/99).

В НУ возникают в одной и той же сумме полученных и предъявленных коммунальных платежей (включая НДС):

- внереализационные доходы — на конец месяца, за который полагается компенсация (пп. 3 п. 4 ст. 271 НК РФ, Письма Минфина от 17.04.2019 N 03-03-07/27491, от 06.09.2017 N 03-03-06/3/57236);

- внереализационные расходы — на последнее число отчетного (налогового) периода, за который получены документы от поставщиков коммунальных услуг (п. 1, пп. 3 п. 7 ст. 272 НК РФ, Письма ФНС от 25.03.2019 N СД-4-3/5272, Минфина от 17.08.2020 N 03-03-06/1/72012, от 27.07.2015 N 03-03-05/42971).

НДС (пп. 1 п. 1 ст. 146 НК РФ, Письмо Минфина от 31.12.2008 N 03-07-11/392, Письмо ФНС от 04.02.2010 N ШС-22-3/86@:

- арендодатель не является поставщиком коммунальных услуг, поэтому реализации не возникает, НДС не начисляется, счет-фактура арендатору не выставляется;

- обязанности вести раздельный учет НДС нет, т. к. операция не относится к необлагаемым по НК РФ;

- вычет НДС применяется только в части, которая относится к собственному потреблению.

При УСН (доходы минус расходы) перевыставленные коммунальные услуги, включая НДС, учитываются в:

- доходах — на дату поступления денежных средств на счет в банке и (или) в кассу от арендатора (п. 1 ст. 346.17 НК РФ, Письмо Минфина от 25.08.2021 N 03-11-11/68534);

- расходах — на дату оплаты коммунальных услуг поставщикам (пп. 5 п. 1 ст. 254 НК РФ).

Учет в 1С

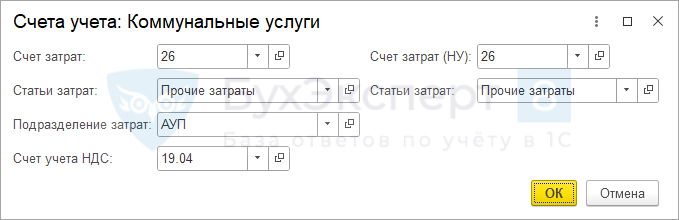

Поступление услуг оформите документом Поступление (акт, накладная, УПД) с видом Услуги (Акт, УПД) в разделе Покупки.

Заполните Расчеты:

- Счет учета расчетов с контрагентом и Счет учета расчетов по авансам — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Разбейте общую сумму на 2 строки в табличной части:

- собственные расходы — отразите в обычном порядке на счете затрат в зависимости от использования недвижимости (в нашем примере — общехозяйственные расходы);

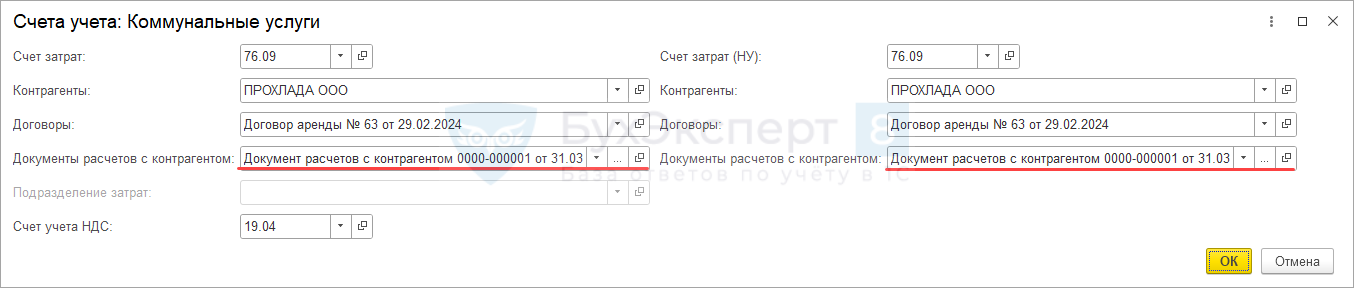

- расходы, которые приходятся на арендатора, отнесите на счет 76.09:

- Договор — договор аренды (или другой договор, если он оформлен);

- Документы расчетов с контрагентом — создайте технический документ расчетов (в дальнейшем выбираете его в документах).

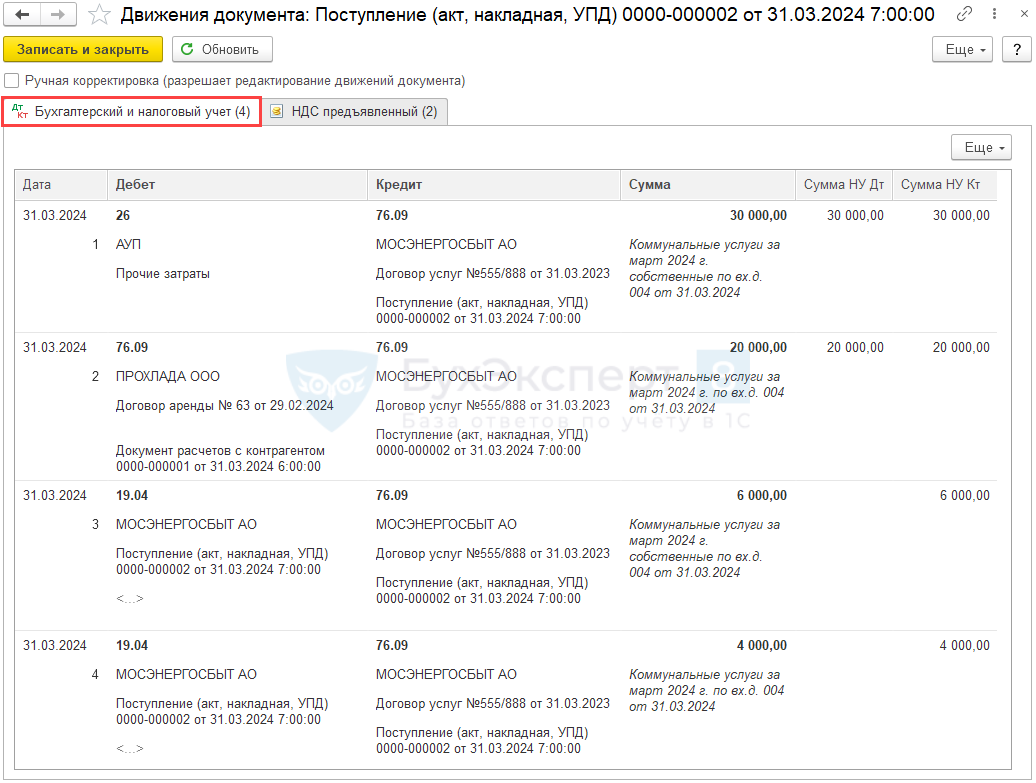

Проводки

Документ формирует проводки:

- Дт 26 Кт 76.09 — учет затрат на собственные коммунальные услуги;

- Дт 76.09 Кт 76.09 — учет задолженности арендатора на часть коммунальных услуг;

- Дт 19.04 Кт 76.09 — принятие к учету НДС.

Регистрация СФ поставщика

Зарегистрируйте счет-фактуру поставщика коммунальных услуг, перейдите в нее и снимите флажок Отразить вычет НДС в книге покупок датой получения.

Теперь вычет можно отразить только документом Формирование записей книги покупок.

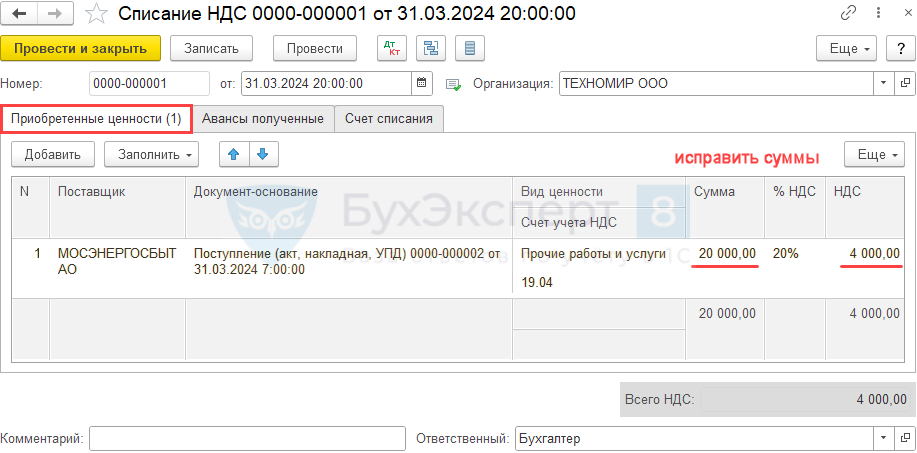

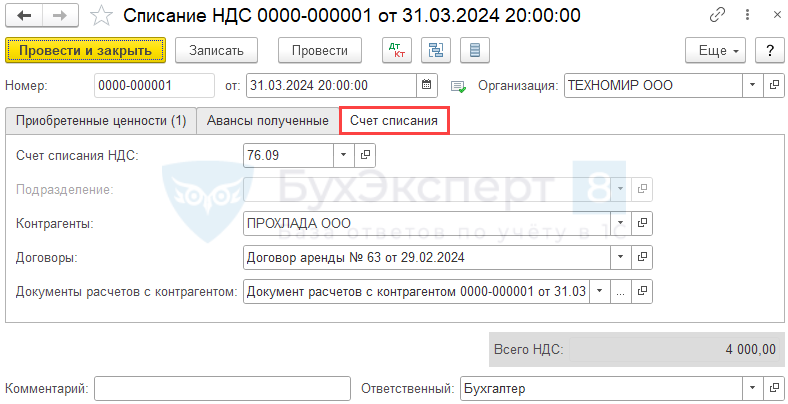

Списание НДС

Создайте документ Списание НДС на основании поступления или в разделе Операции — Регламентные операции НДС.

В документе вручную исправьте поля Сумма и НДС — укажите суммы в части потребления услуг арендатором.

На вкладке Счет списания укажите Счет списания НДС — 76.09, арендатора, договор с ним и созданный вручную документ расчетов с контрагентом.

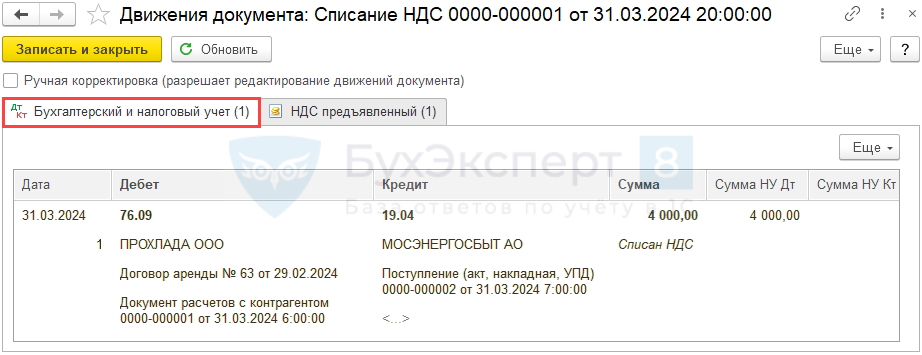

Проводки по документу

Документ формирует проводки:

- Дт 76.09 Кт 19.04 — учет задолженности арендатора в части НДС.

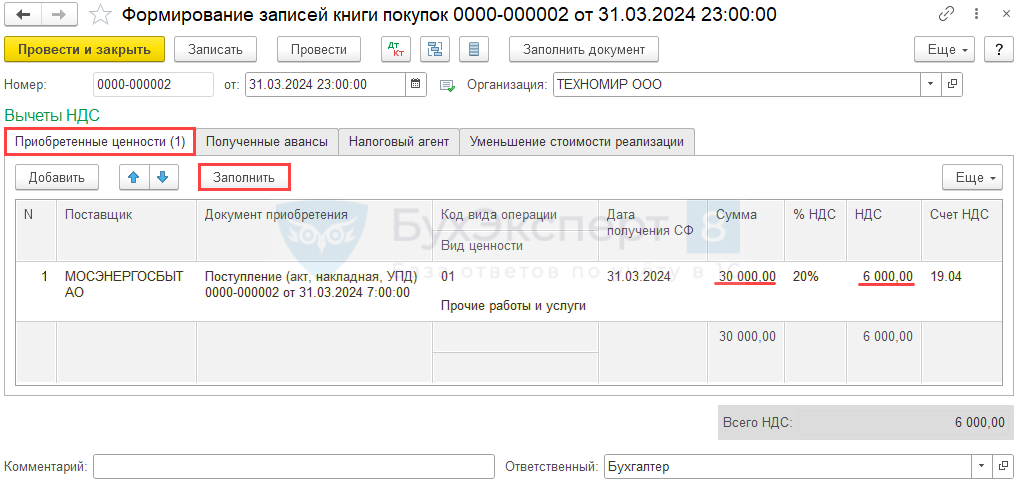

Принятие НДС к вычету

Создайте документ Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

По кнопке Заполнить автоматически заполняются Сумма и НДС только по части собственного потребления услуг. В графе «НДС» — сумма налога, которую можно принять вычету.

Отчет Книга покупок можно сформировать в разделе Отчеты. ![]() PDF

PDF

При частичном вычете в графе 14 книги покупок укажите общую стоимость покупок из графы 9 по строке «Всего к оплате» регистрируемого счета-фактуры (пп. «т» п. 6 Правил ведения книги покупок).

Подробнее Как частично принять НДС к вычету?

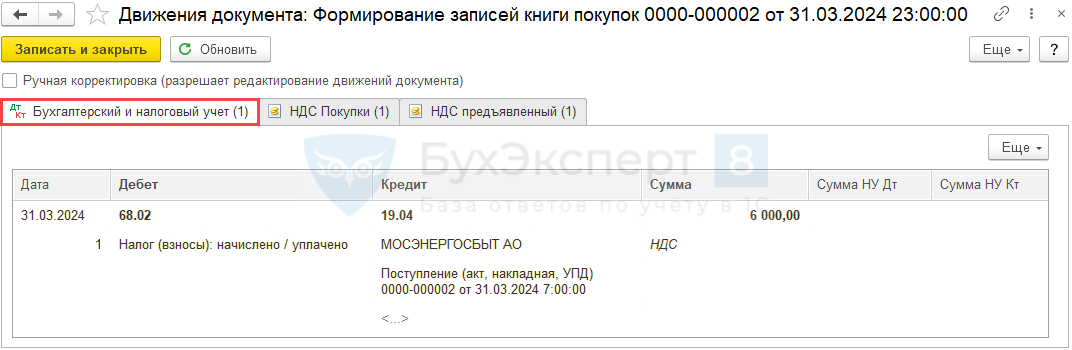

Проводки по документу

Документ формирует проводки:

- Дт 68.02 Кт 19.04 — НДС по собственным коммунальным расходам принят к вычету.

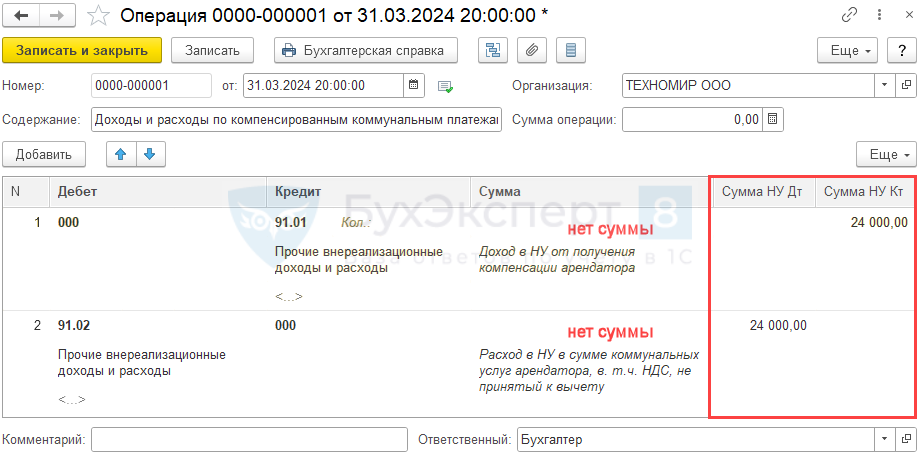

Отражение доходов и расходов в НУ

Отразите в НУ доходы и расходы по компенсированным услугам документом Операция, введенная вручную в разделе Операции.

Особенности заполнения документа Операция, введенная вручную по нашему примеру:

- Строка 1:

- Дебет— 000 «Вспомогательный счет»;

- Кредит — 91.01 «Прочие доходы»;

- Субконто 1 — статья с видом Прочие внереализационные доходы (расходы), принимаемая к НУ;

- Сумма — сумма в БУ не заполняется;

- Сумма НУ Дт — не заполняется;

- Сумма НУ Кт — сумма полученной компенсации (в нашем примере — 24 000 руб.);

- Строка 2:

- Дебет — 91.02 «Прочие расходы»;

- Субконто 1 — статья с видом Прочие внереализационные доходы (расходы), принимаемая к НУ;

- Кредит — 000 «Вспомогательный счет»;

- Сумма — сумма в БУ не заполняется;

- Сумма НУ Дт — сумма коммунальных расходов арендатора (в нашем примере — 24 000 руб.);

- Сумма НУ Кт — не заполняется.

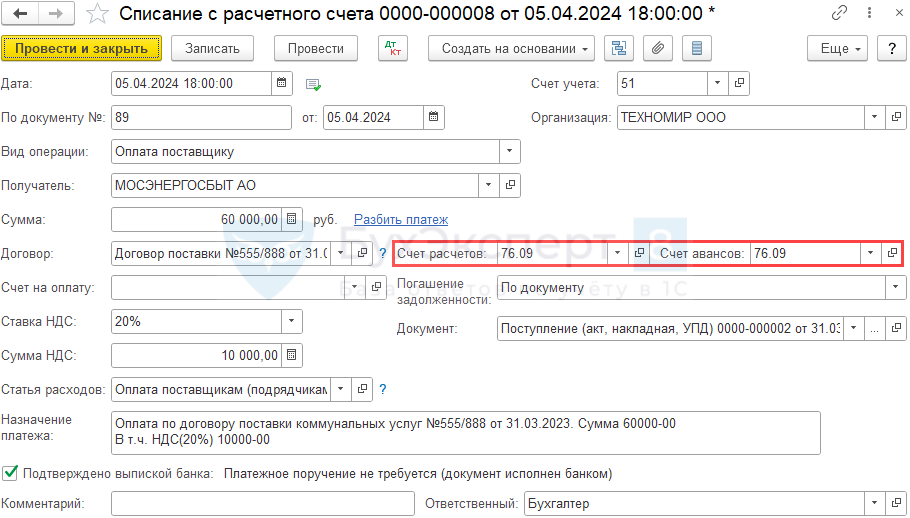

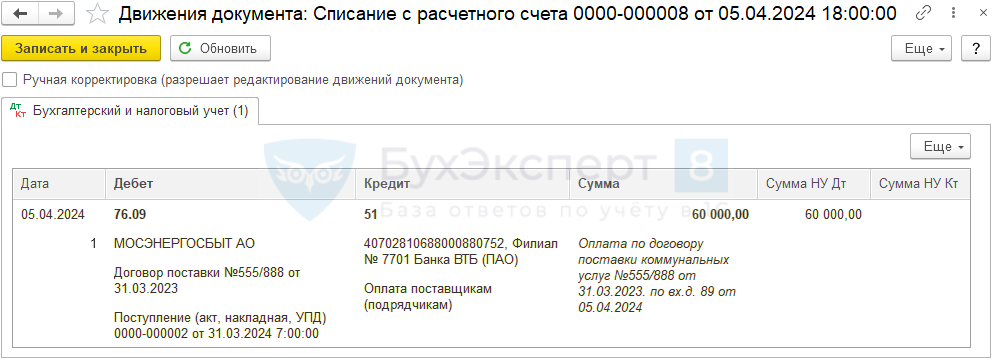

Перечисление оплаты поставщику

Перечисление оплаты поставщику коммунальных услуг оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Счет расчетов (Счет авансов) — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — задолженность перед поставщиком погашена.

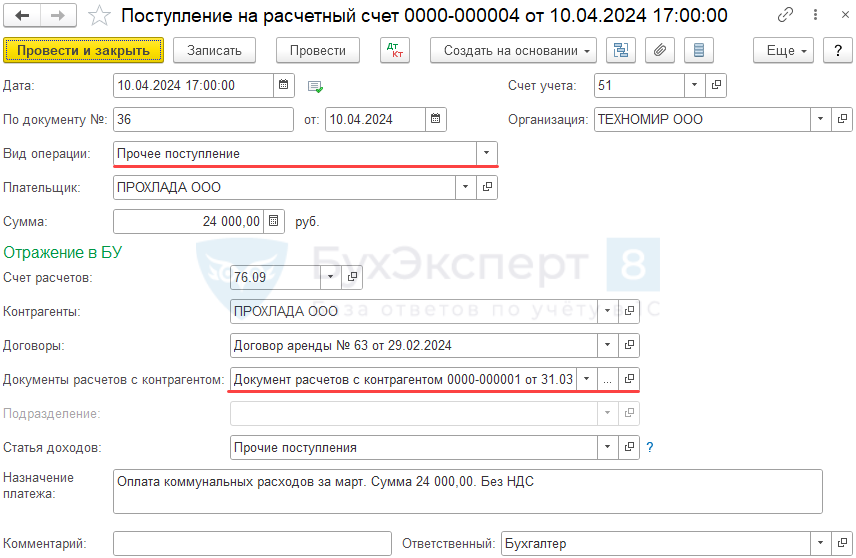

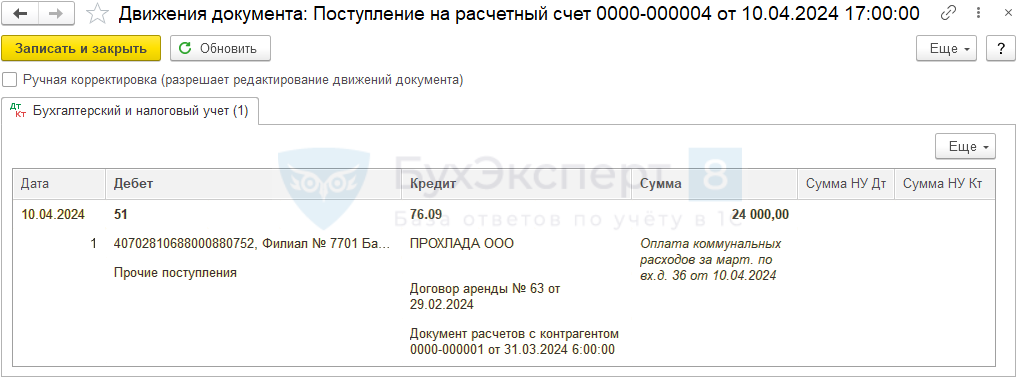

Поступление оплаты от арендатора

Поступление компенсации части коммунальных услуг оформите документом Поступление на расчетный счет вид операции Прочее поступление в разделе Банк и касса — Банковские выписки.

Если арендатор оплатил арендную плату и компенсацию одним платежом и требуется его разбивка по счетам расчетов или договорам, используйте вид операции Оплата от покупателя.

Укажите арендатора, договор с ним и созданный вручную документ расчетов с арендатором.

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 76.09 — задолженность арендатора по коммунальным расходам погашена.

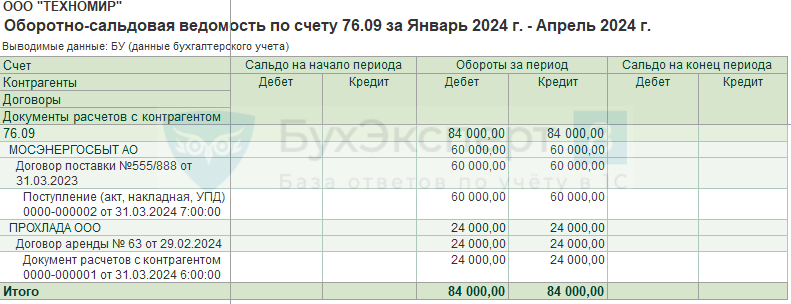

Проверка

Сформируйте отчеты для проверки остатков по операциям:

Оборотно-сальдовую ведомость по счету 76.09 с максимальной аналитикой Контрагенты, Договоры, Документы расчетов с контрагентами.

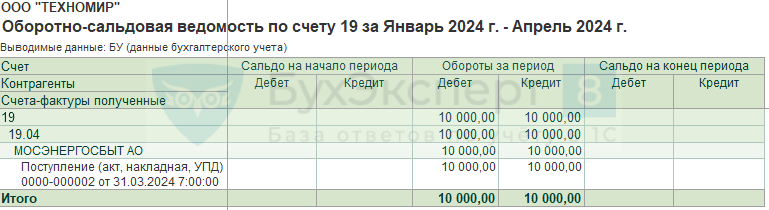

Оборотно-сальдовую ведомость по счету 19 с максимальной аналитикой Контрагенты, Счета-фактуры полученные.

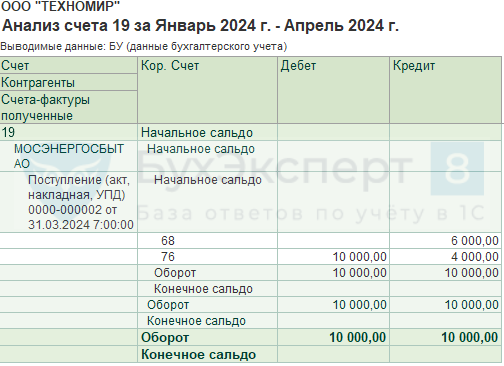

Анализ счета 19 с максимальной аналитикой Контрагенты, Счета-фактуры полученные.

В разрезе аналитики не должно быть сальдо на конец расчетов по документам — значит, операции выполнены верно.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Подскажите, пожалуйста, почему не нужно начислять НДС при компенсации расходов для отражения в книге — продаж?

Учет в части НДС такой (пп. 1 п. 1 ст. 146 НК РФ, Письмо Минфина от 31.12.2008 N 03-07-11/392, Письмо ФНС от 04.02.2010 N ШС-22-3/86@:

-арендодатель не является поставщиком коммунальных услуг, поэтому реализации не возникает, НДС не начисляется, счет-фактура арендатору не выставляется;

-обязанности вести раздельный учет НДС нет, т. к. операция не относится к необлагаемым по НК РФ;

-вычет НДС применяется только в части, которая относится к собственному потреблению.

Здравствуйте! Подскажите, пожалуйста, как документально оформить перевыставленые расходы арендатору?

Смотря, какой вариант перевыставления применяете — их 3 шт. Кратко про них здесь

Начислять ли НДС по коммунальным платежам, зависит от условий договора

Если тот, что в данном материале.

Значит вне 1С по своей форме можно оформить документ и прикладывать к нему исходники документов от сбытовых организаций в виде копий.

Обычно такие вещи прописывают юристы в договоре. И там же утверждают образец, как оформлять.