Учет аренды имущества при УСН в программе 1С имеет свои особенности.

Вы узнаете, как на УСН (доходы – расходы) учитывать:

- аренду по ФСБУ 25/2018;

- обеспечительный платеж, уплаченный арендодателю;

- арендные платежи;

- ППА и расчеты с арендодателем.

Вариант учета без ППА рассмотрен в статье Аренда у арендатора без применения ФСБУ 25 при УСН в 1С (ПРОФ).

Содержание

- Настройка функциональности

- Пошаговая инструкция

- Настройка расчетов с арендодателем

- Перечисление обеспечительного платежа арендодателю

- Перечисление аванса арендодателю

- Принятие к учету ППА

- Отражение в учете услуг по аренде

- Перечисление оплаты арендодателю

- Зачет обеспечительного платежа в счет последнего месяца аренды

- Списание ППА при окончании аренды

- Возврат обеспечительного платежа арендодателем

Настройка функциональности

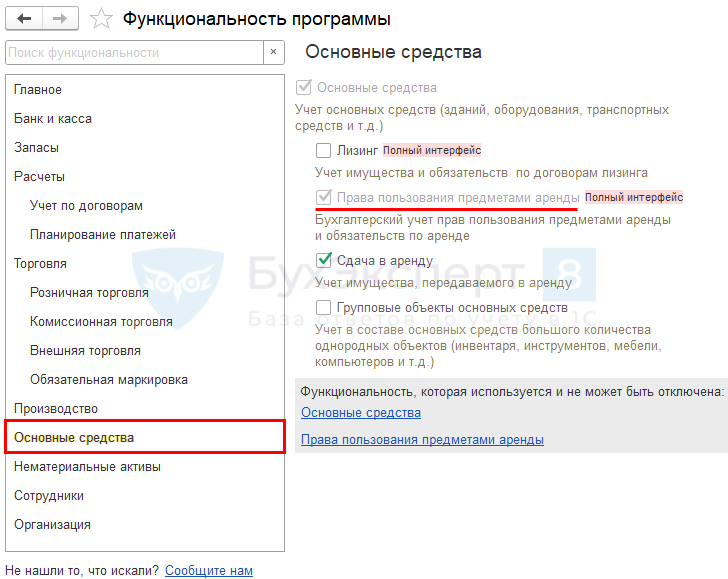

Чтобы включить в программе 1С механизма учета аренды по ФСБУ 25 в разделе Главное — Функциональность — Основные средства установите флажок Права пользования предметами аренды

Пошаговая инструкция

22 февраля Организация на УСН (доходы-расходы) заключила договор аренды офисного помещения на 2 года.

Согласно договору ежемесячная арендная плата состоит из:

- фиксированной части — 120 000 руб. (в т. ч. НДС 20%);

- переменной части, определяемой ежемесячно исходя из стоимости коммунальных услуг.

В тот же день Организация перечислила арендодателю:

- обеспечительный платеж 156 000 руб. (в т. ч. НДС 20%), который:

- будет зачтен в счет оплаты аренды за последний месяц;

- остаток возвращается арендатору;

- предоплату за первый месяц 120 000 руб. (в т. ч. НДС 20%).

27 февраля объект аренды получен от арендодателя по акту приемки-передачи (стоимость 5 500 000 руб.).

31 марта арендодатель выставил документы по аренде за март на сумму:

- постоянная часть — 120 000 руб. (в т. ч. НДС 20%);

- переменная часть — 24 000 руб. (в т. ч. НДС 20%).

05 апреля погашена задолженность по арендной плате за март.

Организация вправе применять упрощенные способы ведения бухгалтерского учета. По УП признает ППА, но не применяет дисконтирование.

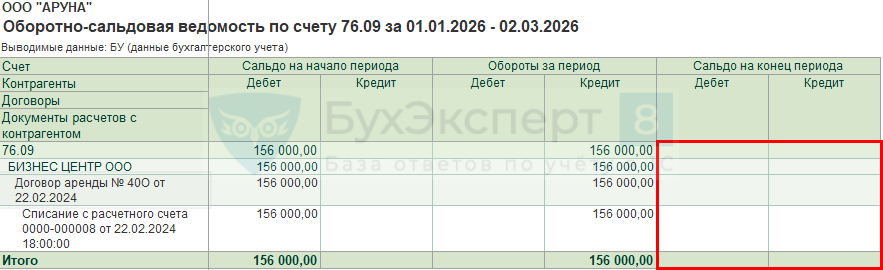

По окончании договора аренды остаток незачтенного обеспечительного платежа в сумме 12 000 руб. возвращен арендатору.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Отражение в учете обеспечительного платежа арендодателю | ||||||

| 22 февраля | 76.09 | 51 | 156 000 | Перечисление обеспечительного платежа арендодателю | Списание с расчетного счета - Оплата поставщику |

|

| 009.01 | --- | 156 000 | Учет выданного обеспечительного платежа за балансом | Операция, введенная вручную - Операция |

||

| Перечисление аванса арендодателю | ||||||

| 22 февраля | 60.02 | 51 | 120 000 | Перечисление аванса арендодателю | Списание с расчетного счета - Оплата поставщику |

|

| Принятие к учету ППА | ||||||

| 27 февраля | 08.04.2 | 76.07.1 | 2 400 000 | Учет арендных обязательств | Поступление в аренду | |

| 01.03 | 08.04.2 | 2 400 000 | Принятие к учету актива | |||

| 76.07.9 | 76.07.1 | 480 000 | Принятие к учету НДС | |||

| Отражение в учете услуг по аренде | ||||||

| 31 марта | 76.07.1 | 76.07.2 | 100 000 | Начисление арендного платежа | Поступление (акт, накладная, УПД) - Услуги аренды |

|

| 26 | 76.07.2 | 20 000 | Начисление арендного платежа в части НДС | |||

| 76.07.1 | 76.07.9 | 20 000 | Уменьшение расчетов по входящему НДС | |||

| 76.07.2 | 60.02 | 120 000 | Зачет аванса | |||

| --- | --- | --- | 120 000 | Расход. Стоимость оплаченных услуг за текущий месяц | ||

| 26 | 60.01 | 24 000 | Учет затрат на услуги аренды | Поступление (акт, накладная, УПД) - Услуги аренды |

||

| Перечисление оплаты арендодателю | ||||||

| 5 апреля | 60.01 | 51 | 24 000 | Перечисление оплаты арендодателю | Списание с расчетного счета - Оплата поставщику |

|

| --- | --- | --- | 24 000 | Расход. Стоимость услуг за текущий месяц | Отчет Книга доходов и расходов УСН | |

| Зачет обеспечительного платежа в счет последнего месяца аренды | ||||||

| последний месяц аренды | 60.01 | 76.09 | 24 000 | Зачет обеспечительного платежа в счет оплаты услуг (переменная часть) | Корректировка долга | |

| 76.07.2 | 76.09 | 120 000 | Зачет обеспечительного платежа в счет оплаты услуг (постоянная часть) | |||

| --- | --- | --- | 144 000 | Расход. Стоимость услуг за текущий месяц | Отчет Книга доходов и расходов УСН | |

| --- | 009.01 | --- | Списание выданного обеспечительного платежа с забалансового счета | Операция, введенная вручную - Операция |

||

| Списание ППА при окончании аренды | ||||||

| последний месяц аренды | 26 | 02.03 | 100 000 | Начисление амортизации | Прекращение аренды | |

| 02.03 | 01.09 | 2 400 000 | Списание накопленной амортизации | |||

| 01.09 | 01.03 | 2 400 000 | Списание первоначальной стоимости | |||

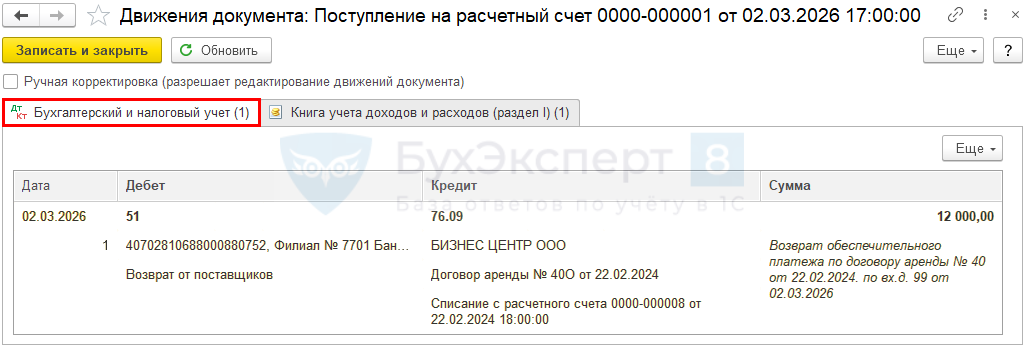

| Возврат обеспечительного платежа арендодателем | ||||||

| 02 марта | 51 | 76.09 | 12 000 | Возврат обеспечительного платежа арендодателем | Поступление на расчетный счет - Возврат от поставщика | |

Настройка расчетов с арендодателем

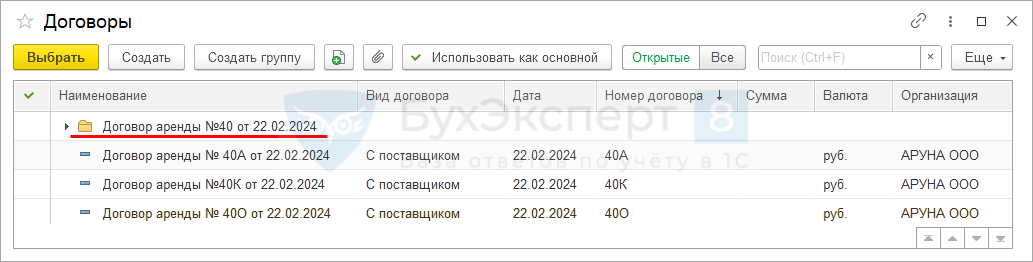

Для корректного учета обеспечительного платежа желательно разграничить суммы постоянной и переменной части арендной платы и обеспечительного платежа. В 1С технически это можно сделать, оформив отдельные договоры со своей настройкой счетов расчетов:

- №40А — на постоянную часть арендной платы;

PDF

PDF - №40К — на переменную часть арендной платы;

PDF

PDF - №40О — на обеспечительный платеж.

PDF

PDF

Рекомендуем объединить договоры в одну группу, которую можно будет выбирать в стандартных отчетах, акте сверки для получения информации в целом по арендным расчетам. ![]() PDF

PDF

Перечисление обеспечительного платежа арендодателю

В БУ обеспечительный платеж учитывается по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

На УСН (доходы – расходы) обеспечительный платеж (пп. 4 п. 1 ст. 346.16 НК РФ):

- не учитывается в качестве расхода, когда является способом обеспечения исполнения обязательств и подлежит возврату (п. 32 ст. 270 НК РФ, ст. 381.1 ГК РФ, Письмо Минфина от 31.05.2016 N 03-03-06/1/31325).

- признается в расходах УСН в момент его зачета в счет арендной платы, если это предусмотрено договором.

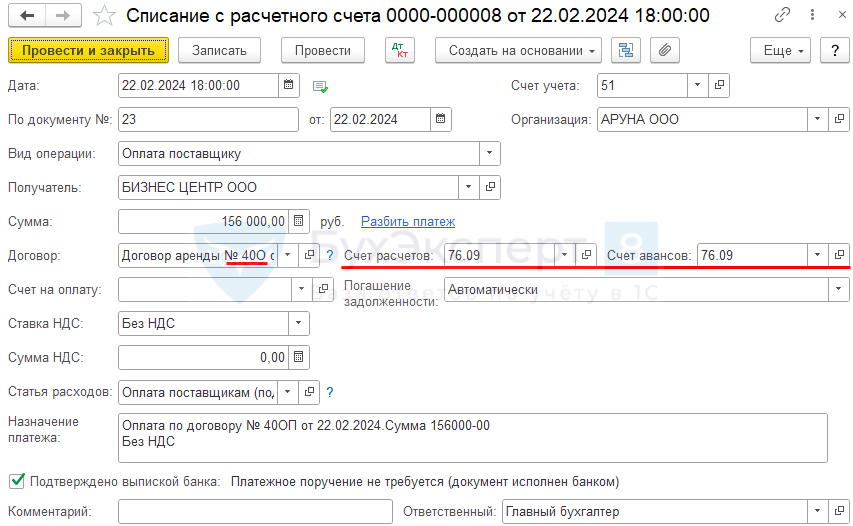

Перечисление обеспечительного платежа отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

В документе укажите:

- Сумма — сумма обеспечительного платежа, согласно выписке банка;

- Договор — договор с арендодателем для учета обеспечительного платежа;

- Счет расчетов и Счет авансов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами», т. к. платеж до определенного времени не является оплатой, следовательно, расчеты по нему нельзя оформлять как расчеты с поставщиками (устанавливается автоматически, в соответствии с настройкой в договоре);

- Статья расходов — статья из справочника Статьи движения денежных средств:

- Вид движения — Оплата товаров, работ, услуг, сырья и иных оборотных активов (т. к. будет зачтен в счет оплаты).

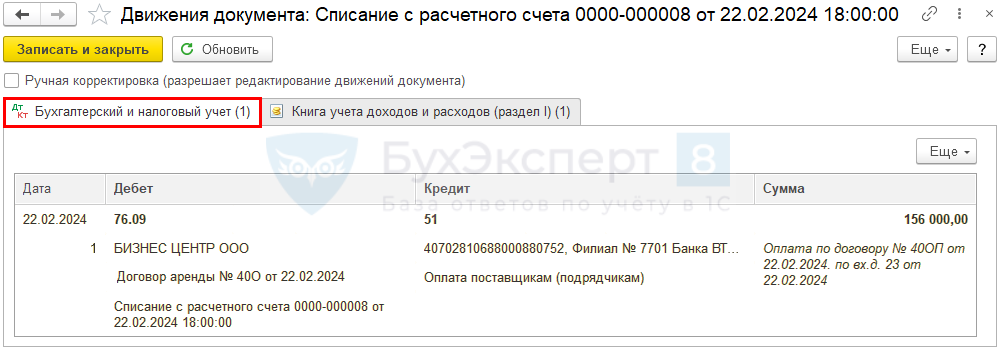

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — перечислен обеспечительный платеж.

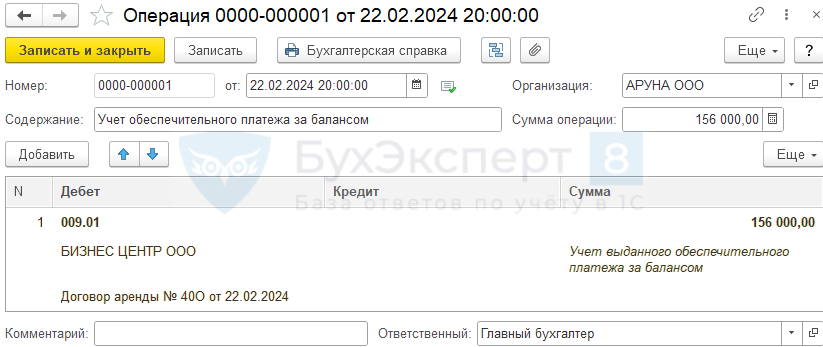

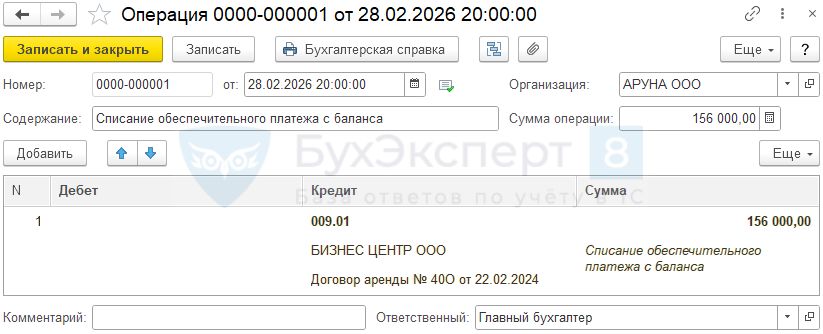

Учет выданного обеспечительного платежа за балансом

Выданный обеспечительный платеж отражается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные» (план счетов 1С).

Для этого сформируйте документ Операция, введенная вручную вид операции Операция в разделе Операции — Операции, введенные вручную.

Рассмотрим особенности заполнения документа Операция, введенная вручную по данному примеру:

- Дебет — счет 009.01 «Обеспечения обязательств и платежей выданные»;

- Субконто 1 — арендодатель, выбирается из справочника Контрагенты;

- Субконто 2 — договор, по которому был перечислен обеспечительный платеж, выбирается из справочника Договоры;

- Сумма — сумма выданного обеспечительного платежа.

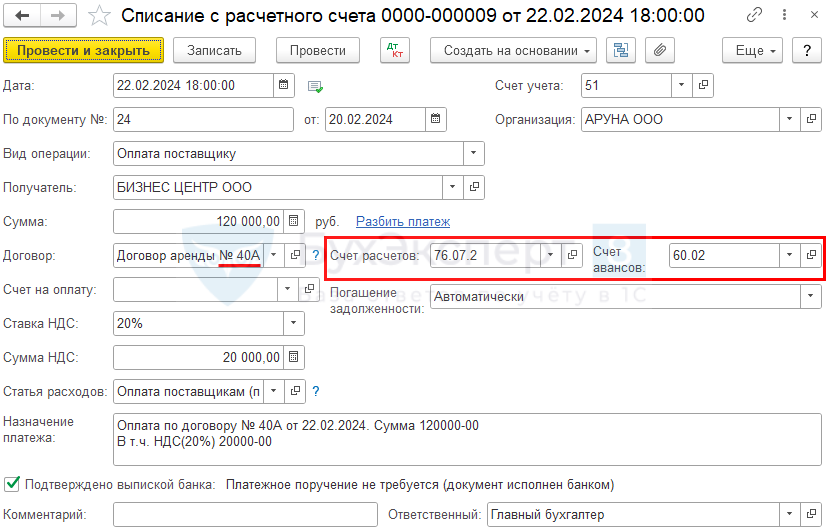

Перечисление аванса арендодателю

Аванс по аренде не является расходом при УСН (Письмо Минфина от 20.05.2019 N 03-11-11/36060).

Перечисление аванса поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

Укажите:

- Сумма — сумма аванса, согласно выписке банка;

- Договор — договор с арендодателем для учета постоянной части арендной платы;

- Счет расчетов и Счет авансов — 76.07.2 «Задолженность по арендным платежам» (устанавливается автоматически, в соответствии с настройкой в договоре);

- Статья расходов — статья из справочника Статьи движения денежных средств:

- Вид движения — Оплата товаров, работ, услуг, сырья и иных оборотных активов.

Перечисление постоплаты постоянной части арендной платы отражайте аналогично.

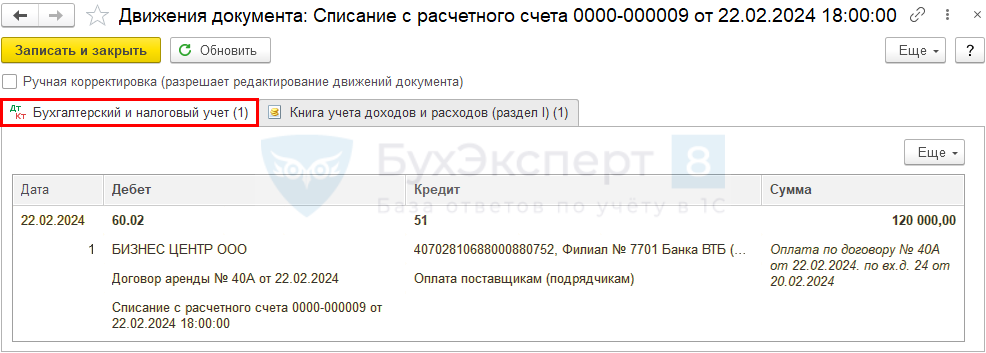

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 — перечислен аванс арендодателю.

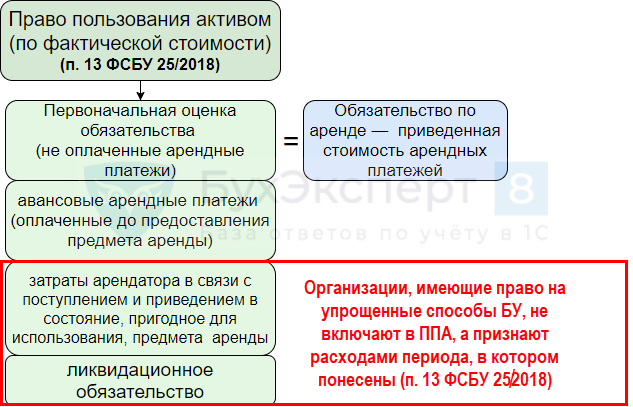

Принятие к учету ППА

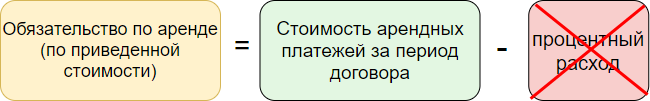

Учет без дисконтирования ПРОФ

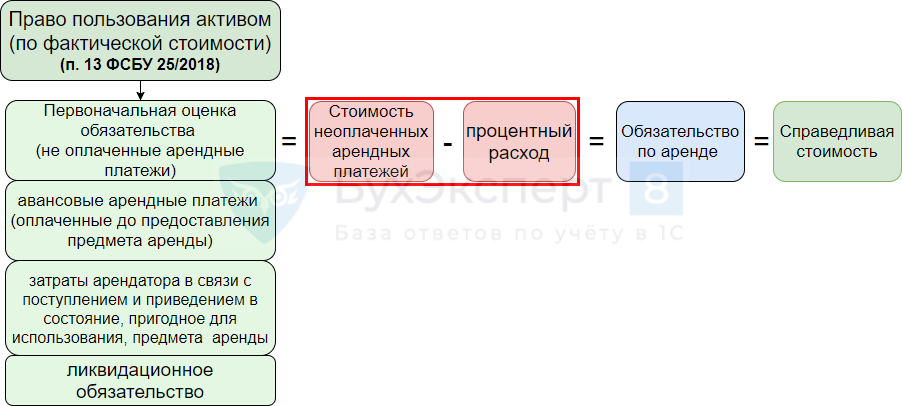

Стоимость ППА и обязательства для упрощенного способа БУ аренды.

Арендатор, который вправе применять упрощенные способы бухгалтерского учета, обязательство может НЕ дисконтировать, т. е. принимать, как сумму номинальных величин будущих арендных платежей на дату оценки (абз. 2 п. 14 ФСБУ 25/2018).

Механизм реализован в 1С версии ПРОФ.

Дисконтирование суммы обязательств автоматизировано в версии КОРП.

Счета учета аренды для арендатора в 1С ПРОФ

Арендатор для учета аренды использует счета:

- 01.03 «Арендованное имущество»;

- 01.К «Корректировка стоимости арендованного имущества» — на УСН не применяется;

- 02.03 «Амортизация арендованного имущества»;

- 76.07.1 «Арендные обязательства»;

- 76.07.2 «Задолженность по арендным платежам»;

- 76.07.5 «Проценты по аренде» — без дисконтирования не применяется;

- 76.07.9 «НДС по арендным обязательствам».

Оценка ППА и обязательства по аренде

При расчете ППА:

- обеспечительный платеж (пп. «a» п. 7, пп. «а» п. 13 ФСБУ 25/2018):

- не входит в расчет, если он возвратный;

- входит в расчет, если безвозвратный и включен в арендный платеж.

- расходы на коммунальные платежи, в т. ч. в составе переменной арендной платы, не входят в расчет (пп. «б» п. 7, пп. «а» п. 13, ФСБУ 25/2018).

Признание ППА и обязательства по аренде

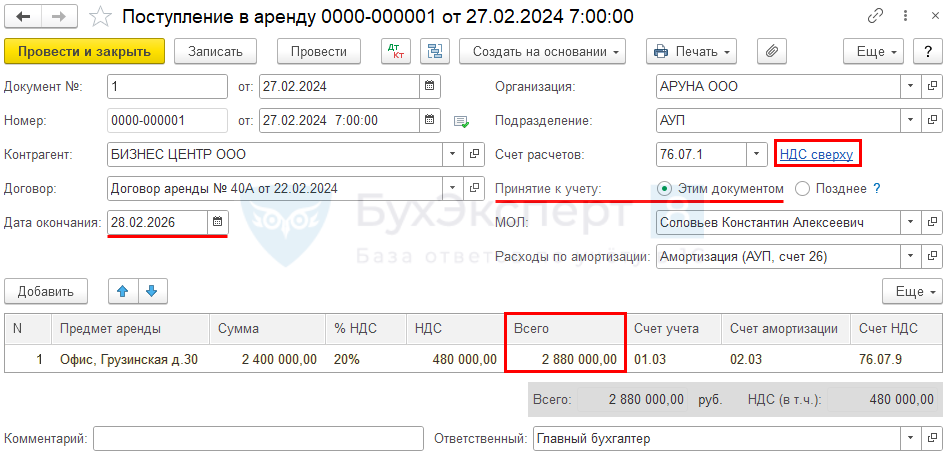

Создайте документ Поступление в аренду разделе ОС и НМА.

Укажите в шапке документа:

- Документ № от — номер и дату акта приема-передачи помещения, которые соответствуют дате получения предмета аренды.

- Договор — договор с арендодателем для учета постоянной части арендной платы.

- Принятие к учету — переключатель Этим документом (если установить переключатель Позднее, нужно дополнительно ввести документ Принятие к учету ОС вид операции Предметы аренды).

- Дата окончания — планируемую дату окончания договора (в нашем примере — 28.02.2026).

- Расходы по амортизации — элемент справочника Способы отражения расходов Вид расхода — Амортизация (для начисления амортизации ППА в БУ);

PDF

PDF

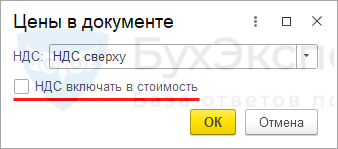

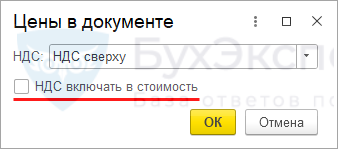

По ссылке Цены в документе снимите флажок НДС включать в стоимость.

Тогда НДС по обязательствам будет выделен на счете 76.07.9 «НДС по арендным обязательствам».

Это нужно, чтобы:

- стоимость ППА формировалась в соответствии с п. 7 ФСБУ 25/2018 — без НДС (обязательно с 01.01.2023);

- корректно заполнялась бухгалтерская отчетность — В какой строке баланса 1260 или 1450) отражать НДС по счету 76.09 после перехода на ФСБУ 25/2018?

- в случае перехода на ОСНО корректно отражались операции по аренде в части НДС.

Укажите в табличной части:

- Предмет аренды — предмет аренды, выбирается из справочника Основные средства (чтобы на ППА не начислялся налог на имущество, выполните настройки Налог на имущество при применении ФСБУ 25/2018);

- Сумма — сумма платежей за период договора с учетом НДС (в нашем примере — 120 000 * 24 мес. = 2 880 000 руб.).

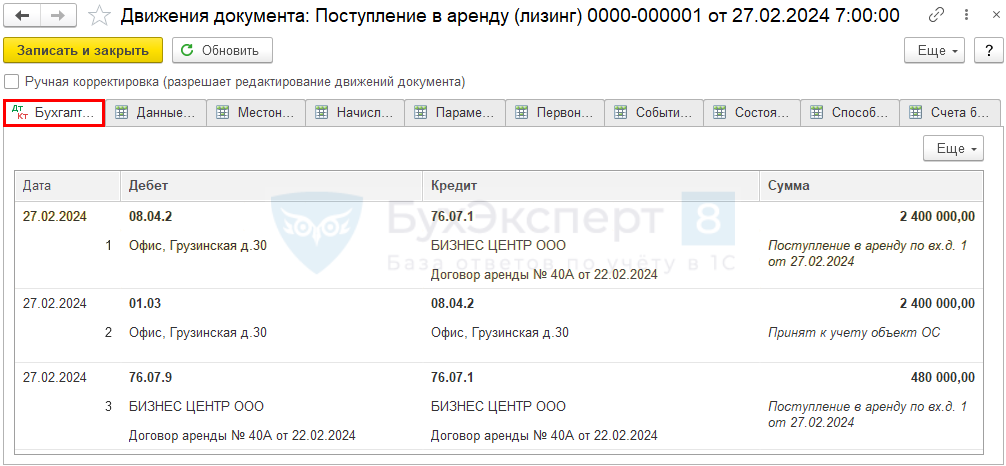

Проводки по документу

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — отражение обязательства по аренде в сумме арендных платежей без НДС;

- Дт 01.03 Кт 08.04.2 — принятие к учету ППА;

- Дт 76.07.9 Кт 76.07.1 — принятие к учету НДС.

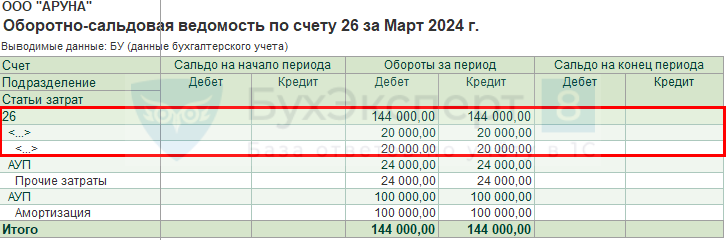

Контроль стоимости на счетах учета аренды

Проверьте данные в разделе Отчеты – Оборотно-сальдовая ведомость по счетам учета аренды.

Если применяется дисконтирование, то сумму обеспечения, зачитываемую в счет арендной платы, нужно учесть, как аванс, т. к. она уже не входит в сумму неоплаченных обязательств для расчета процентного расхода.

Отражение в учете услуг по аренде

В БУ затраты на аренду офисного помещения (в т. ч. коммунальные услуги в виде переменной части арендной платы) относятся в состав расходов по обычным видам деятельности и учитываются на счете 26 «Общехозяйственные расходы» (п. 5 п. 7 ПБУ 10/99, план счетов 1С).

При УСН 15% расходы на аренду можно учесть после оплаты:

- постоянной части (в т. ч. НДС) — по мере оказания услуг (п. 2 ст. 346.17 НК РФ, пп. 4, 8 п. 1 ст. 346.16 НК РФ);

- коммунальных платежей:

- как часть переменной арендной платы (п. 2 ст. 346.17 НК РФ, пп. 4 п. 1 ст. 346.16 НК РФ);

- по агентскому договору с арендатором в качестве материальных расходов (пп. 5 п. 1 ст. 346.16 НК РФ, пп. 1 п. 2 ст. 346.17 НК РФ).

Все договоры аренды, заключенные на срок не менее года, подлежат государственной регистрации (п. 2 ст. 609 ГК РФ).

По мнению Минфина, по договорам, заключенным на год и более, арендную плату можно учесть в составе расходов по НУ, только если договор прошел государственную регистрацию или поданы документы на нее (Письма Минфина от 31.10.2016 N 03-03-06/1/63543, от 23.11.2015 N 03-07-11/67890).

При аренде гос. (муниципальной) собственности упрощенец является налоговым агентом по НДС (ст. 161 НК РФ). При аренде земли заполняется Раздел 7 декларации по НДС.

В программе 1С поддерживается два варианта учета у арендатора (с релиза 3.0.93):

- Документом Поступление (акты, накладные, УПД) вид операции Услуги аренды — Способ учета — Расходы (простая аренда) — арендные платежи включаются в расходы в прежнем порядке — этот вариант будем использовать для переменной части арендной платы, т. к. она не включена в ППА (расходы в БУ отражаются этим документом).

- С признанием права пользования активом документом Поступление (акты, накладные, УПД) вид операции Услуги аренды (Способ учета — Плата за право пользования предметами аренды) — этот вариант будем использовать для постоянной части арендной платы, которая сформировала ППА (расходы в БУ отражаются через начисление амортизации по ППА).

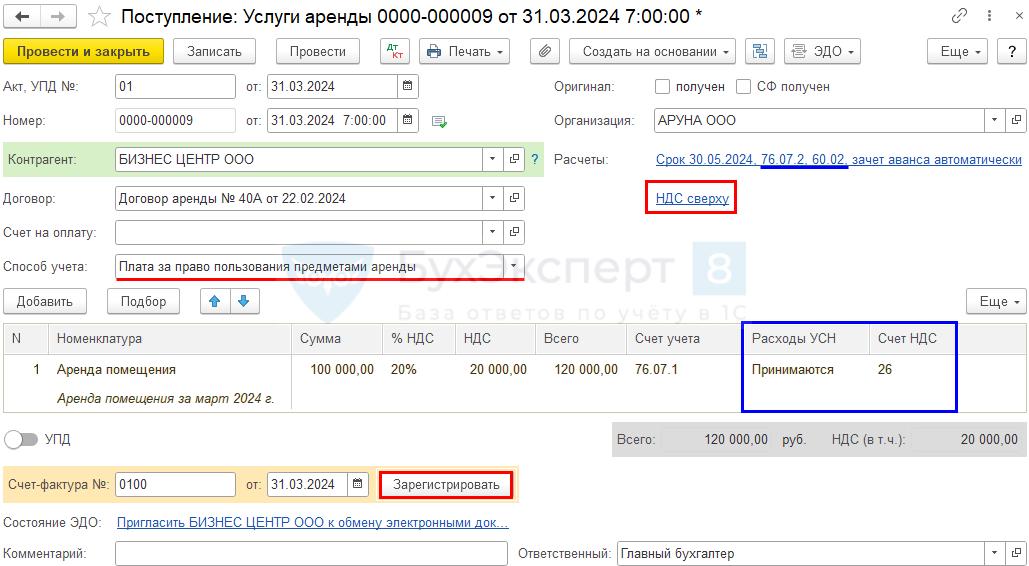

Поступление постоянной части арендной платы отразите документом Поступление (акты, накладные, УПД) вид операции Услуги аренды в разделе Покупки.

В документе укажите:

- Акт № от — номер и дата акта оказания услуг на аренду;

При аренде можно не составлять ежемесячный акт, если он не предусмотрен договором (Письмо Минфина от 15.11.2017 N 03-03-06/1/75483).

Для документального обоснования расходов на аренду должен быть:

- договор и акт приемки-передачи имущества (Письма Минфина от 25.03.2019 N 03-03-06/1/20067, от 15.11.2017 N 03-03-06/1/75483);

- договор и платежные документы, подтверждающие факт уплаты аренды (Письмо Минфина от 26.08.2014 N 03-07-09/42594).

- Договор — договор с арендодателем для учета постоянной части арендной платы;

- По ссылке Цены в документе снимите флажок НДС включать в стоимость. Тогда НДС по обязательствам будет выделен на счете, указанном в табличной части.

- Способ учета — Плата за право пользования предметами аренды;

- Расчеты — счета устанавливается автоматически, в соответствии с настройкой в договоре;

- Счета учета — заполняются автоматически в зависимости от установленного Способа учета, в данном случае — счет учета арендных обязательств (76.07.1).

- Расходы НУ — Принимаются.

- Счет НДС — счет, на котором отражается амортизация по этому ППА (в нашем примере 26 «Общехозяйственные расходы»).

Зарегистрируйте счет-фактуру арендодателя в нижней части документа по кнопке Зарегистрировать.

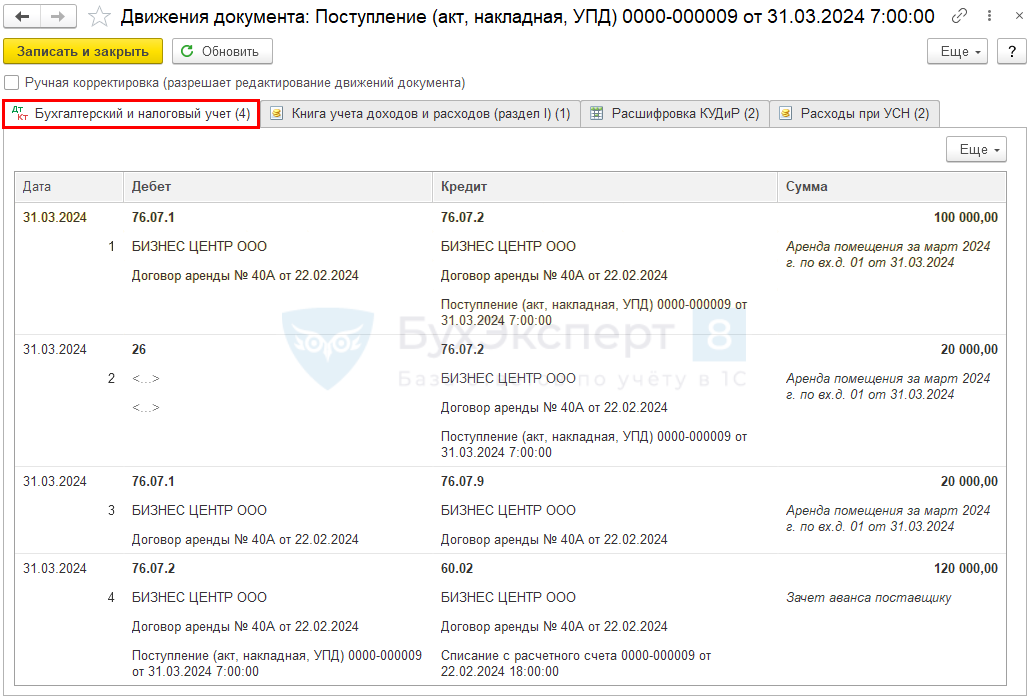

Проводки по документу

Документ формирует проводку:

- Дт 76.07.1 Кт 76.07.2 — начисление арендного платежа;

- Дт 26 Кт 76.07.2 — учет затрат по аренде в части НДС;

- Дт 76.07.1 Кт 76.07.9 — уменьшение обязательства в части НДС;

- Дт 76.07.2 Кт 60.02 — зачет аванса.

При выделении «входящего» НДС на счет 26, субконто остается незаполненным. Это не влияет на заполнение бухгалтерской отчетности — с чет 26 также закрывается на счет 90.02.

Если необходимо видеть аналитику по счету 26, то заполните ее с помощью ручной корректировки движений документа.

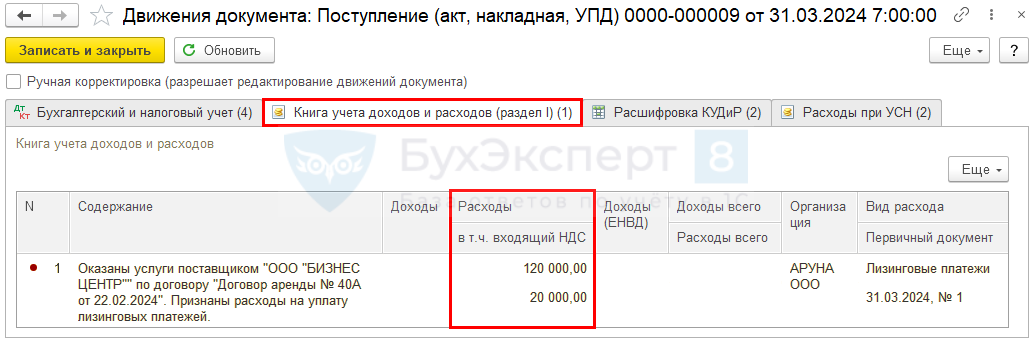

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по расходам УСН на оплаченную постоянную часть аренды (в нашем примере — 120 000 руб.).

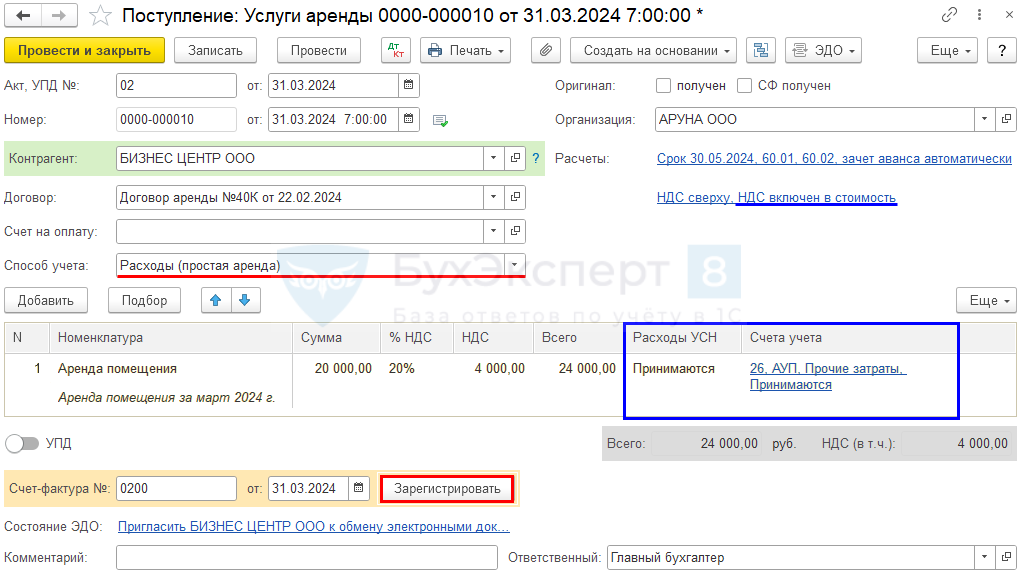

Поступление переменной части арендной платы отразите документом Поступление (акты, накладные, УПД) вид операции Услуги аренды в разделе Покупки.

В документе укажите:

- Акт № от — номер и дата акта оказания услуг на аренду.

- По ссылке Цены в документе флажок НДС включен в стоимость должен быть установлен;

- Способ учета — Расходы (простая аренда) (выбор способа учета появляется, если используется функциональность Права пользования предметами аренды);

- Счета учета заполняются автоматически в зависимости от установленного Способа учета, в данном случае:

- счет учета затрат по аренде (в нашем примере — 26 «Общехозяйственные расходы»);

- Статья затрат — статья с Видом расхода — Прочие расходы;

- Подразделение затрат — АУП: подразделение, по которому учитываются затраты на аренду;

- Расходы НУ — Принимаются.

Зарегистрируйте счет-фактуру арендодателя в нижней части документа по кнопке Зарегистрировать.

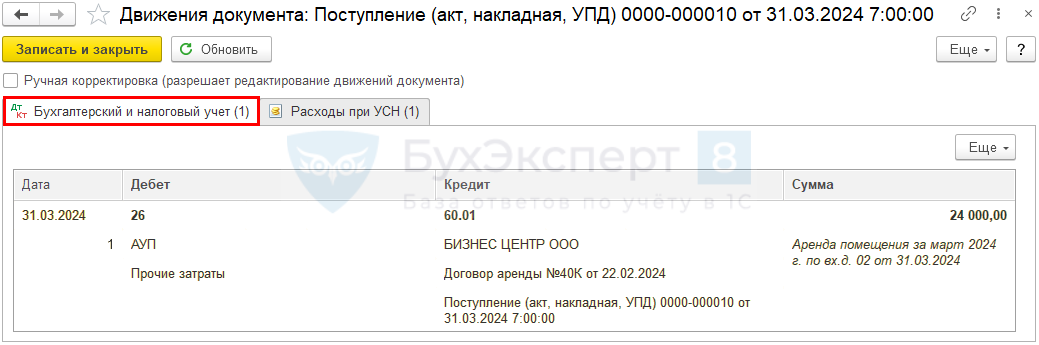

Проводки по документу

Документ формирует проводку:

- Дт 26 Кт 60.01 — учет затрат на аренду.

Перечисление оплаты арендодателю

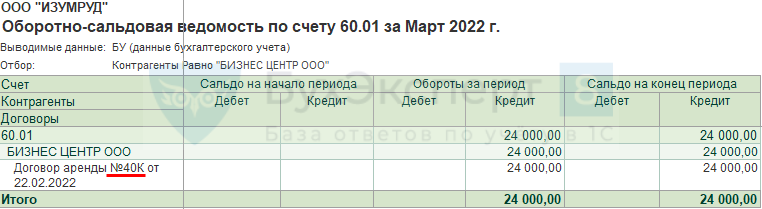

При отражении арендной платы за март общая сумма затрат на аренду (фиксированная и постоянная части) оказалась больше, чем предоплата, т. е. образовалась кредиторская задолженность перед арендодателем по Кт 60.01 «Расчеты с поставщиками и подрядчиками».

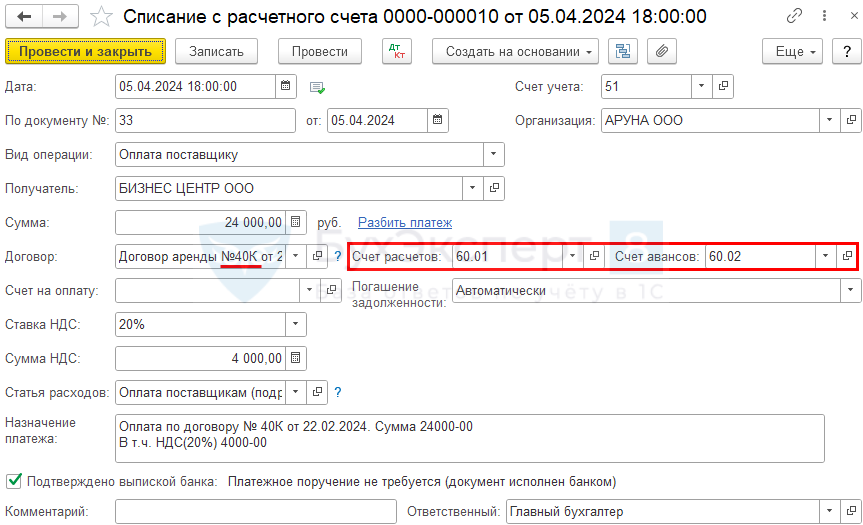

Погашение задолженности перед арендодателем оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

В документе указывается:

- Сумма — сумма оплаты переменной части, согласно выписке банка.

- Договор — договор с арендодателем для учета переменной части арендной платы;

- Счет расчетов — счета устанавливаются автоматически, в соответствии с настройкой в договоре.

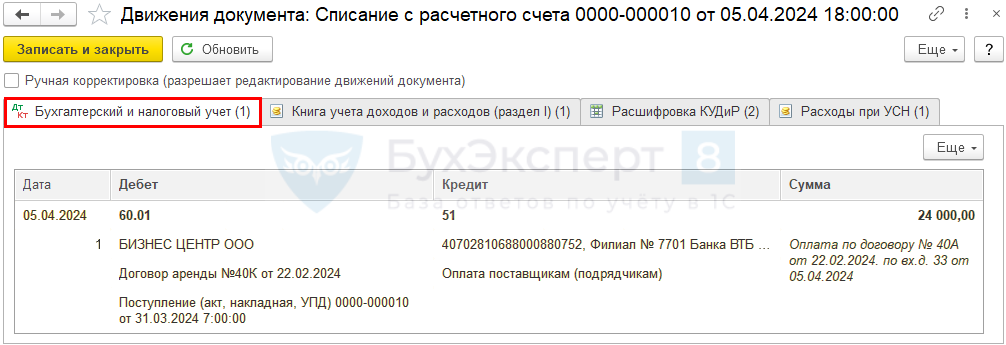

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 51 — погашение задолженности по арендной плате.

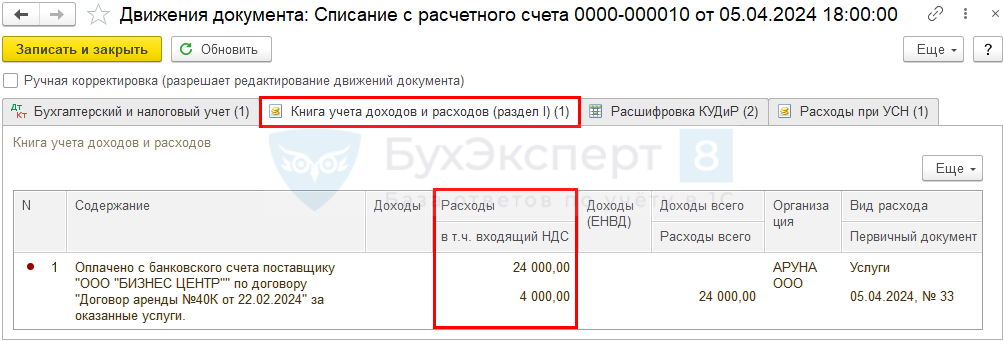

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам УСН на оплаченную переменную часть аренды (в нашем примере — 24 000 руб.).

Зачет обеспечительного платежа в счет последнего месяца аренды

Проверить расчеты с арендодателем в разрезе договоров можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Из отчета видно, что по договору аренды № 40 от 22.02.2022 на конец февраля 2024 есть сальдо по счетам:

- Кт 76.07.2 «Задолженность по арендным платежам» — на сумму задолженности постоянной части за последний месяц аренды;

- Кт 60.01 «Расчеты с поставщиками и подрядчиками» — на сумму задолженности переменной части за последний месяц аренды;

- Дт 76.09 «Прочие расчеты с разными дебиторами и кредиторами» и 009.01 «Обеспечения обязательств и платежей выданные» — на сумму обеспечительного платежа.

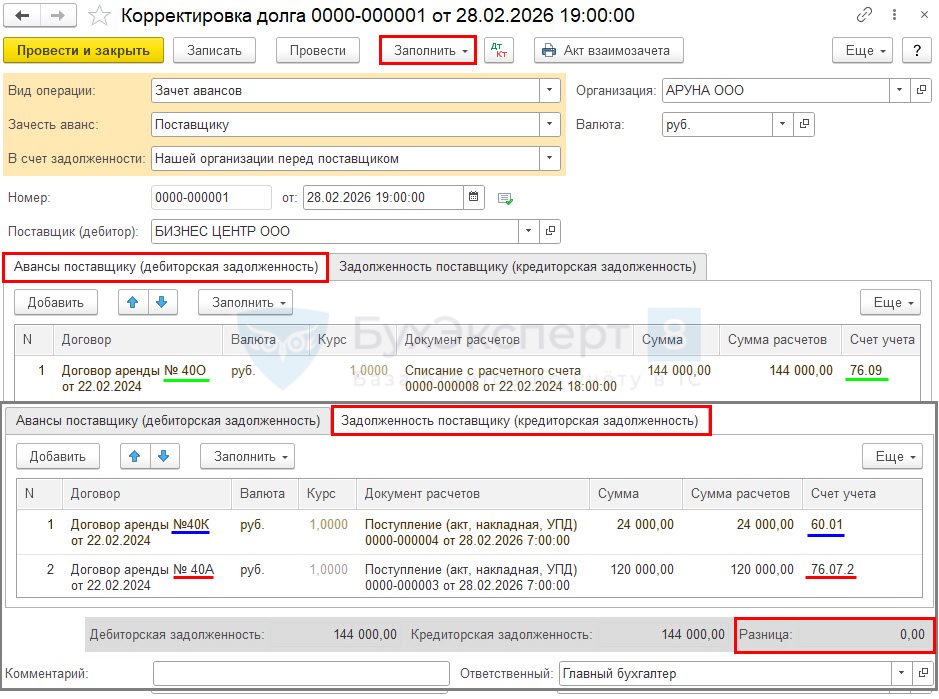

Проведите зачет обеспечительного платежа в счет кредиторской задолженности по аренде документом Корректировка долга в разделе Покупки.

Укажите:

- Вид операции — Зачет авансов;

- Зачесть аванс — Поставщику;

- В счет задолженности — Нашей организации перед поставщиком;

- Поставщик (дебитор) — арендатор.

По кнопке Заполнить табличная часть вкладок Авансы поставщику (дебиторская задолженность) и Задолженность поставщику (кредиторская задолженность) заполнятся остатками по расчетам (при необходимости лишние строки удалите).

В графе Сумма расчетов укажите наименьшую сумму по задолженности (в нашем примере 76.09 — 144 000 руб.), чтобы Разница была равна нулю.

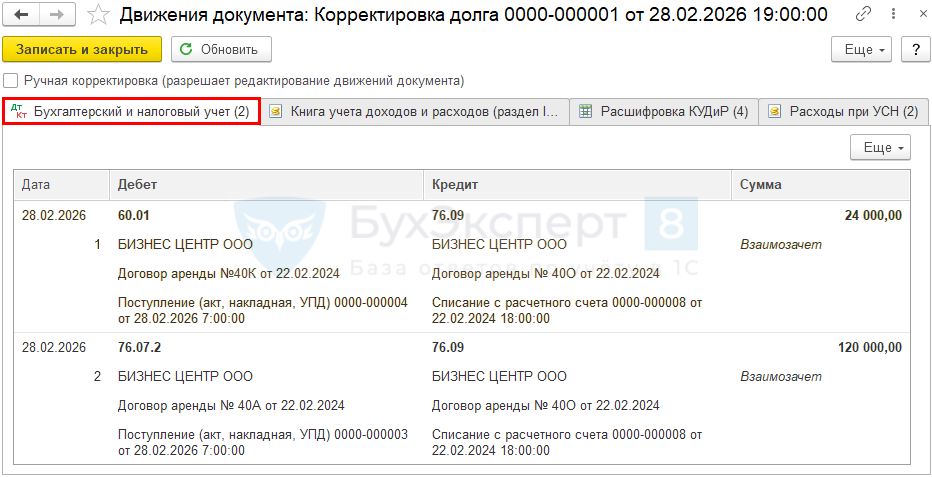

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 76.09 — погашение задолженности по переменной части арендной платы за счет обеспечительного платежа.

- Дт 76.07.2 Кт 76.09 — погашение задолженности по арендным обязательствам за счет обеспечительного платежа.

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по доходам УСН на переменную часть арендной платы, оплаченную за счет обеспечительного платежа (в нашем примере — 24 000 руб.).

- регистрационную запись по доходам УСН на постоянную часть арендной платы, оплаченную за счет обеспечительного платежа (в нашем примере — 120 000 руб.).

Спишите обеспечительный платеж с забалансового счета обратной проводкой.

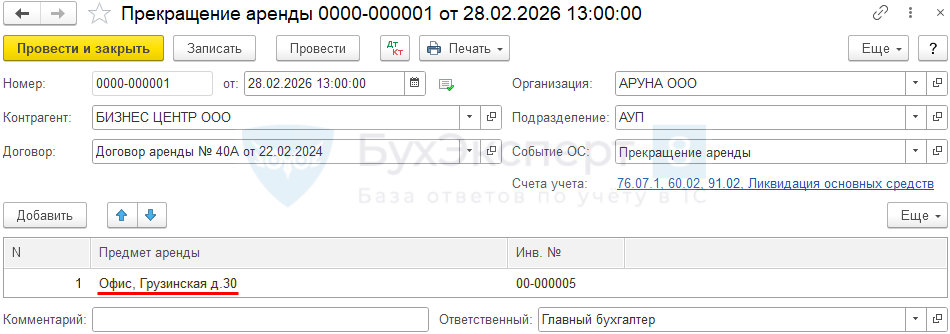

Списание ППА при окончании аренды

Проверьте расчеты перед списанием актива — остатка на счете 76.07 быть не должно (Отчеты – Оборотно-сальдовая ведомость по счету 76.07).

По счету 76.07 «Расчеты по аренде» на момент прекращения договора не должно быть остатков. Исключение — счет 76.07.2, на нем может быть кредиторская задолженность по арендным платежам.

Создайте документ Прекращение аренды в разделе ОС и НМА.

В документе укажите:

- от — дата прекращения аренды и возвращения арендованного объекта;

- Контрагент — арендодатель;

- Договор — договор аренды;

- Подразделение — местоположение арендованного ОС;

- Событие ОС— например, Прекращение аренды: указывается для информации.

- Вид События ОС— Списание;

- Счета учета, устанавливаются автоматически:

- Счет расчетов— 76.07.1 «Арендные обязательства»;

- Счет авансов— 60.02 «Расчеты по авансам выданным»;

- Счет расходов— 91.02 «Прочие расходы»;

- Прочие доходы и расходы — Ликвидация основных средств.

Добавьте в табличную часть ППА из справочника Основные средства.

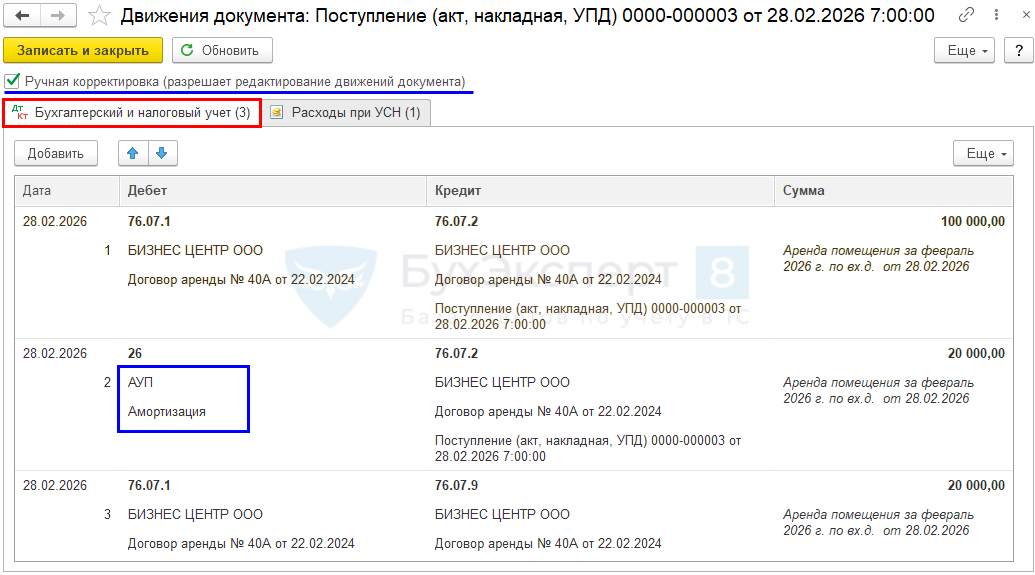

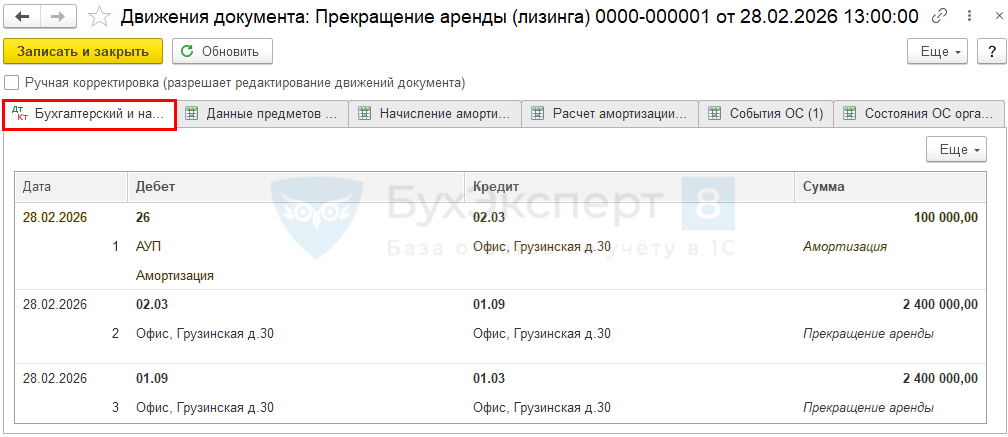

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 02.03 — последнее начисление амортизации;

- Дт 02.03 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.03 — списание первоначальной стоимости для определения остаточной стоимости.

Контроль списания ППА

Для контроля остатков на счетах учета ППА создайте отчет Анализ субконто по субконто Основные средства в разделе Отчеты.

Итоговое сальдо по всем счетам должно быть равно нулю.

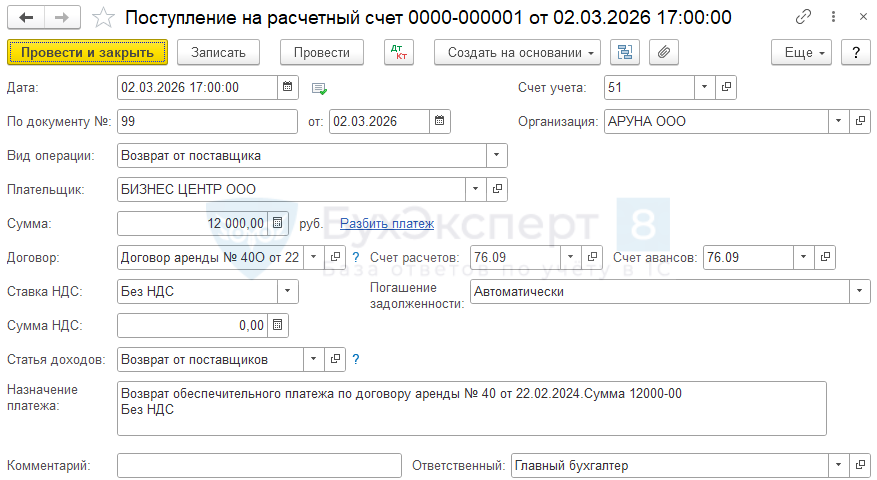

Возврат обеспечительного платежа арендодателем

Поступление незачтенного обеспечительного платежа от арендодателя отразите документом Поступление на расчетный счет – Возврат от поставщика в разделе Банк и касса.

В документе укажите:

- Сумма — сумма обеспечительного платежа, согласно выписке банка;

- Договор — договор с арендодателем для учета обеспечительного платежа;

- Счет расчетов и Счет авансов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (устанавливается автоматически, в соответствии с настройкой в договоре);

- Статья расходов — статья из справочника Статьи движения денежных средств:

- Вид движения —Прочие поступления по текущим операциям.

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 76.09 — возврат обеспечительного платежа.

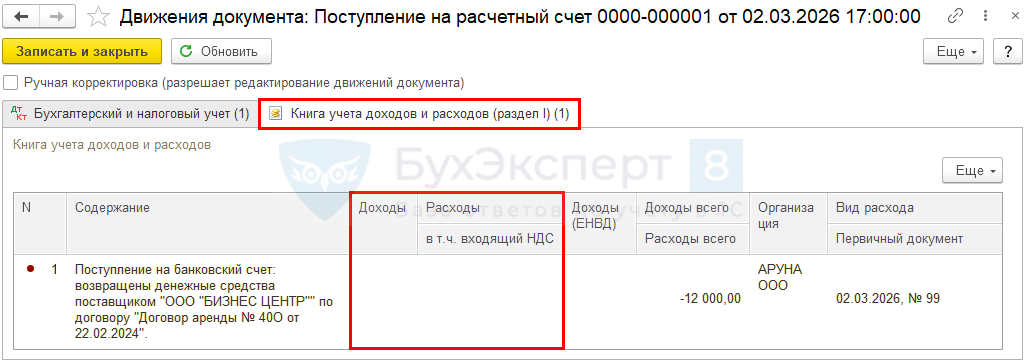

Документ не делает запись по регистру Книга учета доходов и расходов (раздел I): ни по доходам, ни по сторнированию расхода (т.к. ранее эта оплата не включалась в расход и доходом по УСН не является).

Проверьте расчеты на счете 76.09, остатка быть не должно (Отчеты – Оборотно-сальдовая ведомость по счету).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете