Рассмотрим особенности отражения в 1С БП ПРОФ операций упрощенца-налогового агента (освобожденного от НДС) по НДС при учете аренды муниципального имущества. Разберем случай, когда агент применяет упрощенный учет аренды по ФСБУ 25/2018. Какими документами и в каком порядке пользоваться, чтобы автоматизировать работу в программе.

Вопросы настроек в 1С у НА, а также Особенности учета у налогового агента при аренде государственного (муниципального) имущества рассмотрены в отдельной статье.

Содержание

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

26 мая организация (УСН «доходы-расходы», освобождение от НДС) заключила договор аренды муниципального нежилого помещения под офис с Департаментом имущества г. Москвы. Организация выступает налоговым агентом по НДС (абз. 1 п. 3 ст. 161 НК РФ).

Срок аренды — с 1 июня на 2 года.

Арендная плата — 86 400 руб. в месяц (с учетом НДС 20%).

26 мая перечислен аванс за 2 месяца аренды в сумме 144 000 руб. (без НДС).

31 мая помещение передано по акту приема-передачи арендатору.

30 июня отражены услуги аренды за июнь.

Организация вправе применять упрощенные способы ведения бухгалтерского учета и не признает ППА.

Налог на имущество уплачивает арендодатель.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Перечисление аванса арендодателю | ||||||

| 26 мая | 60.02 | 51 | 144 000 | Перечисление аванса арендодателю | Списание с расчетного счета - Оплата поставщику | |

| Выставление СФ в качестве налогового агента | ||||||

| 26 мая | 76.НА | 68.32 | 28 800 | Выставление СФ налоговым агентом | Счет-фактура выданный налогового агента | |

| Отражение в учете услуг по аренде | ||||||

| 30 июня | 26 | 60.01 | 72 000 | Учет затрат на услуги аренды | Поступление (акт, накладная, УПД) - Услуги аренды | |

| 19.04 | 60.01 | 14 400 | Принятие к учету НДС | |||

| 60.01 | 76.НА | 14 400 | ||||

| 26 | 19.04 | 14 400 | Включение НДС в стоимость услуг | |||

| 60.01 | 60.02 | 72 000 | Зачет аванса | |||

| --- | --- | --- | 72 000 | Расход. Стоимость оплаченных услуг за текущий месяц | Отчет Книга доходов и расходов УСН | |

| Отражение на ЕНС совокупной обязанности | ||||||

|

28 июля 28 августа

28 сентября |

68.32 | 68.90 | 9 600 | ЕНП начисление (НДС налогового агента) | Начисление налогов на единый налоговый счет | |

| Уплата НДС в бюджет налоговым агентом | ||||||

|

28 июля 28 августа 28 сентября |

68.90 | 51 | 9 600 | Уплата НДС в бюджет в составе ЕНП | Списание с расчетного счета - Уплата налога | |

| Учет НДС в расходах УСН | ||||||

| --- | --- | --- | 9 600 | Расход. 1/3 суммы НДС | Сведения об уплате налогов | |

Перечисление аванса арендодателю

При аренде муниципального имущества у органов местного самоуправления арендатор на УСН выступает налоговым агентом по НДС (п. 3 ст.161, п. 5 ст. 346.11 НК РФ).

НДС налогового агента упрощенец, применяющий освобождение, принять к вычету не может (п. 2, п. 3 ст. 171, п. 2, п. 3 ст. 346.11 НК РФ). Но может учесть его в расходах, если объект налогообложения — «доходы-расходы» (пп. 8 п. 1 ст. 346.16 НК РФ, Письмо ФНС от 23.10.2018 N СД-4-3/20667@).

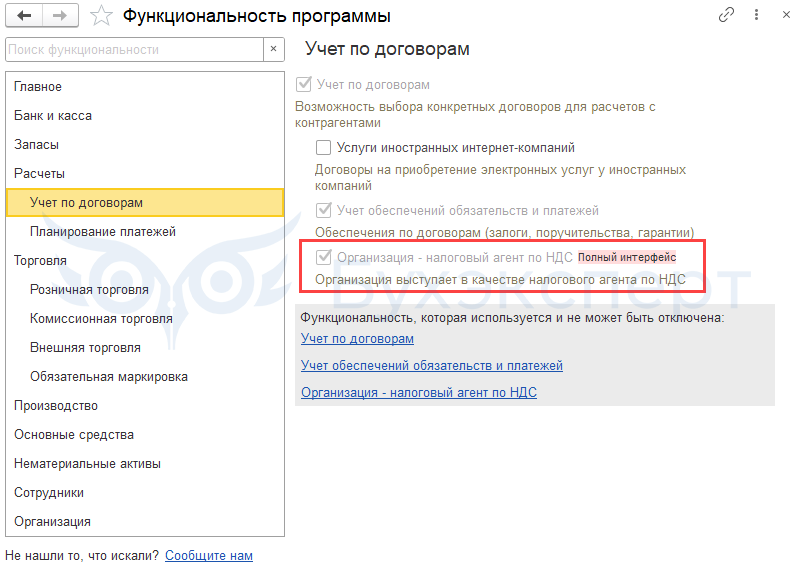

Чтобы в программе 1С появилась возможность отражать хозяйственные операции налогового агента по НДС, включите функциональность: раздел Главное — Функциональность — вкладка Расчеты — Учет по договорам — флажок Организация - налоговый агент по НДС.

В карточке договора с арендодателем в разделе НДС: ![]() PDF

PDF

- установите флажок Организация выступает в качестве налогового агента по уплате НДС

- выберите соответствующий Вид агентского договора — Аренда (абз. 1 п. 3 ст. 161 НК РФ)

- укажите Обобщенное наименование товаров для счета-фактуры налогового агента

Узнать подробно про законодательную часть и настройки в 1С при исполнении обязанностей налогового агента при аренде

Узнайте, как создать контрагента-государственные орган для корректного заполнения платежного поручения

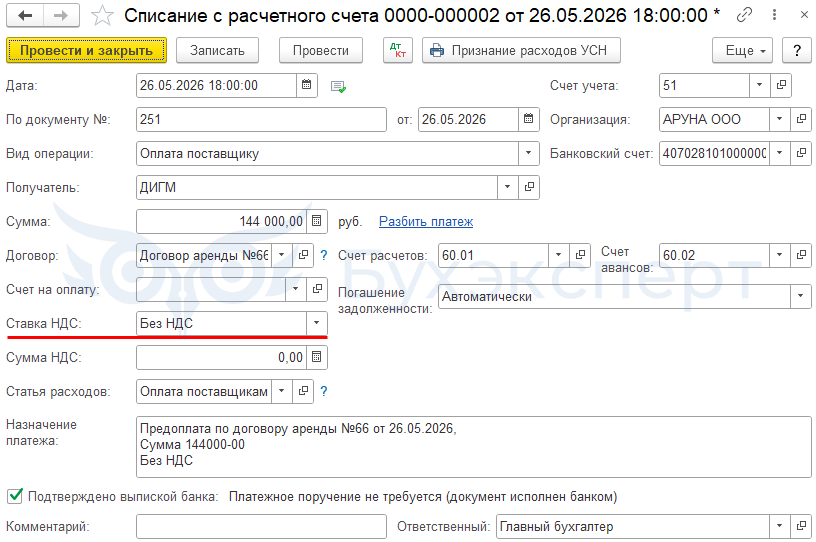

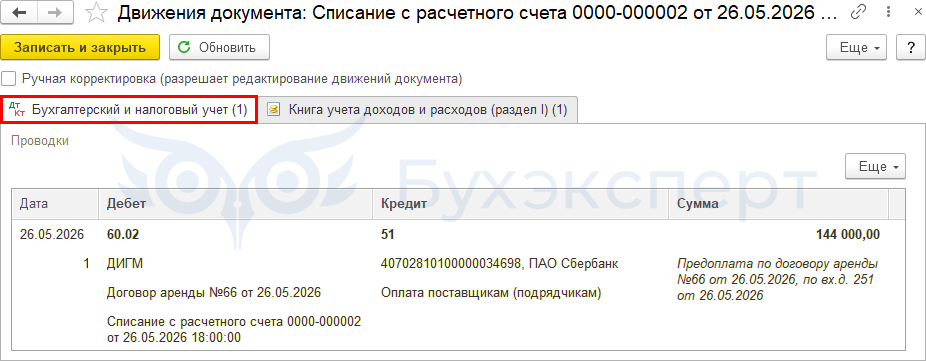

Перечисление арендной платы арендодателю отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки — кнопка Списание.

Укажите:

- Сумма — сумма арендного платежа за вычетом НДС

- Ставка НДС — Без НДС

В назначении платежа ставку НДС укажите — Без НДС.

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 — перечислен аванс арендодателю

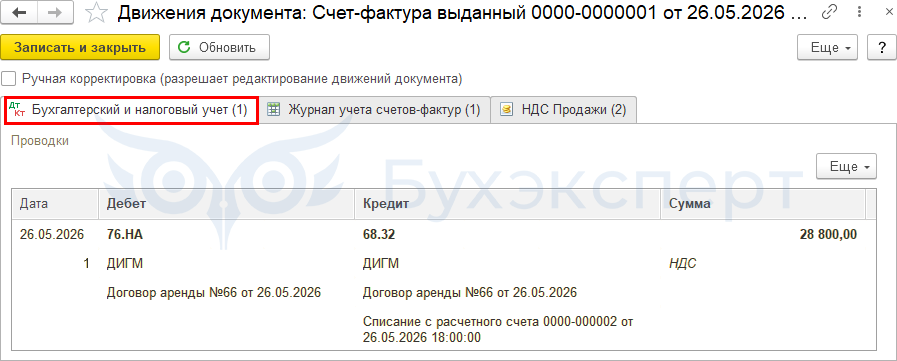

Выставление СФ в качестве налогового агента

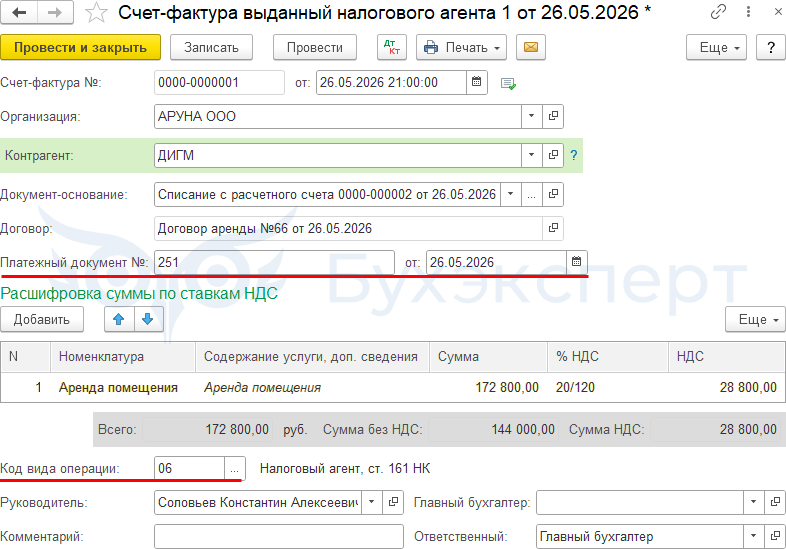

Создайте документ Счет-фактура выданный вид счета-фактуры Налоговый агент из документа Списание с расчетного счета на перечисление арендной платы по кнопке Создать на основании (или через Банк и касса – Счета-фактуры налогового агента).

В счете-фактуре в автоматическом режиме заполняется код вида операции 06 «Налоговый агент, ст. 161 НК РФ».

В поле Платежный документ № от документа Счет-фактура выданный автоматически указываются номер и дата платежного поручения на перечисление арендной платы (пп. з п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 N 1137).

Графа Номенклатура раздела Расшифровка суммы по ставкам НДС заполняется обобщенным наименованием, указанным в договоре с контрагентом. ![]() PDF

PDF

Если в документе Счет-фактура выданный налогового агента формулировки в графах Номенклатура и Содержание услуги, доп. сведения отличаются друг от друга, то в графу 1 печатной формы СФ будет выводиться:

- информация из графы Содержание услуги, доп. сведения, если она заполнена

- информация из графы Номенклатура, если графа Содержание услуги, доп. сведения не заполнена

Проводки по документу

Документ формирует проводку:

- Дт 76 НА Кт 68.32 — выставление СФ налоговым агентом

Документальное оформление

Счет-фактура, выданный налоговым агентом, оформляется по общим правилам, но выставляется в одном экземпляре (п. 3 ст. 168 НК РФ).

Бланк счета-фактуры налогового агента можно распечатать по кнопке Печать в документе Счет-фактура выданный вид счета-фактуры Налоговый агент. ![]() PDF

PDF

Сумма НДС, исчисленная и удержанная налоговым агентом, отражается в книге продаж, данные из которой переносятся в раздел 9 декларации по НДС. ![]() PDF

PDF

Декларация по НДС

Декларацию нужно подать по итогам квартала, в котором удержан налог, не позднее 25 числа следующего месяца (ст. 163, п. 5 ст. 174, п. 2, п. 3 ст. 346.11 НК РФ).

Декларацию можно подать в бумажном или электронном виде по ТКС (Письмо ФНС от 05.10.2021 N КВ-4-3/14105@)

Могут ли налоговые агенты сдавать декларацию по НДС в бумажном виде?

НДС, исчисленный агентом, в декларации отражается следующим образом:

- В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента»

PDF

PDF

- стр. 060 — сумма исчисленного НДС по данным налогового агента

- стр. 070 — код операции «1011703»

По каждому арендодателю заполняется отдельный Раздел 2.

- В Разделе 9 «Сведения из книги продаж»

- счет-фактура выданный налогового агента. Код вида операции «06»

Отражение в учете услуг по аренде

При аренде можно не составлять ежемесячный акт, если он не предусмотрен договором.

Для документального обоснования расходов на аренду должен быть:

- договор и акт приемки-передачи имущества (Письмо Минфина от 15.06.2015 N 03-07-11/34410)

- договор и платежные документы, подтверждающие факт уплаты аренды (Письмо Минфина от 26.08.2014 N 03-07-09/42594)

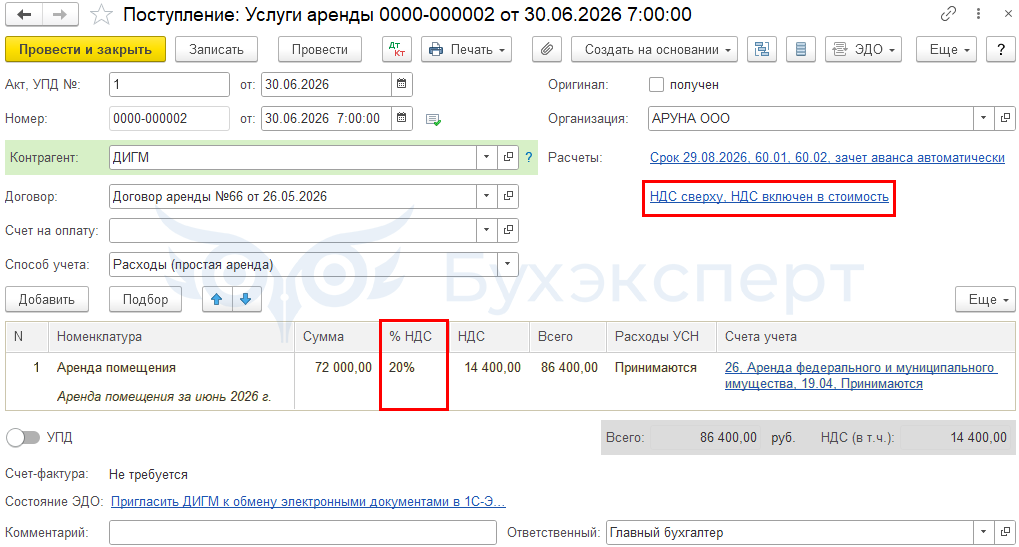

Начисление арендного платежа проведите документом Поступление (акт, накладная, УПД) с видом операции Услуги аренды в разделе Покупки — Поступление (акты, накладные, УПД).

Если используется функциональность Права пользования предметами аренды и в документе есть выбор способа учета, укажите Способ учета — Расходы (простая аренда).

Поставщик в данной ситуации в первичных документах не будет выделять НДС, но так как услуга облагается НДС, документ Поступление (акт, накладная, УПД) заполните с учетом следующего:

- по ссылке Цены в документе — флажок НДС включен в стоимость

- в графе % НДС — ставку 20%

- в графе Всего — стоимость услуг, включающая НДС

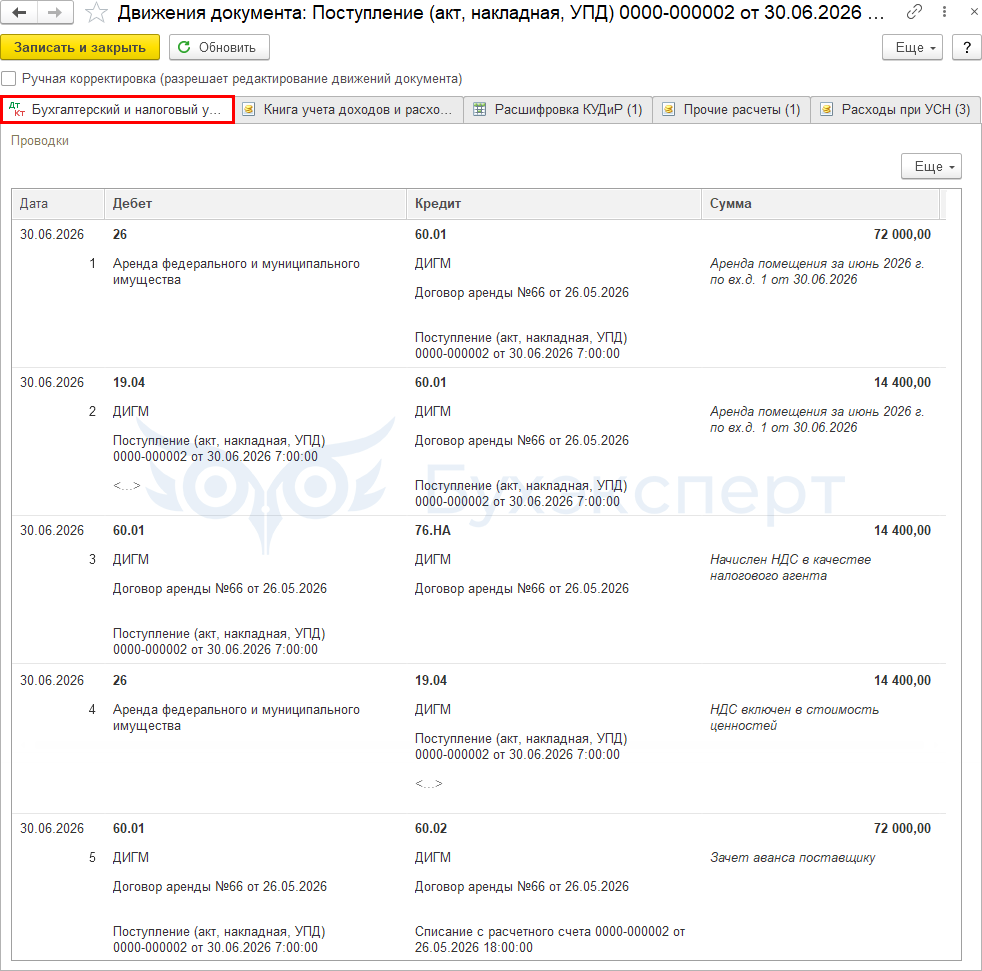

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 60.01 — учет затрат на аренду

- Дт 19.04 Кт 60.01 — принятие к учету НДС

- Дт 60.01 Кт 76.НА — принятие к учету НДС налогового агента

- Дт 26 Кт 19.04 — включение НДС в стоимость услуг по аренде

- Дт 60.01 Кт 60.02 — зачет аванса

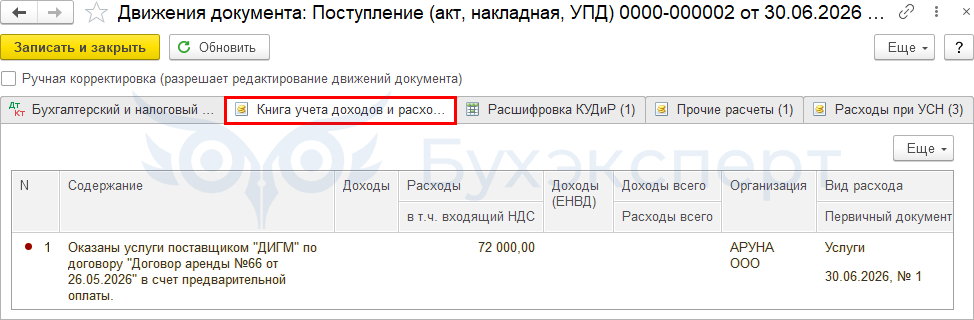

Движения по регистрам УСН

Документ формирует движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационную запись по расходам УСН на стоимость оказанных услуг аренды без НДС (в нашем примере — 72 000 руб.)

Уплата НДС в бюджет налоговым агентом

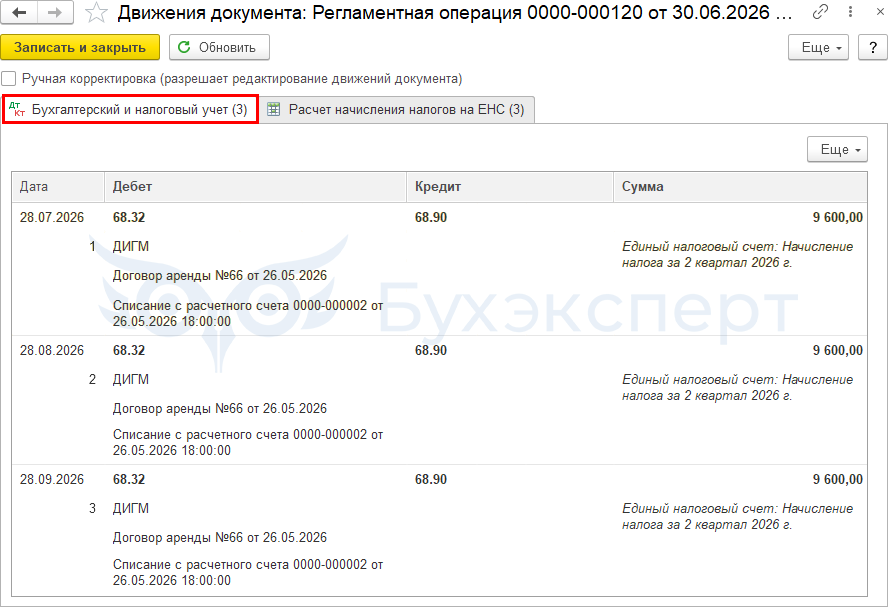

НДС налогового агента на УСН уплачивается в составе ЕНП в обычном порядке — равными долями не позднее 28 числа каждого из трех месяцев, следующего за истекшим налоговым периодом (ст. 163, п. 1 ст. 174 НК РФ).

Уведомление об исчисленных суммах налогов подавать не нужно, т. к. декларация по НДС подается одновременно с уплатой.

Механизм начисления и уплаты ЕНП с 2024 года в 1С

У неплательщиков НДС отсутствуют задачи по уплате НДС в разделе Главное — Задачи организации. Все необходимые операции, связанные с НДС, оформляются вручную через соответствующие документы в разделах меню 1С.

Отражение на ЕНС совокупной обязанности

НДС налогового агента переносится на ЕНС регламентной операцией Начисление налогов на единый налоговый счет процедуры Закрытие месяца за последний месяц квартала в разделе Операции.

Уплата НДС в бюджет налоговым агентом

НДС налогового агента на УСН уплачивается в составе ЕНП в обычном порядке — равными долями не позднее 28 числа каждого из трех месяцев, следующего за истекшим налоговым периодом (ст. 163, п. 1 ст. 174 НК РФ).

Уведомление об исчисленных суммах налогов подавать не нужно, т. к. декларация по НДС подается одновременно с уплатой.

Сформируйте Платежное поручение на уплату налога в составе ЕНП в разделе Главное — Задачи организации. Сумму 1/3 НДС добавьте к рассчитанной сумму ЕНП.

Отразите уплату ЕНП в бюджет документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банковские выписки.

По желанию налогоплательщика можно оплатить всю сумму НДС. Налог будет автоматически зачтен частями по срокам уплаты и включен в расходы по УСН. Подавать в ИФНС Заявление о зачете переплаты по форме КНД 1150057 в этом случае не требуется.

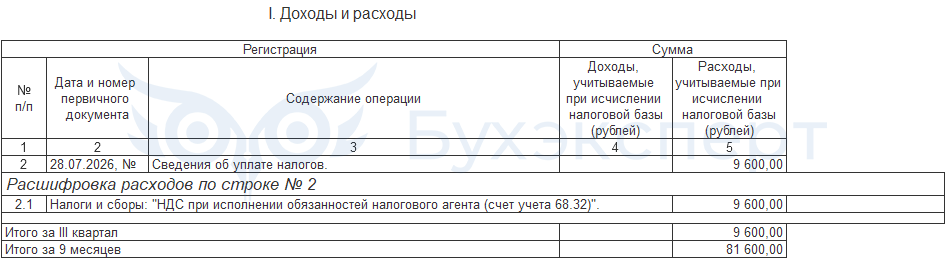

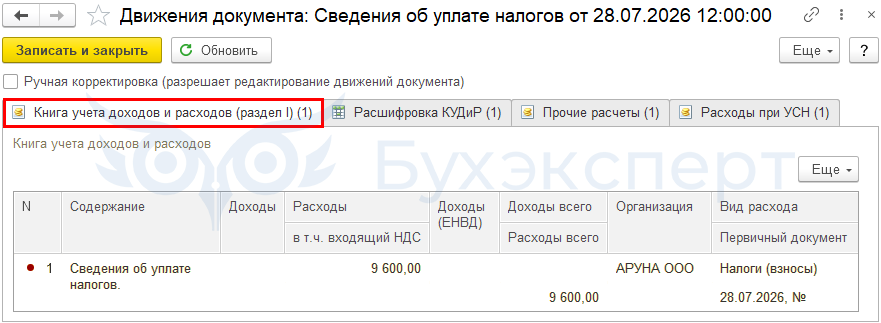

Учет НДС в расходах УСН

Сумма НДС учитывается в расходах при УСН документом Сведения об уплате налогов (раздел Операции).

Подробнее Сведения об уплате налогов в 1С

Формируются движения по регистру Книга учета доходов и расходов (раздел I):

- регистрационная запись по расходам УСН на сумму уплаченного НДС

Книга учета доходов и расходов

Сумма НДС отражается в КУДиР (раздел Отчеты).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете