В программе 1С: Бухгалтерия 8.3 ПРОФ реализованы возможности по применению ФСБУ 25/2018 (с релиза 3.0.93). Расскажем, как арендатору учитывать договоры аренды с 2022 года, когда ФСБУ 25 стало обязательным к применению.

Содержание

Настройка программы

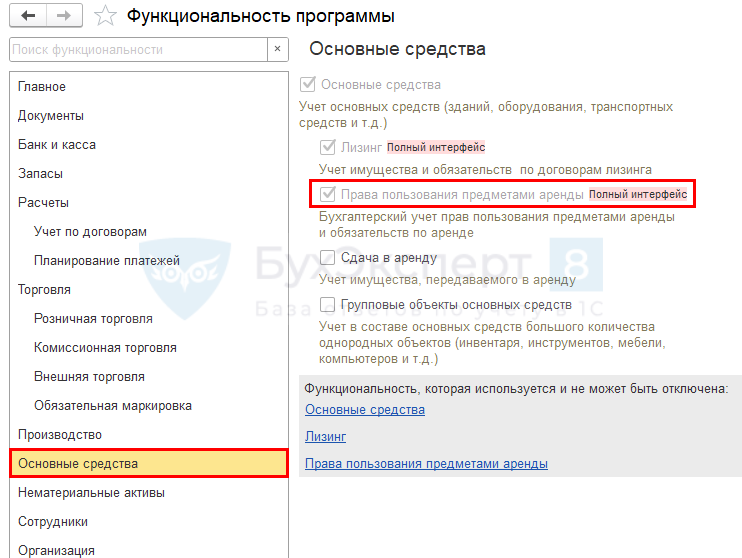

Настройка функциональности

В разделе Главное — Функциональность — Основные средства установите флажок Права пользования предметами аренды.

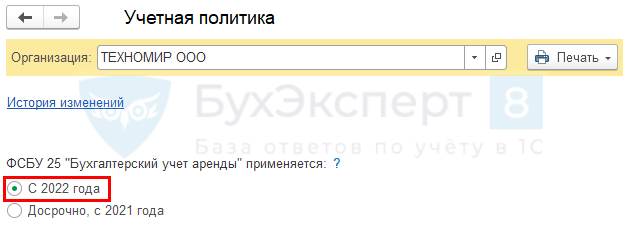

Настройка учетной политики

Сделайте настройку в разделе Главное — Учетная политика.

Укажите:

Получите понятные самоучители 2026 по 1С бесплатно:

- ФСБУ 25 «Бухгалтерский учет аренды» применяется — установите переключатель С 2022 года.

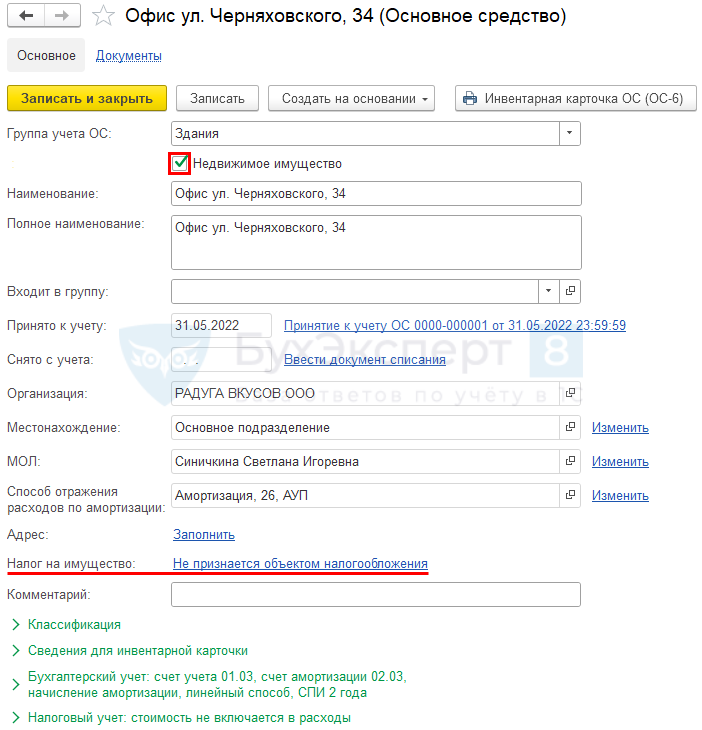

Настройка карточки ОС

Создайте в справочнике Основные средства элемент с наименованием права пользованием активом (ППА).

Для созданного ППА поставьте флаг – Недвижимое имущество.

С 2022 года недвижимость, переданная в аренду, облагается налогом только у арендодателя (п. 3 ст. 378 НК РФ).

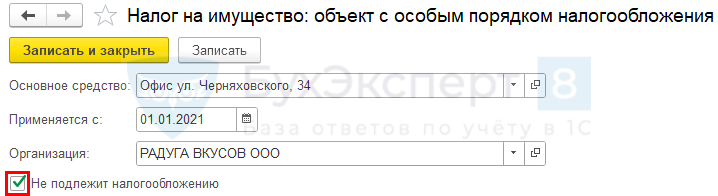

Чтобы в 1С с ППА не исчислялся налог на имущество, пройдите по ссылке Налог на имущество в карточке ОС, создайте запись в форме Объекты с особым порядком налогообложения и установите флаг Не подлежит налогообложению.

Пошаговая инструкция

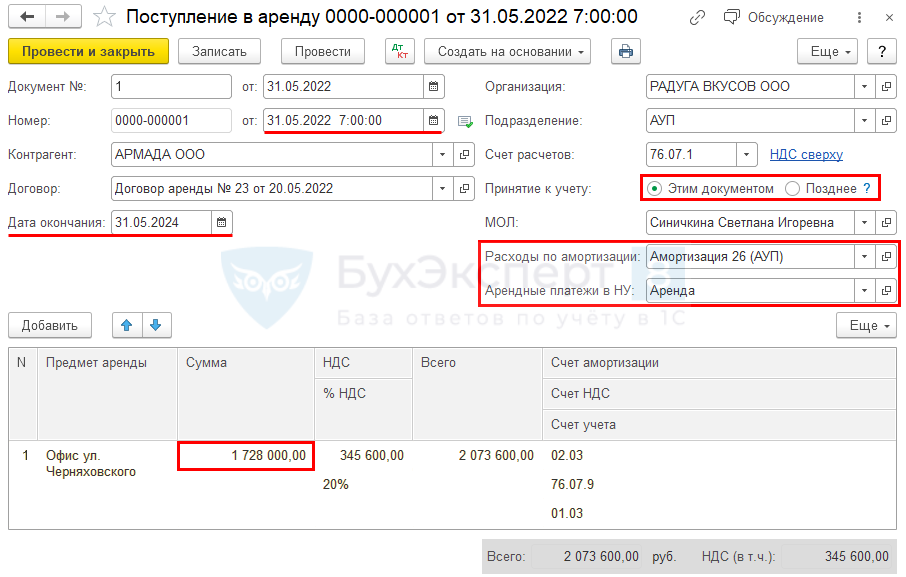

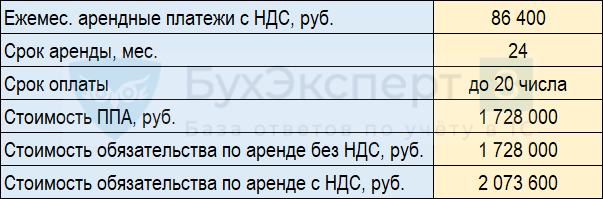

20 мая 2022 Организация арендовала офис с 01 июня 2022 по 31 мая 2024 на 24 месяца. Арендная плата составляет 86 400 руб. в месяц (в т. ч. НДС 20% — 14 400 руб.), 72 000 руб. Без НДС.

23 мая перечислен аванс + обеспечительный платеж, зачитываемый в последний месяц аренды, в сумме 172 800 руб., без НДС 144 000 руб.

С августа арендная плата вносится авансом до 20 числа каждого месяца.

Общая сумма по договору 86 400 руб. х 24 мес. = 2 073 600 руб. (в т. ч. НДС 20% — 345 600 руб.), 1 728 000 руб. без НДС.

31 мая помещение передано по акту приема-передачи арендатору. СПИ предмета аренды — 24 месяца. Организация вправе применять упрощенные способы ведения бухгалтерского учета. По УП признает ППА, но не применяет дисконтирование.

Налог на имущество уплачивает арендодатель.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса арендодателю | |||||||

| 23 мая | 60.02 | 51 | 172 800 | 172 800 | Перечисление аванса арендодателю | Списание с расчетного счета — Оплата поставщику |

|

| Принятие к учету ППА | |||||||

| 31 мая | 08.04.2 | 76.07.1 | 1 728 000 | 1 728 000 | Учет арендных обязательств | Поступление в аренду | |

| 01.03 | 08.04.2 | 1 728 000 | Принятие к учету актива | ||||

| 01.К | 08.04.2 | 1 728 000 | 1 728 000 | Отражение разницы в стоимости в НУ | |||

| 76.07.9 | 76.07.1 | 345 600 | Принятие к учету НДС | ||||

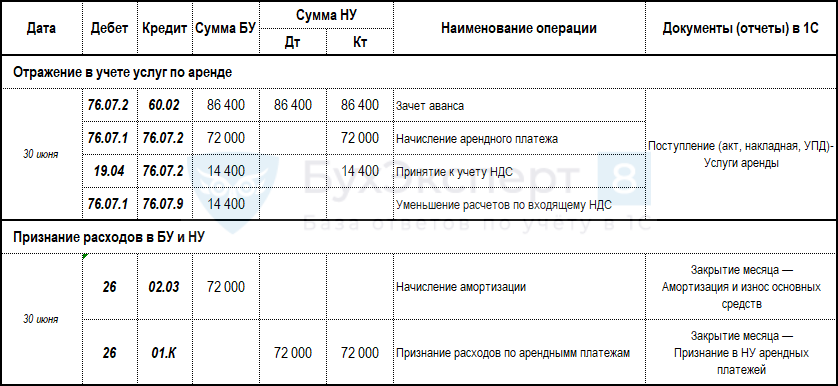

| Отражение в учете услуг по аренде | |||||||

| 30 июня | 76.07.2 | 60.02 | 86 400 | 86 400 | 86 400 | Зачет аванса | Поступление (акт, накладная, УПД)- Услуги аренды |

| 76.07.1 | 76.07.2 | 72 000 | 72 000 | Начисление арендного платежа | |||

| 19.04 | 76.07.2 | 14 400 | 14 400 | Принятие к учету НДС | |||

| 76.07.1 | 76.07.9 | 14 400 | Уменьшение расчетов по входящему НДС | ||||

| Признание расходов в БУ и НУ | |||||||

| 30 июня | 26 | 02.03 | 72 000 | Начисление амортизации | Закрытие месяца — Амортизация и износ основных средств |

||

| 26 | 01.К | 72 000 | 72 000 | Признание расходов по арендным платежам | Закрытие месяца — Признание в НУ арендных платежей |

||

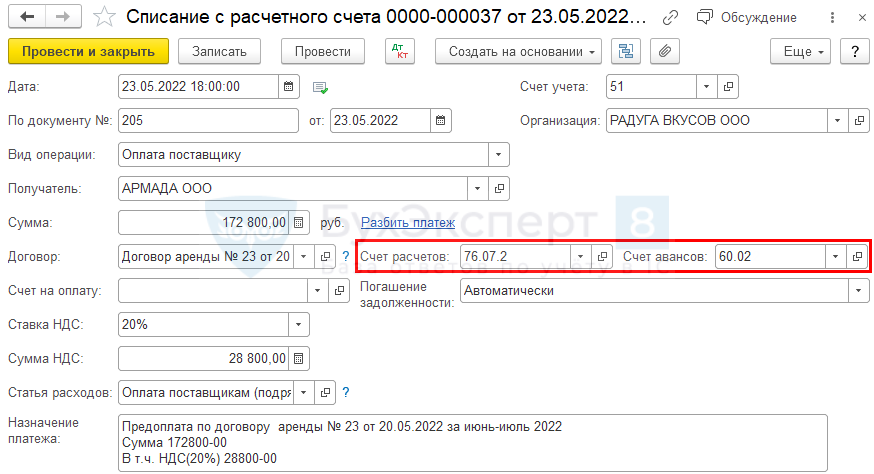

Перечисление аванса арендодателю

В нашем примере договором аренды предусмотрено, что обеспечительный платеж зачитывается в счет оплаты аренды за последний месяц. В этом случае обеспечительный платеж считается авансом (Письмо Минфина от 18.11.2021 N 03-07-11/93155).

Создайте документ Списание с расчетного счета (Банк и касса – Банковские выписки – Списание).

Для заполнения поля Счет расчетов используйте счета расчетов для арендного договора:

- 60.02 — для сумм авансов;

- 76.07.2 — для арендных платежей.

Проводки

Документ формирует проводку:

- Дт 60.02 Кт 51 — оплата авансовых арендных платежей.

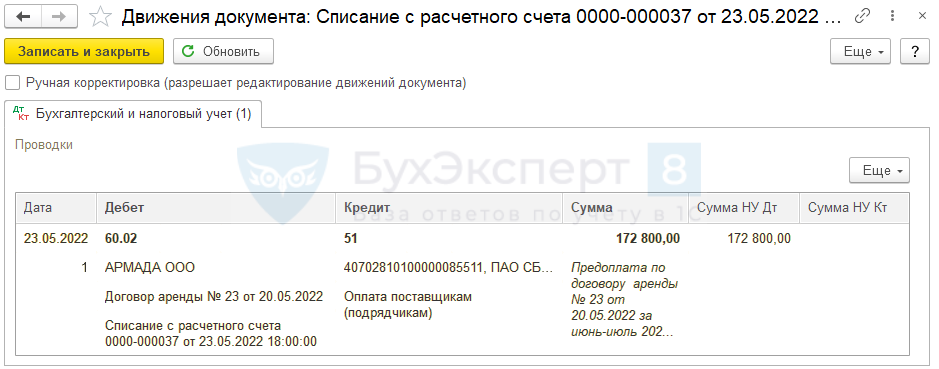

Принятие к учету ППА

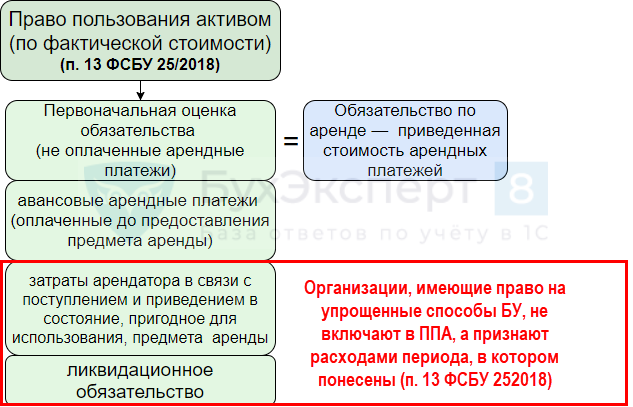

При приемке-передаче помещения в распоряжение арендатора, оформите поступление права пользования активом (ППА) на учет, создав документ Поступление в аренду (ОС и НМА – Поступление в аренду).

Стоимость ППА и арендного обязательства (АО) определите по схеме.

В нашем примере:

ППА и АО = 86 400 * 24 мес. = 2 073 600 руб. (в т. ч. НДС 20%)

При заполнении документа обратите внимание на поля:

- Номер … от — уникальный номер документа в программе, дата начала действия договора;

- Дата окончания — последний день действия договора;

- Принятие к учету — выберите переключатель

- Этим документом — если первоначальная стоимость ППА уже сформирована этим документом, и нет препятствий к началу эксплуатации помещения;

- Позднее — если ожидаются затраты по доведению объекта аренды до состояния, пригодного к использованию или его использование откладывается по другим причинам.

Укажите счета отражения расходов в БУ и НУ

- Расходы по амортизации — счет и статью затрат амортизации для объекта, в зависимости от направления использования (в нашем примере аренда — управленческие затраты).

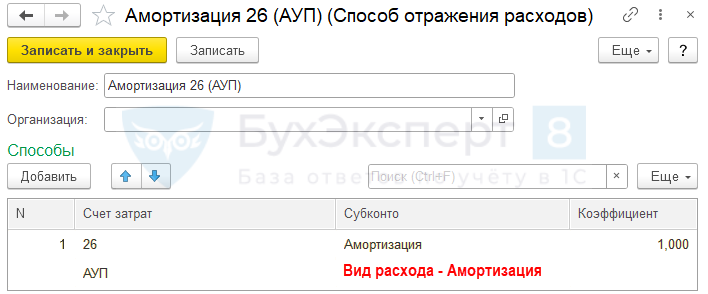

Настройка отражения расходов по амортизации ППА:

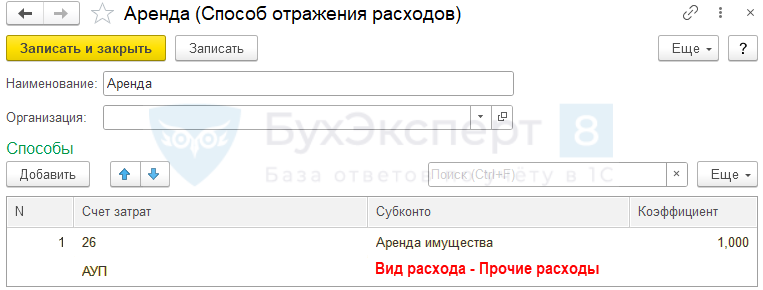

Настройка расходов по арендным платежам (НУ):

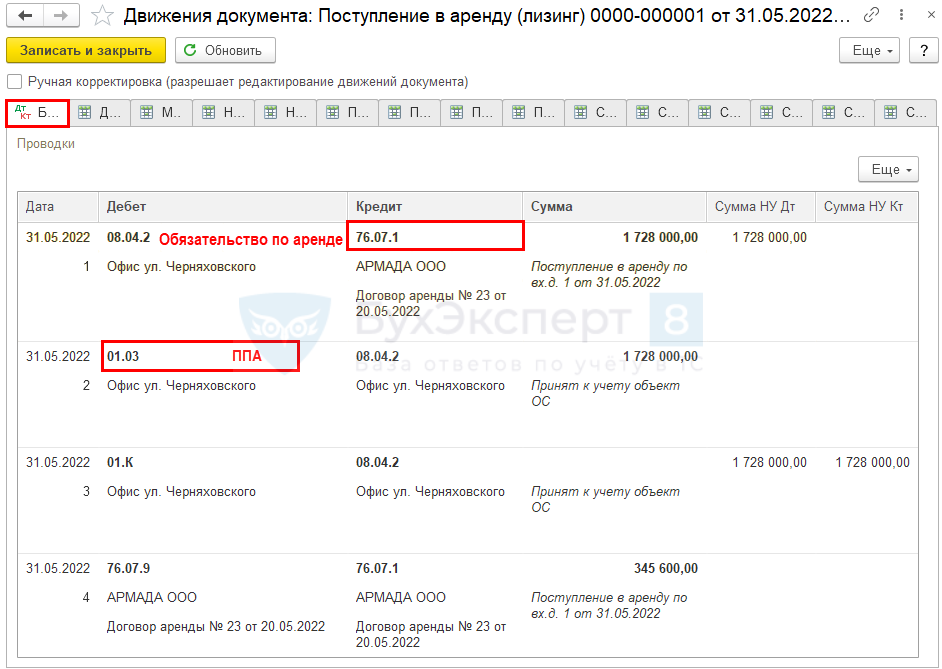

Проводки

Документ формирует проводки:

- Дт 08.04.2 Кт 76.07.1 — учет арендного обязательства;

- Дт 01.03 Кт 08.04.2 — принятие к учету ППА по арендному договору;

- Дт 01.К Кт 08.04.2 — стоимость арендных платежей в НУ;

- Дт 76.07.9 Кт 76.07.1 — принятие к учету НДС.

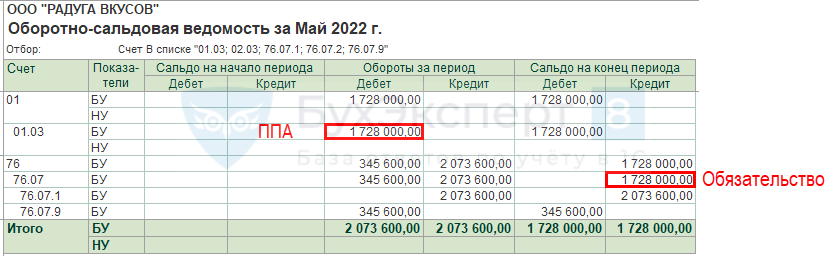

Проверьте сумму ППА и обязательства по аренде на счетах учета по арендному договору (Отчеты – Оборотно-сальдовая ведомость) ОСВ с отбором по счетам учета аренды.

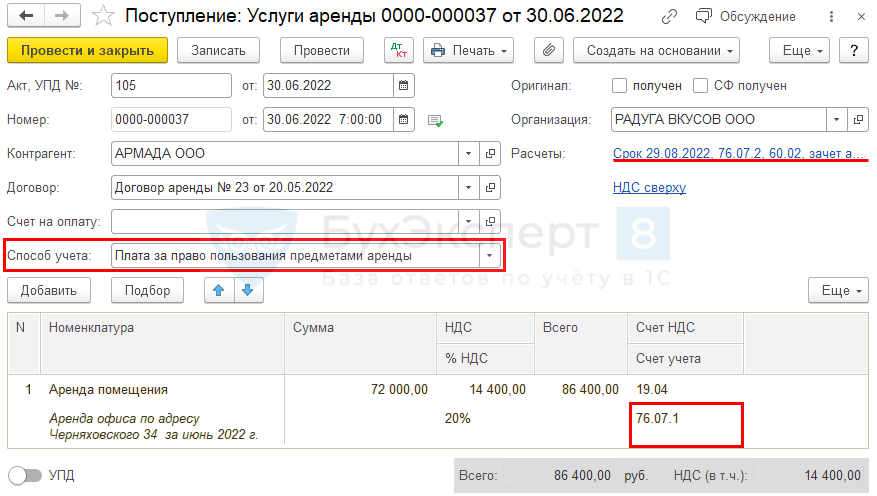

Отражение в учете услуг по аренде

Арендные платежи отразите в 1С документом Поступление (акт, накладная, УПД) (Покупки – Поступление (акты, накладные, УПД) – Услуги аренды).

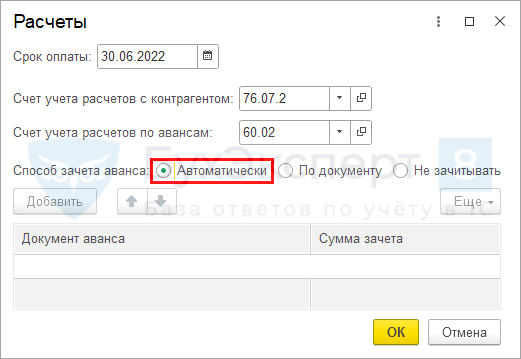

В документе укажите:

- Расчеты — счета расчетов по арендным платежам:

- 76.07.2 — для оплаты предоставленных услуг;

- 60.02 — для авансов;

- зачет — автоматически.

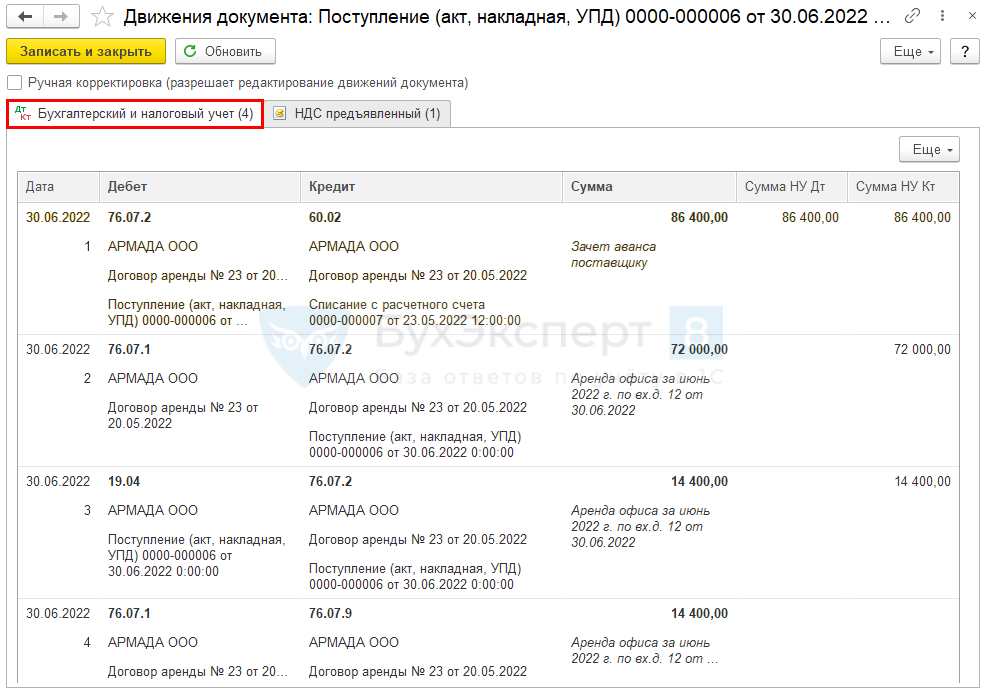

Проводки

Документ формирует проводки:

- Дт 76.07.2 Кт 60.02 — зачет аванса;

- Дт 76.07.1 Кт 76.07.2 — начисление арендного платежа;

- Дт 19.04 Кт 76.07.2 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — уменьшение обязательства в части НДС.

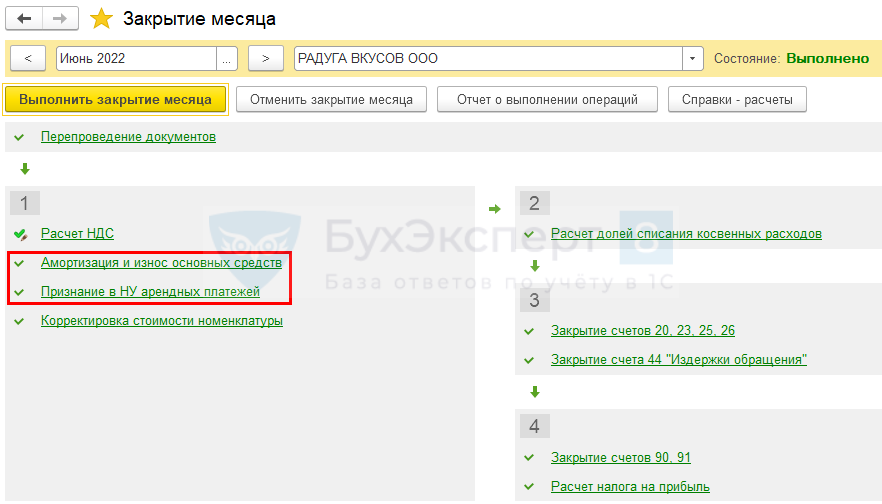

Признание расходов в БУ и НУ

Ежемесячно расходы признаются проведением регламентных операций в процедуре Закрытие месяца (Операции – Закрытие месяца):

- Амортизация и износ основных средств — расходы в БУ (в нашем примере это расходы по обычным видам деятельности п. 5, п. 9 ПБУ 10/99);

- Признание в НУ арендных платежей — расходы в НУ (в нашем примере это косвенные расходы пп. 10 п. 1 ст. 264 НК РФ).

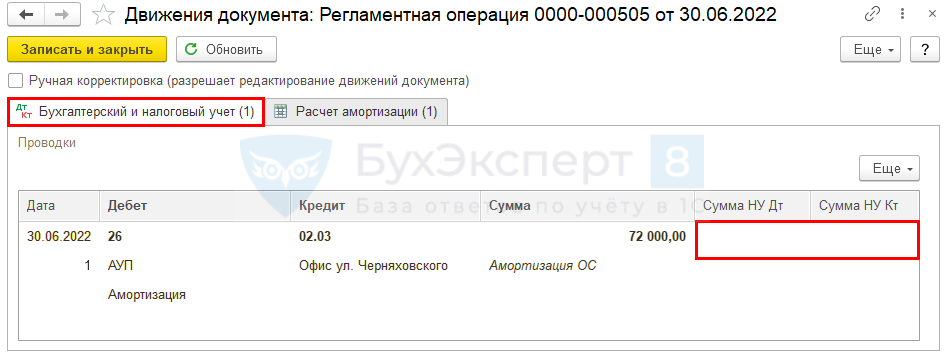

Амортизация и износ основных средств — амортизация ППА в БУ:

- Амортизация ППА = 1 728 000 / 24 мес. = 72 000 руб.

Проводки

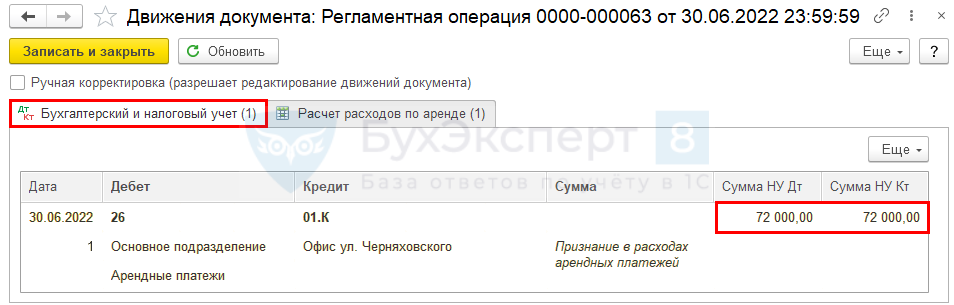

Расходы в целях налога на прибыль признаются регламентной операцией Признание в НУ арендных платежей.

Проводки

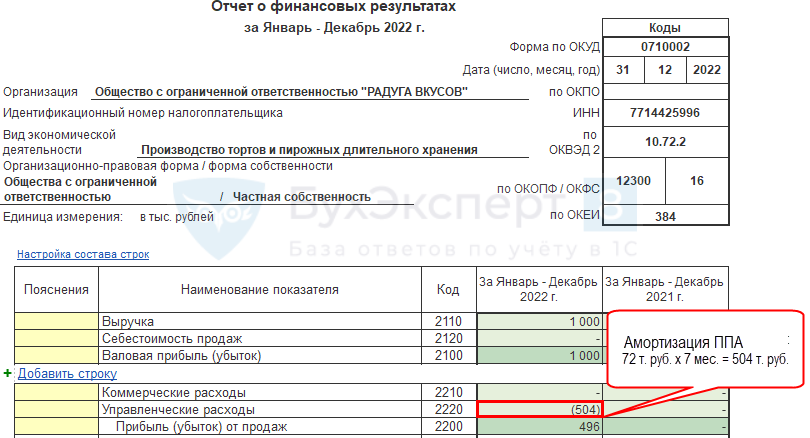

Отражение в бухгалтерской отчетности

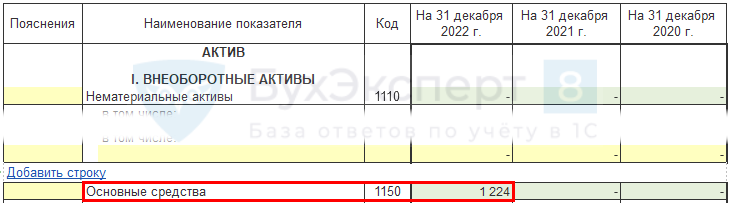

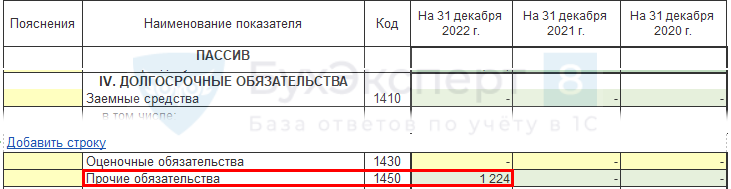

На 31.12.2022 остаточная стоимость ППА и обязательств по аренде отразится в бухгалтерском балансе.

Актив – Стоимость ППА:

- Стоимость ППА = 1 728 000 – (72 000 х 7 мес.) = 1 224 000 руб.

Пассив – Стоимость Обязательства по аренде (ОА):

- Стоимость ОА = 1 728 000 – (72 000 х 7 мес.) = 1 224 000 руб.

За 2022 сумма амортизации ППА отразится в управленческих расходах отчета о финансовых результатах.

Продолжение примера в статье Изменение условий аренды у арендатора без дисконтирования (ПРОФ)

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете