Трудовой договор может быть в любое время расторгнут по соглашению сторон трудового договора – ст. 78 ТК РФ. В соглашении часто предусматривают выплату увольняющемуся дополнительной компенсации. Такая компенсация частично облагается НДФЛ и взносами. Разберем, как в ЗУП 3.1 настроить расчет компенсации по соглашению сторон.

Содержание

НДФЛ и взносы с компенсации по соглашению сторон

В каком размере компенсацию не облагают НДФЛ и взносами

Компенсации при увольнении по соглашению сторон не облагаются НДФЛ и страховыми взносами в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка в районах Крайнего Севера и приравненных к ним местностях). Эти правила применяют для любых сотрудников независимо от их занимаемой должности (Письма Минфина от 20.07.2021 N 03-03-06/1/57946, от 18.02.2021 N 03-04-05/11324, от 15.02.2021 N 03-04-05/10004, от 09.07.2020 N 03-01-06/59885).

Средний месячный заработок для расчета необлагаемого лимита по НДФЛ и взносам с 2025 года определяют по-разному:

- Для НДФЛ его рассчитывают по правилам для пособий по беременности и родам и по уходу за ребенком (абз. 7 ст. 217 НК РФ). Здесь применяем нормы Закона 255-ФЗ и Постановления Правительства N 1540

- Для страховых взносов и взносов на травматизм – по правилам расчета среднего заработка для командировок. При расчете руководствуемся письмами ФНС от 27.10.2023 N ЗГ-3-11/13952, Минфина от 30.06.2014 N 03-04-06/31391)

Как рассчитать трех- или шестикратный средний месячный заработок

Трехкратный (шестикратный) средний заработок для расчета необлагаемых выплат по взносам и по НДФЛ рассчитываем по-разному.

Для необлагаемого предела по взносам

С 1 сентября 2025 года для расчета необлагаемой взносами части выплат нужно умножить средний месячный заработок на коэффициент территориальных условий

Получите понятные самоучители 2026 по 1С бесплатно:

| Необлагаемый предел выплат по взносам | = | Средний месячный заработок | * | Коэффициент территориальных условий (3 или 6) |

Средний месячный заработок определяем по правилам Постановления Правительства от 24.04.2025 N 540

| Средний месячный заработок для выходного пособия | = | Средний дневной (часовой) заработок | * | Среднемесячное количество дней (часов) |

Есть мнение, что при увольнении по соглашению сторон необлагаемый лимит по взносам нужно рассчитывать, исходя из фактического числа рабочих дней в следующих трех (шести) месяцах после увольнения. Эта методика согласуется с письмом Роструда от 29.05.2024 N ПГ/10195-6-1 и может применяться только к выплатам по соглашению сторон.

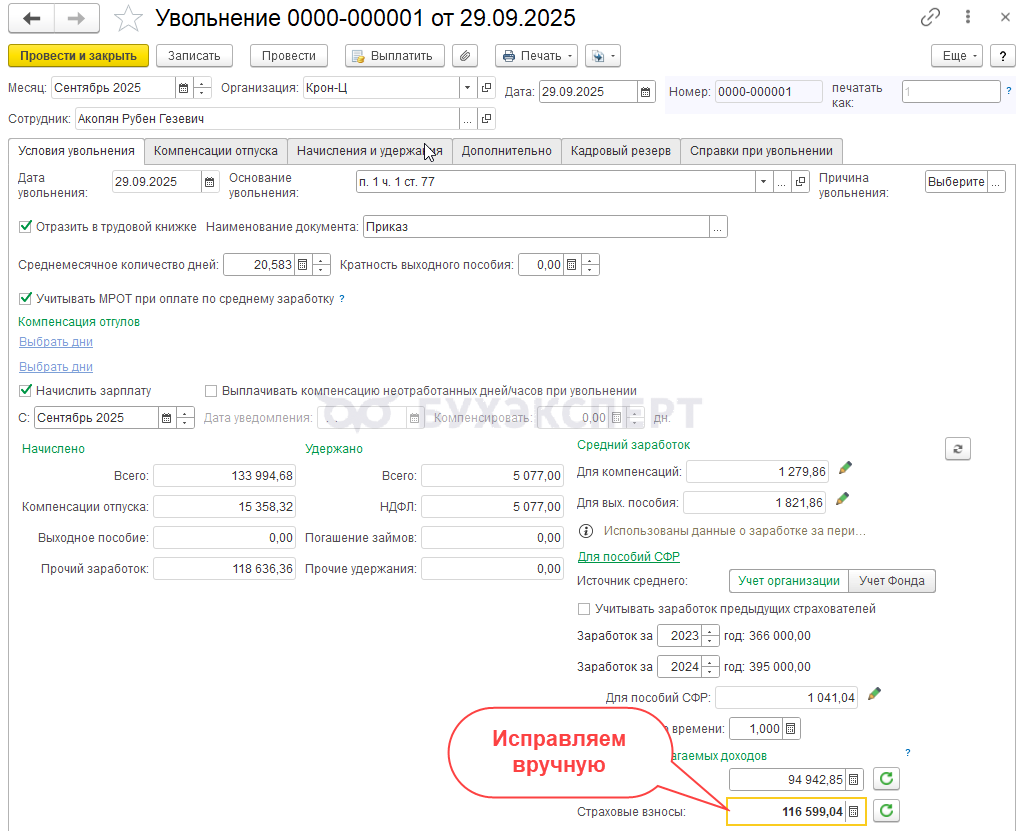

Необлагаемый предел выплат по взносам = Средний дневной (часовой) заработок * Кол-во рабочих дней (часов) в 3 (6) месяцах после увольнения В ЗУП 3.1 нет возможности выбора методики для расчета необлагаемого лимита по взносам. Поэтому если решим рассчитывать предел таким способом, понадобится вручную:

- Посчитать количество рабочих дней в трех (шести) месяцах после увольнения

- Посчитать необлагаемый предел по взносам

- Внести полученную сумму в документ Увольнение

Для необлагаемого предела по НДФЛ

- Если среднемесячный заработок сотрудника за расчетный период превышает текущий МРОТ - при расчете используем формулу расчета по среднедневному заработку:

Трех (шести)кратный средний месячный заработок = Средний дневной заработок по правилам для пособия по уходу за ребенком * 30,4 * Число месяцев (3 или 6)

Такие разъяснения приводят ФНС и Минфин - НДФЛ с выплат при увольнении: как считать необлагаемый лимит.

- Если среднемесячный заработок за расчетный период меньше МРОТ – полагаем, среднедневной заработок рассчитывать не нужно. Формула будет иметь вид:

Трех (шести)кратный средний месячный заработок = МРОТ * Число месяцев (3 или 6)

Это следует из п 1.1 статьи 14 Закона N 255-ФЗ и п. 24 Постановления Правительства N 1540

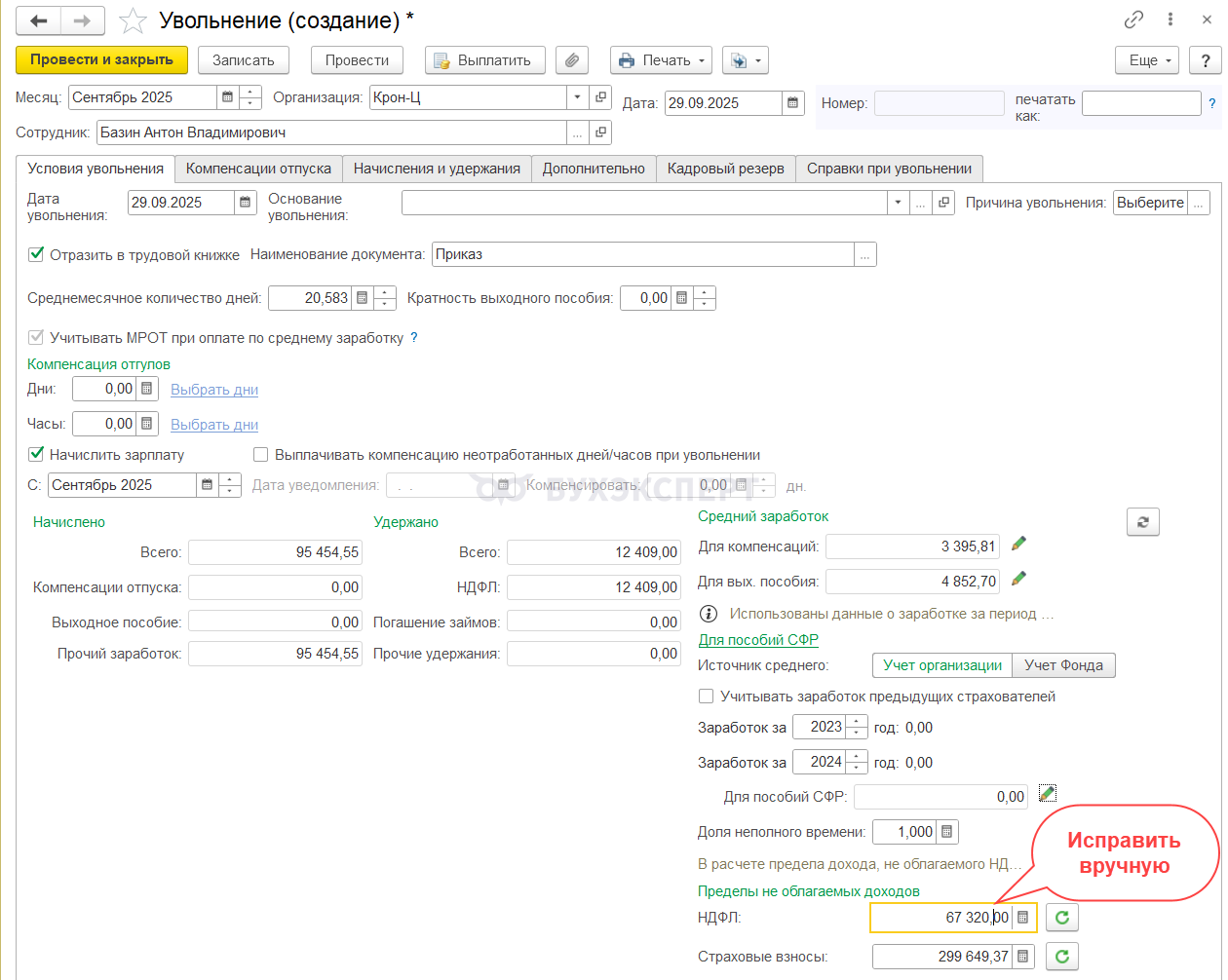

В ЗУП 3.1 расчет из МРОТ реализован по-другому. Если среднемесячный заработок оказался меньше МРОТ - в качестве суммы за месяц берется не МРОТ, а расчетное значение МРОТ * 24 / 730 * 30,4. Это значение отличается от МРОТ и необлагаемая часть компенсации может быть рассчитана неверно. Если не согласны с таким подходом, сумму необлагаемого предела по НДФЛ придется редактировать вручную.

Как начислить компенсацию по соглашению в ЗУП 3.1

Типовой вид начисления для компенсации при увольнении по соглашению сторон в ЗУП 3.1 не предусмотрен. Поэтому создадим новое начисление и будем рассчитывать его в документе Увольнение (Кадры – Приемы, переводы, увольнения).

Чтобы компенсация попала в расчет – в документе нужно включить флажок Начислить зарплату

Важно рассчитать компенсацию именно в документе Увольнение – в этом случае программа сможет рассчитать НДФЛ и взносы с компенсации по правилам 2025 года.

Типовой механизм расчета не облагаемых НДФЛ и взносами сумм компенсаций разобрали в статье Типовая настройка для расчета НДФЛ и взносов компенсаций при увольнении по правилам 2025 (ЗУП 3.1.30.197 / 3.1.33.19).

Предварительные настройки в ЗУП 3.1 для расчета компенсации по соглашению сторон:

- Создаем пользовательский Показатель (Настройка – Показатели расчета зарплаты) для суммы компенсации – чаще всего размер компенсации прописывают в соглашении именно в виде фиксированной суммы, поэтому разберем такой пример

- Настраиваем Шаблон (Настройка – Шаблоны ввода исходных данных) для документа Данные для расчета зарплаты, которым потом будем вводить сумму компенсации

- Создаем новый вид Начисления (Настройка – Начисления) для компенсации по соглашению сторон

- Настраиваем обложение компенсации по НДФЛ и взносами. Для этого нужно установить:

- код дохода по НДФЛ – 2014

- вид дохода по взносам – Выплаты при увольнении, облагаемые страховыми взносами частично

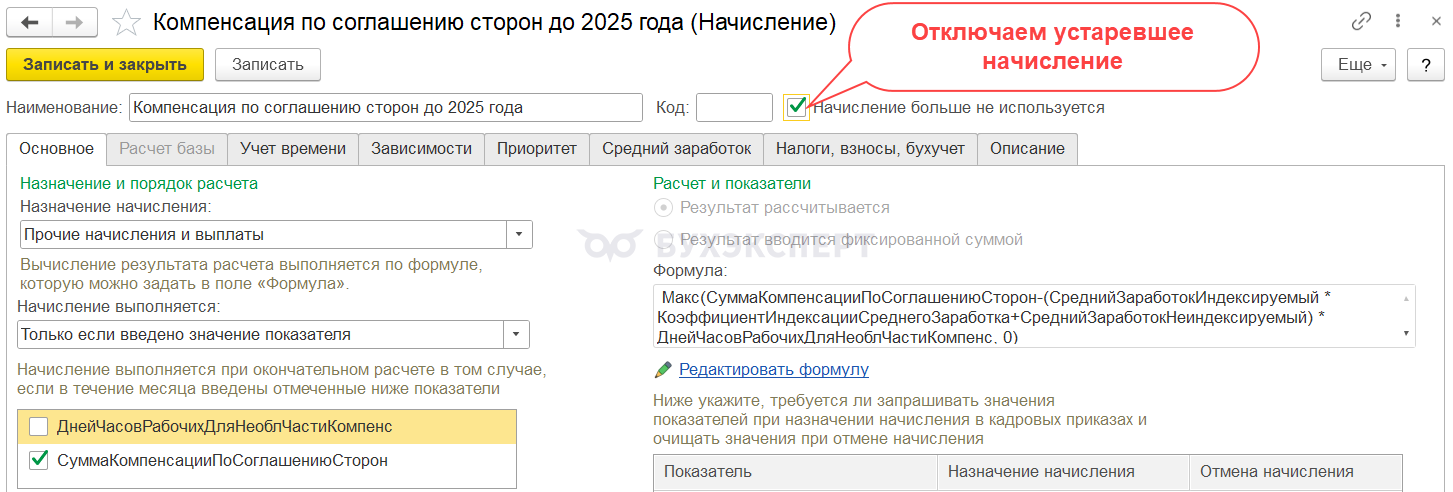

Если в ЗУП 3.1 уже есть начисление для расчета компенсации при увольнении по соглашению сторон, его не трогаем. Это начисление использовалось до 2025 года и НДФЛ с компенсации рассчитывался по старым правилам. Ранее созданное начисление править нельзя, иначе «поедут» расчеты по ранее уволенным сотрудникам. Поэтому перед настройкой новой компенсации в старом начислении меняем название и отправляем его в архив.

И после этого уже можно приступать к настройке нового начисления для расчета компенсации по соглашению сторон.

В месяце увольнения сотрудника по соглашению сторон нужно выполнить следующие действия:

- Ввести сумму компенсации документом Данные для расчета зарплаты (Зарплата – Данные для расчета зарплаты)

- Рассчитать компенсацию, НДФЛ и взносы с нее в документе Увольнение

Разберем пошаговую настройку компенсации и действия в месяце увольнения на примере.

Предварительные настройки в ЗУП 3.1 по шагам

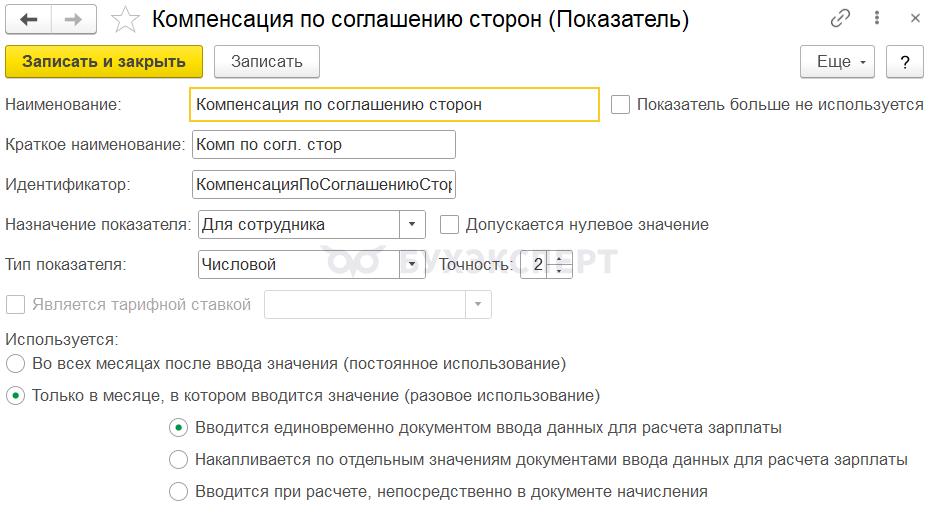

Шаг 1. Создаем показатель для суммы компенсации

Для ввода суммы компенсации создадим новый показатель (Настройка – Показатели расчета зарплаты). Название может быть произвольным, например, Компенсация по соглашению сторон.

Укажем параметры:

- Назначение показателя – Для сотрудника

- Используется: Только в месяце, в котором вводится значение (разовое использование)

- Вводится единовременно документом ввода данных для расчета зарплаты

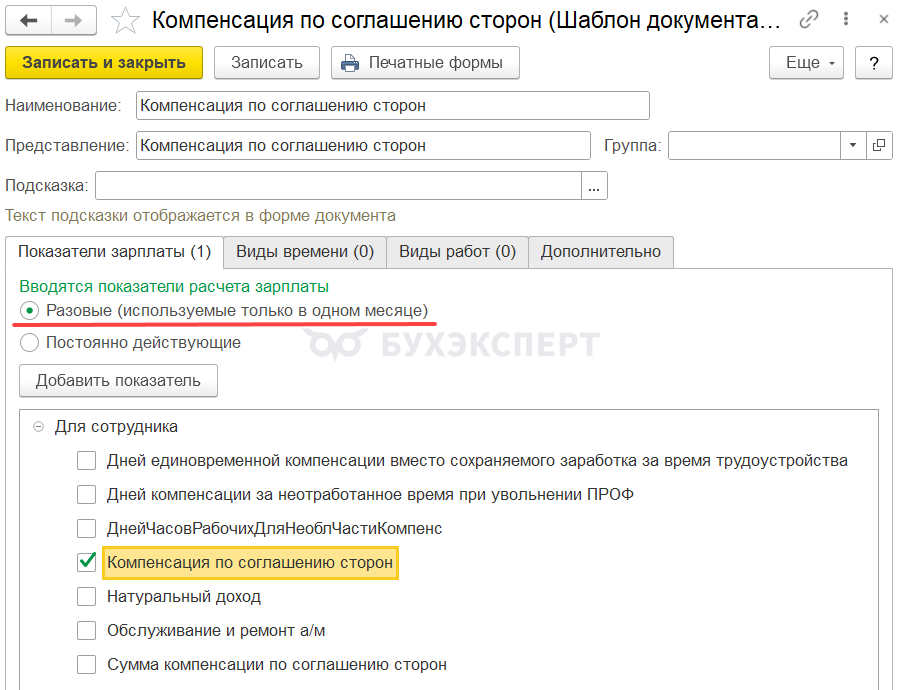

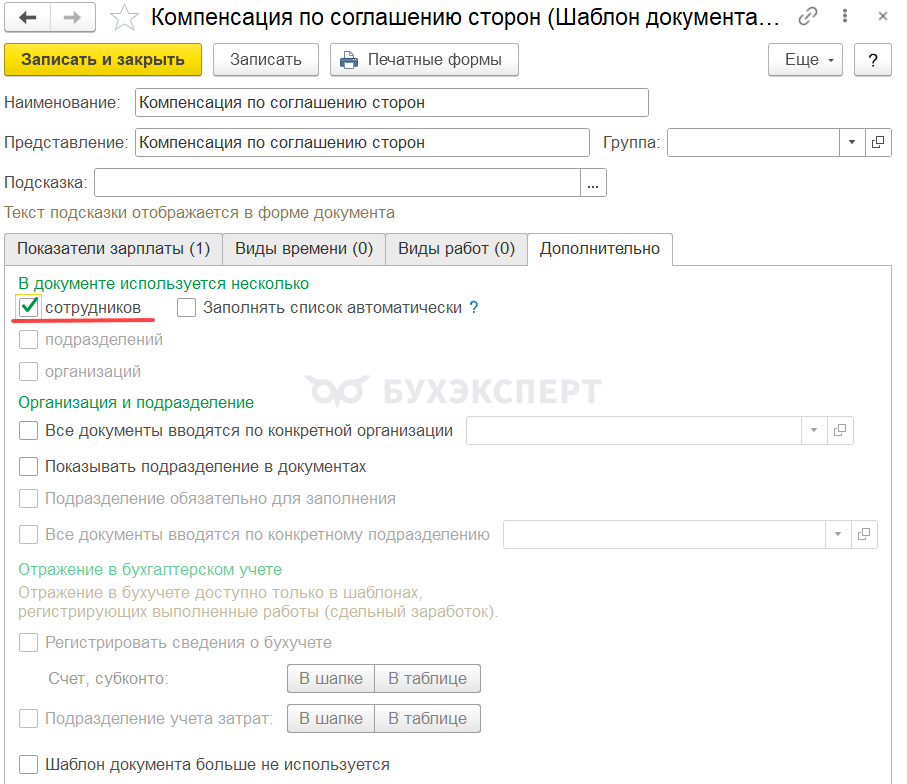

Шаг 2. Настраиваем шаблон для ввода показателя

Для ввода значения показателя настроим Шаблон документа ввода исходных данных (Настройка – Шаблоны ввода исходных данных).

Если нужно заполнять документ сразу на несколько сотрудников, на вкладке Дополнительно можно включить флажок В документе используется несколько сотрудников.

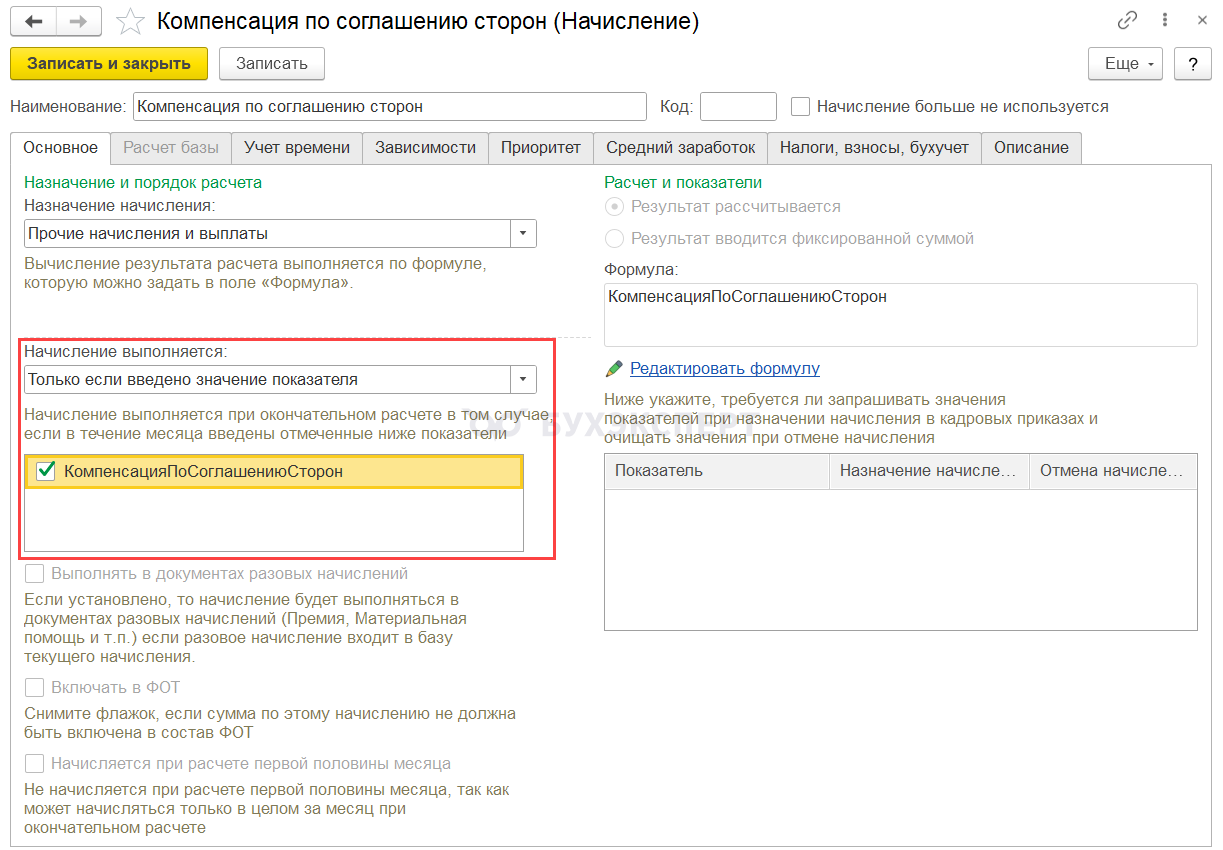

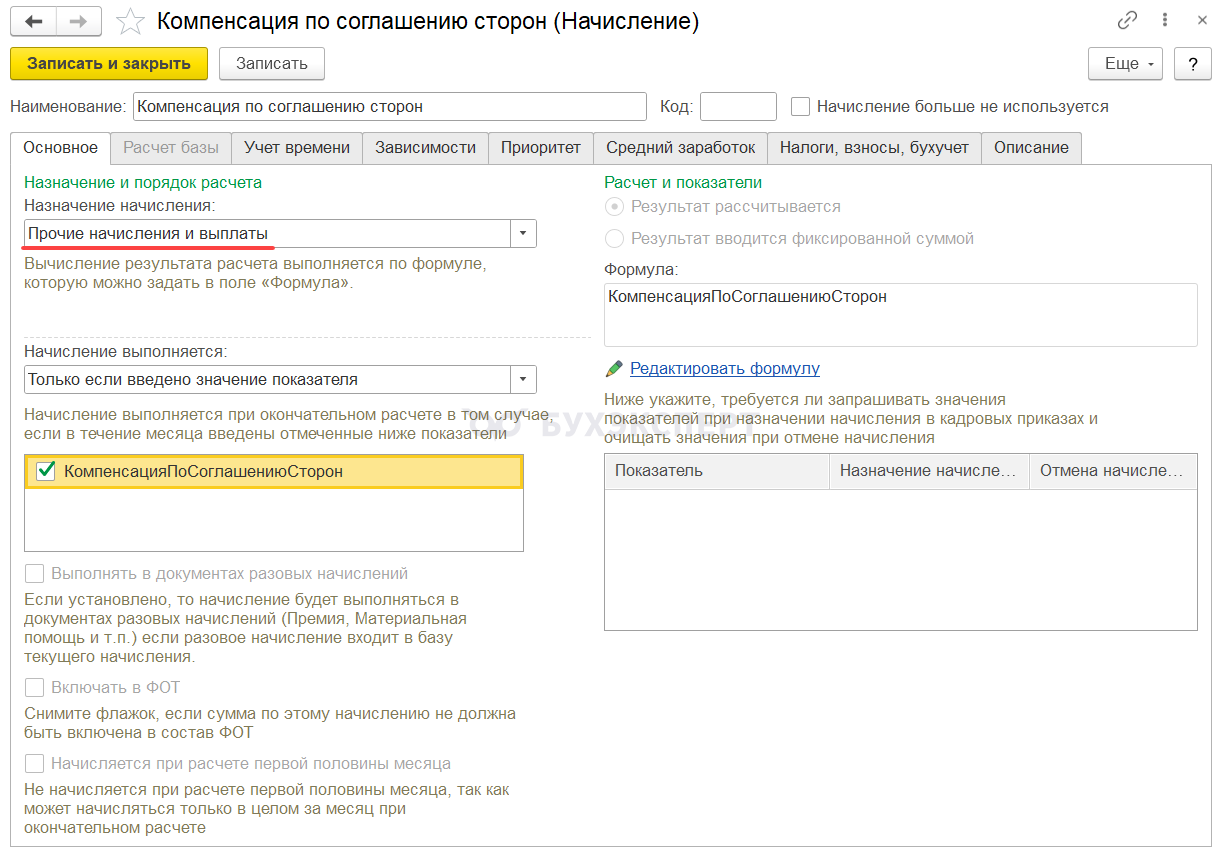

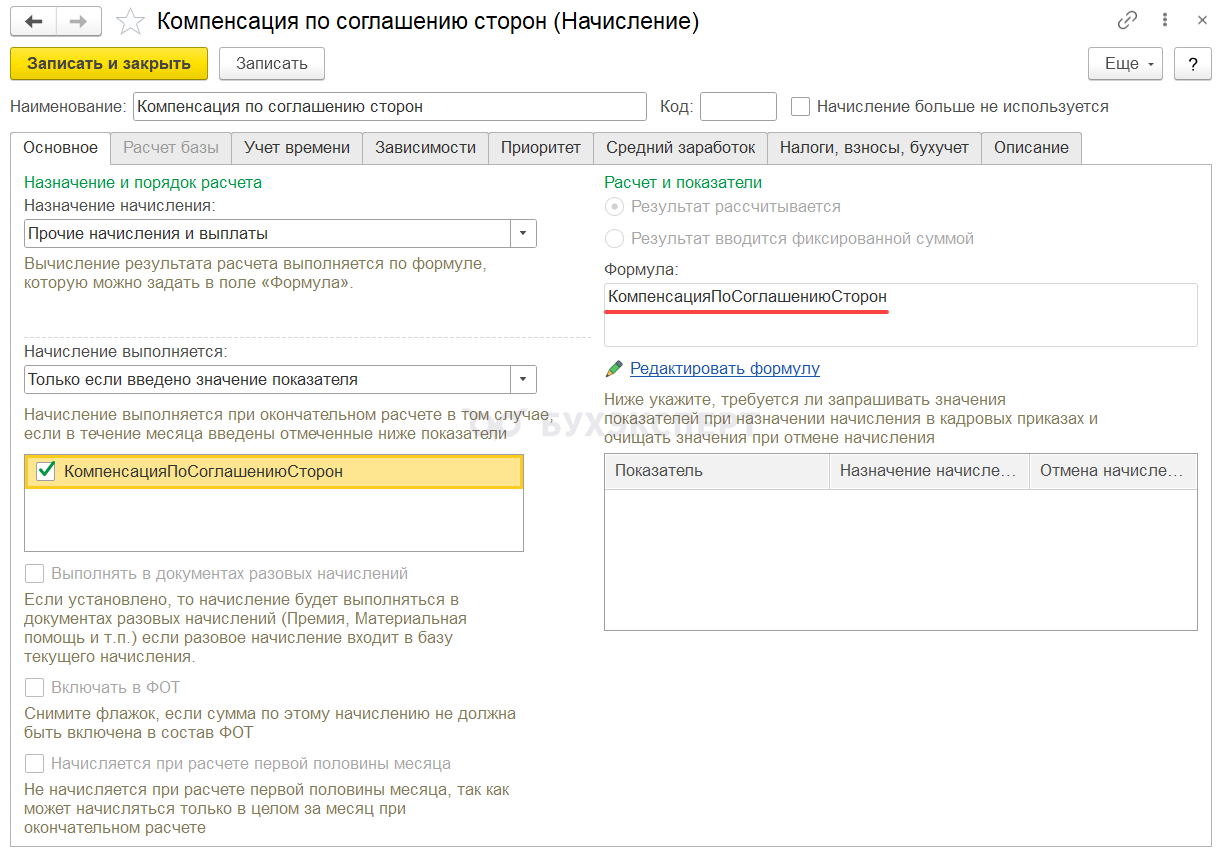

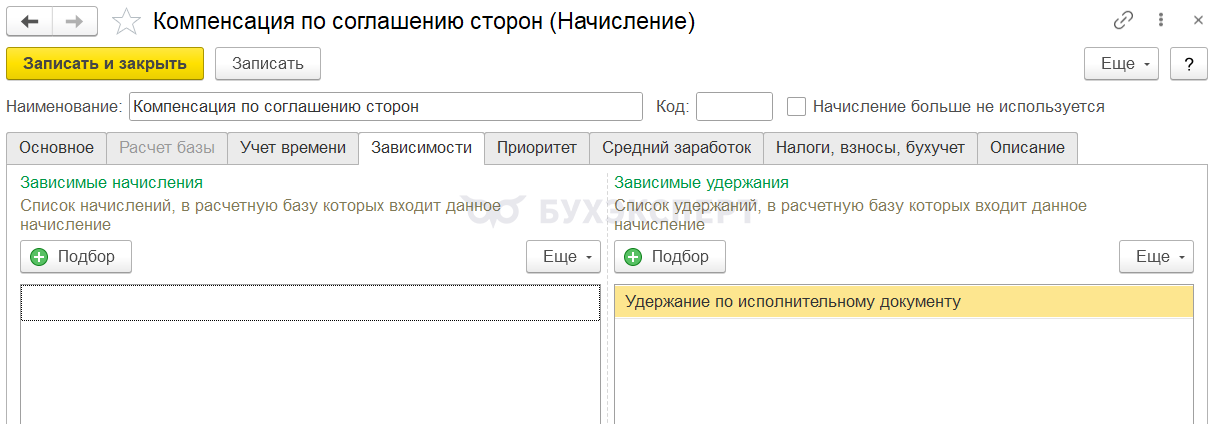

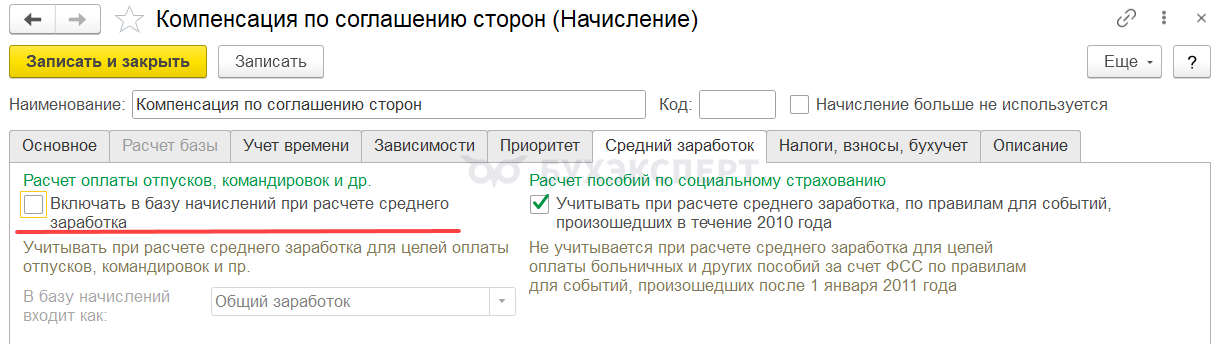

Шаг 3. Создаем начисление для расчета компенсации

Создадим начисление для расчета компенсации. Его основные настройки:

Способ выполнения начисления – начисление выполняется, Только если введено значение показателя

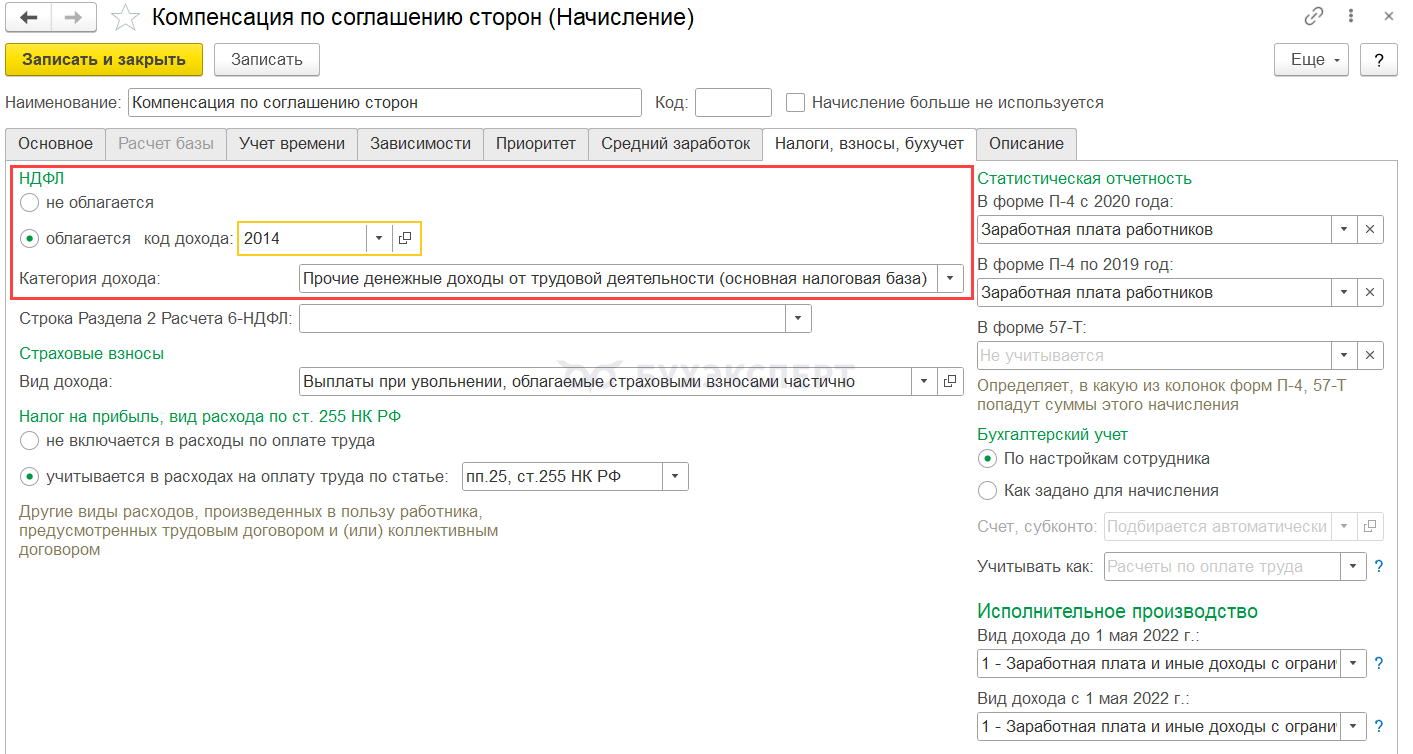

Шаг 4. Настраиваем обложение компенсации НДФЛ и взносами

НДФЛ

На вкладке Налоги, взносы, бухучет укажем код дохода НДФЛ 2014 и категорию Прочие денежные доходы от трудовой деятельности (основная налоговая база).

При такой настройке НДФЛ рассчитается только с суммы компенсации, превышающей трех (шести-) месячный средний заработок.

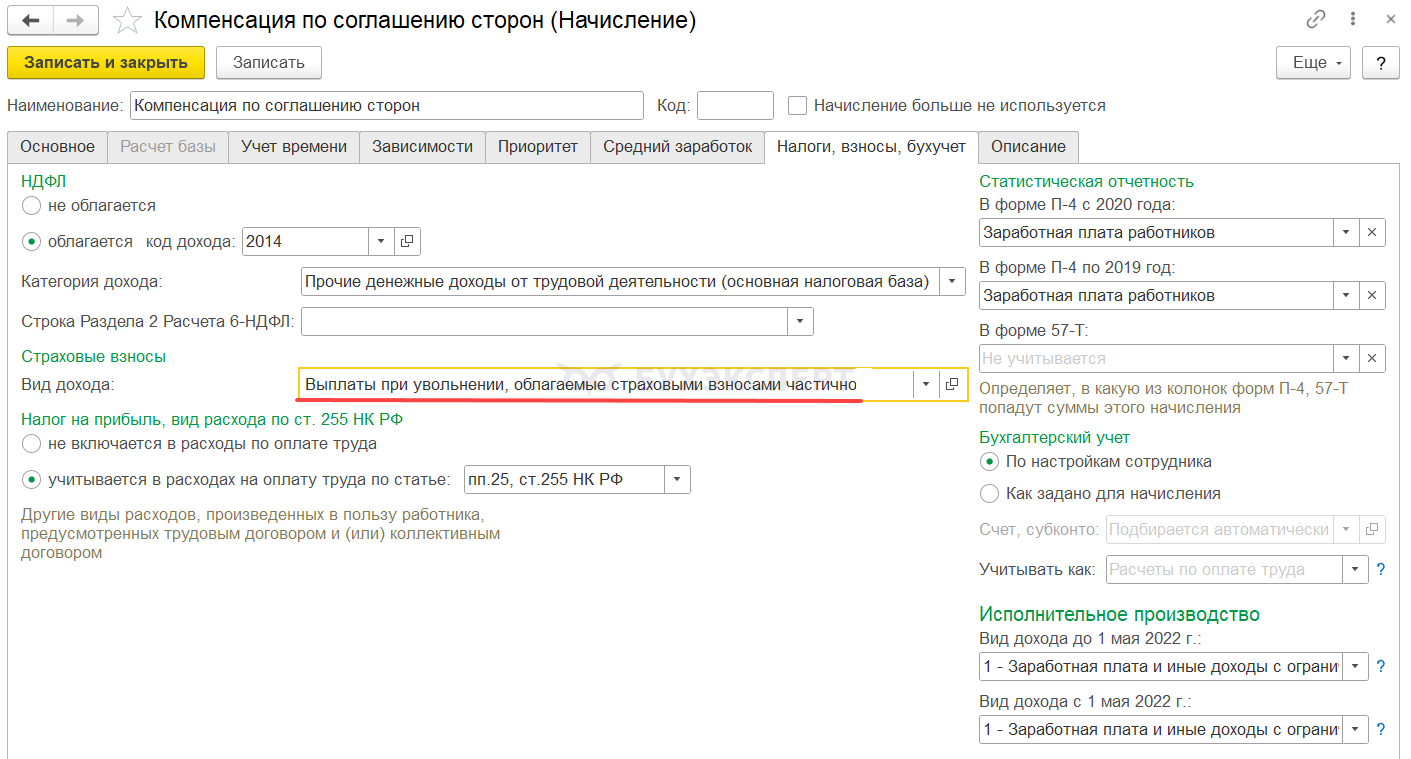

Страховые взносы

Чтобы рассчитать взносы только с превышения трехкратного (шестикратного) среднего месячного заработка, в настройках начисления на вкладке Налоги, взносы, бухучет нужно выбрать вид доходов по взносам Выплаты при увольнении, облагаемые страховыми взносами частично.

Рассмотрим действия в месяце увольнения и начисление компенсации на примере.

Действия в месяце увольнения и пример расчета компенсации

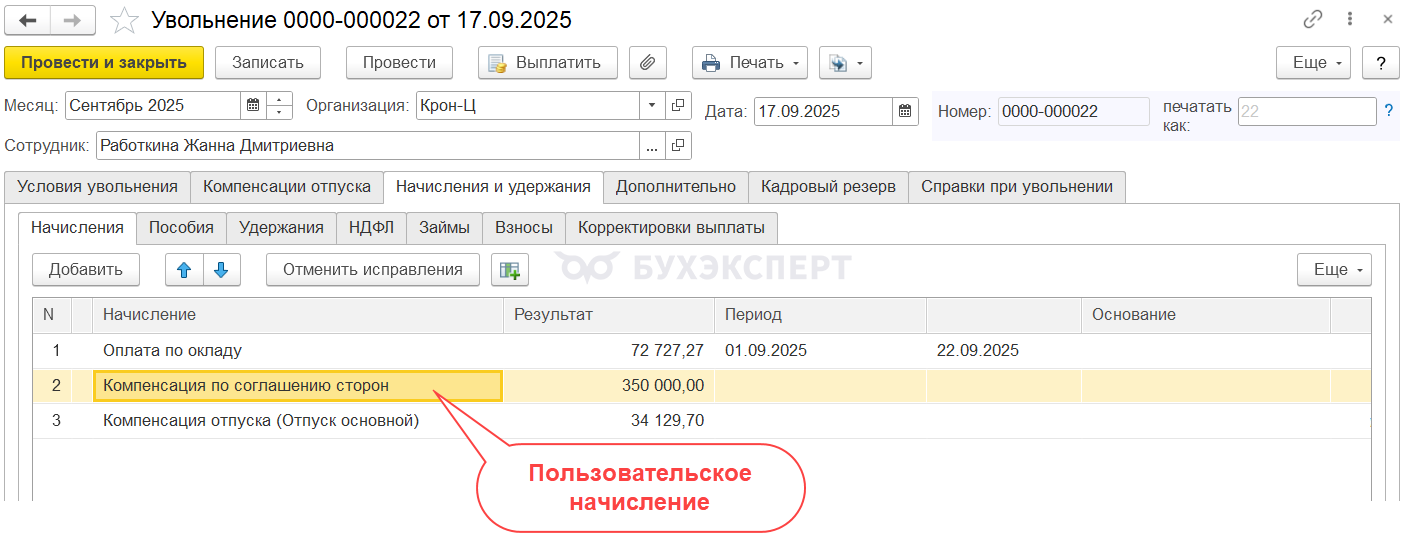

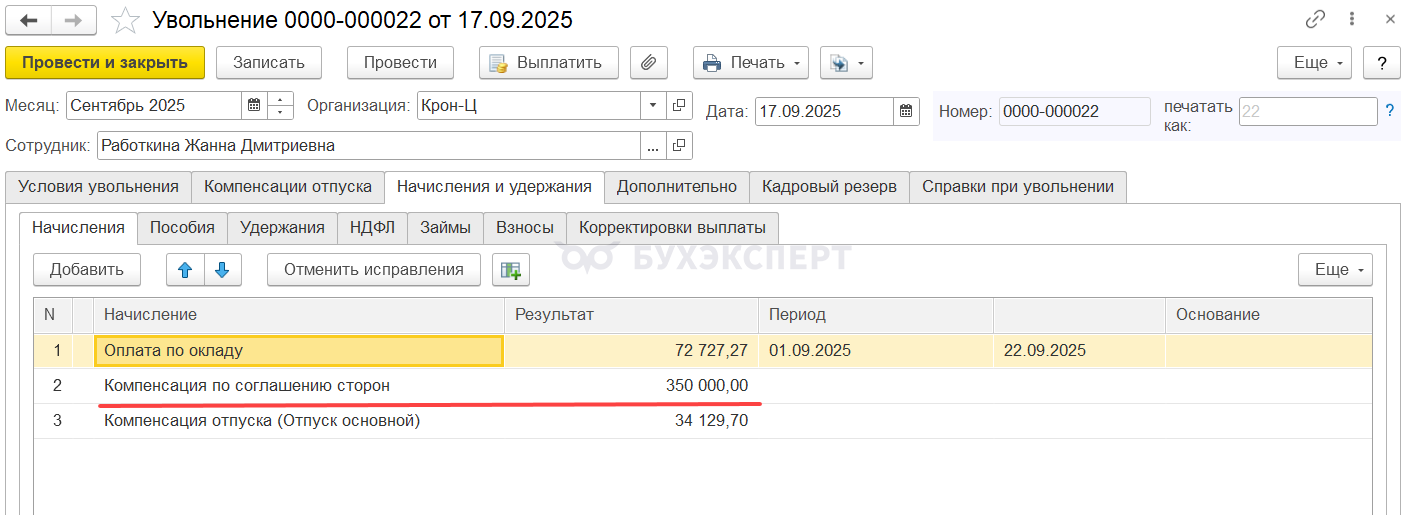

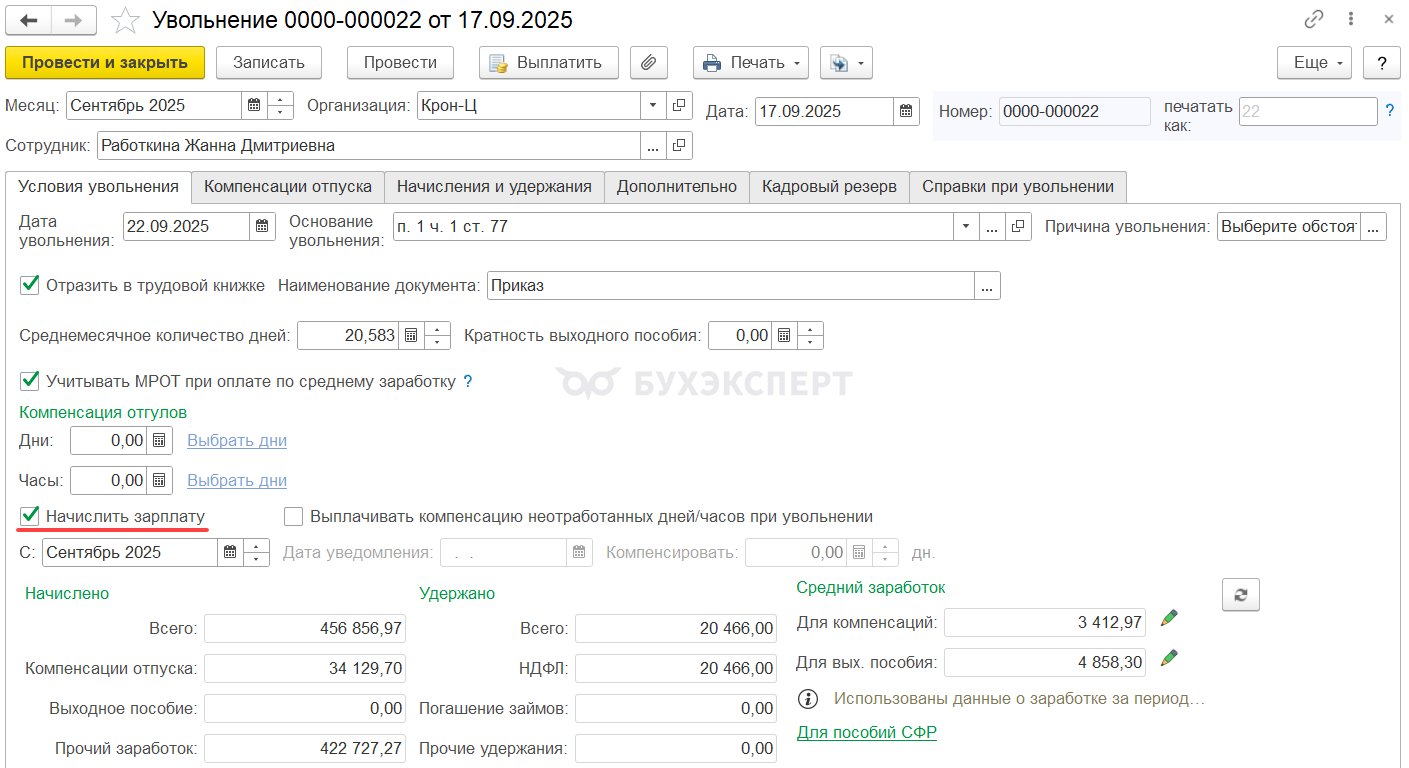

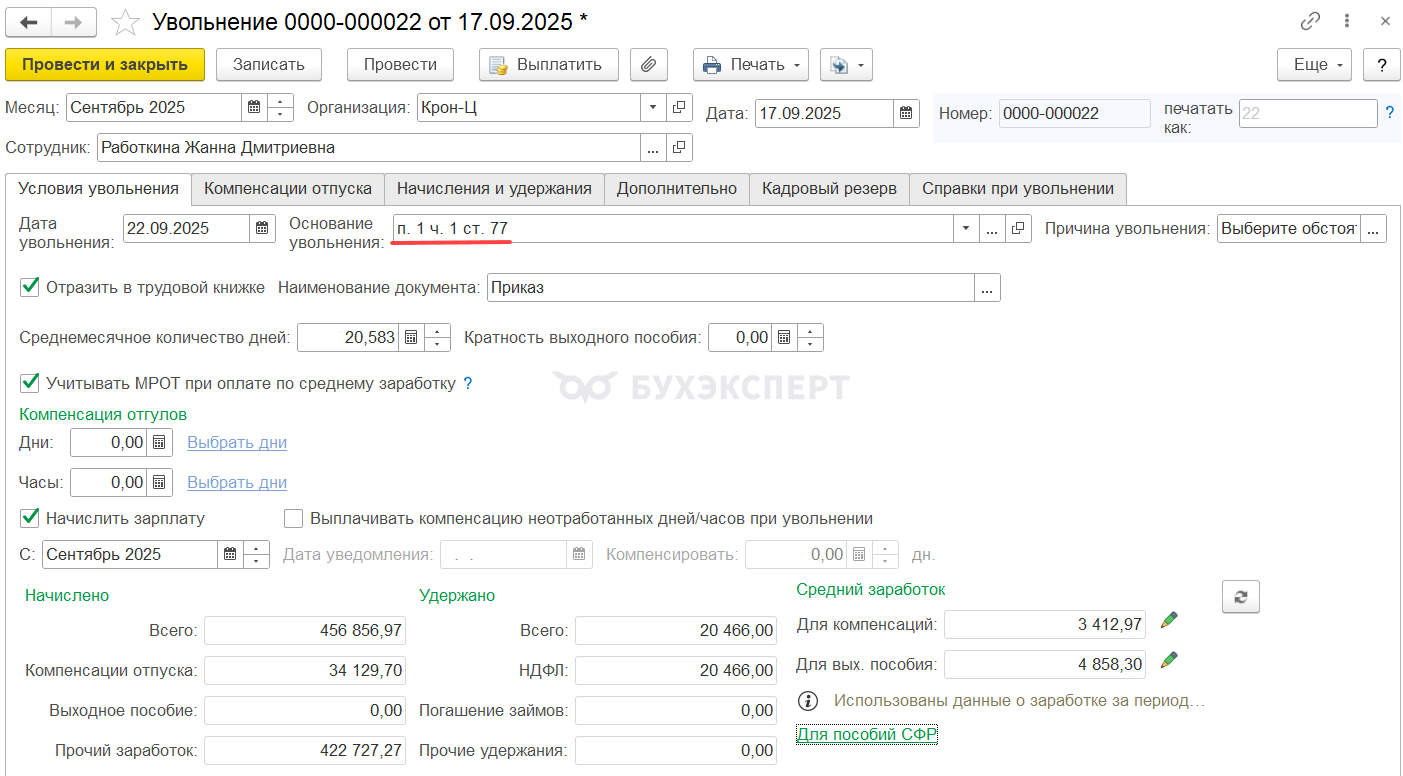

Сотрудница Работкина Ж. Д. увольняется 22.09.2025 по соглашению сторон.

Размер компенсации по соглашению сторон составляет 350 000 руб. Организация расположена в обычных климатических условиях. Доход сотрудника не превышает предельный размер для применения ставки НДФЛ 13%.

Организации применяет основной тариф страховых взносов 30%, ставка взносов на травматизм - 0,2%.

Начислим компенсацию при увольнении по соглашению сторон и проверим расчет НДФЛ и взносов.

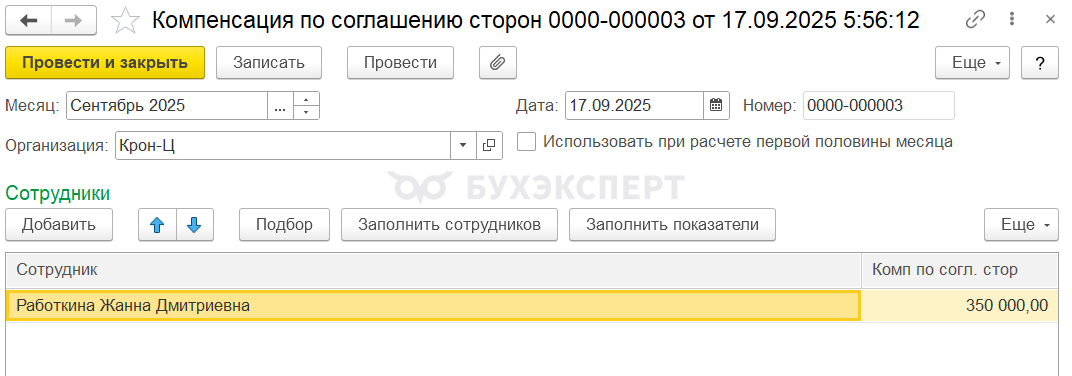

Введем сумму компенсации для Работкиной Ж. Д. документом Данные для расчета зарплаты.

Сумма компенсации автоматически рассчиталась в документе Увольнение.

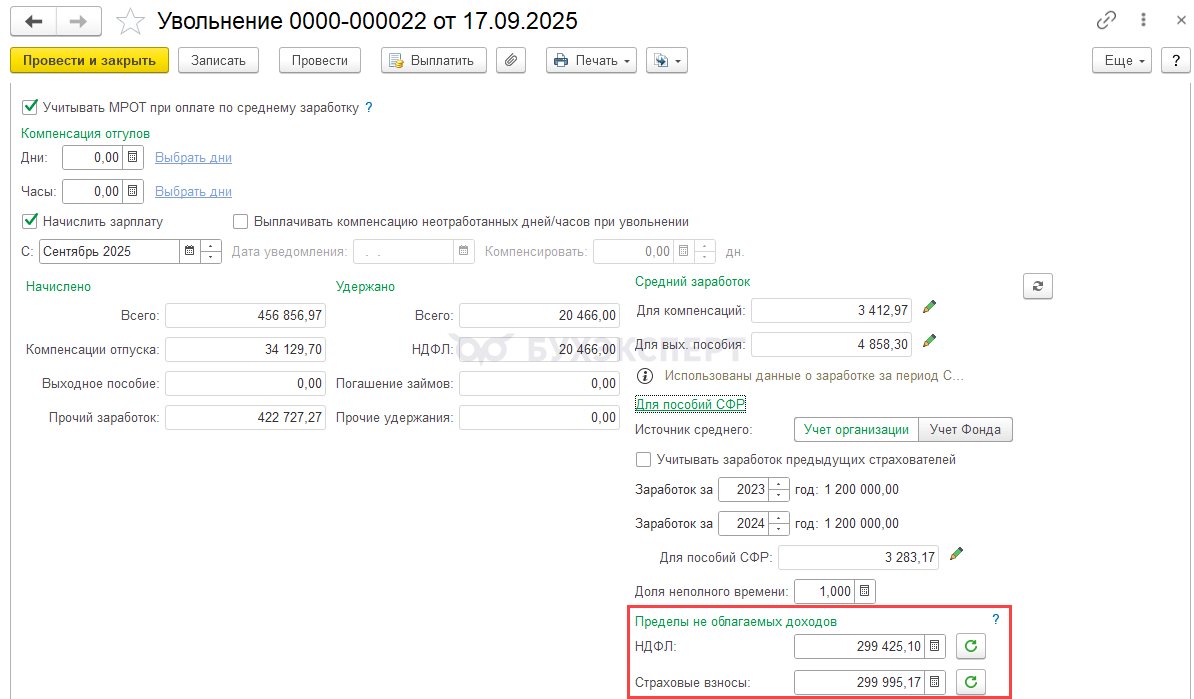

Проверим расчет необлагаемых лимитов по НДФЛ и взносов.

Для расчета необлагаемого лимита по НДФЛ возможно использовать заработок предыдущих работодателей - Учет заработка по предыдущему месту работы при расчете НДФЛ с компенсаций при увольнении (ЗУП 3.1.30.225 / 3.1.34.33)

Средний заработок для пособий составил 3 283,17 руб. ЗУП 3.1 рассчитает не облагаемую НДФЛ сумму компенсации, исходя из этого значения. Компенсация, не облагаемая страховыми взносами, будет рассчитана, исходя из среднемесячного заработка.

- Необлагаемый предел по НДФЛ:

- 3 283,17 (средний заработок для пособий СФР) * 30,4 (среднее количество дней в 1 месяце) * 3 (количество месяцев) = 299 425,10 руб.

- Необлагаемый предел по взносам:

- 4 858,30 руб. (среднедневной заработок для выходного пособия) * 20,583 (среднемесячное количество дней) * 3 (коэффициент территориальных условий) = 299 995,17 руб.

Пределы по НДФЛ и взносам определены верно.

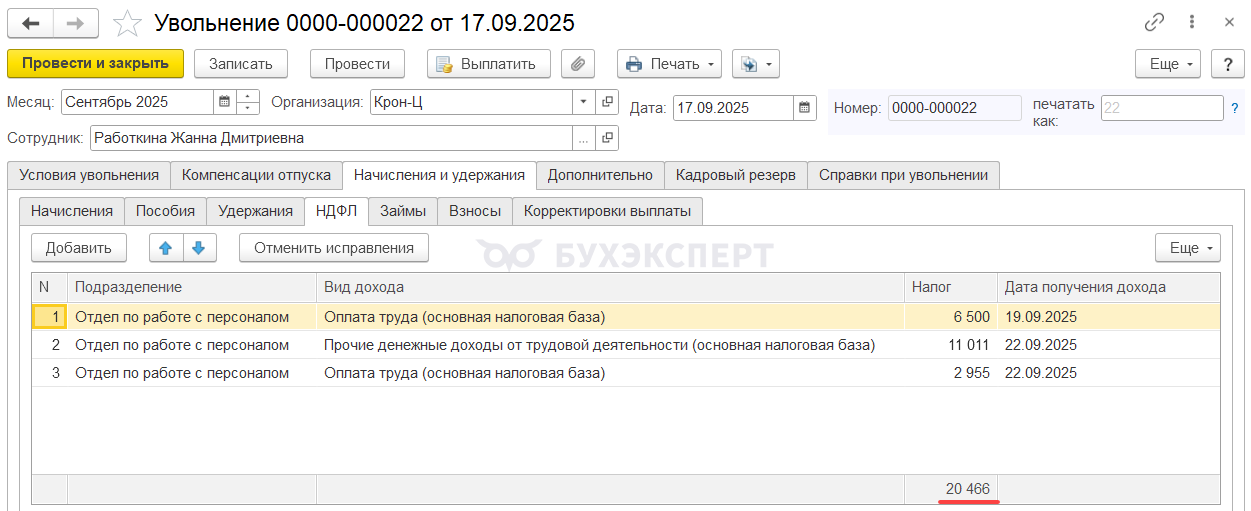

Проверим расчет НДФЛ.

Сумма НДФЛ:

- (456 856,97 <общая сумма начисления> - 299 425,10 < необлагаемый предел по НДФЛ>) * 13% <ставка НДФЛ> = 20 466 руб.

Правильный способ считать налог – нарастающим итогом, а не по отдельным начислениям. Иначе результат может быть неверным из-за округлений.

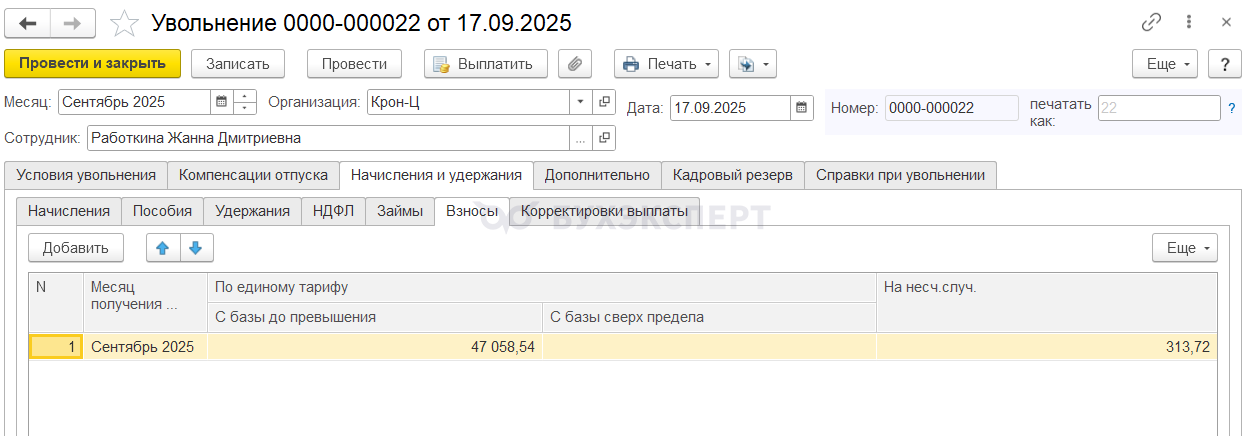

Проверим расчет взносов

- Взносы по основному тарифу:

- (456 856,97 <общая сумма начисления> - 299 995,17 < необлагаемый предел по взносам>) * 30% <тариф взносов> = 47 058,54 руб.

- Взносы на травматизм:

- (456 856,97 <общая сумма начисления> - 299 995,17 < необлагаемый предел по взносам>) * 0,2 % <тариф взносов> = 313,72 руб.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Цитата:

«Таким образом, схематично формула расчета облагаемой суммы компенсации будет выглядеть следующим образом:

* Среднедневной заработок сотрудника * Количество рабочих дней для расчета необлагаемой части компенсации при увольнении

Сумма компенсации превышающая облагаемую сумму будет считаться необлагаемой частью компенсации.»

Полагаю, здесь закралась опечатка? Возможно, должно быть так:

«Таким образом, схематично формула расчета НЕоблагаемой суммы компенсации будет выглядеть следующим образом:

* Среднедневной заработок сотрудника * Количество рабочих дней для расчета необлагаемой части компенсации при увольнении

Сумма компенсации, превышающая НЕоблагаемую сумму, будет считаться (не)облагаемой частью компенсации.»

Добрый день!

Очень полезная статья. Было бы замечательно, если бы еще прокомментировали, как отражается НЕоблагаемая налогами часть в отчетности 4-ФСС, по СВ и в 6 НДФЛ.

Добрый день!

Полезная статья, спасибо! Всё сделала как написано, но почему-то сумма всей компенсации не разбилась на НЕоблагаемую и облагаемую. Общая сумма компенсации прошла двумя строками в необлагаемой и облагаемой.

Здравствуйте!

Обратите внимание, что комментариях мы не отвечают на вопросы по программам 1С.

Все вопросы задавайте пожалуйста в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь: https://buhexpert8.ru/profile

Создать вид начислений не удалось:, хотя все делала, как написано. Поле под «Только если введено значение показателя» осталось пустым. Уде который раз пытаюсь что-то сделать по вашим статьям и ничего не получается. Спасибо!

Здравствуйте!

Проверьте в настройках показателя «СуммаКомпенсацииПриУвольненииПоСоглашениюСторон», что в «Назначении показателя» указано «Для сотрудника» и переключатель «Используется» установлен в положение «Вводится единовременно документов ввода данных для расчета зарплаты».

Если что-то не получается настроить, то вы всегда можете задать вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь — https://buhexpert8.ru/profile

Добрый день! Спасибо за статью, очень помогла! Все посчиталось верно с первого раза!

Рады были помочь! 🙂

Добрый день. Спасибо, очень помогла статья.

Только не верно считается средний, если увольнение в последний день месяца. Например увольнение 31.08.2020

Должна входить в средний сумма и кол-во дней за период с сентября 2019 по август 2020 , а входит с августа 2019 по июль 2020. Подскажите пожалуйста можно настроить?

Здравствуйте! Действительно, при увольнении в последний день месяца, средний заработок рассчитывается без учета месяца увольнения. К сожалению, это нельзя исправить, это особенность алгоритмов расчета ЗУП. 🙁

Юлия, а направляли ли Вы на v8@1c.ru информацию о такой «особенности алгоритмов расчета ЗУП»? Больше похоже на ошибку.

Здравствуйте!

Мы не отправляли информацию в 1С по этому поводу. Все-таки это «особенность алгоритма».

Мы использовали свое начисление «Компенсацию…» с показателем СреднийЗаработокОбщий, а могли бы настроить любое другое начисление с этим же показателем. Месяц увольнения включается в расчет среднего только для выплат связанных с увольнением. Программа в этом случае не может понять, что требуется использоваться особый порядок расчета.

Полезно.