Разберем, что меняется с 2023 года в учете НДФЛ с премий и разовых начислений.

Содержание

Кратко об изменениях

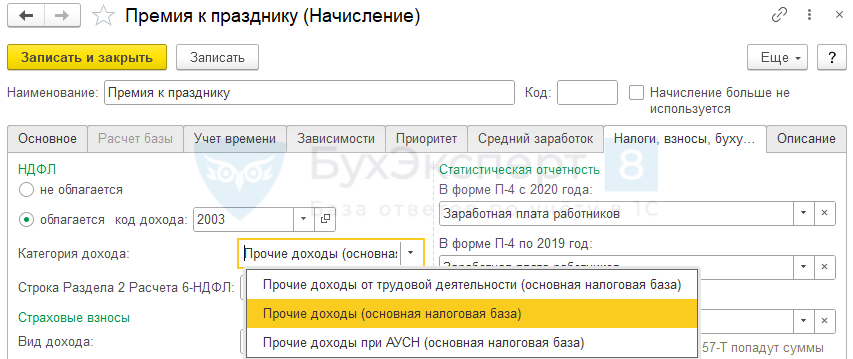

Изменения в учете НДФЛ для премий и разовых начислений зависят от Категории дохода, указанной в настройках начисления.

С этой точки зрения все премии и разовые начисления можно разделить на две группы:

- Ежемесячные премии и разовые начисления в виде оплаты труда.

- Прочие ежемесячные премии и разовые начисления.

До 2023 года порядок определения даты получения дохода для Оплаты труда и для прочих доходов различался.

Параметр сравнения Ежемесячные премии и разовые начисления в виде оплаты труда Прочие премии и разовые начисления Категория дохода в настройках начисления на вкладке Налоги, взносы, бухучет

Оплата труда

- Прочие доходы от трудовой деятельности

- Прочие доходы

Код дохода НДФЛ

2000, 2002

2002, 2003, 4800 …

Дата получения дохода до 2003 года

Последний день месяца

Дата фактической выплаты

С 01.01.2023 в учете по НДФЛ для всех начислений применяется общий порядок определения даты получения дохода – все доходы теперь учитываются для целей НДФЛ по дате фактической выплаты.

Подробнее о категории дохода – в публикации Категория дохода для НДФЛ (ЗУП 3.1.4).

Подробный разбор нововведений в учете НДФЛ смотрите в публикации Порядок уплаты НДФЛ в 2023 году: главные изменения.

Что изменилось для ежемесячных премий и разовых начислений в виде оплаты труда

Основные изменения:

- Датой получения дохода теперь является дата выплаты.

- Изменился срок уплаты НДФЛ. Удержанный налог необходимо теперь перечислять в бюджет ежемесячно не позднее 28 числа. Для декабря предусмотрено два срока уплаты: 28 декабря и последний рабочий день года.

- Появилась необходимость ежемесячно не позднее 25 числа представлять в ИФНС уведомление об удержанном НДФЛ.

Подробное сравнение, как было до 2023 года и после, представлено в таблице.

Получите понятные самоучители 2026 по 1С бесплатно:

| Параметр сравнения | Как было до 2022 года включительно | Как стало с 2023 года |

|

Дата получения дохода |

Последний день месяца |

Дата фактической выплаты |

|

Срок уплаты |

Последнее число месяца, в котором выплачены отпускные и больничные |

Единый срок уплаты НДФЛ для всех доходов, зависит от даты выплаты:

|

|

Необходимость подачи уведомления |

— |

|

Что поменялось для прочих премий и разовых начислений, не являющихся оплатой труда

Для доходов, не относящихся к оплате труда, произошли два ключевых изменения:

- Поменялся срок уплаты НДФЛ. Так же, как и для всех остальных доходов, удержанный налог необходимо перечислять ежемесячно не позднее 28 числа. Для декабря предусмотрено два срока уплаты: 28 декабря и последний рабочий день года.

- Возникла необходимость ежемесячно не позднее 25 числа представлять в ИФНС уведомление об удержанном НДФЛ.

Порядок определения даты получения дохода для прочих премий и разовых начислений не изменился – это по-прежнему дата их фактической выплаты. Детальное описание изменений представлено в таблице.

| Параметр сравнения | Как было до 2022 года включительно | Как стало с 2023 года |

|

Дата получения дохода |

Дата фактической выплаты |

Дата фактической выплаты |

|

Срок уплаты |

Последнее число месяца, в котором выплачены отпускные и больничные |

Единый срок уплаты НДФЛ для всех доходов, зависит от даты выплаты:

|

|

Необходимость подачи уведомления |

— |

|

Разберем новшества на примерах.

Пример 1. Выплата разовой надбавки в феврале вместе с зарплатой за январь

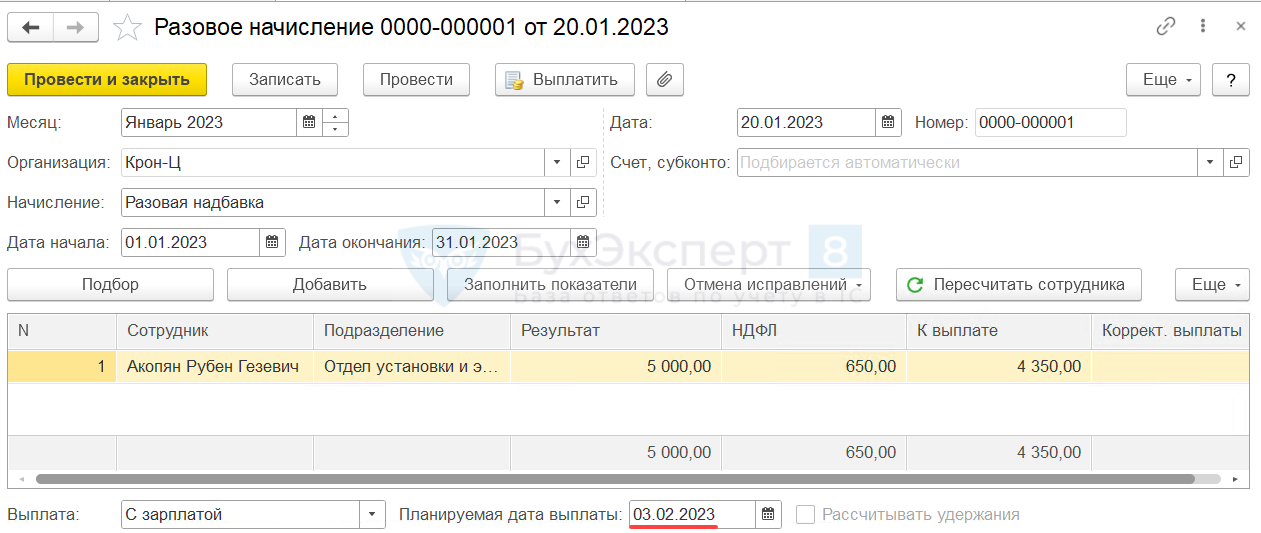

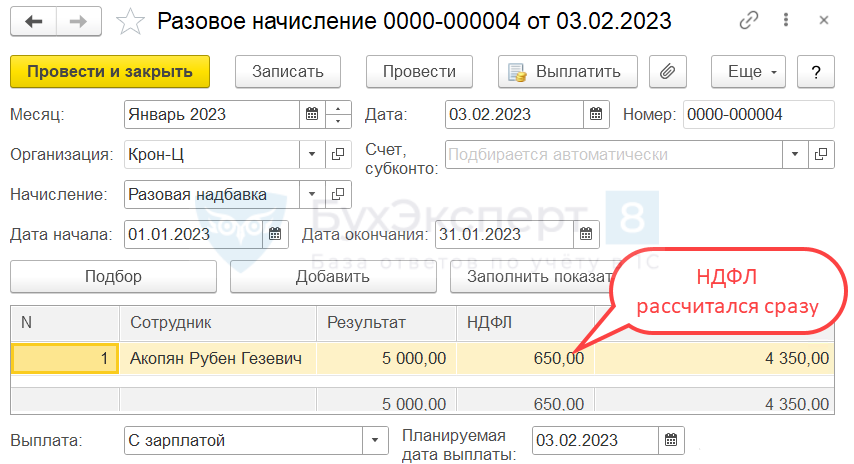

Сотруднику Акопяну Р.А. документом Разовое начисление (Зарплата – Разовые начисления) начислена надбавка за январь 2023. Выплата надбавки планируется вместе с январской зарплатой – 03.02.2023.

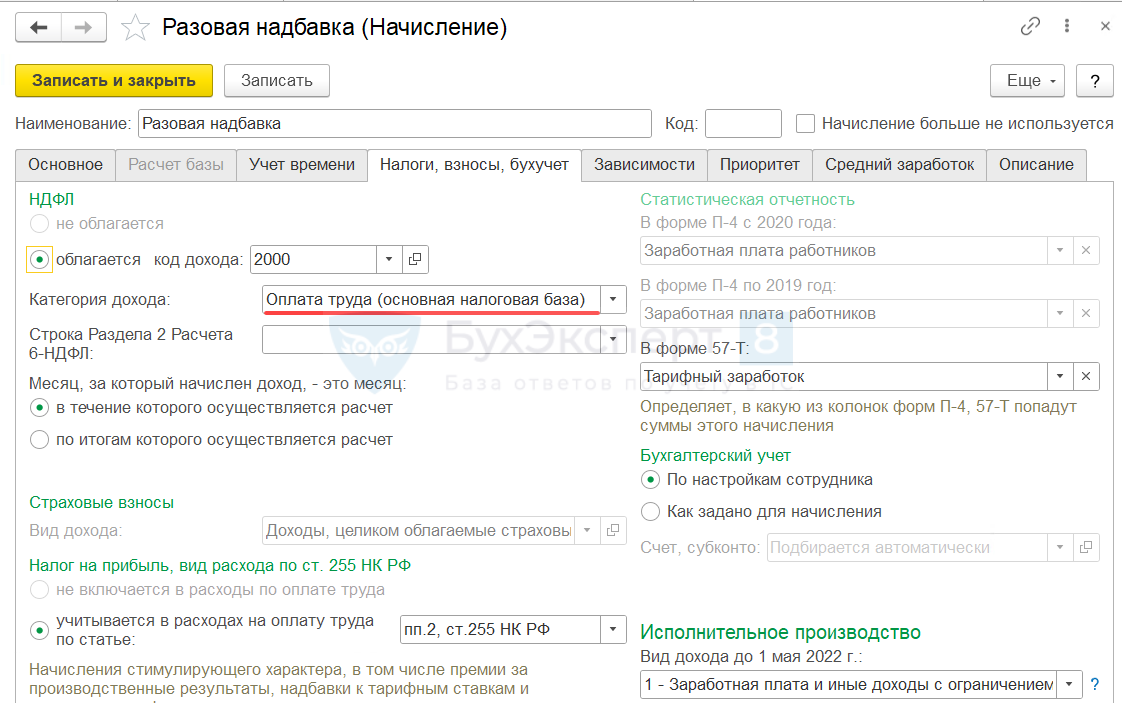

Надбавка является частью заработной платы. Поэтому в настройках начисления указана категория дохода Оплата труда.

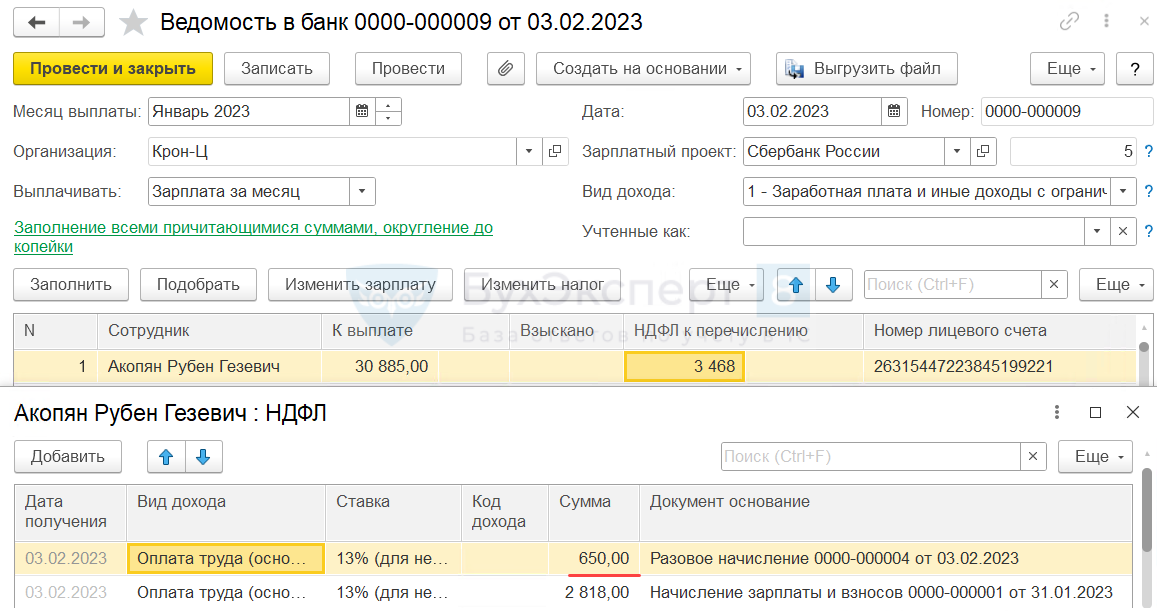

Надбавка выплачена вместе с зарплатой за январь 3 февраля. При выплате с работника был удержан НДФЛ 3 468 руб., в том числе 650 руб. с надбавки.

Разберем:

- на какую дату получения дохода надбавка отразится в учете НДФЛ.

- как заполнить уведомление о сумме удержанного налога с надбавки.

При заполнении планируемой даты выплаты в Разовом начислении автоматически рассчиталась сумма НДФЛ. C 01.01.2023 НДФЛ всегда рассчитывается в межрасчетном документе независимо от способа выплаты.

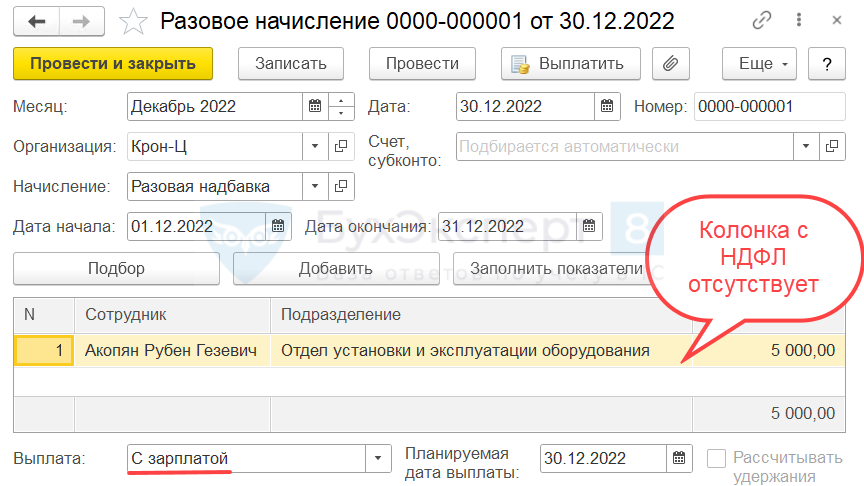

До 2023 года, если в документе был указан способ выплаты С зарплатой, для доходов в виде оплаты труда НДФЛ не рассчитывался.

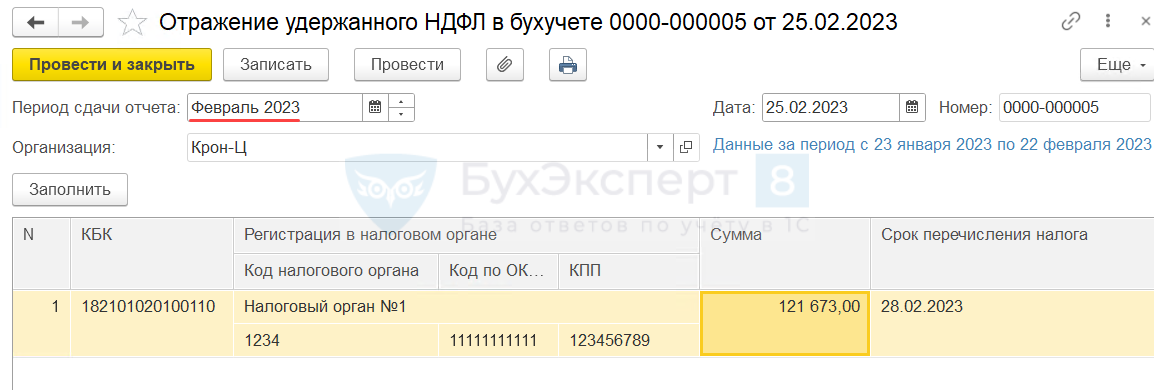

Дата удержания налога с разовой надбавки определилась по дате выплаты в Ведомости – 3 февраля. Для НДФЛ, удержанного с 23 января по 22 февраля, требуется подать уведомление не позднее 25 февраля. Перечислить налог необходимо до 28 февраля. Поэтому сумма налога с надбавки попадет в документ Отражение удержанного НДФЛ в бухучете (Зарплата – Бухучет - Отражение удержанного НДФЛ в бухучете) за февраль месяц.

В Отражении удержанного НДФЛ в бухучете суммы налога показаны сводно в разрезе КБК и регистраций в налоговом органе. Детализация по Ведомостям и документам-основаниям отсутствует.

Подробнее о работе с документом Отражение удержанного НДФЛ в бухучете читайте в статье Передача данных об удержанном НДФЛ в 1С:Бухгалтерию (ЗУП 3.1.23.20).

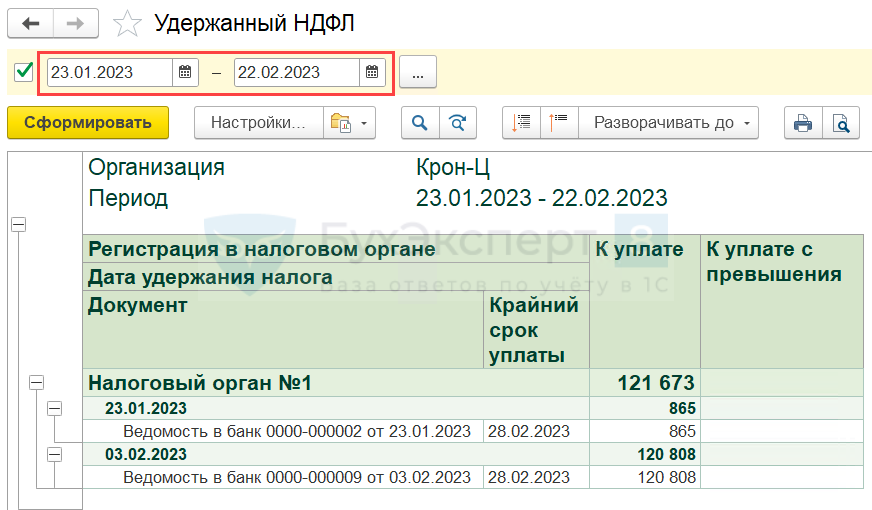

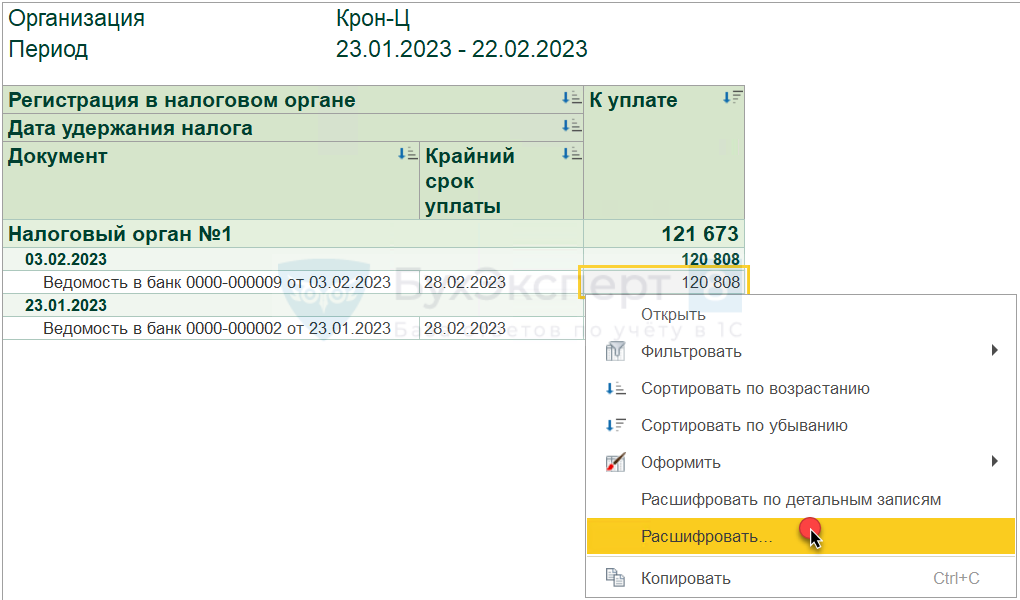

Чтобы проверить цифры в документе, воспользуемся отчетом Удержанный НДФЛ (Налоги и взносы – Отчеты по налогам и взносам). Для этого в настройках отчета укажем период с 23.01.2023 по 22.02.2023.

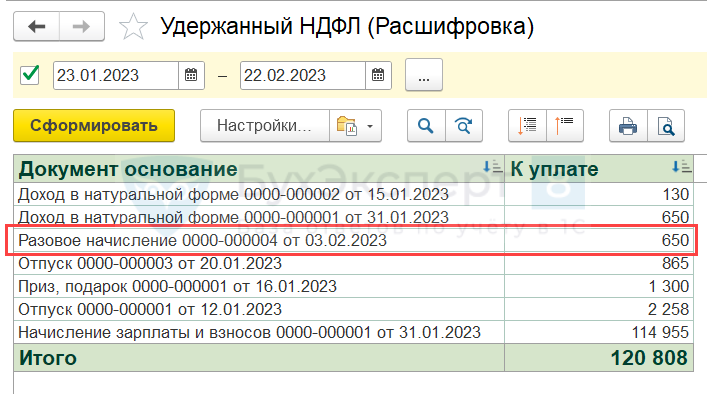

Убедимся, что в отчет попал удержанный налог с разовой надбавки нашему сотруднику. Для этого расшифруем по документам-основаниям значение колонки К уплате для ведомости от 3 февраля.

НДФЛ по Разовому начислению показан в расшифровке в полном размере – 650 руб. При этом итоговая сумма по отчету совпадает с документом Отражение удержанного НДФЛ в бухучете. Это означает, что налог с надбавки в документе Отражение удержанного НДФЛ в бухучете был учтен полностью и попадет в уведомление об удержанном НДФЛ в 1С:Бухгалтерии.

Пример 2. Выплата премии к празднику в январе до 22 числа

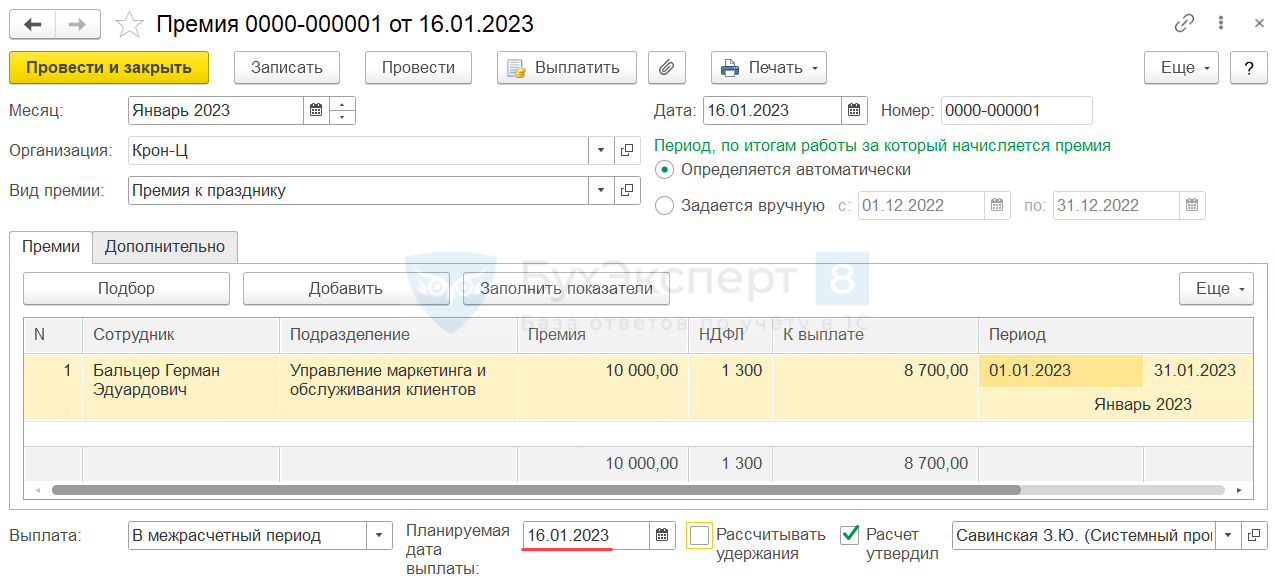

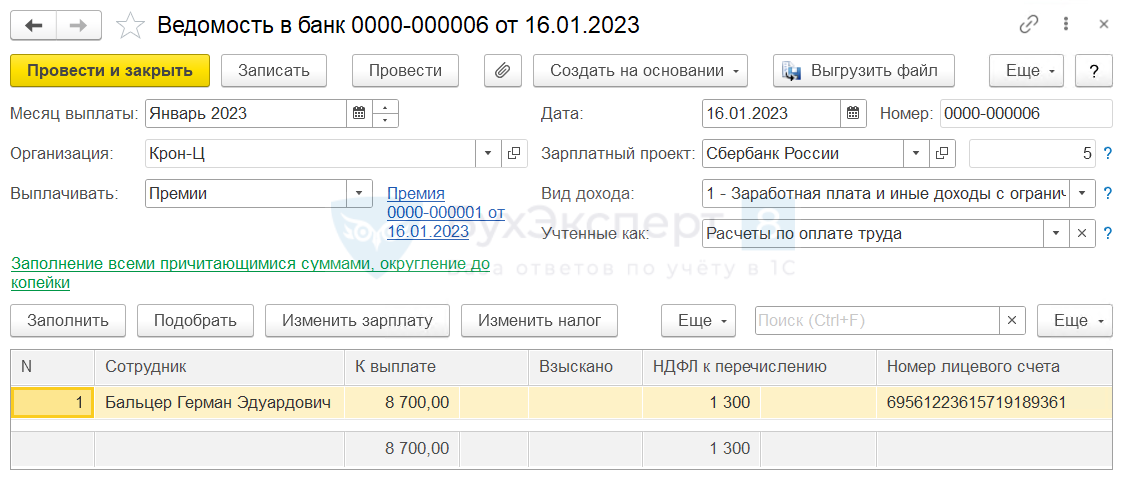

Сотруднику Бальцеру Г.Э. документом Премия (Зарплата – Премии) начислена премия к празднику. Планируемая дата выплаты – 16 января 2023 года. Выплата будет производиться в межрасчетный период.

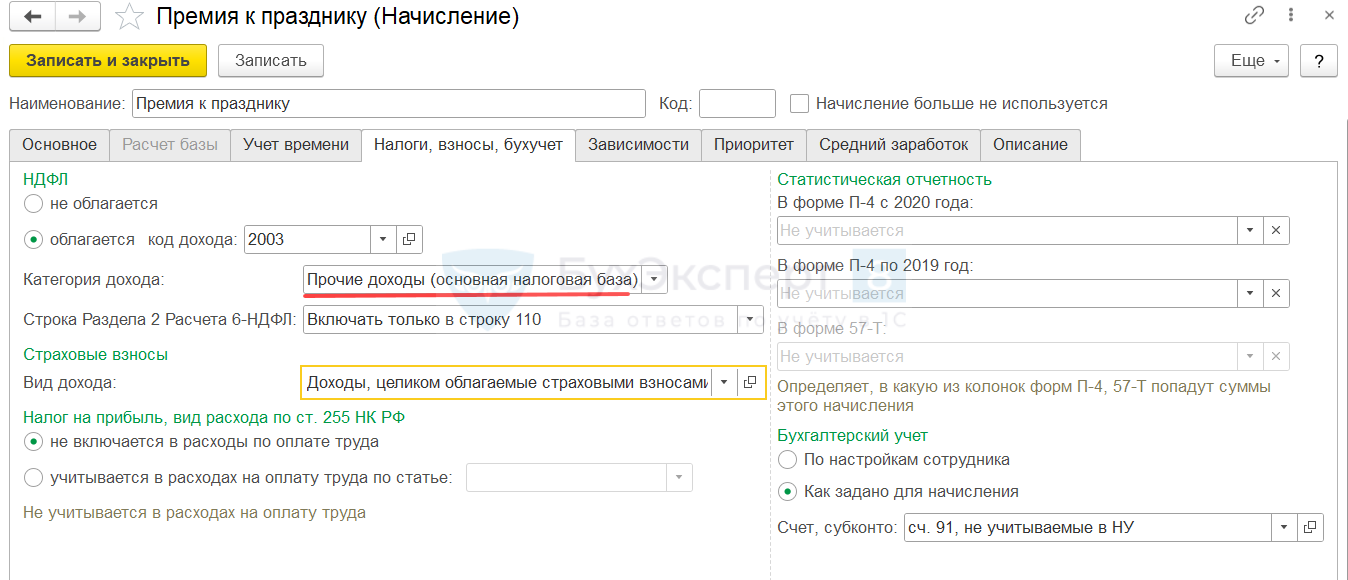

Премия к празднику не связана с производственными результатами и к заработной плате не относится. Поэтому в настройках начисления указана категория Прочие доходы.

Выплата премии произведена по отдельной ведомости 16.01.2023.

Разберем:

- на какую дату в учете НДФЛ будет признан доход для премии, не являющейся оплатой труда

- как подготовить уведомление о сумме удержанного налога для такой премии

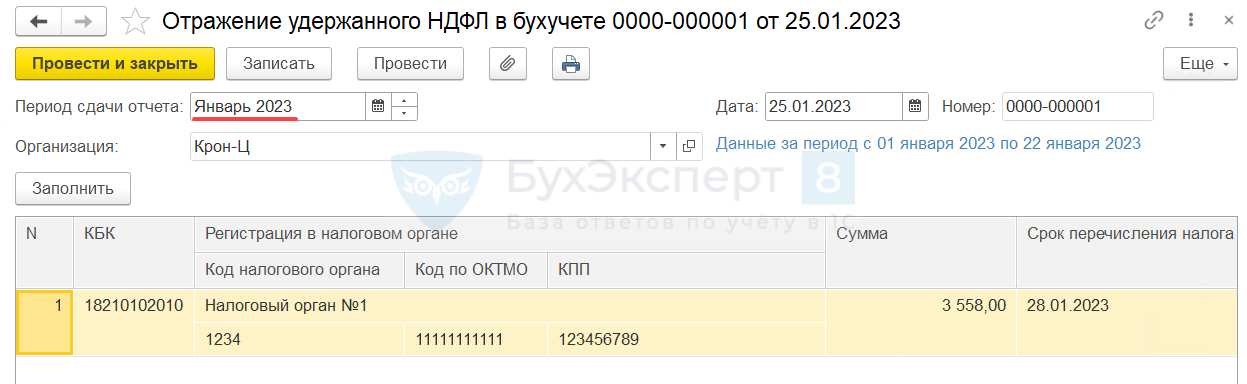

Дата удержания НДФЛ с премии 16.01.2023 определяется по дате выплаты в Ведомости. Удержанный в период с 1 по 22 января НДФЛ должен быть уплачен не позднее 30.01.2023 (перенос с субботы 28.01.2023). Срок подачи уведомления об удержанном налоге – не позднее 25.01.2023. Поэтому сумма НДФЛ с премии должна попасть в Отражение удержанного НДФЛ в бухучете за январь месяц.

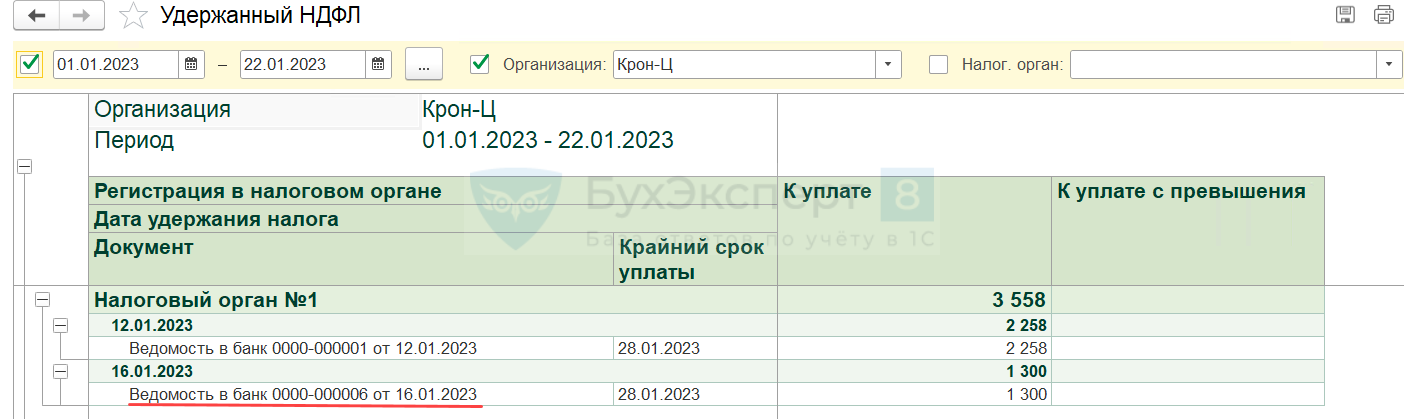

Чтобы проверить правильность заполнения документа, воспользуемся отчетом Удержанный НФДЛ. Укажем период отчета с 1 января по 22 января 2023 года и убедимся, что Ведомость на выплату премии включена в итоговую сумму.

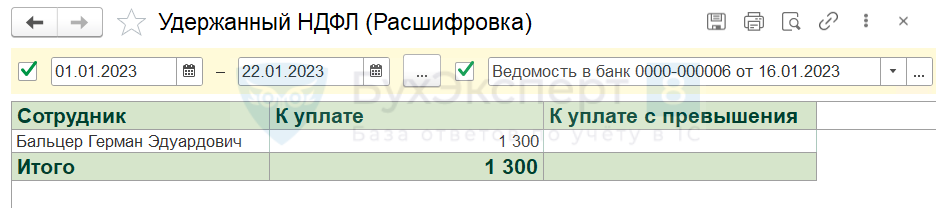

Удостоверимся, что в сумме налога по ведомости учтен НДФЛ по Бальцеру Э.Г. Для этого расшифруем по сотрудникам ячейку К уплате.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете