Содержание

Подарки к новому году сотрудникам в натуральной форме

НДФЛ с подарков в натуральной форме

Дата получения дохода = Дата выдачи подарка.

Код дохода:

- 2720 для подарков резидентам кроме стоимости ценных бумаг – применяется ставка НДФЛ 13% по доходу до 2,4 млн. руб. и ставка 15% - при доходе сверх 2,4 млн. руб. (п. 6 ст. 210 НК РФ, п. 1.1 ст. 224 НК РФ, Письмо ФНС от 06.03.2025 N БС-4-11/2480@)

- 2721 для подарков в виде ценных бумаг резидентам и для всех видов подарков нерезидентам:

- для резидентов доходы учитываются в совокупной базе, ставка НДФЛ 13% (15%)

- ставка НДФЛ для нерезидентов 30%

Вычет с кодом 501 – 4000 руб. в год для суммарного дохода по кодам 2720 и 2721.

Дата удержания НДФЛ с подарка — ближайшая дата выплаты дохода в денежной форме (п. 4 ст. 226 НК РФ).

Срок перечисления удержанного НДФЛ в декабре:

Получите понятные самоучители 2026 по 1С бесплатно:

- с 1 по 22 декабрь – не позднее 28 декабря

- с 23 до 31 декабря — не позднее последнего рабочего дня года

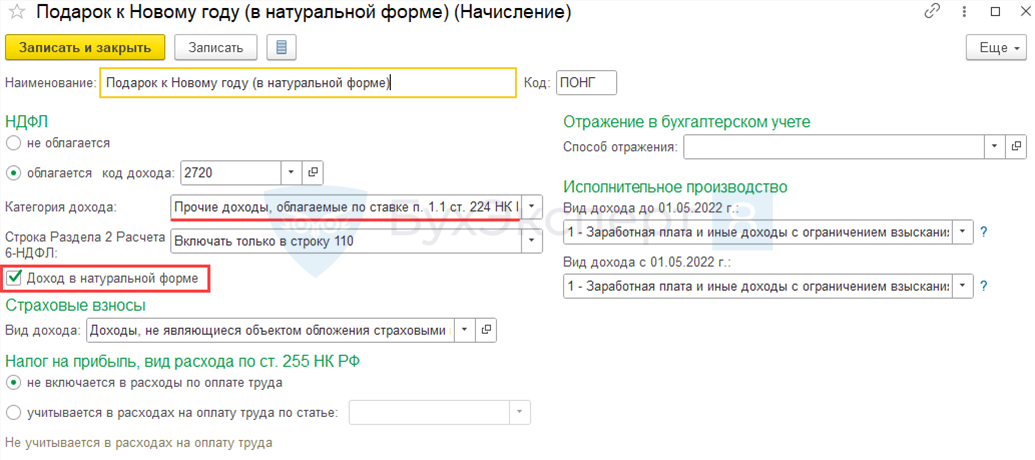

Настройки подарка к новому году в 1С:БП

Настройки подарка к Новому году:

- Зарплата и кадры – Справочники и настройки – Настройки зарплаты - Начисления.

Настройки:

- Код дохода по НДФЛ – 2720;

- Категория дохода - Прочие доходы, облагаемые по ставке п. 1.1 ст. 224 НК РФ;

- Строка Раздела 2 Расчета 6-НДФЛ — Включать только в строку 110;

- Флажок Доход в натуральной форме - устанавливаем;

- Вид дохода по страховым взносам — Доходы, не являющиеся объектом обложения страховыми взносами;

- Переключатель Налог на прибыль - не включается в расходы по оплате труда;

- Вид дохода с 01.05.2022 г. - 1 - Заработная плата и иные доходы с ограничением взыскания;

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и Северная надбавка» — не устанавливаем.

Регистрация подарка в 1С:БП

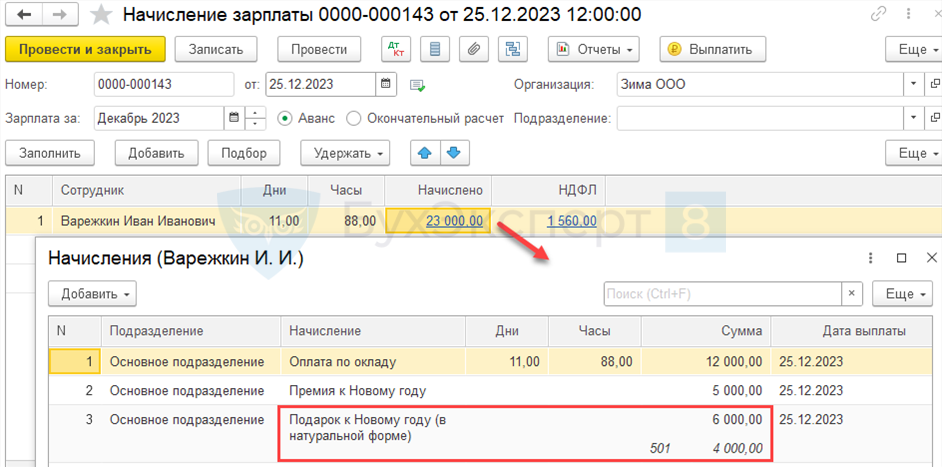

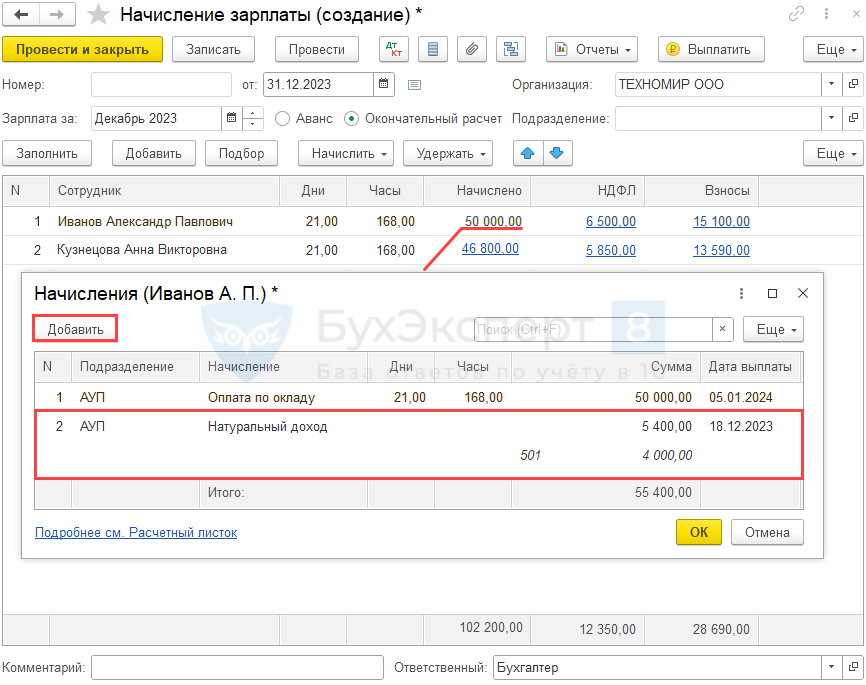

Зарегистрируем подарок документом Начисление зарплаты:

- со стоимости подарка свыше 4 000 руб. рассчитается НДФЛ;

- проводки формируются только по НДФЛ.

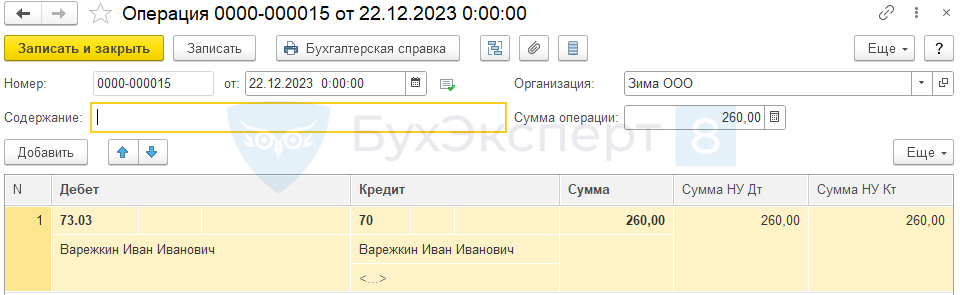

НДФЛ с подарка к новому году на 73 счете

Для учета НДФЛ с подарка на счете 73.03 создадим Операцию с проводкой:

- Дт 73.03 - Кт 70.

Подарок к новому году в отчетности по взносам

Из-за того, что подарок к Новому году в натуральной форме не является объектом обложения страховыми взносами, он не отражается в отчетности по взносам.

Пошаговая инструкция

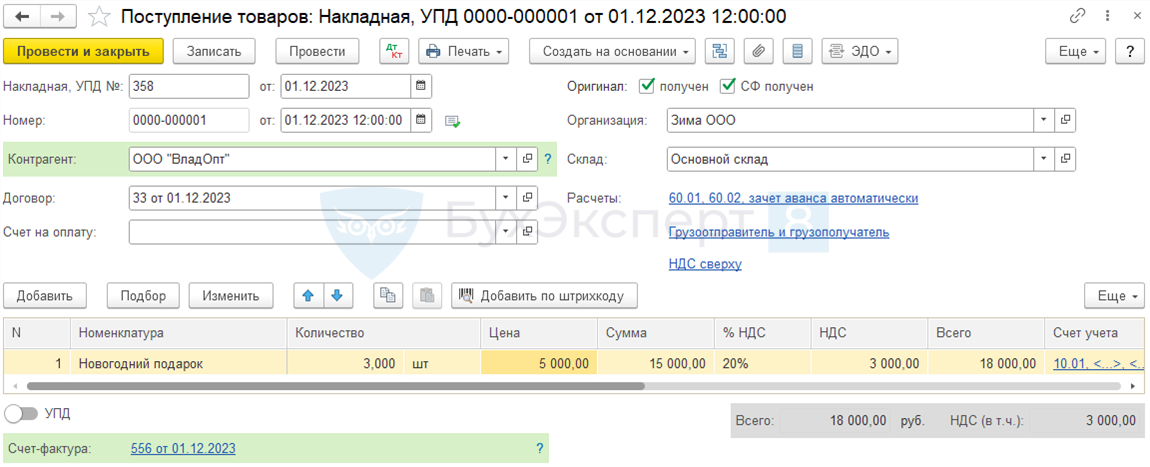

15 декабря Организация по приказу директора приобрела 4 подарка сотрудникам к Новому году на сумму 7 200 руб. (в т. ч. НДС 20%).

18 декабря подарки вручены сотрудникам:

- Иванову Александру Павловичу — 3 шт. на сумму 5 400 руб.

- Кузнецовой Анне Викторовне — 1 шт. на сумму 1 800 руб.

Других подарков в течение года работникам не передавалось.

29 декабря выплачена зарплата за декабрь.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение подарков к НГ | |||||||

| 15 декабря | 10.01 | 60.01 | 6 000 | 6 000 | 6 000 | Принятие к учету материалов | Поступление (акт, накладная) - Товары (накладная) |

| 19.03 | 60.01 | 1 200 | 1 200 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 15 декабря | --- | --- | 7 200 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

| 68.02 | 19.03 | 1 200 | Принятие НДС к вычету | ||||

| --- | --- | 1 200 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

| Передача подарков сотрудникам | |||||||

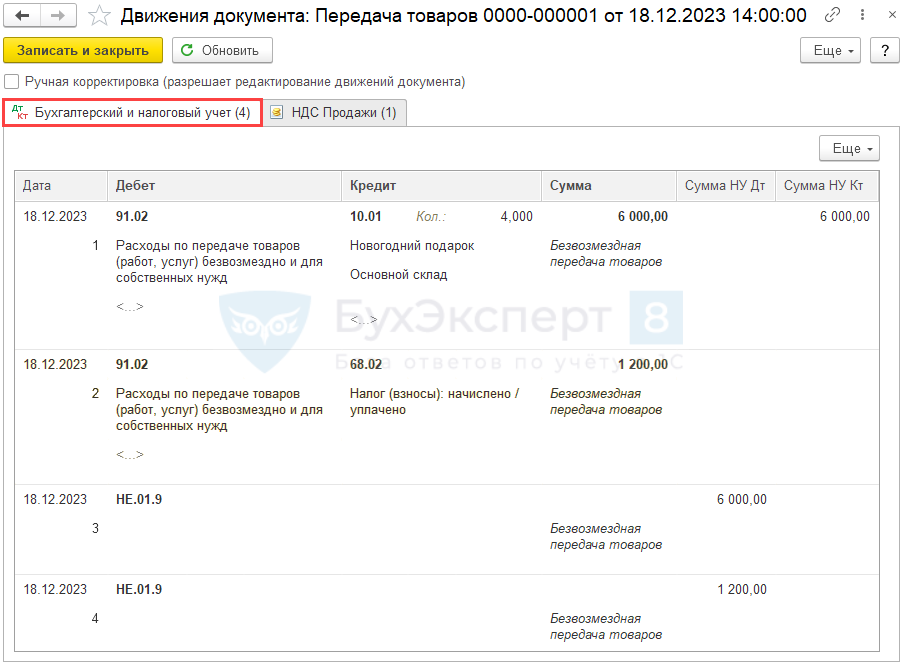

| 18 декабря | 91.02 | 10.01 | 6 000 | 6 000 | Безвозмездная передача подарков | Безвозмездная передача | |

| 91.02 | 68.02 | 1 200 | Начисление НДС с безвозмездной передачи | ||||

| НЕ.01.9 | 7 200 | Отражение расходов, неучитываемых в НУ | |||||

| Составление СФ на безвозмездную передачу | |||||||

| 18 декабря | --- | --- | 7 200 | Составление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 1 200 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Отражение в регистрах НДФЛ подарков сотрудникам | |||||||

| 31 декабря | --- | --- | --- | 5 400 | Отражение дохода | Начисление зарплаты - Регистр Учет доходов для исчисления НДФЛ |

|

| 1 800 | Отражение дохода | ||||||

| --- | --- | --- | 4 000 | Предоставление вычета | |||

| 1 800 | Предоставление вычета | ||||||

| --- | --- | --- | 182 | Исчисление НДФЛ | Начисление зарплаты - Регистр Начисления удержания по сотрудникам |

||

| Отражение в регистрах удержания НДФЛ с подарков сотрудникам | |||||||

| 29 декабря | --- | --- | 82 468 | Формирование ведомости на выплату | Ведомость в банк - по зарплатному проекту |

||

| --- | --- | --- | 182 | Удержание НДФЛ | Списание с расчетного счета - Регистр Расчеты налогоплательщика с бюджетом по НДФЛ |

||

Нормативное регулирование

НДФЛ

- даритель – налоговый агент обязан удерживать НДФЛ;

- стоимость подарков, полученных от организаций и ИП, освобождается от налогообложения в пределах 4 000 руб. в год (п. 28 ст. 217 НК РФ).

Страховые взносы

- подарки, переданные по договору дарения, не являются объектом обложения страховыми взносами (п. 4 ст. 420 НК РФ, Письмо Минфина от 20.01.2017 N 03-15-06/2437, Письмо Минтруда от 24.10.2023 N 17-4/ООГ-818).

Бухгалтерский учет

- учитывается в прочих расходах (счет 91.02) в момент вручения физическим лицам.

Налог на прибыль

- стоимость подарка и НДС, начисленный при передаче, не признаются в составе расходов для налога на прибыль (п. 16 ст. 270 НК РФ).

НДС

- налог начисляется в момент передачи подарка, налоговая база — рыночная стоимость (стоимость приобретения) подарка (пп. 1 п. 1 ст. 146 НК РФ, п. 2 ст. 154 НК РФ).

Договор дарения с физлицом

Оформляется, если стоимость подарков свыше 3 000 руб. (п. 2 ст. 574 ГК РФ).

Приобретение подарков к новому году в 1С:БП

Используются документы:

- Поступление (акт, накладная).

- Счет-фактура полученный на поступление.

Передача подарков сотрудникам

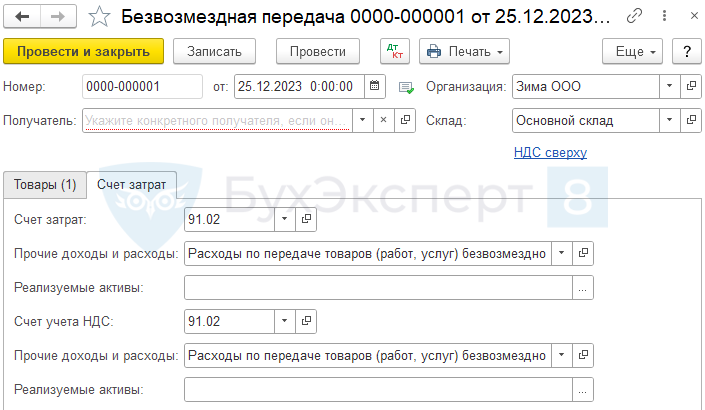

Используются документы:

- Безвозмездная передача:

- Счет затрат и Счет учета НДС — 91.02;

- Получателя – не указываем.

- Счет-фактура выданный на реализацию.

Используются документы:

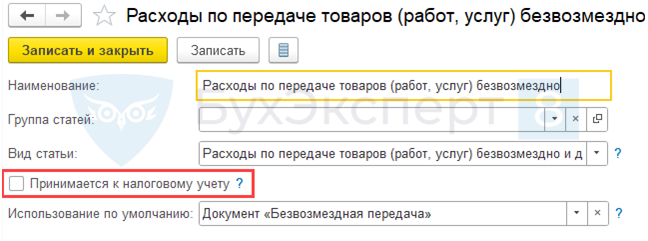

- Безвозмездная передача:

- Прочие доходы и расходы — статья с видом Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд, где флажок Принимается к налоговому учету НЕ установлен.

Составьте бухгалтерскую справку-расчет или сводный документ, содержащий суммарные (сводные) данные по операциям вручения подарков (Письмо Минфина от 08.02.2016 N 03-07-09/6171).

Скачать отчет по доходам от подарков работникам

Проводки

Документ формирует проводки:

- Дт 91.02 Кт 10.01 — учет подарков в прочих расходах;

- НЕ.01.09 — расходы, не учитываемые в НУ.

Отражение в регистрах НДФЛ подарков сотрудникам

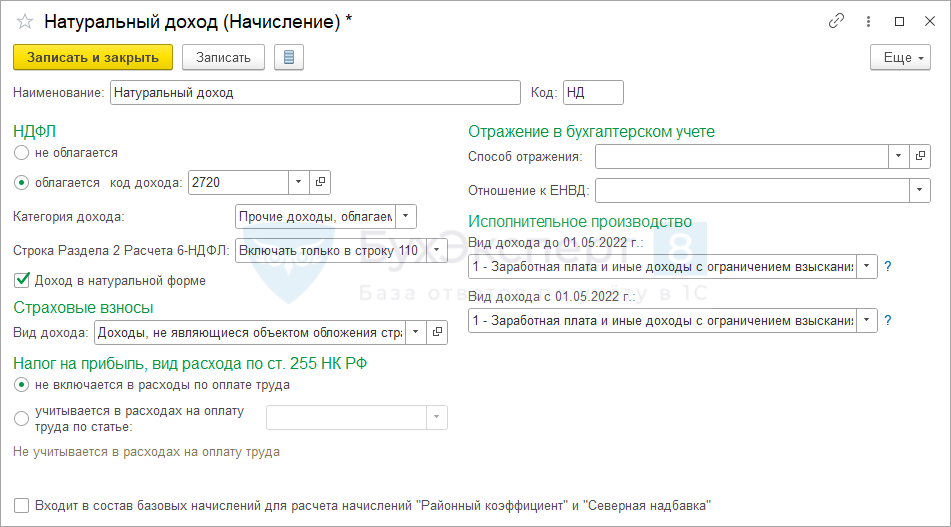

Создайте новое начисление, например, Натуральный доход, в разделе Зарплата и кадры – Настройки зарплаты — Расчет зарплаты – Начисления – Создать.

Настройки начисления:

НДФЛ:

- переключатель — облагается код дохода 2720;

- Категория дохода — Прочие доходы, облагаемые по ставке п. 1.1 ст. 224 НК РФ;

- Строка Раздела 2 Расчета 6-НДФЛ — Включать только в строку 110;

- флажок Доход в натуральной форме — установлен;

Страховые взносы:

- Вид дохода — Доходы, не являющиеся объектом обложения страховыми взносами;

Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель не включается в расходы по оплате труда.

Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и Северная надбавка» — не установлен.

Добавьте вручную созданное начисление в документ Начисление зарплаты в разделе Зарплата и кадры.

При получении дохода в натуральной форме налоговая база определяется как рыночная стоимость подарка с НДС и акцизом (абз. 2 п. 1 ст. 211 НК РФ).

К подаркам применяется налоговый вычет 4 000 руб. в год. С суммы превышения у Иванова удерживается НДФЛ в сумме 182 руб. (5 400 – 4 000 = 1 400 * 13%).

В целях НДФЛ:

- дата фактического получения дохода — дата выдачи подарков (пп. 2 п. 1 ст. 223 НК РФ);

- дата удержания НДФЛ из дохода — ближайшая дата выплаты дохода в денежной форме (п. 4 ст. 226 НК РФ);

- срок перечисления НДФЛ налоговым агентом, удержанного с 23 до 31 декабря, — не позднее последнего рабочего дня года (пп. 1 п. 1 ст. 223 НК РФ).

Как подать уведомления по НДФЛ и страховым взносам за декабрь 2023 в 1С

Отражение подарка к новому году в 6-НДФЛ

Раздел 1:

- в периоде удержания НДФЛ с подарка:

- стр. 021 — сумма удержанного НДФЛ с подарка.

Раздел 2:

- по дате получения дохода (дате выдачи подарка (натуральная форма)):

- стр. 110 — стоимость подарка,

- стр. 130 – сумма вычета по подарку,

- стр. 140 — сумма исчисленного налога с подарка;

- в периоде удержания НДФЛ с подарка:

- стр. 160 — сумма удержанного НДФЛ с подарка.

См. также:

- Поддерживающий семинар по зарплатным изменениям в 1С:Бухгалтерия 3.0 за 4 квартал 2023 и с 2024

- Что делать, если сформировали Операции по ЕНС за 2024 год до обновления на релиз 3.0.147 в 1С?

- Налоговый учет новогодних расходов в 1С

- Безвозмездная передача

- Приобретение и использование материалов (хозяйственного инвентаря) непроизводственного назначения

- НДС при безвозмездной передаче

- НДС по новогодним подаркам в ОФР в 1С

- Как в программе правильно выписать счет-фактуру на подарки, выданные работникам?

- Поддерживающий семинар по зарплатным изменениям в 1С:Бухгалтерия за 4 квартал 2024

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день!

В статье указано, что подарки на сумму 7200, включая НДС.

Т.е. стоимость приобретенная на учет 6000.

В доход сотрудникам ведь надо 6000, а не 7200, как у вас на картинке с начислением зарплаты. Или я неправильно понимаю?

Здравствуйте!

Пункт Отражение в регистрах НДФЛ подарков сотрудникам:

При получении дохода в натуральной форме налоговая база определяется как рыночная стоимость подарка с НДС и акцизом (абз. 2 п. 1 ст. 211 НК РФ).

Читала на известном форуме:

При безвозмездной передаче товаров их стоимость рассчитывается исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 105.3 НК РФ, с учетом акцизов для подакцизных товаров и без включения в них налога на добавленную стоимость. При этом цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, признаются рыночными (ст. 105.3 НК РФ).

Поэтому если подарки организация приобретала в обычном порядке у лиц, не являющихся взаимозависимыми, то при их безвозмездной передаче нужно применить цены покупки без учета НДС (Письма Минфина России от 30.01.2020 № 03-07-11/5569, от 04.10.2012 № 03-07-11/402).

Мы основываемся на положениях НК РФ

2720 для подарков резидентам кроме стоимости ценных бумаг – НЕ учитываются в совокупной базе, ставка НДФЛ всегда 13%.

Некорректная информация по мнению аудиторов нашей компании с 2025 года этот код дохода тоже участвует в прогрессивной шкале НДФЛ.

Здравствуйте!

Спасибо, что обратили внимание на код 2720. Уточнили информацию в статье следующим образом: Код 2720 применяется для подарков резидентам. Для него применяется ставка 13%, если стоимость подарка до 2,4 млн. руб. и 15% — если стоимость подарков более 2,4 млн. руб. Обоснование: п. 6 ст. 210 и п. 1.1 ст. 224. Можно еще посмотреть Письмо ФНС России от 06.03.2025 N БС-4-11/2480@, где сказано: