Учет активов непроизводственного характера имеет специфику и связан с налоговыми рисками. В статье рассмотрим особенности отражения в 1С приобретения и использования материалов непроизводственного назначения.

Вы узнаете:

- каким документом в 1С отражается оприходование материалов непроизводственного назначения

- как ввести его в эксплуатацию и какую статью затрат выбрать

- можно ли учесть в налоговых расходах стоимость материалов непроизводственного назначения и принять НДС к вычету

Содержание

Пошаговая инструкция

18 ноября организация приобрела композицию из искусственных цветов (1 шт.) на сумму 12 000 руб. (в т. ч. НДС 20%).

19 ноября цветочная экспозиция использована для эстетического оформления офиса.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение материалов непроизводственного назначения | |||||||

| 18 ноября | 10.21.1 | 60.01 | 10 000 | 10 000 | 10 000 | Принятие к учету несущественных активов | Поступление (акт, накладная, УПД) — Товары (накладная, УПД) |

| 91.02 | 10.21.2 | 10 000 | Признание стоимости несущественных активов в прочих расходах БУ | ||||

| 19.03 | 60.01 | 2 000 | 2 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

| 18 ноября | 12 000 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||||

| Списание (передача в эксплуатацию) материалов на оформление офиса | |||||||

| 19 ноября | 10.21.2 | 10.21.1 | 10 000 | Расход материалов — Передача сотруднику | |||

| 91.02 | 10.21.1 | 10 000 | Списание материалов | ||||

| МЦ.04 | 10 000 | Отражение стоимости материалов в эксплуатации на забалансовом счете | |||||

| НЕ.03 | 10 000 | Отражение расходов не учитываемых в НУ | |||||

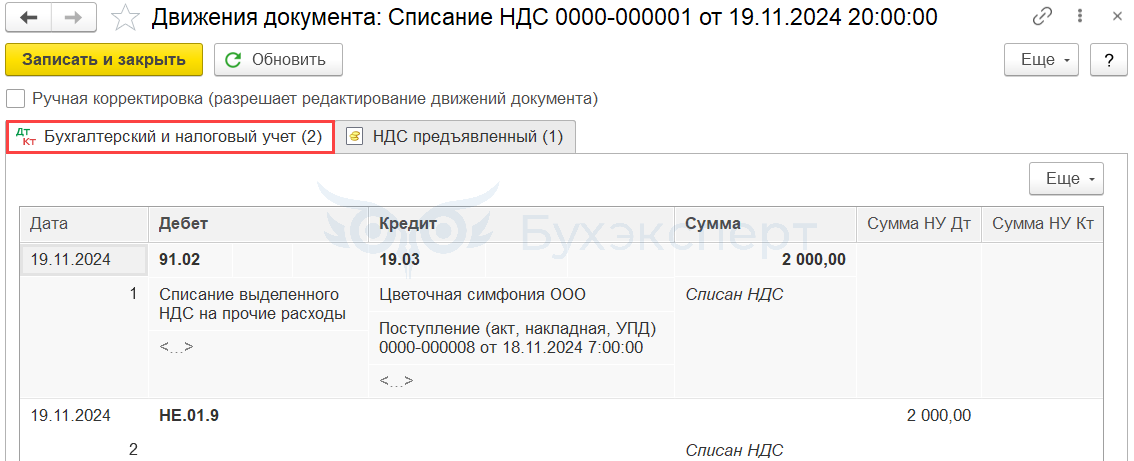

| Списание НДС | |||||||

| 19 ноября | 91.02 | 19.03 | 2 000 | Списание НДС | Списание НДС | ||

| НЕ.01.9 | 2 000 | Отражение расходов не учитываемых в НУ | |||||

Нормативное регулирование

Бухгалтерский учет

Затраты на приобретение материалов непроизводственного характера признаются прочими расходами, включая НДС (п. 11 ПБУ 10/99).

Налог на прибыль

Затраты на материалы непроизводственного характера нельзя признать:

Получите понятные самоучители 2026 по 1С бесплатно:

- в составе расходов, уменьшающих налог на прибыль (п. 1 ст. 252 НК РФ, Письмо Минфина от 15.10.2024 N 03-03-06/1/99855)

- рекламными расходами (Постановление ФАС Поволжского округа от 01.10.2009 N А55-1113/2009)

Украшение витрин и торговых залов

Украшение витрин предприятий потребительского рынка по распоряжениям администраций (Распоряжение Правительства Москвы от 06.12.2006 N 2521-РП) можно учесть в целях налога на прибыль (пп. 49 п. 1 ст. 264 НК РФ). Отнесение на рекламные расходы (п. 4 ст. 264 НК РФ) можно отстоять в суде (Постановления ФАС МО от 27.06.2011 по делу N А40-55988/10-142-307, ФАС СЗО от 02.03.2010 по делу N А56-55501/2009, ФАС МО от 25.11.2009 N КА-А40/12070-09).

Если подготовить распорядительную документацию, подтверждающую обоснованность расходов на покупку предметов интерьера, их можно учесть при расчете налогооблагаемой базы (Письмо Минфина от 10.11.2022 N 03-03-06/2/109388).

Производственными целями в данном случае могут быть:

- создание комнаты отдыха для работников

- создание благоприятного образа организации для посетителей-клиентов

Так, в Постановлении ФАС Московского округа от 25.11.2009 N КА-А40/12251-09 суд отклонил претензии налоговиков к организации, указав, что цветы и другие предметы интерьера положительно сказываются на ее имидже и обеспечивают бытовые условия для работников.

Однако попытка учесть расходы на комнатные растения, приобретенные для оформления офисных помещений, с большой вероятностью вызовет претензии со стороны контролирующих органов.

НДС

Затраты на материалы непроизводственного назначения, не учтенные в расходах, если не было передачи структурным подразделениям, — не объект обложения НДС (Письмо Минфина от 16.06.2005 N 03-04-11/132). НДС не начисляется.

Четких разъяснений по вопросу применения вычета НДС по материалам непроизводственного назначения в НК РФ нет.

Есть две позиции:

- применять вычет, так как нет взаимосвязи экономической обоснованности приобретения таких материалов и применения вычета НДС. Для принятия вычета требуется, чтобы (п. 2 ст. 171, ст. 172 НК РФ):

- материалы использовались в деятельности, облагаемой НДС

- были выполнены все условия для принятия НДС к вычету

- не применять вычет, не учитывать НДС в расходах НУ (безопасная позиция). НДС, не принятый к вычету, нельзя признать в расходах по НУ в силу прямого запрета (п. 19 ст. 270 НК РФ)

Во избежание споров с налоговыми органами рекомендуем придерживаться безопасной позиции: вычет по НДС не применять и не учитывать в расходах.

Материалы непроизводственного назначения не отвечают признакам запасов и не учитываются в их составе (п. 5 ФСБУ 5/2019).

Для отражения в программе 1С операций по приобретению украшений в офис можно использовать счет:

- 10.21 «Малоценное оборудование и запасы» — Учет малоценных ОС и запасов (ОСНО) в 1С

- 10.09 «Инвентарь и хозяйственные принадлежности», если украшения списываются в эксплуатацию сразу после покупки (используется как транзитный)

В статье будем применять для учета материалов непроизводственного назначения методику несущественных активов.

Приобретение материалов непроизводственного назначения

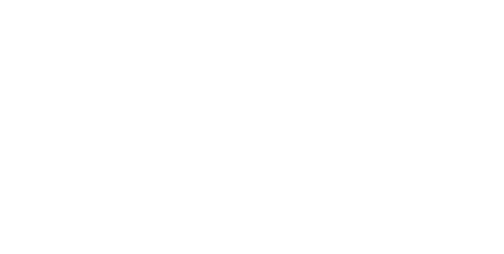

Поступление несущественных активов оформите документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки – Поступление (акты, накладные, УПД).

Если с поставщиком договор не заключался и материалы приобретаются без выставления счета, при заполнении договора выберите значение Без договора. При этом автоматически создается Договор с наименованием Без договора.

Укажите Вид номенклатуры для несущественных активов — Малоценное оборудование и запасы. Тогда в графе Счет учета можно указать счет затрат и его аналитику для признания в расходах стоимости несущественных активов в БУ при поступлении.

Укажите:

- Счет затрат — 91.02 «Прочие расходы»

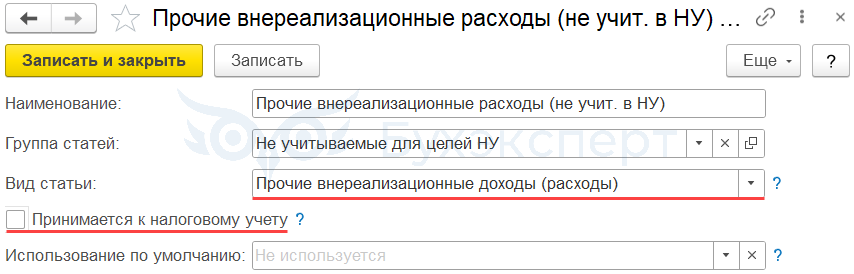

- Статья затрат — выберите из справочника Прочие доходы и расходы с видом Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету снят

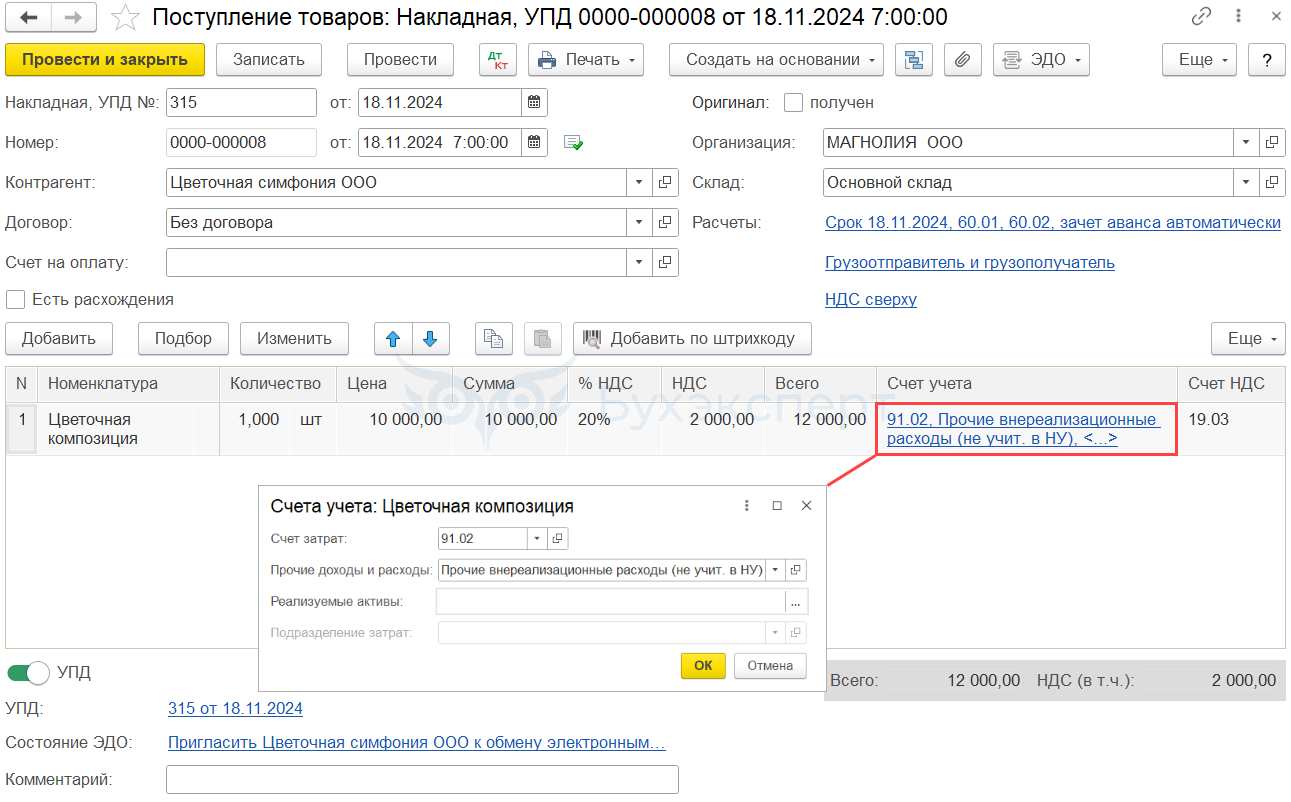

Проводки

Документ формирует проводки:

- Дт 10.21.1 Кт 60.01 — малоценные объекты приняты к учету

- Дт 91.02 Кт 10.21.2 — стоимость несущественных активов учтена в расходах БУ

- Дт 19.03 Кт 60.01 — НДС принят к учету

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию материалов. В 1С используется Приходный ордер по форме М-4. Бланк можно распечатать по кнопке Печать — Приходный ордер (М-4) документа Поступление (акт, накладная, УПД). ![]() PDF

PDF

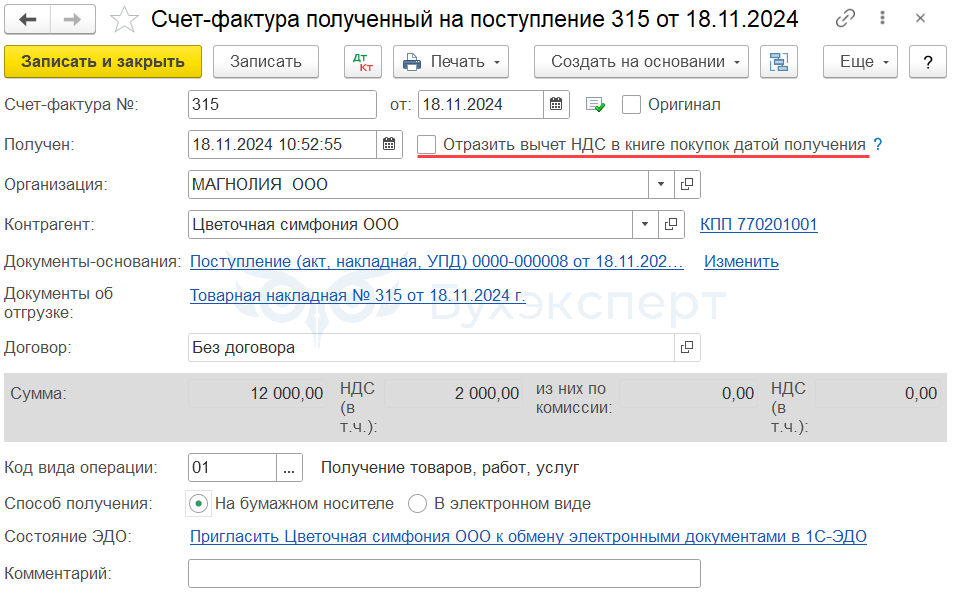

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Поступление (акт, накладная, УПД), нажмите кнопку Зарегистрировать.

Снимите флажок Отразить вычет НДС в книге покупок датой получения.

Списание (передача в эксплуатацию) инвентаря на оформление офиса

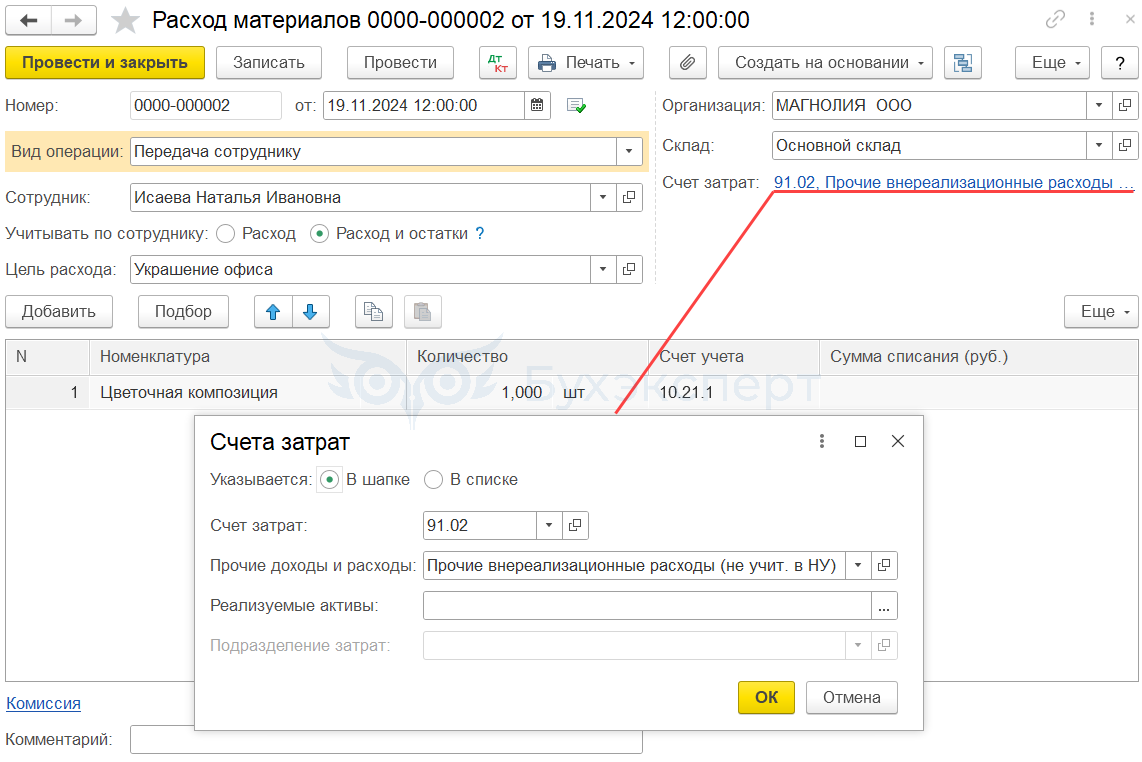

Передачу в эксплуатацию малоценных объектов оформите документом Расход материалов (Требования-накладные) в разделе Склад – Расход материалов (Требования-накладные).

В документе укажите:

- Вид операции — Передача сотруднику

- Сотрудник — работник, которому передан несущественный актив

- Учитывать по сотруднику — Расход и остатки: эта настройка позволит вести забалансовый учет по счету МЦ.04 выданного малоценного объекта

- Цель расхода — Украшение офиса, т. е. в каких целях используется актив

- Склад — место хранения актива до его списания

- Счет затрат — счет и его аналитика для признания стоимости несущественного актива в затратах НУ (те же, что указаны при учете в расходах БУ при поступлении)

В табличной части укажите передаваемые активы. Счет учета заполнится автоматически — 10.21.1.

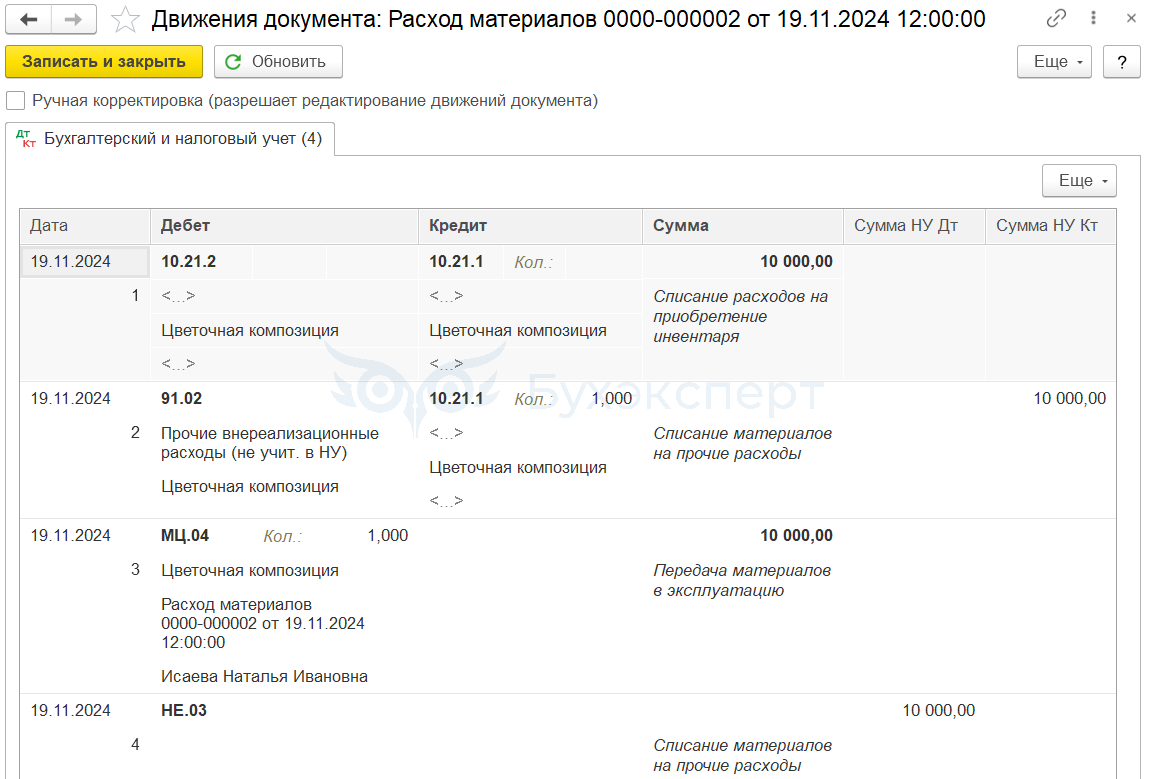

Проводки

Документ формирует проводки:

- Дт 10.21.2 Кт 10.21.1 — стоимость малоценного имущества в БУ списана со склада

- Дт 91.02 Кт 10.21.1 — стоимость малоценного имущества списана со счета 10.21.1 в НУ, также актив списывается в количественном выражении

- Дт МЦ.04 — стоимость несущественного актива в эксплуатации отражена за балансом

- Дт НЕ.03 — расходы, не учитываемые в НУ

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию материалов непроизводственного назначения. В 1С для этого можно использовать неунифицированные формы Требования-накладная и Требование-накладная по форме М-11. Бланки можно распечатать по кнопке Печать – Требование-накладная (М-11) документа Передача материалов в эксплуатацию. ![]() PDF

PDF

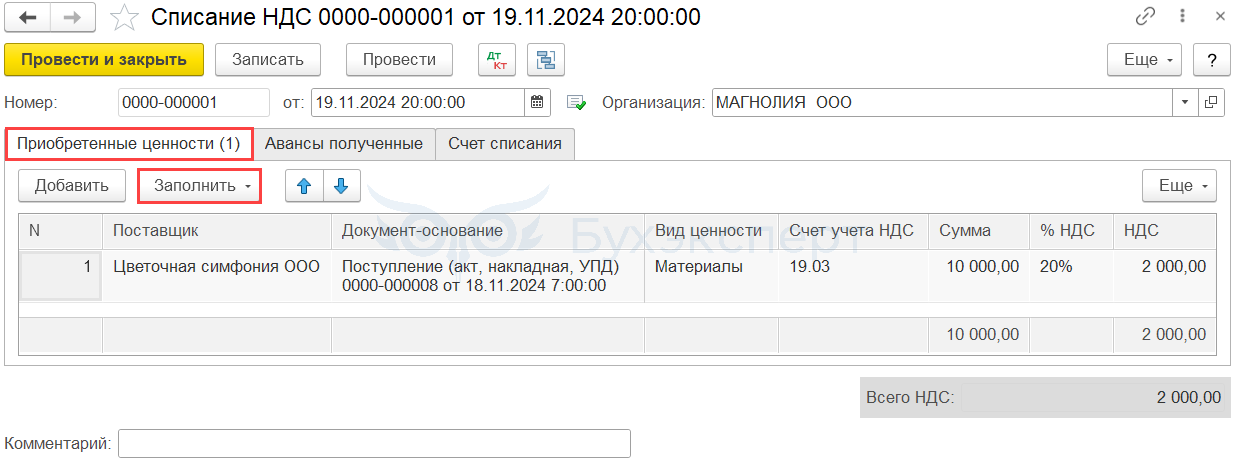

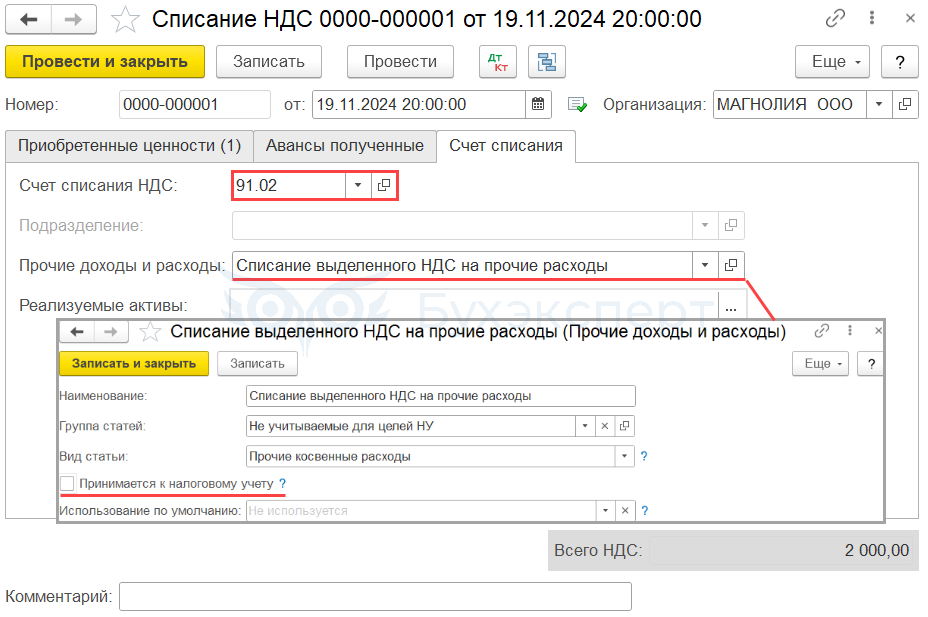

Списание НДС

Создайте документ Списание НДС в разделе Операции — Регламентные операции НДС.

По кнопке Заполнить вкладка Приобретенные ценности заполнится автоматически из поступления.

Вкладка Счет списания заполняется автоматически:

- Счет списания НДС — 91.02 «Прочие расходы»

- Прочие доходы и расходы — предопределенная статья Списание выделенного НДС на прочие расходы с видом Прочие косвенные расходы, флажок Принимается к налоговому учету снят

Проводки

Документ формирует проводки:

- Дт 91.02 Кт 19.03 — НДС списан в прочие расходы в БУ

- НЕ.01.09 — расходы, не учитываемые в НУ

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Так круто работаете! Материалы подробные, интересные!