Подскажите, листовки, брошюры менее 300 руб. нужно отражать в разделе 7 декларации по НДС? Как в 1С отразить такую раздачу и передачу партнерам каталогов продукции? В программе ведется раздельный учет входящего НДС.

Безвозмездная раздача листовок, брошюр, каталогов, независимо от их стоимости — менее 300 руб. или более 300 руб. за единицу с учетом НДС — НДС не облагается.

01 октября Организация приобрела каталоги с продукцией — 100 шт. на сумму 12 000 руб. (в т.ч. НДС 20%). Стоимость 1 ед. с НДС — 320 руб.

03 октября каталоги с продукцией розданы в рекламных целях на выставке.

Входящий НДС включается в стоимость (пп. 4 п. 2 ст. 170 НК РФ, письма Минфина от 23.10.2014 N03-07-11/53626, от 19.09.2014 N 03-07-11/46938 — в этом письме ссылка на Постановление ВАС).

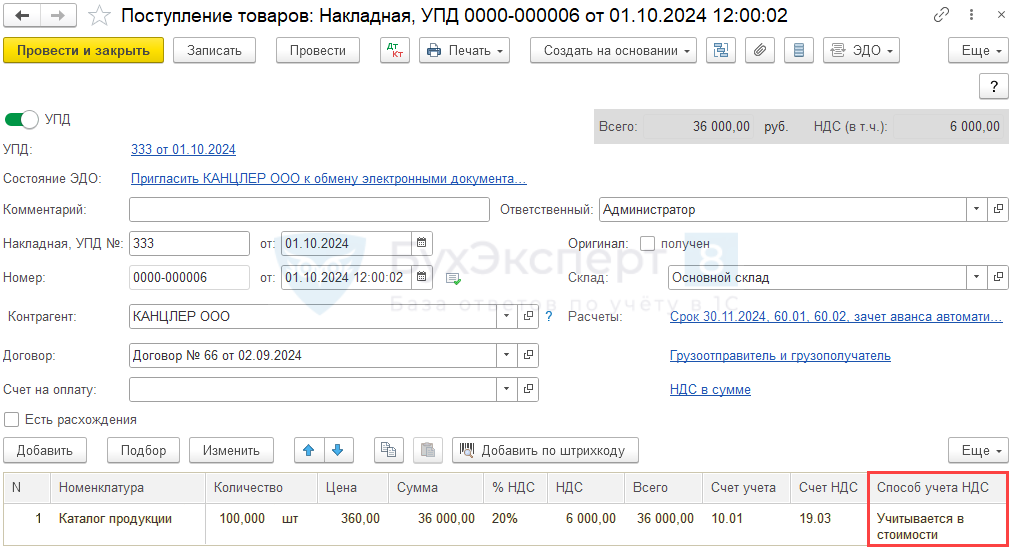

Покупки – Поступление (акты, накладные, УПД) – кнопка Поступление – Товары (накладная, УПД)

- Способ учета НДС — Учитывается в стоимости.

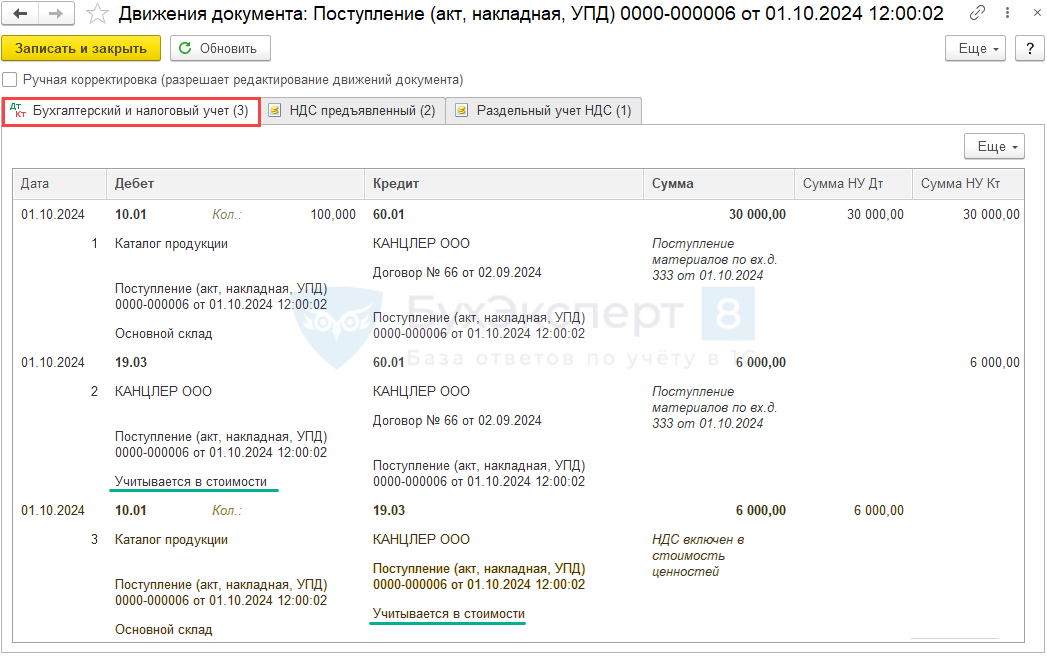

Проводки:

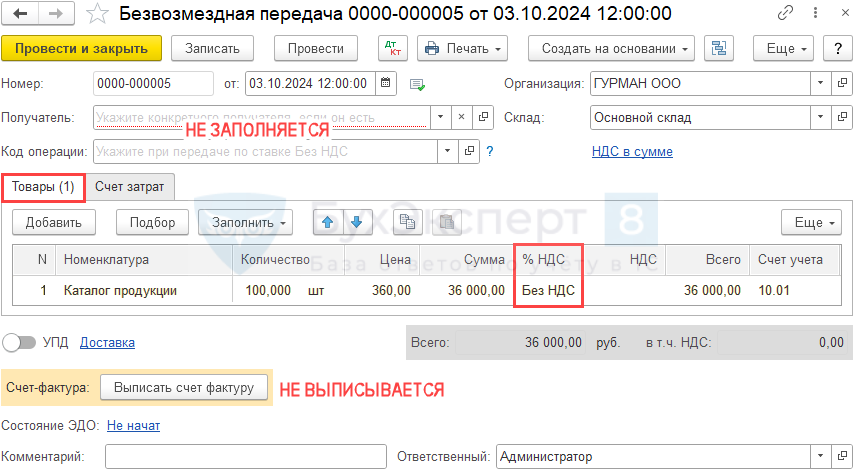

Отражаем раздачу каталогов через:

Продажи –Безвозмездная передача – кнопка Создать

Получите понятные самоучители 2026 по 1С бесплатно:

или более удобным способом с автозаполнением:

Покупки – Поступление (акты, накладные, УПД) – курсор на нужный документ Товары (накладная, УПД) – кнопка Создать на основании – Безвозмездная передача

Вкладка Товары:

- % НДС — Без НДС.

Счет-фактуру не выписывайте, т.к. НДС по такой безвозмездной раздаче не исчисляется.

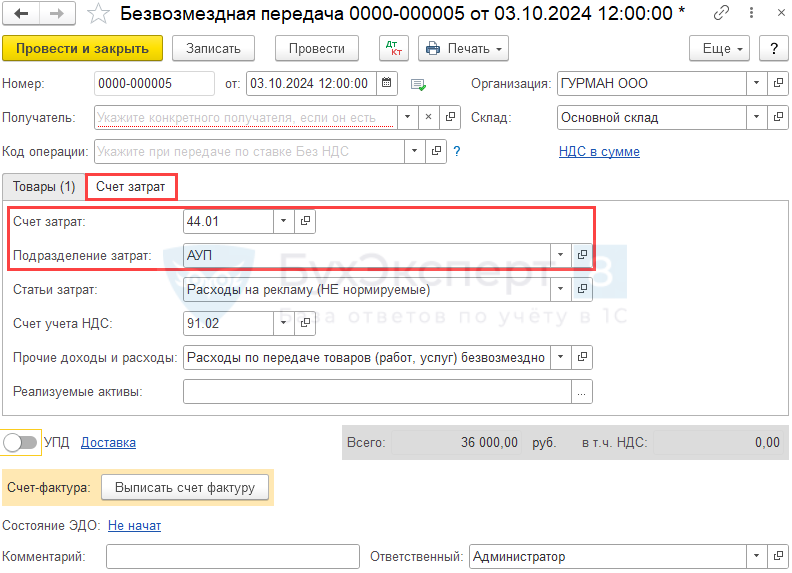

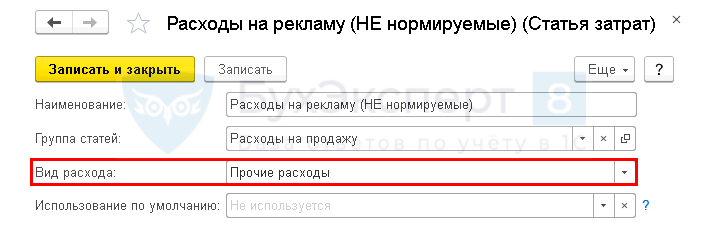

Вкладка Счет затрат:

- Статья затрат — Расходы на рекламу (ненормируемые), вид расхода в НУ — Прочие расходы (абз. 4 п. 4 ст. 264 НК РФ, письмо Минфина от 12.08.2016 N 03-03-06/1/42279).

В разделе 7 декларации по НДС отражать операции по безвозмездной раздаче каталогов не требуется. В п. 2 ст. 146 НК РФ подобные случаи (раздача рекламных материалов, которые не отвечают признакам товара) не поименованы (Письмо УФНС по г. Москве от 16.12.2015 N 16-15/135217).

Такие операции являются не реализацией, а частью деятельности налогоплательщика по продвижению на рынке в целях увеличения объема продаж (п. 12 Постановления Пленума ВАС N 33), т.е. частью производственного процесса. Следовательно, в отчетность по НДС они совсем не подпадают.

Учет рекламных товаров в ФСБУ 5/2019 не регламентирован, это элемент учетной политики. Рекламные материалы (буклеты, листовки, каталоги) могут не признаваться запасами в соответствии с п. 3 ФСБУ 5/2019, если они приобретаются и раздаются в пределах одного отчетного периода. Стоимость таких активов должна сразу, в момент их приобретения, отражаться в коммерческих расходах БУ — Дт 44.

Для корректного учета НДС в программе 1С удобнее отражать товары, предназначенные для использования в рекламных целях, на счете 41.01 (или 10.01). В данном случае счет 10.01 используется как транзитный, операции происходят в одном отчетном периоде и остатки не влияют на показатели отчетности.

Получили каталоги без НДС по 250 руб. / шт. Когда их раздаем, НДС из какой суммы считать — выделять из суммы или начислять сверху?

При безвозмездной раздаче в рекламных целях каталогов НДС не исчисляется (п.3 ст. 38, п.1 ст. 39, пп.1, п.1 ст. 146 НК РФ).

Эти операции являются не реализацией, а частью деятельности налогоплательщика по продвижению на рынке в целях увеличения объема продаж (п. 12 Постановления Пленума ВАС N 33, письмо Минфина от 19.09.2014 N03-07-11/46938), т.е. частью производственного процесса.

Как отразить такие операции в 1С, можно посмотреть в ответе на вопрос Раздача листовок, брошюр, каталогов в рекламных целях.

Документом «Безвозмездная передача» в 1С можно пользоваться только при рекламных акциях? А если, например, дарим подарок, то этим документом уже не воспользоваться?

Документом Безвозмездная передача можно воспользоваться для отражения любых операций по безвозмездной передаче ТМЦ, в т. ч. и при передаче товаров по договору дарения.

В первую очередь, документ удобен для тех операций безвозмездной передачи, по которым, требуется исчислить НДС. Передача подарка компании-партнеру НДС облагается (Письмо Минфина от 04.06.2013 N 03-03-06/2/20320).

Как отразить в учете, если безвозмездно передали товар, но определенному клиенту? Стоимость — до 300 руб. Тоже в рекламных целях.

Безвозмездная передача товаров по общему правилу облагается НДС (п. 1 ст. 146 НК РФ). Исключение — безвозмездная передача в рекламных целях товаров, расходы на приобретение единицы которых не превышают 300 руб. с учетом НДС. Входящий НДС при этом включается в стоимость передаваемых ТМЦ (пп. 25 п. 3 ст. 149, пп. 1 п. 2 ст. 170 НК РФ, Письмо Минфина от 17.10.2016 N 03-03-06/2/60252).

Если вы передаете товары определенному клиенту стоимостью до 300 руб. в рекламных целях, НДС такая передача не облагается.

Раздача визиток — это тоже к безвозмездной передаче относится?

Визитки не являются товарами, у них нет потребительской ценности. НДС с такой безвозмездной передачи не исчисляется (п.3 ст. 38, п.1 ст. 39, пп.1 п.1 ст. 146 НК РФ).

Раздел 7 декларации по НДС не заполняется (Письмо УФНС по г. Москве от 16.12.2015 N 16-15/135217).

В НУ такие затраты можно признать рекламными (пп. 28 п. 1 ст. 264 НК РФ). Изготовление визиток в п. 4 ст. 264 НК РФ не поименовано, следовательно, такие затраты нормируются в пределах 1% выручки от реализации.

Если на визитках указывается только служебная информация (контакты сотрудника), затраты на их изготовление можно учесть в полной сумме, как иные прочие расходы, связанные с производством и (или) реализацией (п. 1 ст. 172, пп. 49 п. 1 ст. 264, пп. 3 п. 7 ст. 272 НК РФ).

Два вида деятельности: оптовая торговля-ОСН, Розничная-ЕНВД. По рознице раздел 7 заполняется? Не нашла код.

Раздел 7 декларации по НДС заполняют и представляют налогоплательщики либо налоговые агенты, у которых:

- присутствовали операции, не признаваемые объектом налогообложения (ст.146 НК РФ);

- не подлежащие налогообложению (освобождаемые от налогообложения) (ст.149 НК РФ);

- операции, местом осуществления которых не признается РФ (ст.148 НК РФ);

- те, кто получил предоплату по товарам (работам, услугам) длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Если вышеперечисленных операций в отчетном периоде у вас не было, то раздел 7 декларации по НДС заполнять не требуется.

Плательщики ЕНВД налогоплательщиками по НДС не являются и поэтому декларацию по НДС в общем случае не заполняют.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете