В ходе рекламной кампании организации могут раздавать неопределенному кругу лиц рекламные сувениры. Учет зависит от стоимости единицы — < 300 руб. или > 300 руб. Рассмотрим пошагово на примере, как отразить безвозмездную передачу товаров в 1С 8.3 Бухгалтерия при включенном раздельном учете входящего НДС.

До 31.08.2023 лимит стоимости необлагаемого имущества, передача которого не облагается НДС, — 100 руб.

С 31 августа 2023 — повышен лимит расходов на рекламные товары, освобождаемые от НДС

[jivo-yes]

Безвозмездная передача товара в 1С 8.3 — пошаговая инструкция

ООО «Техномир» приобрело ТМЦ:

- ручка с логотипом компании, 100 шт., цена 120 руб. с НДС, на сумму 12 000 руб. (в т. ч. НДС 20%);

- карта памяти с логотипом компании, 150 шт., цена 384 руб. с НДС, на сумму 57 600 руб. (в т. ч. НДС 20%).

Сувениры раздали неопределенному кругу лиц в ходе рекламной кампании.

Нормативное регулирование

Передача товаров в рекламных целях, если стоимость за 1 единицу товаров < 300 руб., освобождена от НДС (пп. 25 п. 3 ст. 149 НК РФ).

Права на вычет входящего НДС нет, поэтому НДС включен в стоимость ручек (пп. 1 п. 2 ст. 170 НК РФ).

При осуществлении не облагаемых НДС операций, необходимо организовать ведение раздельного учета входящего НДС (п. 4 ст. 170 НК РФ).

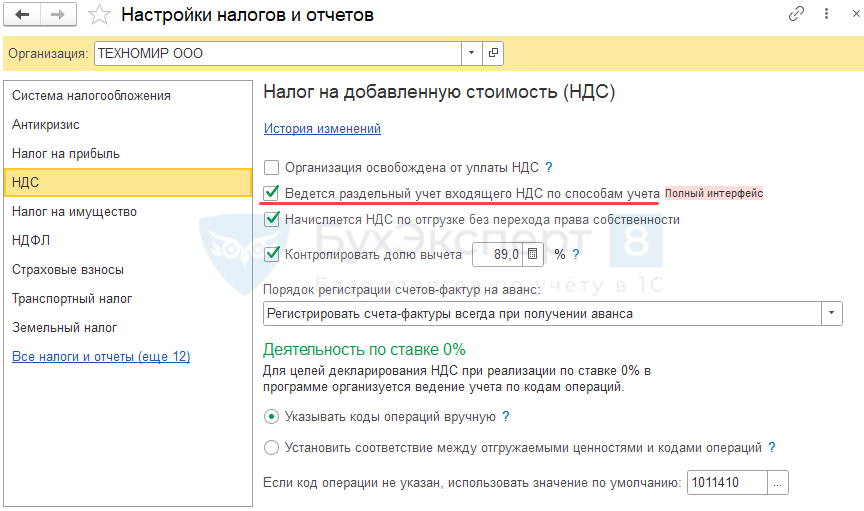

Настройка раздельного учета НДС

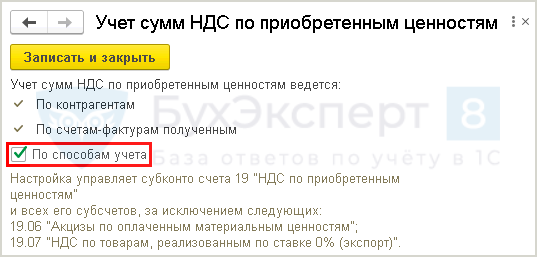

Выполните предварительные настройки по учету входящего НДС:

- проставьте флажок Ведется раздельный учет входящего НДС по способам учета в разделе Главное — Налоги и отчеты — НДС:

- выполните настройку учета сумм НДС по приобретенным ценностям По способам учета в разделе Администрирование — Параметры учета — Настройка плана счетов — Учет сумм НДС по приобретенным ценностям:

Приобретение рекламных товаров

Получите понятные самоучители 2026 по 1С бесплатно:

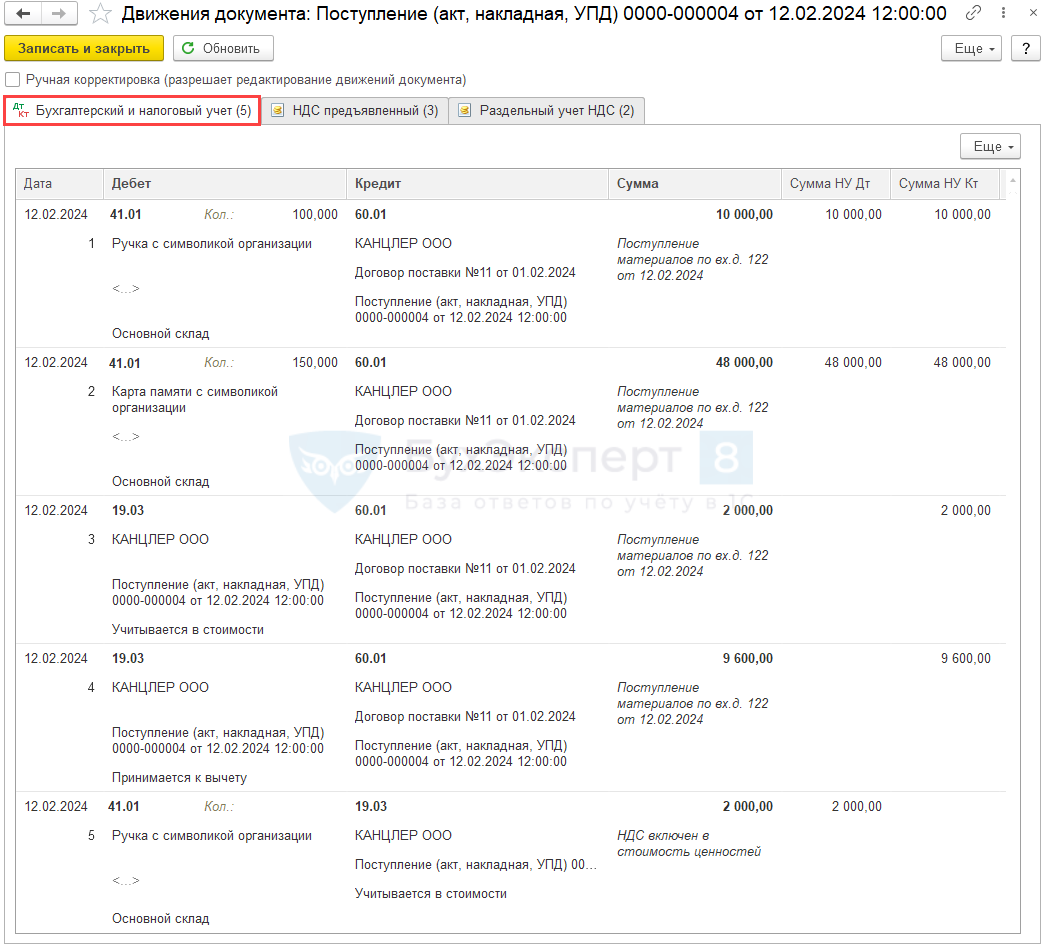

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Приобретение рекламных товаров | |||||||

| 12 февраля | 41.01 | 60.01 | 10 000 | 10 000 | 10 000 | Принятие к учету сувениров (до 300 руб. 1 шт.) | Поступление (акт, накладная, УПД) - Товары (накладная, УПД) |

| 41.01 | 60.01 | 48 000 | 48 000 | 48 000 | Принятие к учету сувениров (свыше 300 руб. 1 шт.) | ||

| 19.03 | 60.01 | 2 000 | 2 000 | Принятие к учету НДС (Учитывается в стоимости) | |||

| 19.03 | 60.01 | 9 600 | 9 600 | Принятие к учету НДС (Принимается к вычету) | |||

| 41.01 | 19.03 | 2 000 | 2 000 | Включение НДС в стоимость | |||

| Регистрация СФ поставщика | |||||||

| 12 февраля | --- | --- | 67 260 | Регистрация СФ поставщика | Счет-фактура полученный на поступление | ||

Учет рекламных товаров в ФСБУ 5/2019 не регламентирован, это элемент учетной политики. Рекламные материалы (буклеты, листовки, каталоги) могут не признаваться запасами в соответствии с п. 3 ФСБУ 5/2019, если они приобретаются и раздаются в пределах одного отчетного периода. Стоимость таких активов должна сразу, в момент их приобретения, отражаться в коммерческих расходах БУ — Дт 44.

Для корректного учета НДС в программе 1С удобнее отражать товары, предназначенные для использования в рекламных целях, на счете счет 41.01 (или 10.01). В данном случае счет 41.01 используется как транзитный, операции происходят в одном отчетном периоде и остатки не влияют на показатели отчетности.

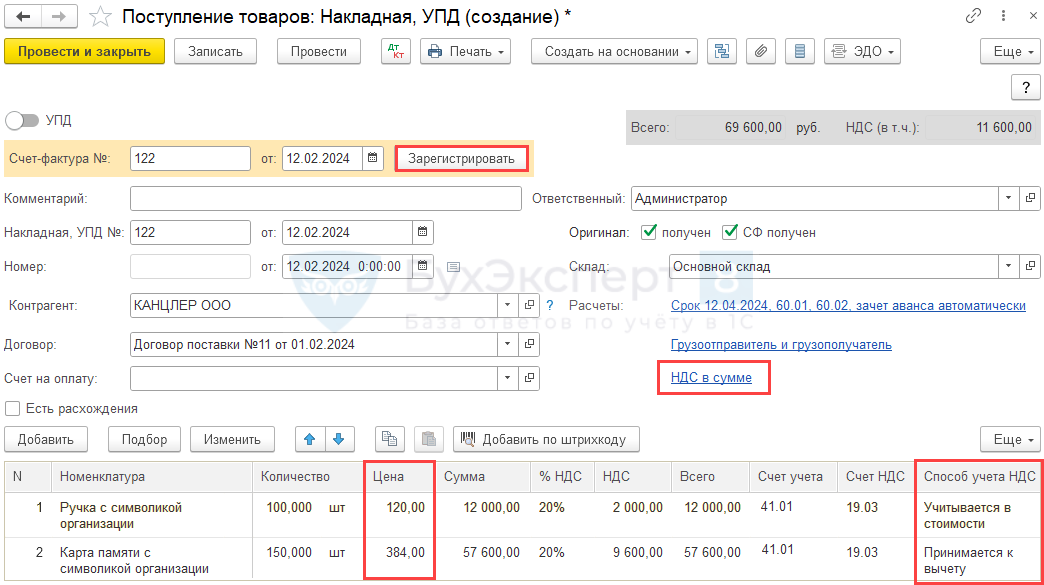

Приобретение сувениров оформите документом Поступление (акт, накладная, УПД) вида операции Товары (накладная, УПД) в разделе Покупки.

- Укажите: стоимость < 300 руб. — Способ учета НДС — Учитывается в стоимости;

- стоимость > 300 руб. — Способ учета НДС — Принимается к вычету.

Зарегистрируйте входящий счет-фактуру от поставщика — укажите его номер и дату внизу формы документа Поступление товаров и услуг и нажмите кнопку Зарегистрировать.

Проводки

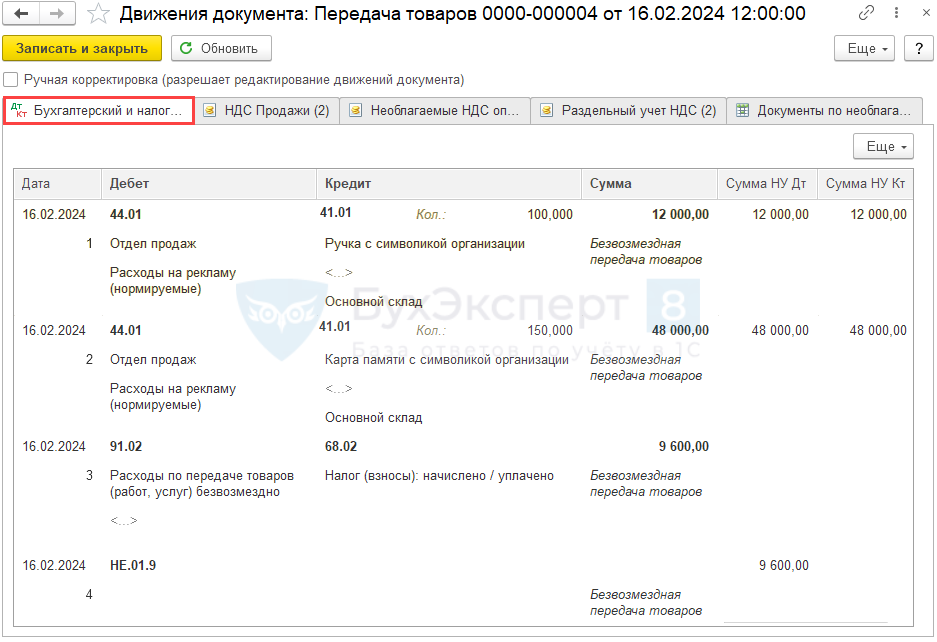

Безвозмездная передача товара (сувенирной продукции) — пошаговая инструкция, проводки

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Безвозмездная передача товаров | |||||||

| 16 февраля | 44.01 | 41.01 | 12 000 | 12 000 | 12 000 | Безвозмездная передача товаров в рекламных целях (до 300 руб. 1 шт.) | Безвозмездная передача |

| 44.01 | 41.01 | 48 000 | 48 000 | 48 000 | Безвозмездная передача товаров в рекламных целях (свыше 300 руб. 1 шт.) | ||

| 91.02 | 68.02 | 9 600 | Начисление НДС с безвозмездной передачи | ||||

| НЕ.01.9 | 9 600 | Отражение расходов неучитываемых в НУ | |||||

| Составление СФ на безвозмездную передачу | |||||||

| 16 февраля | --- | --- | 69 600 | Составление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| --- | --- | 9 600 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

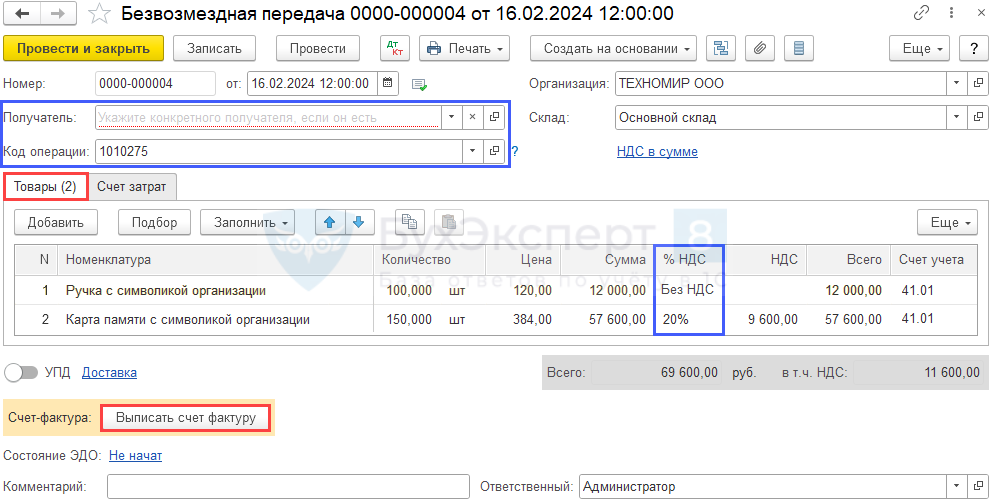

Безвозмездная передача товара в 1С 8.3 в рекламных целях оформляется документом Безвозмездная передача (создать на основании документа Поступление товаров и услуг).

Заполните:

- Получатель – пустая строка;

- Код операции – 1010275 «Передача в рекламных целях товаров (работ, услуг)».

Вкладка Товары:

- Номенклатура – передаваемые в рекламных целях сувениры;

- Цена – рыночная цена = цена приобретения;

- % НДС:

- стоимость < 300 руб. Без НДС

- стоимость > 300 руб. 20%

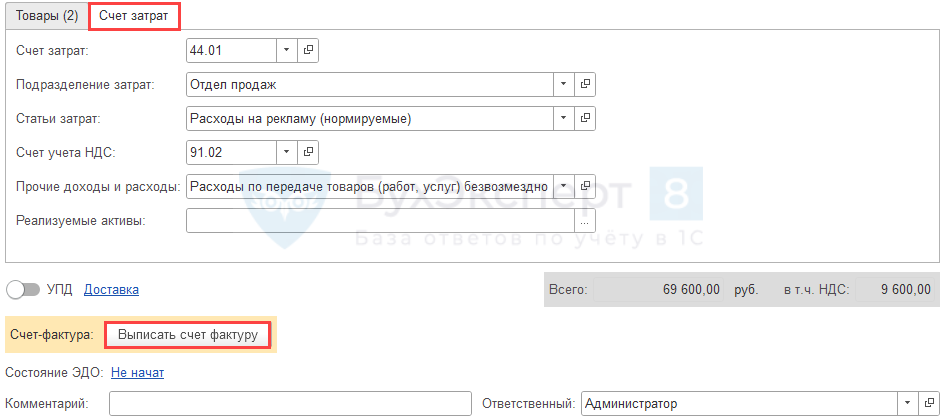

Вкладка Счет затрат:

Укажите:

- Счет затрат – 44.01 (по умолчанию ставится 91.02);

- Статьи затрат – Расходы на рекламу (нормируемые) / НУ Расходы на рекламу (нормируемые) (абз. 5 п. 4, пп. 28 п. 1 ст. 264 НК РФ, Письмо Минфина от 04.06.2013 N 03-03-06/2/20320 (норматив - 1% от выручки);

- Счет учета НДС – 91.02;

- Прочие доходы и расходы:

- Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд;

- НУ — без флажка Принимается к налоговому учету.

- Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд;

Проводки

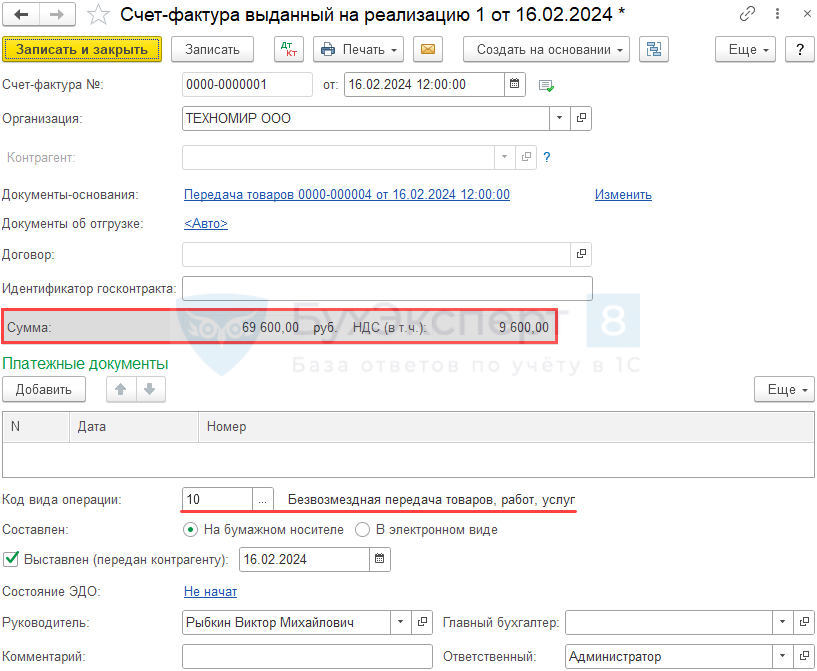

Из формы документа Безвозмездная передача по кнопке Выписать счет-фактуру оформите документ Счет-фактура выданный на реализацию с КВО 10 "Безвозмездная передача товаров, работ, услуг".

При безвозмездной передаче товара:

- только стоимостью < 300 руб. — СФ не требуется;

- только стоимостью > 300 руб. — СФ выписывается;

- с разной стоимостью: < 300 руб. + > 100 руб. — СФ на общую сумму, НДС только по товарам > 300 руб.

Распределение НДС

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Распределение НДС | |||||||

| 31 марта | --- | --- | Распределение НДС | Распределение НДС | |||

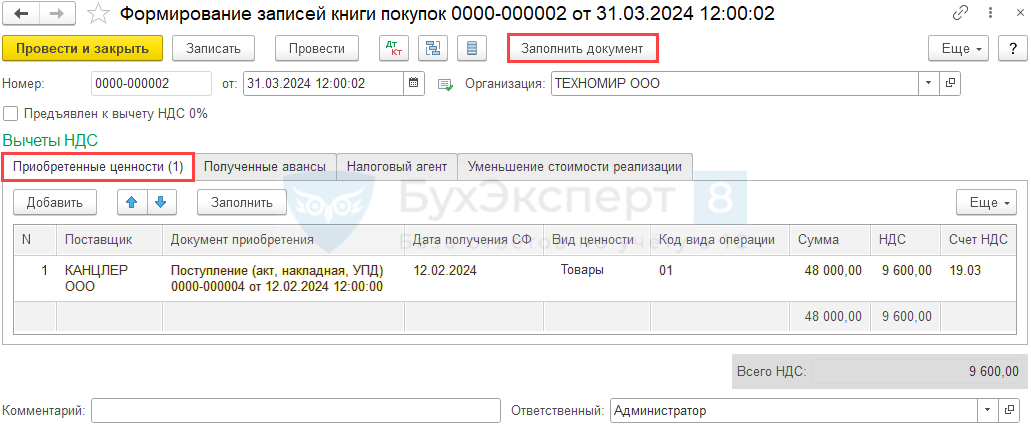

| Принятие НДС к вычету по рекламных товаров стоимостью свыше 300 руб. | |||||||

| 31 марта | 68.02 | 19.03 | 9 600 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| --- | --- | 9 600 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

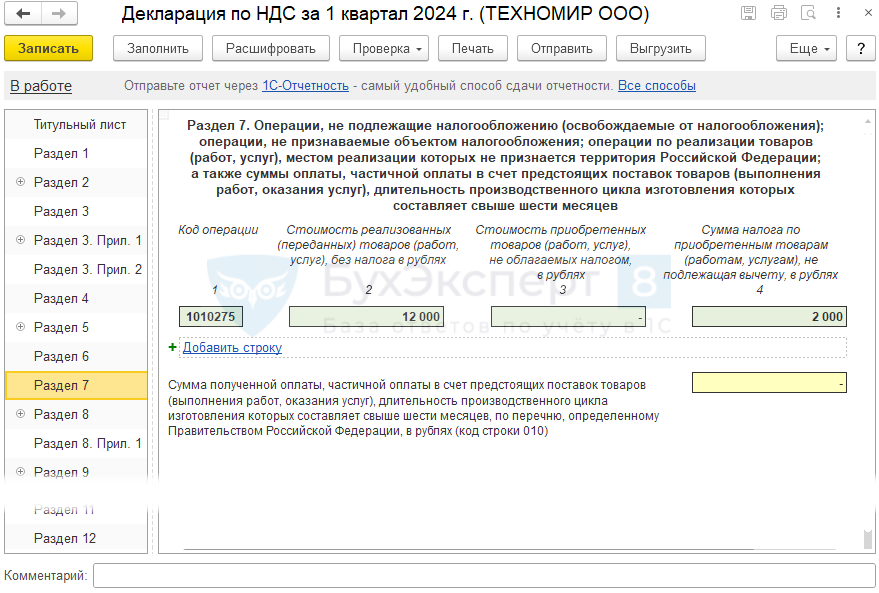

| Отражение необлагаемой операции в разделе 7 декларации по НДС | |||||||

| 31 марта | --- | --- | 12 000 | Отражение необлагаемой операции в разделе 7 декларации по НДС | Формирование записей раздела 7 декларации по НДС | ||

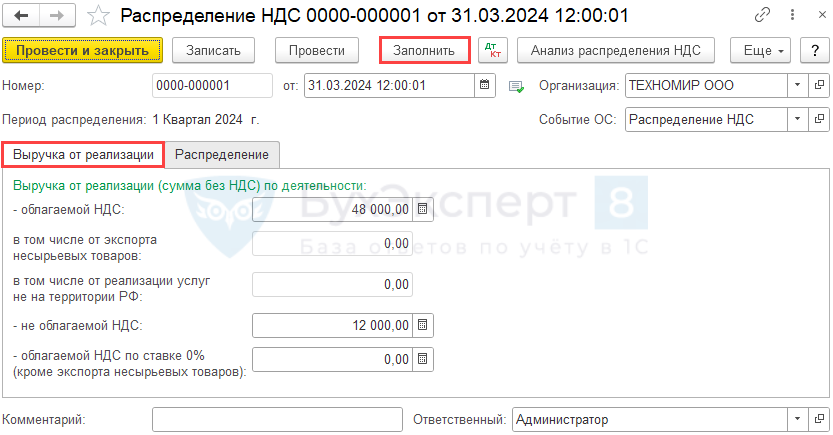

При раздельном учете НДС документ Распределение НДС (Операции — Регламентные операции НДС — кнопка Создать — Распределение НДС) создается и проводится, даже если базы для распределения НДС нет.

По кнопке Заполнить автоматически заполняются суммы выручки в документе Распределение НДС:

На вкладке Распределение отражаются все документы, по которым НДС должен распределяться (при наличии) — Распределение НДС в 1С 8.3 — пошаговая инструкция.

Принятие НДС к вычету

НДС к вычету в части рекламных товаров свыше 300 руб. примите документом Формирование записей книги покупок.

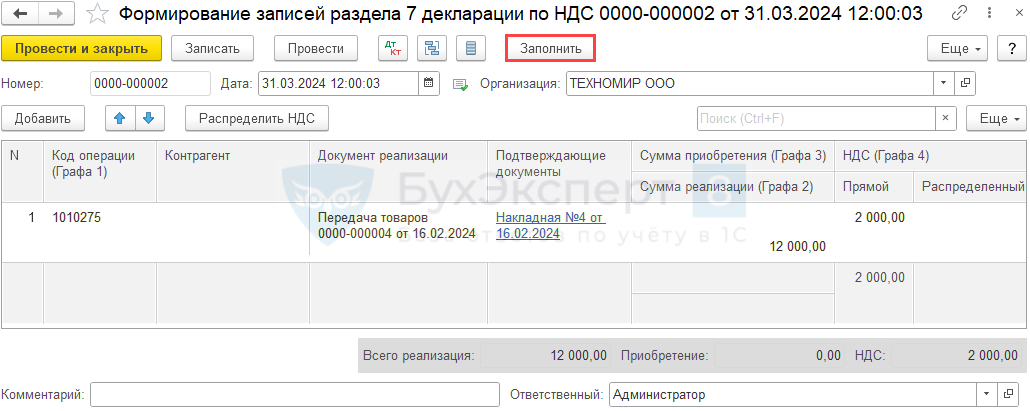

Отражение необлагаемой операции в Декларации по НДС

Необлагаемую операцию по безвозмездной передаче рекламных товаров необходимо отразить в разделе 7 декларации по НДС по коду 1010275 (Приложение N 1 к Порядку заполнения налоговой декларации по НДС, утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@).

Сформируйте документ Формирование записей раздела 7 декларации по НДС (Операции — Регламентные операции НДС).

Внесите необлагаемую операцию по кнопке Заполнить.

Автоматически заполняется Декларация по НДС (Отчеты — Отчетность по НДС), включая Раздел 7.

Мы рассмотрели пошаговую инструкцию по оформлению безвозмездной передачи товара в 1С 8.3.

См. также:

- Автозаполнение реестра документов к разделу 7 декларации по НДС

- Документ Безвозмездная передача

- Приобретение материалов для операций, необлагаемых НДС, и передача их в рекламных целях

- Распределение НДС в 1С 8.3 — пошаговая инструкция

- Коды видов операций по НДС

- [18.10.2018 запись] Декларация по налогу на прибыль и имущественным налогам, расчет налога при УСН и др. за 9 месяцев 2018 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Большое спасибо лектору за материал. Очень актуально и доступно.

Полезная информация

Подскажите, пожалуйста, почему автор в данном примере говорит, что у него нет в данном примере распределения НДС, ведь прошла реализация на сумму 12 000,00 без НДС?

Распределяется входящий «общехозяйственный» НДС.

Т.е. тот, который относится и к деятельности с НДС, и к деятельности без НДС одновременно.

Например, если бы были услуги аренды с НДС.

Мы бы этот НДС распределили т.к. нельзя сказать, сколько метров офиса под раздачу с НДС, а сколько под — без НДС.

В этом примере только «прямой» НДС.

Его не надо распределять — он или в стоимость включается, или к вычету принимается.

Подскажите, пожалуйста, если была бы аренда, которая относится и к деятельности с НДС, и к деятельности без НДС одновременно, то распределяли бы ее НДС, исходя из выручки 12 000,00 руб. , которая получилась в результате безвозмездной реализации)?

Если был входящий НДС к распределению, например, 36 000 в т.ч НДС 20% — 6 000.

То его бы распределили на 2 части:

-включается в стоимость

-принимается к вычету

По нашему примеру 48 000 + 12 000 = 60 000 доходы. Итого 100%. Значит

48 000 — 80% (к вычету)

12 000 — 20% (в стоимость)

Входящий НДС к распределению 6 000 — 100%:

4 800 — 80% (к вычету)

1 200 — 20% (в стоимость)

Подскажите, пожалуйста, для распределения НДС при безвозмездной реализации берут только выручку от безвозмездной реализации?

Выручку от основного вида деятельности для расчета не берут при расчете при распределении НДС, с учетом того, то нет реализации от основного вида деятельности?

Берут ту выручку, которая есть.

Подробнее

Раздельный учет НДС в 1С 8.3 Бухгалтерия

Как вести раздельный учет входящего НДС, если есть облагаемые и не облагаемые НДС операции в 1С?