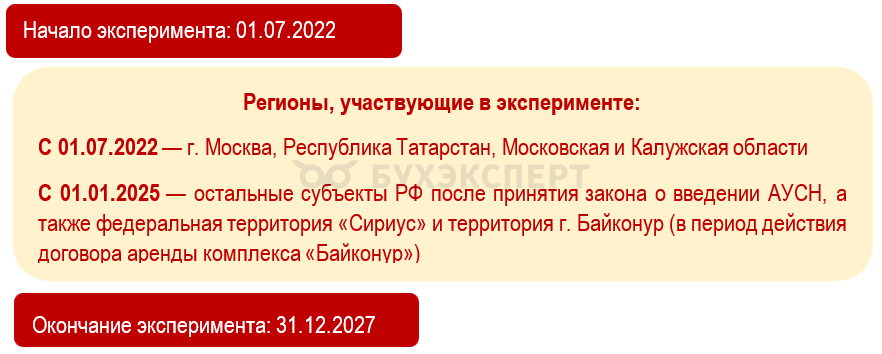

Эксперимент по внедрению налогового режима АУСН проводится с 2022 года и по планам законодателей продлится до конца 2027 года.

Расскажем:

- какие регионы стали участниками эксперимента в 2025 году

- что такое АУСН, в чем его преимущества и недостатки

- как менялась законодательная база АУСН с начала эксперимента

- существуют ли региональные особенности применения автоупрощенки

- повысят ли в 2025-2027 годах доход по лимитам и уровень налоговых ставок по АУСН

Смотрите запись эфира Климовой Марины Аркадьевны от 14.10.2025 «АУСН: может ли она стать спасательным кругом для «утопающих» спецрежимников в 2026 г. Законодательный обзор»

Разобрали для вас:

- кто может работать на АУСН

- как перейти на автоматизированную упрощенку и стоит ли это делать

- какие есть налоговые ставки и порядок уплаты налога

- как учитывать доходы и расходы на АУСН

- самые популярные вопросы про автоматизированную упрощенку

Содержание

АУСН в 2025 году: более 60 регионов-участников

По задумкам законодателей, эксперимент по внедрению АУСН проводится в ограниченные временные рамки и изначально только в 4 регионах с возможностью расширения его региональной географии.

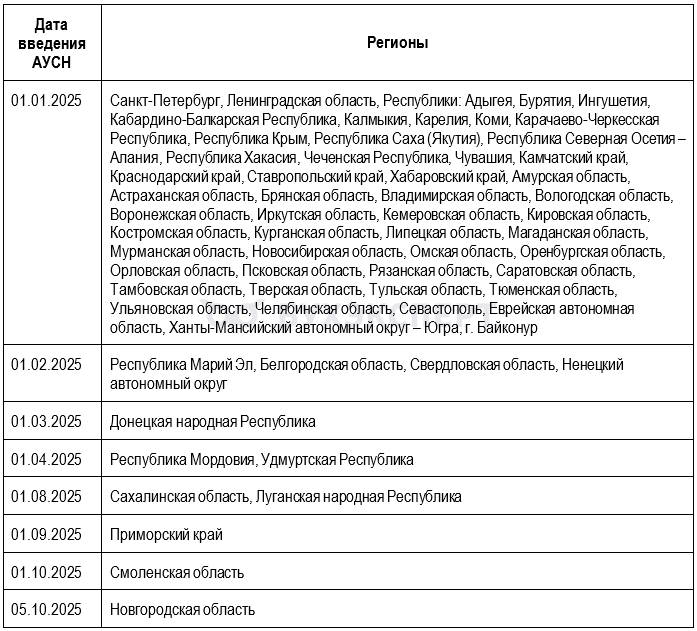

Большинство регионов присоединились к эксперименту в 2025 году.

Получите понятные самоучители 2025 по 1С бесплатно:

Актуальный вариант списка здесь >>

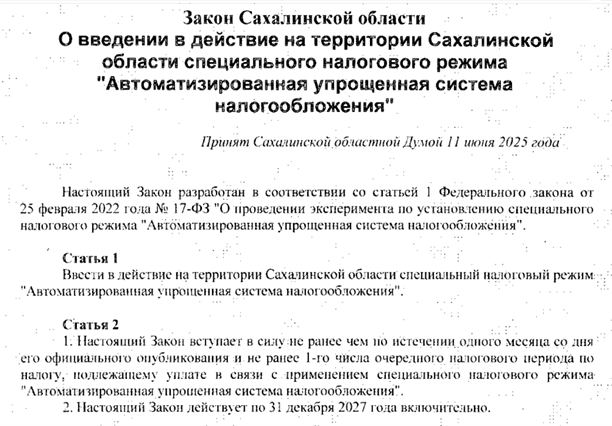

Региональные законы о введении АУСН лаконичны по форме и содержанию (например):

Такая краткость текста региональных НПА означает, что устанавливают они только дату начала введения спецрежима на конкретной территории, а какие-либо региональные особенности не вводят. Во всем остальном необходимо следовать единым для всех нормам Федерального закона от 25.02.2022 N 17-ФЗ, в котором прописаны условия применения режима, правила работы спецрежимников, запреты, ограничения.

Не пропустите серию эфиров по Налоговой реформе-2026 на Бухэксперт здесь >>

[11.12.2025] Все новшества для бухгалтера на 2026 г. Законодательный обзор

[08.12.2025] Неочевидные изменения в налоговом законодательстве с 01.01.2026: новшества при проведении выездных и камеральных налоговых проверок.

[28.11.2025] АУСН: настройка и ведение учета в 1С:Бухгалтерия. Часть 2

[14.11.2025] АУСН: настройка и ведение учета в 1С:Бухгалтерия. Часть 1

[12.11.2025] НДС 22% и УСН с НДС — изменения с 2026 года, на что обратить внимание уже сейчас в 1С

[10.11.2025] Налоговая реформа-2026: продолжаем разбираться, что ждет бухгалтера и бизнес. Законодательный обзор, часть 2.

[30.10.2025] Девятый вал налоговой реформы-2026: как не утонуть бизнесу и его бухгалтеру. Законодательный обзор, часть 1

Что предусматривает закон об АУСН

В законе об АУСН определено:

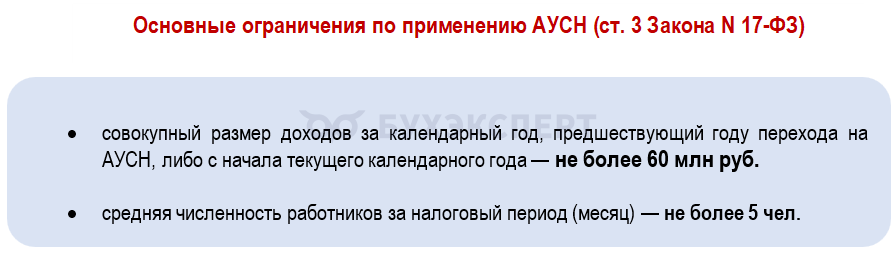

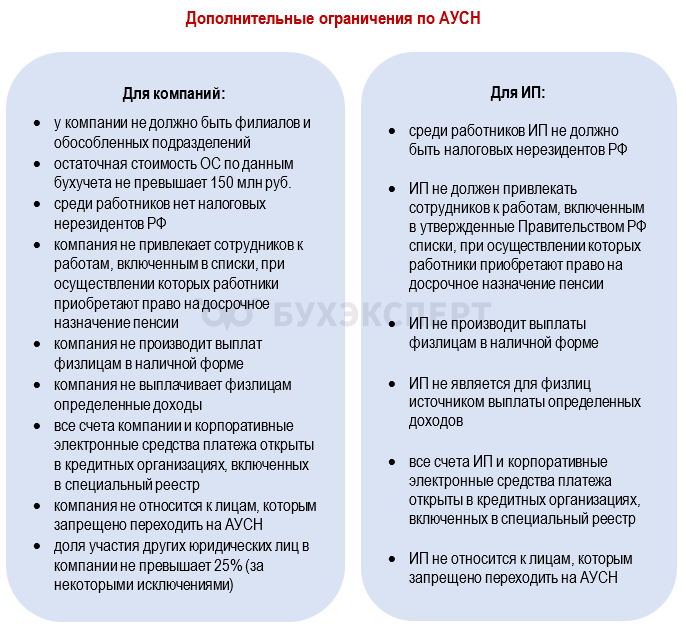

- кто является налогоплательщиком АУСН — компании и ИП, соответствующие условиям:

- для кого действует запрет на применение спецрежима — для банков, страховщиков, инвестиционных фондов, НПФ, иностранных компаний и др. (ст. 3 Закона N 17-ФЗ)

- порядок применения режима и информационного взаимодействия с ФНС, банками, операторами электронных площадок

- иные правила и условия — особенности исчисления страховых взносов, отсутствие необходимости представлять декларацию по АУСН-налогу и другие.

Существенные плюсы АвтоУСН:

- освобождение от большинства отчетов

- возможность экономить на уплате взносов на обязательное страхование (ОПС, ОМС, ВНиМ)

- уплата взносов на травматизм в минимальной фиксированной сумме

- передача части учетных и расчетных функций уполномоченным банкам, налоговым органам и операторам электронных площадок

Однако за такие бонусы автоупрощенцы расплачиваются обязанностью соблюдать специфические запреты — например, нельзя выдавать зарплату работникам наличными средствами, принимать на работу определенные категории сотрудников.

О порядке работы на АУСН рассказываем здесь >>

Как меняется закон N 17-ФЗ и будут ли урезать АУСН-лимиты

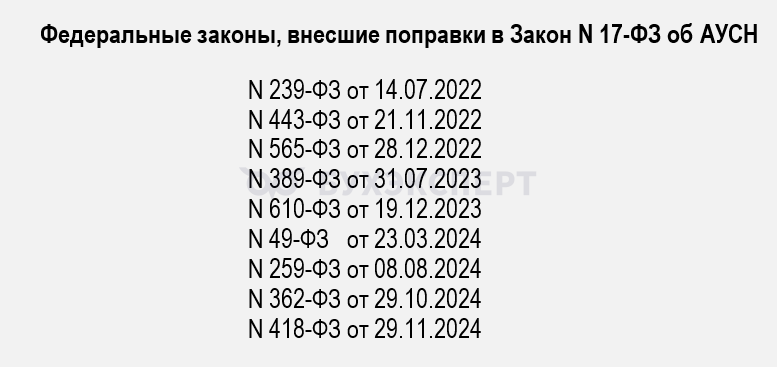

Экспериментальный характер этого спецрежима предполагает, что основной нормативный акт по АУСН (Закон N 17-ФЗ) будет шлифоваться по мере наработки практики в регионах.

За период с момента утверждения закона его текст корректировался следующими законами:

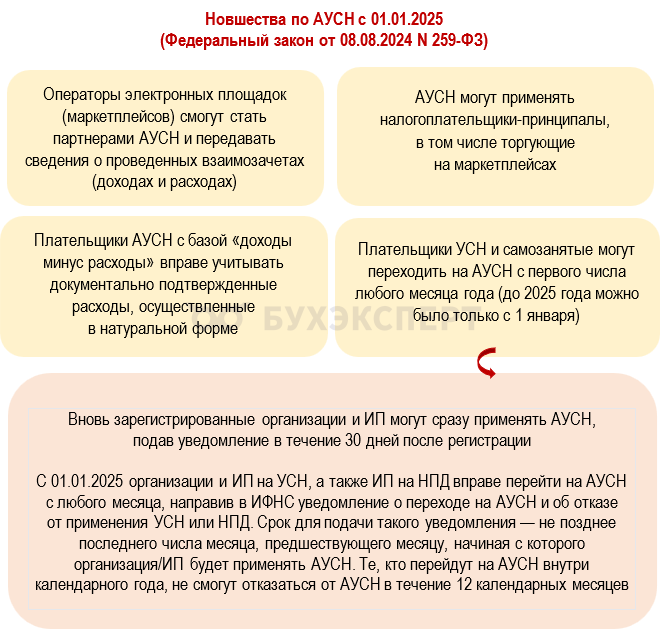

Этими законами внесены точечные поправки, регулирующие порядок применения режима (например):

А также уточнили список видов деятельности, которыми вправе/не вправе заниматься автоупрощенцы. К примеру, запретили применять АУСН компаниям и ИП, осуществляющим майнинг и реализацию (приобретение) цифровой валюты (Федеральный закон от 29.11.2024 N 418-ФЗ).

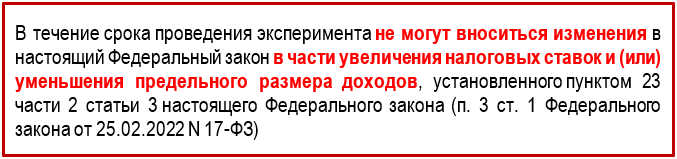

Но эти законы не затрагивали основные ограничения: по доходам, численности работников, стоимости основных средств. Учитывая тенденции последнего времени, когда ограничительные лимиты в других спецрежимах резко сокращают, а налоговые ставки повышают, возникает вопрос —затронет ли этот процесс АУСН?

Закон об АУСН дает такой ответ:

Это позволяет налогоплательщикам рассчитывать, что до 31.12.2027 (даты окончания эксперимента) лимит по доходам в 60 млн руб. не будет повышаться, а ставки 8% (доходы) и 20% (доходы минус расходы) останутся.

Детальнее об автоматизации АУСН в 1С рассказывем в этом материале >>

Как проверить соответствие лимиту по численности: разъяснения ФНС и Минфина

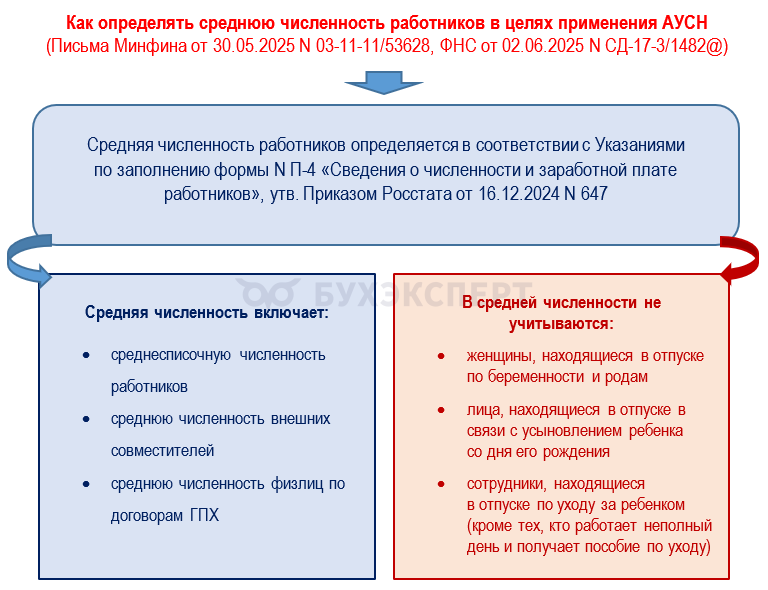

В Законе об АУСН прописан запрет на применение спецрежима при превышении численности сотрудников 5 чел. Чтобы не пропустить момент, когда этот показатель будет превышен и право на режим утратится, важно верно его вычислять.

Сравнивать с допустимым пределом необходимо не фактическое количество работников на конкретную дату, а среднюю численность за налоговый период. Правила расчета этого показателя строго установлены. Об этом напомнили Минфин и ФНС:

В Законе N 17-ФЗ идет речь о средней численности за налоговый период, который для АУСН составляет календарный месяц.

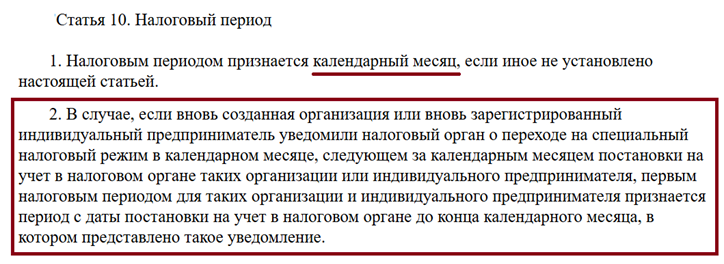

С 01.01.2025 появилось законодательное уточнение, которое влияет на верный расчет показателя численности работников на АСУН: скорректировано правило определения налогового периода для целей применения автоупрощенки.

Простыми словами, первый налоговый период для некоторых компаний и ИП будет больше месяца — с даты постановки на учет и до окончания месяца, когда подано уведомление о переходе на АвтоУСН.

Пример

ИП Захаров И. Н. зарегистрирован в ЕГРИП 21 октября, а уведомил налоговый орган о переходе на АУСН 10 ноября.

Для предпринимателя в первый налоговый период войдет остаток октября и весь ноябрь.

Такой порядок определения первого налогового периода применяется, если уведомить налоговиков о переходе на АвтоУСН не позднее законодательно установленного срока в 30 дней с момента постановки компании или ИП на налоговый учет. Утвержденного бланка такого уведомления нет, уведомить ИФНС можно только в электронном виде через личный кабинет налогоплательщика или через уполномоченный банк.

Кратко об АУСН-2025

- С начала проведения эксперимента по внедрению налогового спецрежима АУСН к нему присоединилось более 60 регионов и этот список продолжает расти

- За время действия эксперимента законодатели шлифуют условия применения режима и порядок взаимодействия налогоплательщиков с налоговыми органами, банками и операторами электронных площадок, вносят корректировки в Закон N 17-ФЗ

- До 31.12.2027 не будет меняться лимит по доходам в 60 млн руб., а также останутся на прежнем уровне ставки 8% (доходы) и 20% (доходы минус расходы) — такое правило закреплено законодательно

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете