Эта статья не актуальна. Актуальная статья — Увольнение в связи со смертью работника.

10 июля сотруднику была начислена премия с выплатой ее в аванс 20 июля.

16 июля стало известно, что сотрудник умер.

19 июля родственники умершего обратились в организацию за выплатой причитающихся сумм работнику.

Необходимо оформить выплату родственникам умершего сотрудника.

Начиная с релиза ЗУП 3.1.13.120 положенные при увольнении суммы (зарплата и компенсация), выплачиваемые родственникам умершего сотрудника, автоматически не облагаются НДФЛ и взносами.

Подробнее см. — УВОЛЬНЕНИЕ В СВЯЗИ СО СМЕРТЬЮ – УЧЕТ ВЫПЛАТ РОДСТВЕННИКАМ УМЕРШЕГО СОТРУДНИКА (ЗУП 3.1.13.120)

Поэтому описанные ниже действия не нужны, за исключением действий, относящихся к суммам, начисленным до даты смерти сотрудника.

Содержание

Законодательство

В случае смерти сотрудника в законодательстве прописаны следующие правила:

- Родственники умершего сотрудника могут обратиться за выплатой причитающихся сумм в течение 4-х месяцев со дня смерти

- Приказ о прекращении трудового договора следует составить в день предоставления родственниками свидетельства о смерти

- Дата прекращения трудового договора указывается как дата смерти

- Выдача сумм производится в течение недели со дня подачи документов родственниками

- Причитающиеся суммы можно выдать наличными или перечислить на указанный родственниками счет

Если работник умер во время отпуска, то эксперты советуют не пересчитывать выплаченные отпускные на основании ст. 137 ТК РФ.

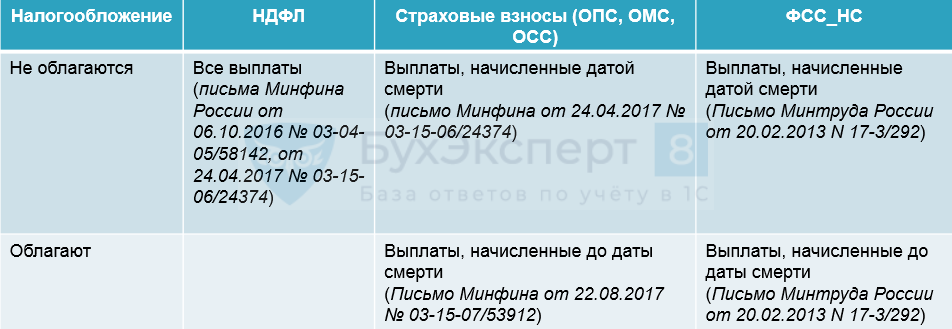

Налогообложение

Налогообложение сумм, причитающихся умершему сотруднику, зависит от того, когда эти доходы были начислены: до или после даты смерти:

Решение задачи

Общая схема решения

Так как премия начислена сотруднику до даты смерти, то она НЕ будет облагаться НДФЛ, но на нее будут начислены взносы. Все остальные суммы, назначенные после даты смерти, ни НДФЛ, ни взносами облагаться не будут.

Рассмотрим два варианта решения поставленной задачи. В первом случае причитающиеся сотруднику суммы (кроме уже начисленной премии) будем рассчитывать через документ Разовое начисление, предварительно настроив виды расчетов, не облагаемые НДФЛ и взносами. Соответственно проводки в бухгалтерской программе будут сформированы по 70 счету и далее «переброшены» с помощью документа Операция на 76 счет. Во втором – положенные сотруднику доходы (кроме уже начисленной премии) будем рассчитывать документом Начисление прочих доходов, настроив необлагаемые НДФЛ и взносами Виды прочих доходов физлиц. В этом случае проводки сразу будут проходить по счету 76.10, кроме премии, которую потребуется «перебросить» c 70 счета на счет 76.10.

Вариант 1

Рассмотрим ситуацию на примере.

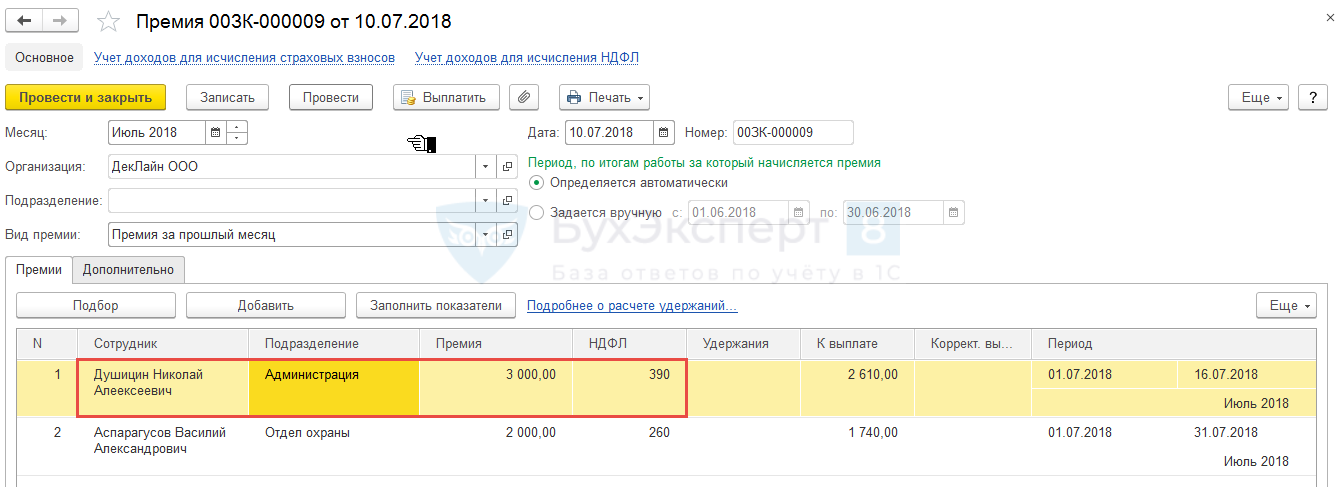

10 июля 2018 г. сотруднику Душицину Н.А. начислена премия в размере 3 000 руб. с выплатой ее в аванс 20.07.2018.

16 июля 2018 г. стало известно, что сотрудник умер.

19 июля 2018 г. родственники умершего обратились в организацию за выплатой причитающихся сумм работнику:

- Оплаты по окладу – 10 000 руб.

- Компенсация за неиспользованный отпуск -12 062,15 руб.

Необходимо оформить выплату родственникам умершего сотрудника через кассу.

1. Отнесение Премии, начисленной до даты смерти, к необлагаемой НДФЛ

10 июля 2018 г. в документе Премия (Зарплата – Премии - Премия) рассчитана сумма 3 000 руб. и НДФЛ с нее – 390 руб.

Получите понятные самоучители 2026 по 1С бесплатно:

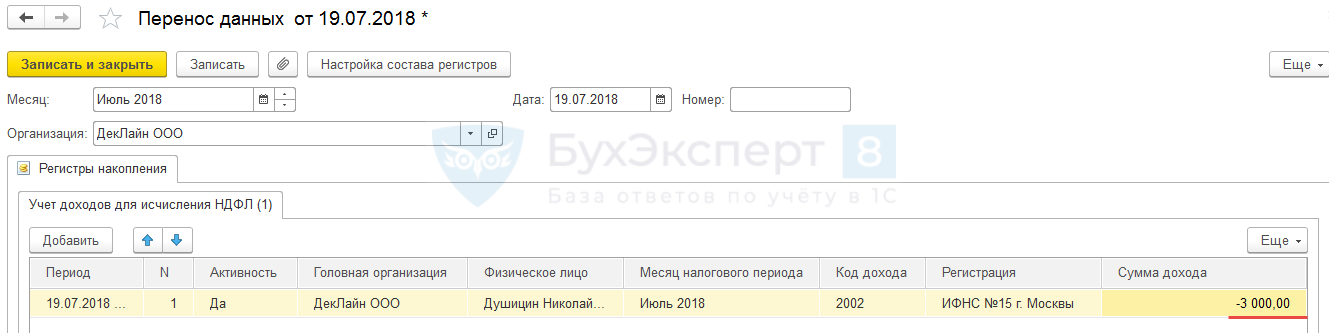

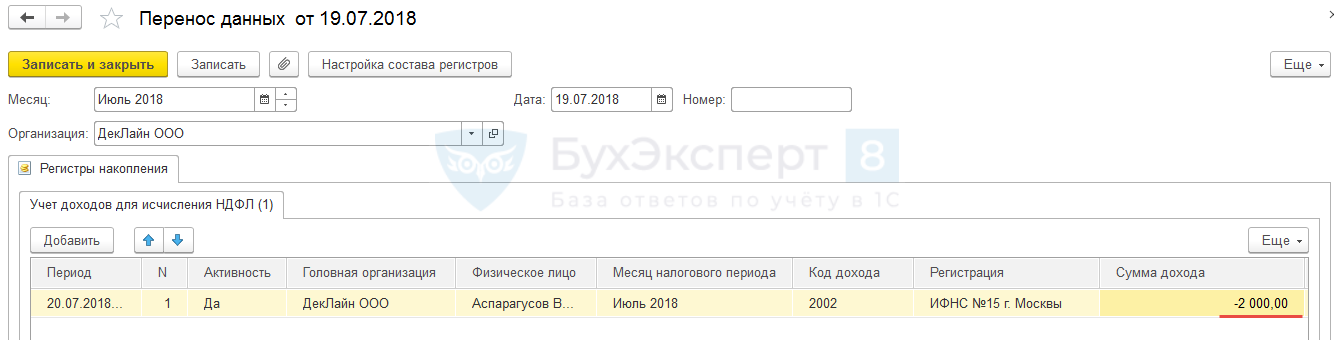

16 июля 2018 г. когда стало известно, что сотрудник умер, для того, чтобы данных доход убрать из базы для начисления НДФЛ, создадим документ Перенос данных (Администрирование – Переносы данных) и по регистру накопления Учет доходов для исчисления НДФЛ уберем доход по премии, начисленной до даты смерти сотрудника. Для этого сумму премии покажем с «минусом»:

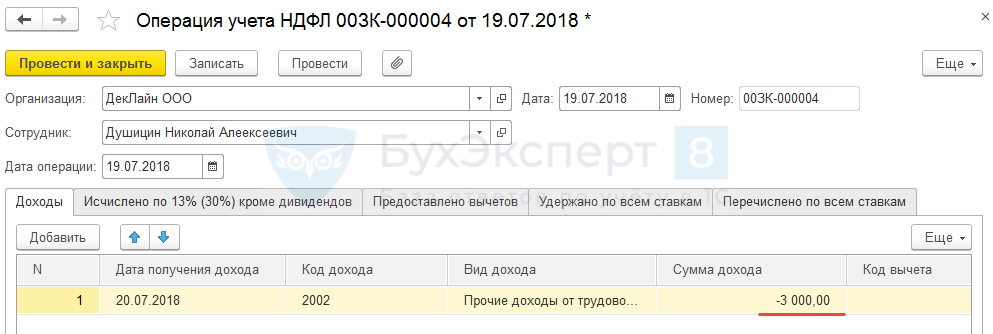

Можно эту же операцию оформить с помощь документа Операция учета НДФЛ (Налоги и взносы – Операции учета НДФЛ – Операция учета НДФЛ) и на вкладке Доходы сумму по премии внести с минусом.

Однако в этом случае в Разделе 2 отчета 6-НДФЛ появляется блок с доходом по премии и нулевой суммой НДФЛ. В данном случае информация по премии может так отражаться в отчете, это не будет ошибкой, но, если требуется, чтобы сумма по премии вообще не отражалась в Разделе 2 отчета 6-НДФЛ, то следует воспользоваться документом Перенос данных.

2. Предварительный расчет, положенных умершему сотруднику сумм, в документе «Увольнение»

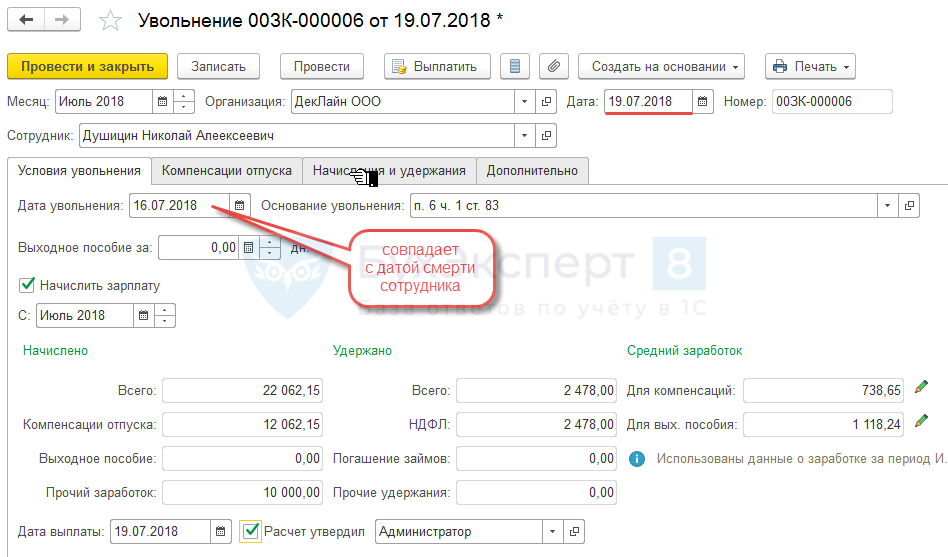

В документе Увольнение в поле Дата укажем дату оформления приказа об увольнения – 19.07.2018, а Дата увольнения будет соответствовать дате смерти сотрудника – 16.07.2018:

В документе автоматически рассчитываются причитающиеся сотруднику сумму. В нашем примере – это:

- Оплата по окладу - 10 000 руб.

- Компенсация за неиспользованный отпуск – 12 062,15 руб.:

Если оставить данные начисления в документе Увольнение, то они будут облагаться страховыми взносами и НДФЛ, что некорректно. Поэтому запомним получившиеся суммы и пока запишем документ Увольнение.

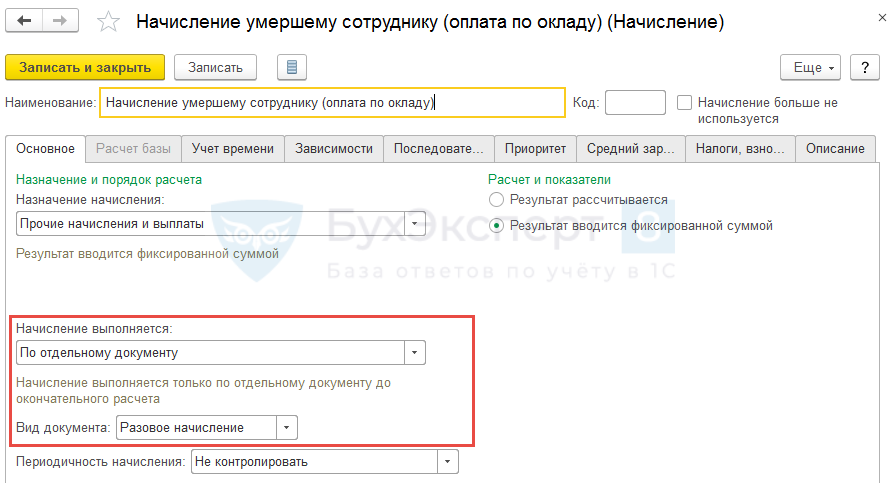

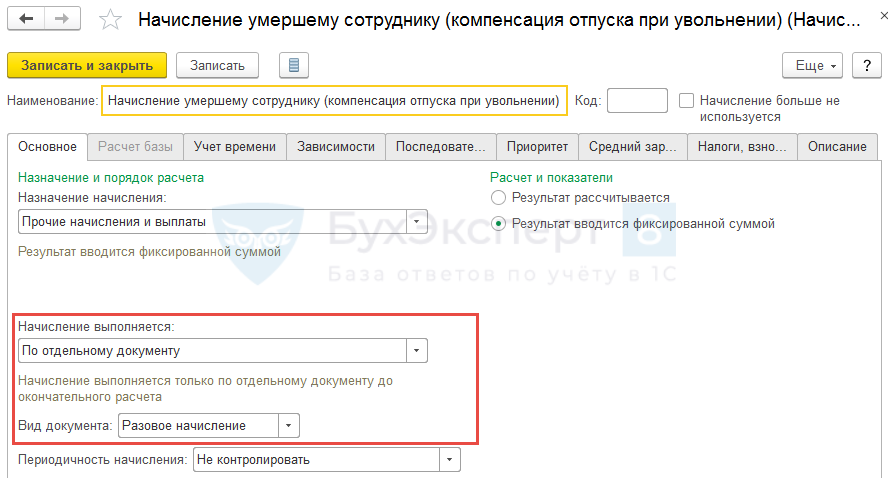

3. Создание видов расчетов по доходам, начисляемым после смерти сотрудника, не облагаемых НДФЛ и взносами для регистрации их документом «Разовое начисление»

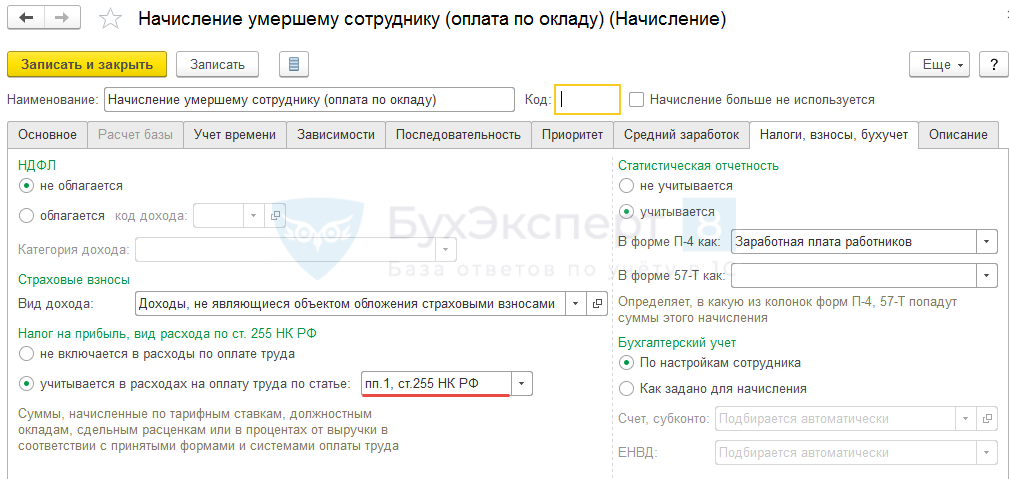

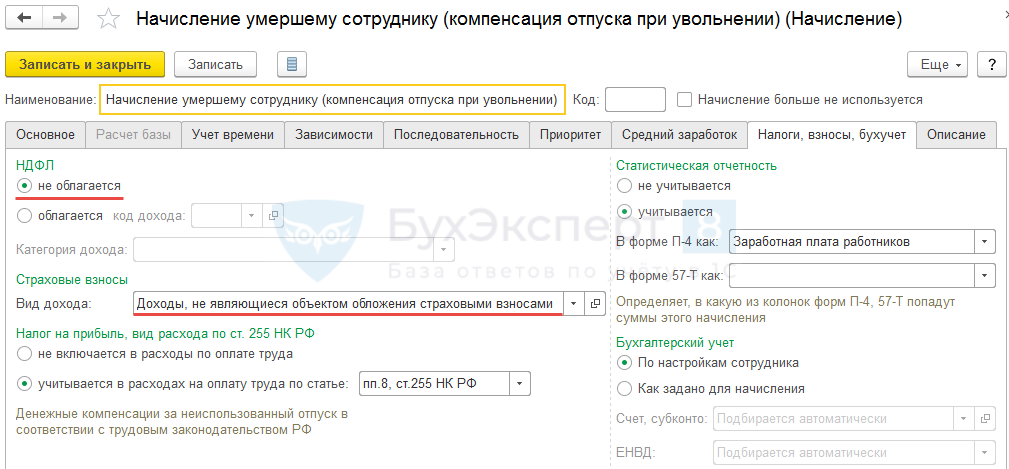

Если требуется разделить выплаты умершему сотруднику по каждой рассчитанной сумме (Оплате по окладу, Компенсации за неиспользованный отпуск и т.д.), то необходимо будет создать для каждой начисленной суммы свой вид расчета. Тогда их можно будет настроить по разным подпунктам статьи 255 НК ФР, выбрав нужный в параметрах начисления на вкладке Налоги, взносы, бухучет в поле учитывается в расходах на оплату труда по статье.

В нашем случае создадим два вида расчета, которые будут рассчитываться в документе Разовое начисление:

- Начисление умершему сотруднику (Оплата по окладу)

- Начисление умершему сотруднику (Компенсация отпуска при увольнении)

В параметрах обоих видов расчетов на вкладке Налоги, взносы, бухучет укажем что они не облагаются НДФЛ и не являются объектом обложения страховыми взносами:

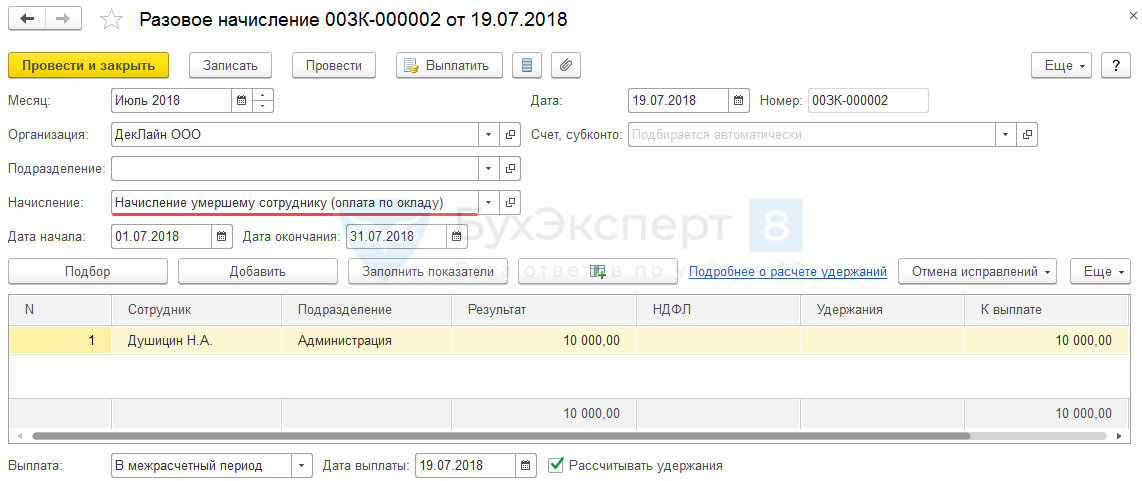

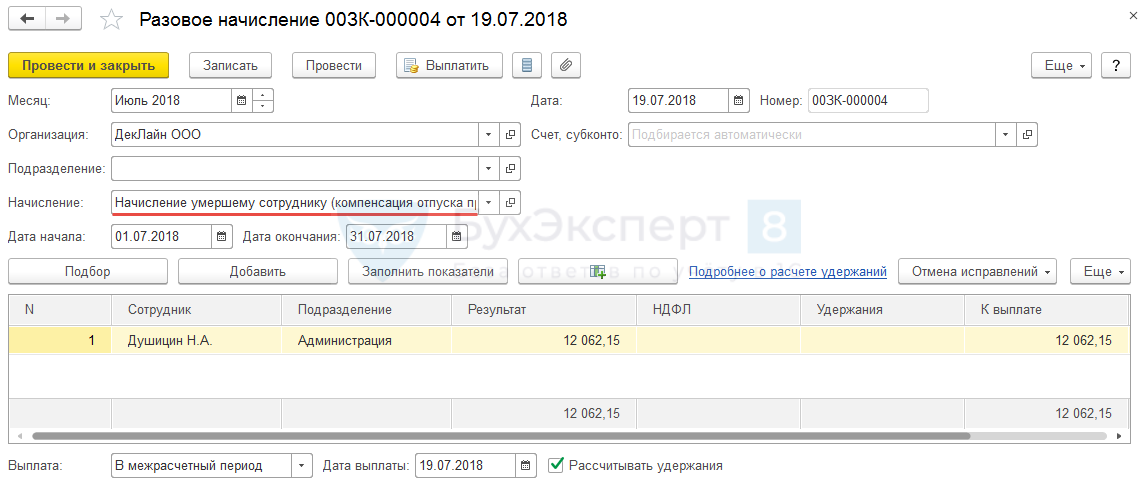

В документах Разовое начисление (Зарплата – Разовые начисления – Разовое начисление) следует внести суммы, рассчитанные до этого в документе Увольнение, по видам расчетов: Начисление умершему сотруднику (Оплата по окладу) – 10 000 руб. и Начисление умершему сотруднику (Компенсация отпуска при увольнении) - 12 062,15 руб.

4. Обнуление доходов в документе «Увольнение» и расчет в нем НДФЛ и взносов с сумм, рассчитанных до смерти сотрудника

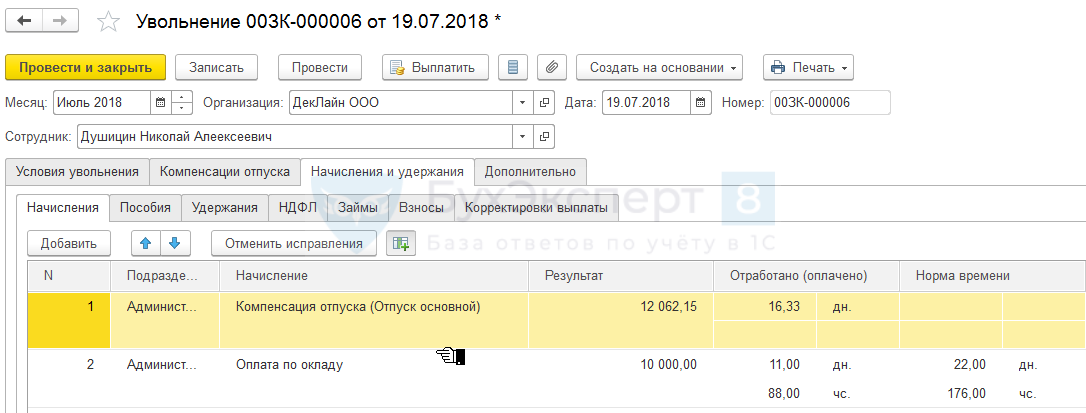

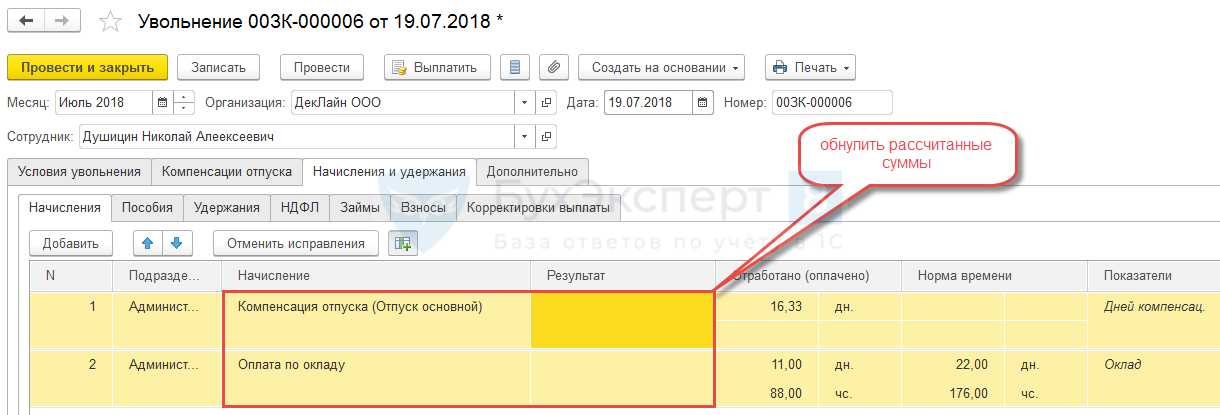

Возвращаемся в документ Увольнение и на вкладке Начисления и удержания - Начисления обнуляем рассчитанные суммы:

Важно именно обнулить суммы, а не удалить их из документа Увольнения. В противном случае плановые начисления сотрудника (в нашем случае это Оплата по окладу) рассчитаются в документе Начисление зарплаты и взносов.

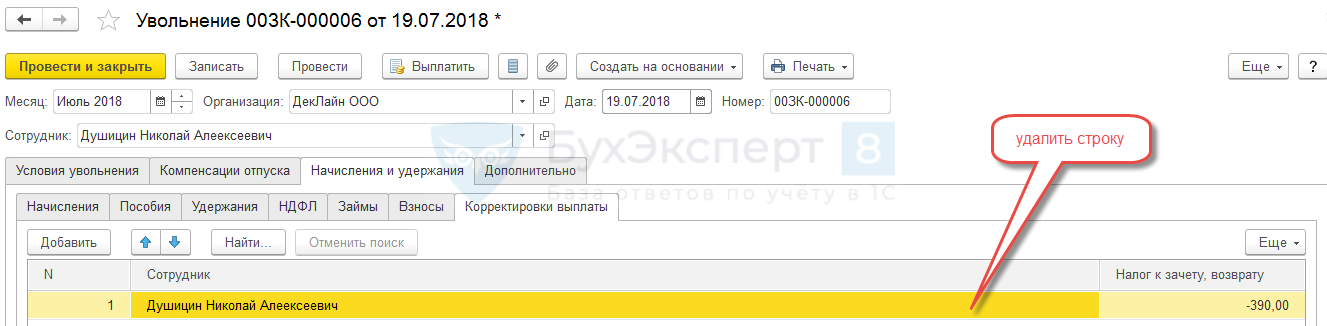

В документе Премия был рассчитан НДФЛ, но т.к. данных доход мы убрали для целей учета НДФЛ, то в документе Увольнение НДФЛ с премии будет отсторнирован в сумме 390 руб.:

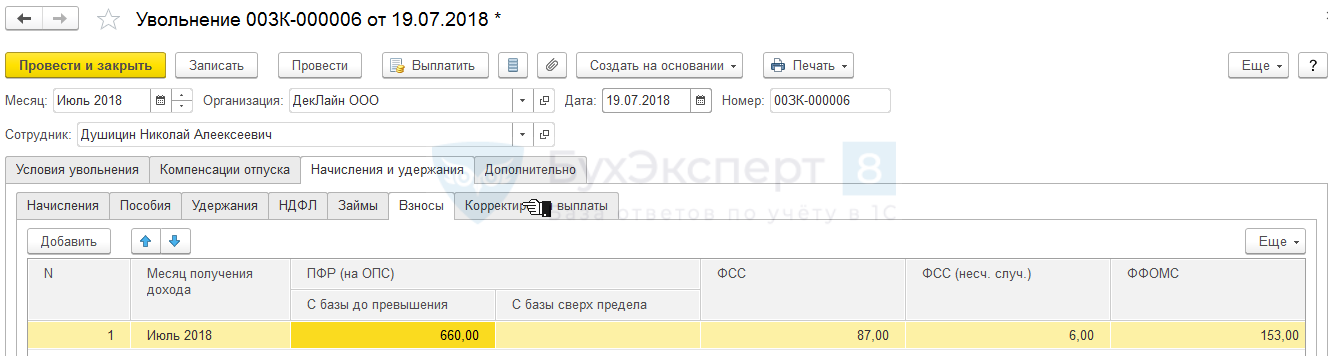

Взносы будут рассчитаны только с премии, начисленной до даты смерти.

Взносы на ОПС:

- 3 000 (премия до даты смерти) * 22% = 660 руб.

Взносы на ОМС:

- 3 000 (премия до даты смерти) * 5,1% = 153 руб.

Взносы на ОСС:

- 3 000 (премия до даты смерти) * 2,9% = 87 руб.

Взносы на «травматизм»:

- 3 000 (премия до даты смерти) * 0,2% = 6 руб.

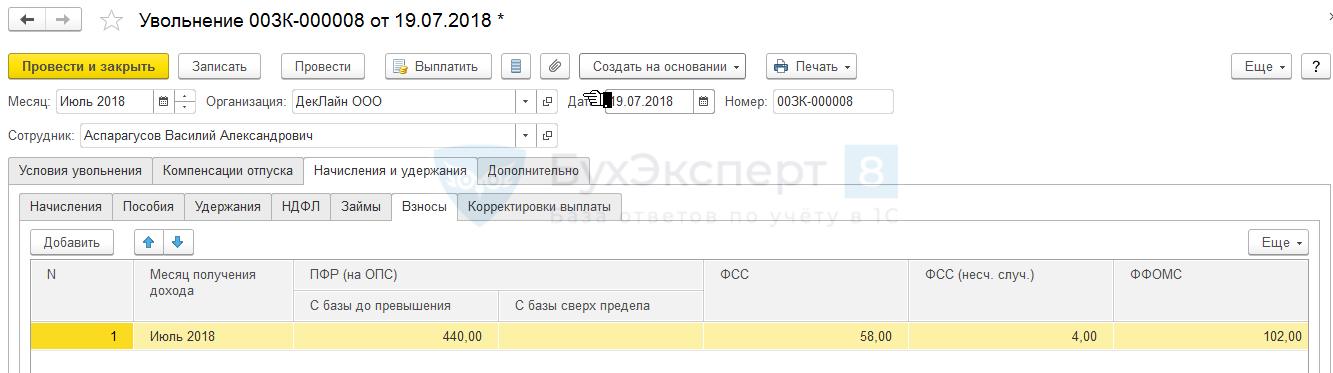

На вкладке Корректировки выплаты данные необходимо очистить:

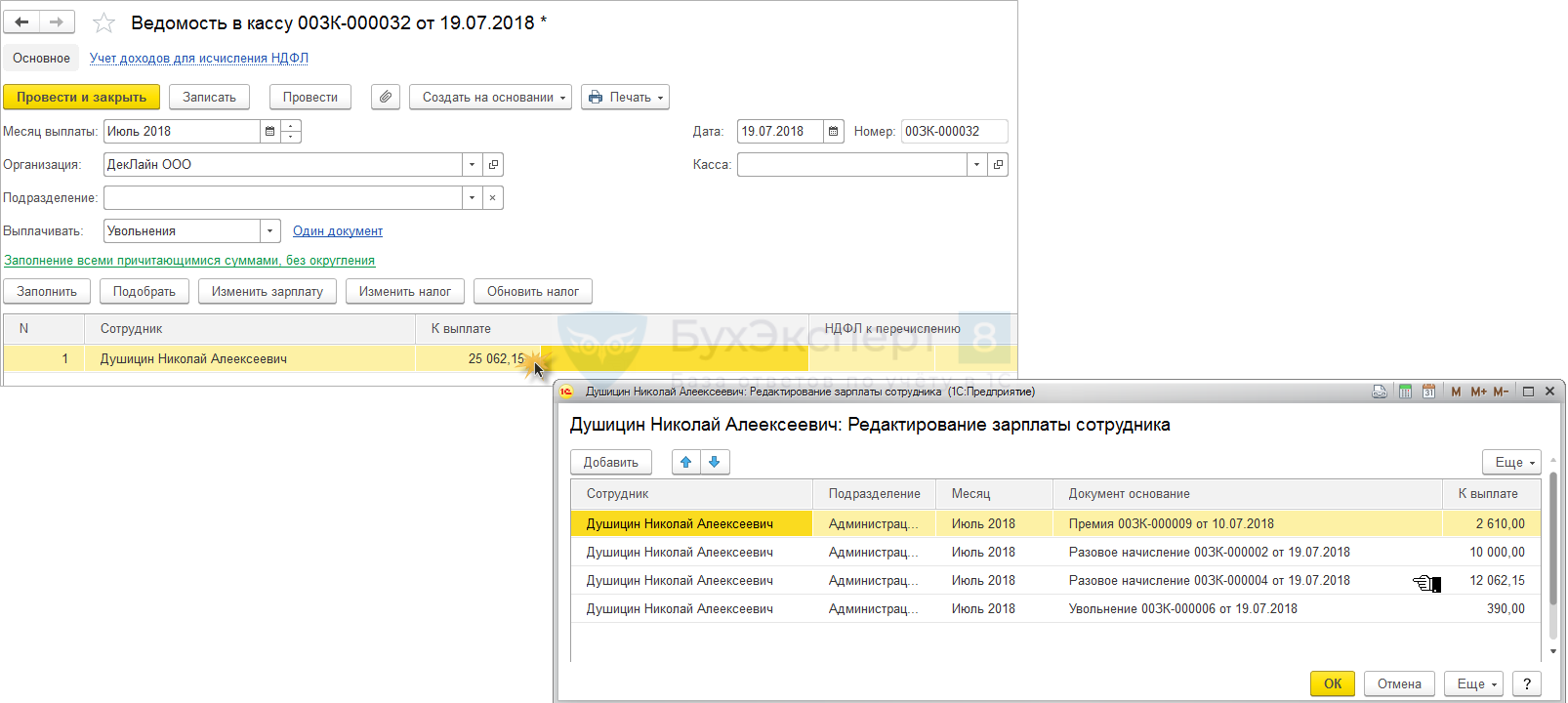

5. Создание «Ведомости…» в ЗУП 3 на выплату всех начисленных сумм

Для закрытия взаиморасчетов с сотрудником в ноль, следует создать Ведомость…, в которую подтянуться все не выплаченные суммы:

- 3 000 (премия до даты смерти) – 390 (НДФЛ с премии до даты смерти) + 10 000 (Начисление умершему сотруднику (Оплата по окладу)) + 12 062,15 (Начисление умершему сотруднику (Компенсация отпуска при увольнении)) + 390 (пересчитанный НДФЛ с премии до даты смерти) = 25 062,15 руб.

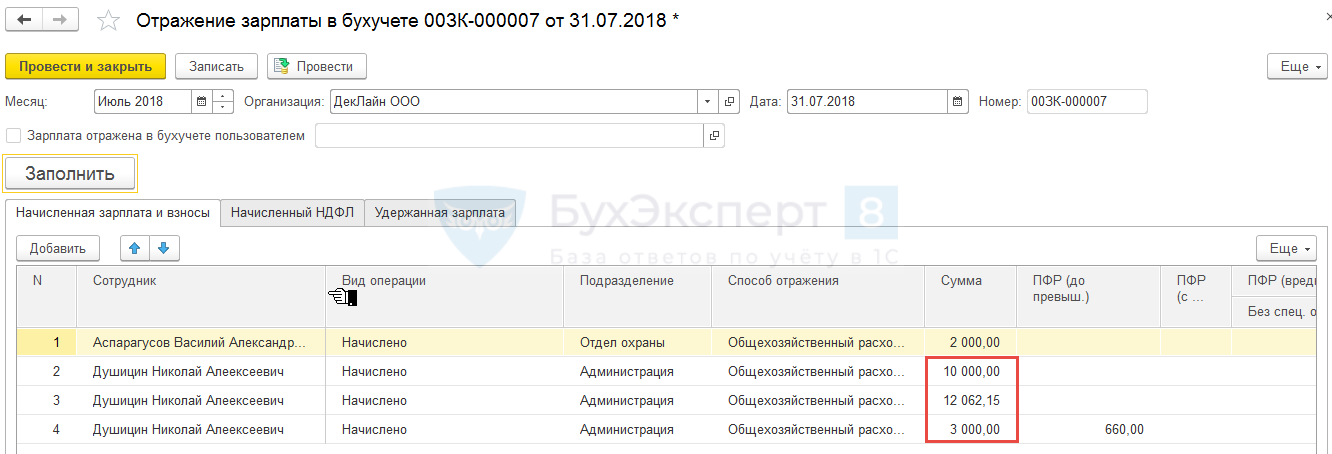

6. Создание «Отражения зарплаты в бухучете» в ЗУП 3

В ЗУП 3 создаем документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучет - Отражение зарплаты в бухучет), в который попадут все три начисленные суммы:

7. Операции по начисленным и выплачиваемым суммам в Бухгалтерии 3

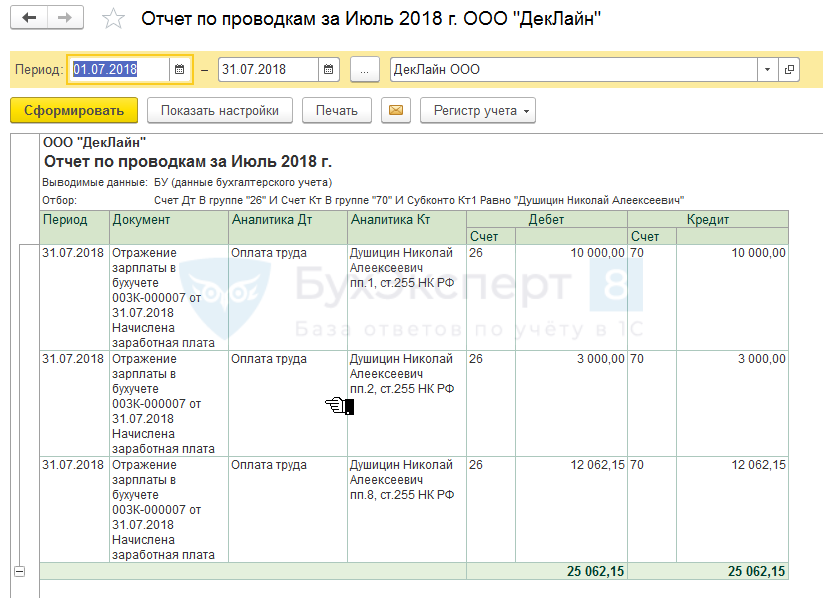

После синхронизации с Бухгалтерией 3 по документу Отражение зарплаты в бухучет появятся проводки:

- Дт Счет затрат – Кт 70

В нашем примере в качестве Дебетового счета будет проходить 26 счет:

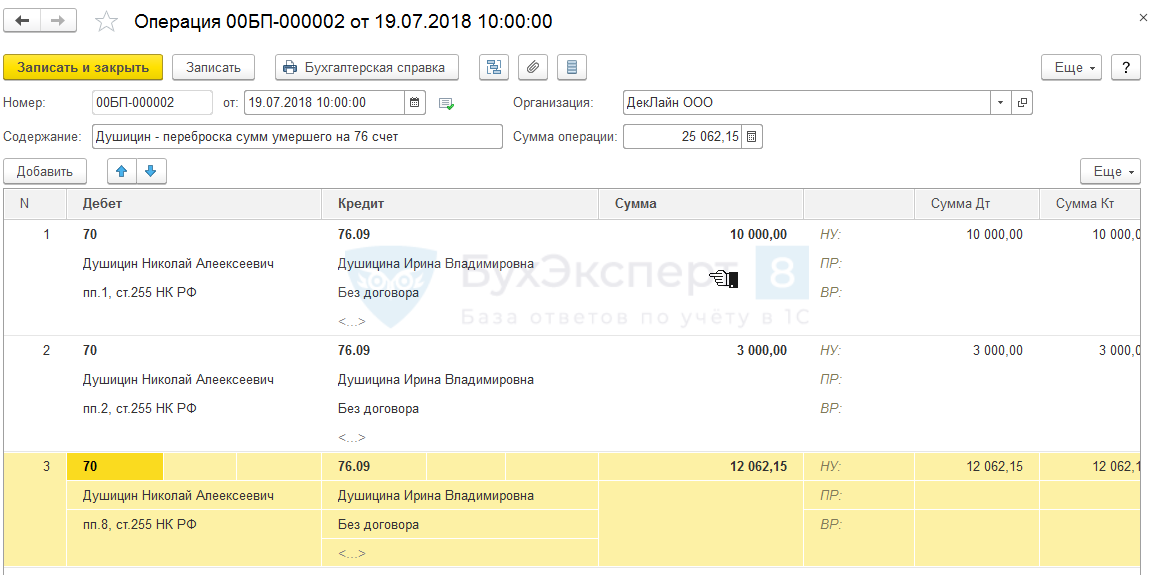

Так как выплата будет производиться не умершему сотруднику, а его родственникам, то следует создать документ Операция (Операции – Операции, введенные вручную - Операция), в котором сделать «переброску» сумм с 70 на счет 76.09:

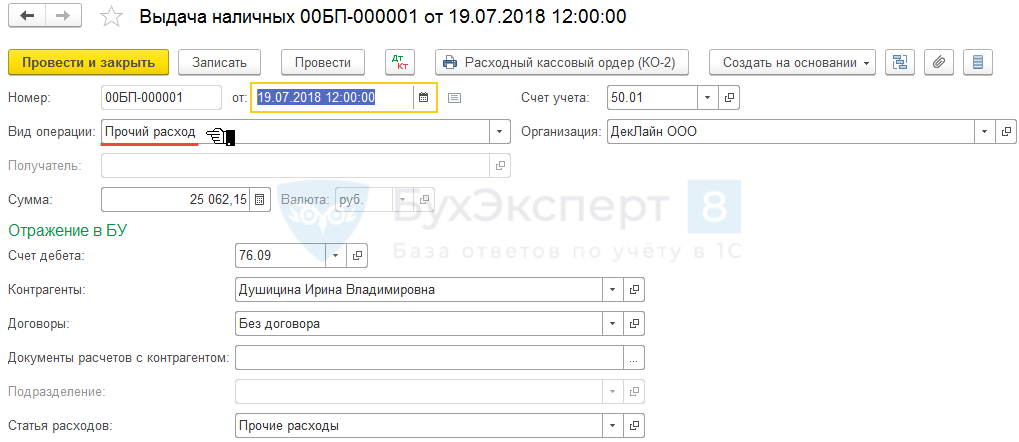

В зависимости от того, каким образом родственники умершего сотрудника хотят получить причитающиеся суммы: наличкой или по безналу, в Бухгалтерии 3 необходимо будет создать документ Выдача наличных (Банк и касса – Кассовые документы – Выдача наличных) или Списание с расчетного счета (Банк и касса – Банковские выписки – Списание с расчетного счета).

В нашем примере производится выплата через кассу, поэтому оформляем документ Выдача наличных, в котором указываем:

- Вид операции - Прочий расход

- Сумму – 25 062,15 руб.

- Счет дебета – 76.09

Вариант 2

Рассмотрим ситуацию на примере.

10 июля 2018 г. сотруднику Аспарагусову В.А. начислена премия в размере 2 000 руб. с выплатой ее в аванс 20.07.18.

16 июля 2018 г. стало известно, что сотрудник умер.:

19 июля 2018 г. родственники умершего обратились в организацию за выплатой причитающихся сумм работнику:

- Оплата по окладу (по часам) – 10 414,20 руб.

- Доплата за работу в ночное время – 682,23 руб.

- Компенсация за неиспользованный отпуск - 30 175,55 руб.

Общая сумма (за минусом премии) составила 41 271,98 руб.

Необходимо оформить выплату родственникам умершего сотрудника через кассу.

1. Отнесение Премии, начисленной до даты смерти, к необлагаемой НДФЛ

Также как и при первом варианте решения, необходимо сумму 2 000 руб., начисленную в 10 июля 2018 г. в документе Премия (Зарплата – Премии - Премия), отнести к необлагаемой НДФЛ после того, как стало известно, что сотрудник умер (16.07.2018 г.). Создадим документ Перенос данных (Администрирование – Переносы данных) и по регистру накопления Учет доходов для исчисления НДФЛ уберем доход по премии. Для этого сумму премии покажем с «минусом»:

2. Предварительный расчет, положенных умершему сотруднику сумм, в документе «Увольнение»

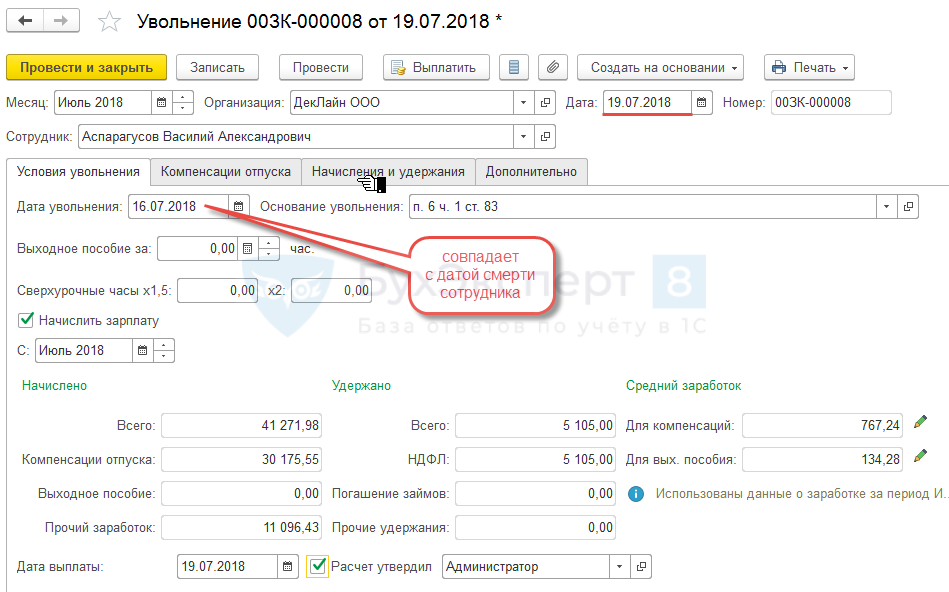

В документе Увольнение в поле Дата укажем дату оформления приказа об увольнения – 19.07.2018, а Дата увольнения будет соответствовать дате смерти сотрудника – 16.07.2018:

В документе автоматически рассчитываются причитающиеся сотруднику сумму. В нашем примере – это:

- Оплата по окладу (по часам) – 10 414,20 руб.

- Доплата за работу в ночное время – 682,23 руб.

- Компенсация за неиспользованный отпуск - 30 175,55 руб.

Т.е. общая сумма в документе Увольнение получилась равной - 41 271,98 руб.

Если оставить данные начисления в документе Увольнение, то они будут облагаться страховыми взносами и НДФЛ, что некорректно. Поэтому запомним получившиеся суммы и пока запишем документ Увольнение.

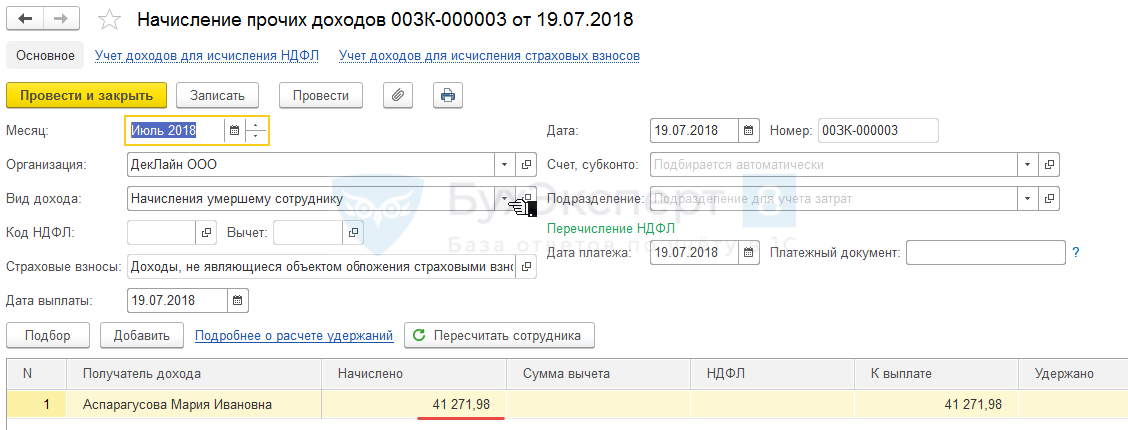

3. Начисление сумм умершему сотруднику документом «Начисление прочих доходов»

Для начисления сумм умершему сотруднику будет использовать документ Начисление прочих доходов (Зарплата – Начисления прочих доходов – Начисление прочих доходов), чтобы в дальнейшем в бухгалтерской программе в проводке по Кредиту проходил счет 76.10. Предварительно в справочнике Виды прочих доходов физлиц (Выплаты – Виды прочих доходов физлиц) создаем новый элемент, в настройках которого указываем, что он не облагается НДФЛ и не является объектом обложения страховыми взносами:

В качестве суммы дохода в данном документе указываем общую сумму, рассчитанную в документе Увольнение - 41 271,98 руб.

4. Обнуление доходов в документе «Увольнение» и расчет в нем НДФЛ и взносов с сумм, рассчитанных до смерти сотрудника

Возвращаемся в документ Увольнение и обнуляем в нем начисленные суммы.

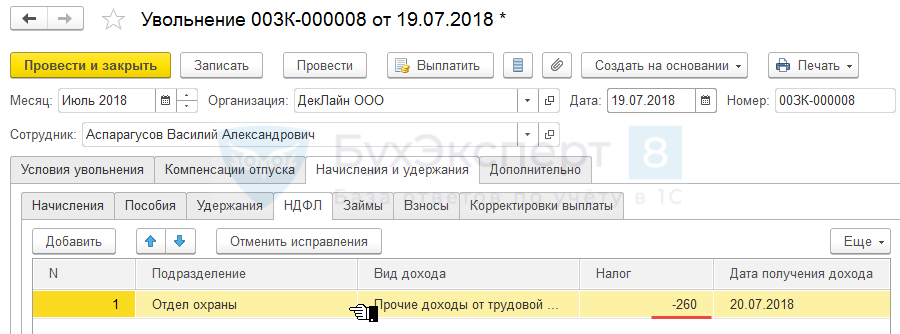

В документе появляется только НДФЛ и взносы. При этом так как ранее в документе Премия был рассчитан НДФЛ, но этот доход мы убрали для целей учета НДФЛ, то в документе Увольнение НДФЛ с премии будет отсторнирован в сумме 260 руб.:

Взносы будут рассчитаны только с премии, начисленной до даты смерти.

Взносы на ОПС:

- 2 000 (премия до даты смерти) * 22% = 440 руб.

Взносы на ОМС:

- 2 000 (премия до даты смерти) * 5,1% = 102 руб.

Взносы на ОСС:

- 2 000 (премия до даты смерти) * 2,9% = 58 руб.

Взносы на «травматизм»:

- 2 000 (премия до даты смерти) * 0,2% = 4 руб.

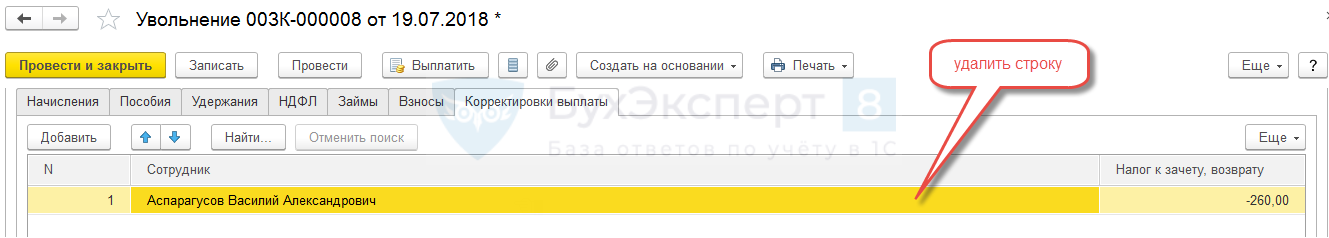

На вкладке Корректировка выплаты данные необходимо очистить.

На вкладке Корректировка выплаты данные необходимо очистить.

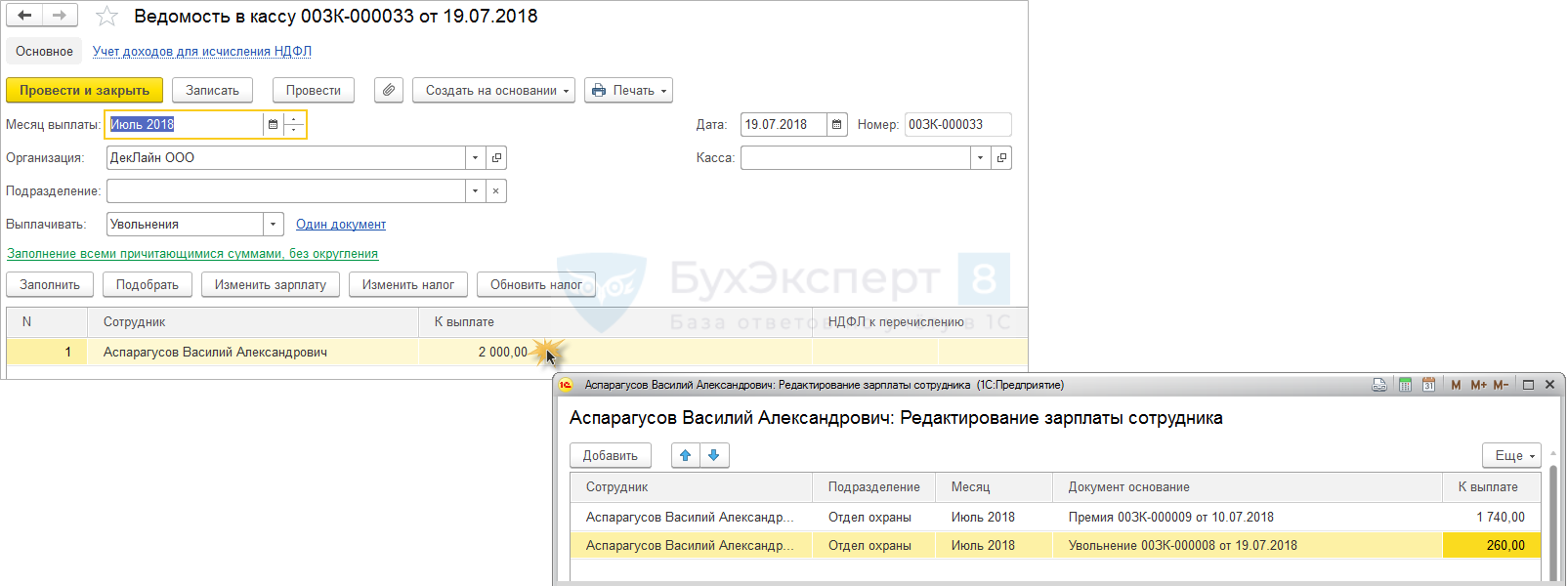

5. Создание «Ведомости…» в ЗУП 3 на выплату только премии

Суммы по документу Начисление прочих доходов не отражаются в зарплатных отчетах и не увеличивают задолженность организации перед сотрудником. Поэтому для того, чтобы закрыть взаиморасчеты с работником в ноль, следует создать Ведомость…, в которую подтянется только не выплаченная сумма по премии:

- 2 000 (премия до даты смерти) – 260 (НДФЛ с премии до даты смерти) + 260 (пересчитанный НДФЛ с премии до даты смерти) = 2 000 руб.

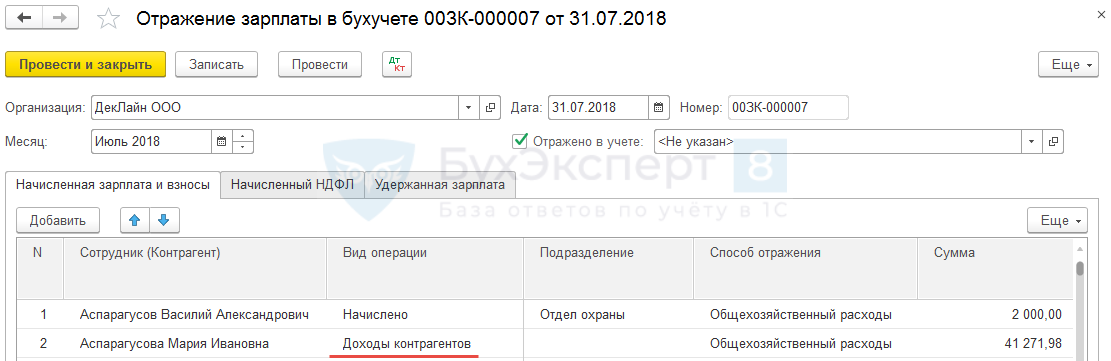

6. Создание «Отражения зарплаты в бухучете» в ЗУП 3

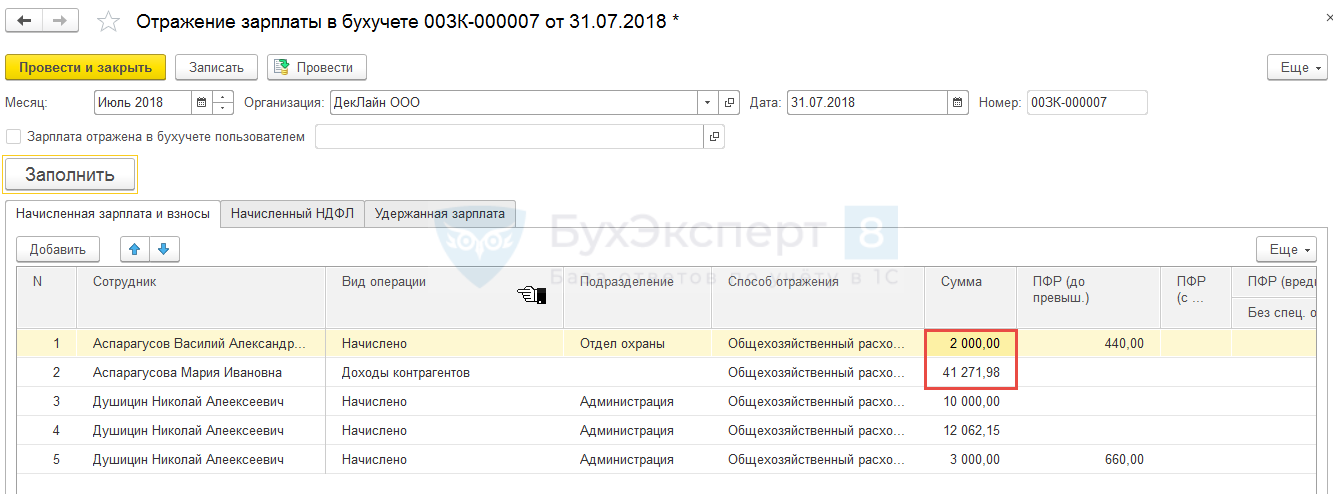

В ЗУП 3 создаем документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучет - Отражение зарплаты в бухучет), в который попадут две начисленные суммы:

7. Операции по начисленным и выплачиваемым суммам в Бухгалтерии 3

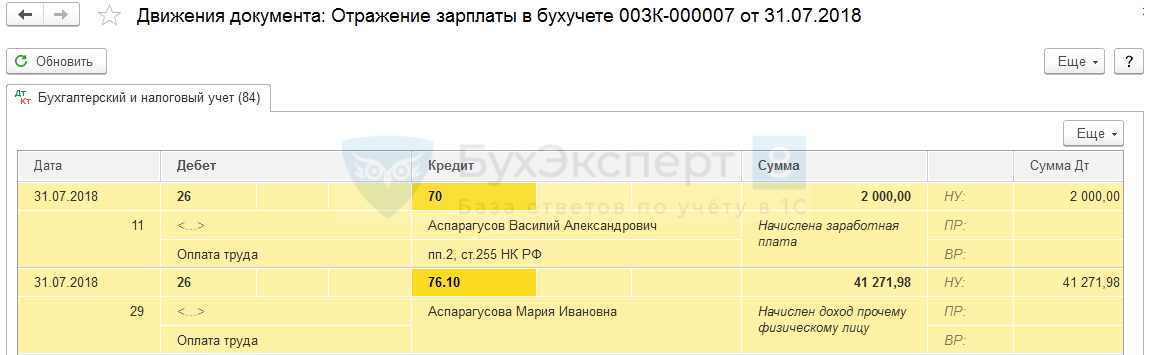

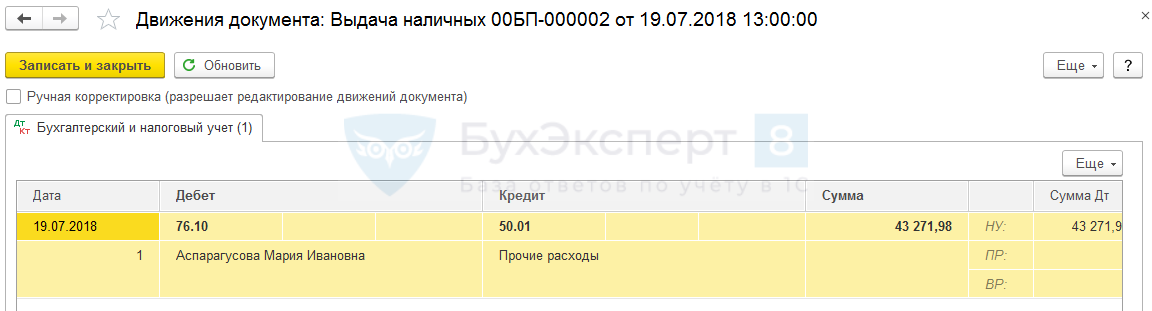

После синхронизации с Бухгалтерией 3 по документу Отражение зарплаты в бухучете появятся проводки:

- Дт Счет затрат – Кт 70 - по сумме Премии (в нашем примере в качестве Дебетового счета будет проходить 26 счет)

- Дт Счет затрат – Кт 76.10 – по остальным суммам (проходят по Виду операции – Доходы контрагентов)

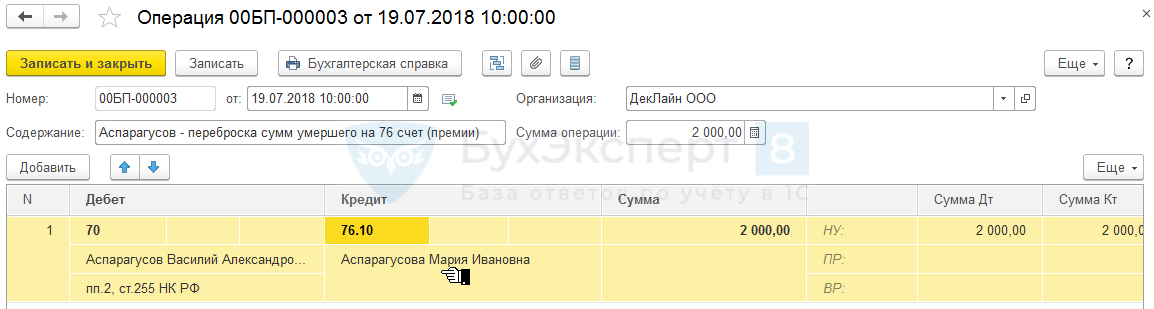

Так как выплата будет производиться не умершему сотруднику, а его родственникам, то следует создать документ Операция (Операции – Операции, введенные вручную - Операция), в котором сделать «переброску» сумм премии с 70 на счет 76.10:

В зависимости от того, каким образом родственники умершего сотрудника хотят получить причитающиеся суммы: наличкой или по безналу, в Бухгалтерии 3 необходимо будет создать документ Выдача наличных (Банк и касса – Кассовые документы – Выдача наличных) или Списание с расчетного счета (Банк и касса – Банковские выписки – Списание с расчетного счета).

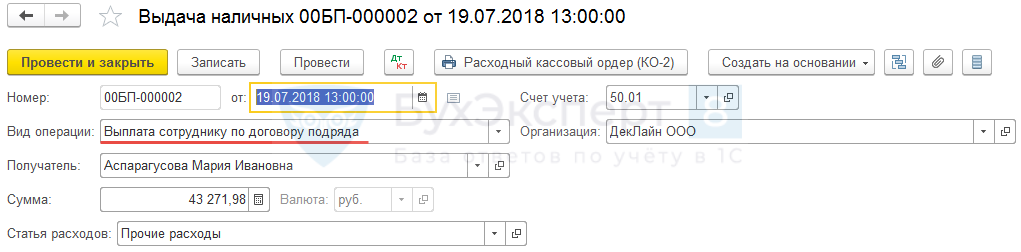

В нашем примере производится выплата через кассу, поэтому оформляем документ Выдача наличных, в котором указываем:

- Вид операции, как Выплата сотруднику по договору подряда. Именно при этом Виде операции в проводке в Дебете счета будет указан счет 76.10

- Сумму – 43 271,98 (41 271,98 руб. (выплаты, начисленные после смерти сотрудника + 2 000 руб. (премия))

В документе выплаты вместо Вида операции - Выплата сотруднику по договору подряда можно использовать Прочие доходы и далее вручную указать Счет дебета – 76.10.

Смотрите самоучитель по 1С ЗУП 8.3.1 от Елены Гряниной

Этот самоучитель доступен по ссылке на Плейлист Youtube. Мы периодические обновляем его и добавляем новые видео. Сохраните его в избранное и поделитесь им с коллегами, они будут вам благодарны!

И не забудьте подписаться на наш Канал на RuTube - на нём мы публикуем важнейшие изменения законодательства и 1С.Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Есть еще 3 вариант, но он не всем приемлем.

Создать несколько основных ВР с настройкой вытеснения на пример Оплату по окладу по дням, будет вытеснять оплату по окладу умершего. В формуле нужно задать * на показатель Умерший сотрудник. Показатель настроить через шаблон. Вводить как умерший = 1.

Оплату по окладу по дням, будет вытеснять оплата по окладу умершего.*

Но мне не удалось до конца настроить компенсацию отпуска, если не ошибаюсь. Там пришлось «полуручным» способом править.

Нам все это нужно было из-за проводок.

Мы решили создать отдельные виды начислений не облагаемые НДФЛ и взносами. И через разовые начисления рассчитываем суммы. Документ увольнения обнуляем. Так хотя бы по своду видно что облагается, а что нет для проверки правильности начисления стр взносов.

Спасибо большое за подробные разъяснения. Если можно, уточнение от экспертов. У нас были начислены отпускные, выплачены, НДФЛ удержан. И в первый день отпуска сотрудник умирает. Документ отпуск исправили на количество дней 1. Затем документ увольнение, в котором уже НДФЛ и взносы не начисляются. Но теперь есть излишне удержанный НДФЛ за отпуск. Выплата будет производиться родственникам. Период в котором начислены суммы закрыт. Как поступить в таком случае?

Здравствуйте!

Обратите внимание, что в комментариях к статьям мы не отвечаем на вопросы по программам 1С.

Все вопросы пользователей рассматриваются в специальном разделе. Задавайте свой вопрос в разделе МОИ ВОПРОСЫ в ЛИЧНОМ КАБИНЕТЕ здесь:

https://buhexpert8.ru/profile