Если у вас была хоть одна сделка с иностранным контрагентом, обратите внимание на Расчет налогового агента при выплате доходов иностранным организациям. Его сдают плательщики, выплатившие доход иностранцу, на всех системах налогообложения. Исключение — выплата дохода обособленному подразделению иностранного лица, зарегистрированному в РФ.

Из статьи вы узнаете:

- как проверить, надо ли сдавать расчет

- как создать и заполнить автоматически в 1С 8.3 Бухгалтерия расчет налогового агента при выплате доходов иностранным организациям

[jivo-yes]

Содержание

С 01.01.2024 применяется новая форма расчета о доходах, выплаченных иностранным организациям

Порядок представления расчета

ФНС прокомментировала некоторые нюансы налогообложения иностранных доходов и заполнения расчета — скачать презентацию.

Кто обязан представлять: организации, постоянные представительства иностранных организаций и ИП, выплатившие иностранным организациям доходы от источников в РФ, указанные в пп. 1, 2 ст. 309 НК РФ, независимо от того, облагаются ли они налогом (п. 1 Приложения N 2 к Приказу ФНС от 26.09.2023 N ЕД-7-3/675@).

Налоговые расчеты по доходам иностранных организаций представляют компании и ИП на любой системе налогообложения, если (п. 1, п. 2 ст. 309 НК РФ):

- они признаются налоговыми агентами в отношении иностранных организаций

- выплаченные доходы признаются доходами от источников в РФ, в том числе не подлежащими налогообложению, например:

- в отношении выплаченного дохода предусмотрена налоговая ставка 0% (ст. 284 НК РФ)

- выплаты доходов, которые в соответствии с международными договорами (соглашениями) не облагаются налогом в РФ, при наличии подтверждения (п. 1 ст. 312 НК РФ). Проверьте наличие такого соглашения

При этом если налог не удерживается:

Получите понятные самоучители 2026 по 1С бесплатно:

- по стр. 070 подраздела 3.2 указывается показатель «0» или «99.99»

- стр. 080 – 110 и 140 не заполняются

- в стр. 160 указывается подпункт, пункт, статья НК и (или) международного договора (соглашения) по вопросам налогообложения, устанавливающие пониженную ставку налога или освобождение конкретного дохода (Приказ ФНС от 26.09.2023 N ЕД-7-3/675@ VIII. Порядок заполнения подраздела 3.2)

Организация (ИП) не признается налоговым агентом, если (ст. 247, п. 1 ст. 310 НК РФ, Письмо ФНС от 04.04.2019 N СД-4-3/6191@):

- имеет нотариально заверенную копию свидетельства о постановке на учет в налоговых органах получателя дохода, оформленную не ранее предшествующего налогового периода, т. е. получатель дохода имеет постоянное представительство в РФ

- приобретает товары по внешнеторговым договорам прямой реализации

- приобретает работы, услуги, местом реализации которых не признается РФ

С 01.01.2025 внесены правки в Приказ ФНС от 26.09.2023 N ЕД-7-3/675@: исключена формулировка «по внешнеторговым контрактам».

Это означает, что с 2025 года в разделе 5 Расчета не требуется указывать доходы, полученные в результате экспорта на территорию РФ товаров, т. к. они не являются доходами от источников в Российской Федерации.

Сроки сдачи отчета (ст. 285 НК РФ, п. 4 ст. 310 НК РФ):

- ежеквартально (ежемесячно, при уплате налоговым агентом налога по фактической прибыли) — 25 число месяца, следующего за отчетным периодом

- за год — 25 марта

Если последний день срока выпадает на выходной или нерабочий праздничный день, то срок переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Расчет заполняется нарастающим итогом за отчетные периоды и по итогам налогового периода.

Форма: Налоговый расчет о суммах, выплаченных иностранным организациям доходов и удержанных налогов, утвержден Приказом ФНС от 26.09.2023 N ЕД-7-3/675@.

Куда: в ИФНС по месту регистрации.

Вид: электронный или на бумажном носителе.

Ответственность:

- За непредставление в срок — штраф 5% от не перечисленной суммы налога (по расчету) за каждый полный или неполный месяц со дня, установленного для представления расчета, но не более 30% указанной суммы и не менее 1 000 руб. (п. 1 ст. 119 НК РФ, Письмо ФНС от 14.11.2023 N ШЮ-4-13/14369@)

- За недостоверные сведения — штраф 500 руб. за каждый документ, содержащий недостоверные сведения (п. 1 ст. 126.1 НК РФ)

- Если расчет не представлен в течение 20 рабочих дней со дня окончания срока подачи, налоговики могут приостановить операции по счетам организации в банке (п. 3.2 ст. 76 НК РФ, Письмо ФНС от 14.11.2023 N ШЮ-4-13/14369@)

Состав расчета:

- Титульный лист — включается в отчет всегда

- Раздел 1 «Сумма налога на прибыль организаций, подлежащая уплате в бюджет по выплатам, произведенным в последнем квартале (месяце) отчетного (налогового) периода, по данным налогового агента» — включается в отчет всегда. При отсутствии данных указываются прочерки

- Раздел 2 «Сумма налога с выплаченных сумм доходов» — суммы исчисленного и уплаченного в бюджет налога на прибыль нарастающим итогом с начала календарного года, включается в отчет всегда:

- подраздел 2.1 «Сумма исчисленного налога с выплаченных сумм доходов по видам доходов» — по видам дохода

- подраздел 2.2 «Сумма исчисленного налога с начала налогового периода» — обобщенно

- Раздел 3 Расчет сумм выплаченных доходов и удержанных налогов — заполняется и включается в отчет при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода:

- подраздел 3.1 «Сведения об иностранной организации — получателе дохода»

- подраздел 3.2 «Сведения о доходах и расчет суммы налога»

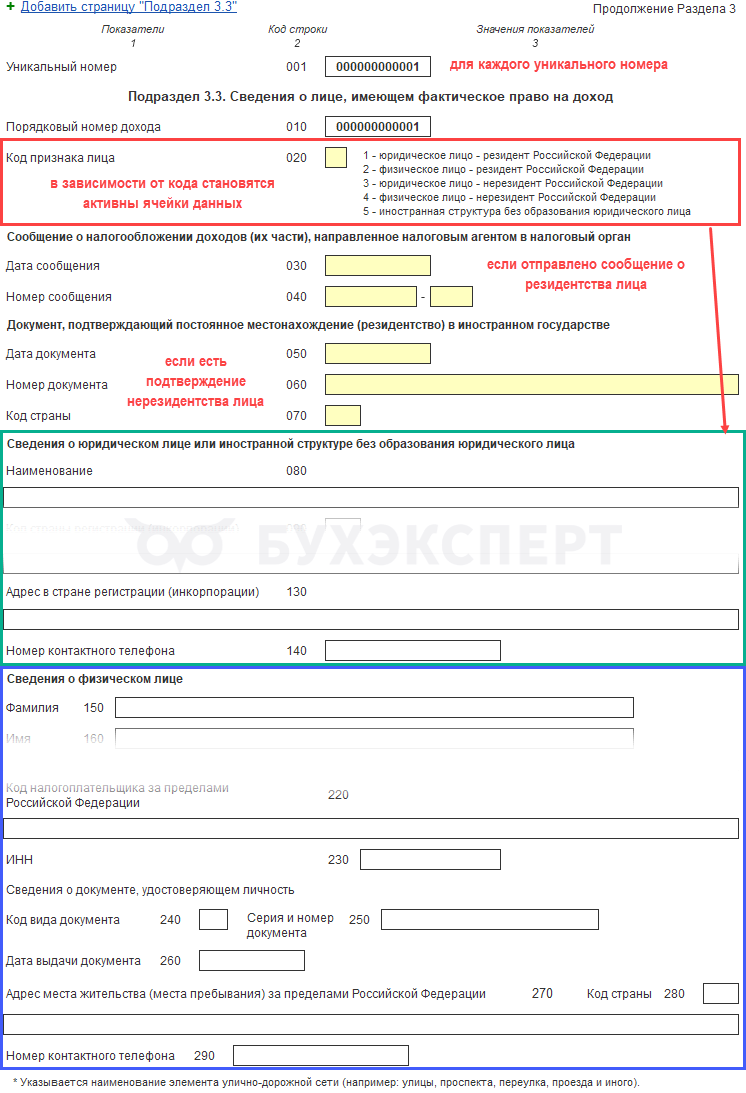

- подраздел 3.3 «Сведения о лице, имеющем фактическое право на доход»

- Раздел 4 «Сведения о выплаченных иностранным организациям доходах, не подлежащих налогообложению (за исключением продажи товаров)» — заполняется и включается в отчет при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода:

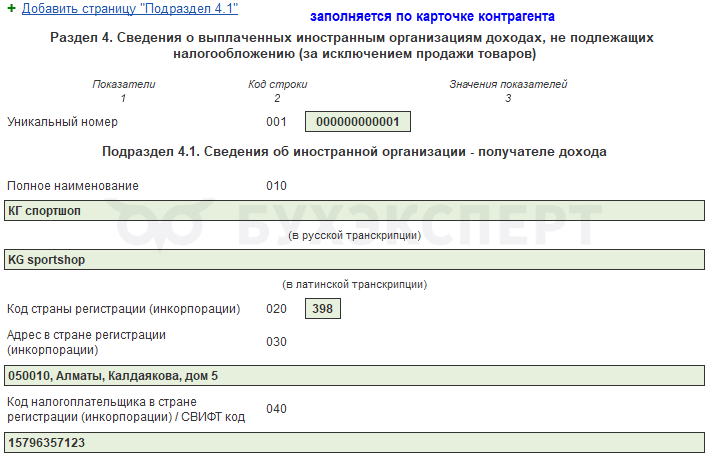

- подраздел 4.1 «Сведения об иностранной организации - получателе дохода»

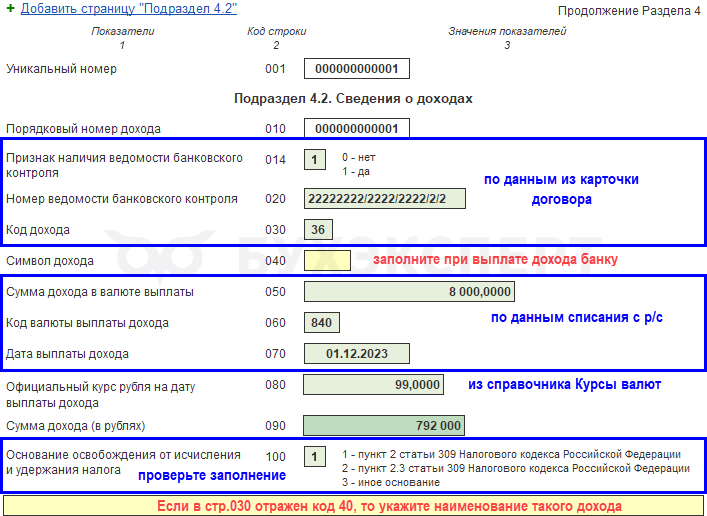

- подраздел 4.2 «Сведения о доходах»

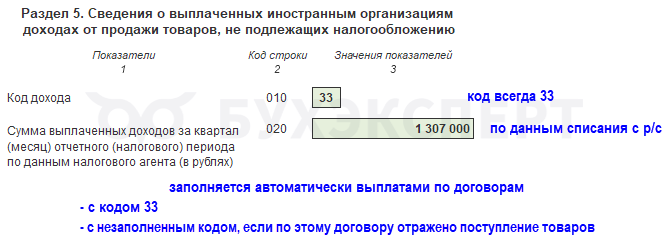

- Раздел 5 «Сведения о выплаченных иностранным организациям доходах от продажи товаров, не подлежащих налогообложению» — заполняется и включается в отчет при выплате соответствующего дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода

Например, если в текущем периоде (месяце, квартале) выплат иностранцам не было, а в предыдущих периодах были, то в расчет не включаются разделы 3, 4, 5.

Раздел 1 включается с проставлением прочерков. Раздел 2 включается и заполняется нарастающим итогом по данным предыдущих периодов.

Из порядка заполнения Расчета следует, что таким же образом он заполняется, если с начала года налог по выплаченным доходам не исчислялся и не уплачивался (льгота, ставка 0% и т. д.). В этом случае в разделах:

- 1 — проставляются прочерки

- 2 — проставляются нули

Порядок представления в 1С

С отчетности за 2023 год применяется новая форма КНД 1151056, в которую включены разделы по необлагаемым доходам.

Настройки программы

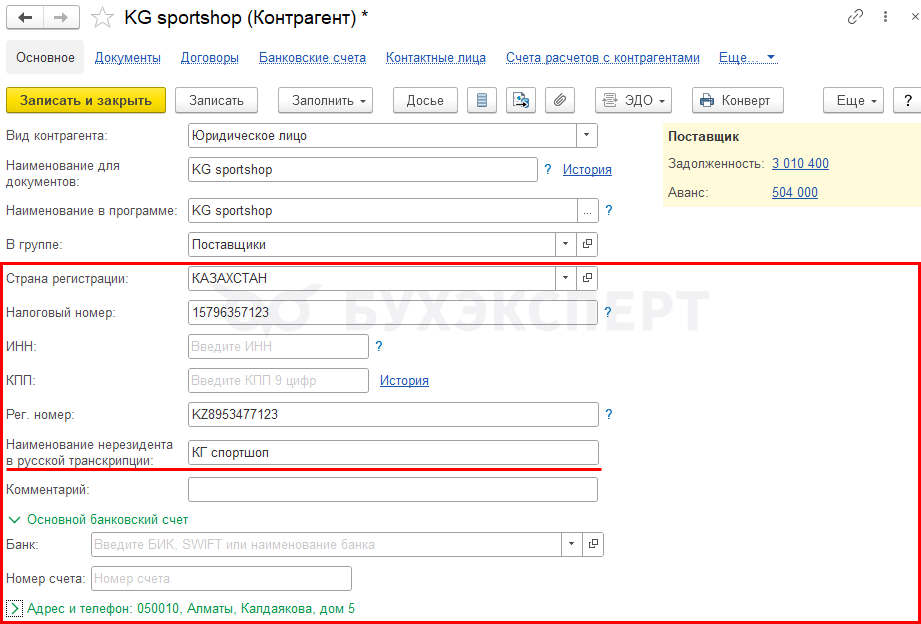

Для автоматического заполнения данных в разделах 3 – 5 отчета, заполните данные о контрагентах и видах выплачиваемого дохода.

В карточке контрагента заполните все имеющиеся данные (Страну происхождения, Налоговый номер и т. д.), в т. ч. Наименование нерезидента в русской транскрипции.

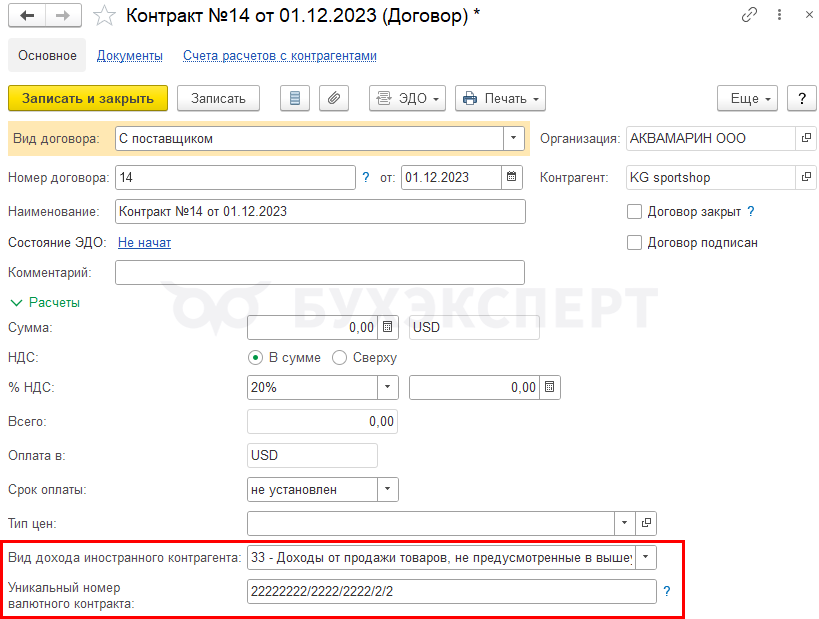

В договоре с иностранным контрагентом укажите:

- Вид дохода с иностранным контрагентом — согласно Приложению 6 к Порядку заполнения

- Уникальный номер валютного контракта — при наличии (должна быть включена функциональность Валютный контроль)

На основании заполненных данных, а также данных о выплатах иностранным контрагентам, информация о выплаченных доходах и получателях заполняется автоматически в разделах 3, 4 и 5 Расчета.

Если платеж не дошел до иностранца, чтобы он не отражался в Расчете, оформите списание и возврат таких сумм следующим образом:

- Списание с расчетного счета — Вид операции Прочее списание, Счет дебета 57.21 «Переводы в пути (в валюте)»

- Поступление на расчетный счет — Вид операции Прочее поступление, Счет расчетов 57.21 «Переводы в пути (в валюте)»

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции отразите на счете 57.

Когда своевременно провести сверку не удалось и неполученную оплату не отразили на счете 57 до закрытия периода, информацию о сумме списания в Расчете отредактируйте вручную.

Раздел определяется по указанному коду дохода, если он не указан в карточке договора, то сведения о выплаченном доходе включается:

- в раздел 5, если по этому договору отражено поступление товаров

- в раздел 4, если поступления товаров не было

Формирование расчета

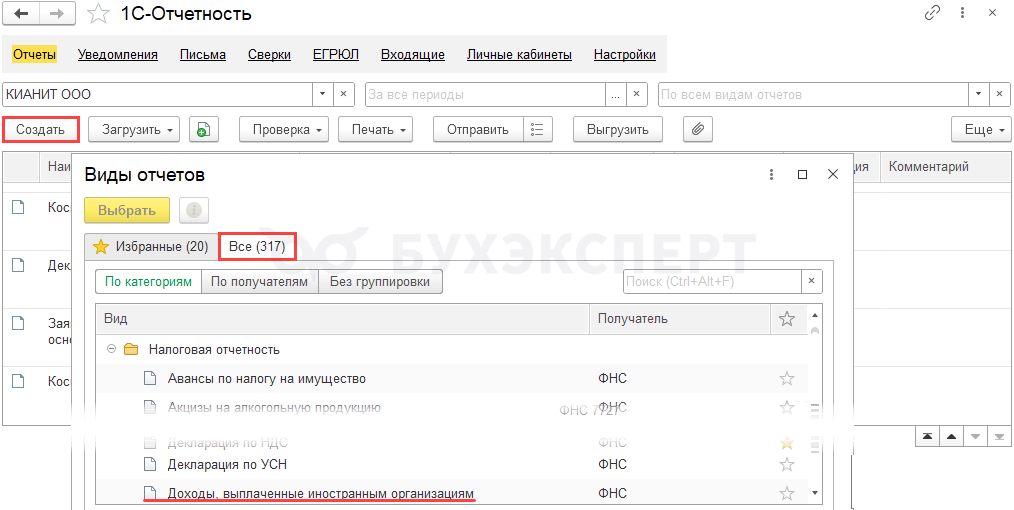

Отчет сформируйте через раздел Отчеты — Регламентированные отчеты — Доходы, выплаченные иностранным организациям.

Соблюдайте последовательность заполнения отчета:

- Титульный лист, Раздел 3, Раздел 4, Раздел 5, Раздел 2, Раздел 1

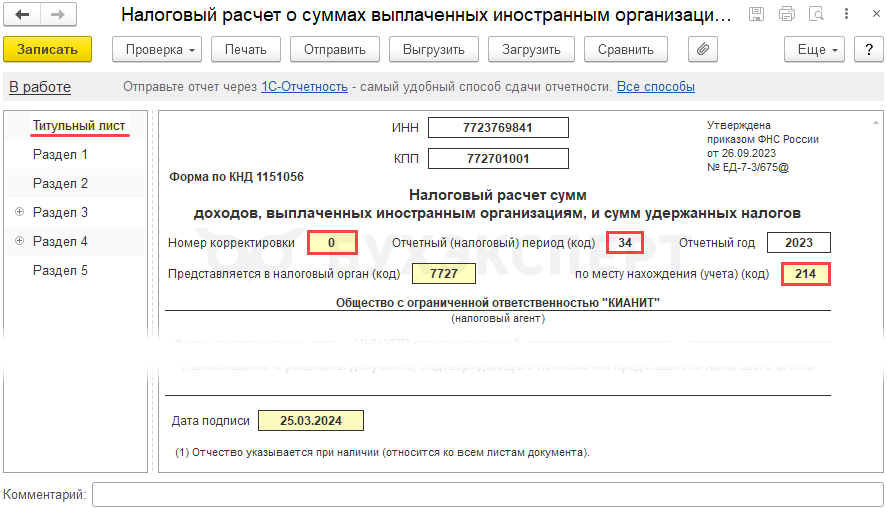

Заполнение Титульного листа

Титульный лист заполняется данными из карточки организации.

Проверьте заполнение:

- номера корректировки

- налогового периода

- кода места представления

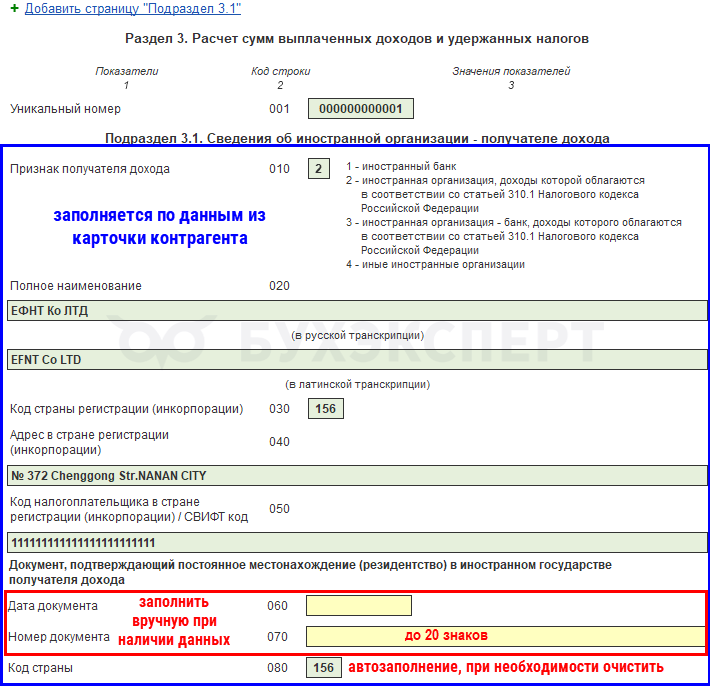

Заполнение Раздела 3

Раздел заполняется, только если в последнем квартале (месяце) отчетного (налогового) периода выплачивался доход иностранцам (п. 52 Порядка заполнения расчета).

Раздел 3 заполняется по каждой иностранной организации для каждого признака получателя доходов за отчетный период (строка 010 подраздела 3.1). Каждому заполненному разд. 3 присваивается уникальный номер (строка 001), который указывается во всех его подразделах.

Ячейки зеленого цвета заполняются по данным программы (можно откорректировать), ячейки желтого цвета заполните вручную.

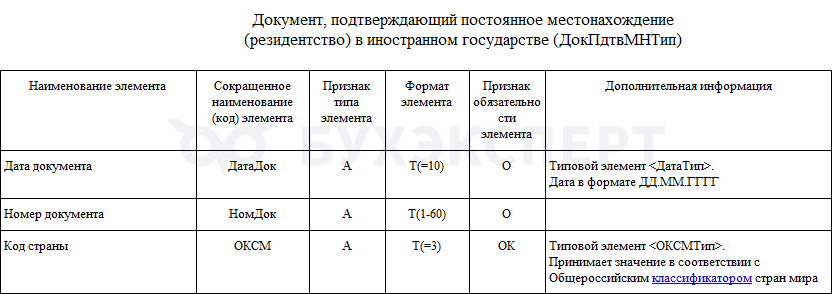

Строки 060 – 080 заполняются только при наличии данных (табл. 4.28 Приложения N 3 к Приказу ФНС от 26.09.2023 N ЕД-7-3/675@):

- при отсутствии данных — все строки оставьте пустыми

- при наличии данных — все строки должны быть заполнены

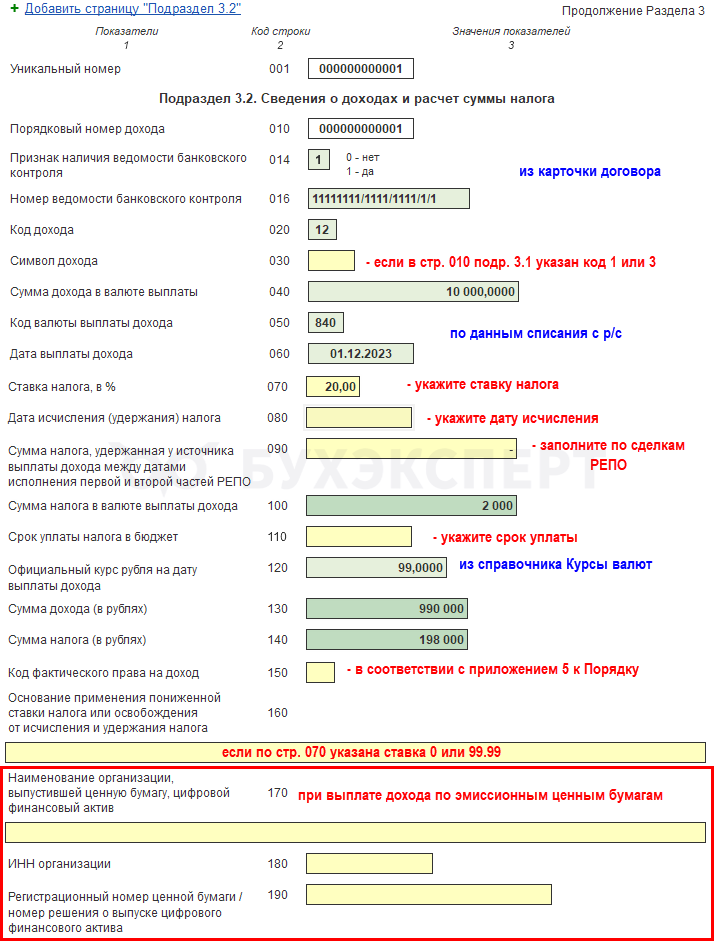

Для каждого уникального номера стр. 001 заполняется отдельный подраздел 3.2 по каждой выплате дохода иностранной организации в последнем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом (п. 63 Порядка заполнения расчета).

Налог на прибыль налогового агента начисляется вручную, поэтому сумму в стр. 040 проверьте и откорректируйте:

- автоматически заполняется — сумма из документа Списание с расчетного счета, после удержания налога

- должна быть указана — сумма дохода до удержания налога (п. 52 Порядка заполнения расчета)

Подробнее Налоговый агент по НДС и налогу на прибыль при покупке услуг у иностранца с постоплатой в 1С.

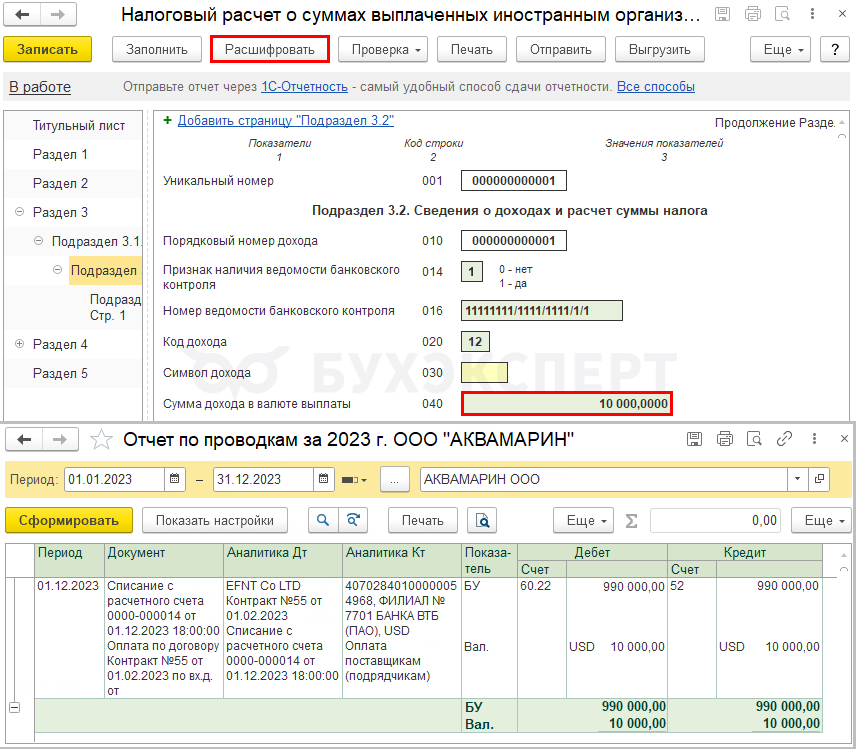

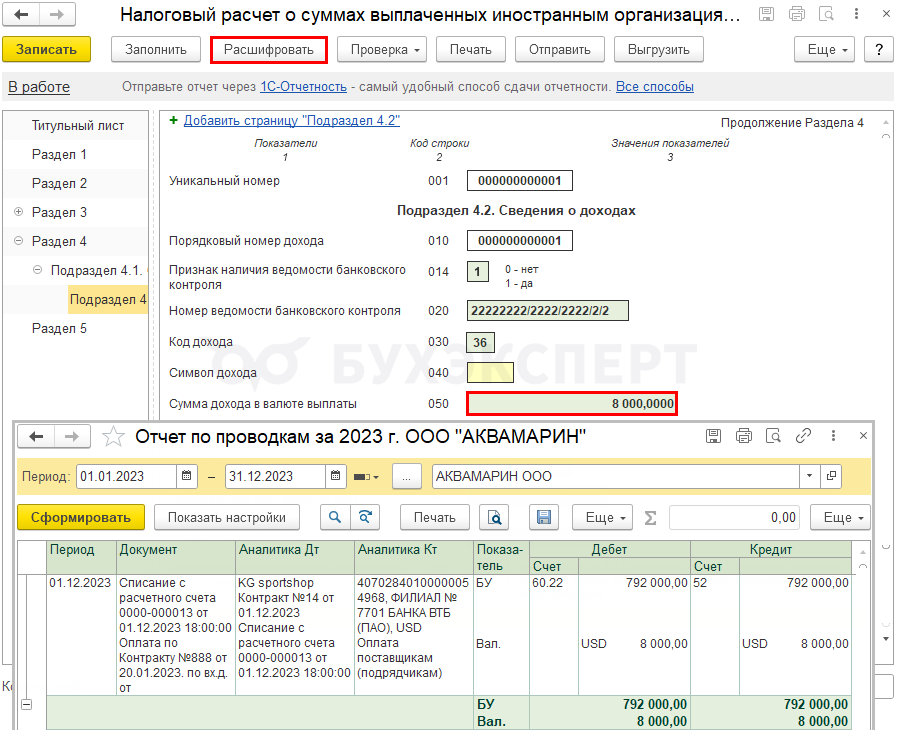

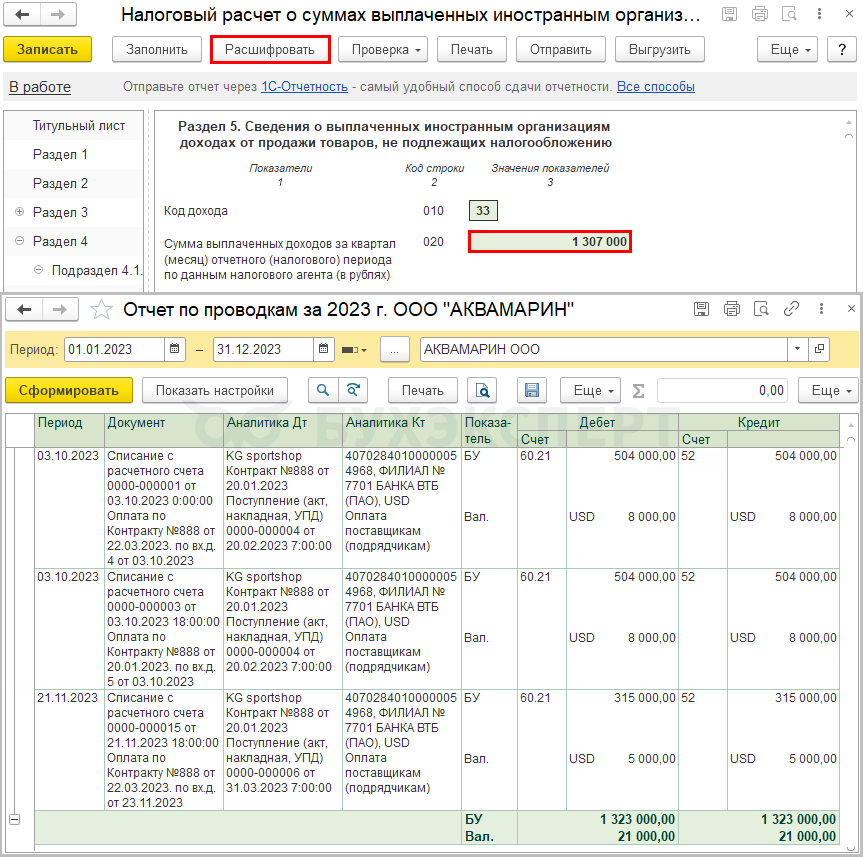

Заполненные автоматически данные в ячейках можно проверить по кнопке Расшифровать — откроется Отчет по проводкам с отбором данных, соответствующих ячейке.

Подраздел 3.3 заполняется, если налоговому агенту известно, что фактическое право на доход или его часть имеет не организация, указанная в подразделе 3.1, а иное лицо (п. 84 Порядка заполнения расчета).

Заполнение Раздела 4

Заполняется по доходам, которые обложению налогом на прибыль в России не подлежат (если такая деятельность иностранного исполнителя не приводит к образованию постоянного представительства в РФ) (п. 2 ст. 309 НК РФ).

Раздел заполняется только при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом (п. 111 Порядка заполнения расчета).

Раздел 4 заполняется по каждой иностранной организации для каждого признака получателя доходов за отчетный период (строка 010 подраздела 4.1). Каждому заполненному разд. 4 присваивается уникальный номер, который указывается во всех его подразделах.

Для каждого уникального номера стр. 001 заполняется отдельный подраздел 4.2 по каждой выплате дохода иностранной организации в последнем квартале (месяце) отчетного (налогового) периода (п. 118 Порядка заполнения расчета).

Заполненные автоматически данные в ячейках можно проверить по кнопке Расшифровать — откроется Отчет по проводкам с отбором данных, соответствующих ячейке.

Заполнение Раздела 5

Заполняется по доходам, выплаченным иностранным организациям по реализации, если такая деятельность не приводит к образованию постоянного представительства (ст. 306 НК РФ, п. 2 ст. 309 НК РФ).

Раздел заполняется только при выплате дохода в последнем истекшем квартале (месяце) отчетного (налогового) периода, а не с начала отчетного (налогового) периода нарастающим итогом (п. 132, 134 Порядка заполнения расчета).

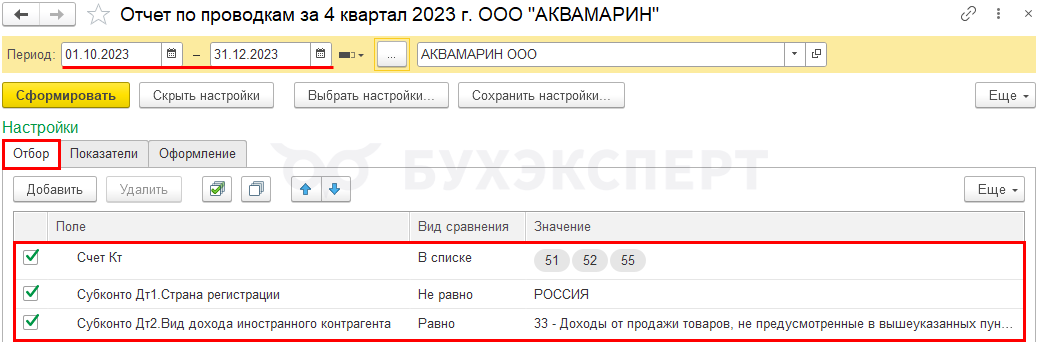

Заполненные автоматически данные в ячейках можно проверить по кнопке Расшифровать — откроется Отчет по проводкам с отбором данных, соответствующих ячейке.

Найти сумму дохода за 4 кв. с помощью Отчета по проводкам (раздел Отчеты) с настройками:

Отчет не учитывает отражение в строке 020 выплат по договорам в незаполненным кодом и поступлением товаров (такие выплаты придется отследить в отчете вручную), поэтому нужно проставить в договорах на поставку товаров код дохода 33.

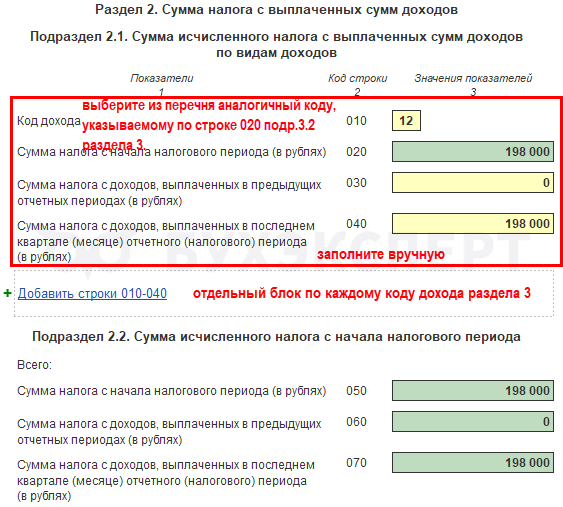

Заполнение Раздела 2

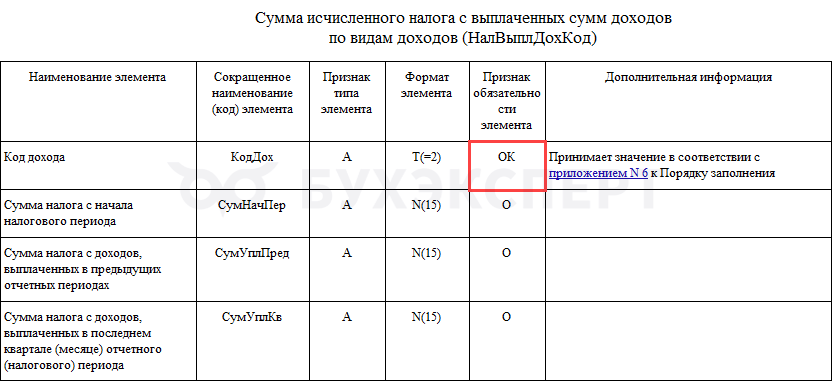

В разделе 2 отразите нарастающим итогом суммы налога на прибыль с начала налогового периода отдельно по каждому коду вида дохода:

- подраздел 2.1 — отдельно по видам дохода, заполните вручную (п. п. 38, 39 Порядка заполнения расчета)

- подраздел 2.2 — автоматически рассчитывается по подразделу 2.1 общая сумма исчисленного налога с выплаченных иностранным организациям доходов (п. п. 48 - 50 Порядка заполнения расчета)

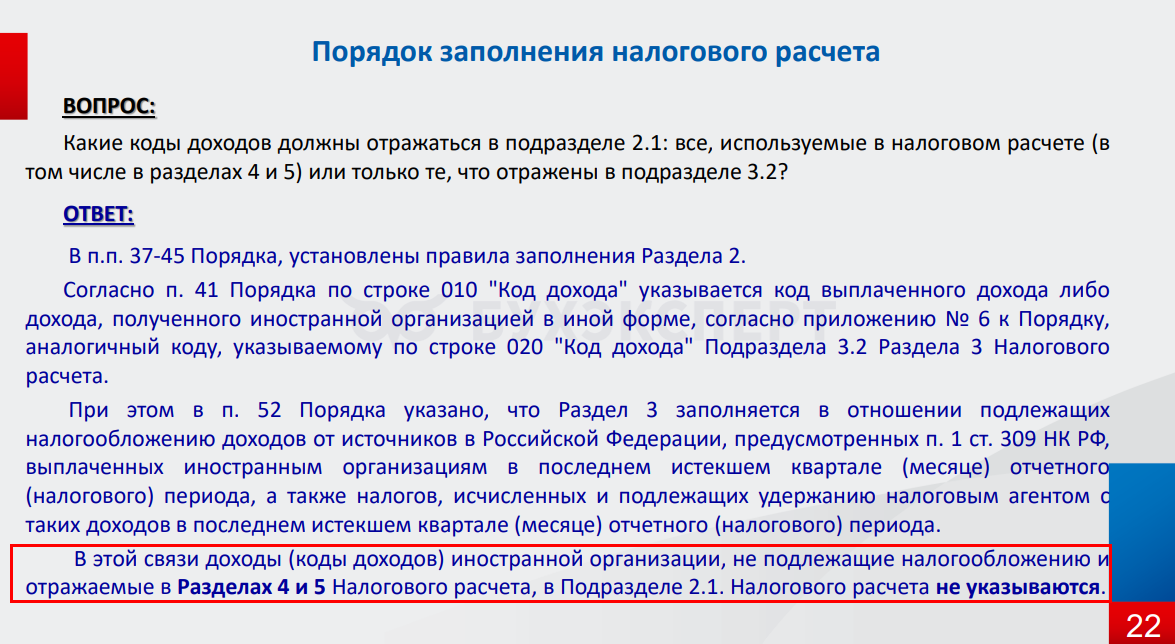

Согласно Порядку заполнения расчета (п. 41), «По строке 010 «Код дохода» указывается код выплаченного дохода либо дохода, полученного иностранной организацией в иной форме, согласно приложению N 6 к настоящему Порядку, аналогичный коду, указываемому по строке 020 «Код дохода» подраздела 3.2 раздела 3».

Формально, порядок не требует заполнять стр. 010 по кодам из разделов 4 и 5, это подтверждает и ФНС.

Но, если смотреть формат файла в том же Порядке, то код — обязательный элемент.

В 1С автоматически всегда заполняется код 40, чтобы отчет прошел проверку форматно-логического контроля. Данные можно откорректировать вручную.

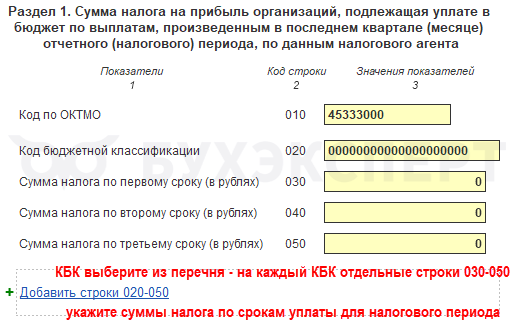

Заполнение Раздела 1

Раздел заполняется, только если в последнем квартале (месяце) отчетного (налогового) периода выплачивался доход иностранцам (п. 30 Порядка заполнения расчета). Если за текущий отчетный период нет данных, проставьте прочерки.

Раздел 1 заполняется вручную. Общая сумма налога по всем строкам 040 раздела 1 должна совпадать с общей суммой налога по всем строкам 140 подраздела 3.2 (п. 1.1 КС, Письмо ФНС от 14.06.2016 N СД-4-3/10522@).

Налог с дохода, указанный в подразделе 3.3 разд. 3 расчета с кодом признака лица 2 или 4, в разделе 1 не указывается (п. п. 35, 84, 86 Порядка заполнения расчета).

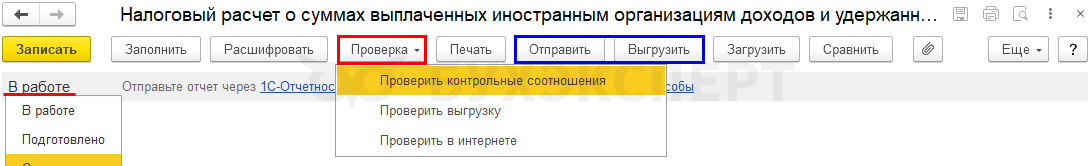

Проверка и отправка отчета

Проверьте отчет по КС и правильности выгрузки. Он не должен содержать ошибок.

Отправьте в ИФНС по кнопке Отправить (при подключенной 1С-Отчетности)/ Выгрузить (для отправки другим оператором).

После выгрузки отчета установите статус Сдано, чтобы защитить его от редактирования.

Мы рассмотрели, как в 1С 8.3 Бухгалтерия заполнить расчет налогового агента при выплате доходов иностранным организациям, как проверить в 1С правильность заполнения расчета налогового агента при выплате доходов иностранным организациям.

См. также:

- Декларация по налогу на прибыль за 9 месяцев 2024 в 1С

- Уточненные расчеты о выплатах доходов иностранцам подавать необязательно

- Как отразить в учете, если заказчик-иностранец удержал налог как налоговый агент?

- Как быть с НДС и налогом на прибыль, если иностранная фирма помимо услуг в электронной форме оказывает иные услуги?

- Пополнение рядов налоговых агентов по налогу на прибыль с 2020

- Какие соглашения о двойном налогообложении перестали действовать в 2022-2024 годах

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! Подскажите, пожалуйста, если организация оплачивает иностранному поставщику за консультационные услуги, нужно ли такие выплаты отражать в 4 разделе отчета?

Добрый день! Если верить Письму от 03.05.2024 № ШЮ-4-13/5215@. то нет, если нет взаимозависимости.

Что обозначают слова «по первому», «по второму» и «по третьему сроку» в строках соответственно 030, 040, 050 Раздела 1. Не понятно, в какую строку и по каким критериям следует поставить итоговую сумму за квартал.

Раздел 1 строки 030, 040, 050

Зависит от того отчитываетесь по прибыли — квартально или ежемесячно

Например, за 1 квартал будет так, если

квартально

стр. 030 — 28.02

стр. 040 — 28.03

стр. 050 — 28.04

ежемесячно

стр. 030 — сумма

стр. 040 — 0

стр. 050 — 0