Вариантов уплаты авансов по налогу на прибыль несколько. Один из популярных – авансовые платежи, рассчитываемые исходя из фактической прибыли.

В статье мы рассмотрим:

- как перейти на уплату ежемесячных авансовых платежей;

- могут ли вновь созданные организации использовать такой способ уплаты авансов;

- в каких строках «прибыльной» декларации осуществляется расчет авансов по фактической прибыли.

Содержание

Нормативное регулирование

Существуют 3 варианта уплаты авансовых платежей по налогу на прибыль (ст. 286 НК РФ):

- ежеквартально;

- ежемесячно по расчетной прибыли;

- ежемесячно по фактической прибыли.

Налогоплательщик имеет право добровольно перейти на уплату авансовых платежей исходя из фактической прибыли.

Сумма фактической прибыли рассчитывается нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

Получите понятные самоучители 2026 по 1С бесплатно:

Изучить подробнее Переход на ежемесячную уплату авансовых платежей по налогу на прибыль с начала года

Порядок перехода

Перейти на расчет авансовых платежей из фактической прибыли можно только с начала года, т. е. с 01 января. Исключение — вновь созданные организации, которым разрешено исчислять и уплачивать ежемесячные авансовые платежи исходя из фактической прибыли начиная с того месяца, в котором они были создана (Письмо УМНС России по г. Москве от 20.08.2003 N 26-12/45496).

Для перехода на платежи по фактической прибыли налогоплательщику необходимо подать уведомление в ИФНС до 31 декабря предшествующего года (ст. 286 НК РФ). Переход на данный порядок расчета налога на прибыль добровольный, каких-либо ограничений по сумме выручки или численности нет. Что касается вновь созданных организаций, то для того, чтобы им сразу платить авансы по факту, в первый же месяц своего существования они должны направить в ИФНС соответствующее уведомление.

Если крайний срок представления уведомления приходится на нерабочий день (праздничный или выходной), то срок подачи переносится на первый за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

Например, уведомление о переходе на расчет авансовых платежей из фактической прибыли в 2019 году можно подать не позднее 09.01.2019 (01.01.2019-08.01.2019 — выходные дни).

Поскольку форма уведомления о переходе на уплату авансов по фактической прибыли не утверждена, организация составляет такое уведомление в произвольном виде. ![]() Word

Word

Передать уведомление в ИФНС можно лично, по почте с описью вложения или в электронном виде по телекоммуникационным каналам связи.

На 2020 год вносятся изменения в ст. 286 НК РФ (Федеральный закон от 22.04.2020 N 121-ФЗ):

- увеличивается лимит выручки для уплаты ежеквартальных платежей с 15 до 25 млн. руб. ежеквартально;

- налогоплательщики, которые платят ежемесячные авансовые платежи исходя из расчетной прибыли, могут перейти на уплату ежемесячных авансовых платежей из фактической прибыли до окончания 2020 года, начиная с отчетного периода январь-апрель.

Учет в 1С

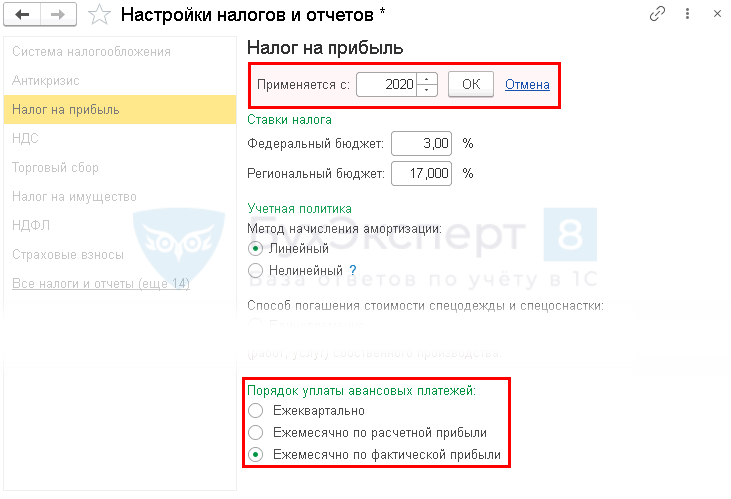

Для перехода с 1 января на расчет и уплату авансов по налогу на прибыль исходя из фактической прибыли в разделе Главное – Налоги и отчеты – Налог на прибыль — Порядок уплаты авансовых платежей установите флажок Ежемесячно по фактической прибыли.

Если на авансовые платежи вы переходите не с начала ведения учета, в поле Применяется с укажите период, с которого начинают действовать изменения.

Декларация по налогу на прибыль в части авансовых платежей

Организации, уплачивающие авансовые платежи исходя из фактической прибыли, предоставляют декларацию по налогу ежемесячно не позднее 28 числа месяца, следующего за отчетным (п. 3 ст. 289 НК РФ).

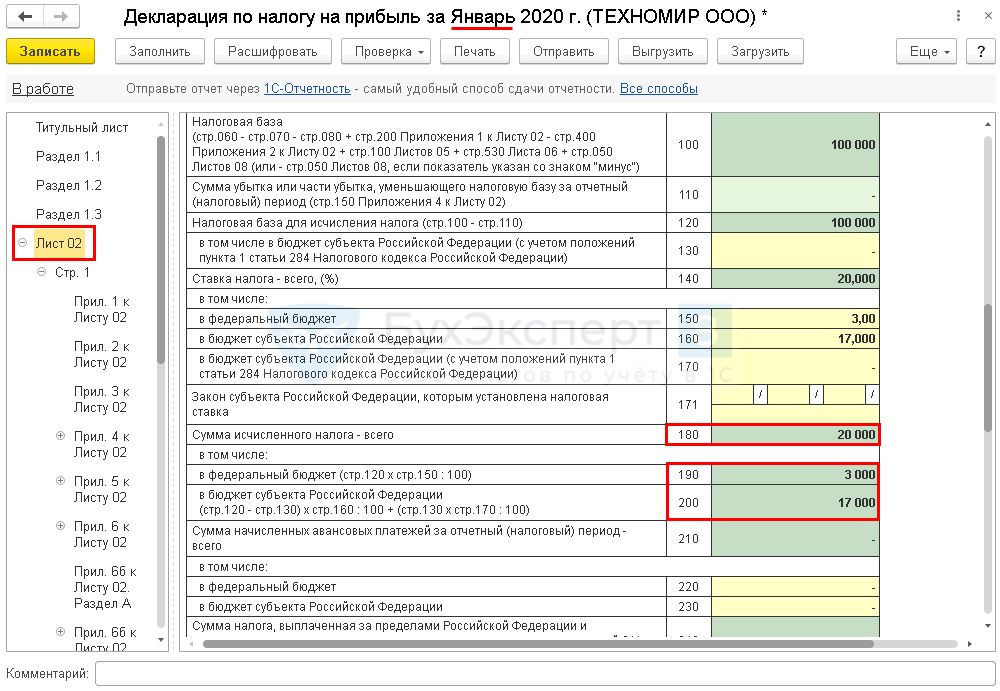

Лист 02

Расчет авансовых платежей за месяц осуществляется в декларации в Листе 02. Он заполняется автоматически за исключением строк 210-230. В декларации за первый отчетный период эти строки не заполняются.

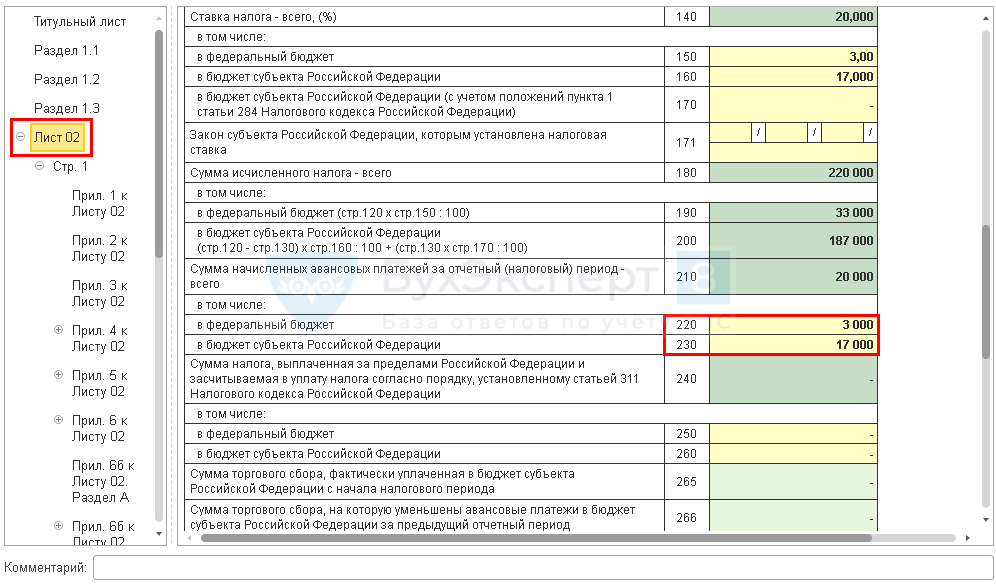

В последующие периоды по строкам 220-230 указываются вручную суммы авансовых платежей декларации за предыдущий отчетный период (данные по строкам 190–200 предыдущей декларации).

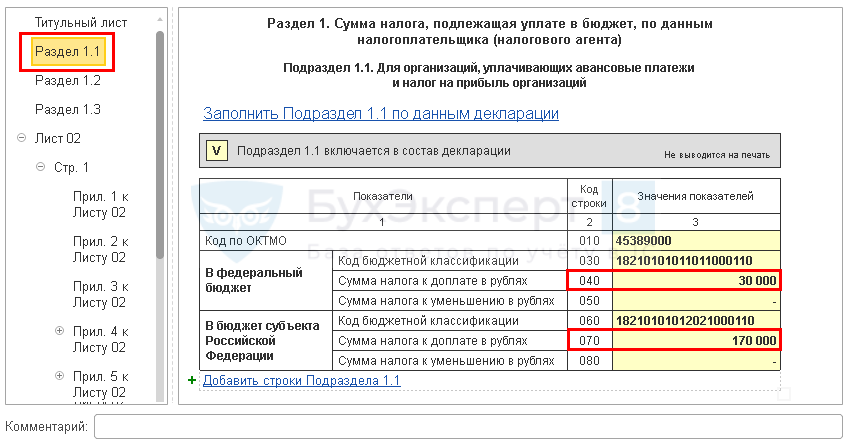

Раздел 1 Подраздел 1.1

Суммы налога, подлежащие к уплате (уменьшению) в бюджет за прошедший месяц, заполняются автоматически на основании данных Листа 02 и отражаются в Разделе 1 Подраздела 1.1:

Если по итогам месяца в Листе 02 стр. 190 больше стр. 220, то сумма налога к доплате:

- стр. 040 сумма налога к доплате в федеральный бюджет;

- стр. 070 сумма налога к доплате в бюджет субъекта РФ.

Если по итогам месяца в Листе 02 стр. 190 меньше стр. 220, то сумма налога к уменьшению:

- стр. 050 сумма налога к уменьшению в федеральный бюджет;

- стр. 080 сумма налога к уменьшению в бюджет субъекта РФ.

В нашем примере стр. 190 (сумма 33 000 руб.) больше стр. 220 (сумма 3 000 руб.), следовательно, налог в федеральный бюджет за февраль месяц будет к доплате.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Доброе утро. Спасибо за труд.