Рассмотрим пример приказа об утверждении учетной политики для целей бухгалтерского и налогового учета в производственной организации, которая так же занимается торговлей, выполнением работ, оказанием услуг. Она относится к субъекту малого предпринимательства и имеет право на ведение упрощенных способов учета и составление отчетности по упрощенной форме.

Содержание

Пример УП для производства, торговли, работ, услуг (упрощенные способы) (ОСН) на 2024 годWord

Учетная политика по БУ

Приказ №

Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета

г.Москва 31 декабря 2023 г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2024 года следующую учетную политику ООО «Уютный дом»:

Получите понятные самоучители 2026 по 1С бесплатно:

1. Бухгалтерский учет осуществлять посредством двойной записи на счетах бухгалтерского учета в соответствии с Планом счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н. Рабочий план счетов бухгалтерского учета представлен в Приложении N 1.

2. В качестве первичных учетных документов для оформления фактов хозяйственной жизни использовать утвержденные унифицированные формы первичной учетной документации, утвержденные Постановлениями Госкомстата РФ, а также самостоятельно разработанные формы, представленные в Приложении N 2;

3. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. Формы регистров бухгалтерского учета разработаны организацией самостоятельно и представлены в Приложении N3;

4. Инвентаризацию имущества и обязательств осуществлять в случаях, предусмотренных законодательством, в том числе ежегодно при составлении годовой бухгалтерской отчетности. Инвентаризация основных средств и НМА осуществляется раз в три года;

5. Ведение бухгалтерского учета осуществлять с применением специализированной бухгалтерской компьютерной программы 1С;

6. Ведение бухгалтерского учета осуществлять по следующим правилам:

1. Учет основных средств

1.1. ФСБУ 6 не применяется к ОС, чья стоимость несущественна для отражения в бухгалтерской отчетности (несущественные активы). Затраты на приобретение, создание и улучшение таких активов признаются расходами периода, в котором они понесены. К несущественным активам организации относятся:

- ОС стоимостью за единицу до 100 000 руб.;

- затраты на ремонт и техническое обслуживание ОС периодичностью более 12 месяцев стоимостью до 100 000 руб.;

Стоимостной лимит для несущественных ОС проверяется ежегодно.

1.2. Учет несущественных активов ведется на счете 10.21 «Малоценное оборудование и запасы» по субсчетам:

- 10.21.1 «Приобретение малоценного оборудования и запасов»;

- 10.21.2 «Выбытие малоценного оборудования и запасов».

В момент приобретения (создания) активов:

- Дт 10.21.1 Кт 60 — оприходование активов;

- Дт счета расходов Кт 10.21.2 – признание в расходах стоимости активов;

Счет расходов соответствует счету расходов, куда включалась бы амортизация несущественных активов.

В момент передачи в эксплуатацию несущественных активов:

- Дт 10.21.2 Кт 10.21.1 – передача в эксплуатацию активов;

- Дт МЦ.ХХХ – оприходование за балансом активов.

1.3. Учет ведется отдельно по каждому инвентарному объекту.

1.4. Фактические затраты при осуществлении капитальных вложений определяются без учета скидок, без учета дисконтирования в связи с отсрочкой платежа более 12 месяцев, без учета обязательств по демонтажу. Транспортные затраты и иные дополнительные расходы включаются в фактические затраты на капитальные вложения и распределяются между ними пропорционально их стоимости. Фактическая себестоимость капвложений при оплате неденежными средствами соответствует балансовой стоимости передаваемых активов.

1.5. Амортизация начисляется ежемесячно с 1-го числа месяца, следующего за месяцем признания основного средства в бухучете, линейным способом по всем объектам.

1.6. Элементы амортизации ОС (срок полезного использования (СПИ), ликвидационная стоимость, способ начисления амортизации) определяются комиссией по вводу в эксплуатацию ОС на дату приемки ОС к учету.

1.7. Ликвидационная стоимость основного средства учитывается при начислении амортизации, если выгода от его выбытия составит более 100 тыс. руб. Иначе она признается равной нулю.

1.8. Пересмотр элементов амортизации ОС осуществляется комиссией в течение года при наступлении обстоятельств, свидетельствующих об их изменении, а также на конец каждого года. В случае их изменения амортизация пересчитывается перспективно — со следующего месяца за месяцем, в котором произошло изменение.

1.9. Ежегодная проверка капитальных вложений и основных средств на обесценение не проводится.

1.10. Последующая оценка основных средств на отчетную дату осуществляется по первоначальной стоимости.

2. Учет нематериальных активов

2.1. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 14/2022 «Нематериальные активы» осуществляется перспективно.

2.2. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 26/2020 «Капитальные вложения» в части капитальных вложений в нематериальные активы (НМА) осуществляется перспективно.

2.3. ФСБУ 14 не применяется к НМА, чья стоимость несущественна для отражения в бухгалтерской отчетности (несущественные НМА). Затраты на приобретение, создание и улучшение таких активов признаются расходами. К несущественным НМА относятся:

- НМА стоимостью за единицу до 100 000 руб.;

Стоимостной лимит для несущественных НМА проверяется ежегодно.

В момент приобретения (создания) несущественных НМА:

- Дт 90.02 (90,07, 90.08, 91.02) Кт 60, 10, 70,69, … — признание в расходах стоимости активов.

Счет расходов соответствует счету расходов, куда включалась бы амортизация несущественных НМА.

Если аккумуляция капитальных затрат по несущественным НМА носит длительный характер (более одного отчетного периода), то используется счет 08.05 «Приобретение НМА»:

- Дт 08.05 Кт 60, 70, 69, 10, … — затраты на капитальные вложения в несущественные НМА;

- Дт 90.02 (90,07, 90.08, 91.02) Кт 08.05 — списание в расходы стоимости несущественных НМА в периоде завершения капвложений.

Для осуществления контроля за списанными с баланса несущественными НМА, в момент признания их стоимости в расходах:

- Дт ХХХ.забаланс.счет – оприходование за балансом активов.

Стоимостной лимит не применяется для результатов интеллектуальной деятельности, на которые Организация имеет исключительное право. Данные НМА считаются существенными для бухгалтерской отчетности, к ним применяются положения ФСБУ 14 вне зависимости от их стоимости.

2.4. Учет ведется отдельно по каждому инвентарному объекту.

2.5. Фактические затраты при осуществлении капитальных вложений определяются без учета скидок, дисконтирования в связи с отсрочкой платежа более 12 месяцев, обязательств по ликвидации. Иные дополнительные затраты включаются в фактические затраты на капитальные вложения и распределяются между ними пропорционально стоимости их приобретения. Фактическая себестоимость капвложений при оплате неденежными средствами соответствует балансовой стоимости передаваемых активов.

2.6. Материальный носитель учитывается в составе НМА. Фактические затраты на его приобретение (создание) включаются в первоначальную стоимость НМА.

2.7. Амортизация начисляется ежемесячно с 1-го числа месяца, следующего за месяцем признания НМА в бухучете, линейным способом по всем объектам.

2.8. Элементы амортизации НМА (срок полезного использования (СПИ), ликвидационная стоимость, способ начисления амортизации) определяются комиссией по принятию к учету НМА на дату приемки НМА к учету.

2.9. Ликвидационная стоимость определяется только для тех НМА, для которых существует активный рынок или договором предусмотрен выкуп НМА в конце срока его использования. Она учитывается при начислении амортизации, если выгода от его выбытия составит более 100 тыс. руб., иначе признается равной нулю.

2.10. Пересмотр элементов амортизации НМА осуществляется комиссией в течение года при наступлении обстоятельств, свидетельствующих об их изменении, а также на конец каждого года. В случае их изменения амортизация пересчитывается перспективно — со следующего месяца за месяцем, в котором произошло изменение.

2.11. Ежегодная проверка капитальных вложений и НМА на обесценение не проводится.

3. Учет запасов (материалов, товаров)

3.1. К запасам относятся активы, используемые в течение 12 месяцев:

- для производства продукции, выполнения работ, оказания услуг, а также для продажи в ходе обычной деятельности.

Они учитываются по фактической себестоимости с отражением в учете на счете 10 «Материалы».

3.2. ФСБУ 5 не применяется к запасам, чья стоимость несущественна для отражения в бухгалтерской отчетности (несущественные активы). Затраты на приобретение, создание и улучшение таких активов признаются расходами периода, в котором они понесены. К несущественным активам организации относятся следующие группы запасов, не зависимо от их стоимости:

- специальные средства производства: специальный инструмент, специальные приспособления, специальное оборудование, специальная одежда;

- хозяйственный инвентарь и приспособления;

- мебель.

Методика учета несущественных активов указана в п. 1.2.

3.3. Запасы, предназначенные для управленческих нужд, признаются несущественными активами. К ним относятся:

- офисные канцтовары и принадлежности;

- почтовые товары: конверты, бандероли, марки и др.;

- вода и материалы для обеспечения нормальных условий труда;

- материалы для хозяйственных нужд, поддержанию порядка.

Методика учета несущественных активов указана в п. 1.2.

3.4. Фактические затраты при приобретении запасов определяются без учета скидок, дисконтирования в связи с отсрочкой платежа более 12 месяцев. Транспортно-заготовительные и иные дополнительные затраты при приобретении запасов включаются в фактическую себестоимость запасов и распределяются между ними пропорционально стоимости их приобретения. Фактическая себестоимость запасов при оплате неденежными средствами соответствует балансовой стоимости передаваемых активов.

3.5. Товары в оптовой и розничной торговле учитываются по фактической себестоимости на счете 41 «Товары».

3.6. Затраты по приобретению и заготовке товаров до центральных складов, включаются в стоимость товаров и учитываются на счете 41 «Товары».

3.7. Последующая оценка запасов на отчетную дату осуществляется по фактической себестоимости. Ежегодная проверка на обесценение запасов не осуществляется.

3.8. При выбытии запасов их оценка осуществляется по методу средней себестоимости по итогам месяца.

4. Учет НЗП и готовой продукции

4.1. В прямые затраты на производство продукции, выполнение работ, оказание услуг включаются:

- материальные затраты (сырье и материалы), используемые при производстве продукции, работ, услуг;

- затраты на оплату труда и иные выплаты производственным рабочим (в т.ч. страховые взносы с зарплаты);

- амортизация основных средств, используемых непосредственно в производстве;

- иные затраты, которые напрямую относятся к производству конкретной продукции, работ, услуг.

Данные затраты определяются согласно спецификациям, технологическим картам, актам контрольного замера и иным документам, подтверждающим состав затрат, необходимый для производства продукции, оказания услуг, выполнения работ. Они учитываются на счете 20 «Основное производство».

4.2. Распределение общих прямых затрат между видами готовой продукции (работ, услуг), осуществляется пропорционально сумме всех прямых затрат по конкретной готовой продукции (работ, услуг);

4.3. К косвенным производственным затратам относятся общепроизводственные, общецеховые затраты, которые косвенно участвуют в производственном процессе, выполнении работ, оказании услуг. Они учитываются на счете 25 «Общепроизводственные расходы» и в конце месяца распределяются в состав прямых затрат (Дт 20 «Основное производство» Кт 25) пропорционально сумме всех прямых затрат;

4.4. Сверхнормативные затраты учитываются по статье «Сверхнормативные затраты» в Дт 20 (25). Они признаются:

- расходами в конце месяца в результате ненадлежащей организации производственного процесса, т. е. не включаются в себестоимость НЗП, готовой продукции – Дт 90.02 Кт 20.01, 25;

- включаются в себестоимость НЗП и готовой продукции, если потери обусловлены технологическим процессом Дт 20.01 Кт 20.01, 25, 28.

4.5. Учет готовой продукции ведется на счете 43 «Готовая продукция» без применения счета 40 «Выпуск готовой продукции». Оценка готовой продукции на конец месяца (в отчетности) осуществляется по фактической себестоимости (по сумме фактических прямых и косвенных затрат). В течение месяца выпуск готовой продукции и ее реализация осуществляется только в количественном выражении без суммовой оценки;

4.6. Учет полуфабрикатов собственного производства ведется обособленно, аналогично учету готовой продукции на счете 21 «Полуфабрикаты собственного производства»;

4.7. Незавершенное производство (НЗП) учитывается на счете 20.01 «Основное производство» и оценивается в отчетности по сумме прямых затрат (без учета косвенных).

4.8. Сумма затрат по незавершенным услугам не определяется, а полностью учитывается в составе себестоимости продаж по Дт 90.02 «Себестоимость продаж».

5. Учет объектов аренды

5.1. Оценка необходимости признания права пользования активом (ППА) и обязательства по аренде производится в отношении каждого предмета аренды.

Право пользования активом не признается в отношении предметов аренды по всем договорам, кроме:

- лизинговых;

- договоров, по которым предполагается субаренда.

5.2. Для договоров, по предметам аренды которых не признается ППА, арендные платежи в затратах признаются равномерно ежемесячно в течение срока аренды.

5.3. Для договоров, по предметам аренды которых признается ППА, его фактическая стоимость определяется без включения:

- затрат в связи с поступлением предмета аренды и доведением до готовности (признаются в расходах в периоде их понесения);

- оценочного обязательства на демонтаж.

5.4. Для договоров, по предметам аренды которых признается ППА, оценка обязательства по аренде производится по номинальной стоимости арендных платежей на дату оценки (без дисконтирования).

5.5. Способ амортизации ППА по арендным договорам, по которым признается право пользования, — линейный.

5.6. Для определения срока договора аренды (СПИ права пользования активом) анализируются следующие факторы:

- срок, указанный в договоре;

- условия продления и выхода из договора;

- условия повышения (сохранения) стоимости арендных платежей;

- уровень цен на аренду в районе расположения предмета аренды и по городу;

- иные факторы, стимулирующие продление договора аренды.

5.7. Право пользованиям активом не переоценивается, даже если предмет аренды относится по характеру использования к группе основных средств, по которой принято решение о проведении переоценки.

6. Учет расчетов с сотрудниками и контрагентами

6.1. Все расчеты с сотрудниками по суммам, направленным на административно-хозяйственные и прочие расходы для нужд организации, ведутся на счете 71 «Расчеты с подотчетными лицами», вне зависимости от того, были они выданы под отчет или были компенсированы сотрудникам после их отчета;

6.2. Учет билетов, выписанных в электронной форме, приобретенных организацией для командировок сотрудников ведется на счете 76.14 «Приобретение билетов для командировок».

7. Учет доходов и расходов

7.1. К управленческим затратам относятся затраты, не связанные с производством продукции, работ, услуг. Они учитываются на счете 26 «Общехозяйственные расходы» и в конце месяца в полном объеме признаются в составе расходов (Дт 90.08 «Управленческие расходы» Кт 26);

7.2. Расходы, связанные с реализацией продукции, работ и услуг (в т.ч. расходы на упаковку и транспортировку) учитываются на счете 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность» и в конце месяца списываются в полном объеме в дебет счета 90.07 «Расходы на продажу»;

7.3. Доходы и расходы, связанные с предоставлением имущества в операционную аренду учитываются в качестве прочих доходов и расходов соответствующим образом на счете 91 «Прочие доходы и расходы».

8. Учет государственной помощи

8.1. Организация принимает бюджетные средства к учету по мере фактического получения средств.

8.2. Доходы будущих периодов, связанных с получением бюджетных средств на финансирование капитальных затрат, представляются в отчетности обособленно. В бухгалтерском балансе они представляются как обособленная статья в составе долгосрочных обязательств. В отчете о финансовых результатах суммы, отнесенные на финансовые результаты, — как обособленная статья в составе прочих доходов.

9. Учет процентов по займам

9.1. Проценты по заемным средствам включаются в состав прочих расходов, в том числе при приобретении (создании) инвестиционного актива.

10. Исправление ошибок

10.1. Существенные ошибки, выявленные в бухучете, исправляются как несущественные ошибки в корреспонденции со счетом 91 «Прочие доходы и расходы» без ретроспективного пересчета показателей.

11. Изменения учетной политики

11.1. Последствия изменений учетной политики, не связанные с изменением законодательства и нормативно-правовых актов, отражаются перспективно — без пересчета сравнительных показателей отчетности прошлых лет.

12. Оценочные значения

12.1. Создание резервов по сомнительным долгам осуществляется по каждому сомнительному долгу в отдельности по методике, указанной в Приложении N 5 к учетной политике.

13. Не применяются нормы положений по бухгалтерскому учету

13.1. ПБУ 2/2008 «Учет договоров строительного подряда»;

13.2. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»;

13.3. ПБУ 11/2008 «Информация о связанных сторонах»;

13.4. ПБУ 12/2010 «Информация по сегментам»;

13.5. ПБУ 16/2002 «Информация по прекращаемой деятельности»

13.6. ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»;

14. Форма представления бухгалтерской отчетности

14.1. Организация представляет годовую бухгалтерскую отчетность по упрощенной форме, предусмотренной в Приложении N 5 Приказа Минфина РФ от 02.07.2010 N 66н. Если требуется раскрыть существенные события, сформировавшие показатели отчетности, то такое раскрытие в произвольной форме отражается в виде Пояснений к годовой отчетности.

Генеральный директор /

Приложение N 1. Рабочий план счетов

Ознакомиться с рабочим планом счетов.

Приложение N 2. Первичные учетные документы

Приложение N 2 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета»

Первичные учетные документы

1. Общество применяет следующие первичные учетные документы по унифицированным формам:

- По учету основных средств – формы, утвержденные постановлением Госкомстата от 21.01.2003 N 7.

- По учету рабочего времени и расчетов с персоналом по оплате труда – формы, утвержденные Постановлением Госкомстата от 05.01.2004 N 1.

- По учету материалов – формы, утвержденные постановлением Госкомстата от 30.10.1997 N 71а.

- По расчетам с подотчетными лицами – форма N АО-1, утвержденная постановлением Госкомстата от 01.08.2001 N 55.

- При перевозке грузов – форма транспортной накладной, утвержденной Приложение 4 Постановления Правительства от 21.12.2020 N 2200 (Приложение N 2).

- По учету кассовых операций – формы, утвержденные постановлением Госкомстата от 18.08.1998 N 88.

- По отгрузке товаров – форма N ТОРГ-12, утвержденная постановлением Госкомстата от 25.12.1998 N 132.

- По отгрузке товаров, оказанию услуг, выполнению работ – форма УПД, предложенная в Письме ФНС от 21.10.2013 N ММВ-20-3/96@ (Приложение №1 к приказу).

- По учету результатов инвентаризации – формы, утвержденные постановлением Госкомстата от 18.08.1998 N 88.

При применении унифицированных форм обязательно заполнение всех реквизитов, указанных в Федеральном законе от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Иные реквизиты заполняются по необходимости.

2. Общество применяет следующие первичные учетные документы в соответствии с самостоятельно разработанными формами:

- По учету списания материалов – Акт о списании материалов;

- По учету выполненных работ или услуг – Акт выполненных работ (оказанных услуг);

- По определению элементов амортизации ОС при вводе в эксплуатацию – Приказ о принятии к учету и вводу в эксплуатацию ОС;

- По проверке ОС на изменение элементов амортизации — Ведомость ОС «Проверка элементов амортизации на соответствие условиям их использования»;

- По изменению элементов амортизации ОС – Протокол изменения элементов амортизации ОС;

- По определению элементов амортизации НМА при вводе в эксплуатацию – Приказ о принятии к учету и вводу в эксплуатацию НМА;

- По учету НМА — Инвентарная карточка НМА;

- По изменению элементов амортизации НМА – Протокол изменения элементов амортизации НМА;

- По отражению переходных операций —Приказ о переходе на ФСБУ 14 и ФСБУ 26 в части НМА;

- По отражению прочих фактов хозяйственной жизни – Бухгалтерская справка.

3. Вышеуказанные формы унифицированных, а также разработанных документов являются рекомендованными к применению, и могут быть добавлены или изменены по распоряжению руководителя. Формы первичных учетных документов для оформления определенных сделок так же могут быть согласованы с контрагентом при заключении с ними договоров.

Генеральный директор /

Приложение N 3. Регистры бухгалтерского учета

Приложение N 3 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета»

Регистры бухгалтерского учета

Общество применяет следующие регистры бухгалтерского учета в соответствии с самостоятельно разработанными формами:

- Для формирования сводных данных – Оборотно-сальдовая ведомость.

- Для формирования развернутых данных по счету учета — Оборотно-сальдовая ведомость по счету или Анализ счета.

Формы являются рекомендованными к применению и могут быть добавлены или изменены по распоряжению руководителя.

Генеральный директор /

Учетная политика по НУ

Приказ №

Об учетной политике ООО «Уютный дом»

для целей налогового учета

г.Москва 31 декабря 2023 г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2024 года следующую учетную политику для целей налогового учета ООО «Уютный дом»:

1. Налоговый учет осуществляется на одноименных счетах бухгалтерского учета, указанных в Приложении N 1;

2. Аналитический учет доходов и расходов для определения налоговой базы по налогу на прибыль осуществляется в налоговых регистрах, представленных в Приложении N 2;

3. Ведение налогового учета осуществляется на основе первичных бухгалтерских документов и аналитических регистров бухгалтерского и налогового учета, и осуществляется с применением специализированной бухгалтерской компьютерной программы 1С;

4. Ведение налогового учета осуществлять по следующим правилам:

1. Налог на добавленную стоимость

- В случаях, когда организация в соответствии с законодательством обязана вести раздельный учет, «входной» НДС принимается к вычету в полном объеме, если доля совокупных расходов на приобретение, производство и реализацию товаров (работ и услуг) в операциях, не подлежащих налогообложению, составляет не более 5% от общей суммы совокупных расходов. Если доля таких совокупных расходов более 5%, то организация осуществляет распределение «входного» НДС в соответствии с порядком, указанным в Приложении N 3.

2. Налог на прибыль

2.1. Учет доходов и расходов осуществляется по методу начисления;

2.2. Амортизация по амортизируемому имуществу начисляется линейным способом;

2.3. Амортизационная премия не начисляется;

2.4. Резерв на ремонт основных средств не создается;

2.5. Повышающие и понижающие коэффициенты к основной норме амортизации ОС и НМА не применяются;

2.6. При выбытии материалов их оценка производится по методу средней себестоимости;

2.7. Затраты на приобретение спецоснастки, спецодежды, стоимостью не более 100 000 руб., учитываются в составе расходов полностью в момент передачи в эксплуатацию;

2.8. Товары учитываются по стоимости их приобретения;

2.9. Транспортные расходы при приобретении товаров включаются в их фактическую себестоимость и распределяются между ними пропорционально стоимости их приобретения;

2.10. При выбытии товаров их оценка производится по методу средней себестоимости;

2.11. Резерв по сомнительным долгам создается в соответствии с законодательством;

2.12. Резерв предстоящих расходов на оплату отпусков и на выплату ежегодного вознаграждения за выслугу лет не создается;

2.13. В состав прямых расходов на производство продукции включаются:

2.13.1. расходы на сырье и материалы, используемые при производстве продукции;

2.13.2. оплата труда производственных рабочих (в т.ч. страховые взносы с зарплаты);

2.13.3. амортизация основных средств, используемых непосредственно в производстве;

2.13.4. иные расходы, которые в бухгалтерском учете учитываются в дебете счета 20 «Основное производство», определяются согласно спецификациям, технологическим картам, актам контрольного замера и иным документам, подтверждающих состав затрат, необходимый для производства продукции, а также расходы, относящиеся к производству, и учитываемые по дебету счета 25 «Общепроизводственные расходы».

2.14. Распределение общих прямых расходов между видами готовой продукции (работ, услуг), осуществляется пропорционально прямым затратам на конкретную готовую продукцию (работ, услуг);

2.15. Для определения суммы незавершенного производства (НЗП) на конец месяца проводится инвентаризация. В результате инвентаризации, а также, на основании данных первичных учетных документов, определяется остаток основного вида материала в количественном выражении, который был передан в производство и подвергся обработке. Далее определяется доля остатка недообработанного материала в общем количестве исходных материалов, использованных в течение месяца в производстве. В результате определяется сумма прямых расходов, приходящихся на НЗП, как произведение определенной доли остатка и общей суммы прямых расходов за месяц;

2.16. В НЗП включается сумма прямых расходов по не законченным и по законченным, но не принятым заказчиком работам. Сумма НЗП по работам определяется на основе первичных документов в общей сумме прямых расходов, направленных на выполнение конкретной работы;

2.17. Прямые расходы при оказании услуг не распределяются на остатки незавершенных услуг, а полностью уменьшают доходы отчетного периода;

2.18. Исчисление и оплата авансовых платежей осуществляется ежемесячно на основе расчета авансовых платежей за квартал, установленных в п. 2 ст. 286 НК РФ, т.е. в размере 1/3 от предполагаемой прибыли за предыдущий квартал.

Генеральный директор /

Приложение N 3. Методика распределения «входящего» НДС

Приложение N 3 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей налогового учета»

Методика распределения «входящего» НДС

Организация применяет следующий порядок определения доли расходов по необлагаемым НДС операциям.

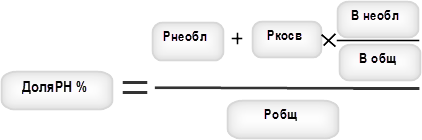

Доля совокупных расходов по необлагаемым НДС операциям (ДоляРН %) определяется по формуле:

Где:

- Рнеобл – расходы, непосредственно относящиеся к необлагаемым НДС операциям;

- Ркосв – сумма косвенных расходов, которые невозможно отнести только к облагаемым или необлагаемым НДС операциям;

- ВНеобл – выручка от необлагаемых НДС операций;

- Вобщ- общая выручка без НДС;

- Робщ – общая величина совокупных расходов.

Базой для распределения косвенных расходов является выручка.

Распределение «входного» НДС по приобретенным ОС и НМА осуществляется исходя из стоимости отгруженных ТРУ по необлагаемым операциям в общей стоимости за тот месяц, в котором были приобретены ОС и НМА.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Здравствуйте!

У вас в статье написано, что создание резервов по сомнительным долгам осуществляется по каждому сомнительному долгу в отдельности по методике, указанной в Приложении N 5 к учетной политике.

Но Приложения №5 я, к сожалению, не вижу. Можете поделиться методикой, пожалуйста.

Заранее спасибо!

Посмотрите, пожалуйста,

Пример Методики по созданию резерва по сомнительным долгам

Пригодится

Конструктор учетной политики

Учетная политика на 2024 в 1С