Российская организация продает в Республику Беларусь программное обеспечение. Белорусская сторона удерживает налоги согласно НК Республики Беларусь и перечисляет оплату за минусом данных налогов. Как отразить в учете эти операции?

Содержание

Налог с доходов, удержанный иностранным контрагентом

Налог с доходов, фактически удержанный иностранной организацией, подлежит зачету в счет уплаты российского налога на прибыль при выполнении условий (п. 3 ст. 311 НК РФ):

- доходы, полученные в иностранном государстве, включены в налоговую базу по налогу на прибыль;

- налог с данных доходов фактически уплачен (удержан) в этом государстве;

- налог уплачен (удержан) с учетом норм международного соглашения об избежании двойного налогообложения (при наличии).

Если хотя бы одно условие не соблюдается, следует обратиться в налоговое ведомство иностранного государства за возвратом уплаченного налога (Письмо Минфина РФ от 16.10.2020 N 03-07-08/90463).

Зачесть сумму налога можно в текущем налоговом периоде либо в течение следующих 3 лет — при наличии действующего документа, подтверждающего уплату (удержание) налога за пределами РФ (письма Минфина РФ от 02.10.2014 N 03-08-05/49453, ФНС от 24.09.2019 N СД-4-3/19469):

- для налогов, уплаченных самой организацией, — заверенного налоговым органом соответствующего иностранного государства;

- для налогов, удержанных в соответствии с законодательством иностранных государств или международным договором налоговыми агентами, — подтвержденного налоговым агентом.

Если по итогам отчетного (налогового) периода сумма налога на прибыль, подлежащая уплате в бюджет, равна нулю (получен убыток), зачет налога, не производится (п. 3 ст. 311 НК РФ, письма Минфина РФ от 05.05.2015 N 03-08-05/25712, ФНС от 07.03.2012 N ЕД-4-3/3806).

Зачет можно сделать только в размере, не превышающем предельную величину, а сумму превышения следует отнести на счет прибылей и убытков (п. 3 ст. 311 НК РФ, письма Минфина РФ от 01.11.2019 N 03-03-06/1/84373, от 30.08.2019 N 03-03-06/1/67060).

Расчет предельной величины сделайте самостоятельно (на основании данных налогового учета, первичных документов и налоговых деклараций) в произвольной форме (Письмо Минфина РФ от 24.05.2011 N 03-03-06/1/304):

Получите понятные самоучители 2026 по 1С бесплатно:

Предельная величина зачета = Доход, полученный в иностранном государстве (с учетом вычитаемых расходов) х Налоговая ставка, действующая в РФ

Операции по поступлению от иностранного покупателя выручки, с которой удержан налог на доходы, отражаются проводками:

- Дт 51 (52) Кт 62 — получена оплата (предоплата) от иностранного покупателя;

- Дт 76 Кт 62 — удержание иностранной организацией налога с доходов;

- Дт 68.04 Кт 76 — зачет суммы налога на доходы, удержанного иностранной организацией, в счет уплаты налога на прибыль (в сумме, не превышающей предельной величины);

- Дт 99 Кт 76 — отнесение в убыток суммы превышения удержанного налога над предельной величиной, засчитываемой в счет уплаты налога на прибыль.

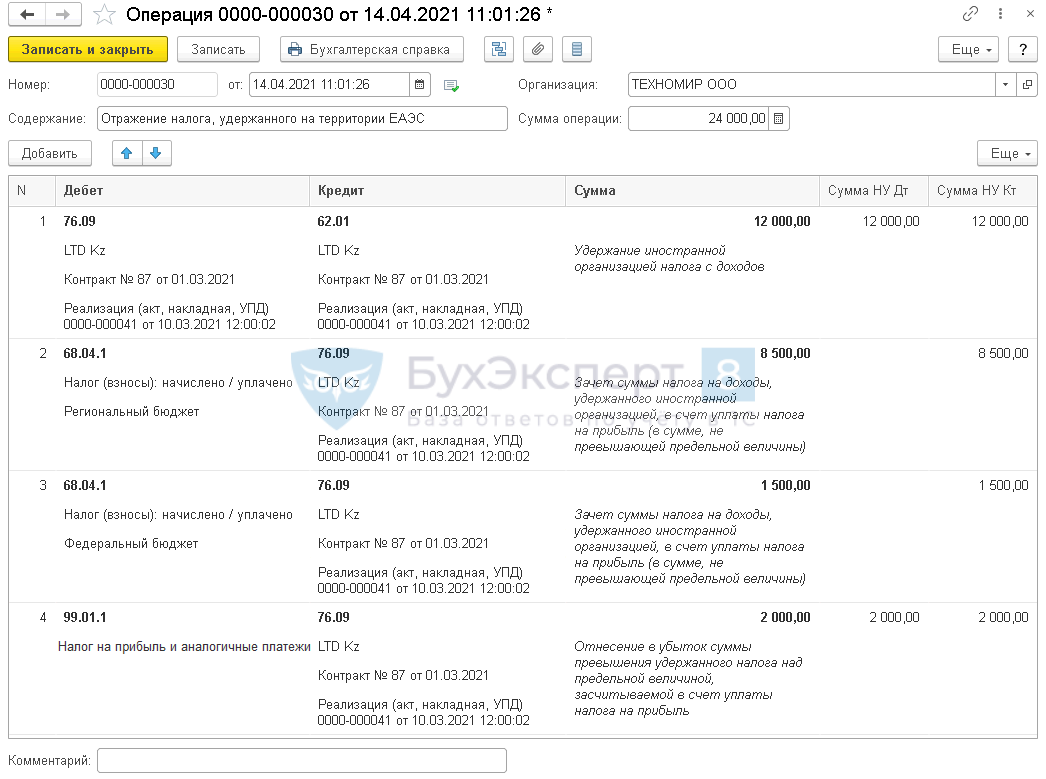

В программе 1С: Бухгалтерия 8.3 проводки отразите документом Операция, введенная вручную (Операции — Операция, введенная вручную).

Иностранец удержал из дохода российской Организации налог на доход в размере 12 000 руб.:

- 10 000 руб. — не превышает предельной величины, уменьшает налог на прибыль пропорционально ставкам:

- 8 500 руб. — 17 % в региональный бюджет;

- 1 500 руб. — 3 % в федеральный бюджет;

- 2 000 — сумма превышения предельной величины, учтена в убытках.

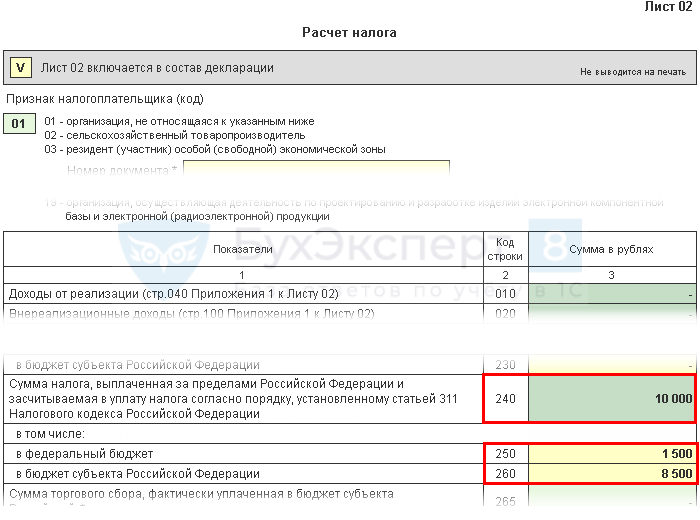

Сумма зачтенного налога отражается в декларации по налогу на прибыль вручную (Приказ ФНС РФ от 23.09.2019 N ММВ-7-3/475@):

- Лист 02 стр. 240 — 260.

НДС, удержанный иностранным контрагентом

Суммы НДС, уплаченные на территории иностранных государств, учитываются при исчислении налоговой базы по налогу на прибыль в составе прочих расходов на дату их начисления (пп. 49 п. 1 ст. 264 НК РФ, письма Минфина РФ от 14.09.2020 N 03-03-06/1/80340, от 18.05.2015 N 03-07-08/28428).

Необходимо получить документальное подтверждение уплаты налога (Письмо Минфина от 12.08.2013 N 03-03-10/32521, ФНС РФ от 03.09.2013 N ЕД-4-3/15969@).

В программе 1С: Бухгалтерия 8.3 проводки отразите документом Операция, введенная вручную (Операции — Операция, введенная вручную):

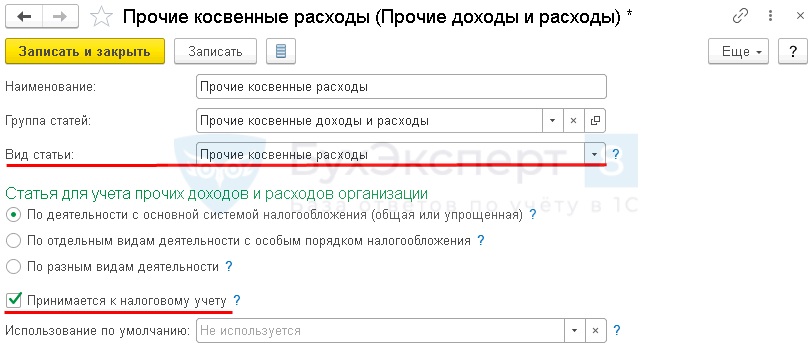

- Дт 76 Кт 62 — удержание иностранной организацией НДС;

- Дт 91.02 Кт 76 — учет суммы НДС в прочих расходах.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете