Рассмотрим особенности учета у налогового агента по НДС (далее — НА) при приобретении услуг (работ) у иностранца, в т. ч. электронных услуг в сети интернет:

- На что следует обратить внимание при «импорте» услуг и работ

- В каком случае российская организация (ИП) выступает в роли налогового агента по НДС

- Как без ошибок исполнить обязанности налогового агента по НДС

- Какие права и обязанности есть у налогового агента и какие штрафные санкции его ждут при неисполнении своих обязательств

- Нужны ли НА какие-то дополнительные настройки в 1С

Содержание

- Налоговый агент по НДС при приобретении услуг у иностранцев

- Нормативное регулирование при определении места реализации услуг

- Документы, подтверждающие выполнение услуг

- Обязанности налогового агента по НДС

- Принятие НДС к вычету налоговым агентом

- Неисполнение обязанностей налогового агента – штраф и пени

- Налоговый агент при приобретении электронных услуг (ст. 174.2 НК РФ)

- Настройки в 1С для организации, являющейся налоговым агентом

Термин «импорт» услуг, работ – это разговорный вариант, применяющийся на практике.

Понятие импорта дано в п. 10 ст. 2 Федерального закона от 08.12.2003 N 164-ФЗ "Об основах государственного регулирования внешнеторговой деятельности":

- импорт товара — ввоз товара в Российскую Федерацию без обязательства об обратном вывозе

Поэтому услуги и работы не импортируются, а просто приобретаются у иностранного контрагента.

Налоговый агент по НДС при приобретении услуг у иностранцев

Чтобы понять, кто же такие налоговые агенты по НДС можно провести аналогию с налоговыми агентами по НДФЛ.

Налоговый агент по НДС, также, как и налоговый агент по НДФЛ исчисляет и удерживает налог из дохода, который выплачивает иностранцу. При этом НА по НДС должен не просто удержать налог, но и уплатить его в бюджет (в составе ЕНП) и представить декларацию по НДС в ИФНС.

Как узнать, когда лицо является налоговым агентом по НДС, а когда нет?

Российские компании и ИП (в т.ч неплательщики НДС) являются налоговыми агентами по НДС, если одновременно выполняются условия (п. 1, 2 ст. 161 НК РФ):

- приобретаются услуги (работы) у иностранной организации, которая не состоит на учете в налоговых органах РФ в качестве налогоплательщика

- местом реализации услуг (работ) считается территория РФ

Налоговым агентом по НДС могут выступать все организации и ИП, в т. ч. и неплательщики НДС.

НК РФ не предусматривает исключений для тех, кто работает на спецрежимах, например, на ЕСХН, УСН (п. 2 ст. 161 НК РФ).

Нормативное регулирование при определении места реализации услуг

Для определения места реализации услуг (работ), приобретаемых у иностранных организаций, следует пользоваться разными нормативными документами. Поэтому в первую очередь надо установить, откуда иностранный продавец.

| Контрагент из дальнего зарубежья и РФ | Контрагент из ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия) |

|

ст. 148 НК РФ Место реализации работ (услуг)

|

Договор о ЕАЭС от 29.05.2014, Приложение N 18, Раздел 1 Общие положения и 4 Порядок взимания косвенных налогов при выполнении работ, оказании услуг |

При работе с контрагентами из дальнего зарубежья налогоплательщики работают по нормам НК РФ.

На партнеров из ЕАЭС НК РФ не распространяется и юридической силы не имеет, поэтому следует учитывать требования Договора о ЕАЭС от 29.05.2014. При этом, если в Договоре о ЕАЭС идет ссылка на локальное законодательство страны- участницы ЕАЭС, то пользуемся именно им и в т. ч. НК РФ.

Положения НК РФ и Договора о ЕАЭС очень схожи, но есть некоторые отличия, о которых можно узнать из статьи Определение места реализации услуг иностранцами.

Место реализации услуг, работ определяется по НК РФ / Протоколу ЕАЭС, который является Приложением N 18 к Договору о ЕАЭС от 29.05.2014 (далее Протокол ЕАЭС), а не только по тому, где физически оказаны услуги и работы.

Что это значит? Для того, чтобы определить место реализации услуг (работ) надо руководствоваться именно нормой закона, а не только здравым смыслом.

Может быть так, что физически услуги (работы) оказаны не в РФ, а место реализации при этом РФ и соответственно возникают обязанности НА по НДС.

Например, место реализации по консультационным, юридическим, бухгалтерским, аудиторским, инжиниринговым, рекламным, маркетинговые услугам, обработке информации, НИОКР определяется по месту деятельности покупателя услуг (пп. 4 п. 1 ст. 148 НК РФ / пп. 4 п. 29 Протокола ЕАЭС).

Если российская организация приобретает такие услуги у иностранного партнера, то она будет налоговым агентом по НДС даже если физические услуги оказаны в другой стране.

Получается, что услуги оказаны в другой стране, а место реализации при этом РФ – звучит странно, но тем не менее это так.

Документы, подтверждающие выполнение услуг

Список первичных документов, которые нужно иметь в наличии, чтобы подтвердить место оказания услуг (выполнения работ) определен в п. 4 ст. 148 НК РФ и п. 30 Протокола ЕАЭС:

- контракт (договор) с иностранным поставщиком

- документ, подтверждающий выполнение услуг (работ)

- иные документы, предусмотренные законодательством государств ЕАЭС

Обязанности налогового агента по НДС

Налоговый агент по НДС обязан выполнить ряд шагов. Рассмотрим их последовательно.

Установление момента определения налоговой базы

Момент определения налоговой базы – это дата оплаты поставщику, включая предоплату и расчеты неденежными средствами (п. 16 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 N 1137).

Определение налоговой базы

Налоговая база – это сумма полученных доходов иностранного партнера, включая НДС.

Если расчеты с иностранным контрагентом ведутся в валюте, то в момент определения налоговой базы валютную сумму надо пересчитать в рубли (п. 3 ст. 153 НК РФ, п. 1, 2 ст. 161 НК РФ).

Налоговая база в валюте пересчитывается в рубли по курсу ЦБ РФ на день выплаты дохода иностранцу (п. 3 ст. 153 НК РФ, п. 3 ст. 166 НК РФ, Письмо Минфина от 03.05.2018 N 03-07-08/29875).

Расчет и удержание НДС

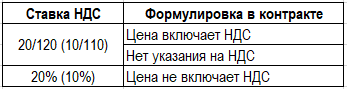

При расчете НДС следует руководствоваться п. 4 ст. 164 НК РФ и применять расчетную налоговую ставку 20/120 (10/110).

Налоговый агент по НДС рассчитывает и удерживает НДС, т. е денежные средства иностранному контрагенту должны быть перечислены уже за минусом удержанного НДС.

Организация заключила контракт с французской компанией Belle Epoque на оказание услуг по организации выставки в Париже на сумму 1 200 EUR, цена включает НДС.

Местом реализации услуг является РФ (пп. 4 п. 1 ст. 148 НК РФ), следовательно, Организация выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ).

Налоговый агент рассчитывает сумму НДС 1 200 : 120 * 20 = 200 EUR.

И перечисляет иностранцу вознаграждение за минусом НДС 1 200 – 200 = 1 000 EUR.

Если в контракте нет указания на НДС, то это значит, что в цену уже включена сумма НДС и следует применять расчетную ставку 20/120 (10/110) (п. 17 Постановление Пленума ВАС от 30.05.2014 N 33).

Независимо от того, выделен НДС по условиям договора (контракта) или нет, НА по НДС обязан исчислить и уплатить налог (Письмо Минфина от 25.10.2021 N 03-07-08/86015, от 23.07.2021 N 03-07-14/59243; Постановление Президиума ВАС от 03.04.2012 N 15483/11).

Если в договоре цена указана без учета НДС. Например, цена договора 1 000 EUR без учета НДС, то НДС исчисляется сверху и применяется ставка 20% (10%) (Письмо ФНС от 05.10.2016 N СД-4-3/18862@).

Выставление счета-фактуры

При выставлении счета-фактуры налоговым агентом (далее СФ) следует руководствоваться п. 3 ст. 168 НК РФ. Это значит, что применяются общие правила по выставлению и оформлению счета-фактуры с учетом некоторых особенностей:

- СФ выставляется налоговым агентом в одном экземпляре

- номер и дата платежного поручения в счете-фактуре – это номер и дата платежного документа на оплату поставщику (с 01.10.2024 г., п. «з» п. 1 Правил заполнения счета-фактуры)

Внесение записи в Книгу продаж

Налоговый агент регистрирует в книге продаж СФ по исчисленному налогу при осуществлении оплаты, частичной оплаты, в т.ч при безденежных расчетах (Правила ведения книги продаж п. 15, утв. Постановлением Правительства от 26.12.2011 N 1137).

Неплательщики НДС, которые выступают налоговыми агентами по НДС, тоже формируют книгу продаж и регистрируют в ней счета-фактуры.

Перечисление НДС в бюджет

С 01.01.2023 налоговый агент уплачивает НДС в общем порядке — по 1/3 не позднее 28 числа каждого из трех месяцев, следующих за истекшим налоговым периодом в составе ЕНП (пп. «б» п. 1 ст. 2 Федерального закона от 14.07.2022 N 263-ФЗ).

Представление декларации по НДС в ИФНС

Налоговые агенты по НДС обязаны представить декларацию по НДС в обычном порядке не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (п. 5 ст. 174 НК РФ).

НДС, исчисленный налоговым агентом, отражается в декларации по НДС.

В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента»:

- стр. 060 - сумма исчисленного НДС по данным налогового агента

- стр. 070 - код операции:

- 1011721 (НА по п. 1 ст. 161 НК РФ)

- 1010720 (НА по п. 10.1 ст. 174.2 НК РФ, электронные услуги)

По каждому иностранному лицу заполняется отдельный Раздел 2.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура, выписанный налоговым агентом. Код вида операции «06»

Неплательщики НДС, являющиеся налоговыми агентами, обязаны так же представить декларацию по НДС в составе:

- Титульный лист

- Раздел 2

- Раздел 9

Декларация по НДС может быть представлена на бумажном носителе только неплательщиком НДС, если он за налоговый период:

- не выставлял счета-фактуры

- не являлся комиссионером или агентом (посредником)

Принятие НДС к вычету налоговым агентом

Порядок принятия НДС к вычету

НДС, уплаченный налоговым агентом в бюджет при приобретении услуг (работ) у иностранца, может быть принят к вычету плательщиком НДС (п. 3 ст. 171 НК РФ).

НДС, уплаченный в бюджет неплательщиком НДС, принять к вычету нельзя.

Налогоплательщики на УСН (доходы минус расходы) имеют право учесть в расходах сумму НДС, уплаченную ими в качестве НА по НДС (пп. 8 п. 1 ст. 346.16 НК РФ).

Агентский НДС учитывается в расходах также, как и услуги (работы), к которым налог относится. Если услуги (работы) поименованы в п. 1 ст. 346.16 НК РФ, то и НДС по ним можно учесть в расходах по той же статье. А если не поименованы, то учесть НДС в расходах нельзя.

Право на вычет НДС возникает при одновременном выполнении условий:

- налоговый агент является налогоплательщиком НДС

- услуги приобретены для деятельности, облагаемой НДС

- налоговый агент подал декларацию по НДС с суммой налога к уплате

- в наличии правильно оформленный СФ, выданный самим же НА

- услуги приняты к учету

Декларация по НДС в части операций налогового агента будет заполнена следующим образом.

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету»:

- сумма НДС, подлежащая вычету

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура, выписанный налоговым агентом. Код вида операции «06»

Вычет НДС налоговым агентом по авансовым платежам

Может ли налоговый агент заявить вычет по авансовым платежам?

Минфин считает, что НА не имеет права заявить вычет НДС по авансовым платежам. Он может им воспользоваться только после принятия на учет товара (услуги, работы). Нормы п. 9 ст. 172 НК РФ не осуществляет надзор в отношении налоговых агентов.

Основание – отсутствует счет-фактура, выданный продавцом, необходимый для применения вычета НДС (п. 1 ст. 172 НК РФ), а значит, не соблюдается стандартный порядок применения вычетов (Письмо Минфина т 20.03.2018 N 03-07-08/17279, ФНС от 12.08.2009; Решение ВАС от 12.09.2013 N 10992/13).

Перенос вычета НДС налоговым агентом

Может ли налоговый агент перенести вычет НДС на более поздний период?

Налоговый агент не может воспользоваться правом применения вычета НДС в течение 3х лет, которое предусмотрено п. 1.1 ст. 172 НК РФ.

Вычет НДС налогового агента производится в налоговом периоде, в котором соблюдены все требования и на будущие периоды не переносится (Письмо Минфина от 20.02.2023 N 03-07-08/14457, от 14.07.2020 N 03-07-14/61018).

НДС, выделенный в документах поставщиками из ЕАЭС

НДС выделен в документах поставщика из ЕАЭС, можно ли применить вычет?

НДС, выделенный в документах поставщиками из ЕАЭС при выполнении услуг (работ), не может быть принят к вычету.

НДС в данном случае исчислен и уплачен поставщиком из ЕАЭС в бюджет своего государства, а не в бюджет РФ. Бюджеты разные и компенсации налогов друг другу страны ЕАЭС не осуществляют. Счет-фактуру поставщик также оформил по своему законодательству и по своей ставке НДС. Такой документ не может быть зарегистрирован в книге покупок и быть основанием для вычета НДС, т. к не соответствует требования ни НК РФ, ни постановления Правительства от 26.12.2011 N 1137.

03 апреля Организация заключила контракт с белоруской компанией Белмашстрой на выполнение работ по ремонту движимого имущества на сумму 5 900 EUR с учетом НДС.

Имущество российской организации в момент ремонта находится на территории Белоруссии.

Местом реализации работ РФ не является (пп. 2 п. 29 Протокола ЕАЭС), следовательно, Организация не выступает налоговым агентом по НДС.

15 апреля контрагент Белмашстрой выполнил работы, выставил акт и счет-фактуру в адрес нашей Организации. В счете-фактуре выделен «белорусский» НДС по ставке 20%.

Сумма НДС, которую выделил в своем счете-фактуре белорусский поставщик включается в стоимость работ и вычету в РФ не подлежит (Письмо Минфина от 18.03.2019 N 03-03-06/1/17684; Письмо ФНС от 03.09.2013 N ЕД-4-3/15969@).

Должен ли НА выставлять СФ, если он приобретает освобождаемые от НДС услуги (работы), поименованные в статье 149 НК РФ?

Минфин считает, что при осуществлении операций по реализации товаров (работ, услуг), не подлежащих налогообложению (освобождаемых от налогообложения), налоговый агент имеет право не оформлять счет-фактуру (Письмо Минфина от 19.03.2014 N 03-07-09/11822).

Неисполнение обязанностей налогового агента – штраф и пени

Если НА не выполняет обязанности по удержанию (перечислению) налогов, то на основании ст. 123 НК РФ с него взыскивается штраф в размере 20% от суммы, подлежащей удержанию и (или) перечислению (Постановление Президиума ВАС от 03.04.2012 N 15483/11 по делу N А72-5929/2010; Постановление Пленума ВАС от 30.07.2013 N 57).

С октября 2017 г. пени рассчитываются по новым правилам с применением шкалы (п. 4 ст. 75 НК РФ). Если просрочка платежа:

- до 30 дней включительно - 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней

- 31 и более дней - 1/150 ставки, действующей в период с 31-го календарного дня просрочки

Рассчитать пени с помощью Калькулятора расчета пеней.

Неисполнение обязанностей налогового агента: штраф и пени

Налоговый агент при приобретении электронных услуг (ст. 174.2 НК РФ)

Кто является НА по НДС при приобретении электронных услуг в сети интернет?

С 01.10.2022 г. организации (ИП), покупающие электронные услуги у иностранных компаний (рекламу в интернете, доступы к базам, контенту и т. п.), должны удержать НДС по данным операциям как налоговые агенты.

Подробнее

Налог на Google — возвращаемся к прежнему порядку

Налоговый агент по НДС при приобретении электронных услуг у иностранца в 1С

Список облагаемых электронных услуг приведен в п. 1 ст. 174.2 НК РФ.

С 04.03.2024 Договор о Евразийском экономическом союзе от 29.05.2014 дополнен новым приложением, в котором описан порядок взимания НДС при оказании услуг в электронной форме в странах-членах ЕАЭС.

Подробнее

С 04.03.2024 обновился порядок уплаты НДС при оказании электронных услуг в ЕАЭС

Договор о ЕАЭС дополнен новыми положениями по электронным услугам

Налоговый агент по НДС при приобретении электронных услуг у иностранца из ЕАЭС в 1С

По электронным услугам, оказываемым физическим лицам, иностранные компании обязаны отчитаться самостоятельно (п. 2 ст. 174.2 НК РФ).

Рассмотрим коды операций, которые применяются налоговым агентом при приобретении у иностранцев услуг в электронной форме.

Таблица составлена на основе Приложения N 1 к Порядку заполнения налоговой декларации по НДС, утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558.

| Код операции (Раздел 2 декларации по НДС) |

Операции, осуществляемые налоговыми агентами

|

Статья 174.2 НК РФ |

| 1011714 | Оказание иностранными организациями услуг в электронной форме, в том числе на основании договоров поручения, комиссии, агентских или иных аналогичных договоров, заключенных с российскими организациями, индивидуальными предпринимателями или обособленными подразделениями иностранных организаций, являющимися посредниками | п. 10 ст. 174.2 НК РФ |

| 1011720 | Оказание иностранными организациями услуг в электронной форме, в том числе на основании договоров поручения, комиссии, агентских или иных аналогичных договоров, организациям и индивидуальным предпринимателям | п. 10.1 ст. 174.2 НК РФ |

Особенности определения налоговой базы при приобретении электронных услуг

Налоговая база для НА, применяющих коды операций 1011720 и 1011714 будет различна:

- НА, получающие услуги непосредственно у иностранного поставщика (код 1011720) определяют базу НДС из суммы договора и расчетной ставки 20/120. Налоговая база включает сумму НДС (п. 1 и 2 ст. 161 НК РФ)

- НА, оказывающие услуги иностранного поставщика конечному потребителю, т.е. посредники (код 1011714) определяют базу НДС, как стоимость услуг без учета НДС (п. 5 ст. 161 НК РФ)

На налогового агента при приобретении электронных услуг в сети интернет распространяются все те же правила, что и на НА, приобретающего услуги (работы) у иностранного партнера.

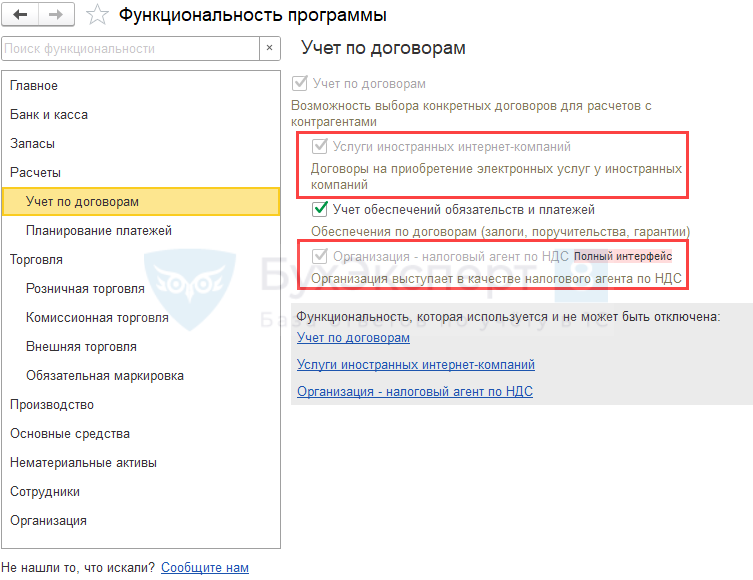

Настройки в 1С для организации, являющейся налоговым агентом

Настройка функциональности налоговым агентом по НДС

Для того, чтобы в программе 1С появилась возможность отражать хозяйственные операции налогового агента по НДС, включить функциональность: раздел Главное – Функциональность - Учет по договорам.

Настройка функциональности в 1С: Расчеты

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете