С аббревиатурой «КВО» (код вида операции) сталкиваются специалисты, отвечающие в компании за отчетность по налогу на добавленную стоимость. Предназначен этот код для заполнения налоговых регистров и декларации по НДС. Налоговики с его помощью считывают, анализируют и сопоставляют необходимые сведения в представленной отчетности.

Из статьи вы узнаете:

- в каких регистрах проставляются коды вида операции;

- кто их разрабатывает и утверждает;

- как часто ФНС дополняет их перечень;

- предусмотрено ли в законодательстве наказание за ошибочные коды;

- нужно ли корректировать отчетность с неверными кодами.

Содержание

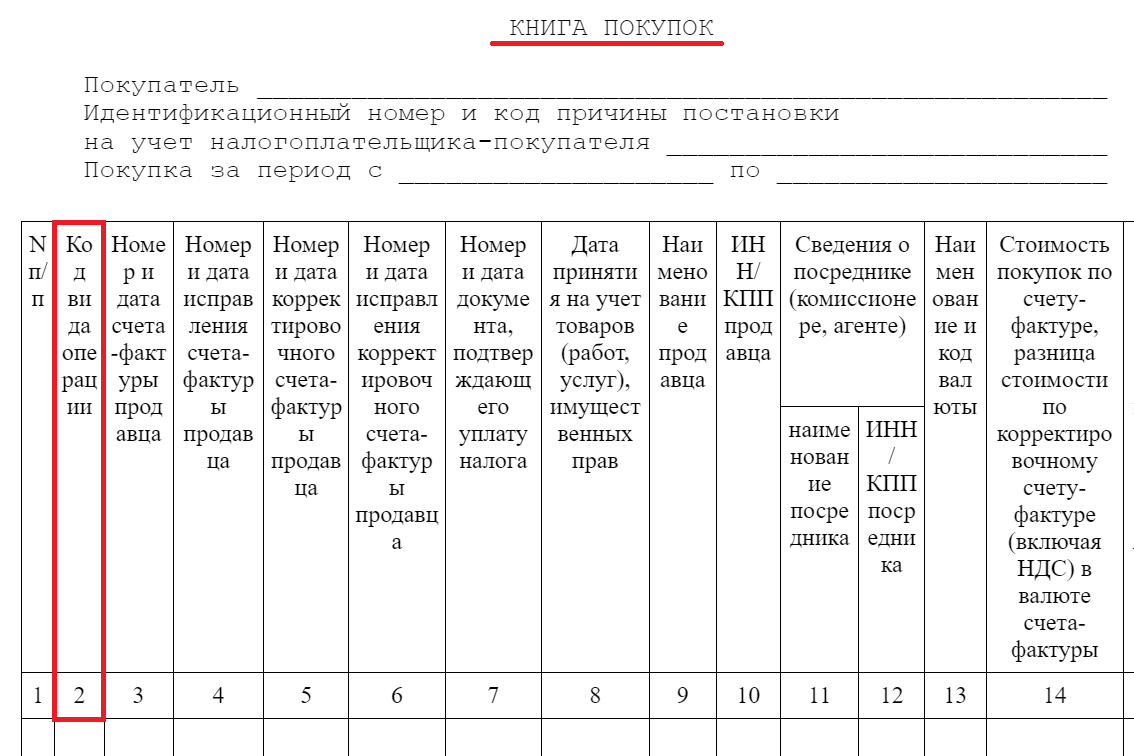

Основные КВО для книги покупок

КВО проставляется в одноименной графе 2 книги покупок по каждому счету-фактуре (исходному или корректировочному) или иному зарегистрированному документу — к примеру, билету на авиаперелет:

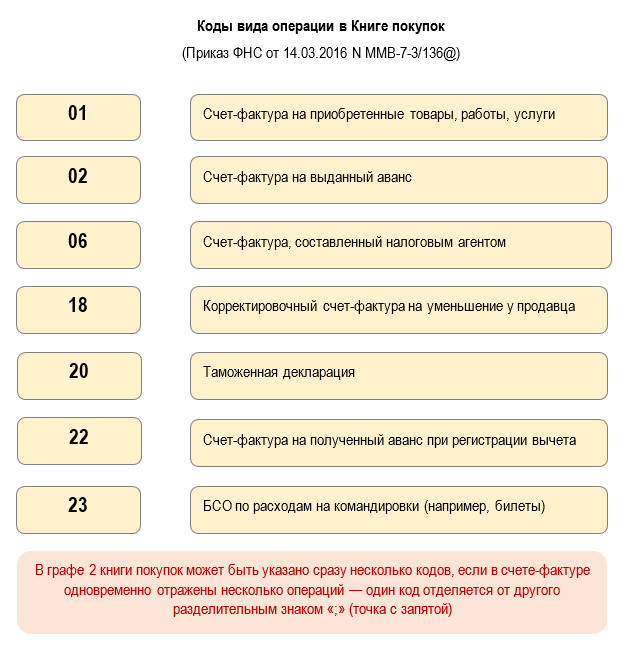

Перечислим основные КВО, используемые в этой книге:

Получите понятные самоучители 2026 по 1С бесплатно:

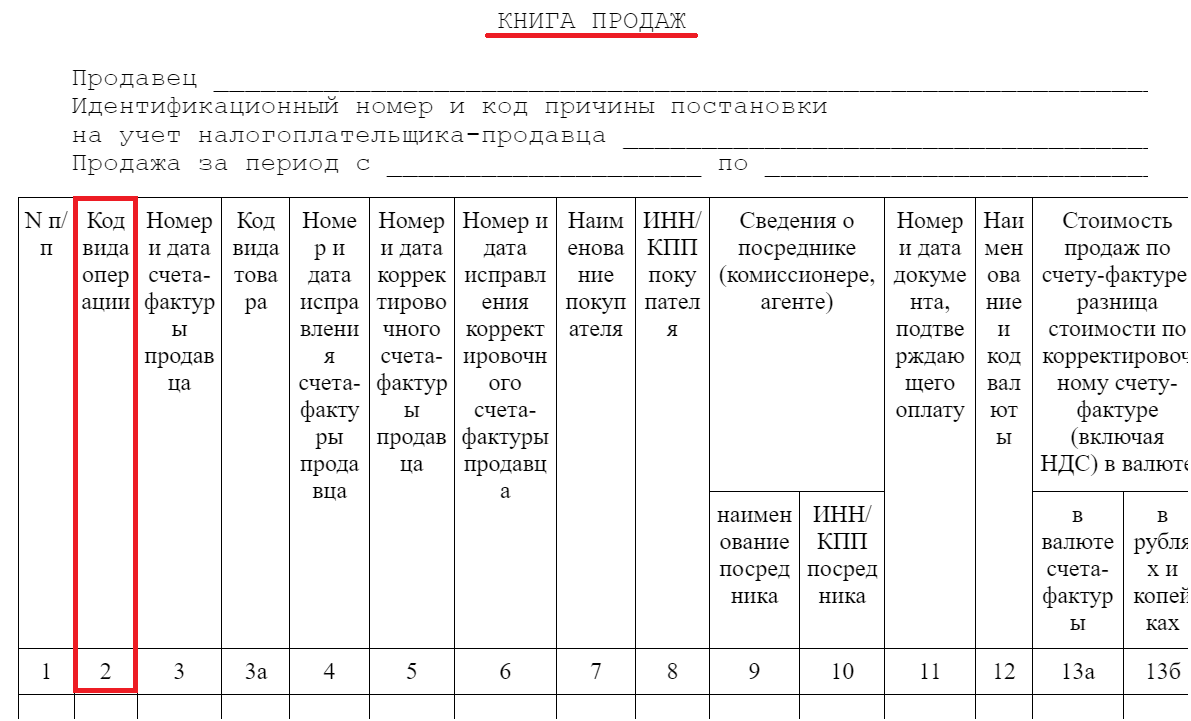

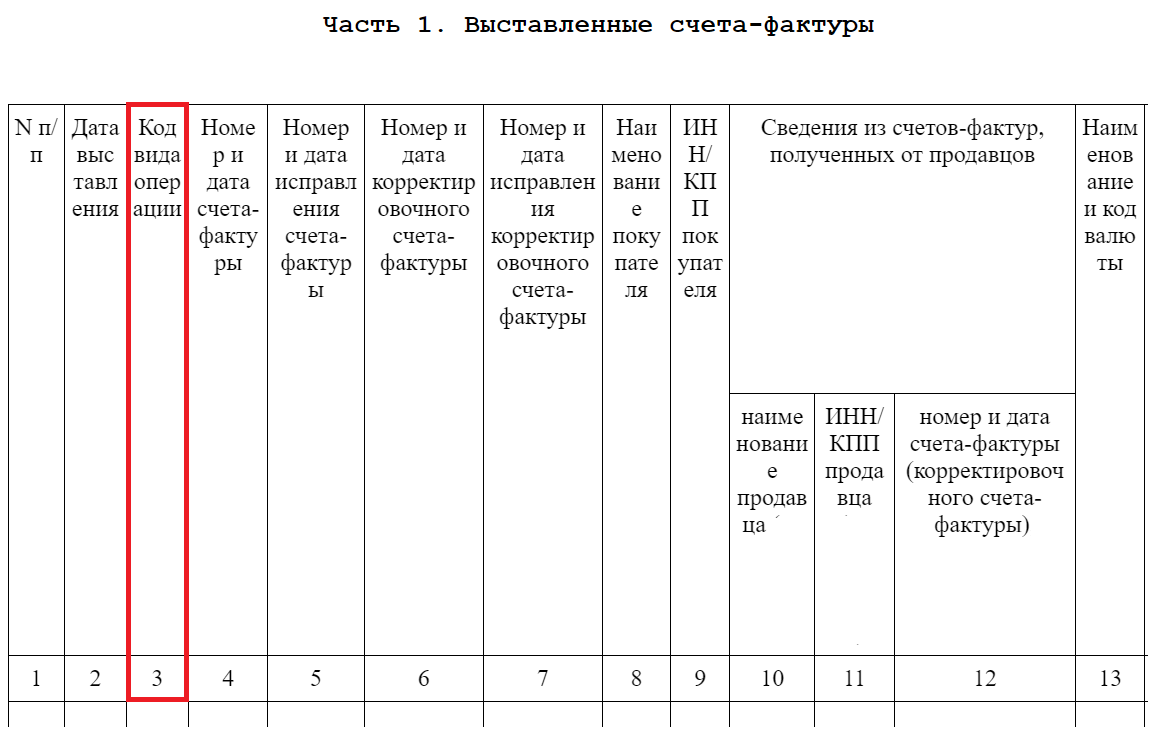

Основные КВО для книги продаж

В этом учетном регистре для отражения кода вида операции также отведена графа 2:

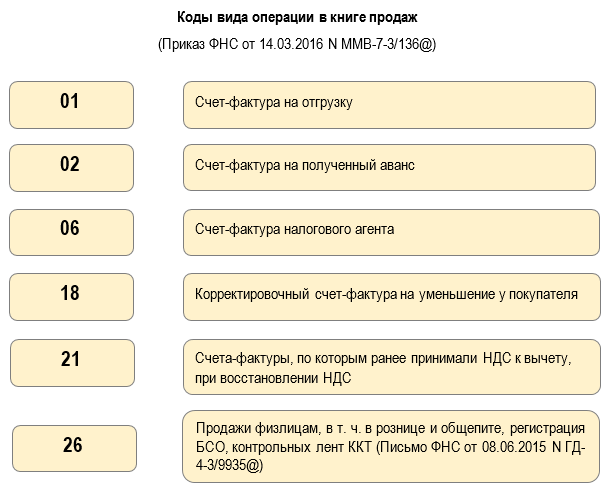

Перечислим основные коды, отражаемые в этой графе:

Ознакомиться с КВО из Приказа ФНС N MMB-7-3/136@ можно здесь

Специальные коды

Для некоторых операций ФНС устанавливает специальные коды (например):

Подробности — в этой публикации.

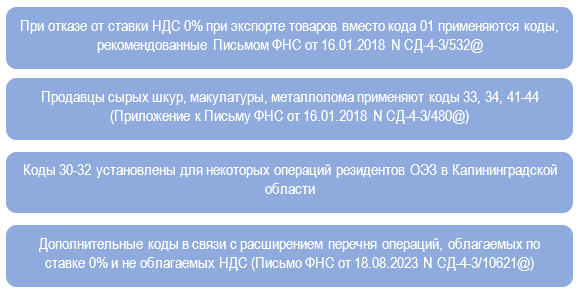

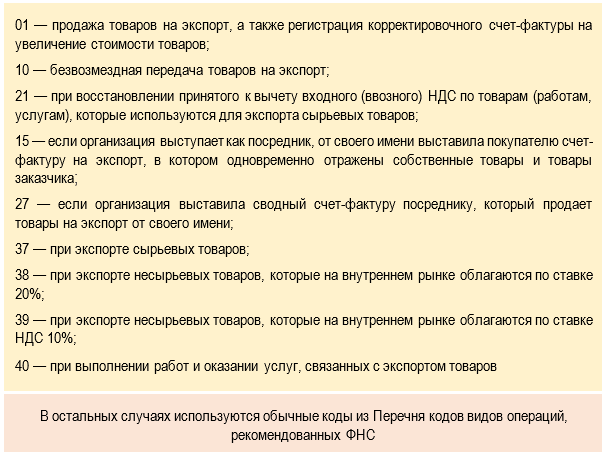

КВО по экспорту

Для экспортных операций применяется отдельный блок КВО:

Код вида операции при возврате экспортного товара, операция реимпорта в 1С

Расширение перечня КВО в 2024 году

Перечень КВО периодически расширяется. В 2024 году в нем появились дополнительные позиции:

| Код вида операции | Наименование | С какого периода введен | Документ |

| 46 | Вычет налогоплательщика-покупателя при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, с территории государства Евразийского экономического союза комиссионером (поверенным, агентом) | с 1 кв. 2024 года | Письмо ФНС от 04.04.2024 N СД-4-3/3936@ |

| 47 | Реализация транспортного средства, приобретенного у физлица | со 2 кв. 2024 года | Письмо ФНС от 06.06.2024 N ЕА-4-3/6295@ |

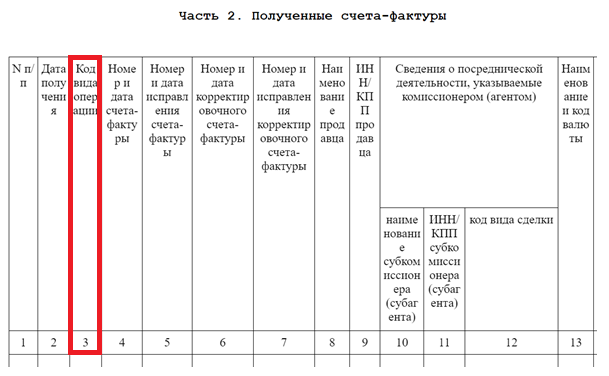

Где еще применяются КВО

Коды вида операции также проставляются в журнале учета счетов-фактур. Для этих целей предусмотрена графа 3:

К примеру, при продаже товара агент регистрирует счета-фактуры на отгрузку с кодом 01, на аванс — с кодом 02. Эти же коды ставит в книге продаж его принципал, регистрируя счета-фактуры, перевыставленные агентом

КВО из этого журнала и книг покупок (продаж) попадают в разделы 8-11 декларации по НДС — в стр. 070 раздела 2, стр. 020 приложения N 1 раздела 3, стр. 010, 060, 090 раздела 4 и т. д.

С 01.10.2024 применяется обновленная форма счет-фактуры, в т. ч. корректировочного (Постановление Правительства РФ от 16.08.2024 N 1096).

Как выбрать КВО в разных обстоятельствах

В практической деятельности возникает немало ситуаций, когда применение КВО может вызывать затруднения. Ответим на несколько частых вопросов:

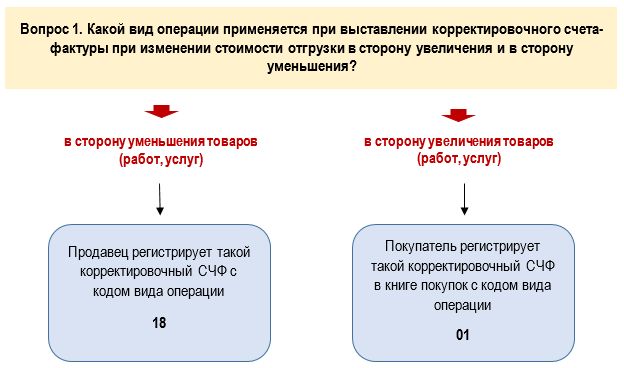

Налогоплательщик может отразить в книге покупок корректировочный счет-фактуру только один раз:

- либо в качестве продавца, если стоимость товаров (работ, услуг) уменьшена;

- либо в качестве покупателя, когда стоимость товаров (работ, услуг) откорректирована в сторону увеличения.

Если у покупателя-физлица нет статуса ИП, применяется код «17» с регистрацией документа, подтверждающего возврат покупателю денег (например, кассового чека на возврат).

Последствия ошибок с КВО

Налоговое законодательство не содержит указаний на вид ответственности за применение неверных КВО. Сами коды носят рекомендательный характер. Однако последствия в виде материальных потерь у компании или ИП могут возникнуть.

Ошибочный КВО не позволяет налоговикам корректно в автоматизированном режиме провести встречную проверку операции, зарегистрированной покупателем в книге покупок, а продавцом — в книге продаж. При ошибочном отражении КВО невозможно верно идентифицировать конкретную хозяйственную операцию, отраженную в декларации по НДС, сопоставить с данными контрагентов и обосновать правомерность НДС-вычета. Таким образом, ошибочный КВО может лишить налогового вычета.

ФНС рекомендует принимать решение об исправлении собственной ошибки компаниями и ИП самостоятельно. При ошибке в коде операции уточненную декларацию по НДС можно не сдавать, а при получении требования от ИФНС представить пояснения, что это техническая ошибка в коде вида операции.

Какой код указать при восстановлении НДС по списанным ТМЦ в результате недостачи в 1С

Кратко о коде вида операции: откуда узнать, как выбрать и где указать

- КВО проставляется при регистрации счет-фактуры в книгах покупок и продаж, а также в журнале учета счетов-фактур (01 — реализация/покупка, 02 — аванс выданный/полученный и др.).

- Основной перечень КВО утвержден Приказом ФНС от 14.03.2016 N ММВ-7-3/136@, налоговики его периодически пополняют.

- Наличие верных кодов в отчетности позволяет налоговикам провести корректное сопоставление операций контрагентов, отраженных в ней, обосновать правомерность НДС-вычета.

- КВО идентичны для журнала учета счетов-фактур и книг покупок (продаж). Впоследствии они переносятся из этих регистров в декларацию по НДС.

- ФНС рекомендовала к применению в 2024 году два новых КВО — 46 и 47.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете