Книга продаж — налоговый регистр утвержденной формы, который заполняется при возникновении у компании или ИП обязанности по исчислению НДС. Расскажем об основных правилах и особенностях оформления книги продаж.

Содержание

Что такое книга продаж, где найти бланк

Плательщики НДС обязаны составлять счета-фактуры и оформлять книги покупок, продаж (п. 3 ст. 169 НК РФ).

Книга продаж — налоговый регистр, в котором:

- фиксируются выдаваемые счета-фактуры, а также другие документы, подтверждающие реализацию и иные операции (выполнение строительно-монтажных работ для собственных нужд, ввоз товаров в России и другие по п. 1 ст. 146 НК РФ), в результате которых возникает обязанность рассчитать и уплатить в бюджет НДС

- формируется база для исчисления НДС, который подлежит уплате в бюджет

Правильное ведение книги обеспечивает:

- законность налоговых начислений

- прозрачность расчетов по НДС

- массив данных для проверки налогового учета НДС при необходимости

Книгу продаж можно заполнять:

- вручную на бланке, скачанном из справочных систем или распечатанном из бухгалтерской программы

- в электронном формате

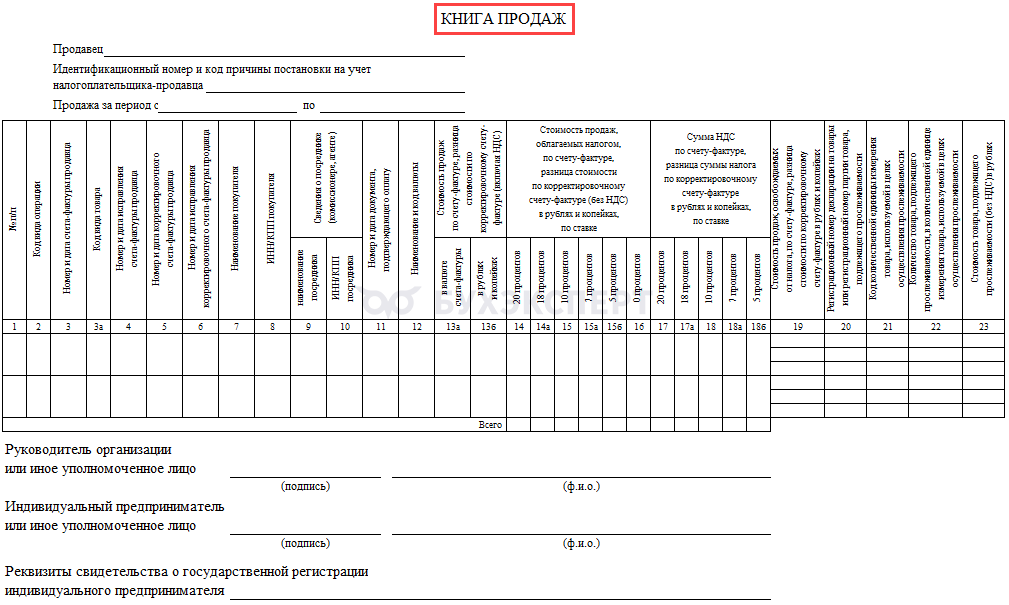

Форма и правила заполнения книги продаж приведены в приложении 5 Постановления Правительства от 26.12.2011 N 1137: ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

Электронный формат книги утвержден Приказом ФНС от 08.06.2021 N ЕД-7-26/547@.

Как заполнять книгу продаж

Основной документ, вносимый в книгу продаж — это счет-фактура на реализацию. Кроме того, в книге продаж отражаются:

- корректировочные счета-фактуры при изменении стоимости реализации

- чеки, оформленные по Tax free

- счета-фактуры, выписанные налоговыми агентами в единственном экземпляре по операциям, перечисленным в ст. 161 НК РФ (например, при аренде муниципального имущества)

- первичные учетные документы, подтверждающие совершение хозяйственных фактов, или бухгалтерские справки-расчеты, содержащие суммарные (сводные) данные по операциям в течение календарного месяца (квартала) — если счета-фактуры не составляются по письменному согласию участников сделки, когда одна сторона не является налогоплательщиком НДС или освобождена от НДС

- другие документы, подтверждающие реализацию (особенности реализации), например при:

- выполнении СМР и передаче товаров (работ, услуг) для собственных нужд

- осуществлении налогооблагаемых операций (отгрузка с выделением НДС) плательщиками, освобожденными от НДС по ст. 145 НК РФ

Срок формирования книги продаж — не позднее 25 числа месяца, следующего за прошедшим кварталом.

Если в заполненной бумажной книге продаж более одного листа, листы сшиваются и нумеруются. Электронные книги продаж хранятся в электронном виде (XML-формат), не распечатываются, не сшиваются, страницы не нумеруются.

Электронная книга продаж подписывается электронной подписью, когда ее нужно представить в ИФНС, например, в рамках камеральной проверки (Письмо ФНС от 24.01.2019 N ЕД‑4‑15/1044).

Если позднее потребуется внести изменения в книгу продаж, оформляются дополнительные листы. Их также подшивают к книге продаж за квартал, в котором зафиксирован исправляемый документ. Нумерация дополнительных листов продолжает нумерацию основных листов книги продаж.

Пример заполнения книги продаж

Наряду с документами реализации, в книге продаж фиксируются документы, отражающие НДС, подлежащий восстановлению. Например, если в книге покупок отражен вычет НДС по авансовому счету-фактуре поставщика, то при получении товара и документов поставщика (на основании СФ на приобретенный товар, работу, услугу) НДС с аванса восстанавливается (отражается в книге продаж).

Пример

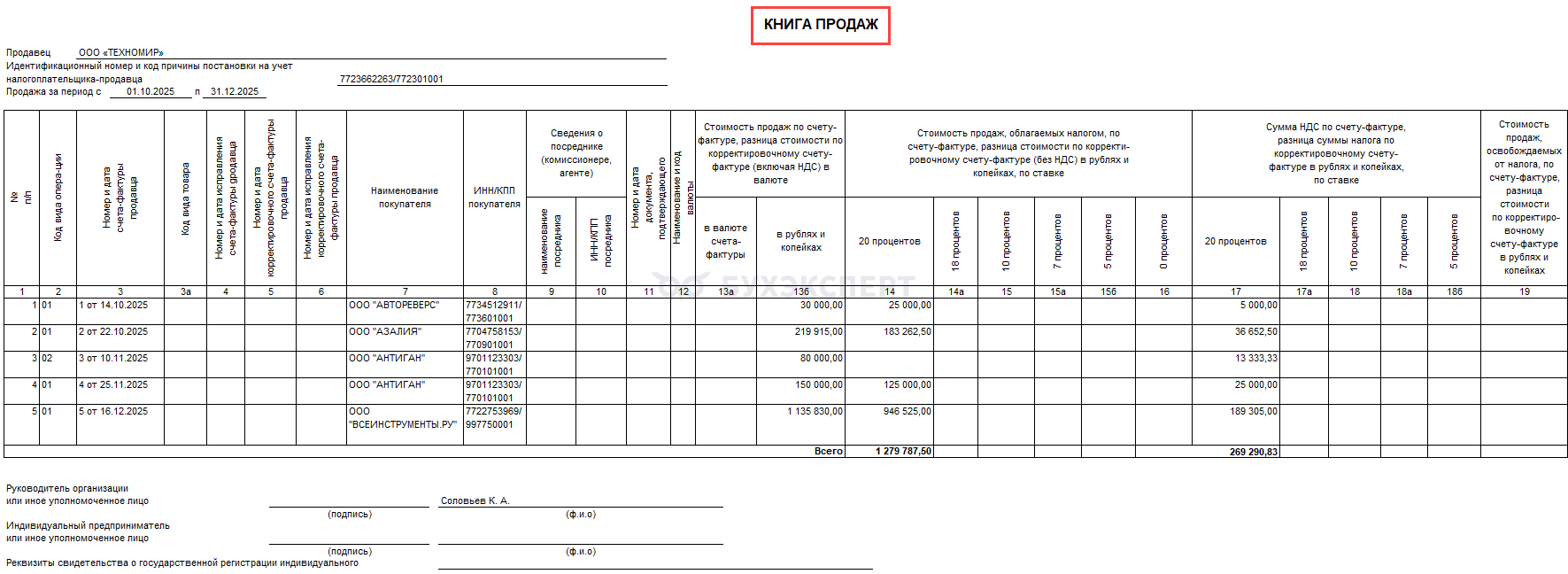

В книге продаж компании ООО «ТЕХНОМИР» за 4 квартал 2025 содержится 5 записей:

Бухгалтер компании указал в заглавной части книги продаж сокращенное наименование компании (ООО «ТЕХНОМИР»), ее ИНН, КПП, налоговый период (4 квартал 2025).

Заполнение табличной части книги продаж:

- порядковый номер записи (гр. 1)

- код операции (гр. 2) — счета-фактуры на реализацию (код 01) и один счет-фактура на аванс полученный (код 02). Разобраться с кодами помогут Письма ФНС от 20.09.2016 N СД-4-3/17657, от 16.01.2018 N СД-4-3/480, от 16.01.2018 N СД-4-3/532, от 09.01.2018 N СД-4-3/10

- номер и дата счета-фактуры (гр. 3) *

- код вида товара (гр. 3а) — указывается при вывозе товара из РФ в ЕАЭС

- реквизиты исправлений, корректировочных счетов-фактур и исправлений корректировочных счетов-фактур (гр. 4-6)

- наименование и ИНН/КПП покупателя (гр. 7-8)

- сведения о посреднике (гр. 9-10)

- номер и дата документа, подтверждающего оплату (гр. 11)

- наименование и код валюты (гр. 12)

- стоимость продаж с НДС в валюте и/или рублях (гр. 13а-13б)

- стоимость продаж без НДС по разным ставкам налога (гр. 14-16) — по счету-фактуре N 3 на аванс полученный графа не заполняется

- НДС в зависимости от ставки (гр. 17-18б)

- сведения о прослеживаемых товарах (гр. 19-23)

* Графы 3, 7-8 заполняются по данным счетов-фактур выданных. Так как информации для заполнения граф 4-6, 9-12 в нашем примере нет, графы в образце остались незаполненными.

Как ФНС проверяет книгу продаж и за что может наказать

При камеральной проверке декларации НДС налоговики проверяют данные книги продаж через проверку раздела 9 декларации «Сведения из книги продаж…». При этом используется автоматизированная система АСК НДС для сопоставления данных книги продаж продавца с информацией книг покупок покупателей.

С целью получения дополнительной информации в компанию могут направить требование о представлении книги продаж и счетов-фактур в рамках камеральной или выездной проверки.

Возможные ошибки в книге продаж:

- неверные коды операций

- ошибки в суммах НДС

- отсутствие итоговых сумм

- использование устаревших форматов книги продаж (с 01.07.2025 применяются версии 5.06 и 50.7)

- неверное отражения операций по экспорту, налоговому агентированию

- задвоение счетов-фактур, пропуск счета-фактуры

Если счет-фактура выставлен ошибочно, не зарегистрирован в книге продаж продавца и книге покупок контрагента, налоговых последствий не будет (Письмо ФНС от 30.04.2015 N БС-18-6/499@). Такой счет-фактура аннулируется.

За нарушение правил ведения книги и ее представления могут оштрафовать. Так, при неведении книги продаж компанией штраф накладывается за отсутствие налогового регистра, что расценивается как грубое нарушение правил налогового учета (ст. 120 НК РФ):

- 10 тыс. руб. — за нарушение в одном налоговом периоде

- 30 тыс. руб. — в нескольких налоговых периодах

- 20% от суммы неуплаченного налога, но не менее 40 тыс. руб. — если неведение книги привело к занижению налоговой базы

За непредоставление книги продаж по запросу ФНС накажут штрафом в размере 200 руб. за каждую непредставленную книгу продаж (п. 1 ст. 126 НК РФ). Кроме того, предусмотрен штраф в 10 тыс. руб. — за непредоставление сведений / записей книги продаж налогоплательщика в отношении контрагента по запросу ФНС при встречной проверке (п. 2 ст. 126 НК РФ).

Кратко о книге продаж

- Бланк книги продаж и правила заполнения утверждены Постановлением Правительства N 1137. Электронный формат утвержден Приказом ФНС от 08.06.2021 N ЕД-7-26/547@

- В ней отражают счета-фактуры на реализацию и авансы полученные, а также другие документы (например, сводные справки по продажам физлицам)

- Книгу продаж заполняют в хронологическом порядке по всем случаям начисления НДС

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете