НДС — косвенный налог, бремя уплаты которого несет покупатель. Продавец лишь выполняет функцию получения и передачи налога в бюджет.

Из статьи вы узнаете:

- какие НДС-новшества с 01.01.2026 повлияют на обязательства по переходящим договорам

- вправе ли покупатель при изменении законодательства в одностороннем порядке увеличить цену по долгосрочному договору из-за роста НДС-ставки

- как решать проблему с повышением НДС по таким договорам

- как формулировки в договоре влияют на финансовые последствия для продавца и покупателя

Содержание

- Какие изменения 2026 влияют на переходящие договоры

- Проблемы с переходящими договорами в 2026 году

- Право продавца повысить цену в одностороннем порядке

- Право покупателя на отказ

- Обязательно ли вносить изменения в договор в связи с изменением НДС

- Повышении ставки НДС с 2026 года — готовые решения

- Продавец перешел на пониженную ставку НДС: как провести расчеты

- Что проверить в договоре с контрагентом

- Что делать при несогласии сторон договора с новыми условиями

- Продавец стал уплачивать НДС: судебный прецедент по переходящим договорам

- Кратко об изменении НДС в договоре

Какие изменения 2026 влияют на переходящие договоры

С 01.01.2026 безо всяких переходных положений продавцы обязаны предъявлять покупателям НДС по ставке 22% вместо 20% — вне зависимости от даты договора и его условий.

Налог рассчитывается по ставке НДС 22% в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных с 01.01.2026 (п. 13 ст. 25 Федерального закона от 28.11.2025 N 425-ФЗ).

Из-за снижения доходного лимита часть упрощенцев с 01.01.2026 лишается автоматического освобождения по НДС (ст. 145 НК РФ). Вне зависимости от даты договора и его условий такие продавцы обязаны предъявлять покупателям НДС.

С 01.01.2026 компании и ИП на УСН освобождаются от НДС, если сумма доходов за предшествующий календарный год не превысила (ст. 145 НК РФ в ред. Федерального закона от 28.11.2025 N 425-ФЗ):

- 20 млн руб. за 2025

- 15 млн руб. за 2026

- 10 млн руб. за 2027 и последующие годы

За счет увеличения НДС-обязанности вырастут цены товаров (работ, услуг).

Закон о налоговой реформе 2026: все изменения

Получите понятные самоучители 2026 по 1С бесплатно:

Проблемы с переходящими договорами в 2026 году

Переходящим договором принято называть сделку, заключенную в одном периоде (году), а исполняемую в других периодах. При стабильности налоговых ставок и законодательства в части НДС такие договоры могут применяться долгосрочно в неизменном виде и не иметь налоговых последствий, если стороны договора ответственно исполняют его условия.

Трансформации НК РФ в части повышения ставки НДС и снижения доходного лимита для применения НДС упрощенцами приводят к неизбежному повышению цены сделки. Это порождает разногласия между контрагентами по вопросу, кто несет финансовое бремя повышения:

- при росте ставки НДС с 20% до 22%, когда договор оплачен в 2025 году, а исполняться будет после 01.01.2026

- при утрате продавцом на УСН автоматического НДС-освобождения с 01.01.2026 по причине превышения доходного лимита, когда часть поставок-2026 оплачены авансом в 2025 году

- если контрагент на УСН, применявший пониженную ставку 5%, начинает применять ставку 7% или 20%

- в иных аналогичных ситуациях

Единого решения для всех ситуаций нет. Механически переложить на покупателей всю финансовую нагрузку по НДС в рамках переходящих договоров получится не всегда. Встает вопрос о том, как уговорить контрагента изменить цену и перейти на применение новых нормативных требований.

Начать рекомендуем с тщательного изучения текстов переходящих договоров. Затем просчитать финансовые последствия роста НДС-обязательств и согласовать изменившиеся условия с контрагентом. При необходимости — оформить дополнительные соглашения или расторгнуть договоры, если стороны не придут к согласию или посчитают такой вариант наиболее приемлемым.

Отчеты по проверке переходящих договоров 2025-2026 в 1С

Право продавца повысить цену в одностороннем порядке

Гражданское законодательство позволяет продавцам так поступать.

Изменение цены после заключения договора допускается в случаях и на условиях, предусмотренных договором, законом либо в установленном законом порядке (п. 2 ст. 424 ГК РФ)

Если в порядке, установленном Федеральным законом N 425-ФЗ, меняется ставка налога и снижается доходный лимит для целей применения НДС на УСН, у продавца есть законное право увеличить цену, указанную в договоре, на возросшую сумму НДС. А покупатель по умолчанию должен уплатить налог дополнительно к цене договора.

Однако не всегда покупатель согласен что-то доплачивать. При возникновении разногласий сторонам нужно найти компромисс.

Право покупателя на отказ

Рост цены — болезненный вопрос для покупателя. По закону у него нет выбора — он обязан безропотно доплатить продавцу разницу, если в его интересах продолжать сотрудничество в рамках долговременного договора.

Пример 1

ООО «Комета» (продавец) и ООО «Малахит» (покупатель) в январе 2025 года заключили долгосрочный договор на ежемесячную поставку продукции. Цена поставки определена в твердой сумме с учетом НДС 20%.

С 01.01.2026 года поставки в рамках долгосрочного договора продолжились в обычном порядке. Продавец выставляет счета-фактуры на отгрузку по новой цене в связи с ростом ставки НДС на 2%. Условия договора контрагенты менять не стали. Покупатель заинтересован в долговременном сотрудничестве с ООО «Комета», искать поставщиков в иными ценовыми предложениями не планирует и без возражений с 01.01.2026 оплачивает увеличенную цену.

Иногда у покупателя нет безусловной обязанности платить повышенную цену по переходящему договору — к примеру, если возникшая у продавца дополнительная НДС-нагрузка обусловлена не законодательными требованиями, а связана с ростом его доходов.

Пример 2

Продавец (ООО «Меркурий») в 2025 году применял УСН и не платил НДС, так как его доходы не превышали законодательного лимита. Он поставлял товары по долгосрочному договору покупателю ООО «Венера». В 2026 году поставки по договору продолжились, но продавец заключил несколько выгодных контрактов, и его доходы превысили 150 млн руб., в связи с чем он вынужден уплачивать НДС (увеличить стоимость поставки на сумму налога).

В этом примере у покупателя нет безусловной обязанности соглашаться на повышение цены и имеет смысл вести переговоры с продавцом о сохранении прежней цены. Продавец может покрыть разницу за свой счет или стороны придут к иному взаимовыгодному соглашению — например, поделят возросшую финансовую НДС-нагрузку пополам. Здесь без допсоглашения не обойтись.

Таким образом, покупателю важно разобраться в обстоятельствах по переходящим договорам, согласовать с продавцом новые условия, аргументированно настаивать на сохранении исходной цены, найти компромиссное решение или расторгнуть договор и искать нового поставщика.

Обязательно ли вносить изменения в договор в связи с изменением НДС

Законодательство не требует при изменении ставки НДС корректировать договоры. На практике решение принимают стороны договора совместно.

Налоговики рекомендуют поступать так (Письмо ФНС от 23.10.2018 N СД-4-3/20667@):

Если договор заключается в конце 2025 года, можно сразу предусмотреть условие повышения ставки налога.

Повышение ставки НДС с 2026 года и ее влияние на сумму договора в 1С

Повышении ставки НДС с 2026 года — готовые решения

Если покупатель готов с 01.01.2026 уплачивать в цене поставки дополнительные 2% НДС, спокойно перейти на новые условия получится только в одном случае — если в 2025 завершены оплаты и поставки по договору без переходящих остатков.

Если же на 01.01.2026 остались предоплаты, не закрытые отгрузками, или неоплаченные поставки, воспользуйтесь готовым алгоритмом действий:

Эти алгоритмы проверены временем и не вызовут претензий со стороны контролеров.

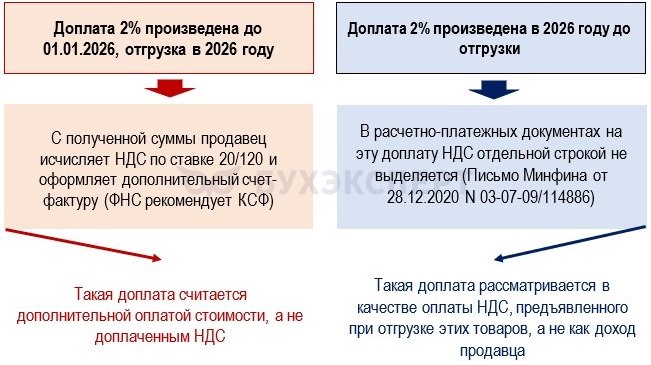

Есть готовые решения и по доплатам, которые покупатель перечислил продавцу в связи с предстоящем ростом цены из-за повышения ставки НДС. В зависимости от периода доплаты ее последствия будут разными:

Возможна ситуация, когда покупатель категорически отказывается доплачивать возросшую стоимость отгрузки и продавец вынужден взять на себя эту обязанность — не предъявляет покупателю НДС, а уплачивает его из собственных средств. В налоговых расходах продавца такие суммы не учитываются, так как получается, что продавец взял на себя чужую обязанность (Письмо Минфина от 03.12.2024 N 03-03-06/1/121461).

Авансы выданные и полученные при переходе на НДС 22% в 1С

Продавец перешел на пониженную ставку НДС: как провести расчеты

Разберем несколько ситуаций из практики.

Пример 3

Компания на УСН в 2025 году не уплачивала НДС, выполнив доходный лимит. За 2025 доходы компании превысили 20 млн руб., и по новым правилам она обязана с 01.01.2026 уплачивать НДС. Ставку выбрали в размере 5%. У компании есть длящийся договор, по которому в 2025 получен аванс.

Как действовать:

- в 2025 по полученным авансам НДС не исчисляется, так как компания использует освобождение по ст. 145 НК РФ

- если поступит оплата в 2026 за отгрузку 2025 года и ранее, НДС не начисляется

- НДС облагаются только отгрузки и новые авансы с 01.01.2026

Пример 4

Поставщик и покупатель заключили в 2025 году договор на общую сумму 8 млн руб., по которому:

- в 2025 — покупатель перечислил аванс 5 млн руб., поставщик отгрузил товар на 3 млн руб.

- в 2026 — поставщик отгрузил товар на 5 млн руб., покупатель доплатил 3 млн руб.

Продавец на УСН применяет ставку НДС 5% с 01.01.2026, в 2025 году он использовал освобождение по ст. 145 НК РФ и не платил НДС.

Как действовать:

- аванс 2025 в сумме 5 млн руб. — без НДС

- отгрузка 2025 на сумму 3 млн руб. — без НДС

- отгрузка 2026 на сумму 5 млн руб. — с НДС 5%

- зачет не закрытого отгрузкой аванса 2025 (2 млн руб.) в 2026 — без НДС

- окончательная оплата 2026 в сумме 3 млн руб. — с НДС 5%

Получайте быстрые подсказки и решения в нашем Telegram-канале.

Что проверить в договоре с контрагентом

Откройте каждый переходящий договор на поставку товаров (выполнение работ, оказание услуг) и посмотрите формулировку, определяющую итоговую стоимость товаров (работ, услуг), оплачиваемых покупателем.

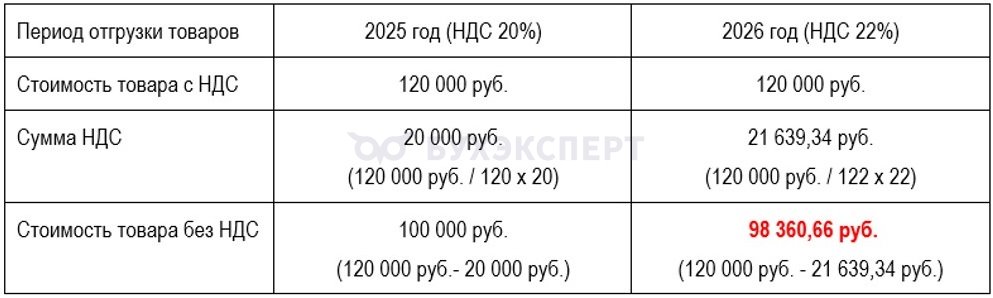

Вариант 1. Договор содержит общую цену с учетом НДС.

Пример формулировки: «Стоимость товаров с учетом НДС составляет 120 000 руб.»

Последствия изменения ставки НДС:

Это самый невыгодный вариант для продавца — ему придется уменьшить стоимость товара без НДС, если отгрузка состоится в 2026.

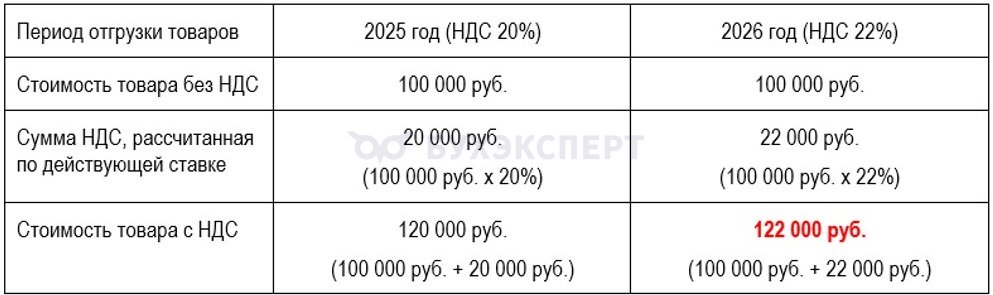

Вариант 2. В договоре отдельно указана стоимость без учета НДС и условие о ставке налога.

Пример формулировки: «Стоимость товаров без учета НДС составляет 100 000 руб. с уплатой НДС по действующей ставке»

Последствия изменения ставки НДС:

В такой ситуации:

- для продавца стоимость товара без НДС сохраняется в неизменной сумме

- разницу в сумме НДС при изменении ставки уплатит покупатель

Если покупатель — плательщик НДС, то налог, предъявленный продавцом он вправе принять к вычету.

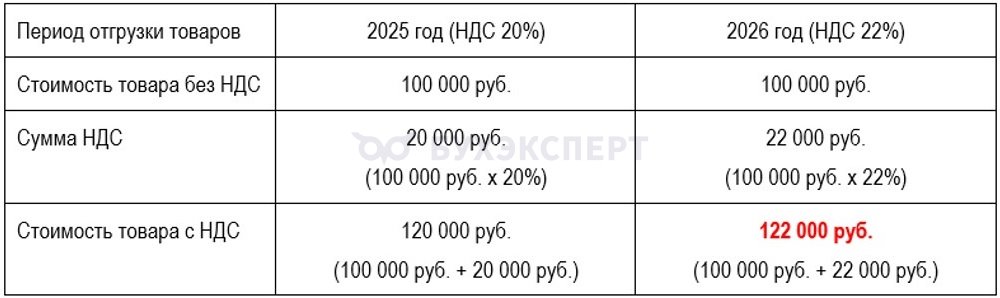

Вариант 3. В договоре отдельно указана стоимость без НДС и ставка налога.

Пример формулировки: «Стоимость товаров без учета НДС составляет 100 000 руб. с уплатой НДС по ставке 20%».

Последствия изменения ставки НДС:

В этом случае при реализации товаров после 01.01.2026 продавец обязан исчислить налог по ставке 22%, то есть предъявить покупателю сумму не 120 000 руб. (включая НДС), а 122 000 руб.

Если покупатель оплатил стоимость по договору в 2025 году, а реализации товара произошла в 2026, то после отгрузки покупателю придется доплатить продавцу 2% НДС (сумму, на которую выросла ставка налога: 100 000 руб. х 2% = 2 000 руб.).

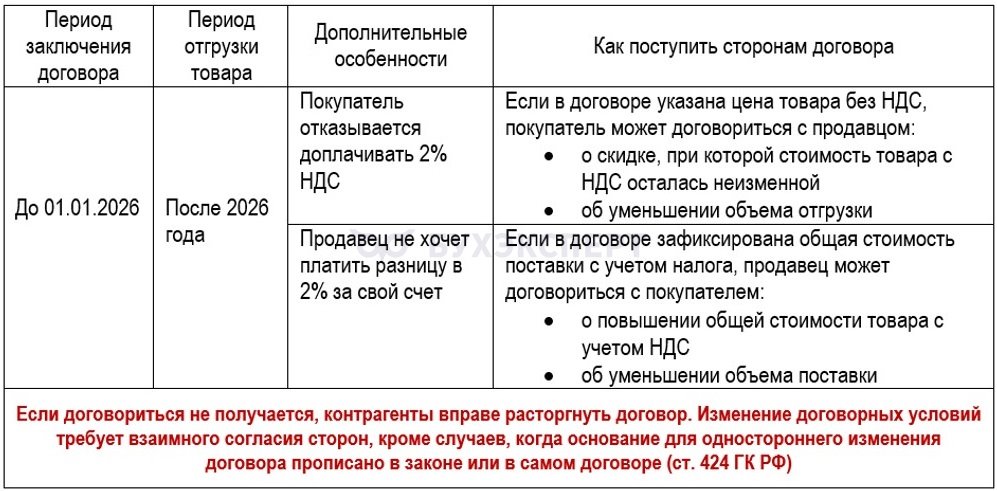

Что делать при несогласии сторон договора с новыми условиями

Может быть так, что в рамках заключенного договора продавцу или покупателю придется нести большую финансовую нагрузку, нежели предусмотрено исходными условиями, и он с этим не согласится.

Варианты решения проблемы.

Если договор заключен в конце 2025 года (когда о повышении ставки уже известно), можно отложить его подписание на период после 01.01.2026 или подписать договор в 2025 году с указанием новой ставки налога при условии, что отгрузка гарантированно произойдет после 01.01.2026.

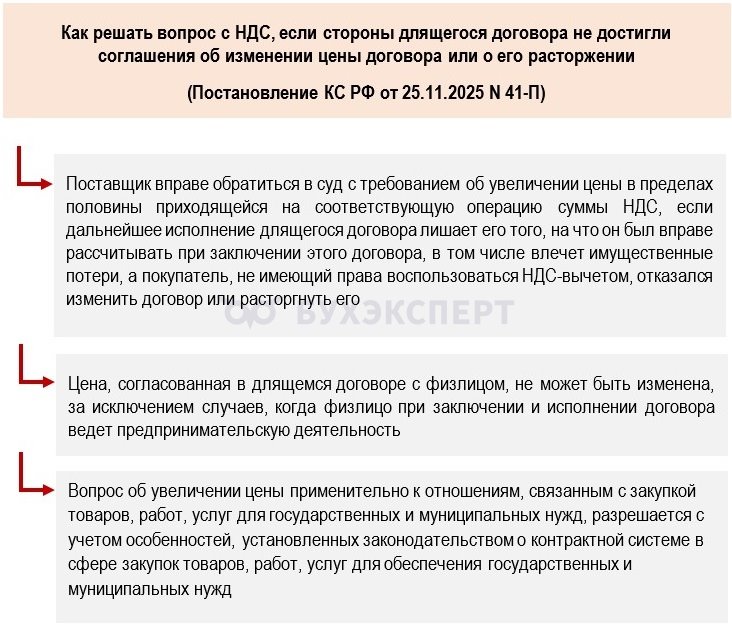

Продавец стал уплачивать НДС: судебный прецедент по переходящим договорам

Нормы НК РФ и ГК РФ не регулируют вопрос изменения цены длящегося договора в связи с законодательными изменениями, по которым при его исполнении у продавца возникает обязанность по уплате НДС (например, когда неплательщик НДС стал плательщиком налога в силу законодательных корректировок).

Это приводит к дисбалансу интересов контрагентов, когда поставщик взыскивает дополнительное вознаграждение, компенсирующее последствия возникновения у него НДС-обязанностей, с покупателя, который не имеет возможности принять налог к вычету для компенсации перелагаемых на него потерь.

Этот нормативный пробел выявил КС РФ и дал рекомендации налогоплательщикам, как поступать в таких ситуациях до того момента, пока этот вопрос не будет нормативно урегулирован.

Пока в законодательстве не устранят выявленный этот пробел, эти рекомендации помогут урегулировать спорные моменты.

Кратко об изменении НДС в договоре

- С 2026 года применяются новые правила по НДС — ставка 20% повышена до 22%, а лимит по доходам для компаний и ИП на УСН в целях исчисления НДС составляет 20 млн руб. в 2025 году с постепенным уменьшением к 2027 году до 10 млн руб.

- НДС — косвенный налог, его уплата ложится на покупателя. С повышением с 01.01.2026 ставки до 22% он по умолчанию обязан уплачивать налог в новом размере

- Вносить корректировки в переходящие договоры в связи с ростом НДС закон не требует

- Исчисление НДС и оформление счетов-фактур по переходящим договорам с 2026 года зависят от хронологии операций по конкретной сделке — при расчете НДС применяется та ставка, которая действует на момент определения налоговой базы

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете