В НК РФ для каждого налога установлен налоговый период, и НДС — не исключение. Расскажем, какой налоговый период установлен для налога на добавленную стоимость и для чего налогоплательщику это знать.

Содержание

Какой налоговый период по НДС

Что признается налоговым периодом по НДС? Разобраться поможет определение из ст. 55 НК РФ:

Налоговый период — период времени, по окончании которого определяется налоговая база и исчисляется налог, подлежащий уплате (п. 1 ст. 55 НК РФ).

Налоговый период по НДС равен кварталу (ст. 163 НК РФ). По истечении каждого квартала налогоплательщики и налоговые агенты обязаны рассчитать налоговые обязательства по этому налогу и уплатить исчисленную сумму в бюджет.

Особые случаи определения налогового периода

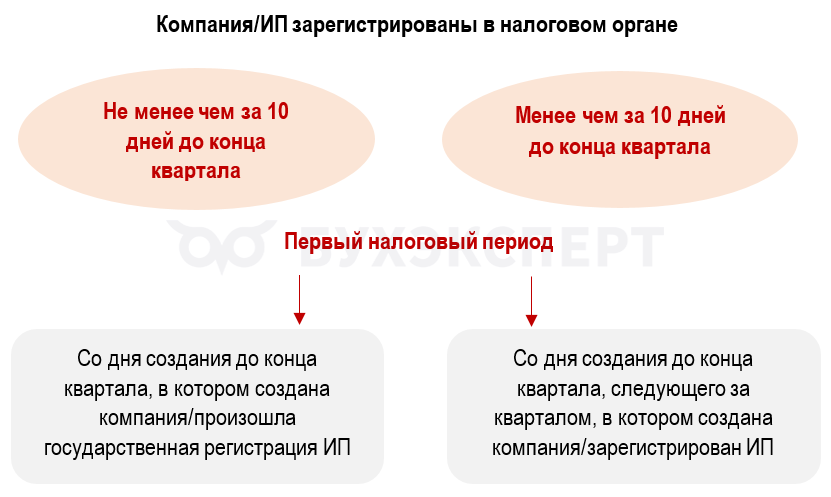

Когда компания или ИП ведут деятельность полный квартал, с определением налогового периода по НДС все понятно — он равен кварталу. Сложнее обстоит дело с вновь зарегистрированными предприятиями. В этом случае при определении налогового периода определяющее значение имеет дата создания компании (или регистрации физлица в качестве ИП).

В таких ситуациях налоговый период по НДС определяется исходя из правил п. 3.1 ст. 55 НК РФ:

Получите понятные самоучители 2026 по 1С бесплатно:

Поясним на примере, как применять эти правила.

Пример

Две компании созданы в сентябре 2025 года:

- 03.09.2025 — ООО «Вектор»

- 22.09.2025 — ООО «Параллель»

Первый налоговый период по НДС у этих компаний будет разным:

- с 03.09.2025 по 30.09.2025 — для ООО «Вектор»

- с 22.09.2025 по 31.12.2025 — для ООО «Параллель»

Так как создание ООО «Вектор» произошло более чем за 10 дней до окончания третьего квартала, компании необходимо исчислить НДС, представить декларацию по этому налогу и перечислить его в бюджет по окончании третьего квартала.

ООО «Параллель» впервые рассчитает НДС и подаст декларацию по окончании 4 квартала, в том числе включив в нее сентябрьские данные. Такое право дает п. 3.1 ст. 55 НК РФ, так как компания создана менее чем за 10 дней до окончания квартала.

Сроки, установленные в ст. 55 НК РФ, считаются в рабочих днях (п. 6 ст. 6.1 НК РФ).

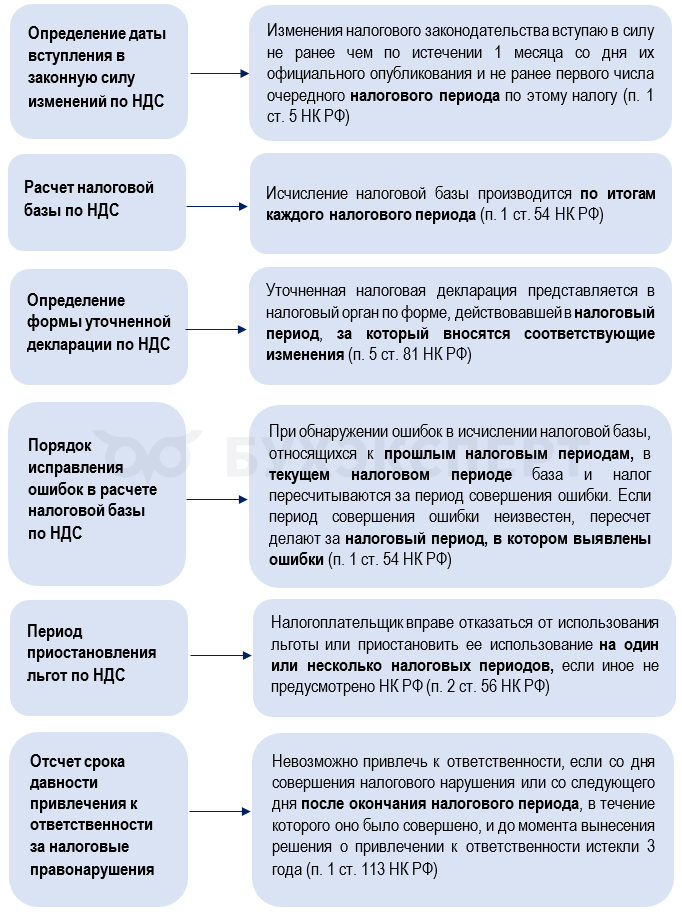

Для чего нужно знать длительность налогового периода

Знать налоговый период по НДС нужно не только для верного определения налоговой базы и расчета налога к уплате, но и для выполнения других обязанностей, предусмотренных НК РФ:

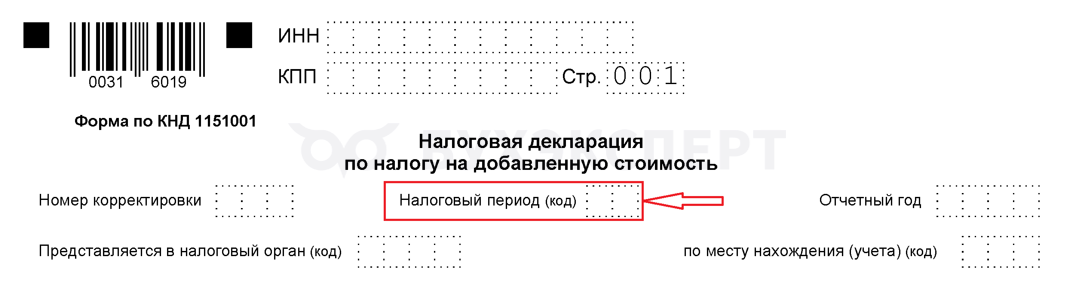

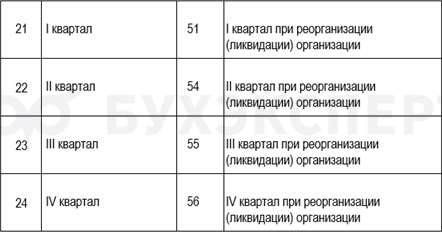

Код налогового периода по НДС

В НК РФ есть также понятие «код налогового периода». Чтобы налоговый орган мог распознать, за какой именно квартал налогоплательщик (или налоговый агент) рассчитал налог и сдал декларацию, на титульном листе бланка проставляется специальный код:

Коды налоговых периодов по НДС (Приказ ФНС от 05.11.2024 N ЕД-7-3/989@)

Корректировка налогового периода в декларации по НДС за реорганизованную организацию в 1С

Кратко о налоговом периоде по НДС

- Налоговый период по НДС — квартал. При этом первый налоговый период у компаний и ИП может быть разным в зависимости от даты создания

- По истечении каждого налогового периода нужно исчислить налоговую базу и сумму налога к уплате

- По итогам налогового периода необходимо подать в налоговую инспекцию декларацию по НДС, на титульном листе которой проставить специальный код налогового периода

- Понимание сути термина «налоговый период» важно не только при расчете налога и оформлении декларации, но и при выполнении иных налоговых обязанностей: при определении формы уточненной налоговой декларации, порядка исправления ошибок и т. д.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете