НДС тщательно проверяют налоговики — сейчас этот процесс автоматизирован и детально отработан. Просчеты и небрежность налогоплательщиков с этим налогом могут привести к серьезным финансовым потерям.

Из статьи вы узнаете:

- какие ставки НДС применяются;

- на каких счетах бухучета отражаются операции по налогу;

- какие проводки при этом формируются.

Содержание

НДС — понятие, плательщики, ставки

НДС — это косвенный налог, который исчисляют налогоплательщики при реализации товаров (работ, услуг) и в иных, предусмотренных НК РФ случаях.

В 2024 году налог уплачивают:

- компании и ИП, применяющие ОСНО или ЕСХН (кроме случаев освобождения от уплаты налога по ст. 145 НК РФ);

- иностранные организации и их филиалы, вставшие на учет в РФ и оказывающие услуги физлицам в электронной форме (ст. 174.2 НКРФ);

- лица, ввозящие товары на территорию РФ (вне зависимости от применяемой системы налогообложения);

- плательщики УСН:

- при выставлении счета-фактуры с выделенным НДС;

- при выполнении обязанностей налоговых агентов;

- при ведении общих дел участником товарищества, исполнении обязанностей в качестве концессионера или доверительного управляющего.

С 2025 года упрощенцы будут признаваться плательщиками НДС (Федеральный закон от 12.07.2024 N 176-ФЗ). Подробности — в статье «Налоговая реформа 2025: Обзор изменений по УСН».

НК РФ предусматривает два вида ставок по НДС: основные и расчетные.

Основные ставки:

Получите понятные самоучители 2026 по 1С бесплатно:

| Размер ставки | Когда применяется |

| 20% | Ставка, применяемая при реализации большинства товаров, работ, услуг (п. 3 ст. 164 НК РФ) |

| 10% | Ставка, по которой облагается продажа социально-значимых продовольственных товаров, товаров для детей, медицинских изделий и др. (п. 2 ст. 164 НК РФ) |

| 0% | Ставка, применяемая при реализации товаров за пределы РФ и в иных, предусмотренных НК РФ случаях (п. 1 ст.164 НК РФ) |

Расчетные ставки:

| Размер ставки | Когда применяется |

| 10/110 | Ставки, применяемые при расчете налога, когда базой является стоимость товаров с НДС, а также в иных случаях, предусмотренных п. 4 ст. 164 НК РФ |

| 20/120 | |

| 16,67% |

Особая расчетная ставка, которая применяется в оговоренных НК РФ случаях, например:

|

Начальная настройка НДС в 1С

В программе 1С: Бухгалтерия для организации учета начисления налога выполните следующие настройки:

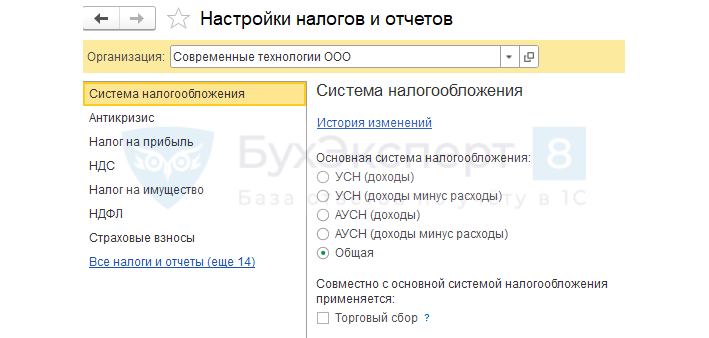

- Выберите систему налогообложения в разделе Главное – Все налоги и отчеты:

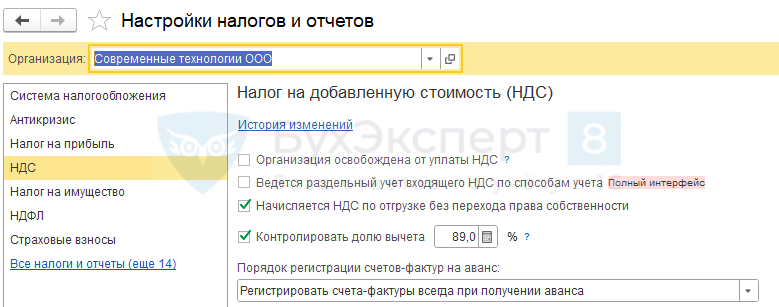

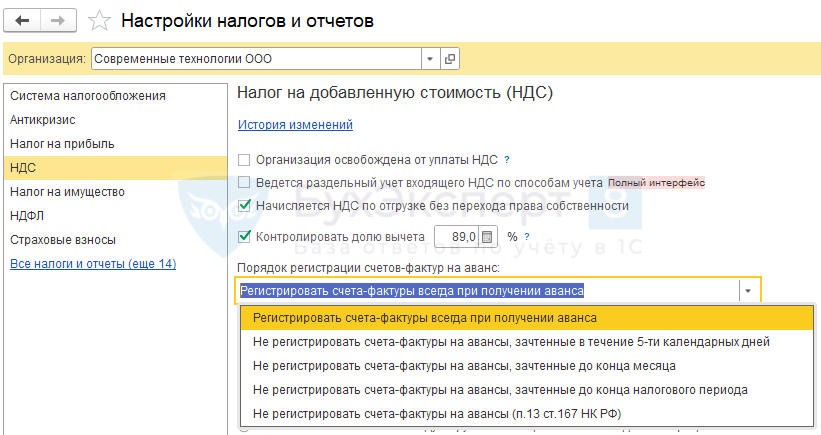

- В подразделе Налог на добавленную стоимость (НДС) проставьте галочки в зависимости от специфики работы с налогом и принятой учетной политики:

Как отражать начисление и уплату налога в учете

Начисление налога при продаже товаров (работ, услуг)

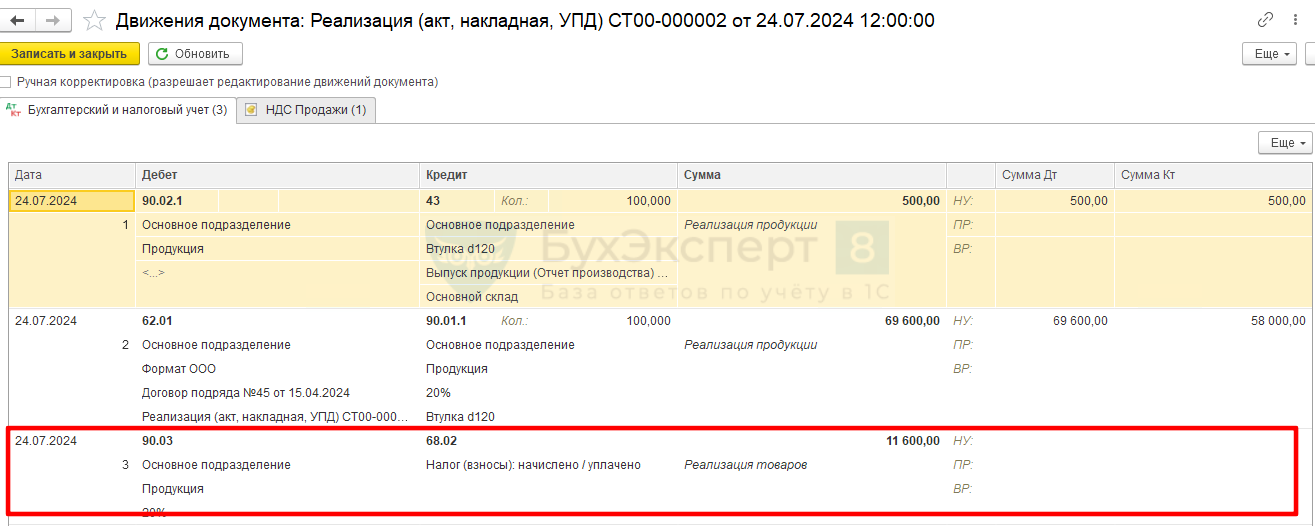

При реализации товаров, работ, услуг продавцы рассчитывают налог и отражают его начисление по дебету счета 90.03 «Налог на добавленную стоимость» в корреспонденции со счетом 68.02 «Налог на добавленную стоимость».

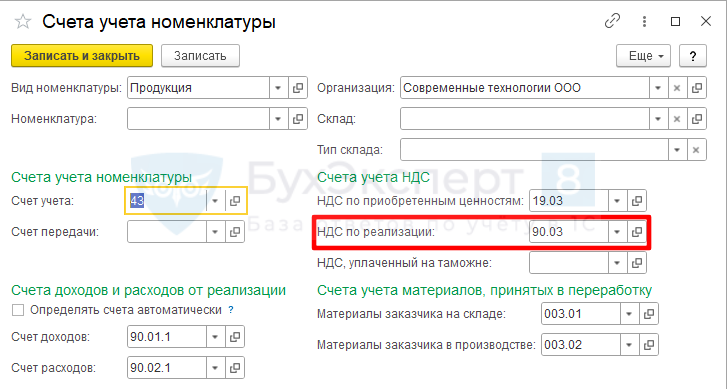

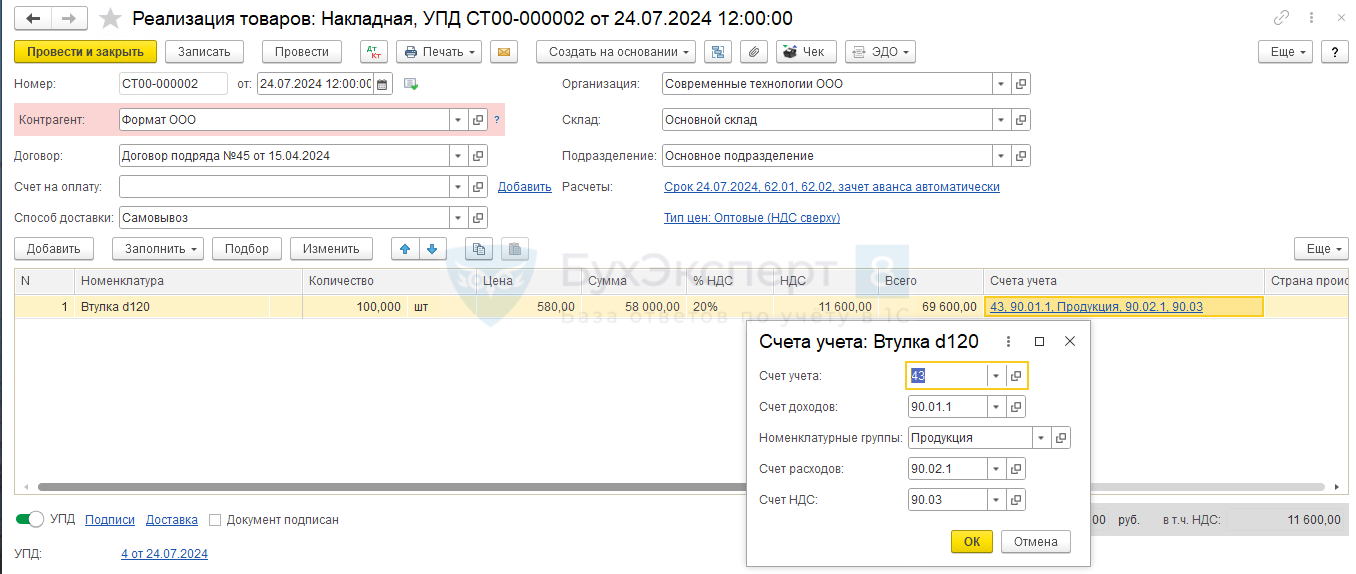

В программе 1С (раздел Главное – План счетов бухгалтерского учета – Счета учета номенклатуры) создайте соответствующие настройки по видам номенклатуры:

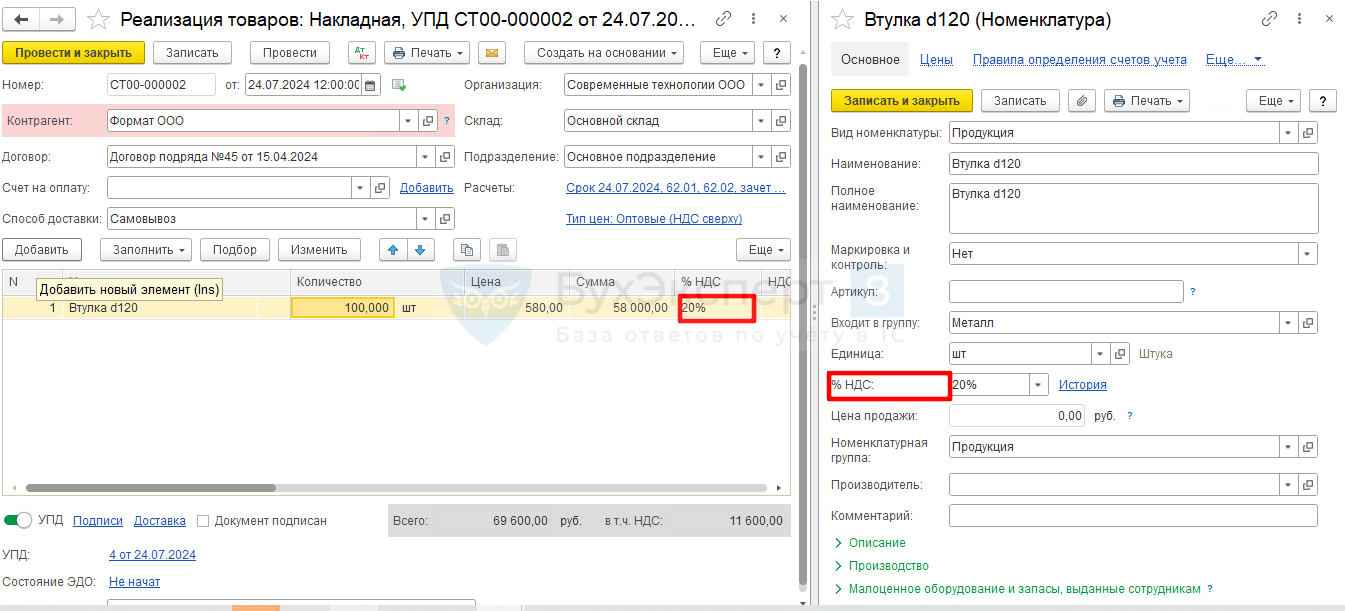

При оформлении документа Реализация товаров и услуг программа автоматически подставит необходимый счет учета и сформирует проводку.

Ставка НДС также заполняется автоматически из справочника Номенклатура (поле % НДС):

Верный расчет налога зависит от установки в нужную позицию переключателя Тип цен.

Существует 3 позиции:

| Варианты | Особенности | Примеры |

| НДС сверху | Стоимость товара (работы, услуги) умножается на ставку. Полученная сумма прибавляется к стоимости номенклатуры |

58 000 руб. * 20% = 11 600 руб. Итого сумма документа: 58 000 руб. + 11 600 руб. = 69 600 руб. |

| НДС в сумме | Из стоимости выделяется сумма НДС по расчетной ставке |

58 000 руб. * 20 / 120 = 9 666,67 руб. Сумма документа: 58 000 руб. |

| НДС с межценовой разницы | Используется в оговоренных НК РФ случаях. Например, когда налог рассчитывается по имуществу или товарам, купленным у физлиц | Пошаговую инструкцию расчета НДС с межценовой разницы смотрите здесь |

Учет входящего НДС

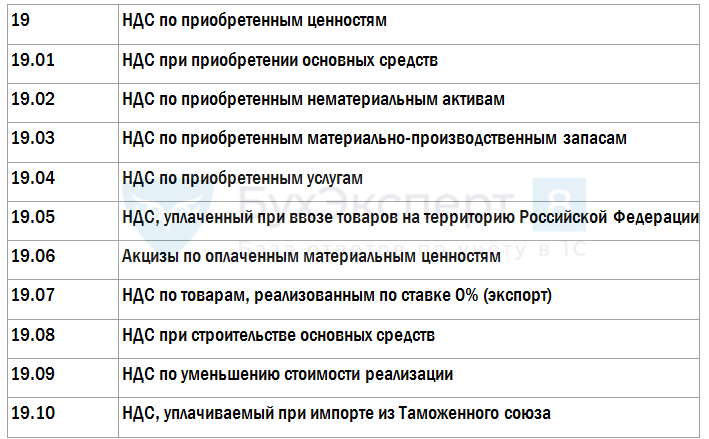

Налог, который начислен с продажи, можно уменьшить на суммы налога по закупкам. В плане счетов для его учета предусмотрен счет 19 «НДС по приобретенным ценностям»: по его дебету отражают начисление налога, по кредиту — списание.

К счету обычно открывают несколько субсчетов:

Выбор того или иного субсчета зависит от вида поступивших активов (ОС, НМА, МПЗ и т. д.), мест оплаты (при ввозе в РФ, импорте или др.), иных особенностей.

Обязательные условия для приятия НДС к вычету:

- товары (работ, услуги) приняты к учету;

- оригинал счет-фактуры или УПД получен от продавца;

- товары, работы, услуги приобретаются для операций, облагаемых НДС.

В некоторых случаях к этому списку в качестве обязательного элемента добавляется факт оплаты приобретенных товаров (работ, услуг):

- при ввозе товаров на территорию России из стран ЕАЭС и других стран;

- по товарам, возвращенным покупателем;

- при возврате предоплаты в случае изменения условий или расторжения договора;

- по расходам на командировки и представительским;

- при применении вычета правопреемником по налогу, исчисленному реорганизованным предприятием при выполнении СМР для собственного потребления, но при условии, что до момента реорганизации налог не был принят к вычету (п. 5 ст. 172 НК РФ);

- применении вычета «авансового» НДС при реорганизации в форме выделения (п. 1 ст. 162.1 НК РФ) и в форме слияния, присоединения, разделения, преобразования (п. 3 ст. 162.1 НК РФ);

- применении правопреемником вычета входного НДС по товарам (работам, услугам), имущественным правам, которые приобретены реорганизованной (реорганизуемой) организацией, но при условии, что у реорганизованной (реорганизуемой) организации такие суммы налога не приняты к вычету (п. 5 ст. 162.1 НК РФ);

- применении налогоплательщиками, утратившими право на освобождение по ст. 145 и ст. 145.1 НК РФ, вычета входного НДС по товарам (работам, услугам), приобретенным до утраты права на освобождение и использованным после утраты этого права (п. 8 ст. 145, п. 8 ст. 145.1 НК РФ).

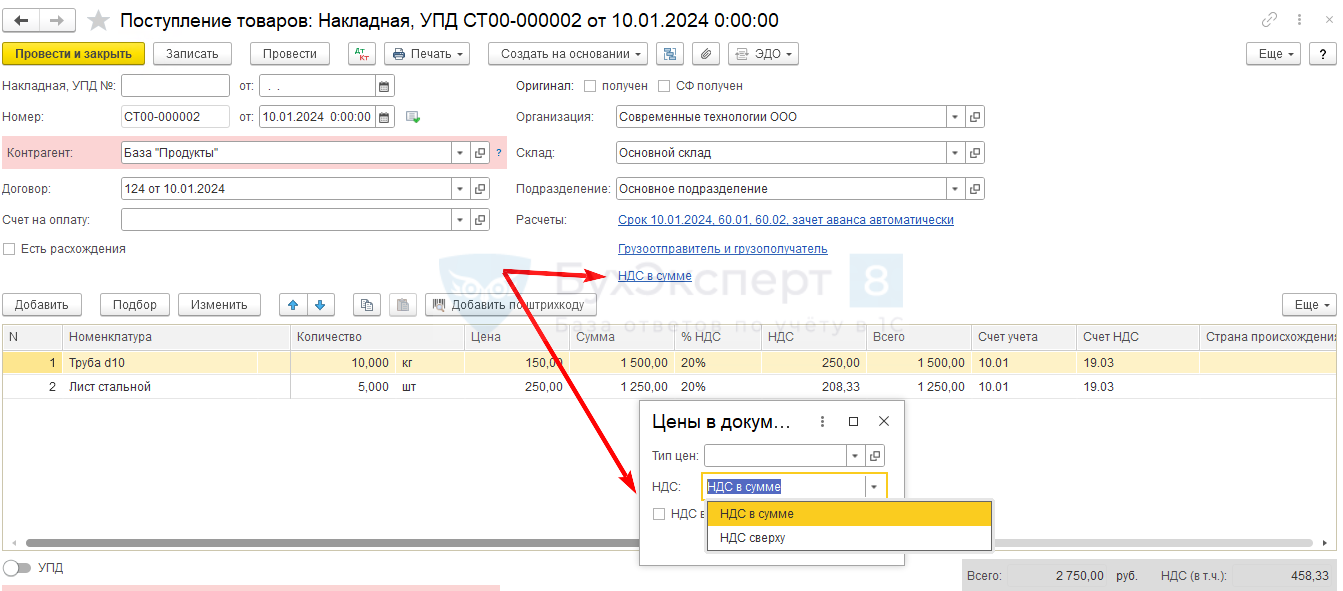

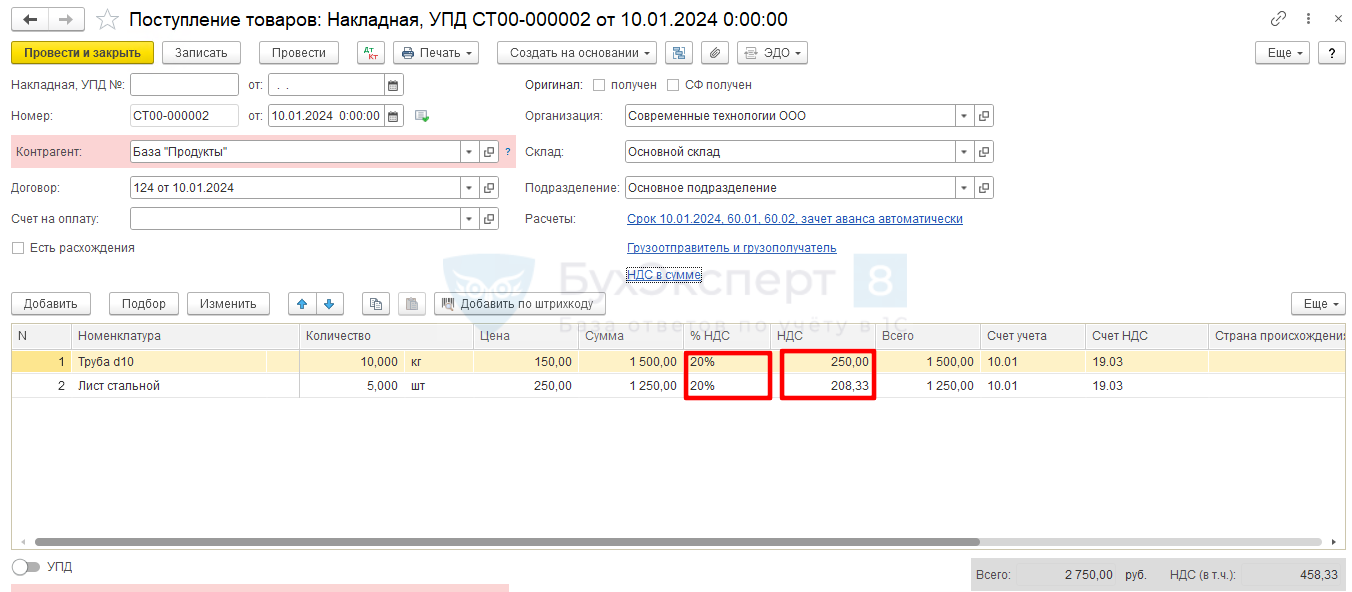

В программе 1С оформите документ закупки Приобретение товаров и услуг в разделе Покупки – Поступления (акты, накладные, УПД). Счет учета НДС устанавливается в соответствии с настройками Плана счетов для номенклатуры. Ставка НДС подтягивается автоматически из справочника Номенклатура (поле % НДС).

Сумма НДС в документе рассчитывается в соответствии с выбранным значением реквизита «Цены в документе».

Этот реквизит имеет 3 положения:

| Варианты | Особенности | Примеры |

| НДС в сумме | Сумма налога рассчитывается обратным путем от стоимости номенклатуры с НДС | 1 500 руб.* 20 / 120 = 250 руб. |

| НДС сверху | Сумма налога рассчитывается прямым путем от стоимости номенклатуры без НДС | 1 250 руб. * 20% = 250 руб. |

| НДС включать в стоимость | Режим используется в случаях, оговоренных НК РФ. Например, если организация использует освобождение от НДС, то входные суммы налога включаются в стоимость приобретенных товаров (работ, услуг, имущественных прав) на основании пп. 3 п. 2 ст. 170 НК РФ | Сумма налога рассчитывается исходя из режима, выбранного в поле «НДС», но проводка с выделением суммы налога на счете 19 не формируется |

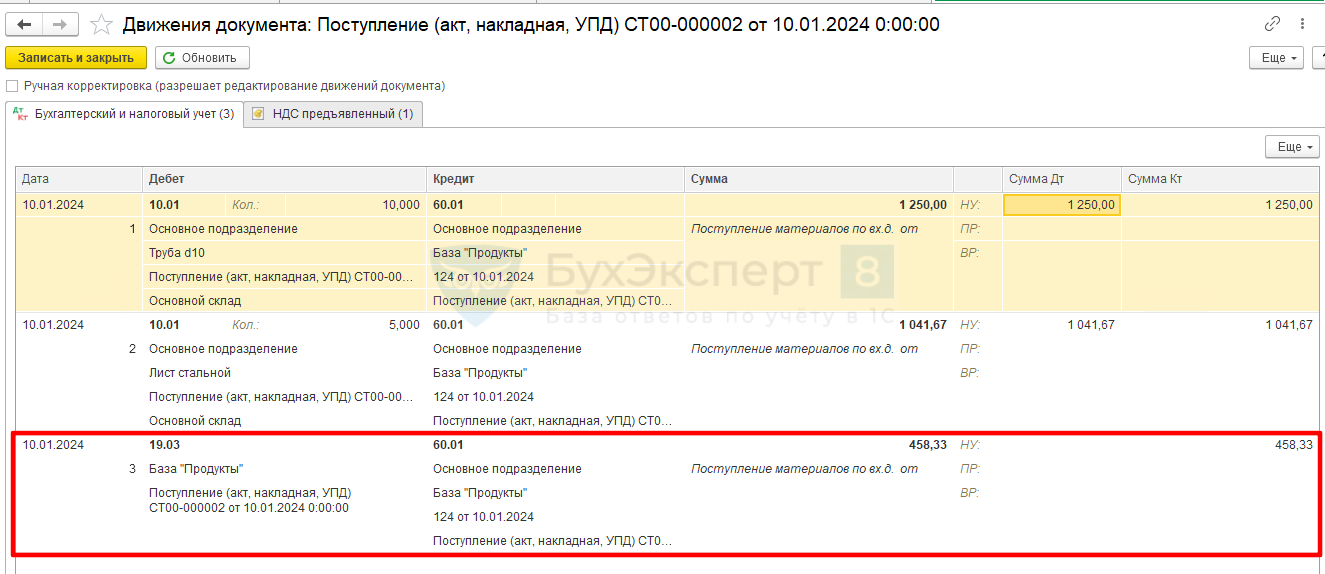

После проведения документа программа сформирует следующие проводки:

Помимо документа Приобретение товаров в программе необходимо оформить счет-фактуру. Если поставщик предоставит УПД, следует установить флаг УПД при оформлении документа Приобретение товаров (с указанием его входящего номера и даты), а счет-фактура сформируется автоматически.

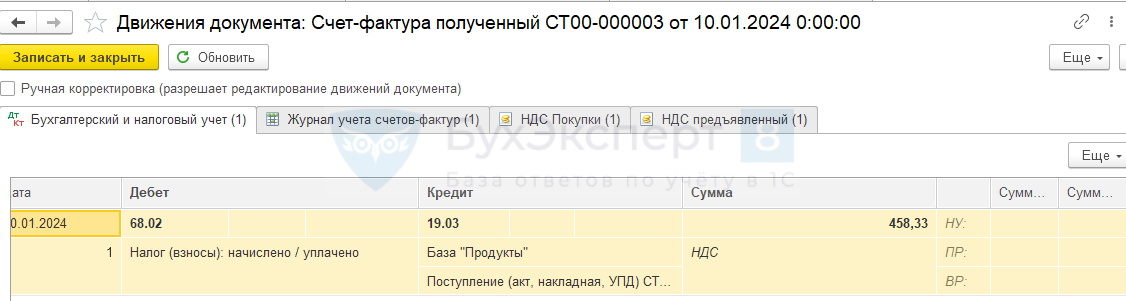

На основании счета-фактуры программа сделает бухгалтерские записи:

Это значит, что полученный НДС принят к вычету.

НДС с авансов

При начислении НДС с авансов (пп. 2 п. 1 ст. 167 НК РФ) применяются счета учета:

| 76.АВ | НДС по авансам и предоплатам полученным | Счет-фактуру выставляет получатель аванса |

| 76.ВА | НДС по авансам и предоплатам выданным | Счет-фактуру выставляет плательщик |

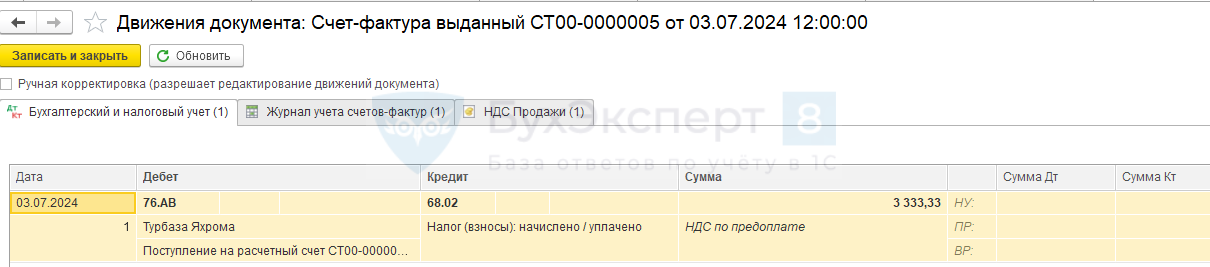

В программе 1С при получении предоплаты оформите Счет-фактуру полученную на аванс:

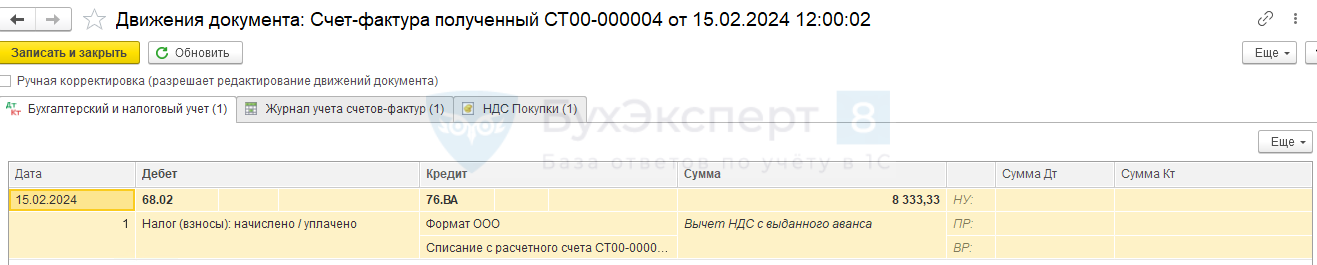

Плательщик авансовой суммы на основании платежного поручения заводит в программу 1С счет-фактуру на аванс, на основании которой программа сформирует бухгалтерские записи:

Итоговый НДС

Регистры учета НДС в программе Бухгалтерия предприятия 3.0

В программе 1С для учета НДС используются различные регистры, например:

- НДС Покупки;

- НДС предъявленный;

- НДС Продажи;

- Журнал учета счет-фактур и другие.

На их основании формируются:

- книга продаж;

- книга покупок;

- декларация по НДС.

Важно при формировании отчетности сверять обороты счетов с данными этих отчетов.

Отражение НДС к уплате на ЕНС

С 01.01.2023 каждому налогоплательщику был сформирован единый налоговый счет — ЕНС (Федеральный закон от 14.07.2022 N 263-ФЗ). С этого момента отпала необходимость платить каждый налог в отдельности. Теперь достаточно своевременно пополнять ЕНС, а налоговые инспекции списывают с него необходимые суммы в соответствии со сроками уплаты.

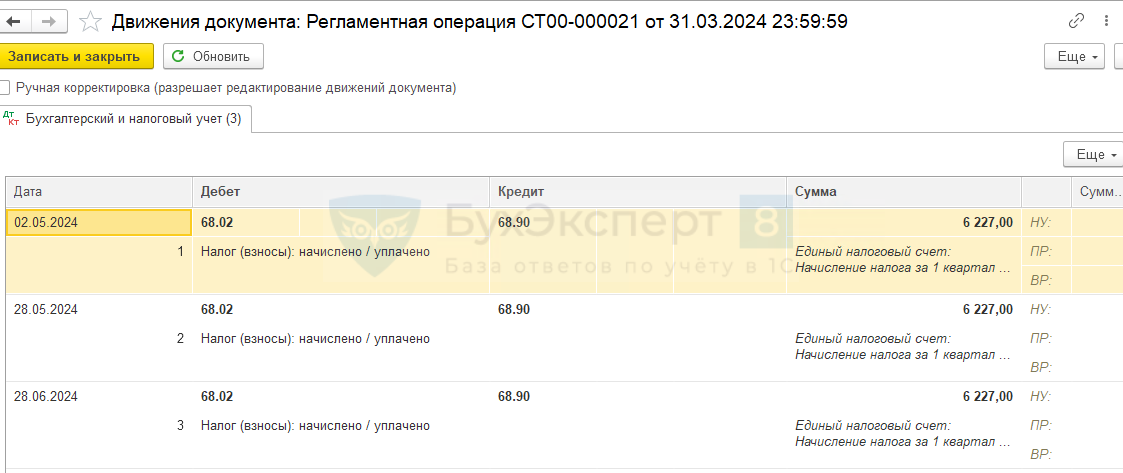

НДС входит в перечень налогов, которые уплачиваются с ЕНС, поэтому в программе при закрытии месяца регламентной операцией «Начисление налогов на единый налоговый счет» происходит закрытие счета 68.02. При этом дата проводки — это срок уплаты налога.

Как организован в программе перенос начислений налога со счета 68.02 на счет 68.90, рассказываем в статье Работа с ЕНС и ЕНП в части НДС в 1С

Кратко о НДС — проводки на счетах бухгалтерского учета

- Налог на добавленную стоимость является федеральным налогом, которым облагается реализация на территории РФ товаров (работ, услуг, имущественных прав), а также некоторые другие операции.

- Автоматизировать начисление налога помогут настройка счетов учета номенклатуры и правильное оформление справочника «Номенклатура».

- С 2025 года порядок отражения в 1С операций с НДС понадобится знать и некоторым упрощенцам в связи с поправками в НК РФ, внесенными Федеральным законом от 12.07.2024 N 176-ФЗ.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете