Компании и ИП могут серьезно сэкономить благодаря такой налоговой преференции, как освобождение от НДС. Чтобы ею воспользоваться, в большинстве случаев необходимо выполнить определенные условия или соответствовать критериям. Расскажем, кто, когда и по каким правилам может получить освобождение.

Содержание

- Освобождение по ст. 145 НК РФ для ОСНО

- Освобождение по ст. 145 НК РФ для упрощенцев

- Расширенное освобождение для общепита

- Продажа очков, линз и оправ

- Работы по договору ИЖС с 2025 года

- Передача прав на патент ИП на УСН

- Услуги детской спортивной секции

- Передача имущества на нужды СВО

- Продажа цифровой валюты

- Разъяснения Минфина-2025

- Кратко об освобождении от уплаты НДС

Освобождение по ст. 145 НК РФ для ОСНО

На общей системе налогообложения можно воспользоваться НДС-освобождением по ст. 145 НК РФ, если бухгалтерская выручка от операций, облагаемых НДС, за 3 последовательных календарных месяца не превышает 2 млн руб. (как считать выручку, рассказываем здесь).

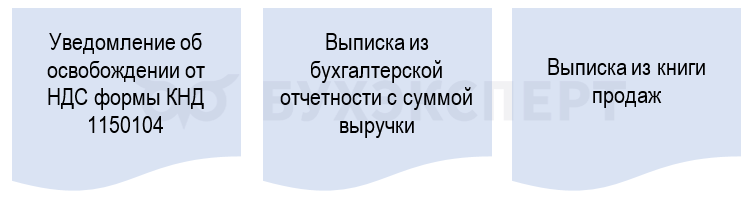

Для этого компании необходимо подать в ИФНС пакет документов в составе:

ИП на ОСНО к уведомлению прикладывает выписки из книги продаж и книги учета доходов и расходов.

Документы должны попасть в инспекцию не позднее 20 числа месяца, с которого перестанете платить налог (хотя, и более поздняя его подача не должна привести к отказу со стороны налоговых органов).

Получите понятные самоучители 2026 по 1С бесплатно:

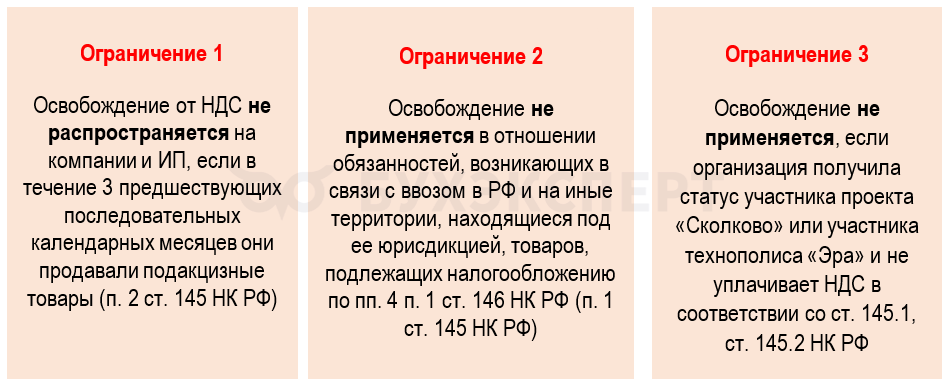

У освобождения есть ограничения:

НДС-освобождение облегчает финансовую нагрузку на бизнес и освобождает от подачи декларации по налогу, но не избавляет от обязанностей по оформлению счетов-фактур (с пометкой «Без НДС») и регистрации их в книге продаж.

Освободиться от налога можно только на 12 мес., затем нужно вновь подать уведомление — о продлении (код 2) или об отказе (код 3) от освобождения с приложением подтверждающих документов (бланк и срок аналогичны вышеуказанным).

Пример

ООО «Солнечный свет» применяет НДС-освобождение с 01.01.2025. За январь-сентябрь выручка компании составила 2 013 541 руб. (лимит по выручке превышен в сентябре).

Нормы ст. 145 НК РФ накладывают обязанности и ограничения:

- с 01.09.2025 нужно уплачивать НДС в общем порядке

- воспользоваться освобождением снова компания в текущем году уже не сможет, так как 12 мес. на пользование этим налоговым бонусом истекут 31.12.2025

Добровольно отказаться от освобождения до истечения периода в 12 мес. невозможно, если критерии его применения не нарушены.

Нужно ли уведомлять ИФНС об освобождении от НДС по ст. 145 НК РФ при смене налоговой

Освобождение по ст. 145 НК РФ для упрощенцев

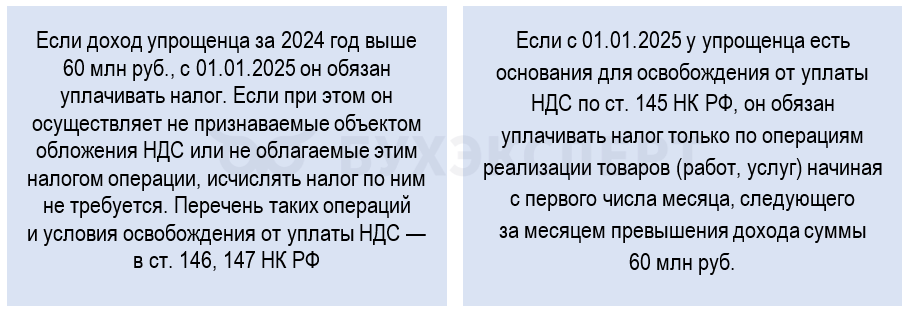

С 2025 года упрощенцы с доходами, не превышающими 60 млн руб., автоматически освобождаются от НДС. Отказаться от этого освобождения невозможно (Письмо Минфина от 07.10.2024 N 03-07-11/96800).

ФНС разъяснила важные моменты:

Освобождение по ст. 145 НК РФ избавляет упрощенцев от сдачи декларации по НДС, заполнения книг покупок и продаж. Нет необходимости и в оформлении счетов-фактур с пометкой «Без НДС». При этом сохраняется обязанность по исчислению НДС при импорте товаров и исполнении обязанностей налогового агента по этому налогу.

ФНС составила методичку по НДС для УСН с 2025 года

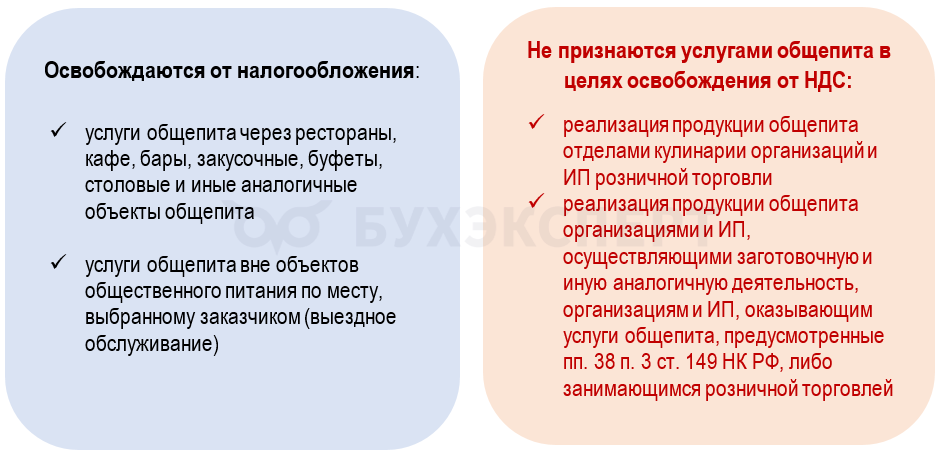

Расширенное освобождение для общепита

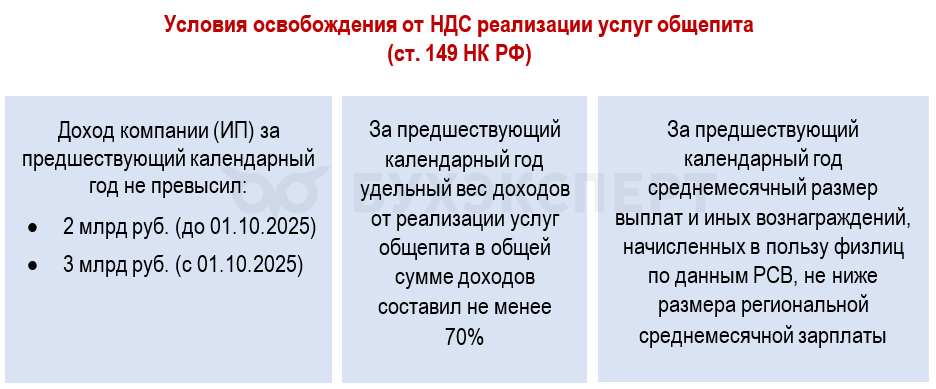

С 01.10.2025 рестораны и кафе с годовой выручкой до 3 млрд руб. освободили от НДС (Федеральный закон от 23.07.2025 N 227-ФЗ). Раньше такая привилегия была доступна при выручке не более 2 млрд руб. Воспользоваться ею можно при применении ОСНО или УСН.

Для освобождения требуется соответствовать условиям и ограничениям (ст. 149 НК РФ).

Какие услуги попадают под освобождение, а какие — нет, указано в пп. 38 п. 3 ст. 149 НК РФ:

Таким образом, введенная в коронавирусную пандемию временная мера поддержки «общепитовского» бизнеса с 01.10.2025 продлена и расширена, что сделало ее доступной для большего числа бизнесменов (Письмо Минфина от 30.07.2025 N 03-07-11/73563).

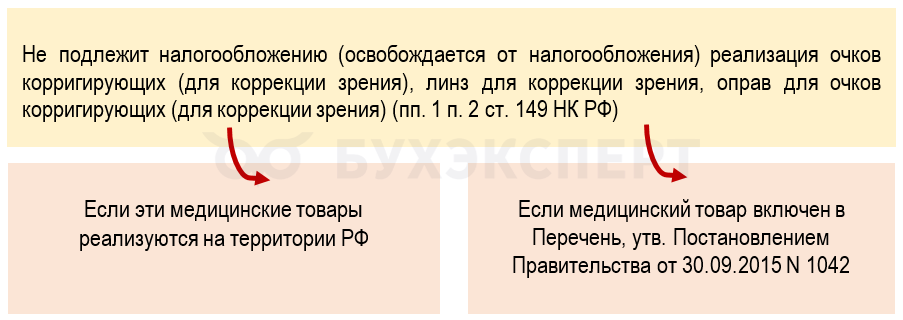

Продажа очков, линз и оправ

О возможности освобождения от НДС реализации очков и линз для коррекции зрения сказано в ст. 149 НК РФ. Там же содержатся 2 главных условия, выполнение которых позволяет законно экономить на налоге.

При этом не имеет значения, зарубежного производства или отечественного эти товары (Письмо Минфина от 11.06.2025 N 03-7-07/58073).

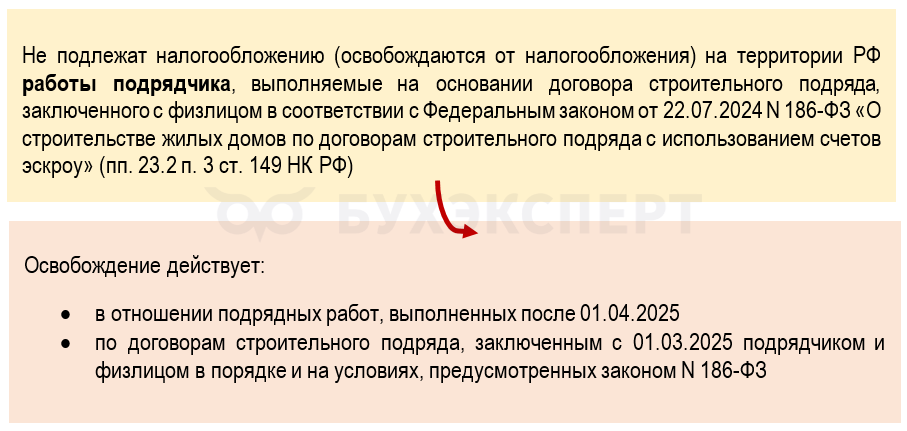

Работы по договору ИЖС с 2025 года

Строительные работы во все времена притягивали взоры контролеров, так как в этой сфере присутствуют ошибки и злоупотребления в части НДС. Реализация в РФ таких работ по общему правилу облагается НДС (пп. 1 п. 2 ст. 146 НК РФ).

Но с 01.04.2025 от НДС освободили работы подрядчика при соблюдении определенных условий:

Если дата договора находится в периоде до 01.03.2025, а подрядчик построил жилой дом после 01.04.2025, освобождение от НДС не применяется, а такие работы облагаются налогом по общим правилам (Письмо Минфина от 24.06.2025 N 03-07-10/61431).

Передача прав на патент ИП на УСН

Перевод упрощенцев с 01.01.2025 в категорию плательщиков НДС сопряжен с недопониманием налогоплательщиками порядка применения налоговых норм об НДС-освобождении.

В очередном письме чиновники разъяснили, как применить к ИП на УСН общую норму по ст. 149 НК РФ:

Не подлежит налогообложению (освобождаются от налогообложения) на территории РФ реализация исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора (пп. 26.1 п. 2 ст. 149 НК РФ).

По мнению чиновников финансового ведомства, ИП на УСН также вправе воспользоваться этим налоговым бонусом (Письмо Минфина от 06.05.2025 N 03-07-08/45188).

Когда упрощенец может воспользоваться преференциями по ст. 149 НК РФ

Услуги детской спортивной секции

Законодатели включили в перечень услуг, подпадающих под НДС-освобождение, услуги спортивных детских секций и иные «детские» услуги:

Не подлежит налогообложению (освобождаются от налогообложения) на территории РФ реализация услуг (пп. 4 п. 2 ст. 149 НК РФ):

- по присмотру и уходу за детьми в организациях, осуществляющих образовательную деятельность по реализации образовательных программ дошкольного образования

- по проведению занятий с несовершеннолетними детьми в кружках, секциях (включая спортивные) и студиях

Минфин в Письме от 05.05.2025 N 03-07-11/44612 подтвердил, что такое освобождение распространяется на компании и ИП, применяющие ОСНО или УСН. Но необходимо выполнение обязательного условия: у компании (ИП) должна быть лицензия на соответствующую деятельность, если она обязательна по закону.

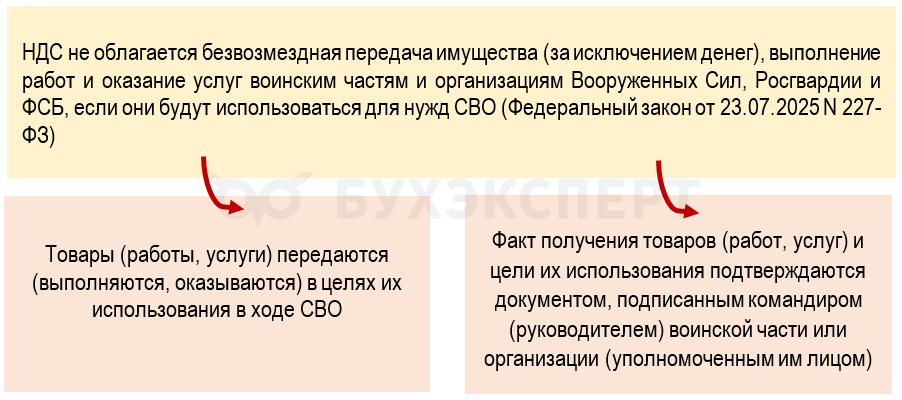

Передача имущества на нужды СВО

С 01.07.2025 появилось новое основание для НДС-освобождения при выполнении условий:

Восстанавливать входной НДС по таким товарам не надо.

Продажа цифровой валюты

Реализация цифровой валюты не признается объектом обложения НДС (пп. 28 п. 2 ст. 146 НК РФ). Как понять, что именно законодатель вложил в понятие «цифровая валюта», если в НК РФ оно не расшифровано? Ответ содержится в Письме Минфина от 28.05.2025 N 03-07-07/52517 — не нужно уплачивать НДС, если цифровая валюта соответствует определению из Федерального закона N 259-ФЗ:

Цифровая валюта — совокупность электронных данных (цифрового кода или обозначения), содержащихся в информационной системе, которые предлагаются и (или) могут быть приняты в качестве средства платежа, не являющегося денежной единицей РФ, денежной единицей иностранного государства и (или) международной денежной единицей и (или) в качестве инвестиций (п. 3 ст. 1 Федерального закона от 31.07.2020 N 259-ФЗ).

Официальным началом внедрения в России цифровой валюты считается 2020 год, когда ЦБ РФ опубликовал доклад о разработке цифровой валюты. С тех пор государство планомерно работает в этом направлении: сначала появилась концепция цифрового рубля (ЦР), затем разработали прототип платформы ЦР и провели тестирование с банками, затем президент подписал закон о ЦР, создавший правовые основы для введения национальной цифровой валюты. В ближайшее время ожидается поэтапное внедрение «цифры» в оборот.

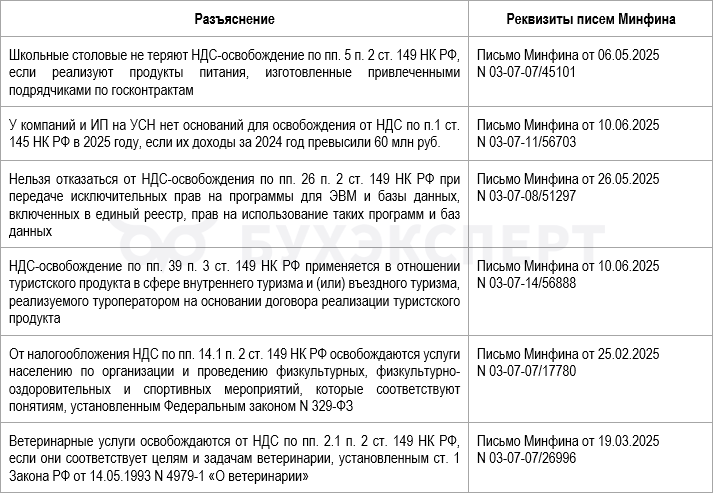

Разъяснения Минфина-2025

Минфин регулярно выпускает разъясняющие письма, которые помогают разобраться в тонкостях НДС-освобождения:

Кратко об освобождении от уплаты НДС

- В НК РФ освобождение от уплаты НДС предусмотрено по разным основаниям:

- по ст. 145 НК РФ с выполнением условия по уровню выручки (для компаний и ИП на ОСНО), для спецрежимников при выполнении определенных условий

- по ст. 145.1-145.2 НК РФ для участников специальных проектов «Сколково» и «Эра»

- по ст. 149 НК РФ в отношении отдельных операций

- в иных случаях, предусмотренных НК РФ

- Получение освобождения может быть автоматическим (например, для упрощенцев с доходом ниже 60 млн руб.) или уведомительно-подтверждающим (например, для компаний и ИП на ОСНО)

- В некоторых случаях от полученного освобождения невозможно отказаться, а иногда требуется соответствовать критериям, прописанным в отдельных федеральных законах

- Освобождение от НДС может навредить бизнесу: повышаются риски отказов при заключении договоров из-за того, что контрагенты не смогут принять налог к вычету

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете