Увольнение сотрудника суд признал незаконным, работодателю присудили выплатить сотруднику средний заработок за время вынужденного прогула. Необходимо ли с этой выплаты удержать НДФЛ? Ответ на этот вопрос дал Минфин в Письме от 18.09.2020 N 03-04-05/81945.

Доходы, которые освобождены от НДФЛ, приведены в ст. 217 НК РФ. Однако в этой статье не упоминается об освобождении от НДФЛ среднего заработка за время вынужденного прогула, выплаченного при признании увольнения незаконным. Это значит, что такая сумма, взысканная судом с работодателя в пользу сотрудника, облагается НДФЛ, при этом работодатель является налоговым агентом.

При удержании налога нужно учесть следующее:

- Если в резолютивной части судебного решения указан как доход, который взыскивается в пользу работника, так и удерживаемая сумма НДФЛ, то работодатель удерживает НДФЛ при фактической выплате работнику среднего заработка.

- Если в судебном решении нет такого разделения по суммам, у работодателя не получится удержать налог. В этой ситуации он должен оповестить работника и ИФНС по месту своего учета о невозможности удержания налога, а также о сумме дохода, с которой не удержан НДФЛ. И тогда налог заплатит сам работник на основании налогового уведомления, присланного налоговиками.

В ЗУП 3 средний заработок за время вынужденного прогула начисляется с помощью документа Отсутствие с сохранением оплаты и облагается НДФЛ.

Подробнее см. — Восстановление в должности по решению суда после увольнения

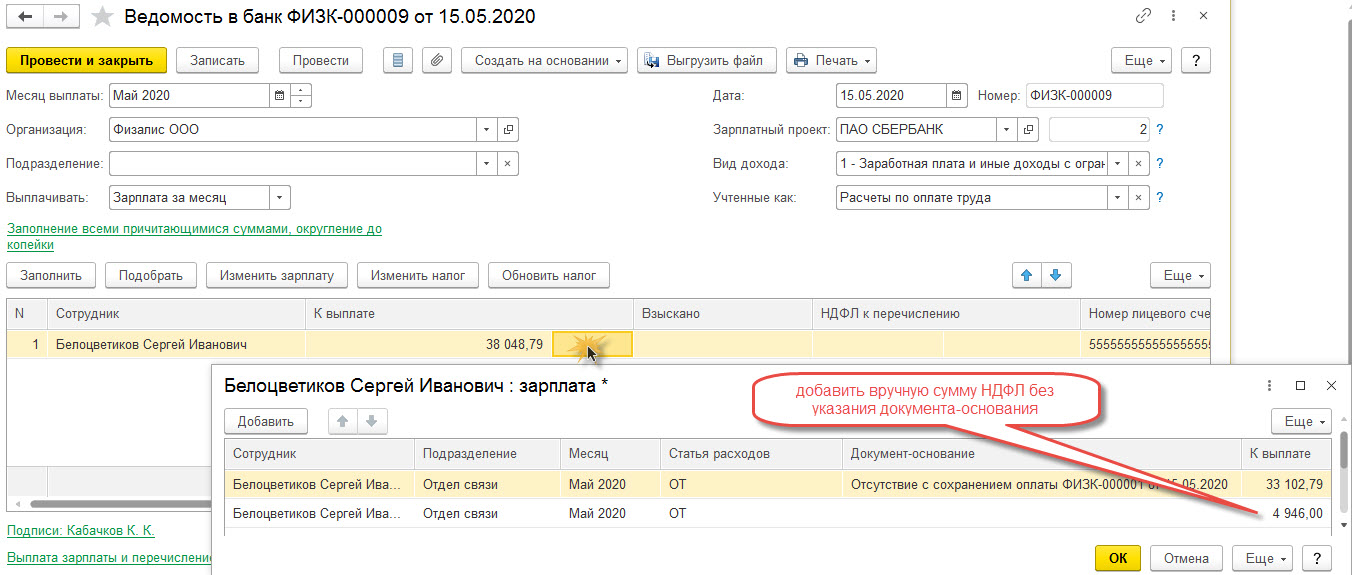

При выплате по умолчанию НДФЛ удерживается.

Если требуется, чтобы удержание налога не происходило, можно в расшифровке суммы к выплате к выплачиваемой сумме за время вынужденного прогула добавить строку с суммой НДФЛ, не заполняя информацию по документу-основанию

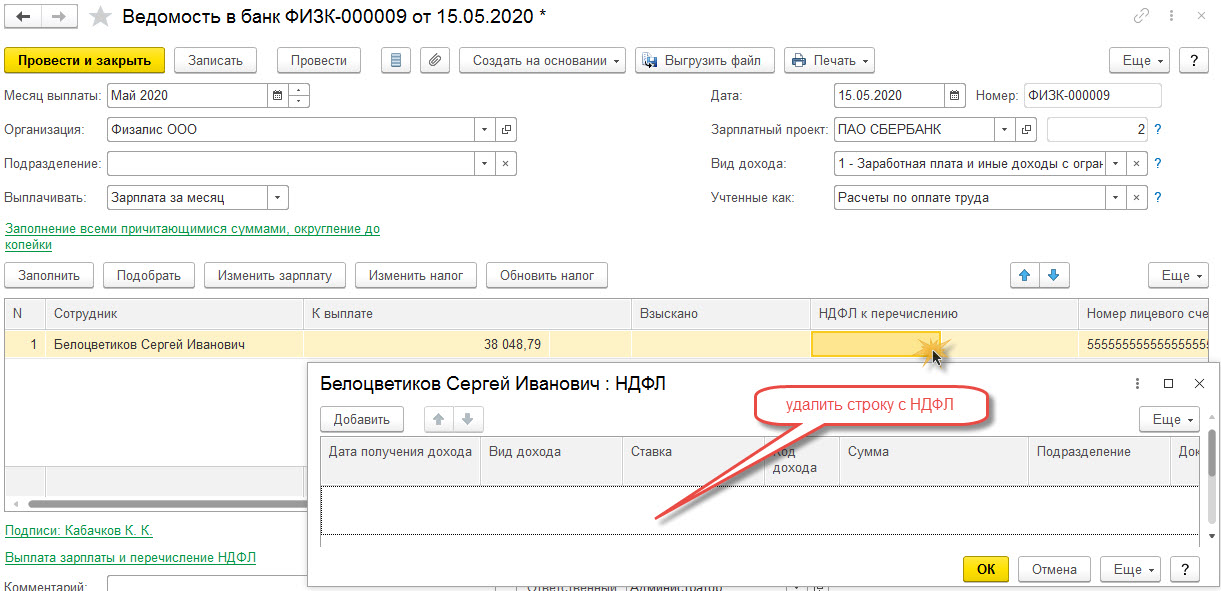

После этого по сотруднику следует в расшифровке суммы НДФЛ к перечислению убрать строку с налогом

В 2-НДФЛ попадет информация о неудержанном НДФЛ.

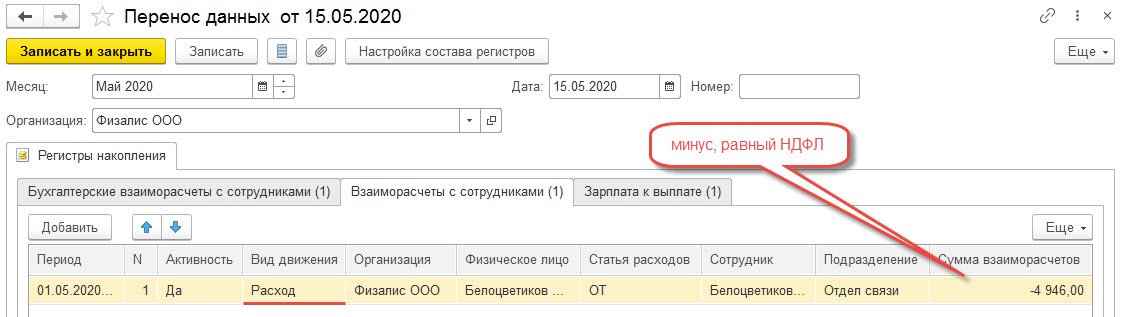

Однако после проделанных операций взаиморасчеты по сотруднику не будут закрыты на сумму НДФЛ. Если будет принято решения их обнулить, то потребуется в документе Перенос данных ввести такие же записи, только с минусом, какие сделала Ведомость на сумму НДФЛ по виду движения Расход по регистрам:

- Бухгалтерский взаиморасчеты с сотрудниками

- Взаиморасчеты с сотрудниками

- Зарплата к выплате

Пример заполнения по регистру накопления Взаиморасчеты с сотрудниками

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день! Не совсем понятно- «Если требуется, чтобы удержание налога не происходило, следует в расшифровке суммы к выплате очистить документ-основание и к начисленной сумме за время вынужденного прогула, прибавить сумму исчисленного НДФЛ.» Расшифровка суммы к выплате -это конкретно какую графу нужно очистить? Можно на слайде?

Здравствуйте!

Дополнили статью

Спасибо за полезную информацию.