В условиях санкций российским организациям приходится пользоваться услугами посредников для оплаты поставщикам из дальнего зарубежья.

Из статьи вы узнаете:

- является ли организация налоговым агентом в этой ситуации;

- как провести операции по таким расчетам в программе 1С;

- как отразить услуги посредника, его вознаграждение и компенсацию расходов.

Содержание

Пошаговая инструкция

Организация оплачивает товары китайскому поставщику через платежного агента из Киргизии.

По договору с платежным агентом организация перечисляет контрагенту сумму в рублях для покупки USD и перевода поставщику.

Ежемесячно агент предоставляет отчет об исполнении поручения, где указывает сумму своего вознаграждения и сумму расходов для компенсации.

17 июня организация перечислила платежному агенту 1 000 000 руб. для конвертации в USD и перевода китайскому поставщику за поставленную 3 июня партию товара на сумму 10 000 USD.

Платежный агент предоставил отчет за июнь, в котором указаны:

- отчет о приобретении 20 июня USD на сумму 930 000 руб. по курсу банка агента;

- вознаграждение за услуги — 10 000 руб.;

- компенсация расходов на услуги банка — 5 000 руб.

По условиям договора агент удерживает свое вознаграждение и компенсацию расходов из средств, перечисленных организацией для исполнения поручения.

Курсы валют ЦБ РФ для оформления примера:

- 3 июня — 90 руб. / USD;

- 20 июня — 89 руб. / USD.

Рассмотрим пошаговую инструкцию оформления примера.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление платежному агенту для оплаты иностранному поставщику | |||||||

| 17 июня | 76.09 | 51 | 1 000 000 | 1 000 000 | Перечисление платежному агенту для оплаты поставщику | Списание с расчетного счета — Прочие расчеты с контрагентами | |

| Корректировка расчетов с иностранным поставщиком и платежным агентом | |||||||

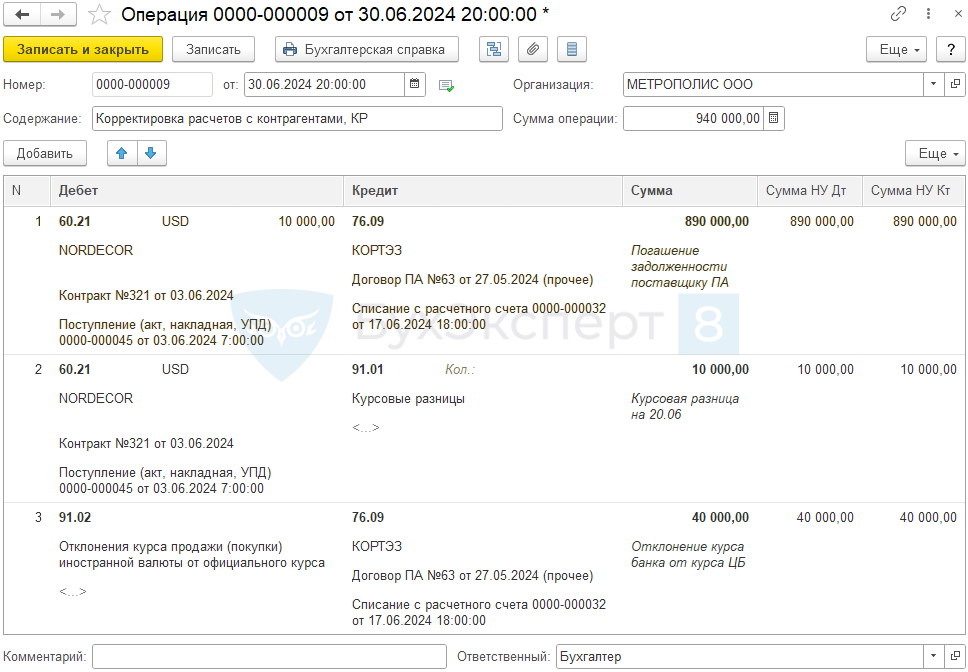

| 30 июня | 60.21 | 76.09 | 890 000 | 890 000 | 890 000 | Оплата поставщику платежным агентом | Операция, введенная вручную — Операция |

| 60.21 | 91.01 | 10 000 | 10 000 | 10 000 | Переоценка кредиторской задолженности в валюте | ||

| 91.02 | 76.09 | 40 000 | 40 000 | 40 000 | Отклонения курса покупки валюты | ||

| Поступление услуг платежного агента | |||||||

| 30 июня | 44.01 | 60.01 | 10 000 | 10 000 | 10 000 | Учет затрат на услуги платежного агента | Поступление (акт, накладная, УПД) — Услуги |

| Компенсация расходов платежного агента | |||||||

| 30 июня | 44.01 | 76.09 | 5 000 | 5 000 | 5 000 | Учет затрат на компенсацию расходов платежного агента | Операция, введенная вручную — Операция |

| Корректировка расчетов с платежным агентом | |||||||

| 30 июня | 60.01 | 76.09 | 10 000 | 10 000 | 10 000 | Корректировка расчетов с платежным агентом | Корректировка долга — Прочие корректировки |

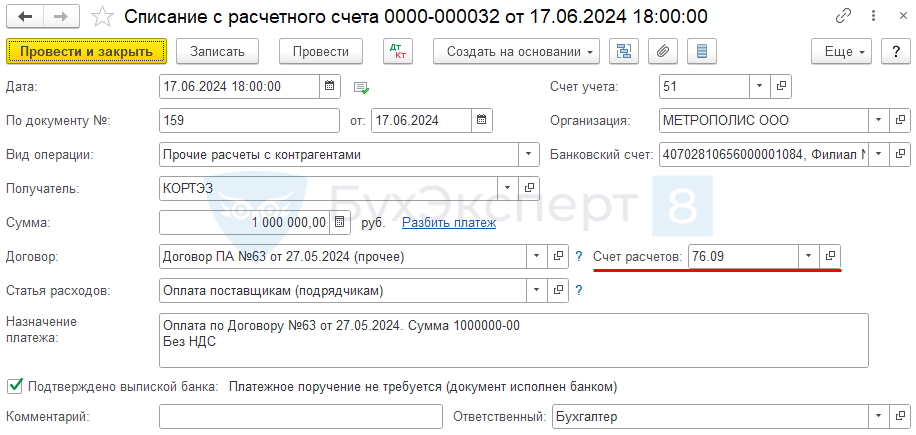

Перечисление платежному агенту для оплаты иностранному поставщику

НДС

Местом реализации агентских услуг территория РФ не признается, поэтому российская организация не будет налоговым агентом по НДС (пп. 1 — 4.1, 4.4 п. 1 ст. 148 НК РФ, Письмо Минфина от 10.03.2023 N 03-07-08/20624, от 17.06.2024 N 03-07-08/55497).

Налог на прибыль (доход поставщика товара)

Источником дохода признается российский покупатель независимо от того, кто фактически перевел оплату (Письмо ФНС от 09.06.2023 N СД-4-3/7399@). Сумма оплаты за товар подлежит отражению в разделе 5 Расчете налогового агента при выплате доходов иностранным организациям.

Налог на прибыль (доход платежного агента)

Услуги агента не подлежат обложению налогом на прибыль в РФ, если не оказаны взаимозависимым лицом (п. 1 ст. 309, п. 2 ст. 309 НК РФ).

Понятие «доходы от источников в РФ» налоговое законодательство не определяет. ФНС разъясняет порядок определения места реализации работ, услуг в целях их отражения в Расчете налогового агента в Письме N ШЮ-4-13/5215@ от 03.05.2024.

Пока нет сложившейся практики, во избежание получения требований и наложения санкций безопаснее отражать все доходы, выплаченные иностранцам, в разделе 4 Расчета налогового агента при выплате доходов иностранным организациям.

Подробнее:

Перечисление посреднику в рублях оформите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки.

Получите понятные самоучители 2026 по 1С бесплатно:

Укажите:

- Сумма — сумма в рублях;

- Договор — создайте договор:

- Вид договора — Прочее;

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»;

- Статья расходов — Оплата поставщикам (подрядчикам), т. к. оплата предназначена для расчетов за товар и услуги.

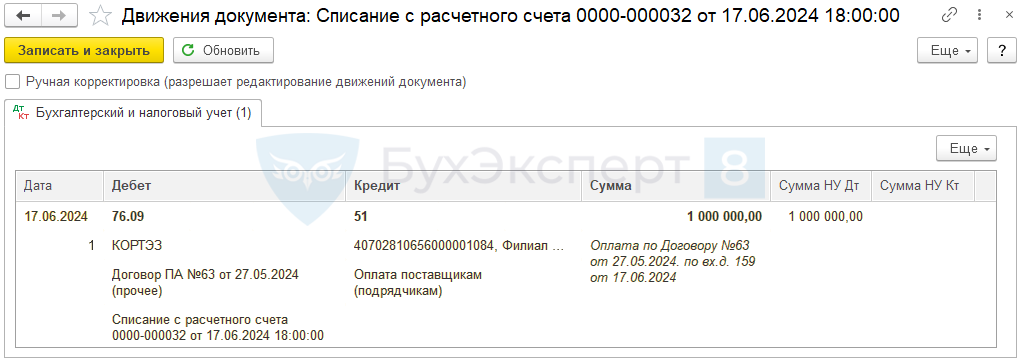

Проводки по документу

Документ формирует проводки:

- Дт 76.09 Кт 51 — перечисление платежному агенту для исполнения поручения.

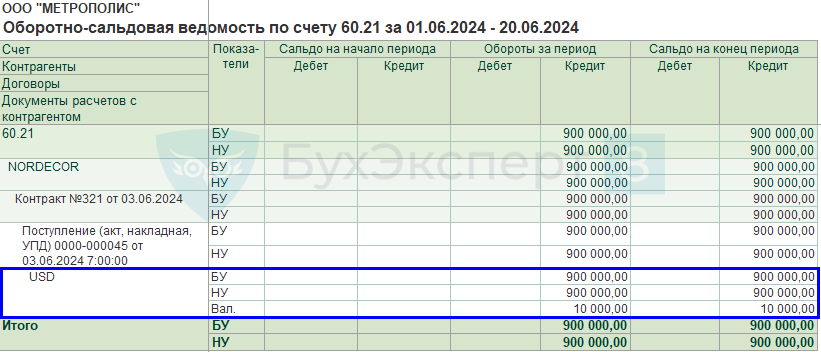

Корректировка расчетов с иностранным поставщиком и платежным агентом

Сформируйте Оборотно-сальдовую ведомость по счету 60.21 в разделе Отчеты с отбором по иностранному поставщику для определения остатка задолженности на дату операций, осуществленных агентом (указанных в отчете).

Проверка расчета курсовых разниц при переоценке кредиторской задолженности.

Дата Наименование Сумма USD Курс ЦБ Сумма (руб.) 03 июня Неоплаченная сумма на момент оприходования 10 000 90 900 000 20 июня Сумма оплаты 10 000 89 890 000 20 июня Курсовая разница на дату оплаты 10 000 89 10 000 20 июня Разница между курсом ЦБ (89) и курсом покупки валюты (93) 10 000 89 40 000

Данные расчетов при заполнении документа Операция, введенная вручную в разделе Операции.

Заполните документ:

Строка 1 — погашение задолженности поставщику через посредника:

- Дебет — счет 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»:

- Субконто 1 — иностранный поставщик:

- Субконто 2 — договор с иностранным поставщиком, по которому отражена поставка (в нашем примере — в USD);

- Субконто 3 — документ поступления товаров (работ, услуг), по которому прошла оплата;

- USD — сумма задолженности в валюте поступления (в нашем примере — 10 000 USD);

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Субконто 1 — платежный агент;

- Субконто 2 — договор с видом Прочее;

- Субконто 3 — документ оплаты;

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма оплаты в рублях по курсу ЦБ РФ на дату оплаты посредником (в нашем примере — 89 * 10 000 руб. = 890 000 руб.).

Строка 2 — отражение курсовой разницы:

- Дебет — счет 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»:

- Субконто 1 — иностранный поставщик;

- Субконто 2 — договор с иностранным поставщиком, по которому отражена поставка (в нашем примере — в USD);

- Субконто 3 — документ поступления товаров (работ, услуг), по которому прошла оплата;

- USD — сумма задолженности в валюте поступления (в нашем примере — 10 000 USD);

- Кредит — 91.01 «Прочие доходы»:

- Субконто 1 — предопределенная статья доходов и расходов с видом Курсовые разницы;

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма рассчитанной курсовой разницы (в нашем примере 900 000 — 890 000 руб. = 10 000 руб.).

Строка 3 — отражение разницы между курсом ЦБ на дату покупки и курсом покупки:

- Дебет — 91.02 «Прочие расходы»:

- Субконто 1 — предопределенная статья Отклонения курса продажи (покупки) иностранной валюты от официального курса;

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Субконто 1 — платежный агент;

- Субконто 2 — договор с видом Прочее;

- Субконто 3 — документ оплаты;

- Сумма, Сумма НУ Дт, Сумма НУ Кт — сумма рассчитанной разницы в курсах (в нашем примере 93 (курс покупки) * 10 000 (сумма в валюте)— 890 000 руб. (сумма в рублях по курсу ЦБ) = 40 000 руб.).

Если посреднику перечислена оплата не в рублях, а в другой валюте, отличной от валюты договора с поставщиком, воспользуйтесь алгоритмом для зачета Импорт товаров из дальнего зарубежья. Оплата и покупка в разных валютах в 1С

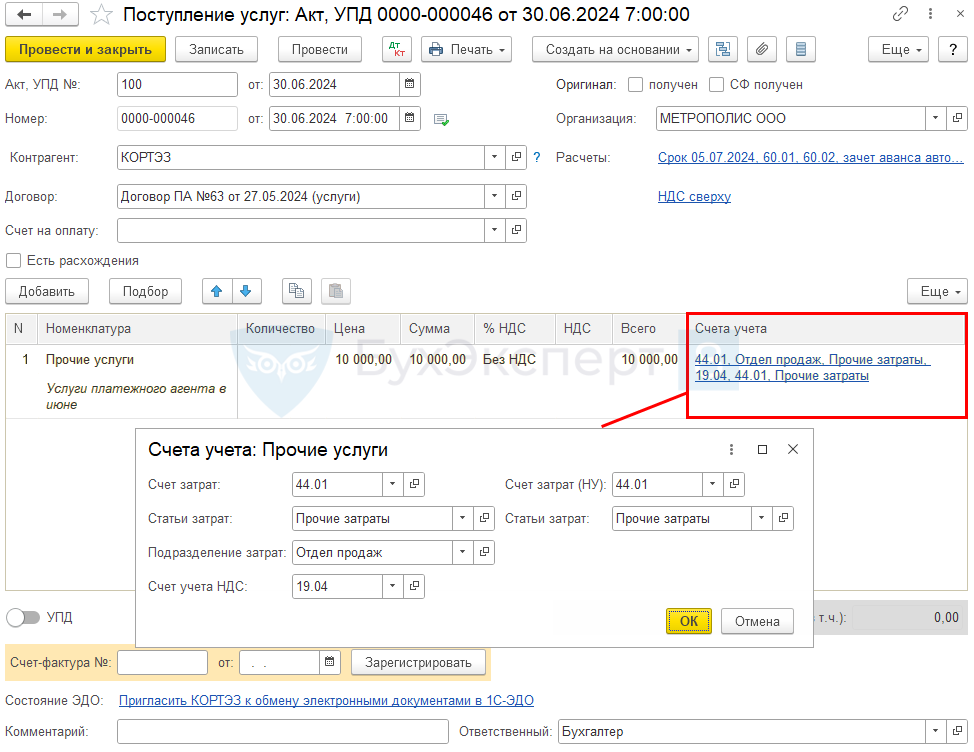

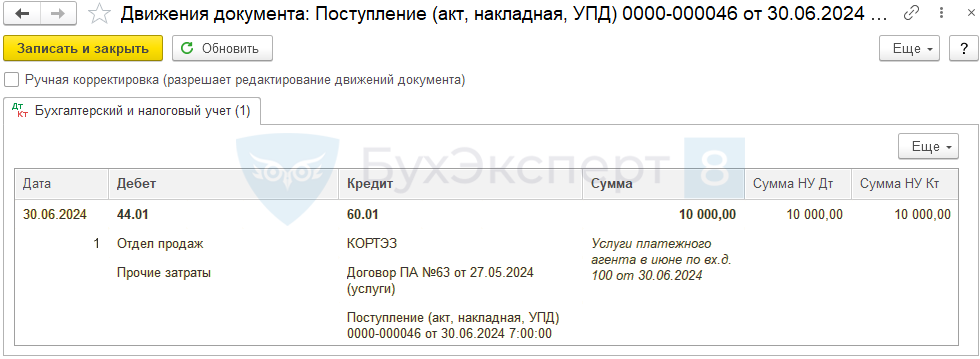

Поступление услуг платежного агента

Принципал включает посредническое вознаграждение по переводу оплаты поставщику за товары:

- БУ — в расходы по обычным видам деятельности (п. 5 ПБУ 10/99);

- НУ — в прочие расходы (пп. 3 п. 1 ст. 264 НК РФ).

Укажите:

- Договор — создайте второй договор с посредником с видом С поставщиком;

- Счета учета:

- Счет затрат — счет в зависимости от характера и целей услуг (в нашем примере — затраты по обычной деятельности 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»);

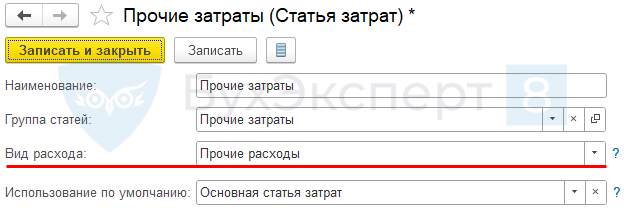

- Статьи затрат — с видом Прочие расходы;

- Подразделение затрат — при учете по подразделениям.

Проводки по документу

Документ формирует проводку:

- Дт 44.01 Кт 60.01 — учет агентского вознаграждения.

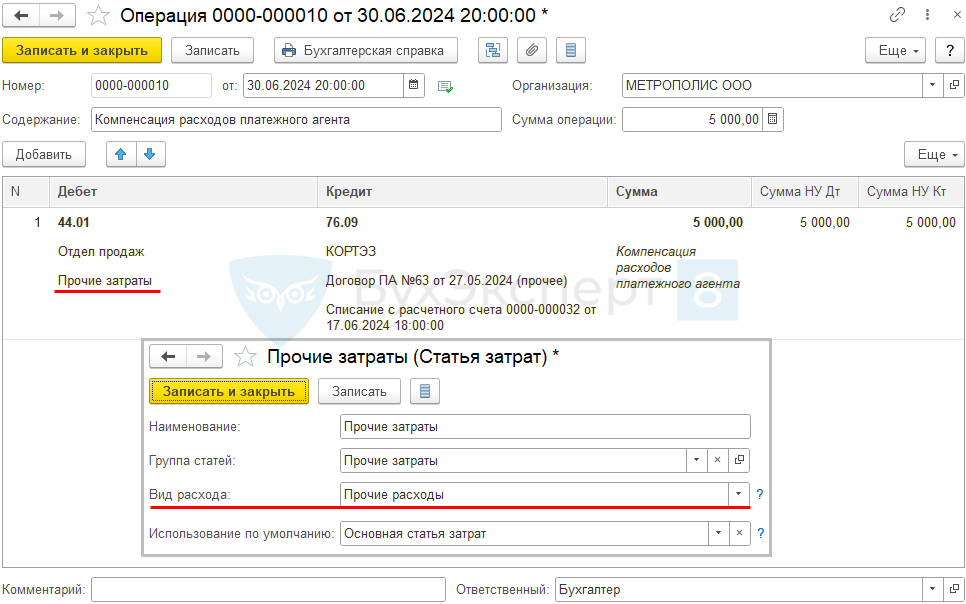

Компенсация расходов платежного агента

Принципал включает возмещаемые расходы по переводу оплаты поставщику за товары аналогично вознаграждению:

- БУ — в расходы по обычным видам деятельности (п. 5 ПБУ 10/99);

- НУ — в прочие расходы (пп. 3 п. 1 ст. 264 НК РФ).

Создайте второй документ Операция, введенная вручную в разделе Операции.

Укажите:

- Дебет — тот же счет, что и по услугам агента (в нашем примере — 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»):

- Субконто 1 — при учете по подразделениям укажите подразделение затрат;

- Субконто 2 — статья с видом Прочие расходы;

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Субконто 1 — платежный агент;

- Субконто 2 — договор с видом Прочее;

- Субконто 3 — документ оплаты;

- Сумма, Сумма НУ Дт, Сумма НУ Кт — компенсации по отчету агента (в нашем примере — 5 000 руб.).

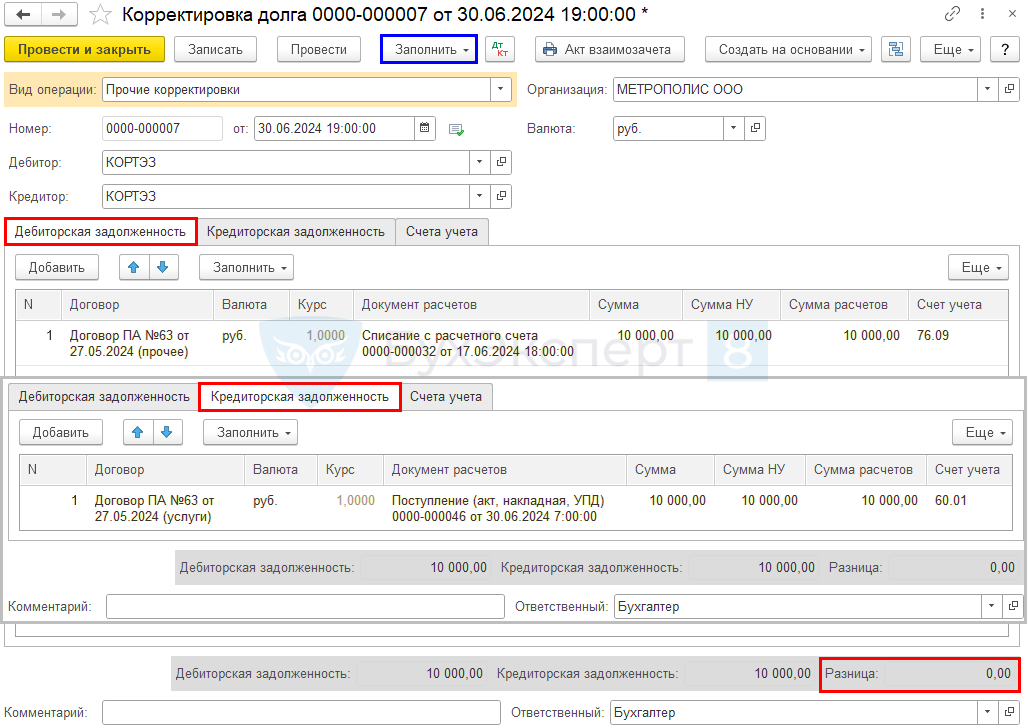

Корректировка расчетов с платежным агентом

По условиям договора сумма вознаграждения удерживается агентом из средств, перечисленных ему для выполнения поручения. Операцию оформите документом Корректировка долга с видом Прочие корректировки в разделе Покупки.

Дебитор и Кредитор — посредник.

По кнопке Заполнить в шапке документа вкладки заполнятся остатками дебиторской и кредиторской задолженности контрагента.

При необходимости откорректируйте данные, Разница должна быть равна нулю.

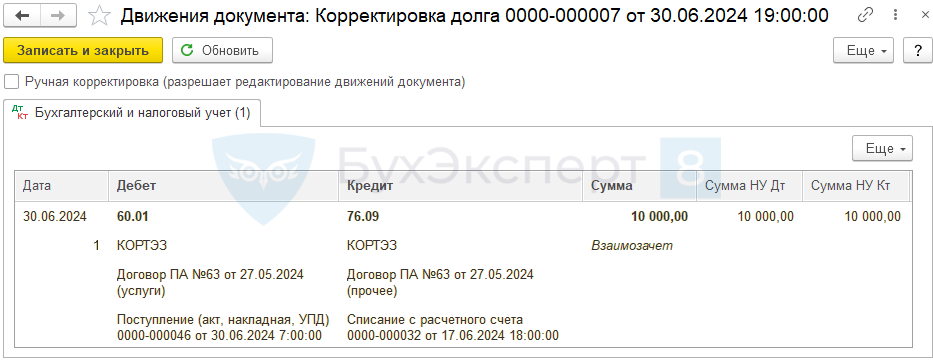

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 76.09 — зачет дебиторской задолженности в счет оплаты вознаграждения агента.

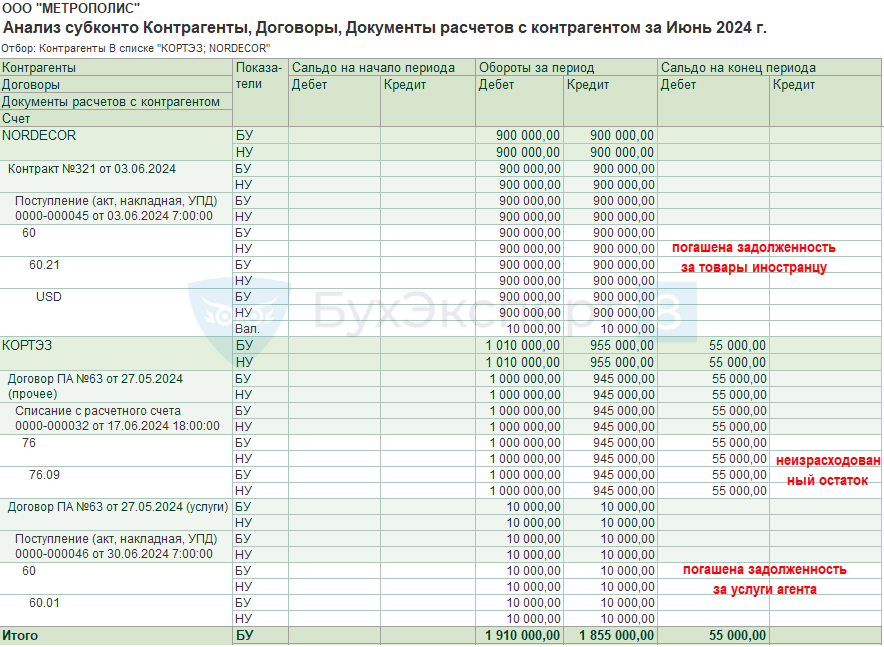

Проверка

Результат операций проверьте по отчету Анализ субконто по контрагентам в разделе Отчеты.

Задолженности по товарам иностранцу и услугам агента в разрезе договора и документа расчетов быть не должно.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Добрый день. На просторах Интернета встретилось такое мнение: «Если оплата агенту аванса для оплаты по контакту и вознаграждения производится в банк на территории РФ, то местом реализации услуги (для целей НДС) будет являться РФ». По вашему мнению, насколько корректно данное утверждение?

У автора данного мнения надо бы уточнить нормативную базу.

—

Считаем, что обязанности налогового агента не возникает.

Место реализации надо определять по исполнителю услуг (пп. 5 п. 1 ст. 148 НК РФ).

Платежному агенту надо иметь обособленное подразделение, которое ведет деятельность в РФ, а не просто открыть счет в российском банке. Вот тогда будет место реализации в РФ. При наличии обособок уже свой отдельный учет.

Спасибо большое за Ваше мнение!

Пожалуйста! Всегда рады помочь. 🍀🍀🍀

По нашему обсуждению — Письмо Минфина от 17.06.2024 № 03-07-08/55497.

Обязанностей налогового агента по НДС нет в данном случае.

Добрый день! закончить бы Ваш пример заполнением формы КНД 1151056) спасибо!

Тогда такую статью не осилить ) Нить повествования в таком объеме потеряешь… — проверяли на себе 🤪🤪🤪

Поэтому есть отдельный материал, который позволяет полностью разобраться с этим отчетом

Расчет налогового агента при выплате доходов иностранным организациям с 2024 года в 1С

Также все нюансы можно уточнить в Личном кабинете — пример

Как заполнить Разделы 4, 5 отчета Налоговый расчет о суммах, выплаченных иностранным организациям доходов при оплате поставщику через платежного агента в 1С

Здравствуйте! В вашем примере: Платежный агент предоставил отчет за июнь, в котором указаны: отчет о приобретении 20 июня USD на сумму 930 000 руб. по курсу банка агента;

Вопрос: почему в отчете на дату покупки валюты, а не на дату перечисления на иностранного контрагента? Можно ссылку на нормативный документ дать? У меня, как у агента, попадает в отчет сумма именно по дате перечисления на иностранного контрагента. Буду благодарна за ответ!

Здравствуйте!

В данном примере позицию агента не рассматриваем.

Посмотрите, пожалуйста, обсуждение

Оплата за принципала по агентскому договору в валюте (позиция агента) в 1С

Оксана, спасибо за обратную связь! В вашем материале «Оплата за принципала по агентскому договору в валюте (позиция агента) в 1С» рассмотрены курсовые разницы и не обсуждается сам отчет, пример отчета не приведен, поэтому ответа я там не нашла к сожалению. Помогите разобраться пожалуйста: на какую дату должна попасть сумма в отчет? По дате покупки валюты или по дате перечисления на иностранного контрагента? Заранее благодарю за ответ!

Материал имеете в виду этот или как-то иначе

Оплата за принципала по агентскому договору в валюте (позиция агента) в 1С

Мария, здравствуйте! Да, этот. Хотелось бы уточнить не только вопросы по курсовым разницам и их учете и перевыставлении на клиента, но и по какому курсу должна попасть сумма в отчет на клиента из РФ. По курсу покупки валюты или по курсу на дату перечисления на иностранного агента? Благодарю заранее за ваш отклик!

Поняла, изучим дополнительно, что тут можно прокомментировать. Некоторое время займет проработка ситуации.

Платежный агент в отчете комитенту предоставляет расчет о потраченных им суммах.

Сумма в отчете на дату покупки валюты по курсу вашего банка.

Во вложении, в конце примера, привела расчет Отчета комитенту.

Мария, Екатерина, здравствуйте! Спасибо большое за ваши ответы! Видимо у меня ситуация немного другая. Я, как платежный агент, получаю сумму в рублях от российского контрагента, конвертирую и перечисляю на иностранного агента, который в свою очередь совершает перевод конечному продавцу товара. Мой иностранный агент предоставляет мне отчет в валюте о том, что он совершил перевод +его комиссия, данный отчет я перевыставляю контрагенту из РФ в рублях по курсу на дату перечисления, а не на дату покупки валюты. Теоретически, я могла воспользоваться валютой, имеющейся на р/с, и не покупать дополнительно. Тогда и курса покупки нет. Кроме того , согласно ПБУ 3/2006, абз. 2 п.9, п.10, контрактная стоимость товара определяется по курсу на дату перечисления денег. Если в 1С из отчета вывести на печать справку-расчет «Рублевые суммы документа в валюте», в ней так же отразится курс перевода средств, а никак не покупки валюты. Прошу вас разъясните свою позицию. Спасибо!

Да, вижу, что у вас специфика своя присутствует. Здесь надо разбираться предметно. Например, в связи с чем заполняется Отчет комитенту, как он заполнен в вашем случае в программе. Комментариями под статьей мы с вами не обойдемся. Нужно со скринами из 1С обсудить вопрос в Личный кабинет

Добрый день, подскажите Вы решили вопрос какой курс брать для отчета принципала? У нас ситуация аналогичная: получаем деньги от принципала, в этот же день переводим иностранному платежному агенту. Допустим перевели 10.11 по курсу ЦБ +5%. Отчет иностранный агент делает 20.11 числа в валюте. Мы в своем отчете руководствуемся курсом на дату перечисления , то есть 10.11. Но есть сомнения.

Здравствуйте! Наша организация делает так, как я описала выше. Вы, я поняла тоже берете курс в отчет по дате перечисления. Я бы поделилась сканами, но задать вопрос для экспертов через ЛК, как предложили, нет возможности к сожалению, у меня ограниченная подписка. Будем надеяться, что на наши комментарии обратят внимание и вскоре мы увидим отдельную развернутую статью по этому вопросу.

Приложите, пожалуйста, в одном файле Word скрины документов по одной сделке максимально подробно:

— поступление от комитента денег

— информация об условиях сделки с комитентом (какая комиссия, согласовывали или нет курс)

— конвертация и перечисление денег иностранному агенту

— отчет в валюте, который вам предоставляет агент

— каким документом отражаете этот отчет (все вкладки) в 1С и его проводки

Вложения видят только кураторы.

Добрый день! Организация оплачивает товары иностранного поставщика через платежного агента.

В статье написано, что при этом организация не является налоговым агентом по НДС в части оплаты услуг платежного агента. А в той части, которую платежный агент перечисляет поставщику, наша организация является налоговым агентом по НДС?

Нашла письмо ФНС, в котором сказано, что организация все так же является налоговым агентом по НДС в части оплаты, которую платежный агент перечислил иностранному поставщику.

https://www.garant.ru/products/ipo/prime/doc/407452931/

Как в таком случае отразить эту операцию в программе? Например, аванс по договору с иностранным поставщиком перечислен через платежного агента, как при этом исчислить и принять к вычету НДС налогового агента?

В письме, на которое вы ссылаетесь, речь про покупку у иностранца, по которой покупатель налоговый агент.

В таком случае не важно, оплата напрямую или оплата через платежного агента.

Покупатель — налоговый агент.

Если при прямой оплате вы не налоговый агент, то полагаю, что и при оплате через платежного агента, тоже.

Дополнительно можно посмотреть п. 1-2 ст. 309 НК РФ.

Как в данном случае создать в программе СФ налогового агента, если перечисление денег идет не напрямую поставщику, а платежному агенту. Хотелось бы увидеть полный алгоритм проведения этой операции в программе.

1) Создаем поступление товаров и услуг от Поставщика

2) Перечисляем деньги Платежному агенту

3) Создаем СФ налогового агента за Поставщика… — вот на этом пункте затык, как его реализовать?

Мы здесь говорим про налогового агента по налогу на прибыль. А не про налогового агента по НДС. И Письмо, которое вы привели про налогового агента по прибыли. Про НДС там не говорится.

Если речь про НДС — это другой аспект учета.

В этой статье мы рассматриваем отдельно методику отражения операций в части расчетов с платежным агентом.

Отдельно уже каждый смотрит или это обычный импорт и обязанностей НА нет, ни по прибыли, ни по НДС

Импорт товаров из дальнего зарубежья. Предоплата в валюте 50% в 1С

Или это покупка у иностранца и обязанности НА есть

Налоговый агент по НДС и налогу на прибыль при покупке услуг у иностранца с постоплатой в 1С

Как СФ НА выставлять, если оплата через третье лицо здесь

Принятие к вычету НДС (налогового агента) при оплате третьему лицу и приобретения услуг у нерезидента в 1С

Здравствуйте! Подскажите, пожалуйста, почему в проводках стоит дата 30.06.24, если покупка валюты для оплаты иностранному поставщику была 20.06.24?

Здравствуйте! В учете операции отражаются датой отчета агента — 30 июня.

А курс берется на дату оплаты агентом.

Здравствуйте! Спасибо!

Добрый день! Налоговая база для исчисления НДС также берется на дату оплату платежным агентом счета от иностранного поставщика. Дата оплаты берется из отчета агента?

Добрый день! В данном примере НДС не рассматривается. По общему правилу «При расчетах в валюте, НДС исчисляется по курсу ЦБ РФ на дату перечисления оплаты иностранцу (п. 3 ст. 153 НК РФ, п. 3 ст. 166 НК РФ, Письмо Минфина от 03.05.2018 N 03-07-08/29875). » Налоговый агент по НДС при покупке услуг у иностранца с предоплатой в 1С

Добрый день, у нас организация на УСН (доходы-расходы). В платежном поручении агенту в 1с возникает необходимость в выборе обязательно расходы на усн : принимаются или не принимаются. Если прописываешь что принимаются то программа естественно автоматов их берет к расходам которые уменьшают базу для исчисления налога. А если прописываешь не принимать, то автоматом то что товар поступил, оплачен и реализован (естественно эта строка пустая по инвойсу товара и не принимается к расходам

Здравствуйте!

Надо проверить, как отрабатывает в 1С — делитесь, пожалуйста, результатом.

Из идей.

Д 76.09 К 51 — не принимается для УСН, на этом этапе нет оплаты поставщику, товар не оплачен

Д 60.01 К 76.09 — после этого должно приниматься в целях УСН