В данной статье мы расскажем о том, как заполнять платежное поручение на уплату НДС при импорте из стран дальнего зарубежья (третьих стран). В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа.

Так же мы вместе проведем платеж и проверим взаиморасчеты.

Изучить особенности учета импортных операций из стран дальнего зарубежья

Содержание

Порядок уплаты НДС

Уплата НДС в бюджет при импорте из стран дальнего зарубежья осуществляется на таможне одновременно с уплатой других таможенных платежей до завершения процедуры выпуска товара с таможенного поста.

Платеж совершают в адрес таможни, а не поста. Перед оплатой надо узнать, к какой таможне относится ваш таможенный пост (терминал). Информацию можно получить на официальном сайте ФТС РФ или у брокера. Например, Северо-западное таможенное управление.

Платежи в адрес таможенного органа заполняются по общим правилам, но при этом имеют свои особенности (Приложение N 3 к Приказу Минфина РФ от 12.11.2013 N 107н, Письмо ФТС РФ от 30.11.2011 N 01-11/58349, Письмо ФТС РФ от 26.12.2013 N 01-11/59519).

Перед уплатой таможенных платежей всегда уточняйте:

- реквизиты для уплаты — у брокера или на таможне;

- специфику заполнения полей в платежном поручении — у банка.

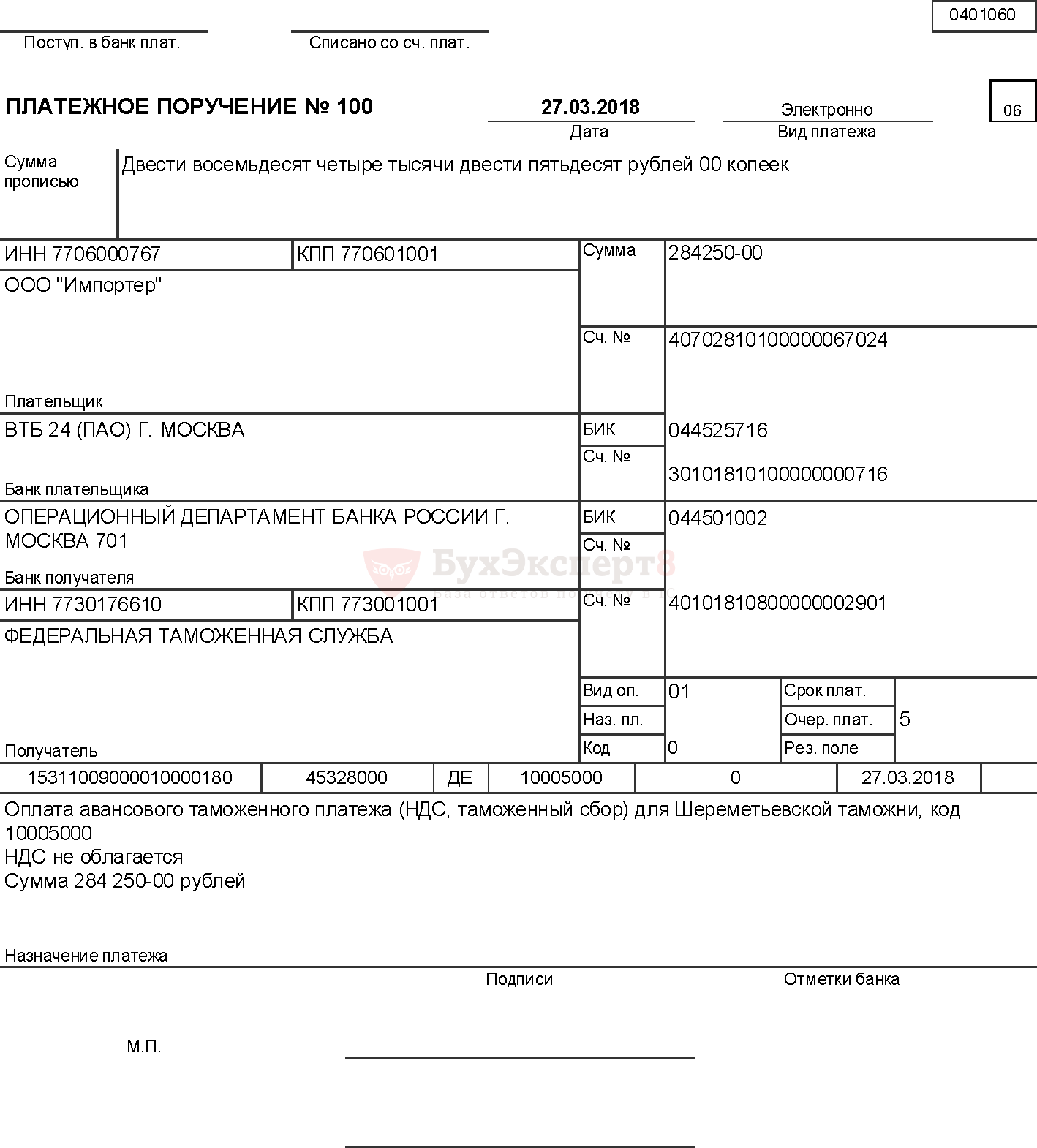

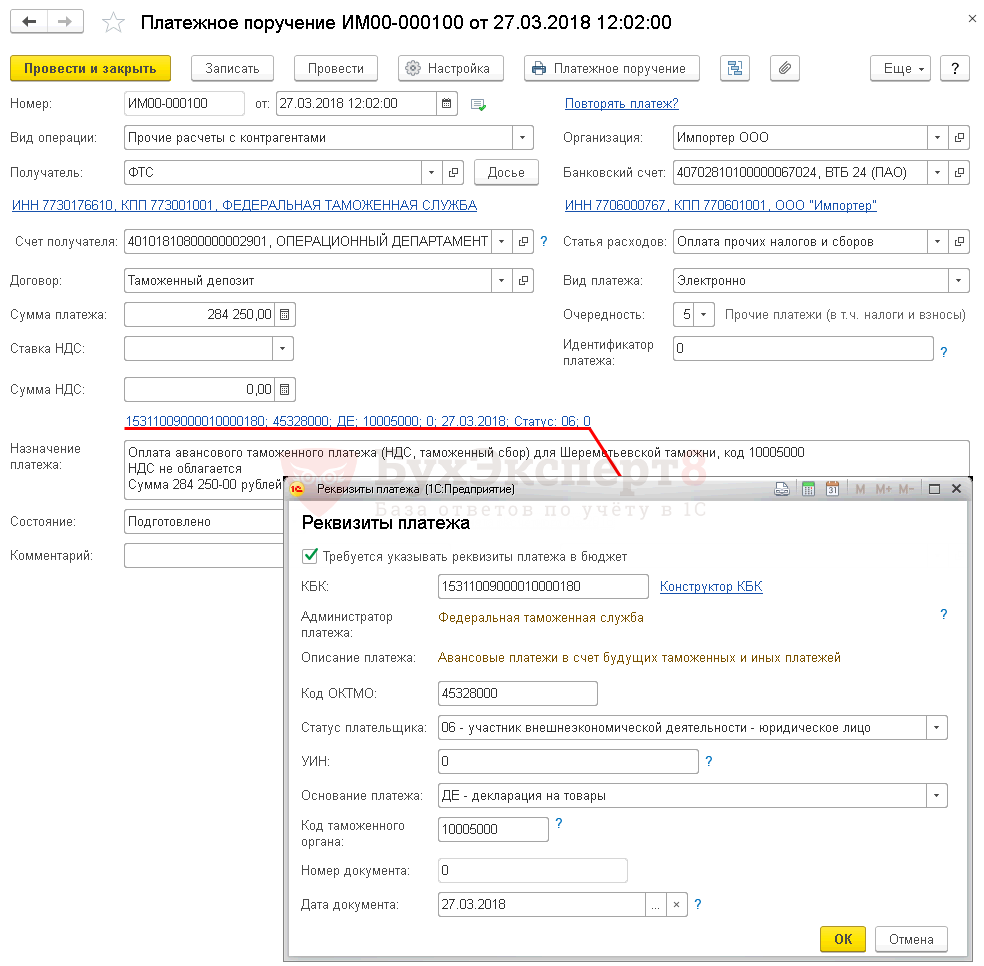

Заполненное платежное поручение на уплату НДС выглядит следующим образом.

Получите понятные самоучители 2026 по 1С бесплатно:

Рассмотрим подробнее порядок его формирования и уплаты НДС на таможне.

Организация заключила импортный контракт с иностранным поставщиком Galaxy LLC на поставку товара из Германии на сумму 20 000 EUR.

27 марта бухгалтер подготовил платежное поручение на уплату авансовых таможенных платежей (НДС 283 500 руб., таможенный сбор 750 руб.).

29 марта проведено таможенное декларирование товара и осуществлен зачет аванса по НДС.

Платежное поручение на уплату НДС

Общие реквизиты

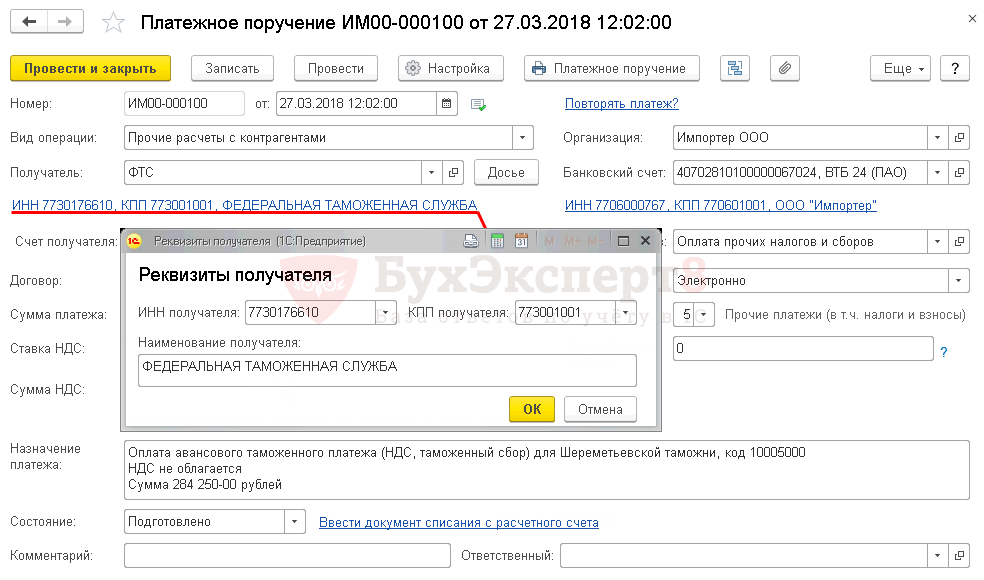

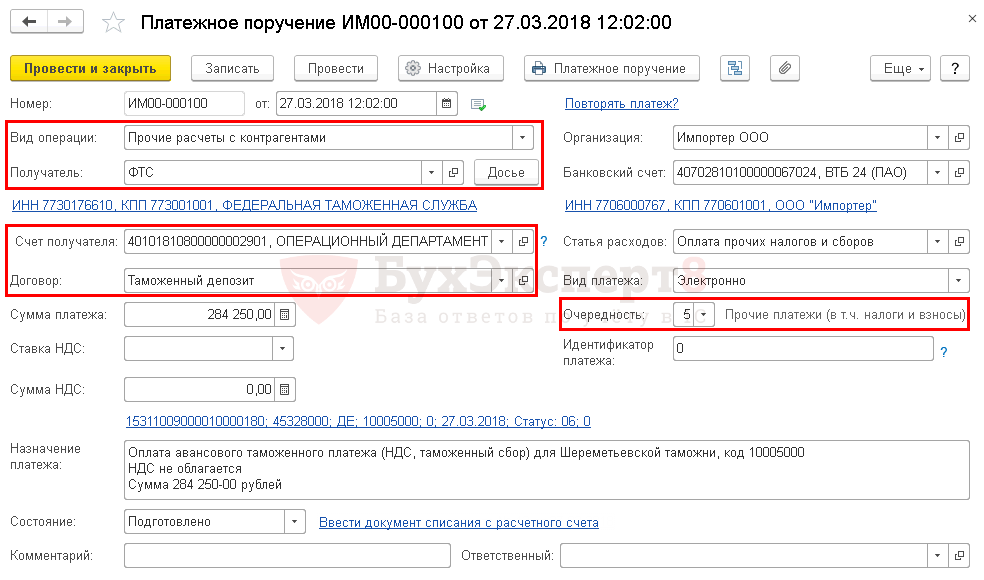

Платежное поручение на уплату НДС в составе таможенного платежа формируется с помощью документа Платежное поручение вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банк — Платежные поручения — Списание.

При выбранном виде операции Прочие расчеты с контрагентами форма документа принимает вид для уплаты платежей прочим контрагентам, в т. ч. таможенному органу.

Так как получателем НДС является таможенный орган, именно его реквизиты необходимо отразить в документе Платежное поручение:

- Получатель — таможенный орган, которому перечисляется НДС, выбирается из справочника Контрагенты Вид контрагента Государственный орган. PDF

- Счет получателя — банковские реквизиты таможенного органа, указанного в поле Получатель.

- Договор — основание для расчетов с таможней, Вид договора Прочее. PDF

- Реквизиты получателя — ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

- Очередность — 5 Прочие платежи (в т.ч. налоги и взносы) (Письмо ФТС РФ от 26.12.2013 N 01-11/59519).

Заполнение реквизитов платежа

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа.

В данной форме необходимо проверить заполнение полей:

- КБК:

- 15311009000010000180 «Авансовые платежи в счет будущих таможенных и иных платежей», если НДС уплачивается вместе с прочими таможенными платежами;

- 15310401000011000110 «Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации», если уплачивается только НДС.

- Код ОКТМО — код 45328000 (Письмо ФТС РФ от 26.12.2013 N 01-11/59519).

- Статус плательщика — 06-участник внешнеэкономической деятельности — юридическое лицо.

Если платежное поручение на уплату НДС оформляет ИП, его Статус плательщика будет 17-участник внешнеэкономической деятельности — индивидуальный предприниматель.

- УИН — 0, т. к. УИН можно указать только из информации, содержащейся в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — 0, некоторые банки требуют ДЕ-декларация на товары. В 1С автоматически заполняется ДЕ-декларация на товары.

- Код таможенного органа — код таможни. Узнать код можно на официальном сайте ФТС РФ или у брокера.

- Номер документа — 0 или последние 7 цифр из номера таможенной декларации (п. 9 Приложение N 3 Приказа Минфина РФ от 12.11.2013 N 107н).

- Дата документа — 0, некоторые банки требуют указать дату ДД.ММ.ГГГГ (дата таможенной декларации). В 1С автоматически заполняется Дата документа, указанная в поле от.

- Назначение платежа — информация для идентификации платежа.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

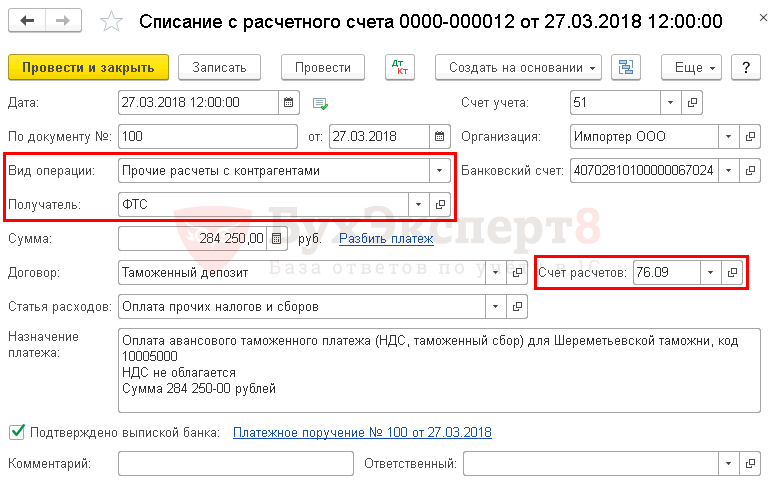

Уплата НДС таможенному органу

После уплаты НДС таможенному органу на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Прочие расчеты с контрагентами. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Списание с расчетного счета также можно загрузить из программы Клиент банка или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата — дата уплаты налога, согласно выписке банка.

- По документу № от — номер и дата платежного поручения.

- Получатель — таможенный орган, которому перечислен НДС, выбирается из справочника Контрагенты.

- Сумма — сумма авансового платежа (НДС), согласно выписке банка.

- Договор — основание для расчетов с таможней, Вид договора — Прочее. PDF

- Статья расходов — Оплата прочих налогов и сборов, с Видом движения — Прочие платежи по текущим операциям, выбирается из справочника Статьи движения денежных средств. PDF

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Изучить подробнее как установить счета расчетов с таможней

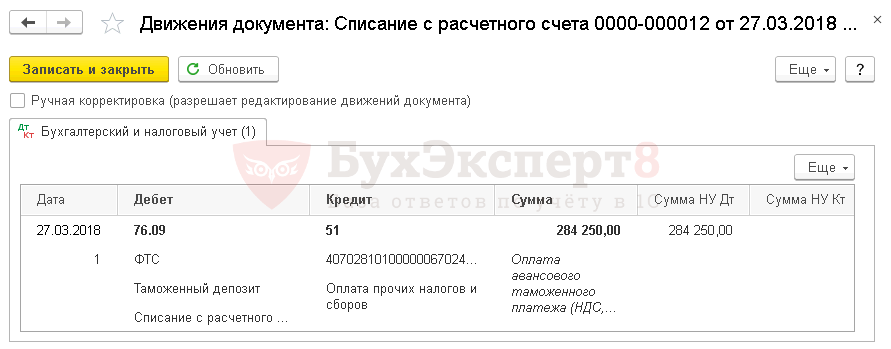

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — перечислен НДС таможенному органу.

Проверка расчетов по НДС

В отличие от других уплат НДС в бюджет, при импорте из третьих стран напрямую проверить взаиморасчеты по НДС с бюджетом нельзя. Поэтому при проверке сначала убеждаемся, что НДС, уплаченный на таможне, принят к учету, а потом проверяем взаиморасчеты с таможней.

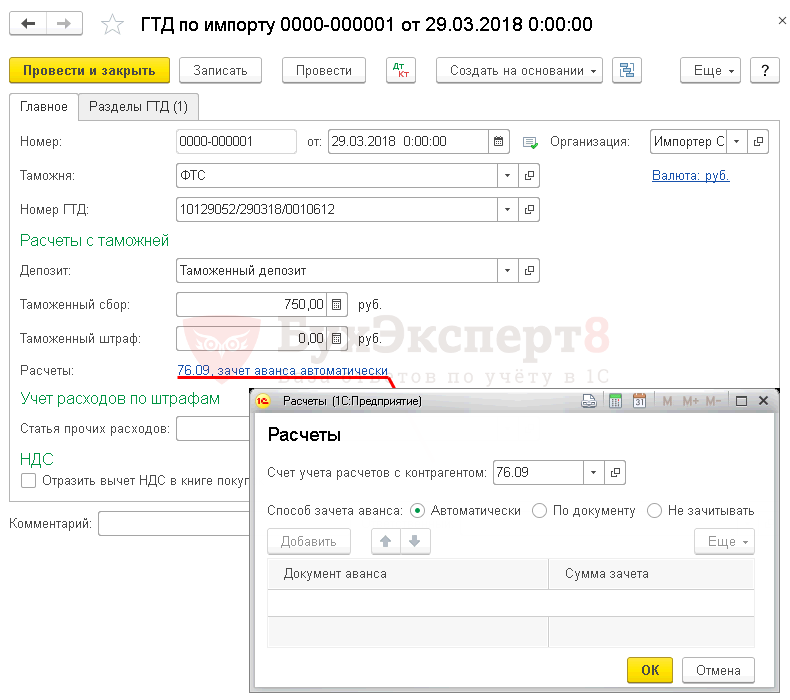

Принятие к учету НДС, уплаченного на таможне

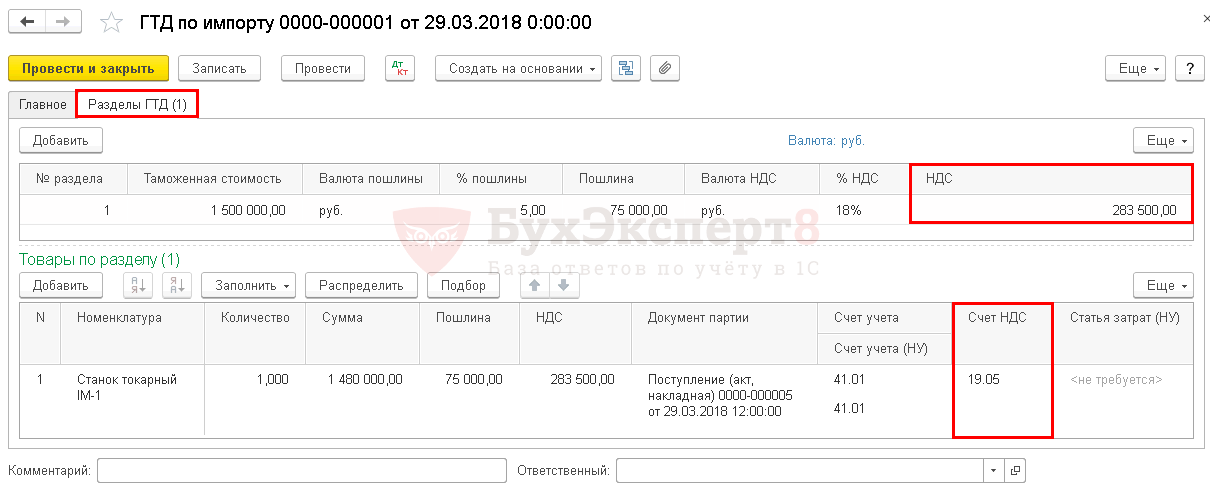

Принятие к учету НДС, уплаченного на таможне, отражается документом ГТД по импорту в разделе Покупки — Покупки — ГТД по импорту.

Изучить подробнее оформление документа ГТД по импорту на примере

По ссылке Расчеты на вкладке Главное указывается:

- Счет учета расчетов с контрагентами — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

В табличной части Товары по разделу на вкладке Разделы ГТД указывается:

- Счет учета НДС — 19.05 «НДС, уплаченный при ввозе товаров на территорию Российской Федерации».

Изучить подробнее Как рассчитывается сумма НДС на таможне при импорте товаров из дальнего зарубежья

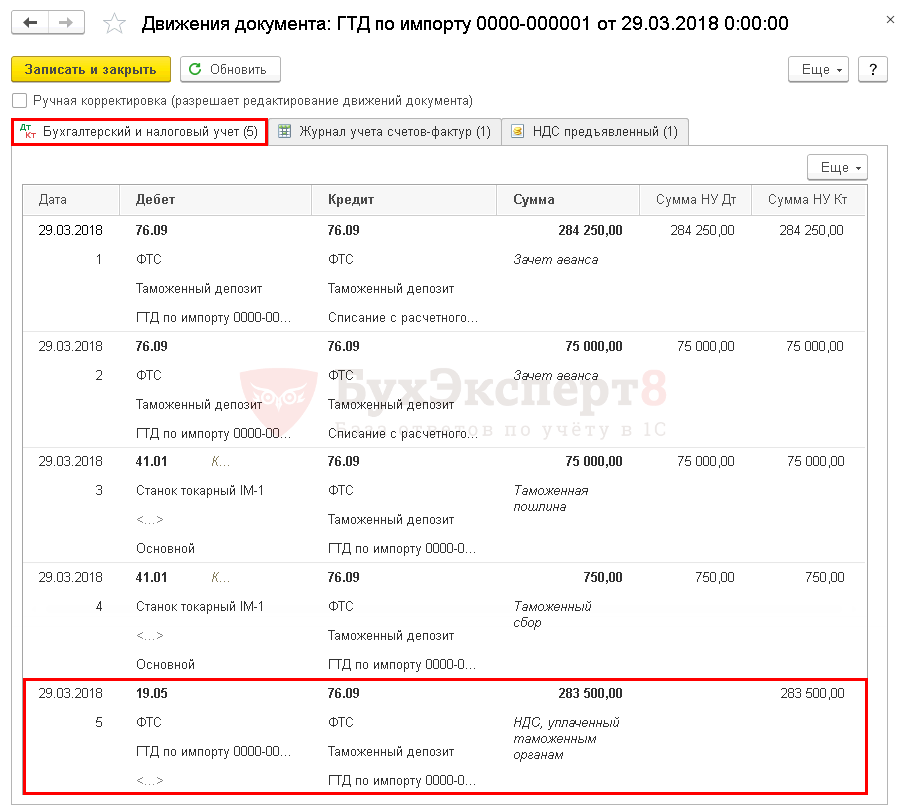

Проводки документа

Документ формирует проводки:

- Дт 76.09 Кт 76.09 — зачет аванса по таможенным платежам.

- Дт 19.05 Кт 76.09 — принят к учету НДС, уплаченный на таможне.

Проверка взаиморасчетов с таможней

Для проверки расчетов с таможней, в т. ч. и по НДС можно создать отчет Анализ счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» раздел Отчеты — Стандартные отчеты — Анализ счета.

Из отчета видно, что задолженности перед таможенным органом нет, следовательно, нет и задолженности по уплате НДС при импорте из третьих стран.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете