Рассмотрим, как сделать Уведомление о переходе на УСН с 2026 в 1С.

[jivo-yes]

Содержание

Образец уведомления с заполнением

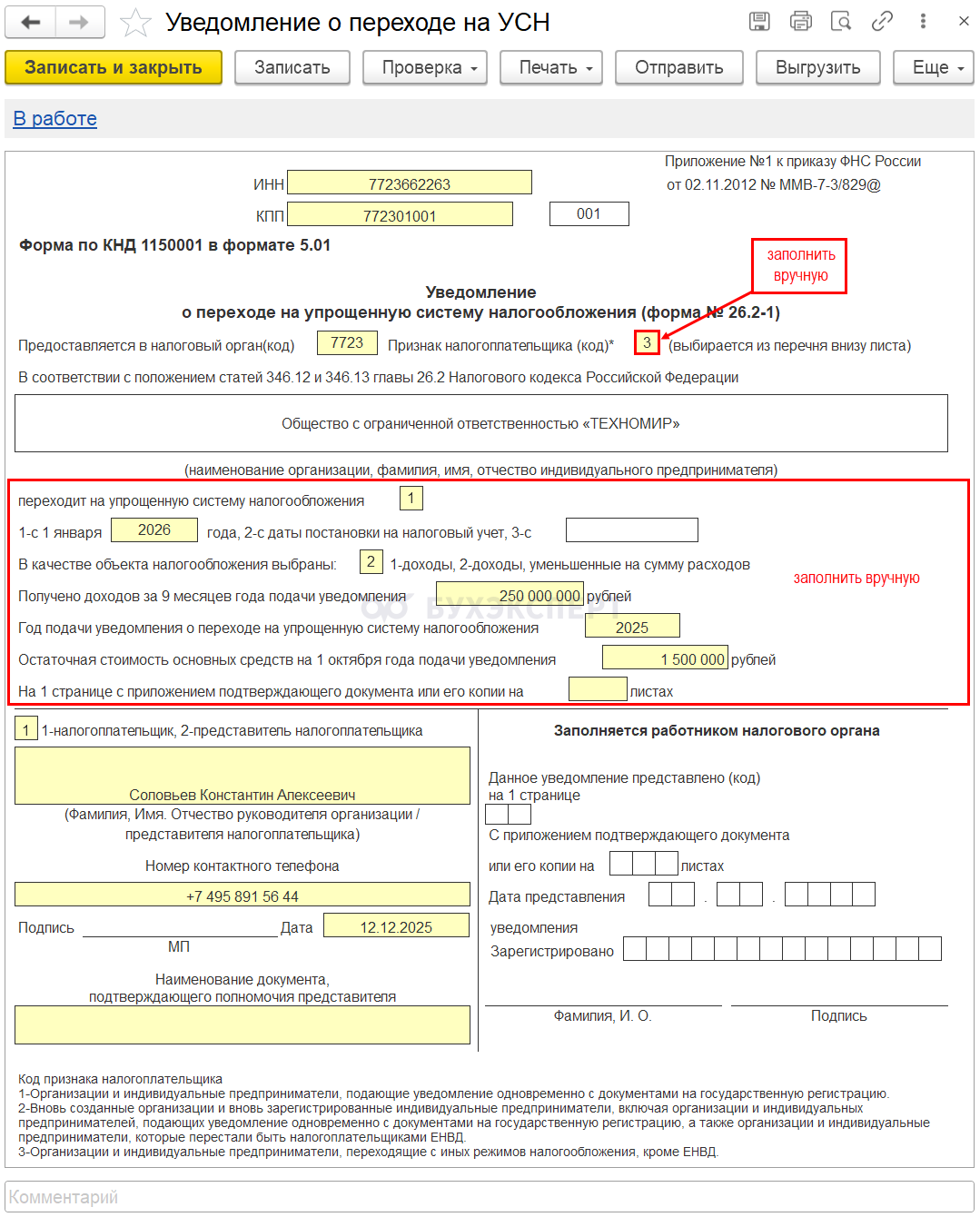

Образец заполненного уведомления о переходе:

Уведомление о переходе на УСН N 26.2-1 бланкОбразец заполненного уведомления о переходе на N 26.2-1 УСН Доходы

Образец заполненного уведомления о переходе на N 26.2-1 УСН Доходы минус расходы

Порядок подачи Уведомления о переходе на УСН

Если принято решение о переходе на УСН, необходимо сообщить об этом налоговой инспекции и подать Уведомление о переходе на упрощенную систему налогообложения в срок:

- Вновь зарегистрированные организации и ИП — в течение 30 дней с даты госрегистрации (п.2 ст. 346.13 НК РФ)

- Утратившие право на применение АУСН — не позднее:

- 15-го числа месяца, следующего за месяцем, в котором возникло нарушение требований к применению АУСН (одновременно с направлением в инспекцию уведомления о нарушении) 30 рабочих дней со дня получения от инспекции уведомления об утрате права на применение АУСН (ч. 9 ст. 4 Федерального закона от 25.02.2022 N 17-ФЗ)

- Остальные налогоплательщики — не позднее 31 декабря года, предшествующего году начала применения УСН (п.1 ст. 346.13 НК РФ)

Если уведомление не подано в срок, применять УСН нельзя.

Срок: не позднее 31.12.2025 (п. 7 ст. 6.1, п. 1 ст. 346.13 НК РФ).

Формулировки в НК РФ о сроке сдачи Уведомления «не позднее» и «до» равнозначны и означают, что при попадании срока на выходной день (31.12.2025 — выходной) возможен перенос на ближайший рабочий день — 12.01.2026 (Письмо Минфина от 30.04.2019 N 03-02-08/32422).

Иногда налоговики трактуют «до 31 декабря» как предельный срок исполнения — 30 число месяца. Чтобы избежать споров, рекомендуем представить документ со сроком представления ДО — не позднее 30.12.2025.

Форма:

- Уведомление о переходе на упрощенную систему налогообложения N 26.2-1, утв. Приказом ФНС от 02.11.2012 N ММВ-7-3/829@ (рекомендованная)

С июля 2026 планируется ввести в действие форму и формат единого уведомления УСН (ID проекта 161536). Все формы будут объединены в одну. Сроки автоматизации в 1С:Бухгалтерия можно отслеживать здесь >>

Куда:

- по форме N 26.2-1 — в любой территориальный налоговый орган

- в произвольной форме — в инспекцию, в которой стоите на учете по месту нахождения организации (месту жительства ИП)

Вид:

Получите понятные самоучители 2026 по 1С бесплатно:

- электронный (ИП могут подать через ЛК ФНС)

- бумажный

Ряд документов упрощенцы могут представлять в любую ИФНС независимо от места нахождения организации (места жительства ИП) (Письмо ФНС от 24.11.2021 N СД-4-3/16373@):

- уведомление о переходе на УСН

- сообщение об утрате права на применение УСН

- уведомление об отказе от применения УСН

- уведомление об изменении объекта налогообложения

- уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН

Как оформить в 1С

Организация в текущем году применяет ОСНО.

На 01.10.2025:

- сумма доходов за 9 месяцев — 250 млн руб.

- остаточная стоимость ОС — 1,5 млн руб.

Решено, что с 01.01.2026 Организация переходит с ОСНО на УСН с объектом «Доходы минус расходы».

В декабре 2025 года бухгалтер представил в ИФНС Уведомление о переходе на упрощенную систему налогообложения по форме N 26.2-1.

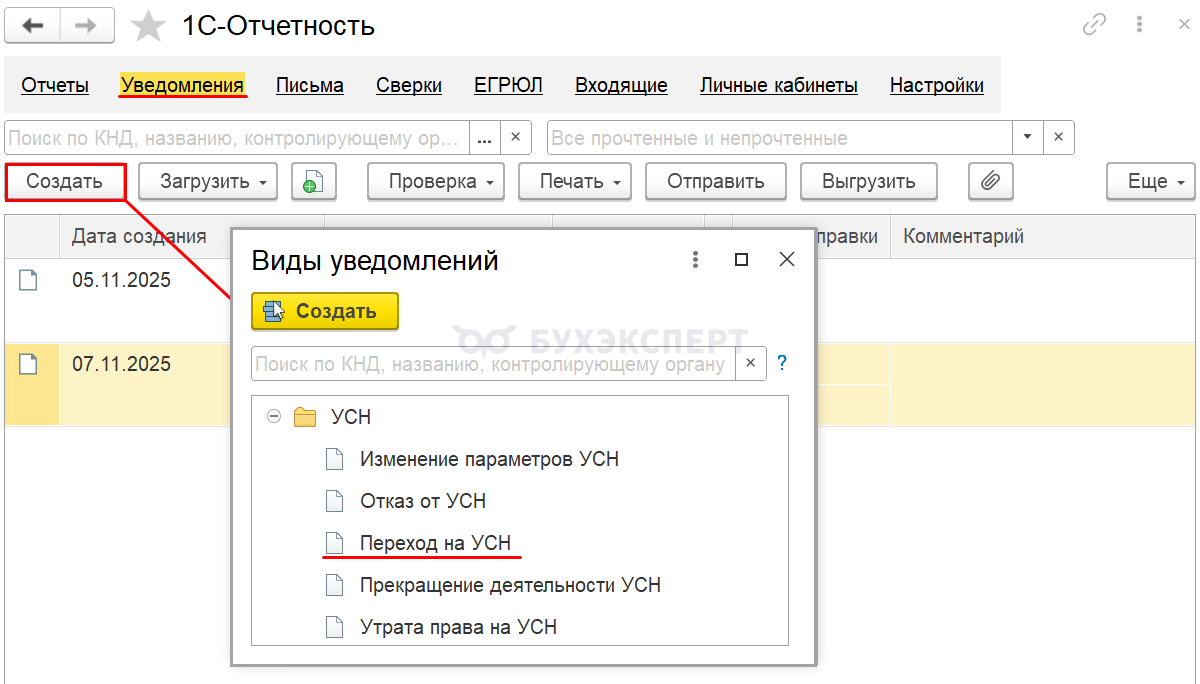

Создайте уведомление о переходе на УСН в разделе Отчеты — Уведомления, сообщения и заявления — кнопка Создать — папка УСН — Переход на УСН.

Та часть данных, которая есть в базе, заполнится автоматически. Остальную информацию заполните вручную.

Порядок заполнения заявления в программе:

- ИНН / КПП — заполняется автоматически из карточки организации

- Предоставляется в налоговый орган (код) — код налоговой инспекции по месту нахождения организации (ИП), заполняется автоматически из карточки организации

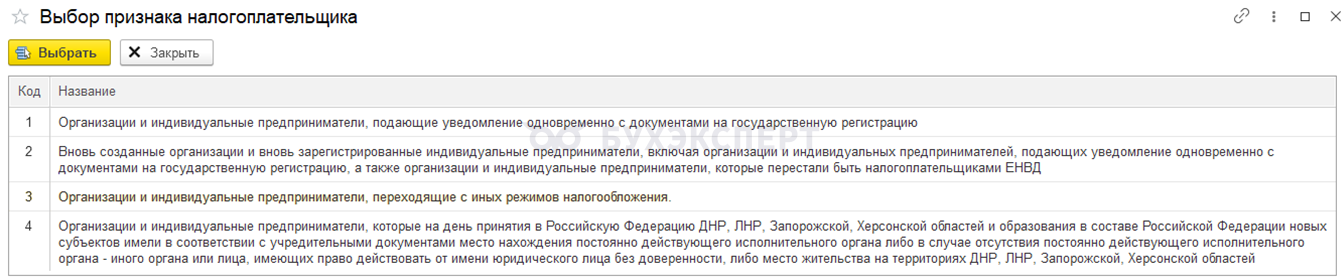

- Признак налогоплательщика (код) — выберите вручную соответствующий признак из закрытого перечня:

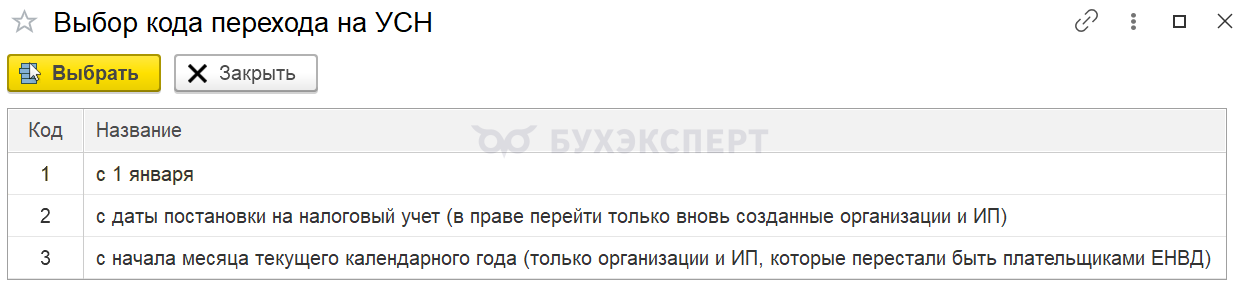

- переходит на упрощенную систему налогообложения — код даты перехода на УСН, выберите вручную из закрытого перечня:

- 1 — с 1 января года — год, с которого будет применяться УСН. Заполняется вручную, если выбран код перехода 1

- 2 — с даты постановки на налоговый учет — дата постановки на налоговый учет вновь созданной организации или ИП

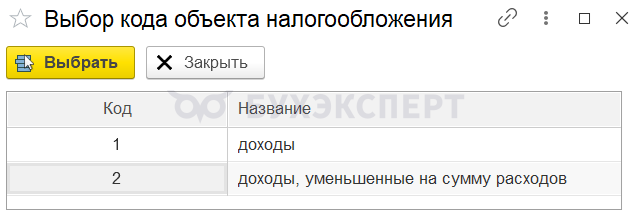

- В качестве объекта налогообложения выбраны — объект налогообложения, выберите вручную из закрытого перечня:

- Получено доходов за 9 месяцев года подачи уведомления — сумма доходов за 9 месяцев текущего года, указывается вручную (кроме ИП и вновь созданных организаций). Рассчитывается по правилам для налога на прибыль и не может превышать 337,5 млн руб. в 2025 году (п. 2 ст. 346.12 НК РФ)

Лимит дохода рассчитывается как 337,5 млн руб. * коэффициент-дефлятор.

Коэффициент-дефлятор на 2025 год установлен равным 1 (пп. д п. 2 ст. 8 Федерального закона от 29.10.2024 N 362-ФЗ).

Подробнее о лимитах на УСН — Налоговая реформа 2025: обзор изменений по УСН

- Год подачи уведомления о переходе на упрощенную систему налогообложения — год, в котором подаете уведомление, укажите вручную

- Остаточная стоимость основных средств на 1 октября года подачи уведомления — остаточная стоимость ОС на 1 октября по данным бухгалтерского учета, укажите вручную. Рассчитывается из стоимости основных средств, которые относятся к амортизируемому имуществу по правилам налога на прибыль за исключением высокотехнологичного оборудования по Перечню Правительства. И не может превышать 200 млн руб. в 2025 году (пп. 16 п. 3 ст. 346.12 НК РФ)

- На 1 странице с приложением подтверждающего документа или его копии на …листах — количество прилагаемых к уведомлению документов (копий), заполните вручную при наличии (доверенность представителя и т. п.)

- Код лица, подписавшего уведомление и Фамилия, Имя, Отчество — заполняется автоматически из карточки организации

PDF

PDF - Номер контактного телефона — заполняется автоматически из карточки организации

- Дата — дата составления уведомления, укажите вручную. Автоматически заполняется рабочая дата, указанная в настройках (раздел Главное — Персональные настройки — Рабочая дата)

- Наименование документа, подтверждающего полномочия представителя — заполняется автоматически из карточки организации, если отчетность подписывает представитель

PDF

PDF

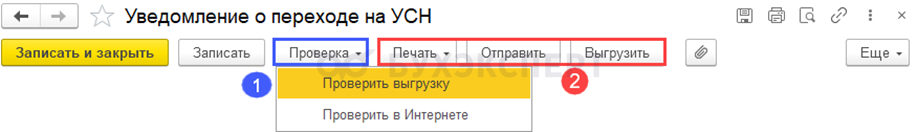

Сохранение, проверка и отправка уведомления

Проверка — нажмите на кнопку Проверить, чтобы протестировать:

- полноту заполнения формы (выгрузку) — обязательно

- соответствие формату (в Интернете) при подключенной 1С-Отчетности

Заполненное уведомление можно:

- выгрузить в формате xml для отправки в инспекцию

- отправить из программы (если подключен сервис 1С-Отчетность)

- распечатать или сохранить в файл по кнопке Печать — Показать бланк — кнопка Сохранить)

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете