Приобретали оборудование из Китая через фирму-посредника. В августе 2017г. фирма выставила счет для оплаты суммы таможенного обеспечения включая НДС. После оплаты согласно полученному счету-фактуре НДС поставлен к вычету. Как правильно отразить данную операцию в налоговом и бухгалтерском учете? Какой код надо применить для книги покупок и продаж?

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Рассмотрим пример по импорту товаров через агента в учете принципала.

ООО «Импортер» принципал заключило агентский договор № 2204/17 от 22.04.2017 г. с агентом ООО «Посредник» на приобретение импортных товаров.

Вознаграждение агента устанавливается в поручениях принципала на каждую партию товара.

Принципал компенсирует расходы агента – доставка, таможенные платежи, сертификация, таможенный контроль, конвертация валюты, хранение, переупаковка, страхование, другие документально подтвержденные расходы по договору.

Агент перевыставляет принципалу счета-фактуры по операциям облагаемым НДС.

Право собственности на товар установлено в дополнительных соглашениях к контракту к каждой партии товара.

09.06.18 г. принципал перечислил денежные средства агенту на выполнение договора в сумме 495 000 руб., п/п № 3534 от 09.06.18 г.

14.06.18 г. агент перечислил поставщику товаров оплату в сумме 8 581 USD, п/п № 61 от 14.06.18 г., курс ЦБ РФ 56,9096, сумма в руб. 488 341,28 руб. и сообщил об этом принципалу.

14.06.18 г. получен Отчет агента №11693, комиссионное вознаграждение по конвертации составило 9 966,15 руб. (в т.ч НДС 18%).

Переход права собственности по контракту в момент погрузки товара на борт судна по дате коносамента. Базис поставки FOBGUANGZHOU. Страна происхождения товара Китай.

22.07.18 г. дата коносамента.

Расчеты с таможней ведутся через агента. Авансовые платежи переведены на таможню НДС – 99 928,80 руб, т/сбор 1 500 руб., таможенная пошлина 22 234,08 руб. Итого 123 662,88 руб.

Агент закупил товар, провел таможенное оформление и понес дополнительные расходы по сделке.

Товар прошел таможенную очистку 12.08.18 г., декларация на товары оформлена 11.08.18 г.

ГТД 10702070/110818/0012687. Таможенная стоимость 236 471,53 руб.

14.08.18 г. получен Отчет агента № 777, комиссионное вознаграждение составило 29 964,90 руб.(в т.ч НДС 18%).

14.08.18 г. товар доставлен агентом на склад принципала и передан по акту приема-передачи № 888.

31.08.18 г. агенту компенсированы расходы по вознаграждению и по дополнительным расходам.

Пошаговое оформление сделки в 1С

Шаг 1. Заключение агентского договора с агентом на закупку.

Оформляется через раздел Справочники – Покупки и Продажи — Контрагенты – Договоры – Группа.

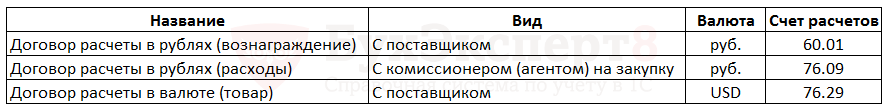

Создать Группу с названием договора и внутри нее создать три элемента, как указано на рисунке ниже. Этот способ позволит корректно отразить операции по расчетам с агентом и иметь возможность сверки с ним по всему договору.

Договор расчеты в валюте (товар) должен быть заполнен следующим образом:

Получите понятные самоучители 2026 по 1С бесплатно:

- Цена в — USD, у.е., в которой заключен договор на закупку товаров;

- Оплата в — руб., валюта платежа – агенту перечислены рубли.

Шаг 2. Перечисление средств агенту на исполнение контракта.

Оформляется через раздел Банк и касса – Банк — Оплата поставщику – Разбить платеж:

- Договор расчеты в рублях (расходы) – сумма, перечисленная на компенсацию расходов в рублях, т.е. кроме закупки товаров;

- Договор в валюте (товар) – сумма к уплате поставщику в USD, которую агент будет приобретать, т.е. конвертировать рубли в USD. Курс валюты из Отчета агента ввести позднее, на момент выписки можно указать курс на дату перевода средств.

Шаг 3. Оприходование товаров на момент перехода права собственности (погрузка на борт судна).

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Поступление – Товары, услуги, комиссия – вид операции Товары:

- Договор — Договор в валюте (товар);

- Склад — склад Товары в пути;

- % НДС — Без НДС.

Шаг 4. Поступление дополнительных расходов Без НДС и отражение вознаграждения агента.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – Поступление доп расходов – Регистрация СФ:

- Договор расчеты в рублях (вознаграждение) – отражается вознаграждение агента;

- Договор расчеты в рублях (расходы) – отражаются дополнительные расходы Без НДС на основании отчета агента.

Шаг 5. Перечисление средств агенту — вознаграждение.

Оформляется через раздел Банк и касса – Банк — Оплата поставщику:

- Договор расчеты в рублях (вознаграждение).

Шаг 6. Учет таможенных платежей, а именно НДС, уплаченного на таможню, таможенной пошлины, таможенного сбора.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – ГТД по импорту – Главное – Разделы ГТД:

- Таможня — таможня;

- ручная корректировка в проводках, указать агента и поставщика на закладке Журнал учета счетов-фактур.

Шаг 7. Корректировка долга по расчетам с агентом.

Оформляется через раздел Покупки – Расчет с контрагентами – Корректировка долга – Прочие корректировки.

Шаг 8. Поступление дополнительных расходов с НДС.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – Поступление доп расходов – Регистрация СФ – Составлен от имени:

- Договор расчеты в рублях (расходы).

Шаг 9. Отражение поступления товаров на склад.

Оформляется через раздел Покупки – Покупки – Поступление (акты, накладные) – Создать на основании – Перемещение товаров:

- Получатель – склад, на котором учитываются товары, например, Центральный склад.

Шаг 10. Принятие НДС к вычету, уплаченного на таможне.

НДС, уплаченный на таможне, принципал принимает к вычету при выполнении условий (Письмо Минфина РФ от 29.12.2014 N 03-07-08/68143, Письмо Минфина РФ от 07.07.2016 N 03-07-08/39774):

- ввезенные агентом товары приняты к учету (п. 1 ст. 172 НК РФ);

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии таможенная декларация (копия) на бумажном носителе, в т.ч. при электронном декларировании (Письмо Минфина РФ от 22.02.2017 N 03-07-08/10198, Письмо Минфина от 29.05.2015 N 03-07-15/31200, Письмо Минфина РФ от 18.08.2010 N 03-07-08/237, пп. а п. 39 Порядка утв. Приказом ФТС РФ от 17.09.2013 N 1761);

- в наличии подтверждение оплаты НДС в виде Отчета о расходовании таможенных платежей (платежного поручения на уплату НДС);

- агентский договор предусматривает уплату НДС агентом и компенсацию ему этих сумм принципалом.

Оформляется через раздел Операции – Закрытие периода – Регламентные операции НДС – Создать – Формирование записей книги покупок:

- ручная корректировка номера и даты пп на уплату НДС.

В книге покупок в графе 7 по операциям с кодом «20» Ввоз импортных товаров на территорию РФ» надо указывать номер и дату платежного поручения, подтверждающего уплату налога. То есть то платежное поручение, по которому прошла уплата НДС (пп. к п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Табличную часть документа Формирование записей книги покупок надо откорректировать в графы Номер док. оплаты и Дата док оплаты внести номер и дату платежного документа, которые указаны в декларации на товары в графе 47 «Исчисление платежей» декларации на товары, вид платежа 5010.

В процессе работы у бухгалтера может появиться необходимость в уточнении и перезаполнении документа Формирование записей книги покупок. Для того, чтобы не приходилось повторять ручные корректировки в табличной части, рекомендуем создавать отдельный документ Формирование записей книги покупок только по зачету НДС, уплаченного на таможне. В поле Комментарий можно размещать соответствующую заметку, например, Импорт.

Шаг 11. Закрытие месяца (переоценка валютных остатков).

Оформляется через раздел Операции – Закрытие периода – Закрытие месяца.

Шаг 12. Отражение в декларации по НДС вычета НДС, уплаченного на таможне.

Оформляется через раздел Отчеты – 1С-Отчетность – Регламентированные отчеты – Период – Создать – Декларация по НДС.

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 150 «Сумма налога, уплаченная налогоплательщиком таможенным органам…»:

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- данные ТД, код вида операции «20«.

Шаг 13. Анализ расчетов по отчету Анализ субконто.

Оформляется через раздел Отчеты – Стандартные отчеты – Анализ субконто – Контрагенты.

Шаг 14. Анализ расчетов по Акту сверки.

- с агентом:

Оформляется через раздел Покупки – Расчеты с контрагентами – Акты сверки – договор Группа – Разбить по договорам;

- с таможней:

Оформляется через раздел Покупки – Расчеты с контрагентами – Акты сверки – договор – выводить полные названия документов.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

А ГТД — оформляется на принципала? Или на агента? Агент платит налог на добавленную стоимость? Но на возмещение ставит себе НДС принципал по платежному поручению агента?

По поводу оформления ГТД надо проконсультироваться с таможенным брокером.

В 1С мы фиксируем уже факт хоз. операции — оформления ГТД не производим.

Ситуации могут быть разные в зависимости от нюансов договора.

Возможность задекларировать товар у агента есть, указать другого собственника товара — тоже.

В нашем примере расчеты с таможней ведутся через агента. НДС платит агент.

НДС, уплаченный на таможне, принципал принимает к вычету при выполнении определенных условий.

Одно из них — агентский договор предусматривает уплату НДС агентом и компенсацию ему этих сумм принципалом.

Добрый день. Подскажите пожалуйста, если агент резидент Китая а принципал резидент России, то я правильно понимаю, что таможенная стоимость в импортной декларации должна включать вознаграждение за товар и вознаграждение за услуги доставки агенту до границы с РФ?

Здравствуйте!

Для определения таможенной стоимости ввозимых товаров нужно руководствоваться гл. 5 ТК ЕАЭС, в гл. 5 рассмотрено несколько методов определения стоимости товаров.

Один самых распространенных — это метод 1 (Метод по стоимости сделки с ввозимыми товарами).

Дополнительными начислениями к цене товара могут быть не включенные ранее в цену (п. 1 ст. 40 ТК ЕАЭС):

— вознаграждение посредникам (агентам) (исключение вознаграждение за закупку, которое регламентируется Положением о добавлении вознаграждения посредникам (агентам) и вознаграждения брокерам к цене, фактически уплаченной или подлежащей уплате за ввозимые товары)

— на перевозку (транспортировку) ввозимых товаров до места прибытия таких товаров на таможенную территорию ЕАЭС (пп. 4 п. 1 ст. 40 ТК ЕАЭС)