Реализация товаров (продукции) на экспорт в дальнее зарубежье отличается от реализации в страны ЕАЭС и на внутреннем рынке. В чем состоят эти отличия — мы разберем в этой статье. В нашем примере рассмотрим экспорт сырьевых товаров и готовой продукции в третьи страны.

[jivo-yes]

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Содержание

- Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

- Экспорт сырьевых товаров (готовой продукции) в 1С 8.3

- Приобретение ОС

- Регистрация СФ поставщика

- Поступление предоплаты от иностранного покупателя

- Приобретение ТМЦ

- Регистрация СФ поставщика

- Отражение в учете услуг по аренде

- Регистрация СФ поставщика

- Распределение НДС

- Принятие НДС к вычету

- Списание материалов в производство продукции на экспорт

- Производство готовой продукции

- Перечисление авансового платежа на таможню

- Реализация товаров и продукции на экспорт

- Выставление СФ на экспортную отгрузку покупателю в валюте (ставка НДС 0%)

- Учет таможенных платежей

- Реализация материалов на внутреннем рынке

- Выставление СФ на отгрузку покупателю

- Отражение в учете услуг по аренде

- Регистрация СФ поставщика

- Распределение НДС

- Принятие НДС к вычету

- Расчет НДС при экспорте сырьевых товаров в дальнее зарубежье

Учет экспортных операций в 1С 8.3 Бухгалтерия — пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2026 с 20% на 22% и с 20/120 на 22/122.

Организация заключила экспортный контракт с иностранным покупателем Forum LLC (Испания) на поставку сырьевых товаров на сумму 108 000 USD.

16 января у ООО «Аврора» приобретен станок Tornado (1 шт.) для производства сырьевой продукции на экспорт стоимостью 53 100 руб. (в т. ч. НДС 18%). В этот же день ОС принято к учету и введено в эксплуатацию.

01 февраля получена 100% предоплата от иностранного покупателя в сумме 108 000 USD.

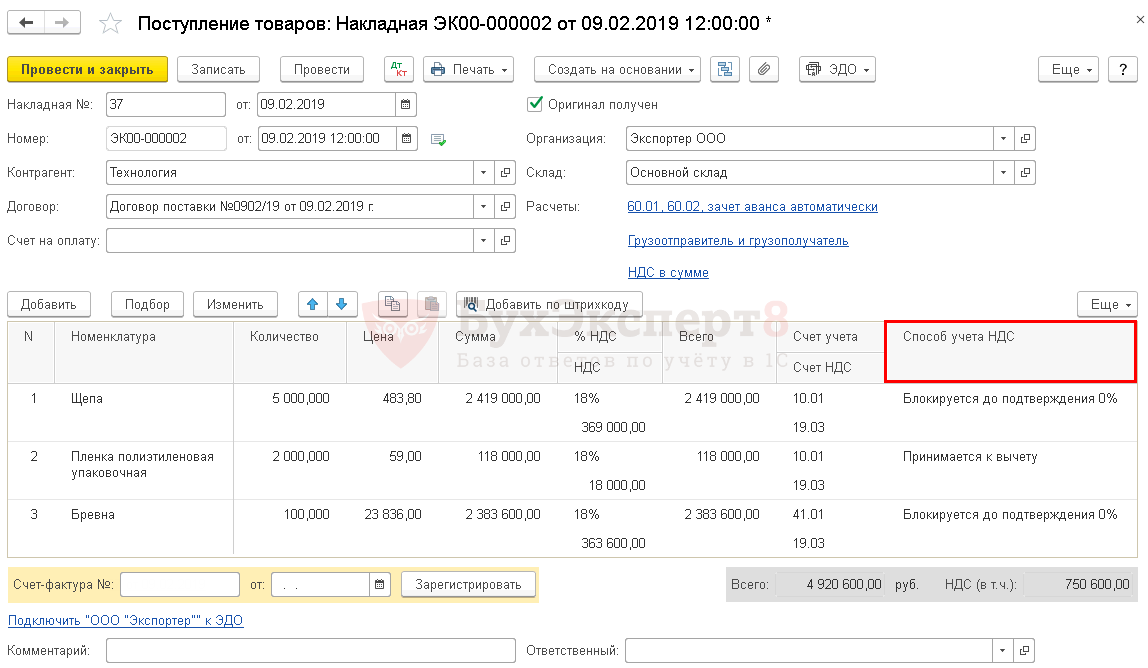

09 февраля у поставщика ООО «Технология» приобретены:

- Щепа (5 000 м3) стоимостью 2 419 000 руб. (в т. ч. НДС 18%). Используется для производства продукции на экспорт.

- Пленка полиэтиленовая упаковочная (2 000 п/м) стоимостью 118 000 руб. (в т. ч. НДС 18%). Материалы планируется использовать в производстве продукции для реализации на внутреннем рынке.

- Бревна (100 м3) стоимостью 2 383 600 руб. (в т. ч. НДС 18%). Товар приобретен для реализации на экспорт.

02 апреля произведена сырьевая продукция Гранулы древесные (1 000 кг), материалы использованы в производстве.

02 апреля уплачены авансовые таможенные платежи (таможенная пошлина 35 000 руб., таможенный сбор 12 000 руб.).

05 апреля покупателю Forum LLC по экспортному контракту на сумму 108 000 USD отгружены:

- сырьевая продукция Гранулы древесные (1 000 кг) стоимостью 25 000 USD;

- сырьевой товар Бревна (100 м3) стоимостью 83 000 USD.

В соответствии с контрактом переход права собственности происходит в момент передачи товаров, выпущенных в таможенном режиме экспорта, перевозчику. Базис поставки — FCA Москва.

05 апреля проведено таможенное декларирование товаров, получена отметка на декларации на товары «Выпуск разрешен» и товары переданы перевозчику.

15 мая российскому покупателю ООО «Универсалстрой» реализована пленка полиэтиленовая упаковочная (500 п/м) на сумму 59 000 руб. (в т. ч. НДС 18%).

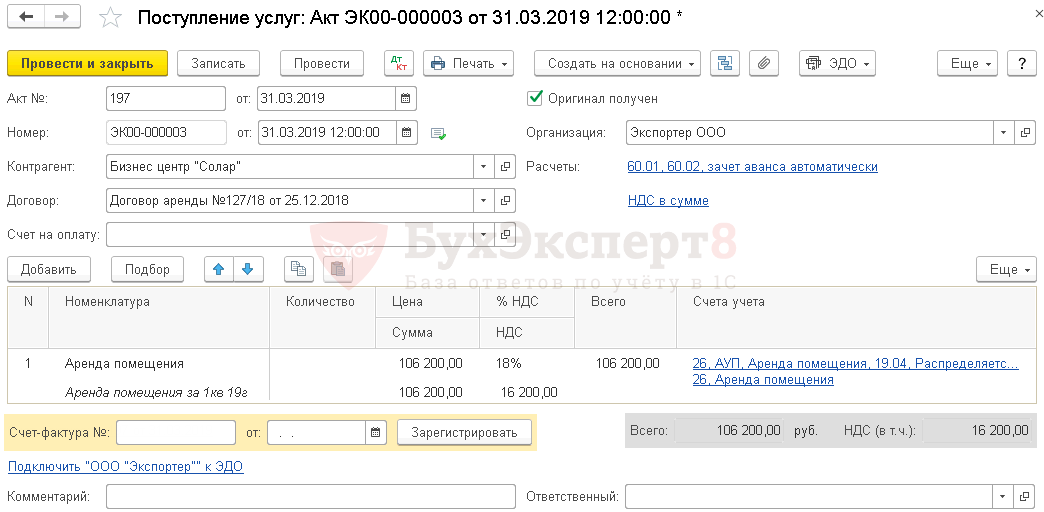

Расходы на аренду офиса для деятельности, облагаемой НДС 18% и 0%:

- 31 марта — на сумму 106 200 руб. (в т. ч. НДС 18%);

- 30 июня — на сумму 106 200 руб. (в т. ч. НДС 18%).

Условные курсы ЦБ РФ для оформления примера:

- 01 февраля — 62,00 руб./USD;

- 28 февраля — 69,00 руб./USD;

- 31 марта — 69,00 руб./USD;

- 05 апреля — 64,00 руб./USD;

- 30 апреля — 69,00 руб./USD;

- 31 мая — 69,00 руб./USD;

- 30 июня — 69,00 руб./USD;

- 31 января — 69,00 руб./USD.

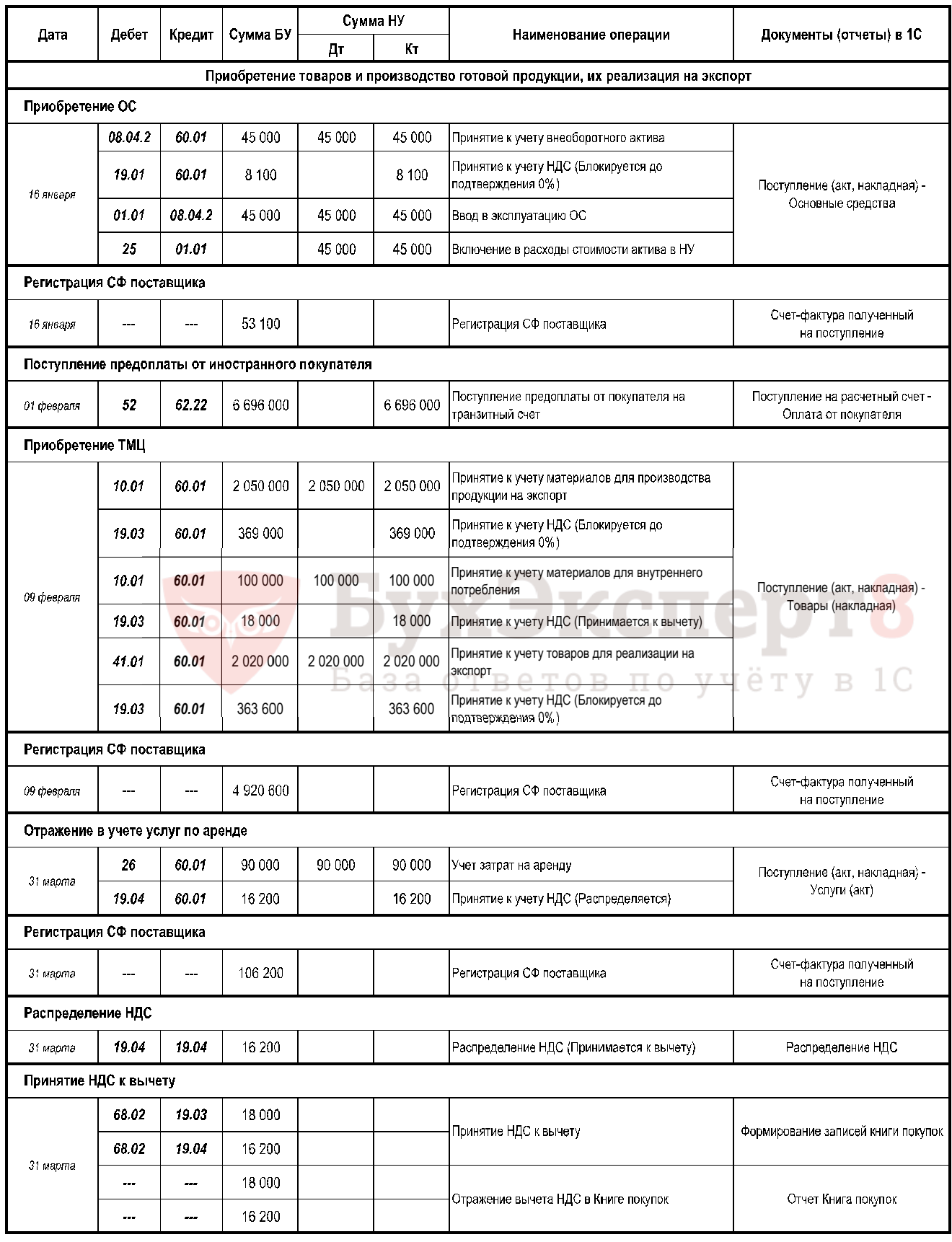

Рассмотрим пошаговую инструкцию оформления экспортных операций в 1С 8.3. ![]() PDF

PDF

Экспорт сырьевых товаров (готовой продукции) в 1С 8.3

Нормативное регулирование

При экспорте применяется ставка НДС 0%, которую необходимо подтвердить. Для этого следует собрать пакет документов и сдать его одновременно с декларацией по НДС в ИФНС.

Налогообложение регулируется НК РФ.

Изучить подробнее Отказ от ставки 0%

Получите понятные самоучители 2026 по 1С бесплатно:

Не следует путать момент перехода рисков от продавца к покупателю по Incoterms (Инкотермс) и момент перехода права собственности на товары:

В контракте обязательно надо указать момент перехода права собственности, ведь по этой дате:

- актив ставится на учет у покупателя;

- появляется задолженность покупателя перед поставщиком по оплате;

- выручка в валюте пересчитывается в рубли, если не было предоплаты.

Изучить подробнее Варианты перехода права собственности

При экспорте сырьевых товаров порядок применения вычетов по входящему НДС зависит от того, подтвержден экспорт или нет.

Порядок принятия НДС к вычету при экспорте сырьевых товаров (готовой продукции)

НДС принимается к вычету в специальном порядке — при выполнении условий (п. 2 ст. 171 НК РФ, п. 1, 3 ст. 172 НК РФ):

- наступил момент определения налоговой базы — им будет:

- последний день квартала, в котором собраны подтверждающие документы, если экспорт подтвержден в течение / позднее 180 кл. дней (п. 9 ст. 167 НК РФ);

- дата отгрузки товаров, если экспорт не подтвержден в течение 180 кл. дней (пп. 1 п. 1 ст. 167 НК РФ).

- ведется раздельный учет НДС (абз. 2 п. 10 ст. 165 НК РФ).

Право на принятие НДС к вычету по приобретенным товарам, работам, услугам возникает в зависимости от того, подтверждена или не подтверждена ставка 0% при экспорте сырьевых товаров (п. 10 ст. 165 НК РФ).

Раздельный учет

При экспорте сырьевого товара в 1С обязательно должен быть включен раздельный учет через:

- Главное – Настройки – Налоги и отчеты — НДС: PDF

- Флажок Ведется раздельный учет входящего НДС.

Флажок Раздельный учет НДС по способам учета включает «новую» методику раздельного учета входящего НДС. При его включении для ведения раздельного учета НДС появляется дополнительное субконто Способ учета НДС к счету 19 «НДС по приобретенным ценностям», которое обязательно к заполнению в документах поступления. PDF

Субконто Способы учета НДС может принимать следующие значения:

- Принимается к вычету — для операций, облагаемых НДС: входящий НДС будет приниматься к вычету в общем порядке.

- Учитывается в стоимости — для операций, не облагаемых НДС: входящий НДС будет учитываться в стоимости.

- Блокируется до подтверждения 0% — для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров.

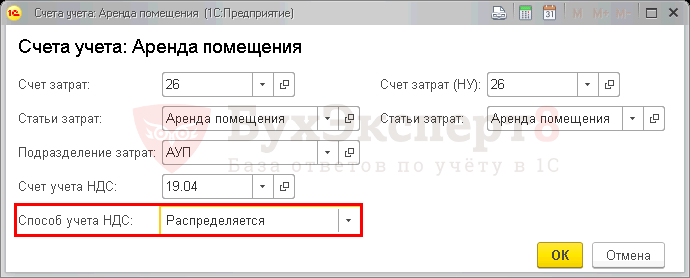

- Распределяется — для операций, облагаемых НДС по ставке 18% и 0%. В этом случае входящий НДС должен распределяться, т. к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности, облагаемой НДС по ставке 18% и облагаемой НДС по ставке 0%, например, аренда офиса.

Изучить подробнее:

- Настройки по учету экспортных операций в 1С

- Порядок ведения раздельного учета

- Методика раздельного учета в 1С

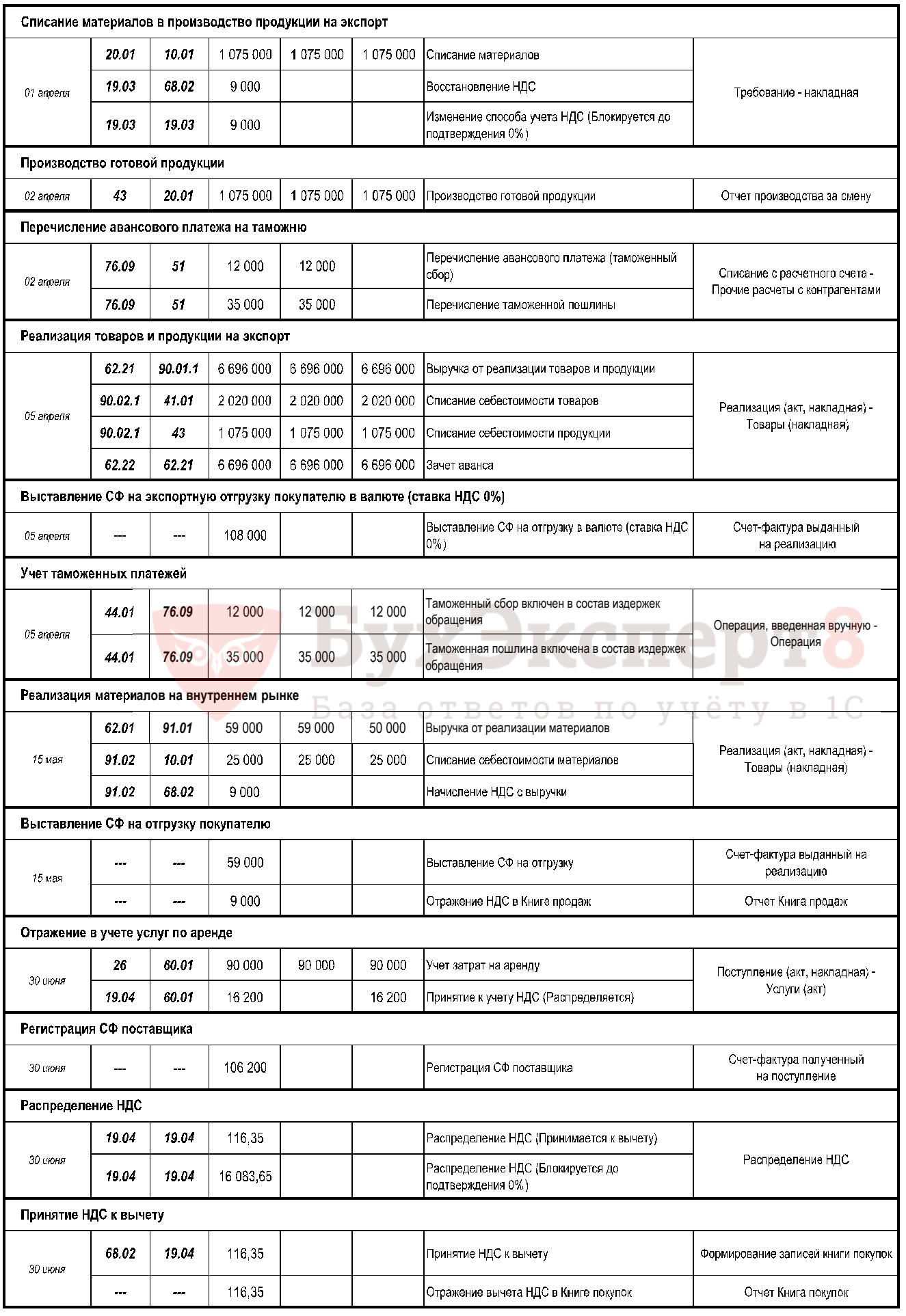

Сырьевой товар

По покупным товарам, предназначенным для реализации на экспорт, в карточке номенклатуры через Справочники – Товары и услуги – Номенклатура надо заполнить поле:

- ТН ВЭД, согласно Решению Совета Евразийской экономической комиссии от 16.07.2012 N 54. Если товар сырьевой, то в карточке с кодом ТН ВЭД должен стоять флажок.

Перечень сырьевых товаров утвержден Постановлением Правительства РФ от 18.04.2018 N 466, вступил в действие с 01.07.2018.

Чтобы определить, относятся ли товары (готовая продукция) к сырьевым, надо знать их код по ТН ВЭД. Именно он указан в Перечне. Поэтому важно заполнять эту аналитику в 1С.

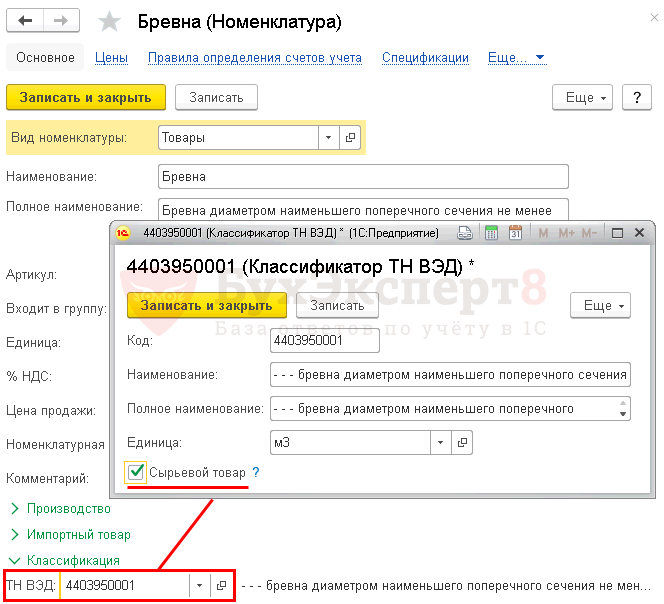

Приобретение ОС

Для отражения операции воспользуемся упрощенным способом и оформим единый документ для принятия ОС к учету.

Создать документ Поступление (акт, накладная) вид операции Основные средства можно через раздел ОС и НМА – Поступление основных средств – Поступление основных средств — кнопка Создать.

Шапка документа

- Способ отражения расходов по амортизации — счет 25 «Общепроизводственные расходы», подразделение Цех 1, статья затрат Амортизация из справочника Способы отражения расходов, Вид расхода в НУ — Амортизация.

- Флажок Объекты предназначены для сдачи в аренду — снят.

Табличная часть документа

- Основное средство — приобретаемый объект ОС из справочника Основные средства.

- Счет учета — 01.01 «Основные средства в организации» заполняется автоматически.

- Счет амортизации — 02.01 «Амортизация основных средств, учитываемых на счете 01» заполняется автоматически.

Во избежание ошибок, не рекомендуется вручную изменять счета учета в документе.

- Способ учета НДС — Блокируется до подтверждения 0%. ОС будет использоваться для производства сырьевой продукции на экспорт.

- Срок службы, мес. — срок полезного использования ОС в БУ и НУ, в нашем примере — 36 месяцев.

Стоимость приобретенного объекта ОС менее 100 000 руб., значит, в НУ затраты на приобретение единовременно включаются в расходы (п. 1 ст. 256 НК РФ).

Изучить подробнее справочник Основные средства, Варианты поступления ОС, Приобретение и ввод в эксплуатацию актива стоимостью более 40 тыс.руб., но менее 100 тыс.руб.

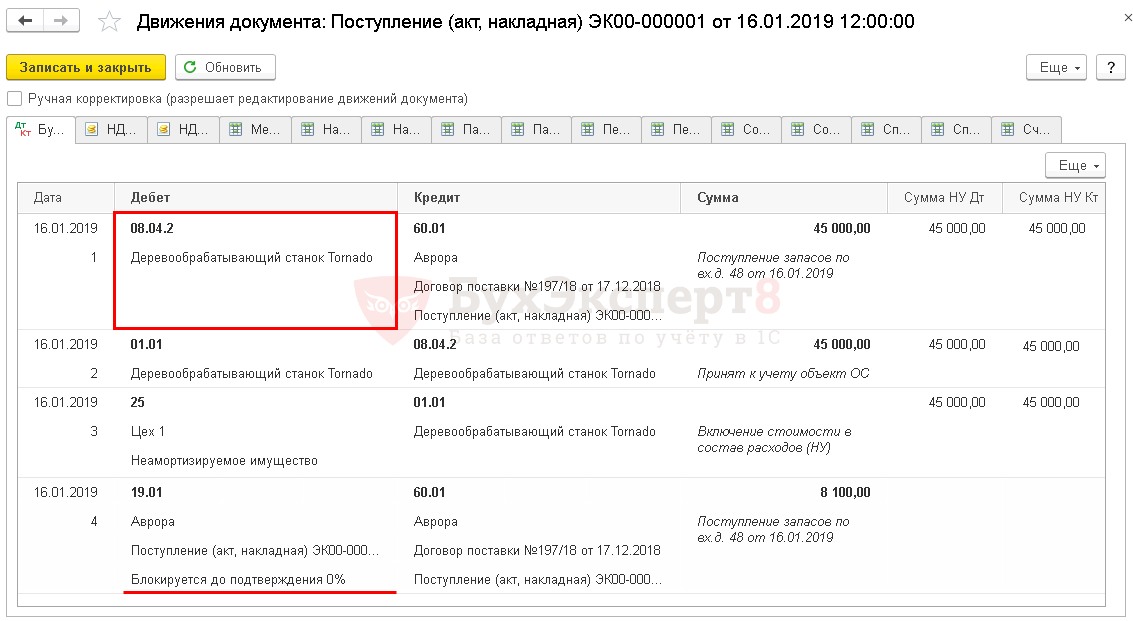

Проводки по документу

Независимо от Счета учета в табличной части документа, в проводках затраты на приобретение ОС будут автоматически учитываться на счете 08.04.2 «Приобретение основных средств», а потом списываться на Счет учета, установленный в документе.

Документ формирует проводки:

- Дт 08.04.2 Кт 60.01 — принятие к учету внеоборотного актива.

- Дт 01.01 Кт 08.04.2 — ввод в эксплуатацию ОС.

- Дт 25 Кт 01.01 — включение в расходы стоимости актива в НУ.

- Дт 19.01 Кт 60.01 — принятие к учету НДС. Способ учета НДС — Блокируется до подтверждения 0%.

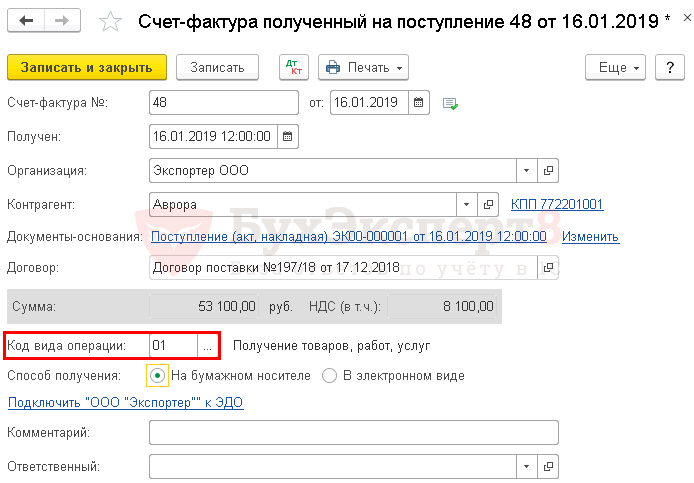

Регистрация СФ поставщика

Для регистрации счета-фактуры поставщика (СФ) необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная), затем нажать кнопку Зарегистрировать. PDF

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная). Код вида операции – «01» Получение товаров, работ, услуг».

В документе отсутствует флажок Отразить вычет НДС в книге покупок датой получения, потому что в Организации ведется раздельный учет НДС. Принятие НДС к вычету оформляется через документ Формирование записей книги покупок.

Документ проводки по БУ и НУ не формирует.

Вычет НДС по ОС будет осуществлен по правилам пп. 1 п. 1, п. 9 ст. 167 НК РФ, когда экспортная поставка подтвердится или не подтвердится в срок.

Подробнее Порядок принятия входящего НДС к вычету при экспорте

Поступление предоплаты от иностранного покупателя

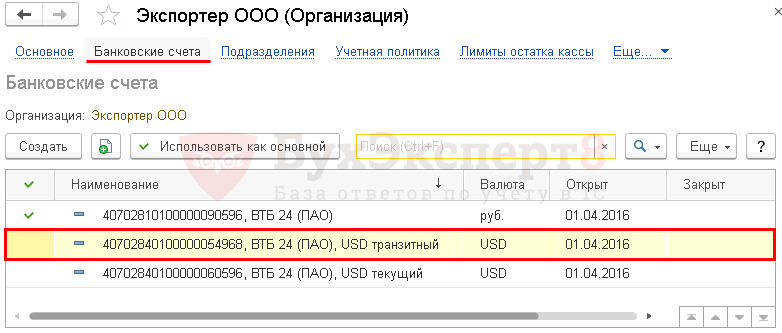

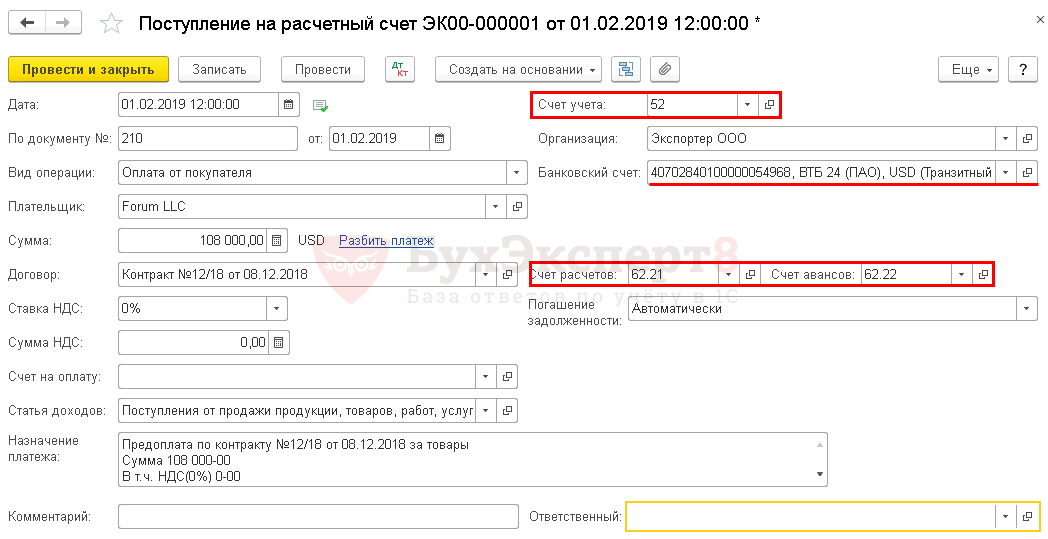

Поступление предоплаты от иностранного покупателя регистрируется документом Поступление на расчетный счет вид операции Оплата от покупателя в разделе Банк и касса – Банк — Банковские выписки – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление на расчетный счет по примеру.

Предварительно должен быть заполнен справочник Банковские счета: внесена информация о валютном счете Организации, на который поступает оплата от покупателя.

Предоплата в валюте зачисляется на транзитный валютный счет.

- Плательщик — иностранный покупатель, с которым заключен контракт. Выбирается из справочника Контрагенты.

При вводе в справочник Контрагенты покупателя из дальнего зарубежья необходимо указать следующие данные: PDF

- Страна регистрации — выбрать аналитику ИСПАНИЯ из выпадающего списка.

- Налоговый номер.

- Рег. номер.

- ИНН заполняется только для иностранной компании, которая встала на налоговый учет в РФ. Это не наш случай.

- Договор — контракт, по которому осуществляются взаиморасчеты с иностранным покупателем.

Договор с покупателем в валюте должен быть заполнен следующим образом:

- Вид договора — С покупателем.

- Цена в — USD: валюта, в которой заключен договор.

- Оплата в — переключательUSD: валюта платежа.

В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливаются счета расчетов с покупателем в поле:

- Счет расчетов — 62.21 «Расчеты с покупателями и заказчиками (в валюте)».

- Счет авансов — 62.22 «Расчеты по авансам полученным (в валюте)».

Так как оплата покупателем производится в валюте, то в документе устанавливается:

- Банковский счет — транзитный валютный счет в USD, на который поступают денежные средства от покупателя.

- Счет учета — 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета.

- Сумма — сумма оплаты в валюте согласно выписке банка.

- Ставка НДС — 0%.

Изучить подробнее Перевод средств с транзитного счета на текущий и продажа валюты

Проводки по документу

Документ формирует проводку:

- Дт 52 Кт 62.22 — поступление предоплаты от покупателя на транзитный валютный счет.

Документ заполняется в валюте, т. к. договор заключен в USD и оплата производится также в USD. В проводках суммы отражены и в рублях, и в валюте. Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

В налоговую базу по НДС не включаются авансы, полученные по операциям, которые облагаются по ставке 0% в соответствии с п. 1 ст. 164 НК РФ (п. 1 ст. 154 НК РФ).

Поэтому в нашем примере:

- НДС с авансовне начисляется.

- Авансовый счет-фактура не выставляется (п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137, Письмо Минфина РФ от 01.2018 N 03-07-08/142).

Авансы, полученные и выданные в валюте, в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, пп. 5 п. 1 ст. 265 НК РФ).

Приобретение ТМЦ

Если приобретаются сырьевые товары или материалы для производства продукции для реализации на экспорт, то покупка отражается без какой-либо специфики: также, как покупка ТМЦ для внутреннего рынка за исключением Способа учета НДС.

Производственные материалы учитываются на счете рабочий план счетов 1С).

Товары на складах, учитываются на счете 41.01 «Товары на складах» по фактической себестоимости их приобретения или по учетным ценам.

Приобретение ТМЦ отражается документом Поступление (акт, накладная) вид операции Товары (накладная) в разделе Покупки – Покупки — Поступления (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по нашему примеру.

В табличной части заполняется информация о приобретаемых товарах и МПЗ (номенклатура, количество, цена, сумма и т.д.):

- Номенклатура — приобретаемые товары, материалы выбираются из справочника Номенклатура. Особенности заполнения справочника при экспорте сырьевых товаров.

- % НДС — 18%.

- Способ учета НДС — в нашем примере:

- Блокируется до подтверждения 0% — по сырьевым товарам и материалам для производства продукции на экспорт;

- Принимается к вычету — по материалам для операций на внутреннем рынке.

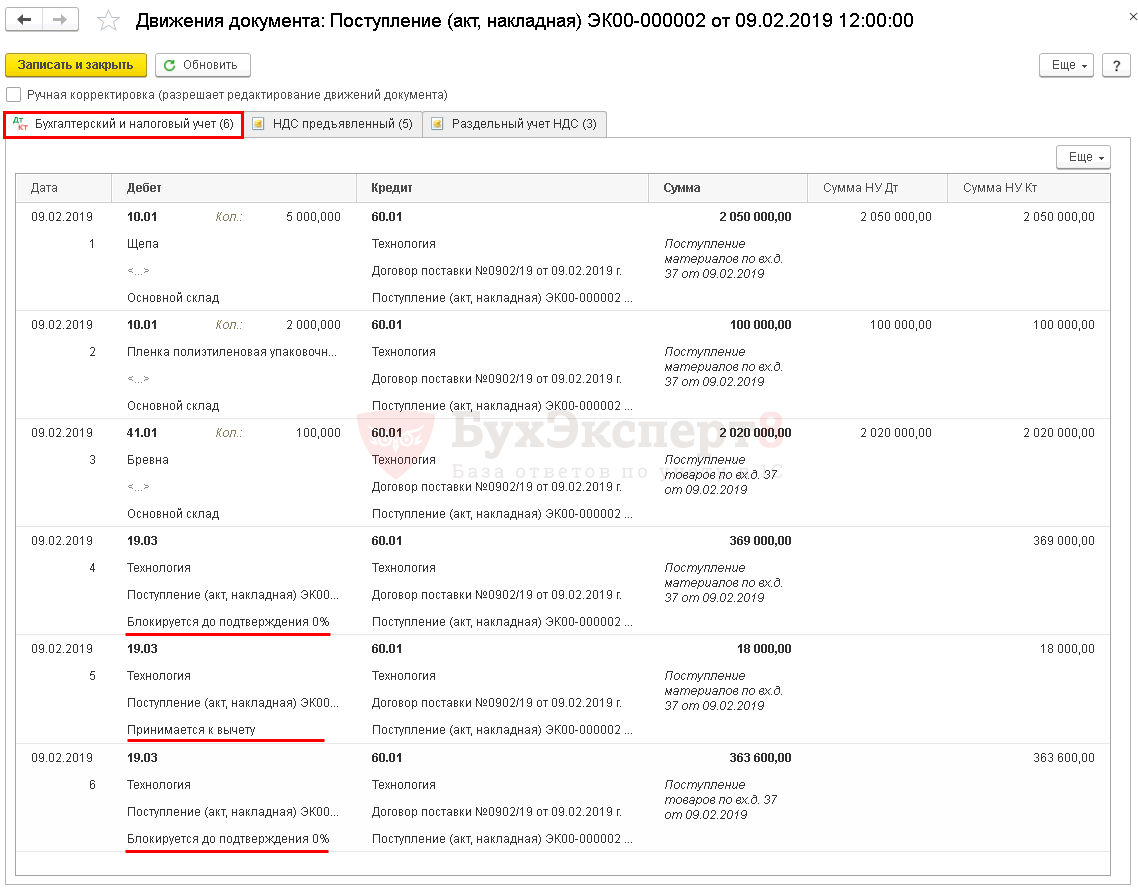

Проводки по документу

Документ формирует проводки:

- Дт 10.01 Кт 60.01 — принятие к учету материалов;

- Дт 41.01 Кт 60.01 — принятие к учету товаров;

- Дт 19.03 Кт 60.01 — принятие к учету входящего НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию ТМЦ. В 1С для этого применяется Приходная накладная. Бланк можно распечатать по кнопке Печать – Приходная накладная документа Поступление (акт, накладная). PDF

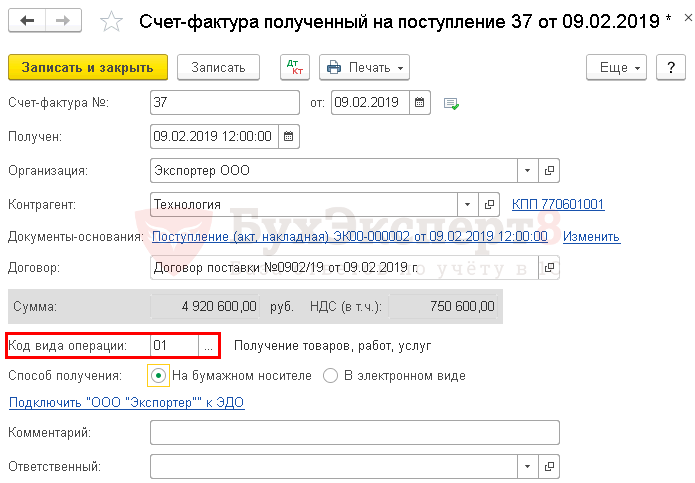

Регистрация СФ поставщика

Для регистрации счета-фактуры поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать. PDF

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная). Код вида операции – «01» Получение товаров, работ, услуг».

В документе отсутствует флажок Отразить вычет НДС в книге покупок датой получения, потому что в Организации ведется раздельный учет НДС. Принятие НДС к вычету оформляется через документ Формирование записей книги покупок.

Документ проводки по БУ и НУ не формирует.

Подробнее Порядок принятия НДС к вычету при экспорте

Отражение в учете услуг по аренде

Косвенные расходы, напрямую не связанные с выпуском продукции, учитываются на счете рабочий план счетов 1С).

Приобретение услуг сторонних организаций отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки — Поступление (акты, накладные) – кнопка Поступление.

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по примеру.

В табличной части заполняется информация о приобретаемых услугах (номенклатура, количество — если применимо, цена, сумма и т.д.):

- Номенклатура — информация об услуге. В верхней части — кратко общее название услуги из справочника Номенклатура, в нижней — расшифровка по конкретной услуге из первичного документа.

- % НДС — ставка НДС из первичного документа поставщика, в нашем примере 18%.

- Счета учета — указывается информация о счете затрат, счете учета НДС, подразделении, номенклатурной группе, статье затрат и т. д. — в БУ и НУ.

В нашем примере услуги по разработке дизайна осуществлены:

- Статья затрат — Аренда помещения с Видом расхода в НУ Прочие расходы.

- Способ учета НДС — Распределяется. Услуги по аренде — «общие» и относятся к операциям, облагаемым НДС по ставкам и 18% и 0%.

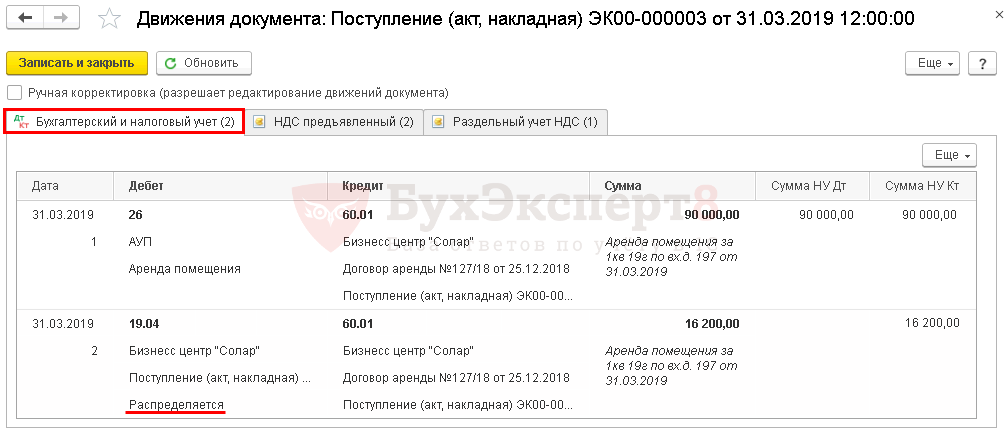

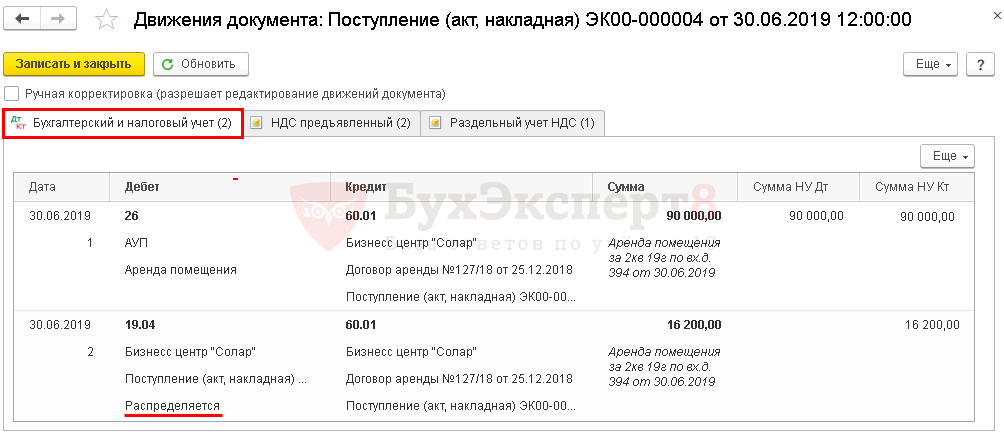

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 60.01 — затраты на услуги по аренде включены в состав общехозяйственных расходов.

- Дт 19.04 Кт 60.01 — принятие к учету входящего НДС.

Декларация по налогу на прибыль

В соответствии с учетной политикой общехозяйственные расходы не распределяются в дебет счета 20.01 «Основное производство», а сразу списываются на расходы в дебет счета 90.08 «Управленческие расходы» по методу директ-костинг.

В Декларации по налогу на прибыль затраты на аренду в косвенных расходах отразятся только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца.

В декларации по налогу на прибыль:

Расходы по аренде отражаются в составе косвенных расходов:

- Лист 02 Приложение N 2:

- стр. 040 «Косвенные расходы…». PDF

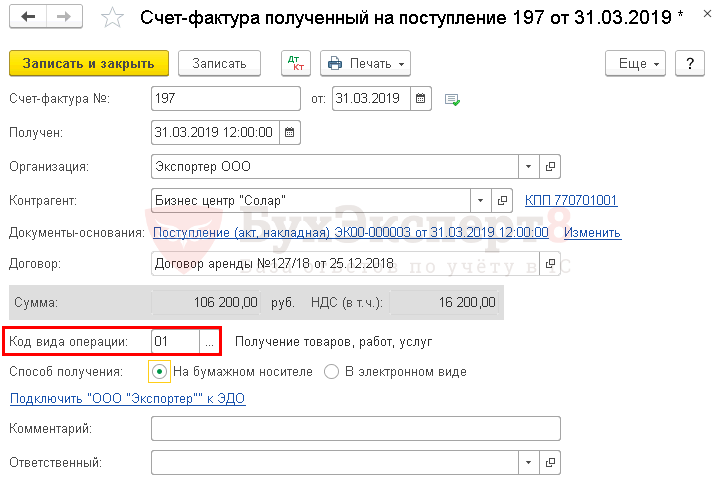

Регистрация СФ поставщика

Для регистрации счета-фактуры поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная), затем нажать кнопку Зарегистрировать. PDF

Документ Счет-фактура полученный автоматически заполняется данными из документа Поступление (акт, накладная). Код вида операции– «01» Получение товаров, работ, услуг».

В документе отсутствует флажок Отразить вычет НДС в книге покупок датой получения, потому что в Организации ведется раздельный учет НДС. Принятие НДС к вычету оформляется через документ Формирование записей книги покупок.

Документ проводки по БУ и НУ не формирует.

Подробнее Порядок принятия НДС к вычету при экспорте

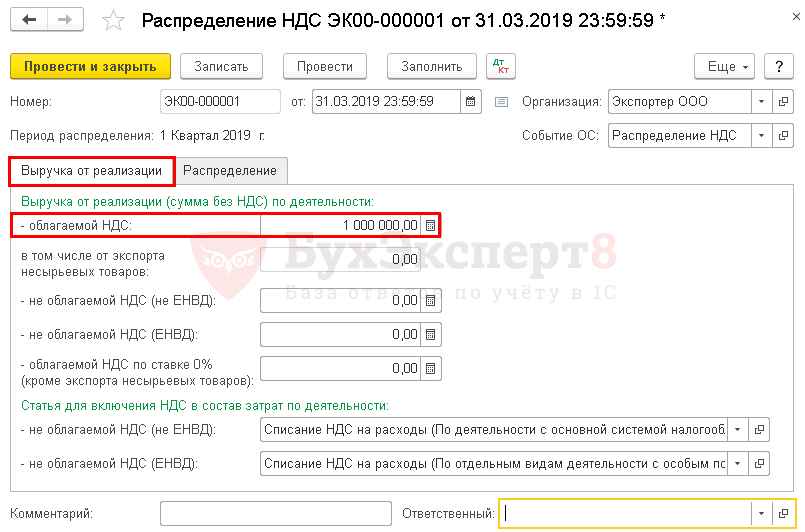

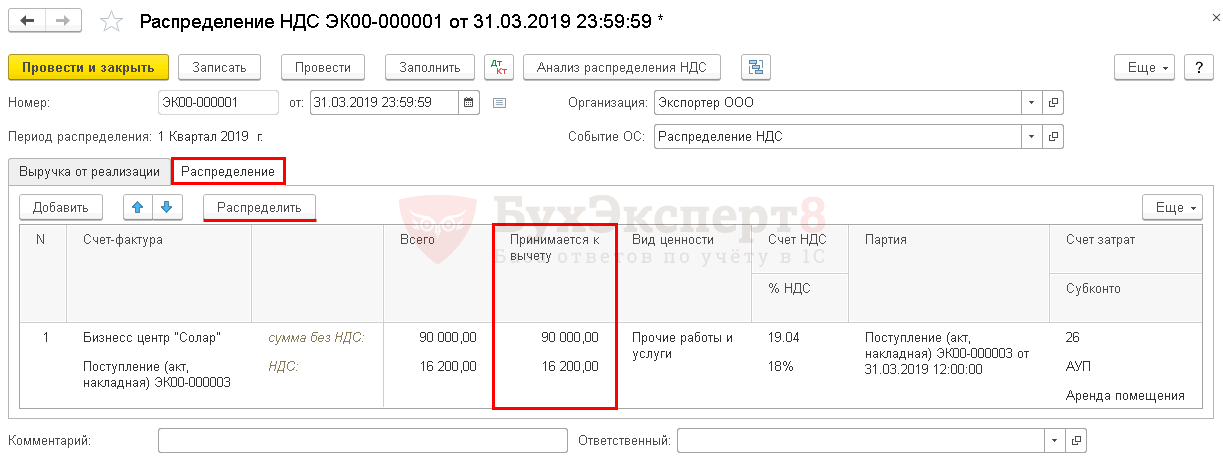

Распределение НДС

Распределение входящего НДС оформляется документом Распределение НДС через раздел Операции — Закрытие периода — Регламентные операции НДС – кнопка Создать.

В результате заполнения документа Распределение НДС суммы входящего НДС, отраженные на счете 19 «НДС по приобретенным ценностям» со Способом учета НДС Распределяется, будут разделены пропорционально выручке облагаемой НДС по ставкам 18% и 0%.

Та часть налога, что относится к выручке, облагаемой НДС по ставке 18%, будет приниматься к вычету, а другая — по операциям, облагаемым НДС 0%, блокируется на счете 19 до подтверждения сырьевого экспорта.

В 1 квартале Организация не осуществляла отгрузок на экспорт. В учете отражена только выручка от оказания услуг на внутреннем рынке на сумму 1 180 000 руб. (в т. ч. НДС 18%).

На вкладке Распределение не будет произведено распределение входящего НДС пропорционально облагаемым НДС 18% и облагаемым НДС 0% операциям, а для всей суммы входящего НДС будет изменен Способ учета НДС с Распределяется на Принимается к вычету.

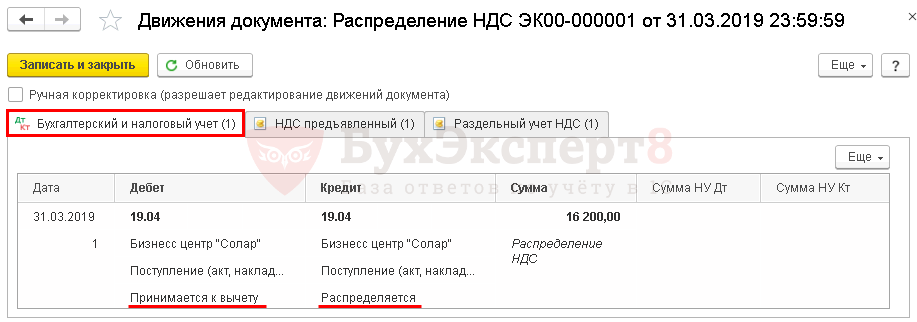

Проводки по документу

Документ формирует проводку:

- Д 19.04 Кт 19.04 — распределение НДС со сменой Способа учета НДС на Принимается к вычету.

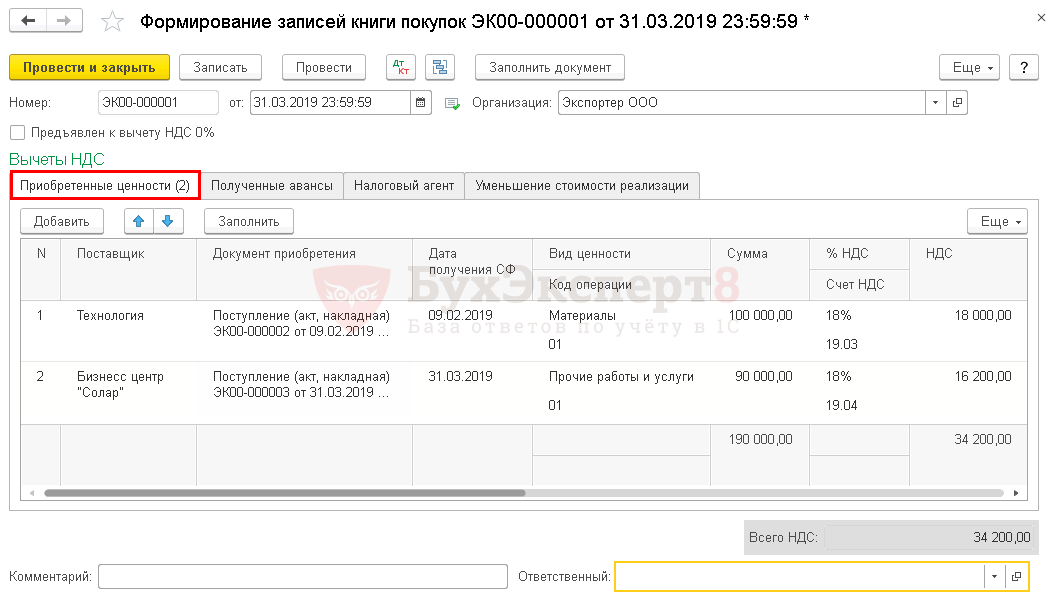

Принятие НДС к вычету

См. также Порядок принятия НДС к вычету при экспорте сырьевых товаров (готовой продукции)

После проведения документа Распределение НДС общий входящий НДС принимается к вычету с помощью документа Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС.

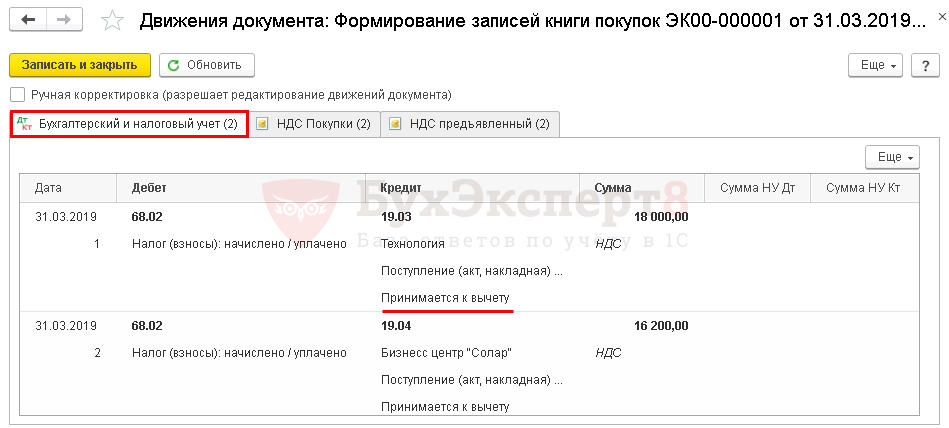

Проводки по документу

Документ формирует проводку:

Отчет Книга покупок можно сформировать в разделе Отчеты –НДС – Книга покупок. PDF

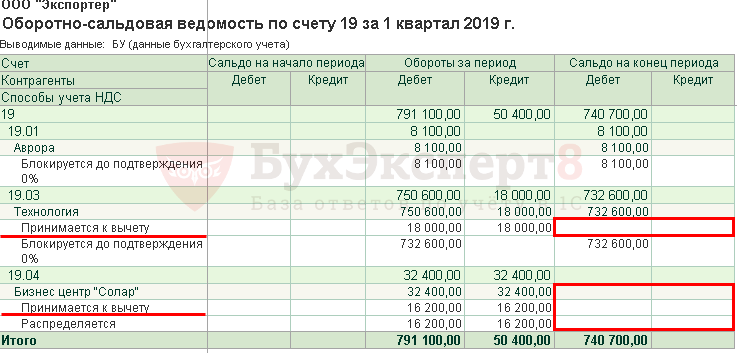

Контроль

После проведения документа Формирование записей книги покупок:

- Вся сумма входящего НДС по «общим» расходам принята к вычету. Сальдо по счету 19.04 «НДС по приобретенным услугам» по контрагенту БЦ «Солар» на 31 марта равно нулю.

- Входящий НДС, отраженный на счете 19.03 «НДС по приобретенным материально-производственным запасам» со Способом учета Принимается к вычету, принят к вычету.

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- данные счета-фактуры, код вида операции «01».

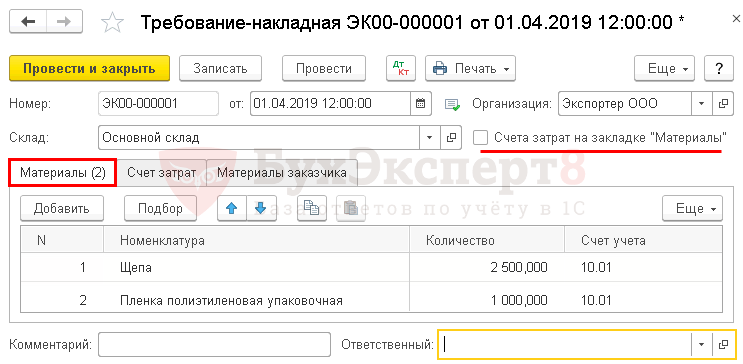

Списание материалов в производство продукции на экспорт

Списание материалов в производство отражается документом Требование-накладная в разделе Производство – Выпуск продукции – Требования-накладные – кнопка Создать.

Рассмотрим особенности заполнения документа Требование-накладная по примеру.

Шапка документа

- флажок Счет затрат на закладке «Материалы» — снят.

Табличная часть документа

- вкладка Материалы — данные об использованных материалах, их количестве, счете учета;

- вкладка Счет затрат:

- Счет затрат — счет 20.01 «Основное производство»: счет на котором учитываются прямые расходы, относящиеся к выпуску продукции.

- Номенклатурные группы — вид продукции. В нашем примере — Продукция из древесины.

- Статьи затрат — статья затрат Материальные расходы с аналогичным видом расхода в НУ выбирается из справочника Статьи затрат. PDF

- Продукция — не заполняется. В нашем примере не используется субконто Продукция.

- Способ учета НДС — Блокируется до подтверждения 0%.

Сырье списывается для производства сырьевой продукции, реализуемой на экспорт. При приобретении Пленки полиэтиленовой упаковочной не было известно, что этот материал будет использоваться для производства сырьевой продукции на экспорт, и в документе Поступление (акт, накладная) был выбран Способ учета НДС Принимается к вычету. При списании материалов Способ учета НДС будет откорректирован на Блокируется до подтверждения 0%, а принятый ранее к вычету НДС — восстановлен.

Изучить также Выпуск продукции с субконто Продукция без плановых цен – отличия метода

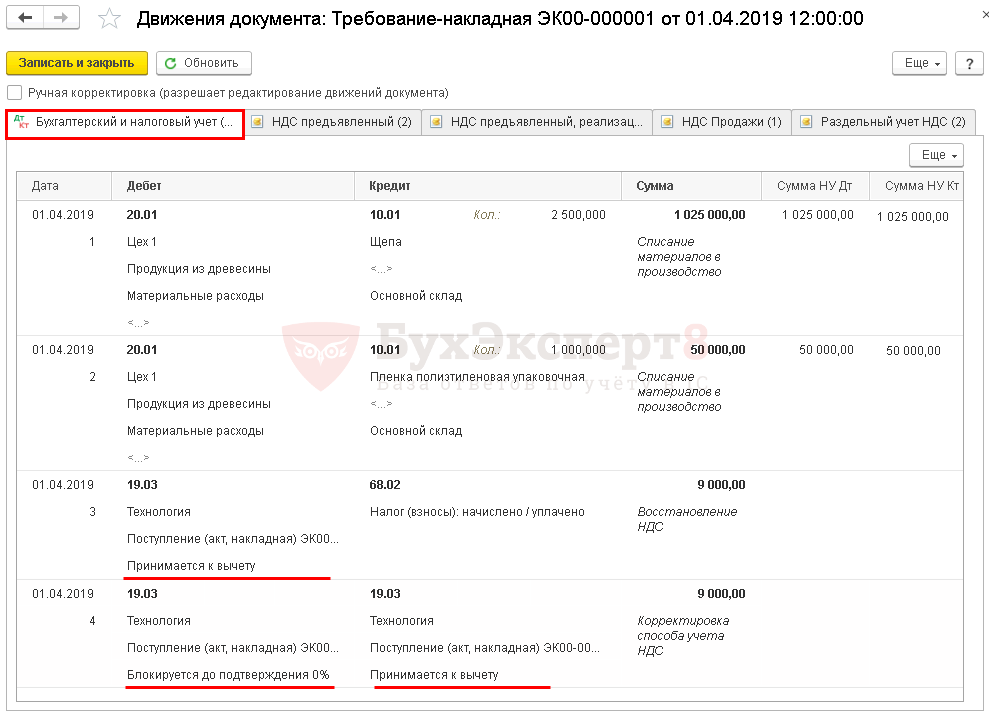

Проводки по документу

Документ формирует проводки:

- Дт 20.01 Кт 10.01 — списание материалов в производство;

- Дт 19.03 Кт 68.02 — восстановление НДС;

- Дт 19.03 Кт 19.03 — принятие к учету НДС со сменой Способа учета НДС на Блокируется до подтверждения 0%.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по списанию материалов. В 1С используется Требование-накладная (М-11). Бланк можно распечатать по кнопке Печать – Требование-накладная (М-11) документа Требование-накладная. PDF

Декларация по НДС

Входящий НДС по материалу Пленка полиэтиленовая упаковочная был принят к вычету в 1 квартале. В момент приобретения МПЗ Организация не планировала использовать этот материал для производства сырьевой продукции на экспорт и указала Способ учета НДС — Принимается к вычету. При списании МПЗ в производство НДС был восстановлен проводкой Дт 19.03 КТ 68.02 на сумму 9 000 руб. — пропорционально списанному сырью.

Входящий СФ будет зарегистрирован в Книге продаж за 2 квартал. Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж PDF. Код вида операции «21» Операции по восстановлению сумм налога…».

В декларации по НДС сумма восстановленного НДС отражается:

В Разделе 3 стр. 080 «Суммы налога, подлежащие восстановлению, всего…». PDF

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура полученный. Код вида операции «21».

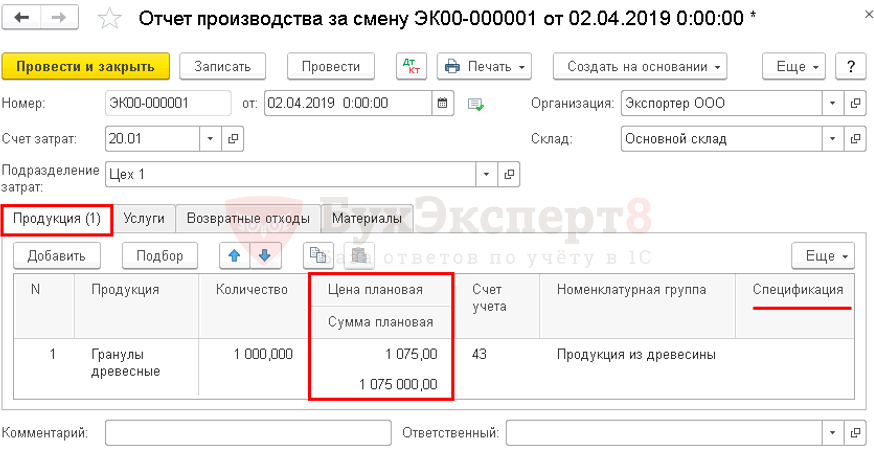

Производство готовой продукции

Выпуск готовой продукции отражается документом Отчет производства за смену в разделе Производство – Выпуск продукции – Отчеты производства за смену – кнопка Создать.

Рассмотрим особенности заполнения документа Отчет производства за смену по примеру.

Шапка документа

- Счет затрат — счет 20.01 «Основное производство»: счет, на котором учитываются прямые расходы, относящиеся к выпуску продукции.

Табличная часть документа

- Вкладка Продукция:

- Продукция — наименование готовой продукции из справочника Номенклатура. Вид номенклатуры — Продукция.

- Сумма плановая — плановая стоимость продукции, установленная распорядительным документом по организации.

Плановая стоимость используется для:

- Номенклатурная группа — вид продукции. В нашем примере — Продукция из древесины.

- Спецификация — не заполняется в нашем примере: для списания материалов в производство используется документ Требование-накладная.

Изучить подробнее Определение спецификации выпуска готовой продукции

- Вкладка Материалы — не заполняется в нашем примере: для списания материалов в производство используется документ Требование-накладная.

Проводки по документу

Документ формирует проводку:

- Дт 43 Кт 20.01 — оприходование произведенной готовой продукции по плановой стоимости.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по выпуску готовой продукции. В 1С используется Накладная на передачу готовой продукции в места хранения (МХ-18). Бланк можно распечатать по кнопке Печать – Накладная на передачу готовой продукции (МХ-18) документа Отчет производства за смену. PDF

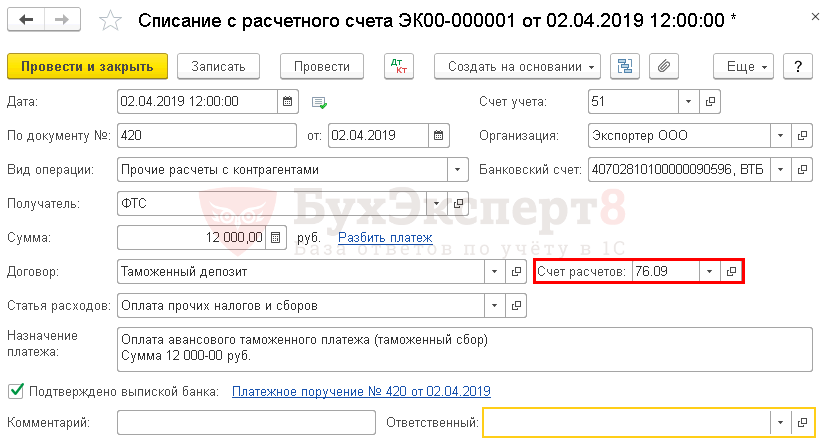

Перечисление авансового платежа на таможню

Перечисление авансового платежа на таможню отражается документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и касса – Банк — Банковские выписки – кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по примеру.

Заполнение документа:

- Вид операции — Прочие расчеты с контрагентами.

- Договор — основание для расчетов с таможней. Вид договора — Прочее. PDF

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — авансовый платеж, перечисленный на таможню (таможенный сбор).

Аналогично оформляется перечисление таможенной пошлины.

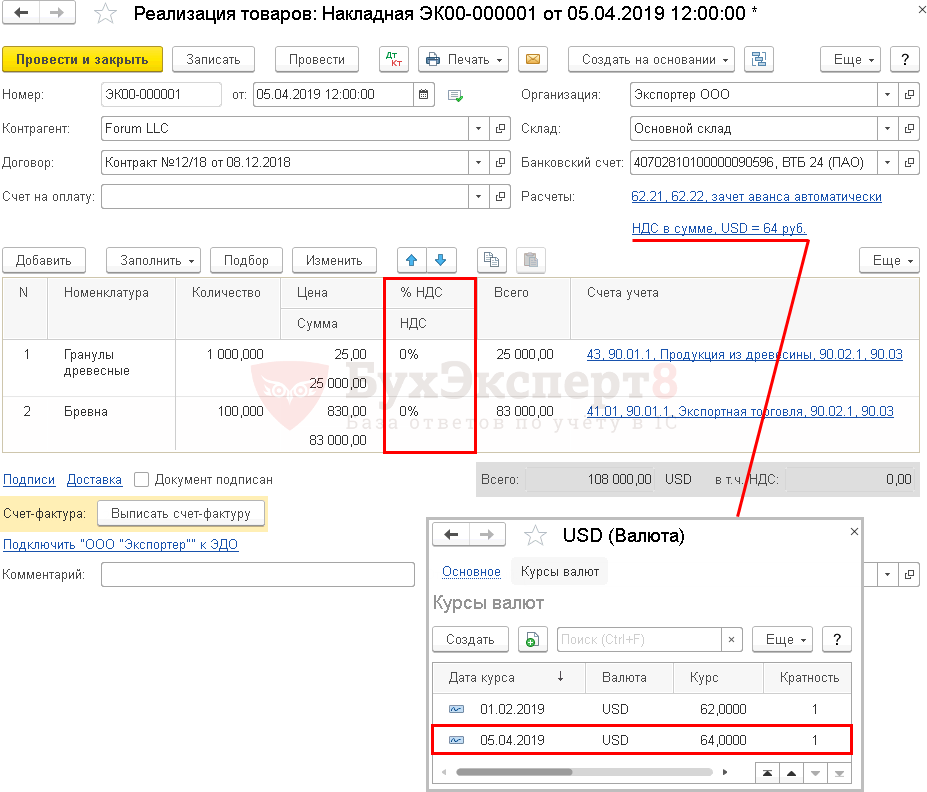

Реализация товаров и продукции на экспорт

Реализация товаров на экспорт в 1С 8.3 Бухгалтерия оформляется типовым документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные) – кнопка Реализация.

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по примеру.

Шапка документа

- Контрагент — иностранный покупатель, с которым заключен контракт. Выбирается из справочника Контрагенты.

- Договор — договор С покупателем в валюте USD, по которому производится реализация товаров.

В форме Цены в документе устанавливается курс из справочника Валюты на дату отражения документа Реализация (акт, накладная). Данный курс будет использован для пересчета из валюты в рубли налоговой базы по НДС. А в проводках БУ и НУ будет использоваться курс на дату предоплаты, а не на дату отгрузки.

Табличная часть документа

В табличной части указывается информация о реализуемых товарах и готовой продукции (название, количество, цена, ставка НДС, сумма, номенклатурная группа в графе Субконто и т.д.):

- Номенклатура — товары (продукция), отгружаемые иностранному покупателю, выбираются из справочника Номенклатура;

- Цена и Сумма — графы заполняются в валюте: договор заключен в USD.

- % НДС — 0%-ставка НДС, применяемая при реализации ТМЦ на экспорт.

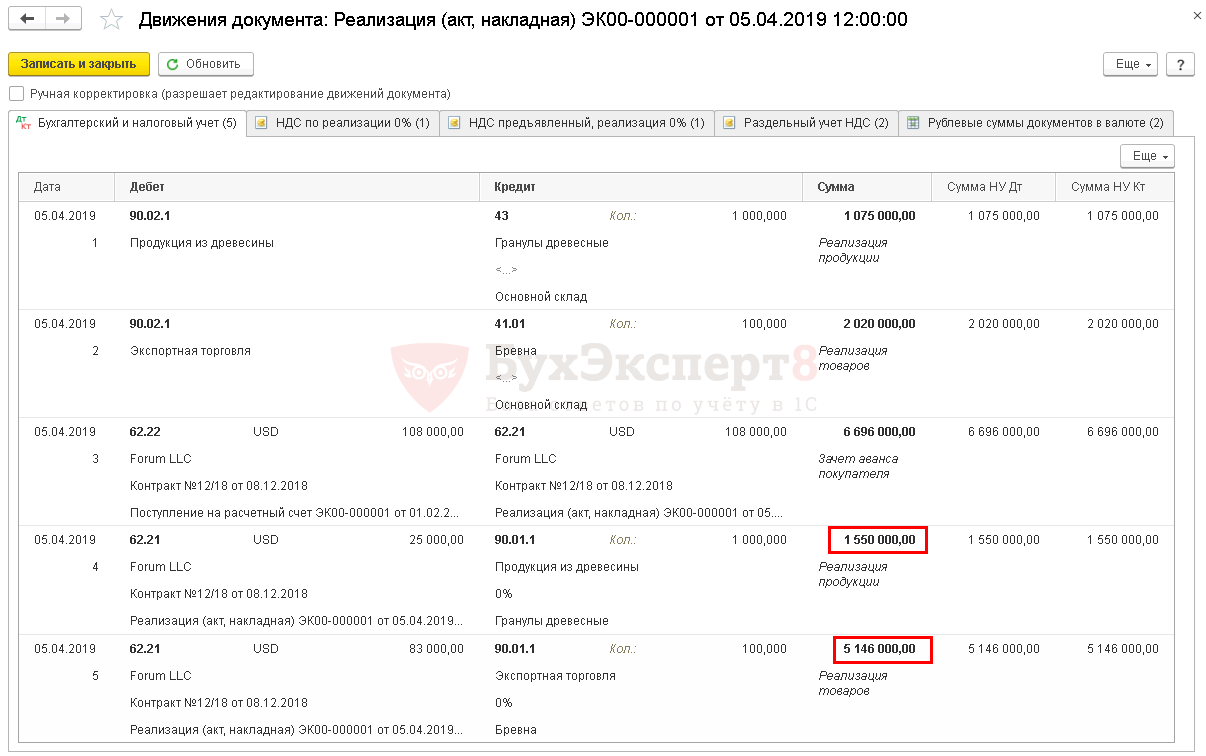

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 43 — списание себестоимости готовой продукции;

- Дт 90.02.1 Кт 41.01 — списание себестоимости товаров;

- Дт 62.22 Кт 62.21 — зачет аванса покупателя по курсу на дату предоплаты;

- Дт 62.21 Кт 90.01.1 — выручка от реализации ТМЦ, где:

- 100% оплаченная часть оценивается по курсу на дату предоплаты из документа Поступление на расчетный счет.

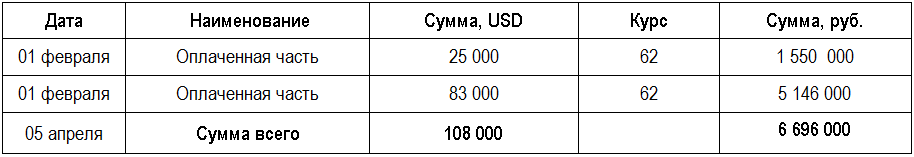

Контроль

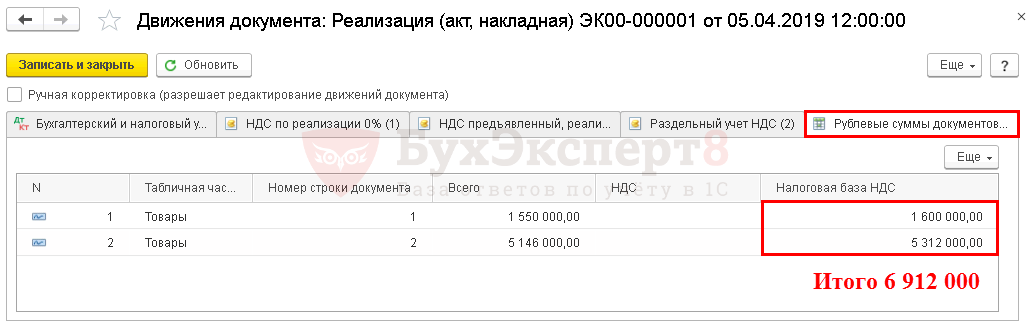

Расчет рублевой суммы выручки от реализации товаров (продукции) на экспорт.

Выручка в валюте пересчитывается в рубли по курсу ЦБ РФ на дату признания дохода, т. е. реализации, но курс так же зависит от порядка оплаты.

В нашем примере осуществляется 100% предоплата. При такой форме оплаты выручка в БУ и НУ рассчитывается (п. 9 ПБУ 3/2006; п. 8 ст. 271 НК РФ):

- оплаченная часть оценивается по курсу на дату предоплаты.

Налоговая база по НДС

По законодательству налоговая база по НДС в валюте пересчитывается в рубли по курсу ЦБ РФ на дату реализации (п. 3 ст. 153 НК РФ), курс на дату аванса не учитывается. Поэтому выручка в БУ и НУ может отличаться от налоговой базы по НДС.

При пересчете выручки из валюты в рубли для:

- БУ и НУ применяется курс ЦБ РФ на дату аванса и на дату реализации (п. 9 ПБУ 3/2006, п. 8 ст. 271 НК РФ).

- Расчета налоговой базы по НДС используется только курс ЦБ РФ на дату отгрузки товаров (п. 3 ст. 153 НК РФ).

Налоговая база по НДС определяется по курсу ЦБ РФ на дату отгрузки. Она будет отличаться от суммы реализации в БУ и НУ в рублевом эквиваленте, если:

- была предоплата;

- дата перехода права собственности не совпадает с датой отгрузки.

В нашем примере был получен аванс, выручка в БУ и НУ не совпадает с налоговой базой по НДС, потому что курс USD на дату аванса и на дату реализации разный – 62 руб. и 64 руб.

Расчет налоговой базы по НДС можно посмотреть в регистре Рублевые суммы документа в валюте.

Контроль

Расчет налоговой базы по НДС.

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Сумма выручки от реализации готовой продукции и товаров на экспорт отражается в составе доходов от реализации:

Лист 02 Приложение N 1: PDF

- стр. 010 «Выручка от реализации – всего» в т. ч.:

- стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства» — для товаров,

- стр. 012 «… выручка от реализации покупных товаров» — для готовой продукции.

Изучить подробнее Вкладка «Налог на прибыль»

Себестоимость реализованных готовой продукции и товаров отражается в составе прямых расходов:

Лист 02 Приложение N 2: PDF

- стр. 010 «Прямые расходы, относящиеся к реализованным товарам…» — для готовой продукции,

- стр. 020«Прямые расходы налогоплательщиков…», в т. ч.:

- стр. 030 «…стоимость реализованных покупных товаров» — для товаров.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа на реализацию ТМЦ. В 1С для внутреннего документооборота используется Товарная накладная по форме ТОРГ-12. Бланк можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) документа Реализация (акт, накладная). PDF

Иностранному покупателю, как правило, выдаются:

- счет-проформа (invoice-proforma);

- счет (invoice);

- счет-фактура (VAT-invoice).

Документы оформляются с переводом на иностранный язык. Такие формы в 1С не реализованы и могут быть доработаны самостоятельно.

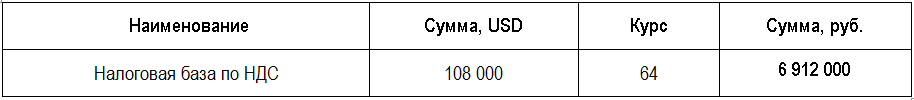

Выставление СФ на экспортную отгрузку покупателю в валюте (ставка НДС 0%)

Несмотря на то, что российский счет-фактура не требуется иностранному покупателю, Организация обязана составить СФ на экспортную реализацию по общим правилам не позднее 5-ти дней с даты отгрузки (п. 3 ст. 168 НК РФ, п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Допускается оформлять не только СФ, но и УПД (Письмо ФНС РФ от 06.07.2016 N ЕД-4-15/12070).

Счет-фактура на отгруженные экспортные товары выписывается по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная). PDF

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная). Код вида операции – «01» Реализация товаров, работ, услуг…».

Счет-фактура выставлен в валюте, т. к. сделка выражена в иностранной валюте (п. 7 ст. 169 НК РФ).

В табличной части Платежные документы документа Счет-фактура выданный указываются номер и дата документа предоплаты от покупателя.

Если СФ не передается иностранному покупателю, то флажок Выставлен (передан контрагенту) можно не ставить. Наличие флажка — это справочная информация. На движение документа, на заполнение книг покупок и продаж он влияние не оказывает.

СФ со ставкой НДС 0% не попадает по умолчанию в книгу продаж одновременно с реализацией, как это происходит при отгрузке на внутреннем рынке. А только в момент определения налоговой базы по НДС при экспорте, если (п. 9 ст. 167 НК РФ):

- экспорт подтвержден в течение / позднее 180 дней — в последний день квартала, в котором собраны подтверждающие документы;

- экспорт не подтвержден в течение 180 дней — в последний день квартала, в котором была реализация.

Документ проводки по БУ и НУ не формирует.

Документальное оформление

Бланк Счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 N 1137. Его можно распечатать по кнопке Печать документа Счет-фактура или Реализация (акт, накладная). PDF

Учет таможенных платежей

Отражение таможенного сбора (пошлины) в составе затрат оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать.

Рассмотрим особенности заполнения документа Операция, введенная вручную по примеру.

Табличная часть документа заполняется проводкой:

- Дебет — счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность»:

- Субконто 1 — статья затрат Налоги и сборы. Вид расхода — Налоги и сборы.

Также может использоваться счет 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность».

Вывозные таможенные пошлины учитываются в составе издержек обращения и отражаются в Дт счета 44.01 (44.02).

С 2011 г. в проводках не используется счет 90.05 «Экспортные пошлины» (Письмо Минфина РФ от 09.01.2013 N 07-02-18/01).

- Кредит — 76.09 «Прочие расчеты с разными дебиторами и кредиторами»:

- Субконто 1 —таможня, выбирается из справочника Контрагенты.

- Субконто 2 — договор-основание расчетов с таможней, Вид договора — Прочее.

- Субконто 3 — документ перечисления авансового платежа на таможню.

- Сумма — сумма таможенного сбора (пошлины).

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Суммы таможенных сборов и пошлин отражаются в составе косвенных расходов:

Лист 02 Приложение N 2:

- стр. 040 «Косвенные расходы…» в т. ч.:

- стр. 041 «суммы налогов и сборов, страховых взносов…». PDF

В Декларации по налогу на прибыль суммы таможенных пошлины и сбора отразятся в косвенных расходах только после того, как будет проведено Закрытие счета 44 «Издержки обращения» в процедуре Закрытие месяца.

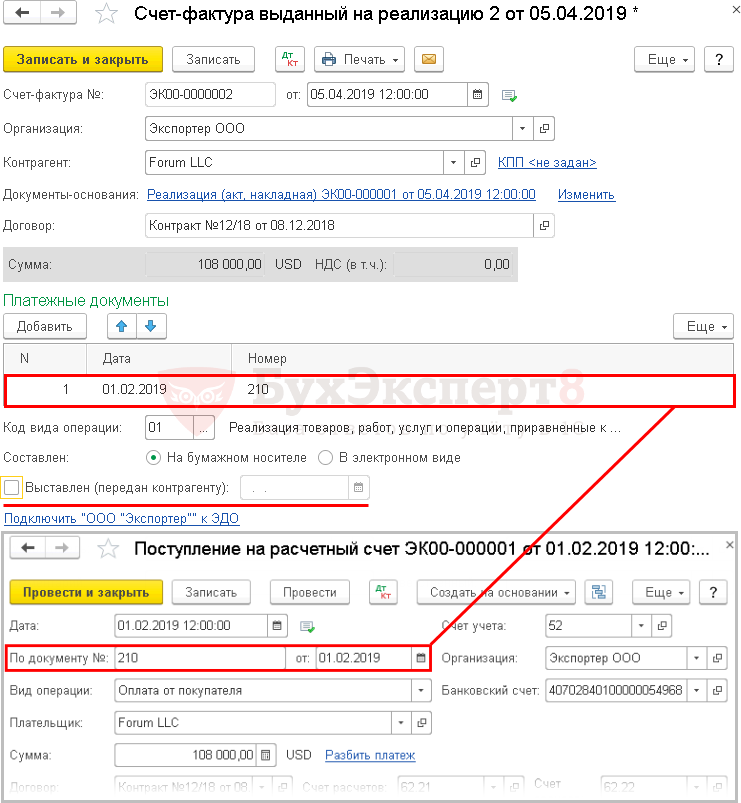

Реализация материалов на внутреннем рынке

Реализация материалов оформляется типовым документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные) – кнопка Реализация.

Рассмотрим особенности заполнения документа Реализация (акт, накладная) по примеру:

- Договор — договор С покупателем в руб., по которому производится реализация МПЗ.

В результате выбора такого договора в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками».

- Счет авансов — 62.02 «Расчеты по авансам полученным».

В табличной части документа заполняется информация о реализуемых материалах (номенклатура, количество, цена, сумма и т.д.):

- % НДС — 18%; ставка НДС, применяемая при реализации на внутреннем рынке.

- Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Для вида номенклатуры Материалы PDF по умолчанию установлен счет 10.01 «Сырье и материалы», но его можно в документе поменять вручную.

Узнать подробнее про установку счетов учета номенклатуры

- Счет доходов — 91.01 «Прочие доходы».

- Счет расходов — 91.02 «Прочие расходы».

- Счет НДС — 91.02 «Прочие расходы».

Проводки по документу

Документ формирует проводки:

- Дт 91.02 Кт 10.01 — списание себестоимости материалов.

- Дт 62.01 Кт 91.01 — выручка от реализации материалов.

- Дт 91.02 Кт 68.02 — начислен НДС с выручки.

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Сумма выручки от реализации материалов отражается в составе внереализационных доходов:

Лист 02 Приложение N 1:

- стр. 100 «Внереализационные доходы — всего». PDF

Себестоимость реализованных материалов отражается в составе внереализационных расходов:

Лист 02 Приложение N 2:

- стр. 200 «Внереализационные расходы — всего». PDF

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа на реализацию МПЗ. В 1С для внутреннего документооборота используется Товарная накладная по форме ТОРГ-12. Бланк можно распечатать по кнопке Печать – Товарная накладная (ТОРГ-12) документа Реализация (акт, накладная). PDF

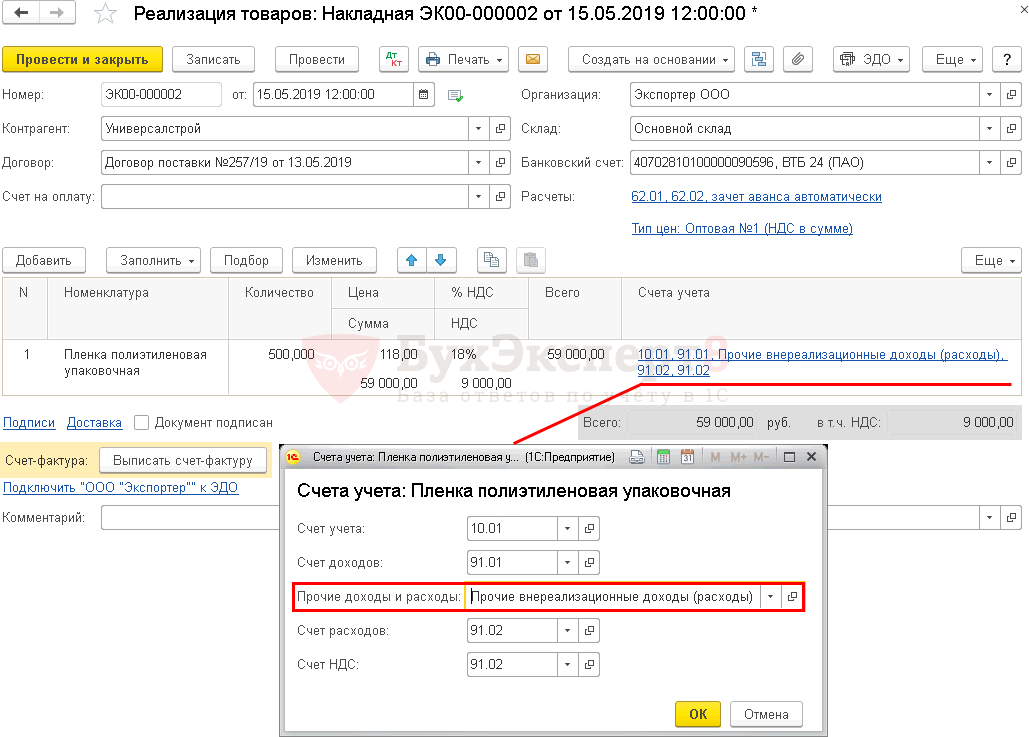

Выставление СФ на отгрузку покупателю

Организация обязана составить СФ на реализацию материалов по общим правилам не позднее 5-ти дней с даты отгрузки (п. 3 ст. 168 НК РФ, п. 17 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Счет-фактура на отгруженные МПЗ выписывается по кнопке Выписать счет-фактуру в нижней части документа Реализация (акт, накладная). PDF

Документ Счет-фактура выданный автоматически заполняется данными из документа Реализация (акт, накладная). Код вида операции – «01» Реализация товаров, работ, услуг…».

Документ проводки по БУ и НУ не формирует.

Документальное оформление

Бланк Счета-фактуры утвержден Постановлением Правительства РФ от 26.12.2011 N 1137. Его можно распечатать по кнопке Печать документа Счет-фактура или Реализация (акт, накладная). PDF

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. PDF

Декларация по НДС

В декларации по НДС сумма начисленного НДС отражается:

В Разделе 3 стр. 010 «Реализация (передача на территории РФ…)»: PDF

- сумма выручки от реализации, без НДС;

- сумма начисленного НДС.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный. Код вида операции «01».

Отражение в учете услуг по аренде

Приобретение услуг сторонних организаций отражается документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки — Поступление (акты, накладные) – кнопка Поступление аналогично тому, как оформлено поступление услуг в 1 квартале.

Проводки по документу

Отчетность

Расходы отражаются в декларации по налогу на прибыль также, как и в 1 квартале. PDF

Регистрация СФ поставщика

Счет-фактура поставщика регистрируется аналогично тому, как оформлен входящий СФ в 1 квартале. PDF

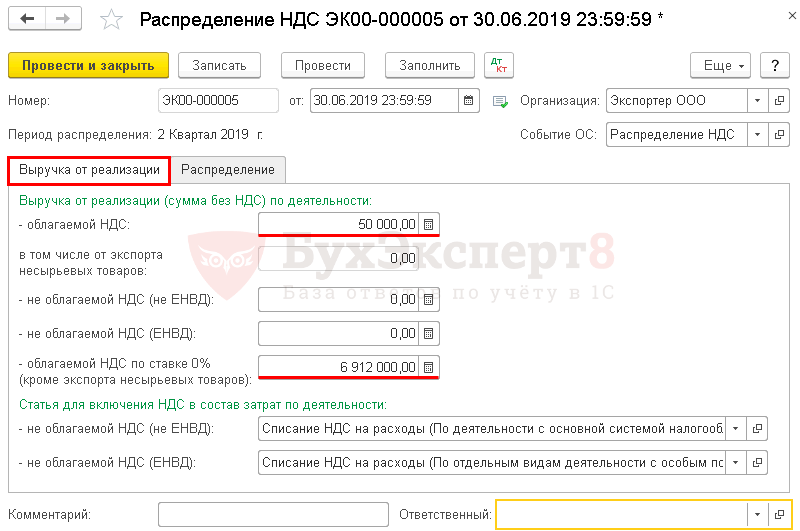

Распределение НДС

Распределение входящего НДС оформляется документом Распределение НДС через раздел Операции — Закрытие периода — Регламентные операции НДС – кнопка Создать. Аналогично тому, как мы отразили эту операцию в 1 квартале.

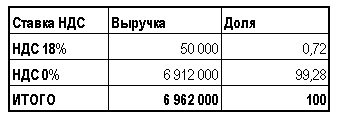

В 2 квартале Организация осуществляла отгрузки на экспорт. В учете отражена выручка от:

- реализации МПЗ на внутреннем рынке на сумму 59 000 руб. (в т. ч. НДС 18%).

- реализация готовой продукции и товаров на экспорт на сумму 6 912 000 руб. (в т. ч. НДС 0%).

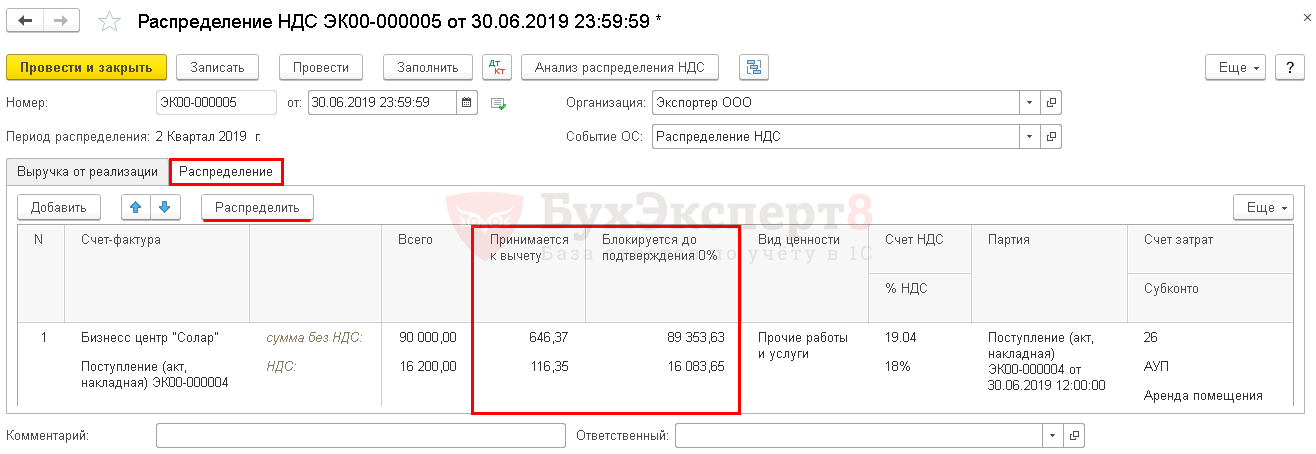

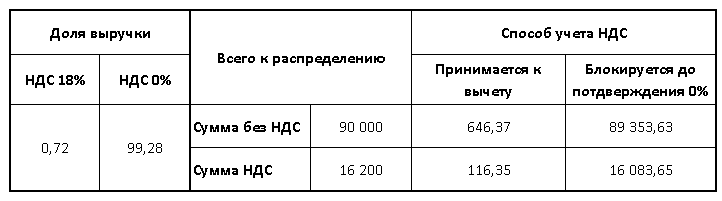

На вкладке Распределение будет произведено распределение входящего НДС пропорционально облагаемым НДС 18% и облагаемым НДС 0% операциям, а для суммы входящего НДС пропорционально долям будет изменен способ учета НДС с Распределяется на:

- Принимается к вычету.

- Блокируется до подтверждения 0%.

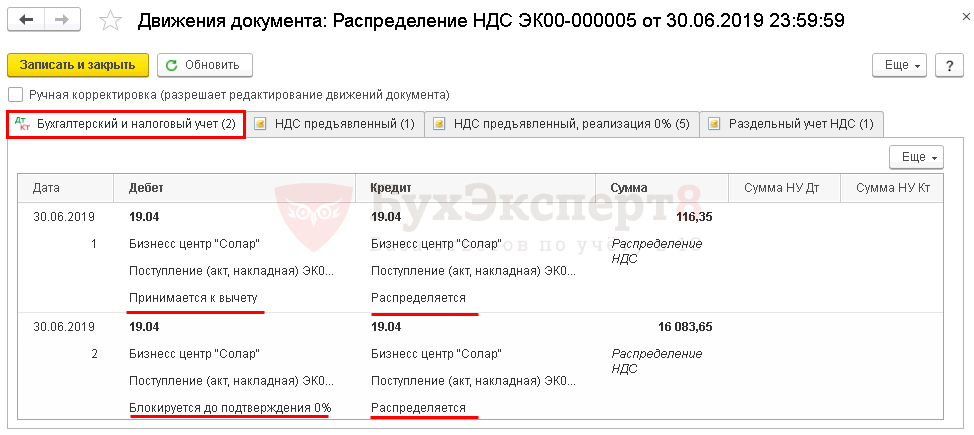

Проводки по документу

Документ формирует проводку:

- Дт 19.04 Кт 19.04 — распределение НДС со сменой Способа учета НДС.

Контроль

Расчет доли выручки, облагаемой по ставке НДС 18% и 0%.

Расчет распределения общих затрат пропорционально выручке.

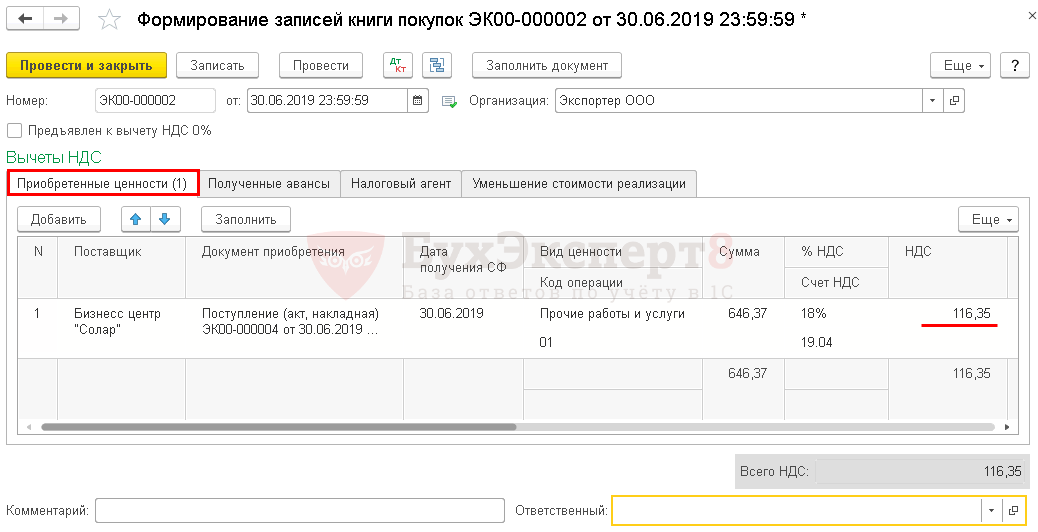

Принятие НДС к вычету

После проведения документа Распределение НДС общий входящий НДС принимается к вычету с помощью документа Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС. Аналогично тому, как мы отразили в 1 квартале.

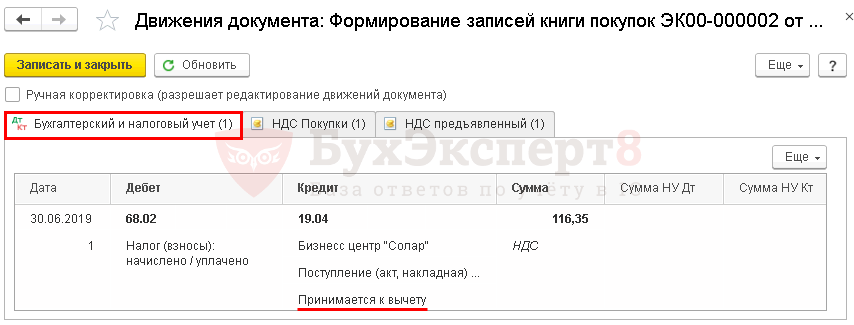

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.04 — принятие НДС к вычету.

Результат проведения документа Формирование записей книги покупок можно проверить через отчет Книга покупок в разделе Отчеты – НДС – Книга покупок. PDF

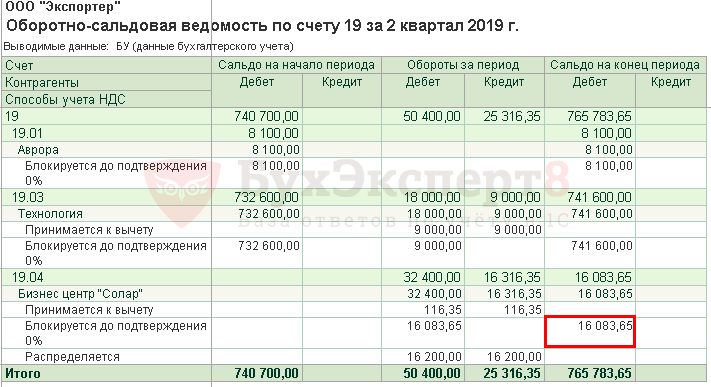

Контроль

После проведения документа Формирование записей книги покупок часть суммы входящего НДС по «общим» расходам принята к вычету, а другая отложена до подтверждения экспорта на счете 19 «НДС по приобретенным ценностям». Сальдо по счету 19.04 «НДС по приобретенным услугам» по контрагенту БЦ «Солар» на 30 июня равно 16 083,65 руб., что соответствует расчету, приведенному выше.

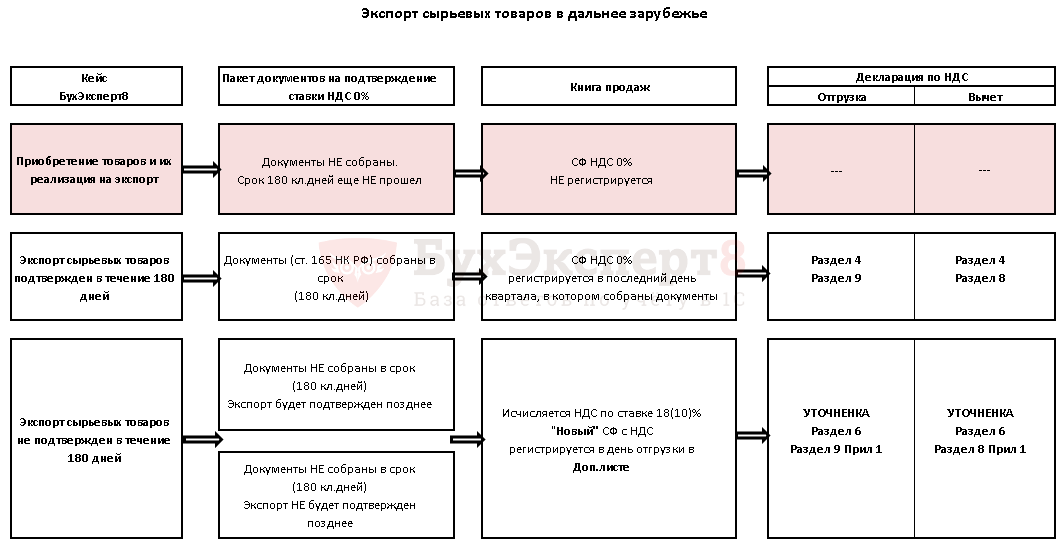

Расчет НДС при экспорте сырьевых товаров в дальнее зарубежье

Далее на примере рассмотрим разные варианты расчета НДС по экспорту сырьевых товаров. Расчет НДС по экспортным поставкам сырьевых товаров в 1С будет отличаться в зависимости от того, подтверждена ставка НДС 0% документально в срок 180 дней или не подтверждена.

Экспорт подтвержден в течение 180 дней

Неподтвержденный ранее экспорт подтвержден позднее 180 дней

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете