Импорт товаров из дальнего зарубежья связан не только с расчетами с иностранным поставщиком, но и с таможней. Надо оплатить таможенные платежи, а затем корректно включить их в стоимость товаров.

Расчеты с иностранцами, как правило, ведутся в иностранной валюте. А значит возникают вопросы, по каким правилам вести взаиморасчеты с поставщиком, и по какому курсу рассчитывать стоимость товаров при их принятии к учету, особенно, если была частичная предоплата поставщику.

Какие документы должны быть в наличии у импортера, чтобы иметь право на вычет «ввозного» НДС.

Ответим на вопросы и разберемся на примере, как отразить такие операции в 1С.

Содержание

- Импорт товаров из дальнего зарубежья. Предоплата в валюте 50%

- Пошаговая инструкция

- Перечисление аванса иностранному поставщику

- Перечисление авансового платежа на таможню

- Приобретение товаров у иностранного поставщика

- Учет таможенных платежей

- Перечисление оплаты иностранному поставщику

- Принятие НДС к вычету, уплаченного на таможне

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Импорт товаров из дальнего зарубежья. Предоплата в валюте 50%

Организация заключила импортный контракт с иностранным поставщиком Galaxy LLC на поставку товара из Германии на сумму 20 000 EUR.

10 марта осуществлена предоплата поставщику в размере 50% в сумме 10 000 EUR.

19 марта поставщик Galaxy LLC отгрузил товар Станок токарный IM-1 (1 шт.) стоимостью 20 000 EUR. В соответствии с контрактом переход права собственности на товар происходит в момент передачи товара перевозчиком на складе покупателя. Базис поставки DAP Москва.

27 марта уплачены авансовые таможенные платежи (НДС 422 100 руб., таможенная пошлина 100 500 руб., таможенный сбор 750 руб.).

28 марта проведено таможенное декларирование товара. Станок доставлен на склад и принят к учету.

29 марта поставщику Galaxy LLC перечислен остаток оплаты за товар в сумме 10 000 EUR.

Условные курсы для оформления примера:

- 28 февраля курс ЦБ РФ 100,00 руб./EUR

- 10 марта курс ЦБ РФ 99,00 руб./EUR

- 28 марта курс ЦБ РФ 102,00 руб./EUR

- 29 марта курс ЦБ РФ 98,00 руб./EUR

Пошаговая инструкция

Начало примера смотрите в публикации:

Рассмотрим пошаговую инструкцию оформления примера ![]() PDF

PDF

Получите понятные самоучители 2026 по 1С бесплатно:

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Перечисление аванса иностранному поставщику | |||||||

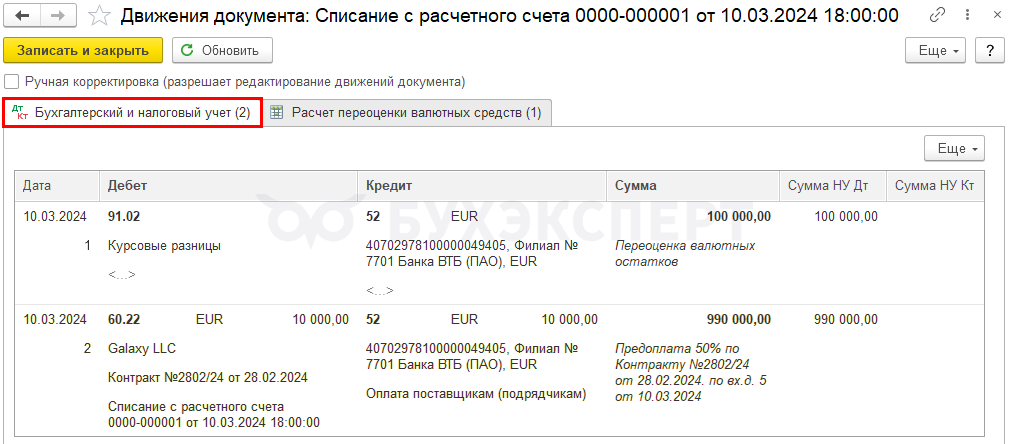

| 10 марта | 91.02 | 52 | 100 000 | 100 000 | Переоценка валютных остатков на валютном счете | Списание с расчетного счета — Оплата поставщику | |

| 60.22 | 52 | 990 000 | 990 000 | Перечисление аванса поставщику | |||

| Перечисление авансового платежа на таможню | |||||||

| 27 марта | 76.09 | 51 | 600 000 | 600 000 | Перечисление авансового платежа | Списание с расчетного счета — Прочие расчеты с контрагентами | |

| Приобретение товаров у иностранного поставщика | |||||||

| 28 марта | 41.01 | 60.21 | 2 010 000 | 2 010 000 | 2 010 000 | Принятие к учету товаров | Поступление (акт, накладная, УПД) — Товары (накладная, УПД) |

| ГТД | — | — | Принятие к учету товаров по ГТД | ||||

| 60.21 | 60.22 | 990 000 | 990 000 | 990 000 | Зачет аванса | ||

| Учет таможенных платежей | |||||||

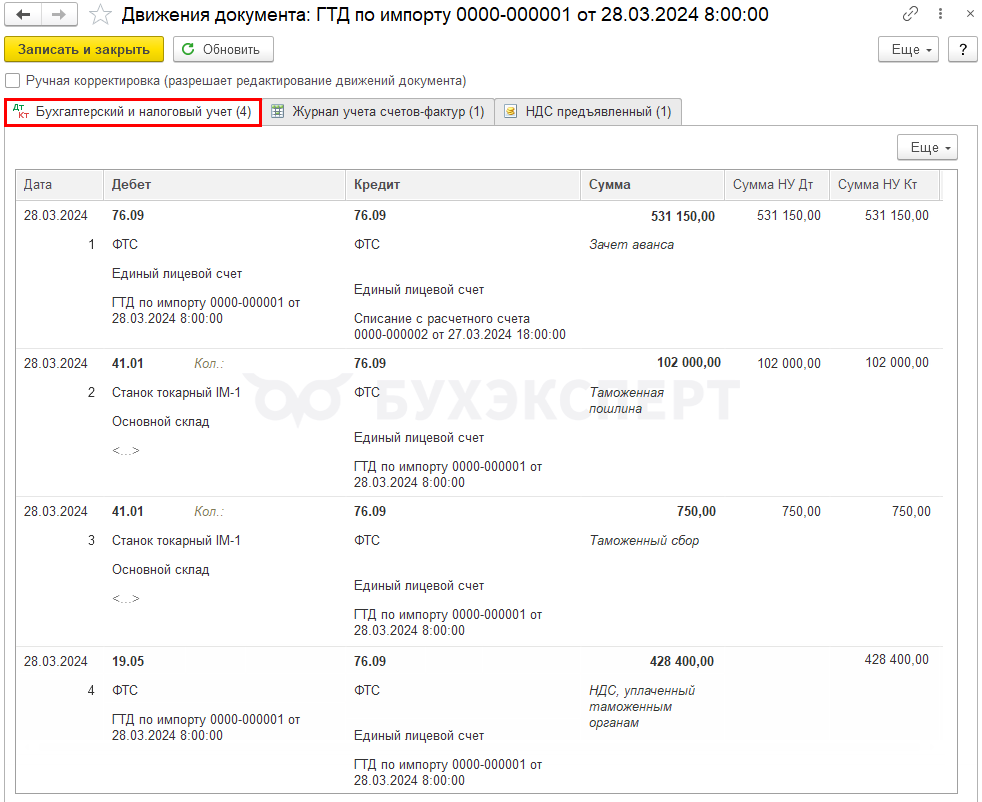

| 29 марта | 76.09 | 76.09 | 531 150 | 531 150 | 531 150 | Зачет аванса по таможенным платежам | ГТД по импорту |

| 41.01 | 76.09 | 102 000 | 102 000 | 102 000 | Таможенная пошлина включена в стоимость товаров | ||

| 41.01 | 76.09 | 750 | 750 | 750 | Таможенный сбор включен в стоимость товаров | ||

| 19.05 | 76.09 | 428 400 | 428 400 | Принятие к учету НДС, уплаченного на таможне | |||

| Перечисление оплаты иностранному поставщику | |||||||

| 29 марта | 60.21 | 91.01 | 40 000 | 40 000 | 40 000 | Переоценка кредиторской задолженности в валюте | Списание с расчетного счета — Оплата поставщику |

| 91.02 | 52 | 90 000 | 90 000 | Переоценка валютных остатков на валютном счете | |||

| 60.21 | 52 | 980 000 | 980 000 | Перечисление оплаты поставщику | |||

| Принятие НДС к вычету, уплаченного на таможне | |||||||

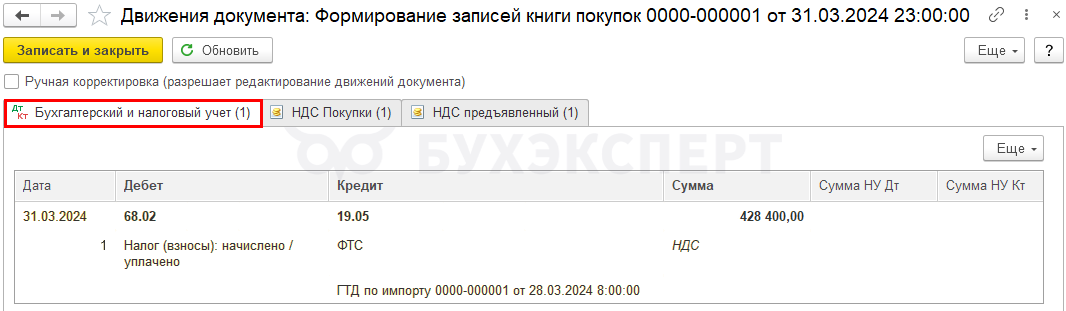

| 31 марта | 68.02 | 19.05 | 428 400 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 428 400 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Перечисление аванса иностранному поставщику

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции по оплате отразите на счете 57 — Как отразить возврат банком оплаты иностранцу в 1С?

Перечисление аванса иностранному поставщику отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банковские выписки.

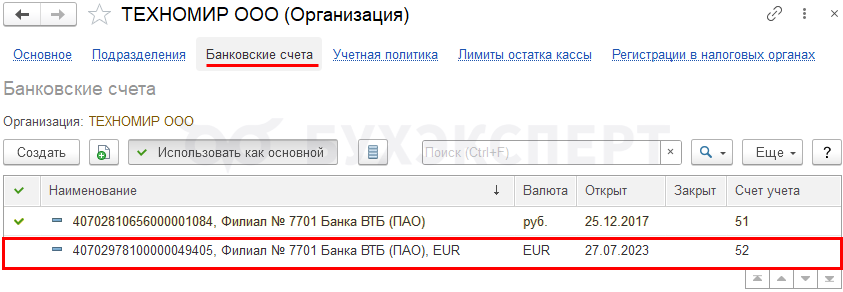

Предварительно должен быть заполнен справочник Банковские счета и туда внесена информация о валютном счете Организации, с которого производится оплата поставщику.

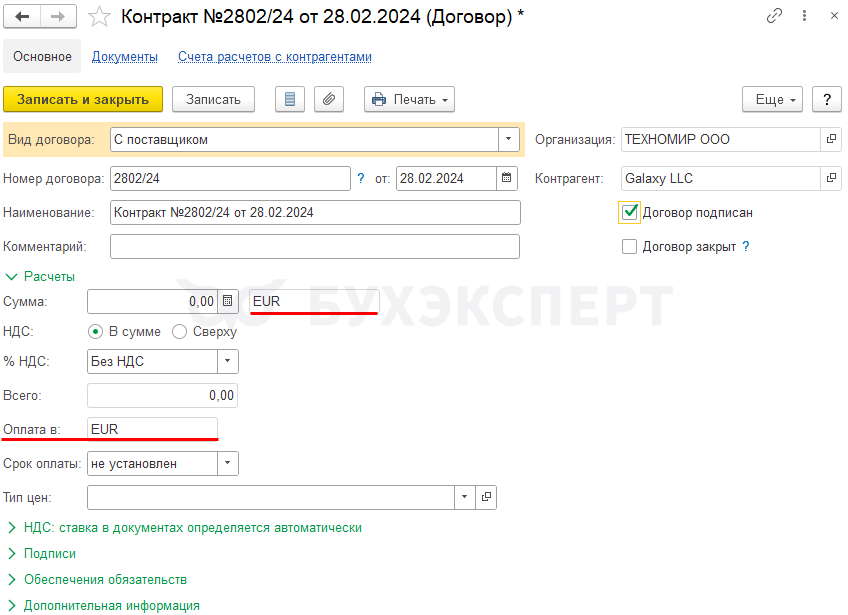

Договор с поставщиком в валюте заполните следующим образом:

- Вид договора — С Поставщиком

- Сумма — EUR, валюта, в которой заключен договор

- Оплата в — EUR, валюта платежа

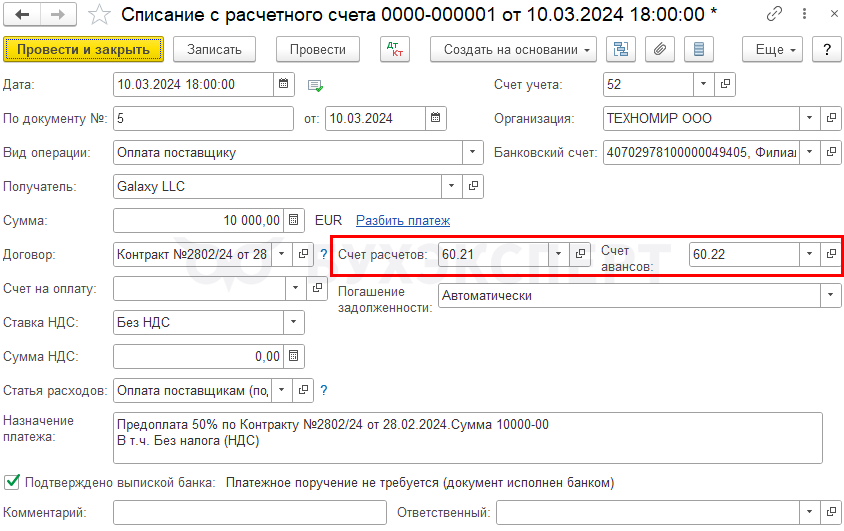

В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются счета расчетов с поставщиком в поле:

- Счет расчетов – 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»

- Счет авансов – 60.22 «Расчеты по авансам выданным (в валюте)»

Так как оплата поставщику производится в валюте, то в документе указываются:

- Банковский счет – валютный банковский счет в EUR, с которого производится оплата поставщику

- Счет учета – 52 «Валютные счета», устанавливается автоматически при выборе валютного банковского счета

- Сумма – сумма оплаты в валюте согласно выписке банка

- Ставка НДС – Без НДС

Проводки по документу

Документ формирует проводки:

- Дт 52 Кт 91.01 — отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете

Проверка расчета курсовых разниц при переоценке валюты на валютном счете

Дата Наименование Сумма, ЕUR Курс ЦБ (ЕUR) Сумма (руб.) 28 февраля Остаток на счете 100 000 98 9 800 000 10 марта Переоценка на момент оплаты 100 000 99 9 900 000 10 марта Курсовая разница 100 000

- Дт 60.22 Кт 52 – аванс, выданный иностранному поставщику

Авансы, полученные и выданные в валюте, в дальнейшем не переоцениваются в БУ и в НУ. Рублевая оценка аванса фиксируется по курсу ЦБ РФ на дату аванса (п. 7, п. 10 ПБУ 3/2006, п. 11 ст. 250 НК РФ, пп. 5 п. 1 ст. 265 НК РФ).

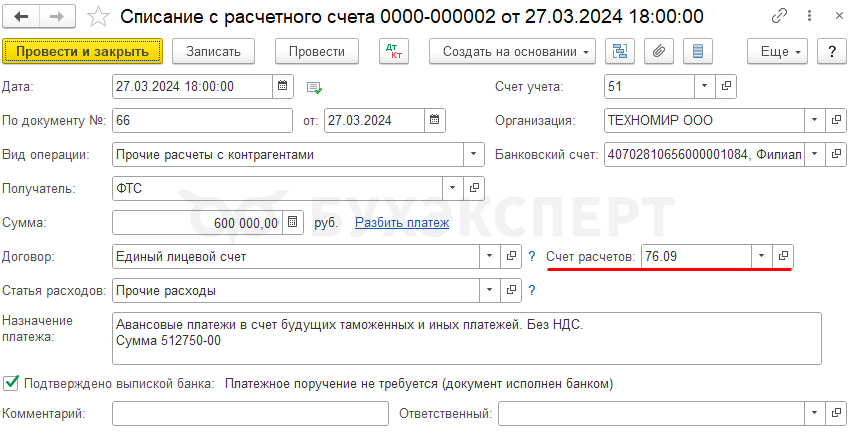

Перечисление авансового платежа на таможню

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции по оплате отразите на счете 57 — Как отразить возврат банком оплаты иностранцу в 1С?

Перечисление авансовых платежей на единый лицевой счет оформите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банковские выписки.

Рассмотрим особенности заполнения документа Списание с расчетного счета:

- Вид операции – Прочие расчеты с контрагентами

- Договор – основание для расчетов с таможней, Вид договора Прочее

- Счет расчетов – 76.09 «Прочие расчеты с разными дебиторами и кредиторами»

Взаиморасчеты с таможней ведутся на счете 76.09, поэтому Счет учета расчетов с контрагентом указан, как 76.09. По нему также зачитывается аванс, как и по счетам 60.02 или 62.02.

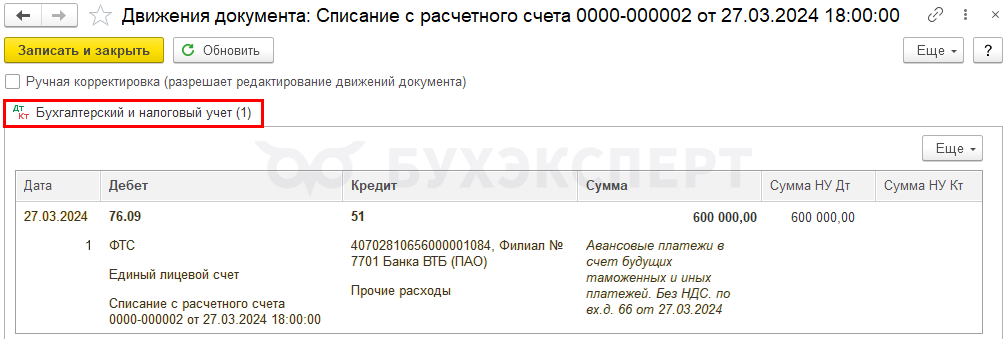

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 – авансовый платеж, перечисленный на таможню

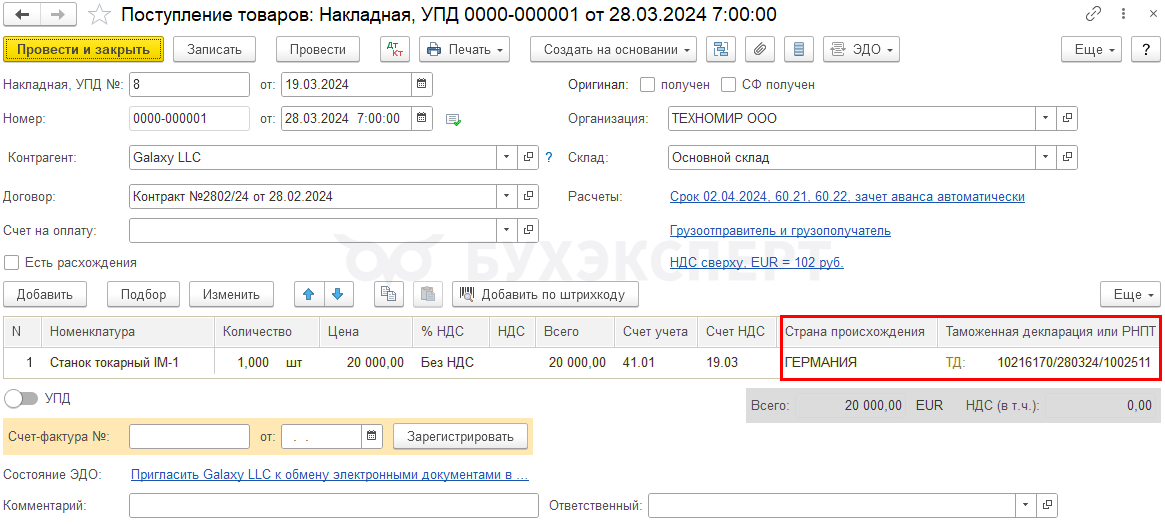

Приобретение товаров у иностранного поставщика

Товары, учитываются на счете 41.01 «Товары на складах» по фактической себестоимости их приобретения или учетным ценам (Инструкция по применению Плана счетов, утв. Приказом Минфина от 31.10.2000 N 94н).

Приобретение товаров отразите документом Поступление (акт, накладная, УПД) вид операции Товары (накладная, УПД) в разделе Покупки.

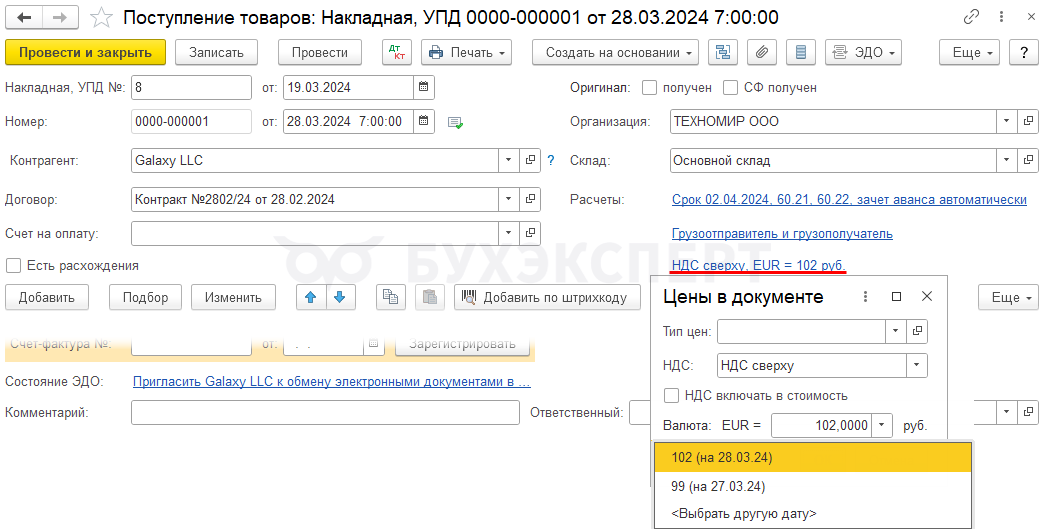

Рассмотрим особенности заполнения документа Поступление (акт, накладная, УПД) по примеру.

Шапка документа

- Накладная, УПД №:…от… – номер и дата первичного документа от контрагента, например, № и дата инвойса

- Номер: – порядковый номер документа в 1С, присваивается автоматически при сохранении документа

- от… – дата, на которую товары принимаются к учету (дата перехода права собственности)

Частой ошибкой является оприходование товаров не на дату перехода права собственности по контракту, а просто на дату номера/штампа таможенной декларации, или на момент перехода рисков по Инкотермс, или на момент доставки товаров на склад (п. 22 ФСБУ 5/2019, п. 3 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ, п. 10 ст. 272 НК РФ).

Эта ошибка ведет к неправильному исчислению стоимости товаров в БУ и НУ, т. к. рублевая оценка зависит от курса валюты ЦБ РФ на конкретную дату. Если дата принятия товаров к учету выбрана некорректно, значит и курс валюты для пересчета валютной стоимости выбран неверно.

Чтобы избежать ошибок в учете рекомендуем указывать в контракте информацию о дате перехода права собственности на товары.

Если в контракте все же не определена дата перехода права собственности, то тогда принимать импортные товары к учету следует с учетом ст. 211 ГК РФ, т. е с момента перехода рисков случайной гибели или случайного повреждения имущества от продавца товаров к покупателю. В этом случае можно ориентироваться на базис поставки по Инкотермс.

Стоимость товаров в валюте пересчитывается в рубли по курсу ЦБ РФ на дату перехода права собственности на них, но курс так же зависит от порядка оплаты.

В нашем примере осуществляется частичная предоплата и постоплата. При такой смешанной форме оплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсу на дату предоплаты (абз. 2 п. 9 ПБУ 3/2006)

- неоплаченная часть оценивается по курсу на дату принятия товаров к учету (п. 5 ПБУ 3/2006)

При проведении документа для пересчета EUR в рубли курс берется:

- по оплаченной части из документа Списание с расчетного счета

- по неоплаченной части из данного документа Поступление (акт, накладная, УПД) – форма Цены в документе

В форме Цены в документе устанавливается курс из справочника Валюты на дату документа Поступление (акт, накладная, УПД).

Табличная часть документа

В табличной части заполняется информация о приобретаемых товарах (номенклатура, количество, цена, сумма и т. д.):

- % НДС – Без НДС

- Номер ГТД – номер таможенной декларации (далее ТД) из графы А декларации на товары

PDF

PDF - Страна происхождения – страна происхождения товаров

Как правильно указать ГТД и страну происхождения товаров при импорте

- Счет-фактура №…от – не заполняется т. к. иностранный поставщик не выставляет счет-фактуру

Документ заполняется в валюте на основании первичных документов. В проводках стоимость товаров отражена в рублях, а расчеты с поставщиком – и в рублях, и в валюте.

Это связано с тем, что учет в РФ ведется в рублях. Стоимость активов или обязательств в иностранной валюте подлежит пересчету в рубли (п. 4 ПБУ 3/2006).

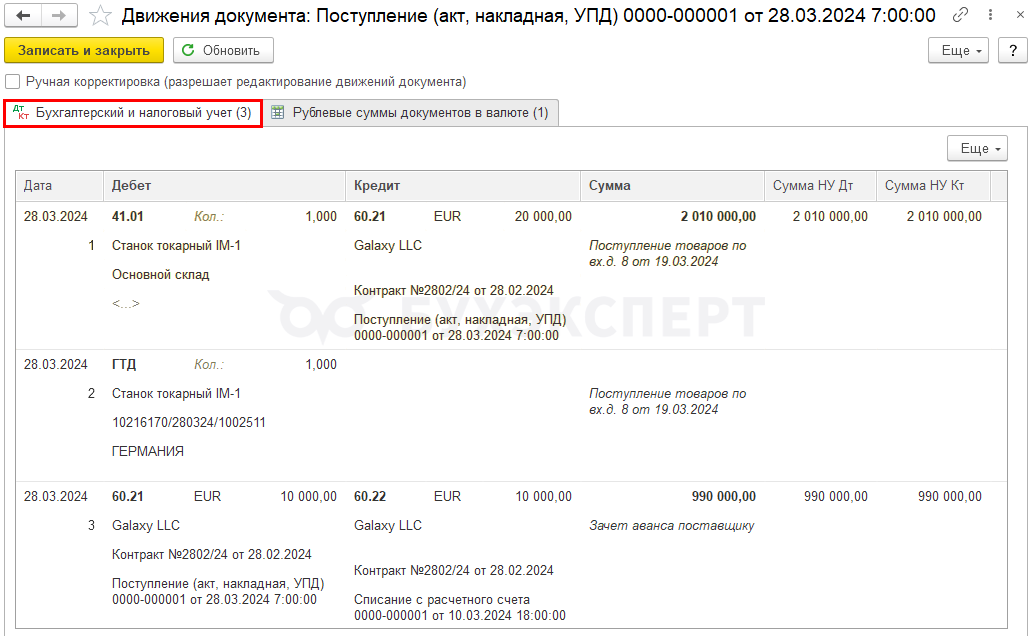

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 60.21 – принятие к учету товаров, где оплаченная часть оценивается по курсу на дату предоплаты, а неоплаченная часть – по курсу на дату принятия товаров к учету

- Дт 60.21 Кт 60.22 – зачет аванса поставщику по курсу на дату предоплаты

Проверка сформированной стоимости товара

Наименование Стоимость в ЕUR Событие Курс Стоимость в руб. Оплаченная сумма 10 000 Аванс 99 990 000 Неоплаченная сумма 10 000 Принятие к учету 102 1 020 000 Сумма всего 20 000 2 010 000

- Дт ГТД – принятие к учету товаров в количественном выражении по указанной ТД.

На счете ГТД собирается информация о номерах ТД и странах происхождения товаров.

При реализации импортных товаров в счете-фактуре графа 11 «Регистрационный номер таможенной декларации» заполняется по данным счета ГТД.

Проводки по счету ГТД формируются для операций со счетом 41.01, например, при приобретении (реализации) товаров. При импорте материалов или оборудования проводок по Дт счета ГТД нет.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по оприходованию товаров. В 1С используется Приходная накладная.

Бланк можно распечатать по кнопке Печать – Приходная накладная документа Поступление (акт, накладная, УПД). ![]() PDF

PDF

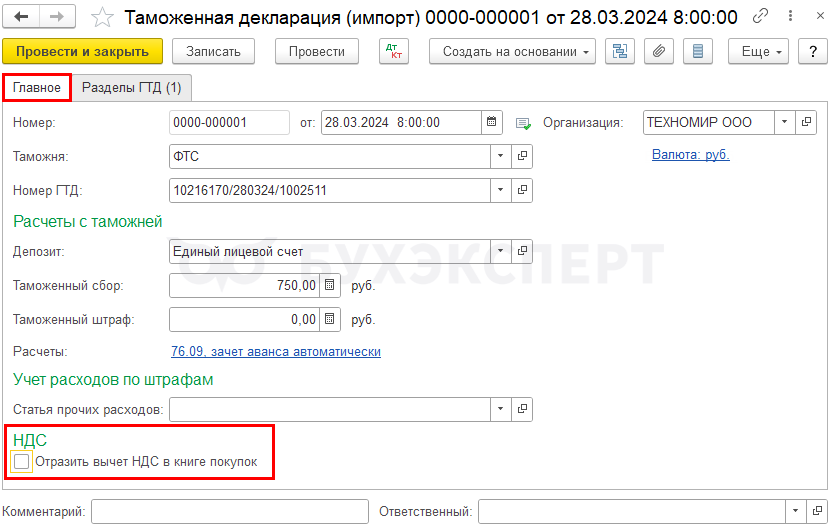

Учет таможенных платежей

Таможенные платежи отражаются документом ГТД по импорту в разделе Покупки — ГТД по импорту. Документ можно создать на основании документа Поступление (акт, накладная, УПД) по кнопке Создать на основании выбрав ГТД по импорту.

Заполнение вкладки Главное:

- Номер ГТД – заполняется на основании графы А таможенной декларации.

PDF Данный номер указывался в документе Поступление (акт, накладная, УПД) в графе Номер ГТД. В дальнейшем, в момент принятия НДС к вычету по импортной поставке, он будет отражаться в графе 3 «Номер и дата счета-фактуры продавца» в книге покупок

PDF Данный номер указывался в документе Поступление (акт, накладная, УПД) в графе Номер ГТД. В дальнейшем, в момент принятия НДС к вычету по импортной поставке, он будет отражаться в графе 3 «Номер и дата счета-фактуры продавца» в книге покупок  PDF

PDF - Депозит – основание для расчетов с таможней, выбирается из справочника Договоры. Вид договора должен иметь значении Прочее

- Таможенный сбор – сумма таможенного сбора из графы 47 «Исчисление платежей» декларации на товары по виду платежа 1010

PDF

PDF - ссылка Валюта – руб. Расчеты с таможней ведутся в рублях, поэтому по ссылке Валюта в форме Цены документа выбирается валюта руб. После этого данные на вкладке Разделы ГТД будут заполняться в рублях

- Расчеты – данные по ссылке следует заполнять, если требуется зачесть авансовый таможенный платеж по конкретным платежным поручениям. В нашем примере мы не осуществляем подбор платежей, аванс зачитывается автоматически

- флажок Отразить вычет НДС в книге покупок – не устанавливается

При установленном флажке Отразить вычет НДС в книге покупок все платежные документы, по которым произошел зачет аванса в документе ГТД по импорту, отражаются в книге покупок, т. е. платежные поручения на уплату пошлин, сборов, НДС. Для подтверждения права на вычет НДС по ввозимым товарам приводить в Книге покупок реквизиты платежки на уплату налога не нужно (Письмо ФНС от 22.02.2019 N СД-4-3/3108@).

Поэтому рекомендуем не устанавливать флажок Отразить вычет НДС в книге покупок, а оформить вычет НДС документом Формирование записей книги покупок и в ручном режиме надо удалить данные о платежных документах.

Подробнее Оформление книги покупок при импорте товаров из дальнего зарубежья

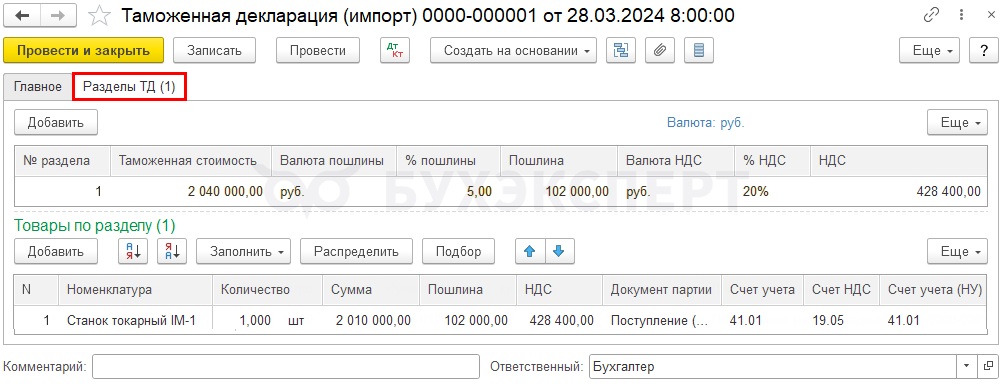

Вкладка Разделы ГТД заполняется на основе данных документа Поступление (акт, накладная, УПД).

В верхней части таблицы Разделы ГТД укажите:

- Таможенную стоимость

Информация о таможенной стоимости берется из декларации на товары: ![]() PDF

PDF

- из графы 12 «Общая таможенная стоимость» – если документ ГТД по импорту заполняется по всей декларации на товары

- из графы 45 «Таможенная стоимость» – если документ ГТД по импорту заполняется по данным одного из разделов декларации на товары

В 1С таможенная стоимость не хранится и не рассчитывается.

Таможенная стоимость используется для расчета НДС, таможенных пошлин, сборов и акцизов. Т. е. таможенная стоимость – это база для расчетов платежей на таможне. Для бухгалтерского и налогового учета данный показать не используется.

- % пошлины – указывается ставка или фиксированная сумма пошлины по всем товарам (графа 47 «Исчисление платежей» декларации на товары, вид платежа 2010).

PDF Если ставка пошлины неодинаковая для товаров, то графа не заполняется, и общая сумма пошлины вручную устанавливается в графе Пошлина. В нашем примере ставка пошлины на товар одинаковая и составляет 5%

PDF Если ставка пошлины неодинаковая для товаров, то графа не заполняется, и общая сумма пошлины вручную устанавливается в графе Пошлина. В нашем примере ставка пошлины на товар одинаковая и составляет 5% - % НДС – указывается ставка НДС по всем товарам (графа 47 «Исчисление платежей» декларации на товары, вид платежа 5010).

PDF В нашем примере ставка НДС 20%

PDF В нашем примере ставка НДС 20%

Если заполнены % пошлины и % НДС, то суммы в графах Пошлина и НДС рассчитываются автоматически и их не надо заносить вручную. При этом полученные суммы пошлины и НДС надо сверить с данными в графе 47 «Исчисление платежей» декларации на товары, вид платежа 2010 (пошлина) и 5010 (НДС).

Если в результате автозаполнения документа ГТД по импорту есть расхождения в суммах пошлины и НДС, например, из-за округления в 1С, то эти суммы надо откорректировать вручную.

Как рассчитывается сумма НДС на таможне при импорте товаров из дальнего зарубежья

В нижней части таблицы Товары по разделу данные заполняются по алгоритму:

- если товаров несколько, то после заполнения верхней части таблицы, нажмите кнопку Распределить, чтобы суммы пошлины и НДС распределились между товарами

- если таможенная пошлина взимается не по всем товарам, а только по конкретным позициям, то в графе Пошлина вручную введите сумму пошлины, приходящуюся на конкретные товары (графа 47 «Исчисление платежей» декларации на товары, вид платежа 2010)

PDF

PDF

Табличная часть документа

- в графе Сумма должна отражаться стоимость товаров из документа Поступление (акт, накладная, УПД), т. к. именно эта сумма вместе с суммами пошлины и сбора используется для заполнения графы 14 книги покупок (пп. т п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137)

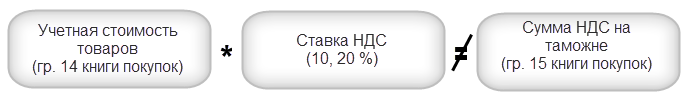

Для операций с кодом 20 «Ввоз импортных товаров на территорию РФ» сумма НДС в графе 16 книги покупок рассчитывается на основании таможенной стоимости, а не стоимости товаров в учете.

Поэтому проверить сумму НДС прямым расчетом по книге покупок не получится. Проверку можно сделать только на основании ТД.

- Счет учета – счет учета, по дебету которого будут отражены пошлины и сборы в БУ

Пошлины включаются в фактическую себестоимость товаров, по которой они принимаются к учету.

Сборы напрямую не поименованы в списке прямых затрат, но их можно отнести к иным затратам, непосредственно связанным с приобретением товаров. Поэтому они включаются в стоимость товаров (п. 10 — 11 ФСБУ 5/2019).

- Счет учета (НУ) – счет учета, по дебету которого будут отражены пошлины и сборы в НУ

Способ учета пошлин и сборов следует закрепить в учетной политике по налоговому учету. Затраты на них можно учесть, как:

- косвенные расходы (ст. 264 НК РФ)

- прямые расходы, связанным с приобретением товаров, т. е. включить суммы пошлин и сборов в стоимость (ст. 320 НК РФ)

- Счет учета НДС– счет 19.05 «НДС, уплаченный при ввозе товаров на территорию Российской Федерации»

Счета учета в документе будут заполняться автоматически на основании сведений из регистра Счета учета номенклатуры, установленные для вводимой номенклатуры. В нашем примере указанные счета учета определены в регистре для Вида номенклатуры Товары. ![]() PDF

PDF

Проводки документа

Документ формирует проводки:

- Дт 76.09 Кт 76.09 – зачет аванса по таможенным платежам

- Дт 41.01 Кт 76.09 – таможенные пошлина и сбор включены в стоимость товаров

- Дт 19.05 Кт 76.09 – принят к учету НДС, уплаченный на таможне

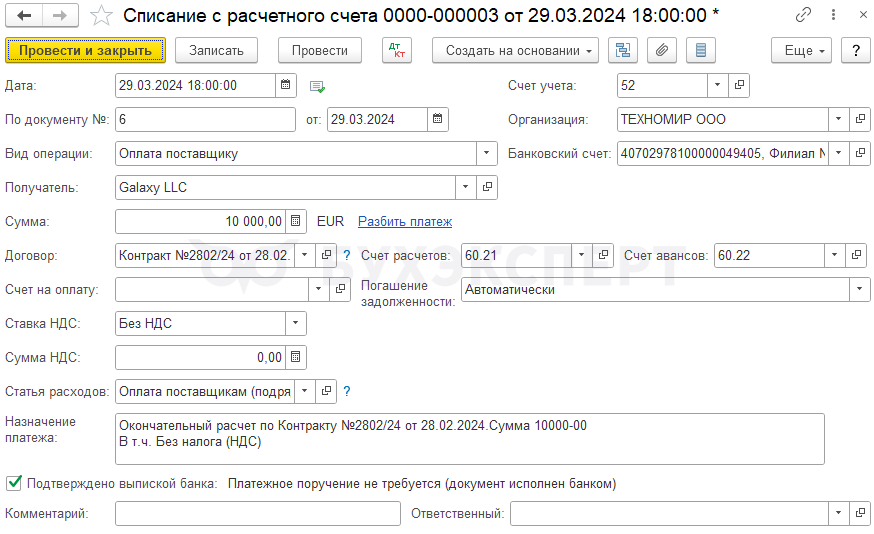

Перечисление оплаты иностранному поставщику

На конец каждого месяца проводите сверку с поставщиком — до закрытия месяца и установки Даты запрета редактирования. Если оплата им не получена, операции по оплате отразите на счете 57 — Как отразить возврат банком оплаты иностранцу в 1С?

В нашем примере в момент принятия на учет товаров образовалась кредиторская задолженность перед иностранным поставщиком по Кт 60.21, рассчитанная по курсу на дату принятия их на учет.

В момент перечисления постоплаты по договору в валюте происходит переоценка кредиторской задолженности по курсу ЦБ РФ на день оплаты (п. 7 ПБУ 3/2006, п. 8 ст. 271 НК РФ).

В результате этого возникают курсовые разницы.

Погашение задолженности поставщику, которая сформировалась по Кт 60.21, оформите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки. Данный документ можно создать на основании документа Поступление (акт, накладная, УПД) по кнопке Создать на основании выбрав Списание с расчетного счета.

Документ Списание с расчетного счета заполняется по такому же алгоритму, как и при перечислении аванса поставщику.

Проводки по документу

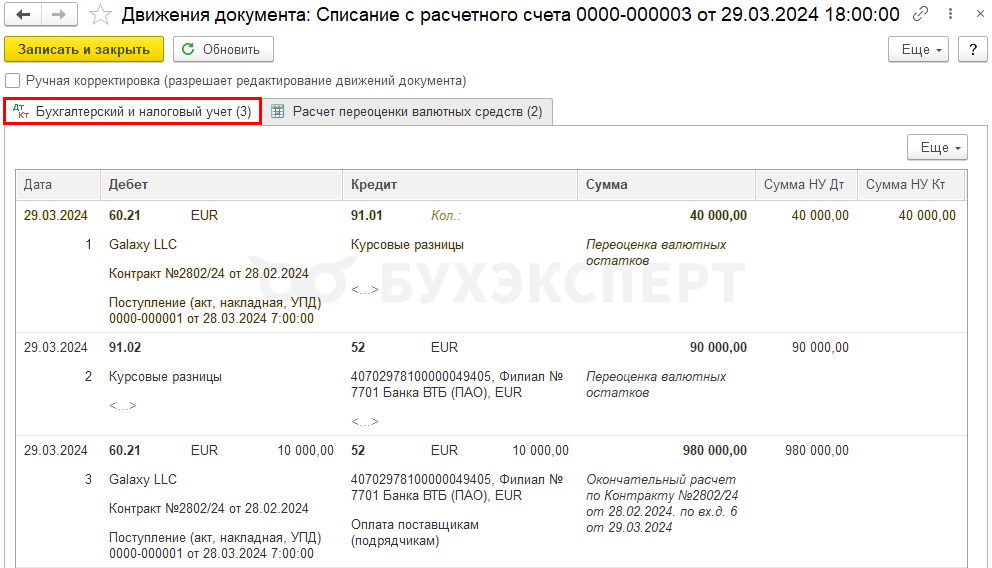

Документ формирует проводки:

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки кредиторской задолженности в валюте

Проверка расчета курсовых разниц при переоценке кредиторской задолженности

Дата Наименование Сумма, ЕUR Курс ЦБ (ЕUR) Сумма обязательств

(руб.)

28 марта Неоплаченная сумма на момент оприходования 10 000 102 1 020 000 29 марта Сумма оплаты 10 000 98 980 000 29 марта Курсовая разница -40 000

- Дт 52 Кт 91.01 – отрицательная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете

Проверка расчета курсовых разниц при переоценке валюты на валютном счете

Дата Наименование Сумма, ЕUR Курс ЦБ (ЕUR) Сумма (руб.) 10 марта Остаток на счете 80 000 99 7 930 000 29 марта Переоценка на момент оплаты 80 000 98 7 840 000 29 марта Курсовая разница -90 000

- Дт 60.21 Кт 52 – погашение задолженности перед поставщиком

Декларация по налогу на прибыль

В декларации по налогу на прибыль:

Положительная курсовая разница отражается в составе внереализационных доходов

- Лист 02 Приложение N 1 стр. 100 «Внереализационные доходы»

Отрицательная курсовая разница отражается в составе внереализационных расходов

- Лист 02 Приложение N 2 стр. 200 «Внереализационные расходы»

Принятие НДС к вычету, уплаченного на таможне

НДС, уплаченный на таможне, принимается к вычету при выполнении условий (п. 2 ст. 171 НК РФ):

- товары приняты к учету (п. 1 ст. 172 НК РФ)

- товары должны использоваться в деятельности, облагаемой НДС

- в наличии таможенная декларация (копия) на бумажном носителе, в т. ч при электронном декларировании (Письма Минфина от 22.02.2017 N 03-07-08/10198, от 29.05.2015 N 03-07-15/31200, от 18.08.2010 N 03-07-08/237, пп. а п. 39 Порядка утв. Приказом ФТС РФ от 17.09.2013 N 1761)

- в наличии подтверждение оплаты НДС, выданное таможенным органом (письмо Минфина от 22.05.2015 N 03-07-08/29571, письмо ФНС от 24.04.2018 N ЕД-4-15/7800)

При уплате НДС через единый лицевой счет плательщика в ФТС России, документом, подтверждающим уплату, является сама декларация на товары, свидетельствующая о выпуске товаров, и содержащая сведения о сумме исчисленного и уплаченного налога.

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС.

Вкладка Приобретенные ценности заполняется автоматически по кнопке Заполнить.

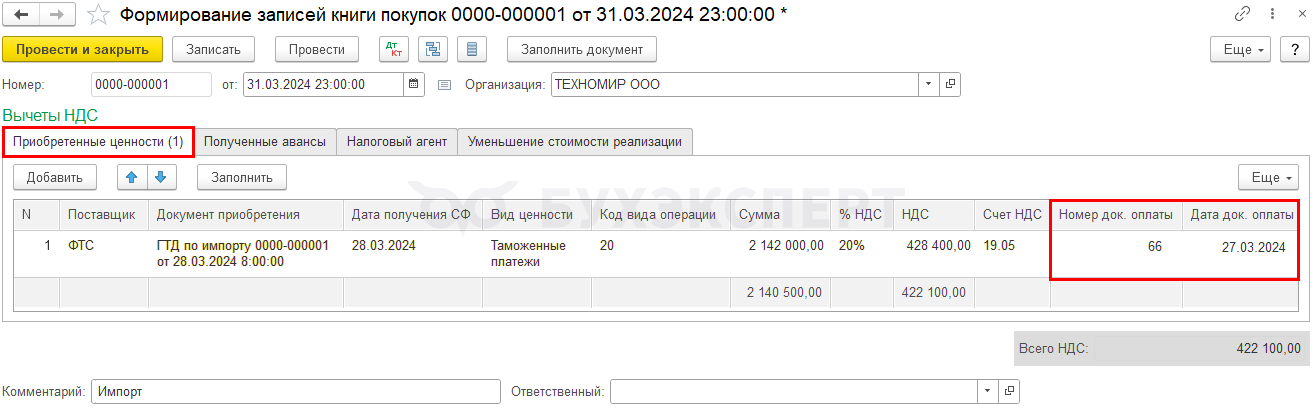

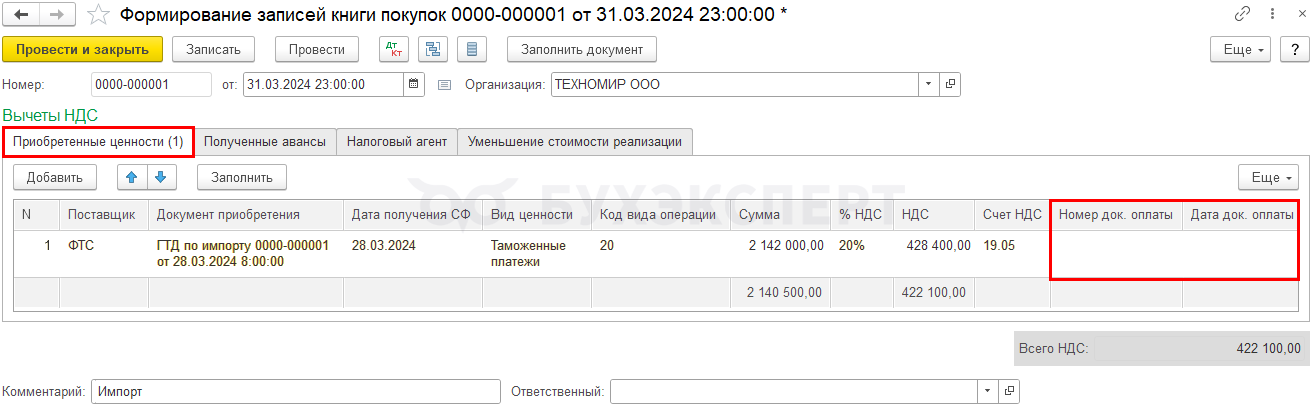

При первоначальном заполнении документа Формирование записей книги покупок графы Номер док. оплаты и Дата док. оплаты могут быть скрыты.

Как импортеру настроить и заполнить документ Формирование записей книги покупок

Рассмотрим особенности заполнения документа Формирование записей книги покупок по примеру.

В результате автозаполнения табличная часть документа будет иметь следующий вид:

- Дата док. оплаты и Номер док. оплаты – дата и номера платежных поручений на уплату авансовых платежей, по которым прошел зачет в документе ГТД по импорту

Очистите графы вручную.

В процессе работы может появиться необходимость в уточнении и перезаполнении документа Формирование записей книги покупок. Чтобы не приходилось повторять ручные корректировки в табличной части, рекомендуем создавать отдельный документ Формирование записей книги покупок только по зачету НДС, уплаченного на таможне. В поле Комментарий можно размещать соответствующую заметку, например, Импорт.

Проводки по документу

Декларация по НДС

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 150 «Сумма налога, уплаченная налогоплательщиком таможенным органам…»: ![]() PDF

PDF

- сумма НДС, принятая к вычету

В Разделе 8 «Сведения из книги покупок»:

- данные ТД, код вида операции «20»

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете