Налоговая база — элемент, без которого невозможно определить размер налогового обязательства. Расскажем, какие способы определения базы налогообложения существуют, как влияют на нее методы учета доходов, расходов и налоговые вычеты, покажем это на примерах.

Содержание

Что такое налоговая база

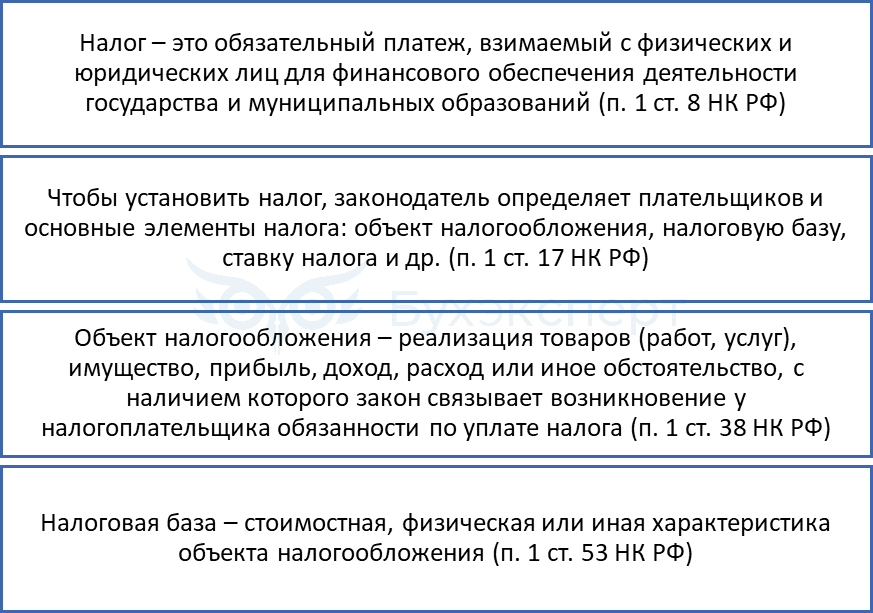

Чтобы разобраться с определением налоговой базы (НБ), обратимся к основным терминам налогообложения.

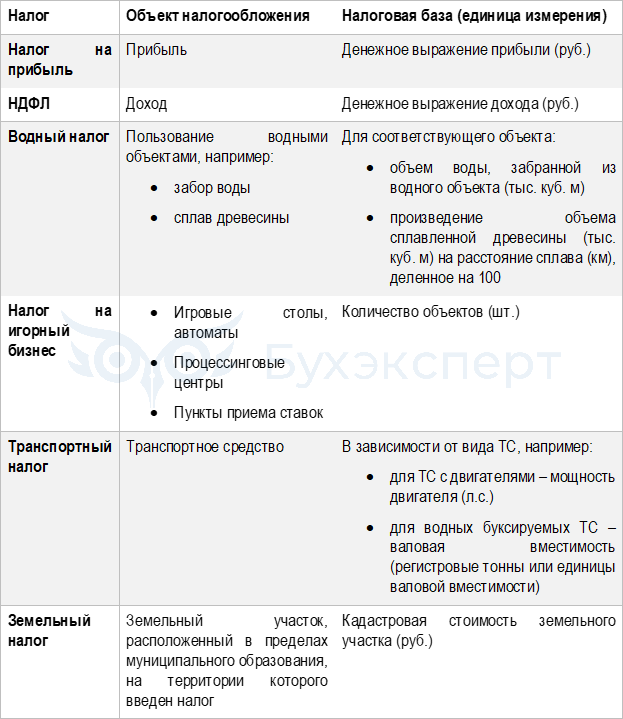

Рассмотрим объекты налогообложения и налоговую базу некоторых налогов:

Показатель налоговой базы участвует в формуле расчета налога:

Получите понятные самоучители 2026 по 1С бесплатно:

Кто рассчитывает налоговую базу

Юридические лица, индивидуальные предприниматели, нотариусы и адвокаты рассчитывают НБ по уплачиваемым налогам самостоятельно согласно применяемой системе налогообложения (ст. 54 НК РФ).

В некоторых случаях налогоплательщики получают сообщения налоговых органов о размерах НБ и соответствующего ей налога — налог на имущество организаций по кадастровой стоимости, транспортный налог, земельный налог (п. 3 ст. 386 НК РФ, п. 4, 5 ст. 363 НК РФ, п. 5 ст. 397 НК РФ).

Налогооблагаемую базу для физических лиц определяют налоговые агенты и налоговые органы, например:

- при выплате зарплаты сотруднику работодатель рассчитывает налоговую базу по НДФЛ, удерживает и перечисляет в бюджет налог (выполняет обязанности налогового агента по НДФЛ)

- налоговые органы ежегодно направляют налоговые уведомления физлицам с данными об их имуществе, размере налоговой базы по каждому объекту и сумме налога

В отдельных случаях НБ рассчитывается физлицами самостоятельно по сведениям, полученным от источника дохода — физического или юридического лица (п. 3 ст. 54 НК РФ). Самостоятельное определение НБ характерно для:

- самозанятых в целях расчета НПД

- всех физлиц в целях расчета НДФЛ при сдаче имущества в аренду, продаже имущества, получении выигрышей и др.

Как исправить ошибку при исчислении налоговой базы

Налогоплательщики и налоговые агенты определяют размер НБ самостоятельно по данным регистров бухгалтерского учета, налоговых регистров по учету доходов и расходов или на основании документально подтвержденных данных об объектах налогообложения (ст. 54 НК РФ).

При обнаружении ошибок, искажений в расчете НБ необходимо ее пересчитать.

Если ошибка допущена в прошедшем налоговом (отчетном) периоде, корректировку НБ проведите в том же периоде. Если период, в котором произошло искажение, установить невозможно, пересчитайте НБ и налог в текущем налоговом (отчетном) периоде.

Способы определения налоговой базы

В нормативных документах не закреплен исчерпывающий перечень способов расчета НБ. Для большинства налогов облагаемая база определяется по учетным регистрам или документам, в которых величина базы зафиксирована (мощность двигателя в ПТС, кадастровая стоимость объекта в ЕГРН и т. д.). Такой способ расчета НБ принято называть прямым.

Налоговый орган вправе исчислить НБ и сумму налога расчетным путем при отсутствии достоверных сведений о налогооблагаемой базе, если:

- плательщик отказывается допустить должностных лиц инспекции к осмотру помещений и территорий, используемых в предпринимательской деятельности

- в течение более двух месяцев плательщик не представляет документы, необходимые инспекторам для начисления налогов

- плательщик не ведет учет доходов, расходов и объектов налогообложения или допускает нарушения в учете

- налогоплательщик — иностранная компания, не осуществляющая деятельность на территории РФ через постоянное представительство, не подает декларации по налогу на имущество организаций

Расчетный способ налоговый орган вправе применять исключительно в случаях, перечисленных в пп. 7 п. 1 ст. 31 НК РФ (список закрытый), основываясь на имеющейся информации о самом налогоплательщике, иных аналогичных предприятиях или ИП.

В неофициальных источниках упоминаются и другие способы расчета НБ (условный, паушальный и др.).

Примеры расчета налоговой базы

Пример 1

ИП Мартынов Е. Е. занимается оптовой продажей запчастей для автомобилей, применяет УСН с объектом «доходы».

Доход предпринимателя за 9 месяцев 2025 года достиг 61 млн руб., за весь год — 73 млн руб. Лимит доходов 60 млн руб. превышен в сентябре, поэтому с 1 октября предприниматель обязан исполнять обязанности плательщика НДС (п. 5 ст. 145 НК РФ).

ИП решил применять пониженную ставку НДС 5% без права принятия к вычету входящего налога (Письмо Минфина от 26.07.2024 N 03-07-07/69907) и определил НБ по единому налогу УСН и НДС:

Период

База по УСН

База по НДС

9 месяцев 2025

61 млн руб. —

2025 год

73 млн руб. (определена нарастающим итогом) 73 млн руб. — 61 млн руб. = 12 млн руб.

ИП Мартынов рассчитал базу по каждому из налогов на основании книги учета доходов и расходов, книги продаж, то есть применил прямой способ определения НБ.

Пример 2

ООО «Призма» владеет офисом, расположенным в административно-деловом центре, и автомобилем Suzuki Vitara.

Налоговые базы по налогу на имущество и транспортному налогу бухгалтер ООО «Призма» определил прямым способом:

- по налогу на имущество организаций — согласно выписке из Росреестра кадастровая стоимость офиса на 01.01.2024 равна 1 520 000 руб.

- по транспортному налогу — согласно ПТС мощность двигателя автомобиля составляет 117 л. с.

Налог на имущество организаций: порядок расчета и отчетность

Как влияет метод учета доходов и расходов на налоговую базу

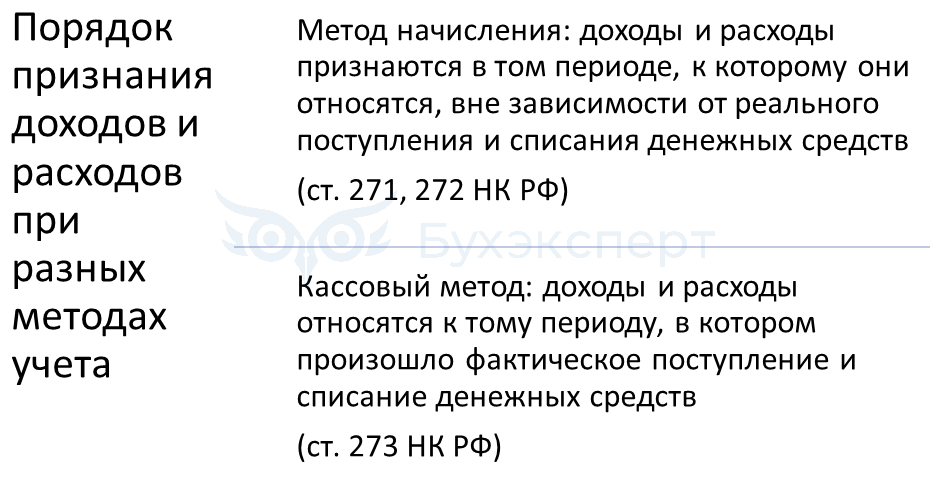

Метод признания доходов и расходов при налогообложении прибыли определяет момент, когда они отражаются в налоговом учете. Метод, утвержденный налоговой учетной политикой, влияет на период возникновения НБ и иногда на ее величину.

В НК РФ предусмотрено два метода:

К примеру, при применении УСН и ЕСХН используется только кассовый метод признания доходов и расходов (п. 1 ст. 346.17 НК РФ, пп. 1 п. 5 ст. 346.5 НК РФ).

Влияние метода учета доходов и расходов на момент появления и размер НБ по налогу на прибыль рассмотрим на примере.

Пример 3

АО «План» занимается строительством каркасных домов, ежеквартально уплачивает налог на прибыль. 10 марта 2025 компания заключила договор с заказчиком Трубачевой Е. В. на постройку каркасного дома:

- 12 марта Трубачева Е. В. внесла в кассу АО «План» предоплату в размере 500 000 руб.

- 20 марта АО «План» получило партию строительных материалов стоимостью 450 000 руб., подписан УПД. 27 марта АО «План» полностью оплатило эту партию с расчетного счета

- 2 апреля часть партии материалов на сумму 200 000 руб. передана на строительство фундамента дома для Трубачевой Е. В.

- 25 апреля строительство фундамента завершилось, АО «План» и Трубачева Е. В. подписали акт сдачи-приемки этапа работ на сумму 300 000 руб.

Базу по налогу на прибыль АО «План» рассчитаем в зависимости от применяемого метода учета доходов и расходов:

Показатель

По методу начисления

По кассовому методу

Доходы за 1 квартал

—

500 000 руб.

(предоплата от 12 марта на основании приходного кассового ордера)

Расходы за 1 квартал

—

450 000 руб.

(оплата партии материалов 27 марта согласно платежному поручению, выписке банка)

Прибыль за 1 квартал = база налогообложения за 1 квартал

—

500 000 — 450 000 = 50 000 руб.

Доходы за 2 квартал

300 000 руб.

(реализация 25 апреля согласно подписанному акту сдачи-приемки этапа работ)

—

Расходы за 2 квартал

200 000 руб. (2 апреля учтены в составе расходов материалы, переданные на строительство фундамента по требованию-накладной)

—

Прибыль за 2 квартал

300 000 — 200 000 = 100 000 руб. —

Налогооблагаемая база по прибыли за полугодие 2025

100 000 руб. 50 000 руб.

При применении кассового метода АО «План» рассчитает налоговую базу по итогам 1 квартала в размере 50 000 руб., а при использовании метода начисления НБ появится только по итогам полугодия и достигнет 100 000 руб.

Как уменьшить базу на налоговые вычеты

Налогооблагаемую базу в определенных случаях можно уменьшить на налоговые вычеты.

Пример 4

Налог

Налоговая база Вариант налогового вычета Пример расчета

НДФЛ

Денежное выражение дохода физлица Стандартный вычет на детей За февраль Сурикову С. С. начислили зарплату 70 000 руб.

У Сурикова двое несовершеннолетних детей, поэтому ему предоставили вычеты в размере 1 400 руб. и 2 800 руб.

НБ по НДФЛ с зарплат за февраль:

70 000 — (1 400 + 2 800) = 65 800 руб.

Земельный налог

Кадастровая стоимость участка Вычет для пенсионеров и предпенсионеров в размере кадастровой стоимости 600 кв. м участка Пенсионеру Харитонову Ю. С. принадлежит участок площадью 2 000 кв. м кадастровой стоимостью 700 000 руб.

Рассчитаем размер вычета за 600 кв. м:

700 000 / 2 000 х 600 = 210 000 руб.

Вычислим НБ по земельному налогу с учетом вычета:

700 000 — 210 000 = 490 000 руб.

Кратко о налоговой базе

- Налоговая база — это стоимостная, физическая или иная характеристику объекта налогообложения. Умножением налоговой базы на налоговую ставку определяется сумма налога

- Налоговую базу рассчитывают по правилам, установленным индивидуально для каждого налога

- Самый распространенный способ расчета налоговый базы — прямой, когда размер базы берут напрямую из учетных регистров, официальных источников и документов (мощность двигателя — из ПТС, кадастровую стоимость объекта — из ЕГРН и т. д.)

- В случаях, допускаемых НК РФ, налогооблагаемую базу можно уменьшить на вычеты

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете