У налоговых органов широкие полномочиями по истребованию документов и информации у налогоплательщиков. Они это могут делать в рамках проверок и по иным основаниям. Неисполнение налоговых требований влечет штрафы и другие неприятности.

Из статьи вы узнаете:

- как реагировать на требования ФНС

- когда запрошенные документы можно не предоставлять

- какие штрафы предусмотрены за игнорирование запроса

Содержание

Требования НК РФ к представлению документов

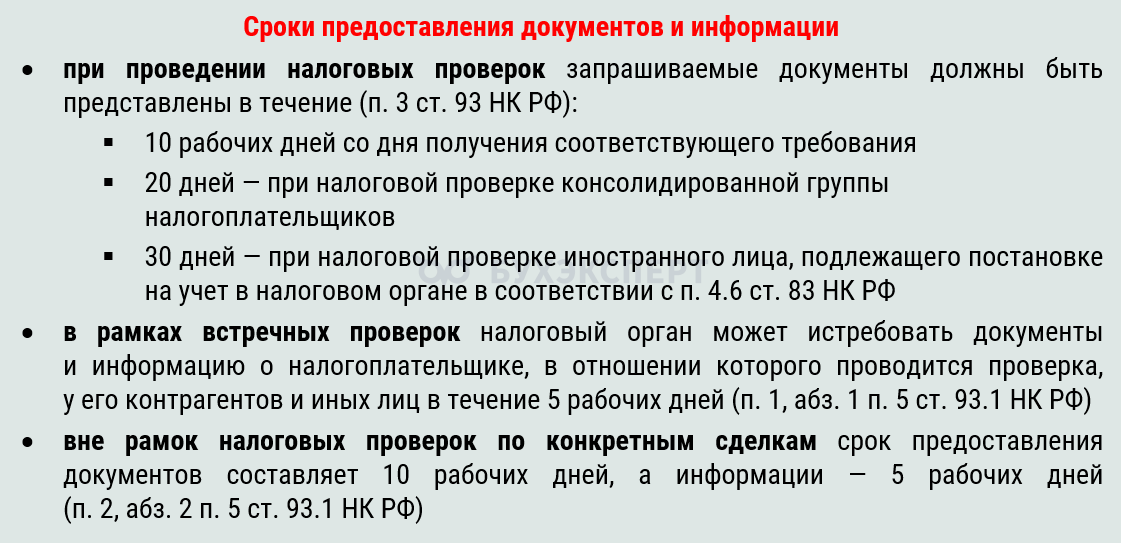

НК РФ наделил налоговые органы правом истребования документов и информации у налогоплательщиков, а также установил жесткие сроки их исполнения.

Налоговый орган может запрашивать документы по сделкам за пределами трехлетнего срока, так как ст. 93.1 НК РФ не устанавливает ограничений по периоду истребования документов.

С 05.02.2025 обновлен порядок расчета сроков представления документов — датой получения документа, направленного налоговым органом по телекоммуникационным каналам связи (ТКС), считается шестой рабочий день со дня направления требования (абз. 8 п. 4 ст. 31 НК РФ). Обязанность передачи квитанции о приеме электронных документов отменена.

Получите понятные самоучители 2026 по 1С бесплатно:

Налогоплательщик, у которого отсутствуют запрошенные документы (информация), обязан уведомить ФНС о невозможности их предоставления. Унифицированная форма такого уведомления (КНД 1125045) и ее электронный формат утверждены Приказом ФНС от 21.02.2024 N СД-7-2/148. Уведомление подается не позднее рабочего дня, следующего за днем получения требования, и должно содержать:

- причины невозможности предоставления документов или их отправки позже установленного срока

- предполагаемую дату предоставления документов

- сведения об утрате запрашиваемых документов, передаче их иным органам

- информацию о ранее представленных документах

НК РФ не запрещает налоговикам повторно выставлять требования о представлении тех же документов и информации, если предыдущее требование не исполнено (Постановлении АС ЦО от 20.09.2022 N Ф10-3774/2022). Это значит, что организация (ИП) может быть оштрафована за каждый отказ предоставить документы, даже если ранее их уже запрашивали налоговики.

Можно ли создать в 1С Уведомление по форме и формату, утвержденным Приказом ФНС N СД-7-2/148?

Когда запрошенные документы можно не предоставлять

Компании и ИП могут не отправлять документы по требованию налоговых органов, если:

- Документы предоставлялись ранее

Налогоплательщик может не подавать документы, которые ранее уже направил в налоговые органы. Письменно уведомите контролеров о причине непредоставления документов и документально подтвердите их предыдущую отправку (например, копией описи (реестра) с отметкой налогового органа о получении, подтверждением отправки документов по ТКС).

Однако повторное предоставление документов неизбежно: если ранее налогоплательщик передавал подлинники документов, а потом получил их обратно; если ФНС утратила документы из-за форс-мажорных обстоятельств.

- Запрошенные документы необязательны по закону или не предусмотрены учетной политикой

Подтверждением налоговых расчетов являются данные первичных документов и учетных регистров. Формы первичных документов (кроме унифицированных, обязательных к применению) и учетных регистров налогоплательщик разрабатывает сам и закрепляет их в учетной политике.

Документы или регистры, не предусмотренные учетной политикой, можно не представлять по запросу контролеров, если они необязательны по закону. Если документ обязателен по НК РФ, его отсутствие в учетной политике не освобождает налогоплательщиков от обязанности его представлять (например, регистр учета расчетов по НДФЛ).

При проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы, если иное не предусмотрено НК РФ или если представление таких документов вместе с налоговой декларацией (расчетом) не предусмотрено (п. 7 ст. 88 НК РФ, Постановление Президиума ВАС от 11.11.2008 N 7307/08, ФАС Северо-Западного округа от 27.08.2012 N А56-52104/2011).

- Документы у налогоплательщика отсутствуют

Если документы не составлялись, утрачены либо переданы контролирующим и иным органам по их запросам (например, аудиторам, полиции), налогоплательщик должен направить в налоговый орган уведомление о невозможности их представления, указав причины и приложив документы, подтверждающие факт передачи.

- Документы представлены ранее в целях подтверждения нулевой ставки НДС

Налоговый орган не вправе истребовать повторно контракты (договоры), которые представлены ранее в целях подтверждения нулевой ставки НДС (п. 10 ст. 165 НК РФ). Если такое требование поступило, необходимо в установленный срок направить в инспекцию письменный ответ: поясните в нем, что контракты направлены ранее в составе пакета документов для подтверждения нулевой ставки, укажите реквизиты сопроводительного письма, описи, квитанции ТКС или иного документа, подтверждающего их представление.

Реестр по НДС КНД 1155110 для подтверждения ставки НДС 0% в 1С

Ответственность за непредставление документов по требованию ФНС

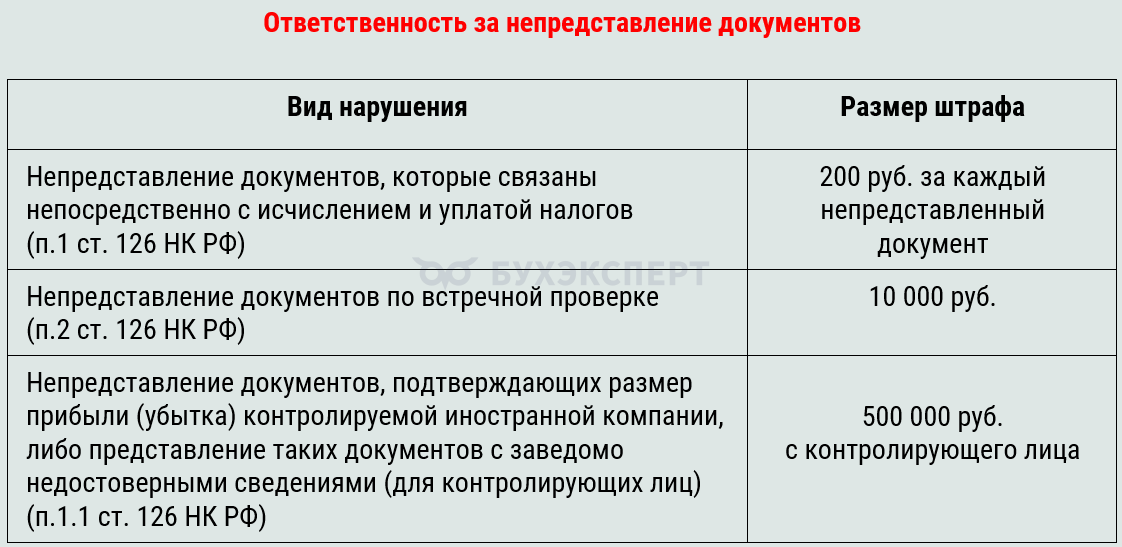

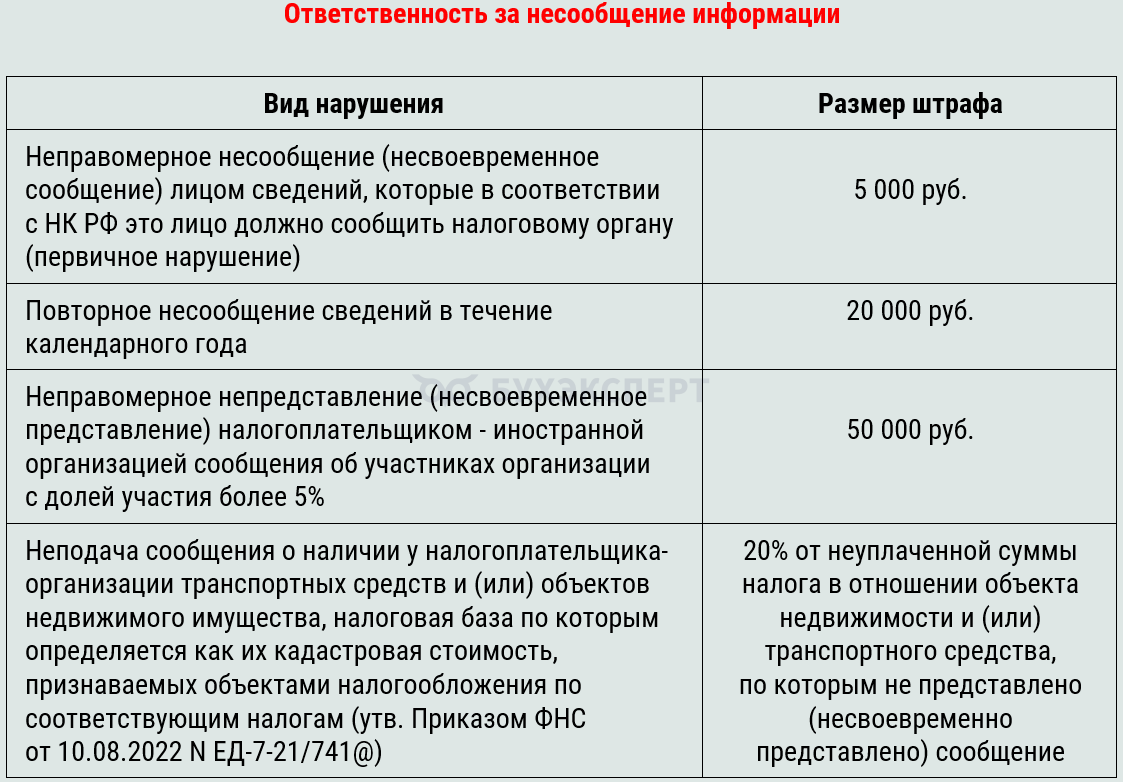

Неисполнение требования налогового органа по предоставлению документов и информации грозит налогоплательщику штрафами, размеры которых зависят от характера нарушения, типа запрашиваемых материалов и статуса нарушителя.

Штрафные санкции по ст. 129.1 НК РФ за неправомерное несообщение информации налоговому органу.

Если в одном требовании запрошены и документы, и информация, налоговые санкции при его неисполнении взыскиваются за каждое нарушение в отдельности без поглощения менее строгой санкции более строгой (п. 5 ст. 114 НК РФ). При частичном исполнении требования штраф назначают за одно нарушение: если подать документы, но не отправить информацию (или наоборот), оштрафуют за одно нарушение (Письмо ФНС от 03.10.2023 N БВ-4-9/12603).

Административный штраф на должностных лиц за непредставление документов (информации), необходимых для налогового контроля, равен 300-500 руб. (ст. 15.6 КоАП РФ).

Кратко о непредставлении документов по требованию налоговых органов

- ФНС может запрашивать документы и информацию при проведении налоговых проверок, а также вне рамок проверок по конкретным сделкам и иным основаниям

- Налогоплательщик вправе не представлять документы, ранее направленные в инспекцию, а также документы, не предусмотренные законодательством или отсутствующие по объективным причинам. Но нужно уведомить налоговый орган о причинах непредставления

- Если не представить документы и (или) информацию, запрашиваемые по требованию, и нет объективных причин, штраф назначат по ст. 126 НК РФ, ст. 129.1 НК РФ, а также накажут должностных лиц по ст. 15.6 КоАП РФ

См. также:

- Налоговые «красные линии»: какие показатели деятельности налогоплательщика привлекают к нему повышенное внимание налоговых органов

- Мораторий на налоговые и неналоговые проверки

- Налоговый риск: что это и как его уменьшить

- Проверка контрагента на благонадежность: бесплатные сервисы, опасные признаки, судебные выводы

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете