Среди обманных и фиктивных сделок особое место занимают мнимые и притворные. Их цель — коммерческая, налоговая или иная выгода, достигаемая недобросовестными действиями, обманом третьих лиц и/или государства.

Расскажем:

- как отличить такие сделки от законных;

- должен ли бухгалтер оценивать их перед тем, как отразить;

- чем опасна фиксация мнимых и притворных объектов в учете.

Содержание

- Определение мнимой сделки

- Что такое притворная сделка

- Фиктивные сделки в бухучете

- Выявление фиктивных сделок аудитором

- Последствия фиктивных сделок

- Как отличить фиктивные сделки от законных

- Наказание за фиктивные сделки

- Что делать бухгалтеру

- Кратко о мнимых и притворных сделках: как бухгалтеру их распознать и снизить негативные последствия

Определение мнимой сделки

Определение дает гражданское законодательство:

Мнимая сделка — это сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия. Закон признает ее ничтожной (п. 1 ст. 170 ГК РФ).

Главное отличие от обычной сделки — отсутствии реальности исполнения.

Компания «Х» в суде проиграла хозяйственный спор компании «У» на крупную сумму. Предвидя предстоящую процедуру банкротства, директор компании «Х» решил вывести часть активов, реализовав по договору купли-продажи дорогостоящее оборудование с электронным управлением. Договор оформили, но после «продажи» компания «Х» продолжала пользоваться этим оборудованием в прежнем порядке.

В такой ситуации можно говорить о мнимой сделке. Кредитор может оспорить ее, суд признает сделку недействительной, а «проданный» актив вернется в конкурсную массу.

Что такое притворная сделка

Этот термин тоже расшифрован в ГК РФ:

Получите понятные самоучители 2026 по 1С бесплатно:

Притворная сделка — сделка, совершенная с целью прикрыть другую, в том числе сделку на иных условиях. Закон признает ее ничтожной (п. 2 ст. 170 ГК РФ).

В этом случае сделка фактически совершается, но только иная — отличная от видимой.

Между компанией «N» (арендатором) и компанией «М» (арендодателем) заключается договор аренды здания сроком на 11 месяцев. Этим договором стороны прикрывают действующий между компаниями договор, по которому фирма «N» арендует у фирмы «М» тот же объект в течение пяти лет, и который ежегодно продлевается. Таким способом компании избегают обязательной госрегистрации долгосрочного договора аренды (п. 2 ст. 651 ГК РФ).

Последствия:

- Договор аренды на срок менее одного года будет признан ничтожным как притворная сделка;

- Договор аренды на срок более одного года будет считаться недействительным, поскольку такой договор считается заключенным с момента его государственной регистрации.

Фиктивные сделки в бухучете

Бухгалтер не обязан разбираться в юридической квалификации мнимых и притворных сделок. Однако он несет ответственность за отражение в учете достоверной информации, поэтому в его интересах давать верную оценку этим сделкам, формулируя по каждому случаю профессиональное суждение.

Мнимые и притворные сделки относят к разряду фиктивных сделок. Понятия фиктивной сделки в ГК РФ нет. Однако бухгалтеру следует учитывать, что оформление фиктивного договора может быть одним из признаков экономического преступления (Методические рекомендации, утв. ФССП России 15.04.2013 N 04-4).

Закон о бухучете напрямую запрещает регистрировать мнимые и притворные объекты в регистрах бухучета.

Мнимый объект бухучета — несуществующий объект, отраженный в бухгалтерском учете лишь для вида, в том числе: неосуществленные расходы, несуществующие обязательства, не имевшие места факты хозяйственной жизни (п. 2 ст. 10 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете»).

Предусмотренные законодательством РФ резервы, фонды, а также расходы на их создание не являются мнимыми объектами бухучета (п. 2 ст. 10 Закона N 402-ФЗ).

Мнимая сделка влечет за собой отражение в бухучете мнимого актива и/или мнимого обязательства.

Притворный объект бухучета — это объект, отраженный в бухучете вместо другого объекта с целью прикрыть его, в том числе притворные сделки (п. 2 ст. 10 Закона N 402-ФЗ).

Пример притворного объекта бухучета:

Компания «С» заключает с компанией «Д» договор о совместной деятельности. При этом в качестве вклада в совместную деятельность компания «С» вносит деньги, а компания «Д» — результаты СМР (строительно-монтажных работ). По окончании работ компания «С» забирает результаты работ, а компания «Д» — деньги. Такая сделка в бухучете признается притворным объектом: по содержанию это был договор подряда, а по форме договор — совместной деятельности.

В результате отражения в учете указанного притворного объекта:

- Компания «С» искажает реальную ликвидность баланса — занижает в балансе дебиторскую задолженность (аванс выданный) и одновременно искажает «кредиторку»: полученные компанией результаты СМР после прекращения совместной деятельности фактически должны увеличивать КЗ перед подрядчиком согласно «прикрываемому» договору подряда, а так они уменьшают финансовые вложения.

- Компания «Д» занижает выручку в ОФР и рентабельность, вводя в заблуждение пользователей бухотчетности в отношении финансовой устойчивости компании.

Если бухгалтер отражает в бухучете мнимые или притворные объекты бухучета, он допускает искажение бухгалтерской отчетности. Такие искажения обязаны рассмотреть аудиторы в ходе проверки.

Выявление фиктивных сделок аудитором

Во время проверки аудиторы должны удостовериться в реальности совершенной сделки:

- проверить, соответствует ли содержание сделки ее форме;

- убедиться, что при заключении сделки стороны преследовали цель, заявленную в договоре;

- исследовать документальное сопровождение исполнения сделки — наличие и должное оформление платежных поручений, накладных, актов выполненных работ и т. д.

Если у компании отсутствуют производственные мощности для исполнения работ по договору, аудитор обязан рассмотреть этот факт на предмет недобросовестных действий работников, руководства и собственников проверяемого субъекта.

Недобросовестные действия — это умышленные действия руководства, лиц, отвечающих за корпоративное управление, сотрудников или третьих лиц, совершенные при помощи обмана для получения неправомерных или незаконных преимуществ (п. 11 МСА 240 «Обязанности аудитора в отношении недобросовестных действий при проведении аудита», введенного в действие Приказом Минфина от 09.01.2019 N 2н).

Аудитор не обязан проводить юридическую квалификацию сделки — действительно ли с правовой точки зрения совершено недобросовестное действие. Но обязан оценить, явилось ли существенное искажение бухгалтерской отчетности следствием недобросовестных действий.

Компания «Т» (заказчик) заключила с компанией «Р» (исполнитель) договор на оказание юридических и консультационных услуг в ходе судебного гражданского дела к компании «Т». По условиям договора 40% суммы (3 млн рублей) оплачивалось авансом. Оставшаяся сумма подлежала перечислению в случае успешного исхода дела.

Аудиторы установили, что компания «Т» необоснованно включила в расходы отчетного года выплаченный аванс: на отчетную дату разбирательство еще не было закончено. Этим компания существенно исказила бухотчетность, занизив бухгалтерскую и налогооблагаемую прибыль на 3 млн рублей. Кроме того, аудиторы установили, что организация «Т» не применяет на должном уровне средства контроля добросовестности контрагентов.

Если аудиторы приходят к выводу, что выявленное искажение бухгалтерской отчетности является умышленным, они проводят дополнительные аудиторские процедуры — оценивают надежность разъяснений руководства, вероятность сговора работников, администрации, третьих сторон и т. д.).

У аудиторов могут появиться и иные обязанности при подозрении недобросовестного составления отчетности. К примеру, принимается решение относительно необходимости сообщения о подозрениях стороне, внешней по отношению к проверяемой компании, в том числе правоохранительным органам.

Последствия фиктивных сделок

Фиктивные сделки ничтожны с момента их заключения независимо от признания таковыми судом (ст. 170 ГК РФ). Однако внешне эта ничтожность может никак не проявляться и существовать долгое время под видом обычной законной сделки.

Как только кто-то из участников фиктивной сделки посчитает свои права нарушенными в результате ее совершения, он вправе обратиться в суд с заявлением о признании сделки недействительной и применении последствий ее недействительности. Таким же правом наделены и иные лица, чьи права могут быть нарушены из-за недействительности сделки (например, кредитор «продавца»).

Налоговые инспекторы доначислят компании налоги, пени и штраф, если установят получение ею в результате мнимой сделки необоснованной налоговой выгоды.

Судьи признают налоговую выгоду необоснованной, если, к примеру, компания в НУ учтет операции:

- не в соответствии с их экономическим смыслом;

- не обусловленные разумными экономическими или иными причинами (деловыми целями).

Но налоговыми последствиями эта история не закончится. При признании сделки недействительной каждая из сторон обязана (п. 2 ст. 167 ГК РФ):

- возвратить другой все полученное по сделке;

- возместить его стоимость, если возврат в натуре невозможен;

- произвести иные действия, если они предусмотрены законом.

Как отличить фиктивные сделки от законных

Как отличить мнимую и притворную сделку от законных сделок? Этот вопрос актуален для широкой аудитории: юристов, бухгалтеров, аудиторов, налоговых инспекторов, судей и др.

В законодательстве критерии мнимой/притворной сделки не прописаны. Сформулируем их исходя из практики.

Критерий 1. Придание сделке идеально-законной формы

Мнимые и притворные сделки начинаются с придания им законной формы. Если в этой процедуре стороны договора особенно усердствуют, стремясь придать сделке вид абсолютной законности, может возникнуть сомнение в ее реальности. К примеру, оформляются нотариально заверенные договоры в ситуации, когда обязательное нотариальное заверение не требуется.

Критерий 2. Отсутствие реальных действий

При совершении мнимой сделки стороны обычно бездействуют — не создают реальные правоотношения, не реализуют свои права и не исполняют свои обязательства. К примеру, компания отразила в учете расходы по капитальному ремонту оборудования и перечислила деньги за ремонт подрядчику. Фактически ремонт проведен только на бумаге с оформлением полного комплекта подтверждающих документов (дефектный акт, договор на проведение капремонта, смета, акты выполненных работ и т. д.).

Критерий 3. Видимость исполнения

После оформления мнимой сделки ее участникам приходится составлять фиктивные документы для создания видимости ее исполнения. К примеру, компания незадолго до банкротства распродала земельные участки, оформив при этом передаточные акты, с целью невключения их в конкурсную массу. В течение короткого промежутка времени они переходили к различным фирмам, хотя продавец сохранял контроль над имуществом.

Доказать, что сделка была мнимой или притворной, — непростая задача. Сделать это можно только при проведении судебного разбирательства при наличии разного рода доказательств.

Указанные критерии не всегда помогают отличить мнимые и притворные сделки от других видов сделок с бухгалтерской точки зрения, но могут служить ориентиром при формировании бухгалтером профессионального суждения в подобных ситуациях.

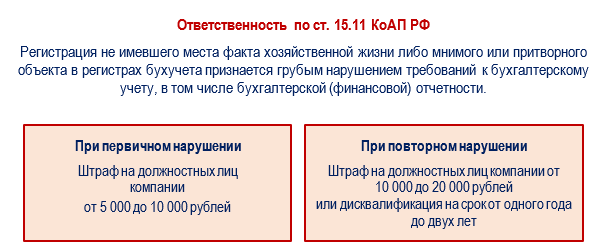

Наказание за фиктивные сделки

Фиксация в учете мнимых/притворных сделок — прямой путь к штрафам и иным негативным последствиям вплоть до дисквалификации и уголовной ответственности для должностных лиц.

Накажут директора, если он возложил ведение бухучета на себя. Это допустимо, если по закону компания вправе применять упрощенные способы бухучета и составлять упрощенную бухотчетность или относится к субъектам среднего предпринимательства (за некоторым исключением).

Если учет ведется аутсорсинговой компанией, накажут все равно директора — передача функций ведения бухучета сторонней компании не освобождает руководителя от ответственности за грубые ошибки в учете и отчетности.

Если в штате есть главбух, и в его трудовом договоре/должностной инструкции указаны обязанности по ведению бухучета и составлению бухотчетности, он несет ответственность за отражение в учете и отчетности мнимых/притворных сделок.

Ответственным лицам грозит уголовная ответственность, если будет установлено, что мнимая сделка направлена на сокрытие имущества и подпадает под признаки преступлений, предусмотренных ст. 198, 199, 199.1, 199.2 УК РФ (Методические рекомендации, утвержденные ФССП 15.04.2013 N 04−4).

Что делать бухгалтеру

Бухгалтеру, не желающему в угоду руководству отражать в бухучете мнимые и притворные объекты хозяйственной жизни (в том числе мнимые и притворные сделки), необходимо предпринять определенные действия.

Действие 1. Письменное информирование

Следует передать первому лицу в компании докладную записку, проинформировав:

- о возможных негативных последствиях принятия к учету мнимых/притворных фактов хозяйственной жизни;

- высокой вероятности привлечения к ответственности за такие действия (со ссылками на НК РФ, КоАП РФ, УК РФ, постановления ВС РФ и ВАС РФ, позицию Минфина и ФНС, сложившуюся региональную арбитражную практику).

Закончить текст записки можно отказом от отражения в учете сомнительных фактов хозяйственной жизни либо просьбой письменно подтвердить поступившее устное распоряжение. В любом случае наличие докладной записки — дополнительный аргумент в защиту бухгалтера, обнуляющий риск наложения на него административного штрафа и выступающее смягчающим обстоятельством при применении ответственности за экономические преступления.

Действие 2. Принятие решения

После того как докладная записка поступит к начальству и последует ответная реакция (устная или письменная), главбуху предстоит нелегкое решение:

- отразить сомнительную сделку в учете на основании распоряжения руководства;

- категорически отказаться проводить в БУ и НУ операции по мнимой/притворной сделке.

Решение придется принимать самостоятельно. Получить от руководства письменное распоряжение на отражение в учете мнимой/притворной сделки вряд ли удастся — директор не захочет закреплять на бумаге решение по заведомо наказуемым по закону действиям. Вероятнее всего, от него поступит лишь устное указание. Ослушаться его — означает впасть в немилость и, возможно, лишиться работы. Однако не следует забывать, что отражение мнимой сделки в учете — это нарушение законодательства, за которое предусмотрено наказание.

При принятии решения бухгалтеру нужно учесть всю совокупность обстоятельств и просчитать возможные последствия для себя и компании.

Действие 3. Снижение налоговых и иных рисков

Если бухгалтер не сразу распознал и уже провел в учете мнимые/притворные объекты (отразил операции, связанные с мнимыми/притворными сделками), сдал налоговую отчетность с искаженными данными, следует предпринять все усилия для минимизации негативных последствий.

Избежать ответственности в такой ситуации поможет:

- представление уточненной налоговой декларации (расчета);

- перечисление в бюджет налогов, недоплаченных вследствие искажения данных бухучета, и соответствующих сумм пеней (в порядке, предусмотренном ст. 81 НК РФ);

- исправление ошибки в учете и отчетности по установленным законом правилам.

Кратко о мнимых и притворных сделках: как бухгалтеру их распознать и снизить негативные последствия

- Мнимая сделка заключается только на бумаге с целью создать видимость ее исполнения. Главное отличие от обычной сделки — отсутствии реальности исполнения.

- Притворная сделка совершается с целью прикрыть другую сделку. В этом случае сделка фактически совершается, но только иная — отличная от видимой.

- Закон о бухучете напрямую запрещает регистрировать мнимые и притворные объекты в регистрах бухучета.

- Мнимая сделка влечет за собой отражение в бухучете мнимого актива и/или мнимого обязательства. Мнимыми объектами бухучета не являются резервы, фонды, а также расходы на их создание, предусмотренные законодательством РФ.

- Основное правило, снижающее риски отражение в БУ и НУ фиктивных сделок — все факты хозяйственной жизни должны отражаться исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования (п. 6 ПБУ 1/2008). При возникновении противоречий между содержанием и формой необходимо руководствоваться профессиональным суждением бухгалтера.

См. также:

- Проверка контрагента на благонадежность: бесплатные сервисы, опасные признаки, судебные выводы

- Мораторий на налоговые и неналоговые проверки

- Налоговые «красные линии»: какие показатели деятельности налогоплательщика привлекают к нему повышенное внимание налоговых органов

- Дробление бизнеса: как его видят ФНС, Минфин и суды

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете