Налоговая нагрузка — первый из двенадцати критериев, применяемых контролерами при планировании выездных проверок. Если этот показатель ниже определенного уровня, компанию заподозрят в незаконной оптимизации со всеми вытекающими последствиями. Расскажем, как грамотно рассчитать и с чем сравнить налоговую нагрузку, чтобы не привлекать внимания ФНС.

Содержание

- Кому нужно срочно вычислить налоговую нагрузку

- Какая нагрузка приблизит визит контролеров

- Где взять среднеотраслевой показатель

- Формула расчета

- Как банки следят за вашей налоговой нагрузкой

- Низкая налоговая нагрузка: чего можно не опасаться

- Что учесть кроме налоговой нагрузки

- Как объясняться с налоговиками по низкой нагрузке

- Кратко о налоговой нагрузке: как считать, сравнивать и применять, чтобы избежать проверки

Кому нужно срочно вычислить налоговую нагрузку

Налоговики тщательно мониторят уровень налоговой нагрузки по отраслям и корректируют процентный показатель, с которым надо сверяться, чтобы не стать претендентом на выездную налоговую проверку.

Список отраслей, особо привлекающих внимание контролеров в 2023 году по налоговой нагрузке:

Список ориентировочный. Если показатели налоговой нагрузки и рентабельности у компании из отрасли, не указанной в списке, ниже среднеотраслевых, от пристального внимания налоговиков не скрыться.

Какая нагрузка приблизит визит контролеров

Чтобы понять, ждать ли компании на ОСНО в ближайшее время выездную проверку, проведите нехитрые вычисления самостоятельно или посчитайте нагрузку на калькуляторе pb.nalog.ru.

Получите понятные самоучители 2026 по 1С бесплатно:

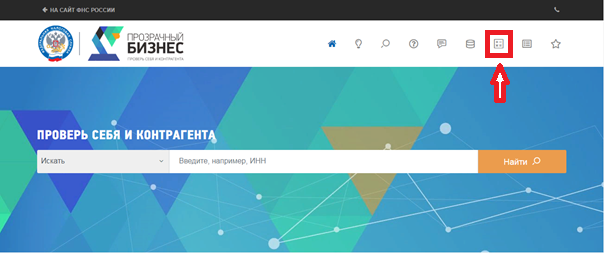

Наиболее простой способ — использование сервиса Прозрачный бизнес >>

Зайдите на главную страницу сервиса и в правом верхнем углу нажмите значок калькулятора.

Для дальнейших расчетов:

- задайте параметры: налоговый период, вид экономической деятельности, субъект РФ и масштаб деятельности;

- укажите фактические показатели в тыс. руб.: сумму уплаченных налогов (с расшифровкой в части НДПИ и акцизов, налога на прибыль, НДС) и сумму доходов.

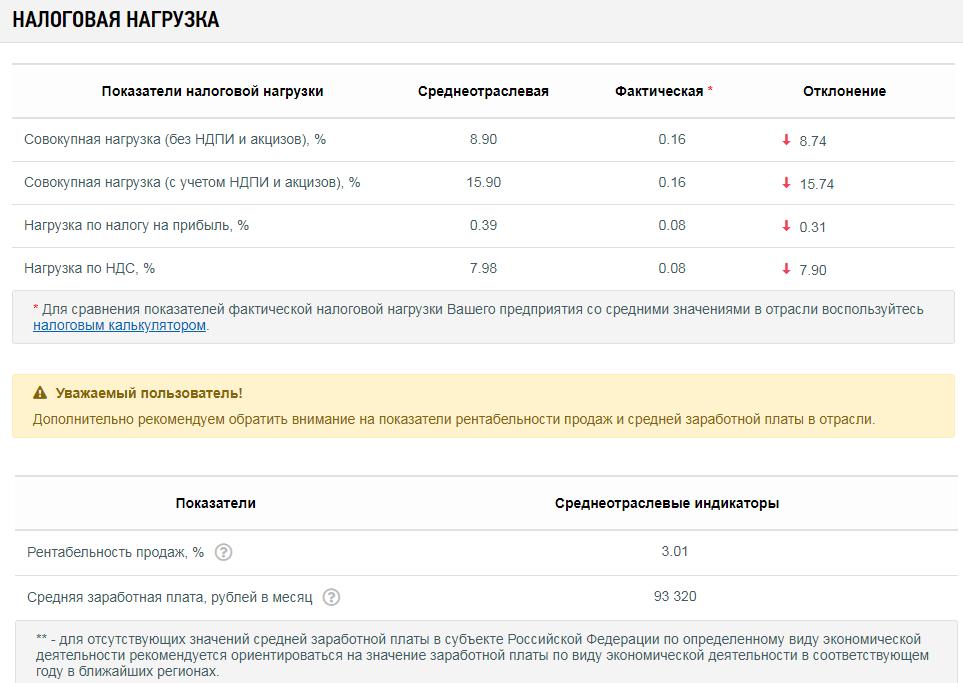

По кнопке «Рассчитать фактические показатели» калькулятор вычислит нагрузку и проведет сравнение со среднеотраслевыми данными:

Сервис рассчитает в процентах:

- совокупную нагрузку с учетом/без учета НДПИ и акцизов;

- налоговую нагрузку по налогу на прибыль;

- налоговую нагрузку по НДС.

А также покажет отклонение фактических показателей налогоплательщика от среднеотраслевых цифр. Кроме того, порекомендует обратить внимание на показатели рентабельности продаж и средней зарплаты в отрасли, указав среднеотраслевые индикаторы.

Компании с налоговой нагрузкой ниже среднеотраслевого уровня рискуют попасть в план проверок.

ФНС рекомендует использовать информацию, размещенную в сервисе, для самостоятельной оценки налогоплательщиками своих налоговых рисков, а также их информирования с целью повышения налоговой дисциплины и грамотности (Письмо ФНС от 11.02.2019 N БА-4-1/2308).

Где взять среднеотраслевой показатель

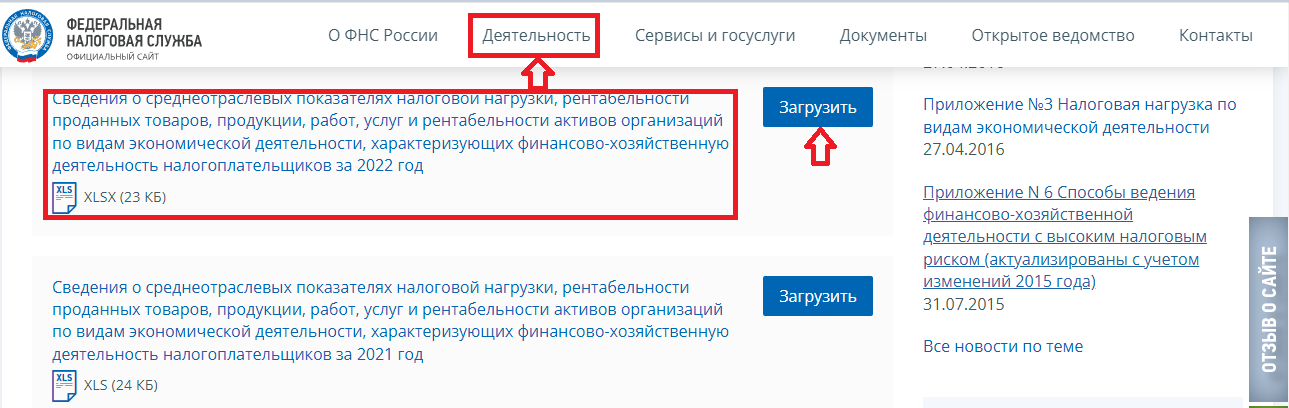

Налоговики ежегодно обновляют среднеотраслевые показатели налоговой нагрузки и рентабельности. Размещают актуальные цифры на своем сайте в разделе «Деятельность» (Деятельность → «Контрольная работа» → «Выездные проверки» → «Концепция системы планирования выездных проверок»):

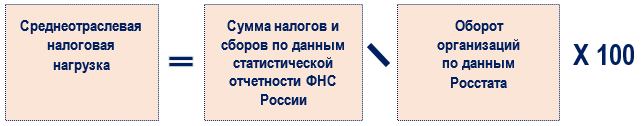

Налоговики среднеотраслевую нагрузку рассчитывают по формуле:

Здесь же можно скачать новые среднеотраслевые показатели в формате Еxсel.

Среднеотраслевые показатели налоговой нагрузки и рентабельности за 2022Excel

Данные о налоговой нагрузке налоговики формируют в региональном разрезе, учитывая специфику ведения бизнеса в конкретном регионе: климатические условия, логистику, стоимость трудовых ресурсов и т. д.

Если в списке среднеотраслевой налоговой нагрузки не нашлось показателя по вашему виду деятельности, используйте показатель по отрасли, к которой он относится. Если нет показателя по отрасли, возьмите общий показатель из графы «Налоговая нагрузка, %» по строке «Всего» (Письмо ФНС от 22.08.2018 N ГД-3-1/5806@).

Формула расчета

Налогоплательщики могут посчитать налоговую нагрузку другим способом (без налогового калькулятора) — по формуле:

Полученный результат сравните со среднеотраслевой нагрузкой с сайта ФНС.

Показатели нагрузки, посчитанные с помощью специального сервиса и по формуле, нельзя сравнивать между собой — это две разные методики. К примеру, если считать нагрузку, используя формулу, надо учитывать НДФЛ. А если делать расчет в калькуляторе ФНС, этот показатель там не фигурирует.

В расчет включайте данные в целом по компании — по головному и всем обособленным подразделениям.

Пример вычисления нагрузки

Компания ООО «Кожевенник» применяет ОСНО и производит изделия из кожи. Выручка за 2022 год составила 34,385 млн руб. (стр. 2110 + стр. 2340 из ОФР). В бюджет компания перечислила:

- налог на прибыль — 1 097 000 руб.;

- НДС — 964 260 руб.;

- НДФЛ – 1 240 550 руб.;

- налог на имущество — 103 000 руб.;

- транспортный налог — 652 000 руб.

Налоговая нагрузка = (1 097 000 + 964 260 + 1 240 550 + 103 000 + 652 000) / 34 385 000 х 100 = 11,8%

Бухгалтер ООО «Кожевенник» сравнил рассчитанный показатель со среднеотраслевым:

11,8%> 10,3%

Вывод: налоговая нагрузка организации за 2022 год выше среднего уровня по отрасли, поэтому риск выездной налоговой проверки (ВНП) в 2023 году низкий.

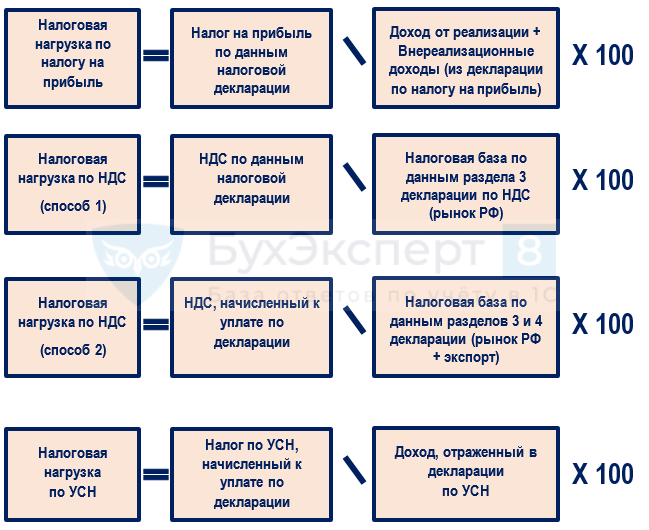

Дополнительные расчетные формулы

Самостоятельно посчитать налоговую нагрузку в разрезе отдельных налогов или режимов налогообложения помогут формулы:

Если компания на УСН рассчитывает налоговую нагрузку по этим формулам, следует учесть начисления по иным уплачиваемым ею налогам (транспортному, земельному, водному и т. д.) при наличии объектов налогообложения.

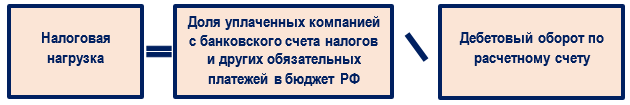

Как банки следят за вашей налоговой нагрузкой

Критерий «налоговая нагрузка» используется не только налоговыми органами, но и банками. Цель: выявление и пресечение сомнительных операций.

Банкиры отслеживают показатель налоговой нагрузки, применяя свою формулу:

Если рассчитанный показатель ниже 0,9% — это один из факторов совершения клиентом сомнительных операций, хотя и не единственный (Методические рекомендации Банка России от 13.04 2016 N 10-МР, от 21.07.2017 N 18-МР).

Такой ориентир налоговой нагрузки меняется в зависимости от экономических условий в РФ. К примеру, в «коронавирусный» период показатель налоговой нагрузки снижался до 0,5% для предприятий из кризисных отраслей (Информационное письмо Банка России от 17.04.2020 N ИН-014-12/70). Отметим, что устанавливаемые в письмах ЦБ показатели налоговой нагрузки — минимальные. Каждый банк может установить свой повышенный лимит. Например, 1,5% от поступлений по счету.

Почему компании нужно отслеживать еще и этот показатель? Низкая налоговая нагрузка побуждает банк истребовать у клиента документы, касающиеся его деятельности. Если полученные от него объяснения не устроят банкиров, они на вполне законных основаниях вправе расторгнуть договор банковского обслуживания.

Низкая налоговая нагрузка: чего можно не опасаться

Налоговики считают, что низкая налоговая нагрузка — первый признак применения налогоплательщиком схем уклонения от налогов, но не единственный. Поэтому только по показателю низкой налоговой нагрузки:

- Налоги автоматически не доначислят.

Сначала контролерам придется доказать факт получения необоснованной налоговой выгоды или нарушения налогового законодательства.

- Не станут вызывать директора и главбуха в инспекцию.

Для вызова нужны более веские аргументы: у контролеров накопились вопросы по контрагентам, выставившим счета-фактуры, есть подозрения в применении незаконных налоговых схем и т. д.

- Не включат сразу в план выездных проверок.

Чтобы стать претендентом на выездную проверку, одной низкой налоговой нагрузки мало. Контролеры примут решение на основе совокупности специальных критериев (об этом расскажем далее).

Для налогоплательщиков низкий показатель налоговой нагрузки является маркером — сигналом о необходимости понять причины отклонений от среднеотраслевого показателя и оценить риски ВНП.

Что учесть кроме налоговой нагрузки

Умение грамотно рассчитать уровень налоговой нагрузки — важное, но недостаточное умение бухгалтера (предпринимателя, финдиректора) при оценке риска ВНП. Важно научиться видеть развернутую картину своего налогового потенциала и правильно оценивать риск назначения ВНП.

Помогают в этом критерии оценки рисков из разд. 4 Концепции, утв. Приказом ФНС от 30.05.2007 N ММ-3-06/333@. Вот основные из них:

- налоговая нагрузка ниже среднеотраслевой;

- отклонения по уровню рентабельности;

- ведение деятельности с высоким налоговым риском;

- убытки в отчетности несколько налоговых периодов;

- вычеты по НДС — более 89% от начисленного налога (показатель может изменяться в регионах в разные периоды);

- расходы растут быстрее доходов;

- зарплата ниже среднеотраслевой;

- пограничные показатели деятельности при применении спецрежимов;

- необоснованно частая «миграция» между налоговыми инспекциями;

- другие критерии.

Каждому критерию налоговики дают свою оценку. К примеру, отставание зарплаты от средней по виду экономической деятельности они воспринимают как необоснованное занижение НДФЛ из-за применения «конвертных» схем.

Налоговиков может насторожить любой фактор — нисходящий тренд налоговых платежей, появление в их базе информации об участии налогоплательщика в серых налоговых схемах, взаимодействии с однодневками и т. д.

Если ухудшение показателей имеет логичное объяснение, компании стоит пояснить контролерам расхождения. К примеру, если инспекторы запросили пояснения возникновения убытков и доводы компании выглядят убедительно, риск ВНП может снизиться до нуля, если у инспекторов по другим критериям к компании нет вопросов.

В любом случае нежелательно игнорировать полученные от налоговиков запросы после выявления ими несоответствий показателей деятельности организации или ИП — сам факт отказа давать пояснения может спровоцировать ВНП.

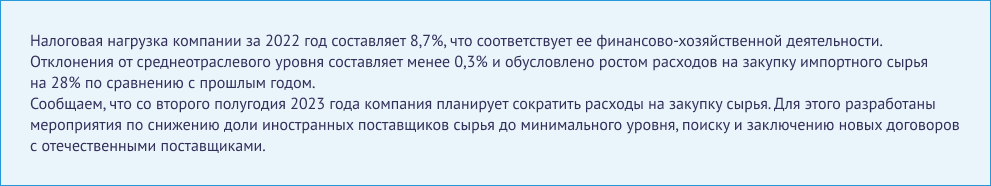

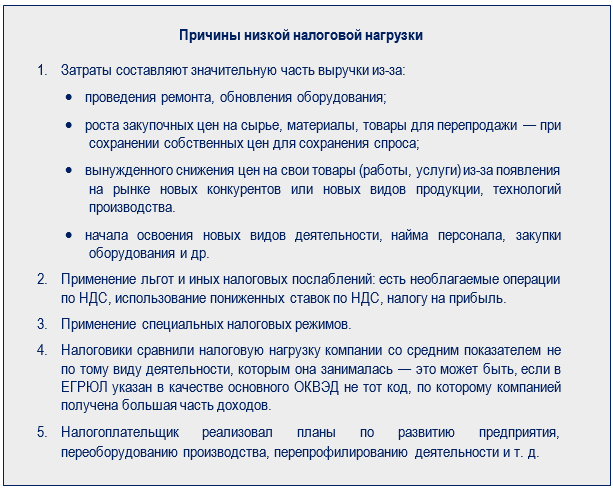

Как объясняться с налоговиками по низкой нагрузке

Подать такие пояснения — право налогоплательщика, а не обязанность (пп. 7 п. 1 ст. 21 НК РФ). Если контролеры не дождутся их, они могут включить налогоплательщика в план ВНП (разд. 4 Приложения N 1 к Приказу ФНС от 30.05.2007 N ММ-3-06/333@).

Чтобы пояснить налоговикам причины низкой налоговой нагрузки, используйте реальные показатели деятельности, планы развития и иные имеющиеся у компании данные. Главное — на цифрах убедить контролеров, что снижение налоговой нагрузки обусловлено объективными причинами.

Фрагмент пояснений (пример):

К пояснениям желательно приложить копии документов и расчетов, на которые налогоплательщик ссылается в тексте.

Проверьте свой ОКВЭД, указанный в бухгалтерской отчетности и ЕГРЮЛ — неверный код даст искаженный результат сравнения налоговой нагрузки (налоговики сравнят вашу нагрузку с нагрузкой не той отрасли). Если требуется уточнить код в ЕГРЮЛ, сдайте в ИФНС заявление формы Р 14001.

Можно ли в ответе на запрос налоговиков ссылаться на данные по оценке риски из 1С

Кратко о налоговой нагрузке: как считать, сравнивать и применять, чтобы избежать проверки

- Налоговая нагрузка — важнейший индикатор дисциплины уплаты налогов, находящийся под пристальным вниманием налоговых органов.

- Рассчитывается нагрузка делением суммы уплаченных налогов (без агентских платежей) на доходы (без дивидендов).

- Сравнивая свою налоговую нагрузку со среднеотраслевым показателем, налогоплательщик может оценить свой риск попадания в план по выездным налоговым проверкам.

- Рассчитать нагрузку и сравнить ее со среднеотраслевой помогает специальный сервис на сайте ФНС.

- Налоговики запросят пояснения при выявлении низкой налоговой нагрузки — если доводы налогоплательщика удовлетворят контролеров, риск включения его в план выездных проверок снижается.

- Одного факта низкой налоговой нагрузки недостаточно для доначисления налогов или появления налоговиков в компании с выездной проверкой — нужны более веские основания.

- Утвержденной методики расчета налоговой нагрузки нет и разные инспекции могут рассчитывать ее по-разному. Банкиры тоже исчисляют налоговую нагрузку своих клиентов, используя свою (не единую) формулу.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете