Дробление бизнеса — законная оптимизация или налоговое преступление? Грань между этими понятиями иллюзорна. Чтобы убедить контролеров и судей в своих чистых намерениях, бизнесменам недостаточно знать в совершенстве НК РФ. Без изучения судебной практики и разъяснений налоговиков не обойтись.

Содержание

- «Дробление» простыми словами

- Способы дробления

- Как отличить законное дробление от фиктивного

- НК РФ о дроблении

- Что Минфин считает дроблением

- Дробление глазами ФНС

- Формула фиктивного дробления

- Как дробление оценивают судьи

- Прямые и косвенные доказательства дробления

- Признаки формального дробления

- Как государство борется с незаконным дроблением

- Как отбиться от претензий контролеров

- Подводим итоги: дробление — преступление или оптимизация?

- Кратко о дроблении бизнеса: как его видят ФНС, Минфин и суды

«Дробление» простыми словами

В официальных НПА понятие «дробление бизнеса» не закреплено. Сформулируем его с учетом сложившейся практики:

Дробление бизнеса — использование нескольких компаний и (или) ИП для искусственного перераспределения между ними выручки, имущества или работников с целью налоговой экономии от применения спецрежимов или налоговых льгот.

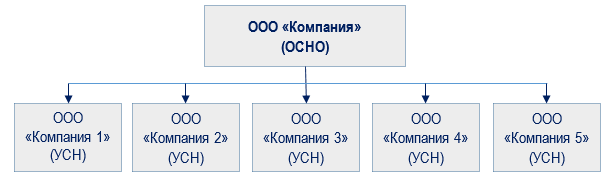

Кузнецов Ф. С., директор ООО «Компания», применяющей ОСНО, предложил учредителям вариант налоговой оптимизации — реорганизовать компанию в форме выделения пяти взаимозависимых структур с переводом их на спецрежим.

После того, как решение было принято учредителями, образовались пять компаний, которые стали применять УСН:

Принадлежащее ООО «Компания» недвижимое имущество было передано вновь образованным структурам. Кузнецов Ф. С., являясь фактическим руководителем компаний, сдавал через них имущество в аренду своим прежним контрагентам.

Налоговые инспекторы обвинили ООО «Компания» в фиктивном дроблении и получении необоснованной налоговой выгоды, выразившейся в уменьшении базы по налогу на прибыль и НДС.

Чтобы понять, правы контролеры, или нет, разберемся подробнее с вариантом налоговой оптимизации под названием «дробление бизнеса».

Способы дробления

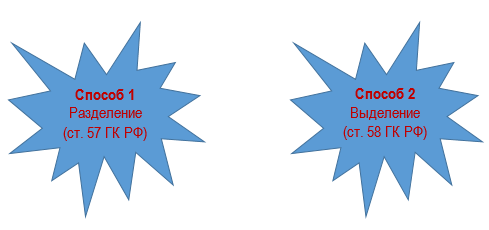

Как правило, применяется два способа:

В результате дробления:

Получите понятные самоучители 2026 по 1С бесплатно:

- основная компания и вновь созданные налогоплательщики законно могут перейти на УСН;

- все субъекты способны существенно сэкономить на налогах.

Какой бы способ бизнесмен ни выбрал, увильнуть от повышенного интереса к дроблению со стороны налоговых органов не получится.

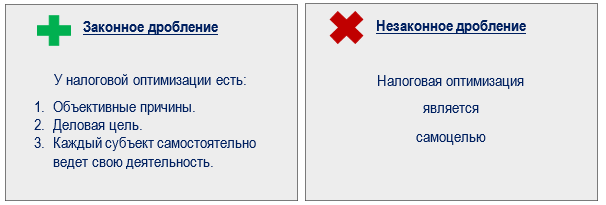

Как отличить законное дробление от фиктивного

Если целью дробления являлось более рациональное и эффективное управление бизнесом, фактически распределены огромные объемы финресурсов, рабочей силы и имущества — закон не нарушен. При этом неважно, что собственник всех структур один, а структуры расположены по одному юридическому адресу, используют единое имущество и трудовые ресурсы.

Если же бизнесмен разделил один технологический процесс на этапы, каждый из которых передал разным структурам, имеет место незаконное дробление — все участники, хотя формально являются разными, но функционируют в рамках единого производственного механизма. В такой ситуации высок риск получить от налоговиков обвинение в уклонении от налогообложения и стремлении получить необоснованную налоговую выгоду.

НК РФ о дроблении

Налоговый кодекс РФ:

- не содержит понятия «дробление бизнеса»;

- не регулирует порядок и условия ведения компаниями финансово-хозяйственной деятельности;

- не содержит прямого запрета на создание налогоплательщиком подконтрольных структур, в том числе для изменения налоговой базы.

Выходит, что налоговики и судьи не вправе оценивать принятое бизнесменом решение о дроблении с позиции рациональности, эффективности и целесообразности — закон не содержит таких требований.

При этом существует п. 1 ст. 31 НК РФ, закрепляющий право контролеров собирать доказательства, требовать представления документов, подтверждающих правильность исчисления налогов, а также проводить налоговые проверки. Контролеры действуют по четкому алгоритму: заподозрив незаконное дробление, они начинают тщательно собирать доказательства в рамках контрольных мероприятий и нередко представленные суду доводы срабатывают в их пользу.

Что Минфин считает дроблением

Минфин считает, что само по себе разделение бизнеса является оптимизацией предпринимательской деятельности. Если же такое разделение преследует цель получения необоснованной налоговой выгоды (приводит к снижению налоговых обязательств или уклонению от них), то можно говорить о незаконном дроблении (Письмо Минфина от 15.02.2019 N 03-02-07/1/9647).

Сделать вывод о применении незаконной налоговой схемы можно только на основании доказательств, которые свидетельствуют, что:

- налогоплательщик действовал совместно с подконтрольными лицами;

- его действия были умышленными, согласованными и виновными.

Эта позиция в целом совпадает с мнением налоговых инспекторов в вопросах незаконного дробления.

Дробление глазами ФНС

Налоговикам дробление мерещится везде. Все, что происходит с налогоплательщиками не на ОСНО, вызывает у них подозрение.

Они дают такое определение:

Дробление бизнеса — это искусственное создание нескольких лиц с целью соблюдения критериев, установленных для применения специальных налоговых режимов.

По мнению ФНС, незаконная схема в виде дробления бизнеса возникает, если:

- создается видимость деятельности нескольких самостоятельных налогоплательщиков, прикрывающих деятельность одного юрлица;

- цель таких действий — получение или сохранение права на применение специального налогового режима, предусматривающего пониженную, по сравнению с общим режимом, налоговую (фискальную) нагрузку.

ФНС считает применение схем дробления злоупотреблением налоговыми преимуществами, установленными для малого бизнеса (Письмо ФНС от 29.12.2018 N ЕД-4-2/25984).

Чтобы обвинить компанию в незаконном дроблении, у контролеров должны быть «железные» доказательства того, что сам налогоплательщик совместно с подконтрольными ему лицами совершил виновные умышленные согласованные действия, направленные на уменьшение налоговой обязанности или уклонения от ее исполнения (Письмо ФНС от 11.08.2017 N СА-4-7/15895@).

Как выглядит незаконное дробление глазами контролеров, детальнее расскажем далее.

Формула фиктивного дробления

Взаимозависимость участников сделки — основной признак дробления. И все же он один не является доказательством незаконного дробления.

На практике действует такая формула:

При оценке фиктивности дробления инспекторы принимают во внимание и другие признаки. В первую очередь оценивают, снизилась ли налоговая нагрузка компании на ОСНО после появления новых партнеров, использующих спецрежимы или льготы. Затем выявляют взаимосвязанные виды деятельности и ищут в них общий результат.

В судах одинаковые признаки дробления получают разную оценку исходя из конкретных обстоятельств дела.

Как дробление оценивают судьи

Судьи менее категоричны, чем ФНС, и не усматривают в 100% случаях дробления незаконные налоговые схемы. Причем по схожим признакам дробления суд может принять противоположные решения:

| Резюме судебного решения | Реквизиты |

| Дробление бизнеса имело разумную деловую цель. Такие признаки, как единое руководство, имущество, ресурсы и т. д. не являются основанием для признания налоговой выгоды необоснованной | Постановление АС Поволжского округа от 21.02.2022 N Ф06-14417/2022 по делу N А55-11590/2021) |

| С помощью дробления налогоплательщик сохранял право на применение льготного режима налогообложения с целью получения необоснованной налоговой выгоды | Постановление 8-го ААС от 04.06.2019 N 08АП-3010/2019 |

| Дробление принесло экономический эффект, не связанный с уклонением от уплаты налогов — спорные компании были созданы в разное время (создавались по мере необходимости развития бизнеса, специализировались на определенном направлении), самостоятельно вели учет доходов и расходов, уплачивали налоги, имели собственные производственные и трудовые ресурсы, имели иных заказчиков, помимо основной компании | Постановление АС Волго-Вятского округа от 27.06.2016 N Ф01-2305/2016 |

Судебные дела о дроблении редко полностью совпадают в деталях, поэтому исход судебного разбирательства для каждой ситуации может быть разным.

Прямые и косвенные доказательства дробления

Закон не устанавливает совокупность доказательств, которые должны быть собраны налоговиками при доказывании недобросовестности налогоплательщика.

На практике основные доказательства незаконного дробления:

- бухгалтерская отчетность;

- учредительные документы;

- договоры и иные документы о совершенных сделках.

Доказывают факт занижения показателей хозяйственной деятельности через сопоставление доходов и сделок, а также путем проверки документов контрагента.

Среди доказательств незаконного дробления должны быть как прямые, так и косвенные.

Прямые доказательства

Подтверждают:

- намерение инициатора дробления получить необоснованную налоговую выгоду;

- осознанность им противоправного характера действий;

- желание или сознательный допуск наступления вредных последствий от таких действий.

ФНС относит к прямым доказательствам:

- показания свидетелей;

- изъятые документы, раскрывающие фактические намерения лица и их реализацию (записи, документы и (или) файлы черной бухгалтерии);

- видео- и аудиозаписи, результаты прослушивания телефонных и иных переговоров.

Косвенные доказательства

К ним относятся документальные результаты осуществления налоговых проверок контрагентов налогоплательщика, видеозаписи осуществления выемки налоговых документов у организации и др.

Методические рекомендации по сбору налоговиками доказательств по получению незаконной налоговой выгоды (в том числе при дроблении) — в Письме ФНС от 13.07.2017 N ЕД-4-2/13650@.

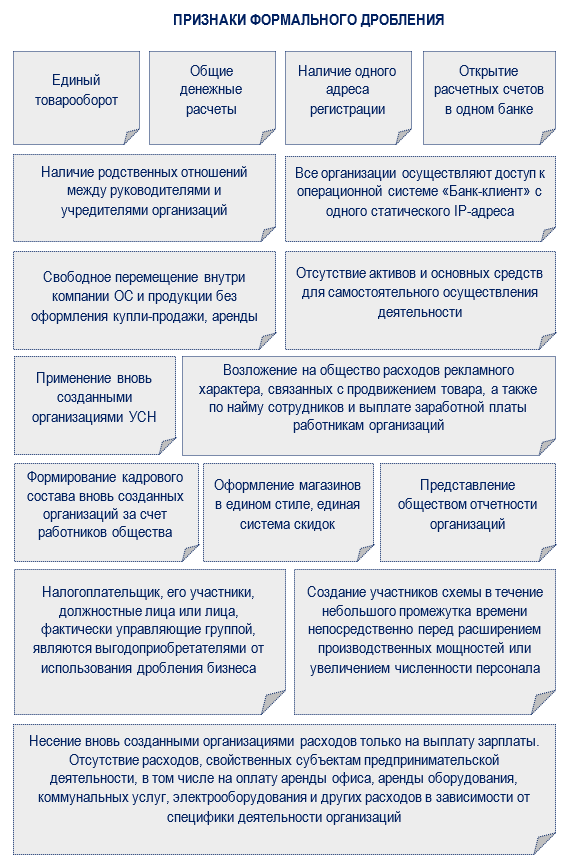

Признаки формального дробления

17 признаков дробления бизнеса перечислены в Письме ФНС от 11.08.2017 N СА-4-7/15895@. Установить их налоговики могут в ходе налоговой проверки.

Список признаков формального дробления бизнеса исходя из судебной практики солиднее — в нем два десятка позиций. Перечислим основные:

Используя эти признаки, налоговики пытаются доказать, что компания искусственно переводила свои доходы на взаимозависимых лиц, а в действительности получала их сама.

Как государство борется с незаконным дроблением

Законодательной попыткой пресечения фиктивного дробления было введение в 2017 году ст. 54.1 НК РФ, по которой не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения в отчетности информации о фактах хозяйственной деятельности. За нарушение указанного положения — не только штраф и пени, но и доначисление налогов, база по которым необоснованно занижена.

Дробление бизнеса — характерный пример нарушения ст. 54.1 НК РФ, то есть вариант искажения сведений о хозяйственной деятельности налогоплательщика. По мнению разработчиков текста статьи, эта норма должна препятствовать созданию налоговых схем, направленных на уменьшение налоговых обязательств.

Дробление бизнеса по нормам ст. 54.1 НК РФ — это незаконное уменьшение налоговой базы и необоснованное занижение подлежащих уплате налогов (Письмо ФНС от 31.10.2017 N ЕД-4-9/22123@).

Признаки дробления бизнеса, в том числе направленные на неправомерное применение спецрежимов, могут признаваться превышением налогоплательщиком пределов осуществления прав по исчислению налоговой базы и сумм налогов в силу положений п. 1 ст. 54.1 НК РФ (Постановление 12-го ААС от 16.08.2019 N 12АП-8576/2019 по делу N А12-4608/2019). Иными словами, с момента появления ст. 54.1 НК РФ дробление бизнеса запрещено законом.

С появлением ст. 54.1 НК РФ в действиях контролеров ничего кардинально не изменилось — чтобы установить наличие или отсутствие фактов, указанных в п. 1 этой статьи, им по-прежнему нужно провести налоговую проверку и собрать необходимые доказательства занижения налоговой базы и (или) налога, подлежащего уплате.

Как отбиться от претензий контролеров

Лишь 60% дел по незаконному дроблению выигрывают налоговики — им непросто доказать недобросовестность и умысел налогоплательщика при искажении ими сведений о хозяйственной деятельности посредством дробления.

В каждом случае претензий в незаконном дроблении многое зависит от грамотных аргументов самого налогоплательщика. Как отвечать на «неудобные» вопросы о дроблении:

| Вопрос налоговиков | Ответ налогоплательщика |

| Почему при росте объемов деятельности налоговые обязательства уменьшились или не изменились? | Произошел рост расходов, что привело к снижению доходности бизнеса и уменьшению налоговых отчислений |

|

Почему контрагенты компании распределены по новым структурам с учетом системы налогообложения?

|

В приоритете группы компаний — создавать наиболее благоприятный бизнес-климат при работе с клиентами. Чтобы работать с плательщиками НДС и налога на прибыль, создана компания на ОСНО, а для взаимодействия со спецрежимникам — компания на УСН. Такое разделение контрагентов позволяет привлекать новых клиентов, расширять рынок сбыта и приводит к росту выручки и налоговых отчислений |

| Почему исходная компания на ОСНО, а новые компании — на УСН? | В качестве обоснований приведите расчеты налоговой нагрузки и покажите, что общий ее показатель не уменьшился — разделение бизнеса не являлось целью уклонения от уплаты налогов |

| Почему участники дробления обслуживаются в одном банке и используют общие склады? | Докажите, что недвижимость используется по договорам аренды (предъявите договоры контролерам), а выбор одного банка можно объяснить наиболее выгодными тарифами/условиями обслуживания |

|

Почему выгодоприобретателем дробления является исключительно исходная компания (ее учредители, руководство)?

|

Представьте документальные подтверждения (платежки, банковские выписки) тому, что на счет исходной компании или учредителей от новых компаний деньги не поступают, а тратятся ими самостоятельно на свои нужды |

| Почему у новых компаний нет собственных помещений, оборудования или транспорта? | Предъявите контролерам документы, подтверждающие аренду необходимого оборудования и помещений (договоры аренды/субаренды, акты приема-передачи активов) |

| Как объяснить, что новые компании занимаются одинаковыми видами деятельности? | Представьте доказательства рационального распределения бизнеса с целью оптимизации бизнес-процессов — к примеру, покажите, что каждая новая компания работает только в своем регионе или с определенными контрагентами |

| Почему у новых юридических лиц единая бухгалтерия и общий отдел кадров? |

Подтвердите документально, что в каждой бухгалтерии свой главбух и инспектор по кадрам (представьте штатные расписания, приказы о приеме на работу и др.)

|

Чтобы отбиться от претензий контролеров с минимальными последствиями, нужно начать готовиться (оформлять расчеты, документы, обоснования и др.) не после получения от них обвинений, а задолго до этого момента — сразу после принятия решения о дроблении бизнеса.

Подводим итоги: дробление — преступление или оптимизация?

Чтобы ответить на этот вопрос, потребуется расшифровать еще одно определение:

Налоговая оптимизация — это использование не противоречащих закону механизмов уменьшения налоговых платежей, связанных с освобождением на законном основании от уплаты налога или с выбором наиболее выгодных форм предпринимательской деятельности (Постановление КС РФ от 27.05.2003 N 9-П).

После того как в НК РФ появилась ст. 54.1, создание схемы дробления, направленной на неправомерное применение специальных налоговых режимов, прямо запрещено налоговым законодательством и не признается законной налоговой оптимизацией.

А теперь вернемся к ООО «Компания», о которой рассказано в первом разделе. Действия директора, реорганизовавшего ее с целью применения льготных налоговых режимов, попадают под признаки преступного уклонения от уплаты налогов.

Этот вывод основан на следующем:

- дробление бизнеса представляет собой искажение сведений о фактически полученных доходах путем их невключения в состав доходов налогоплательщика как фактического собственника вновь созданных обществ;

- умышленное неотражение данных о доходах в налоговой декларации — это способ уклонения от уплаты налогов, наказываемый по ст. 199 УК РФ (Определение ВС РФ от 28.05. 2018 N 304-КГ18-5489 по делу N А70-5924/2017).

Если бы рассматриваемая ситуация произошла до вступления в действие ст. 54.1 НК РФ (до 19.08.2017), в действиях директора отсутствовал бы состав преступления, предусмотренного ст. 199 УК РФ.

Как бы ни сложилась ситуация, суд рассмотрит всю совокупность доказательств и вынесет решение. Чтобы оно было в пользу налогоплательщика, ему самому нужно вооружиться «железными» доводами своей налоговой непогрешимости и запастись документальными подтверждениями законности своих действий.

Кратко о дроблении бизнеса: как его видят ФНС, Минфин и суды

- НК РФ не содержит понятия «дробление бизнеса», не регулирует порядок и условия ведения финансово-хозяйственной деятельности, не содержит прямого запрета на создание подконтрольных структур, в т. ч. с целью изменения налоговой базы.

- По мнению Минфина, само по себе разделение бизнеса является оптимизацией предпринимательской деятельности. Но если цель разделения — получить необоснованную налоговую выгоду, можно говорить о незаконном дроблении.

- Дробление бизнеса в глазах ФНС — искусственное создание нескольких лиц с целью соблюдения критериев, установленных для применения специальных налоговых режимов. — использование нескольких компаний и (или) ИП для искусственного перераспределения между ними выручки, имущества или работников с целью налоговой экономии от применения спецрежимов или налоговых льгот.

- Сам по себе факт уменьшения налоговой нагрузки на основании предоставленных законом льгот не может свидетельствовать об умышленности и направленности действий на неуплату налогов.

- Чтобы доказать незаконное дробление, налоговикам во время проверки нужно собрать и рассмотреть в совокупности полный спектр доказательств;

- Защищайтесь от претензий контролеров грамотно — подтверждайте расчетами и документами вывод о том, что после реорганизации налоговая нагрузка не уменьшилась, а ее целью была оптимизация бизнес-процессов, а не уклонение от уплаты налогов.

- Суды не усматривают в 100% случаях дробления незаконные налоговые схемы. Причем по схожим признакам дробления могут принять противоположные решения.

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете