Перейти на упрощенку и работать на ней может не каждый желающий — в Налоговом кодексе перечислены лимиты, несоблюдение которых не позволит вступить в ряды плательщиков УСН.

Из статьи вы узнаете:

- какие лимиты применять при переходе на УСН

- как не ошибиться с суммой доходов при сравнении с лимитом

- по какой формуле считать численность персонала и с чем ее сравнить

- почему ИП сложно высчитать стоимость ОС для сравнения с лимитом

- соблюдение какого лимита поможет не уплачивать НДС

- какие прочие ограничения по УСН нужно держать под контролем вместе с лимитами

- какие претензии налоговиков по лимитам разрешаются в суде

Содержание

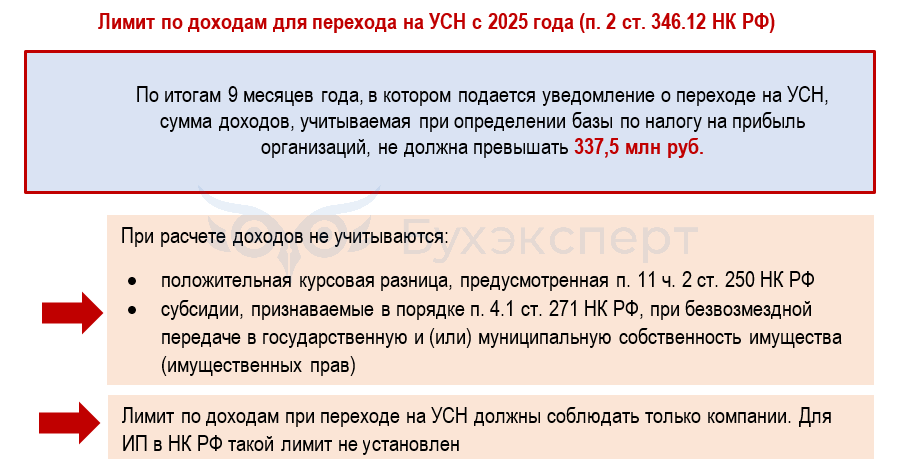

Лимит по доходам при переходе на спецрежим

Возможность применять тот или иной спецрежим всегда сопровождается налоговыми ограничениями. Есть такие ограничения и у УСН.

Если компания переходит на УСН с ЕСХН, ей придется посчитать доходы для сверки с лимитом по правилам гл. 25, т. е. так, как рассчитывают их плательщики налога на прибыль.

В конце 2024 года действует временное правило: те компании, которые «вылетели» с упрощенки в 2024 году из-за превышения «доходного» лимита, могут в 2025 году вернуться на этот спецрежим, если за 9 мес. 2024 года доходы не превысят 337,5 млн руб. (п. 11 ст. 8 Федерального закона N 176-ФЗ). ИП может вернуться на УСН без учета лимитно-доходного ограничения.

Получите понятные самоучители 2026 по 1С бесплатно:

Если же применять УСН не получается из-за превышения иных ограничений (численности, стоимости ОС и т. д.), действуют обычные правила: вернуться на этот спецрежим можно не раньше 2026 года (ст. 346.13 НК РФ).

Помощник по переходу на УСН в 1С

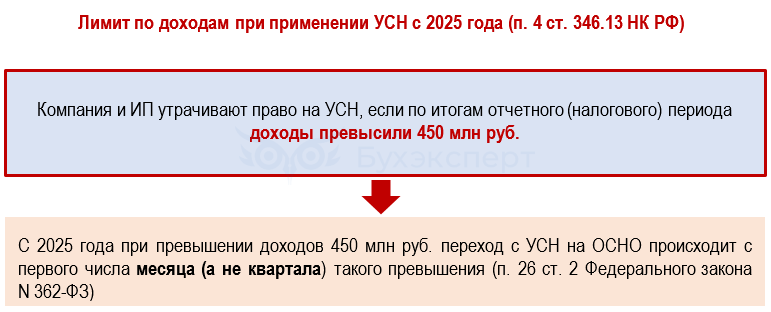

Лимит по доходам при применении спецрежима

Все упрощенцы в процессе применения УСН обязаны контролировать фактически полученные доходы и сравнивать их с лимитом:

С 2026 года этот лимит будет индексироваться с учетом коэффициента-дефлятора.

С 2026 года этот лимит будет индексироваться с учетом коэффициента-дефлятора.

Правила подсчета доходов на УСН

- При определении объекта налогообложения по УСН-налогу упрощенцы должны учитывать доходы, определяемые по нормам п. п. 1, 2 ст. 248 НК РФ (п. 1 ст. 346.15 НК РФ)

- Не учитываются доходы, указанные в п. 1.1 ст. 346.15 НК РФ

- В составе доходов подлежат учету доходы от реализации товаров (работ, услуг), имущественных прав и внереализационные доходы (п. 1 ст. 248 НК РФ)

- С 01.01.2025 в целях гл. 26.2 НК РФ датой получения доходов от реализации признается день поступления денежных средств на счета в банках, и (или) на счет цифрового рубля, и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод) (п. 1 ст. 346.17 НК РФ в ред. с 01.01.2025)

- Авансовые поступления (предварительная оплата) должны быть включены в состав доходов, учитываемых при УСН, на дату поступления независимо от того, что обязательства по договору будут исполнены в последующих периодах (Письмо Минфина от 31.01.2020 N 03-11-11/6179)

Лимит по доходам для целей НДС

С 2025 года упрощенцы вливаются в ряды плательщиков НДС. И здесь законодатели придумали для УСН новый лимит, соблюдение которого освобождает от уплаты налога на добавленную стоимость по ст. 145 НК РФ.

О том, что упрощенец не превысил указанный НДС-лимит, в ИФНС сообщать не требуется.

Следует учесть, что упрощенцы применяют кассовый метод учета доходов, поэтому не могут исключать из состава доходов полученную от контрагента предварительную оплату для целей применения ст. 145 НК РФ (при определении предельного дохода в размере 60 млн руб.).

Как считать доход для определения ставки и освобождения от НДС

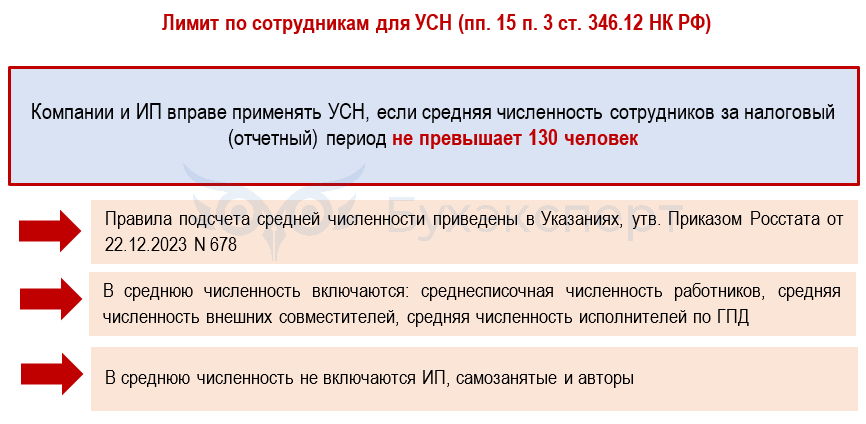

Лимит по численности сотрудников

Другим лимитированным ограничением для применения УСН является показатель средней численности сотрудников:

Тех работодателей, которые манипулируют в целях соблюдения лимита показателем средней численности за счет оформления работников в качестве ИП, самозанятых и исполнителей ГПД, налоговики легко выявляют (Письмо ФНС от 15.04.2022 N ЕА-4-15/4674).

Правила подсчета средней численности сотрудников

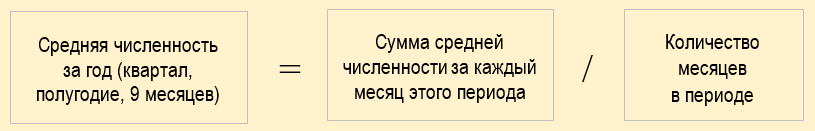

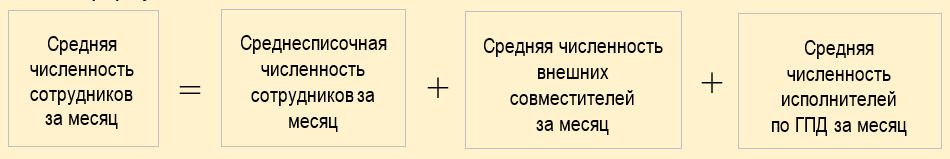

- Средняя численность сотрудников рассчитывается по формуле (пп. 15 п. 3 ст. 346.12 НК РФ, п. п. 14, 20, 21 Указаний, утв. Приказом Росстата от 22.12.2023 N 678, п. 2 Письма Минфина от 28.05.2018 N 03-03-05/35934):

- В средней численности учитывается не только среднесписочная численность работников, но и средняя численность внешних совместителей и физлиц по ГПД

- Средняя численность за каждый месяц года или отчетного периода вычисляется по формуле:

Покажем порядок применения основной формулы на примере.

Пример

Средняя численность сотрудников ООО «Премьер» за каждый месяц периода с января по июнь 2024 года:

- в январе — 60 чел.

- в феврале — 58 чел.

- в марте — 62 чел.

- в апреле — 56 чел.

- в мае — 56 чел.

- в июне — 68 чел.

За этот период внешних совместителей и исполнителей по договорам ГПХ в компании не было.

Специалист кадровой службы ООО «Премьер» рассчитал среднюю численность за полугодие 2024 года (СЧ6мес.):

СЧ6мес.= (60 чел. + 58 чел. + 62 чел. + 56 чел. + 56 чел. + 68 чел.) / 6 мес. = 60 чел.

Лимит по численности сотрудников с целью применения УСН не нарушен, т. к. 60 чел. <130 чел. [/blockquote]

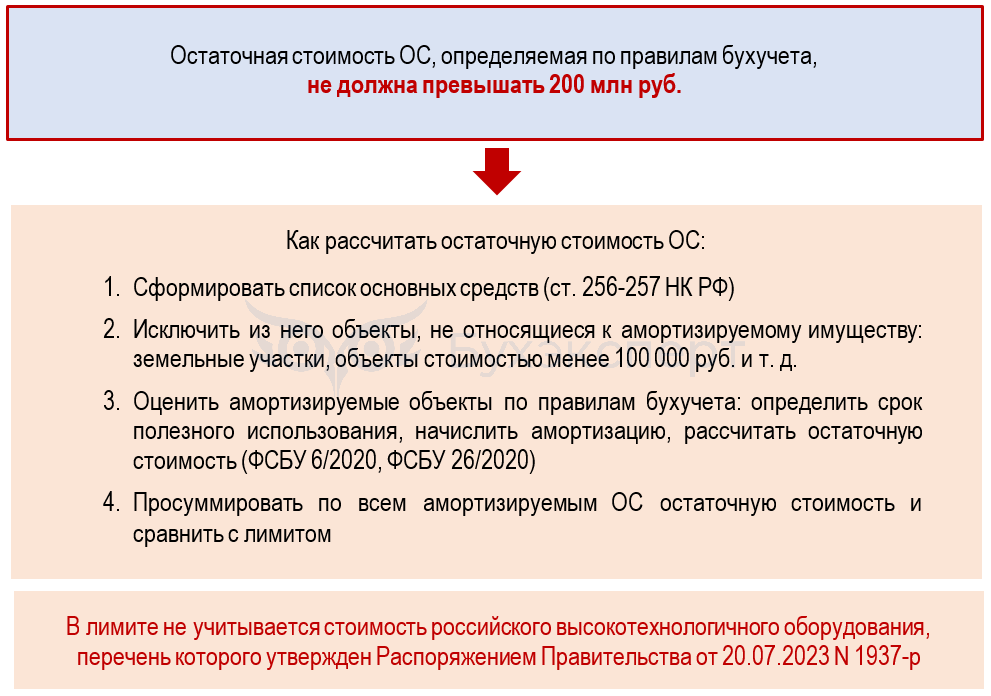

Лимит по стоимости ОС

Следующее ограничение для упрощенцев связано с остаточной стоимостью основных средств (ОС).

У ИП могут возникнуть сложности с этими подсчетами из-за сложности разграничения имущества на:

- личное

- используемое в предпринимательской деятельности

В показатель остаточной стоимости включается только то имущество, которое используется в предпринимательской деятельности с учетом ОКВЭД, указанных в ЕГРИП.

А ИП-упрощенцам по деятельности, о которой нет сведений в ЕГРИП, придется уплачивать не УСН-налог, а НДФЛ (Письмо Минфина от 13.08.2013 N 03-11-11/32808).

Информацию для определения остаточной стоимости ОС, находящихся в собственности ИП, следует брать из первичных документов (к примеру, на покупку/строительство недвижимости). И только при их отсутствии можно подтвердить стоимость экспертным заключением. Иначе суд может признать такую оценку ненадлежащей и недостоверной (Постановление АС СЗО от 24.10.2019 N Ф07-12466/2019 по делу N А05-14941/2018).

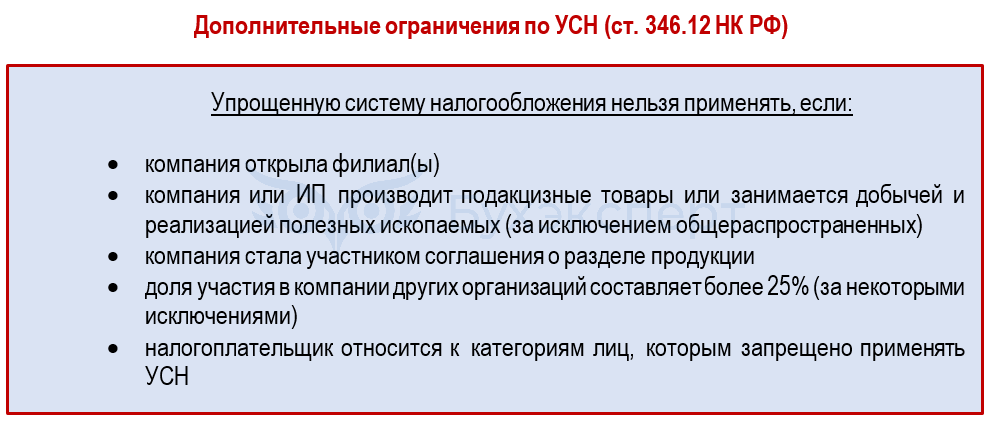

Дополнительные УСН-ограничения

Помимо основных лимитированных показателей, для упрощенцев установлены и другие ограничения. Каждый из них в отдельности может лишить компанию или ИП возможности работать на этом специальном налоговом режиме.

Есть еще одно важное ограничение для упрощенцев: если не уведомить налоговиков в установленные НК РФ сроки о переходе на УСН, право на применение спецрежима утрачивается.

Уведомление о переходе на УСН с 2024 года в 1С — образец

Претензии налоговиков при проверке лимитов

Налоговые органы при проверках упрощенцев:

- пересчитывают фактические доходы и сравнивают полученные суммы с лимитом, а при выявлении факта превышения доначисляют налогоплательщику НДС и налог на прибыль (Постановление АС ВСО от 11.01.2023 N Ф02-6542/2022)

- переквалифицируют договоры ГПХ в трудовые, включают сотрудников, «замаскированных» под самозанятых (плательщиков НПД) или ИП в среднюю численность, фиксируют превышение лимита и доначисляют налоги на ОСНО (Апелляционное определение Мосгорсуда от 04.02.2021 по делу N 33-0777/2021)

- признают сделку по покупке ИП недвижимости произведенной между взаимозависимыми лицами, не принимают в качестве первичных документы, подтверждающие стоимость такого ОС, пересчитывают остаточную стоимость и при превышении лимита доначисляют налоги (Постановление АС Центрального округа от 16.05.2023 N Ф10-2157/2022 по делу N А83-16290/2021)

Но не следует в 100% случаев соглашаться с налоговиками. И они нередко совершают ошибки:

- фиксируют превышение по «доходному» лимиту, не вникая в суть операций — на основании формальных расхождений в документах (Постановление АС ЗСО от 18.01.2023 N Ф04-7890/2022 по делу N А75-2992/2022)

- констатируют превышение лимита стоимости ОС, ошибочно включив в свой расчет НДС (Постановление АС ЗСО от 31.01.2023 по делу N А03-3029/2020)

Смело идите в суд, если есть уверенность в правоте и документальные доказательства.

Кратко о лимитах по УСН с 2025 года: размеры, условия, правила

- Лимит по доходам для компаний при переходе на УСН с 2025 года — 337,5 млн руб. (в совокупности за 9 мес. 2024 года)

- Лимит по доходам для компаний и ИП при работе в 2025 году — 450 млн руб.

- Лимит по доходам для целей освобождения от уплаты НДС в 2025 году — 60 млн руб.

- Лимит по средней численности сотрудников в 2025 году — 130 чел.

- Лимит по остаточной стоимости ОС в 2025 году — 200 млн руб.

- Законодательно установленные на 2025 год доходные и стоимостные лимиты с 2026 года будут увеличиваться на коэффициент-дефлятор

- Упрощенцы обязаны соблюдать и другие ограничения: не открывать филиалы, соблюдать долю участия в уставном капитале и др.

- Превышение хотя бы одного лимита или невыполнение ограничения лишает упрощенца права на УСН

См. также:

Если вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Получить индивидуальную консультацию от наших специалистов можно в Личном кабинете